Куда переводить накопительную часть пенсии и зачем?

Пенсионная реформа заставила задуматься о том, как накопить на пенсию. Узнала, что кроме НПФ можно перевести накопительную пенсию в частную управляющую компанию. Частично об этом уже написано в одной вашей старой статье, изменилось ли что-нибудь за прошедшие три года?

Также возник ряд вопросов:

- Можно вывести сейчас деньги из СФР или уже поздно? Куда лучше вложиться, если не хочешь оставлять деньги в СФР: в НПФ или в УК? Как выбрать надежную и доходную компанию для перевода пенсии и на какие показатели обращать внимание? Как выбрать подходящую инвестиционную стратегию УК и ПИФ для вложений?

- Какие риски несет перевод пенсии? Кто кроме АСВ гарантирует сохранность денег в случае банкротства НПФ или УК? Где хранятся сами накопления?

- Какие налоговые льготы и вычеты предусмотрены для тех, кто решил перевести пенсию? Можно ли получить вычет, если работодатель будет переводить пенсию в НПФ или УК?

- Какова процедура перевода? Какие бланки и заявления нужно заполнять и куда относить?

Спасибо.

Да, за последние годы система обязательного пенсионного страхования постоянно менялась, и сейчас правительство готовит очередные изменения. Но перевести свою накопительную пенсию в НПФ или УК все еще можно.

Сначала разберитесь, что с вашей накопительной пенсией

Отчисления на накопительную часть существовали не всегда и не для всех. Если вы родились раньше 1966 года, у вас либо вообще нет пенсионных накоплений, либо они небольшие, потому что формировались с 2002 по 2004 год.

Если вы начали официально работать в 2014 году или позже, то подпали под мораторий — накопительной пенсии у вас тоже нет. Поэтому она могла появиться, только если вы официально работали с 2002 по 2013 год — все десять лет или хотя бы год-два.

Разобраться поможет выписка из ИЛС, индивидуального лицевого счета. Ее получают несколькими способами: по почте, при личном обращении в МФЦ или в отделении Социального фонда, на портале госуслуг и сайте СФР. В отдельной статье мы писали, как узнать размер своей накопительной пенсии.

Куда лучше вложиться

Государство хочет, чтобы мы выбирали, кто будет заниматься нашими пенсионными накоплениями. Организация, которой мы даем право работать с нашей пенсией, называется страховщиком по обязательному пенсионному страхованию. Им может быть СФР или НПФ.

СФР и государственная управляющая компания. Если ничего не делать и никуда ничего не переводить, страховщиком становится Социальный фонд России. Он направит ваши средства в государственную управляющую компанию Внешэкономбанк (ВЭБ), в инвестиционный портфель «Расширенный». Тех, кто выбрал такой вариант, называют «молчунами». Можно не быть «молчуном» и выбрать УК ВЭБ через заявление.

Если решили не оставлять деньги в ГУК — государственной управляющей компании, у вас два варианта: частная УК или негосударственный пенсионный фонд.

Частная управляющая компания. В этом случае страховщиком все равно остается CФР, но он направит пенсионные накопления в ЧУК — частную УК, которую вы выберете из предложенного списка.

Негосударственный пенсионный фонд (НПФ). Он тоже отдает ваши деньги управляющим компаниям, но не одной, а нескольким. Выбирать эти УК фонд будет сам.

Никто не знает, какой вариант в итоге окажется лучшим. Я выбрал негосударственный пенсионный фонд, потому что не хочу доверять будущую пенсию только одной управляющей компании. Надеюсь, что профессиональные инвесторы из НПФ лучше меня распределят деньги между УК и их инвестиционными портфелями.

Как выбрать частную управляющую компанию

Если все же вы решили выбрать управляющую компанию, обратите внимание на ее доходность, время работы на рынке, клиентоориентированность и инвестиционные портфели.

Доходность. CФР совместно с Центробанком отбирает УК по конкурсу и отсеивает слабые. Например, для них установлен минимальный размер собственных средств (РСС). Компания, у которой мало резервов, не получит лицензию. Сейчас Социальный фонд допустил к работе 17 управляющих компаний. Мы можем считать их достаточно надежными. Дальше наиболее важным критерием выбора становится доходность.

Чтобы оценить качество работы компании, посмотрите ее среднюю доходность за несколько лет. Хорошая доходность для УК — 10—12% годовых за десять лет. Это средний результат по всем компаниям с 2009 года — когда УК его достигает, уже неплохо.

Если управляющая компания работает меньше трех лет, невозможно оценить, какую доходность она дает на длительном отрезке времени. Стратегия инвестирования может быть эффективной прямо сейчас, но убыточной, когда экономические условия изменятся. Вот почему нужно обращать внимание на опыт работы с пенсионными накоплениями за несколько лет — чем дольше, тем лучше.

На 2023 год дольше всех работает ЗАО «Лидер», но и остальные 16 компаний из списка СФР управляют пенсионными накоплениями более 5 лет.

Клиентоориентированность. Проверьте, открывается ли сайт УК, выложена ли там нужная информация: доходность, срок работы, стратегии инвестирования, — и легко ли вообще вам все это найти.

Также важна готовность сотрудников компании помочь потенциальным клиентам во всех вопросах по обязательному пенсионному страхованию. Проверьте, работает ли бесплатная горячая линия, легко ли дозвониться, владеет ли оператор информацией о доходности, подскажет ли, как подавать заявление на переход к ним.

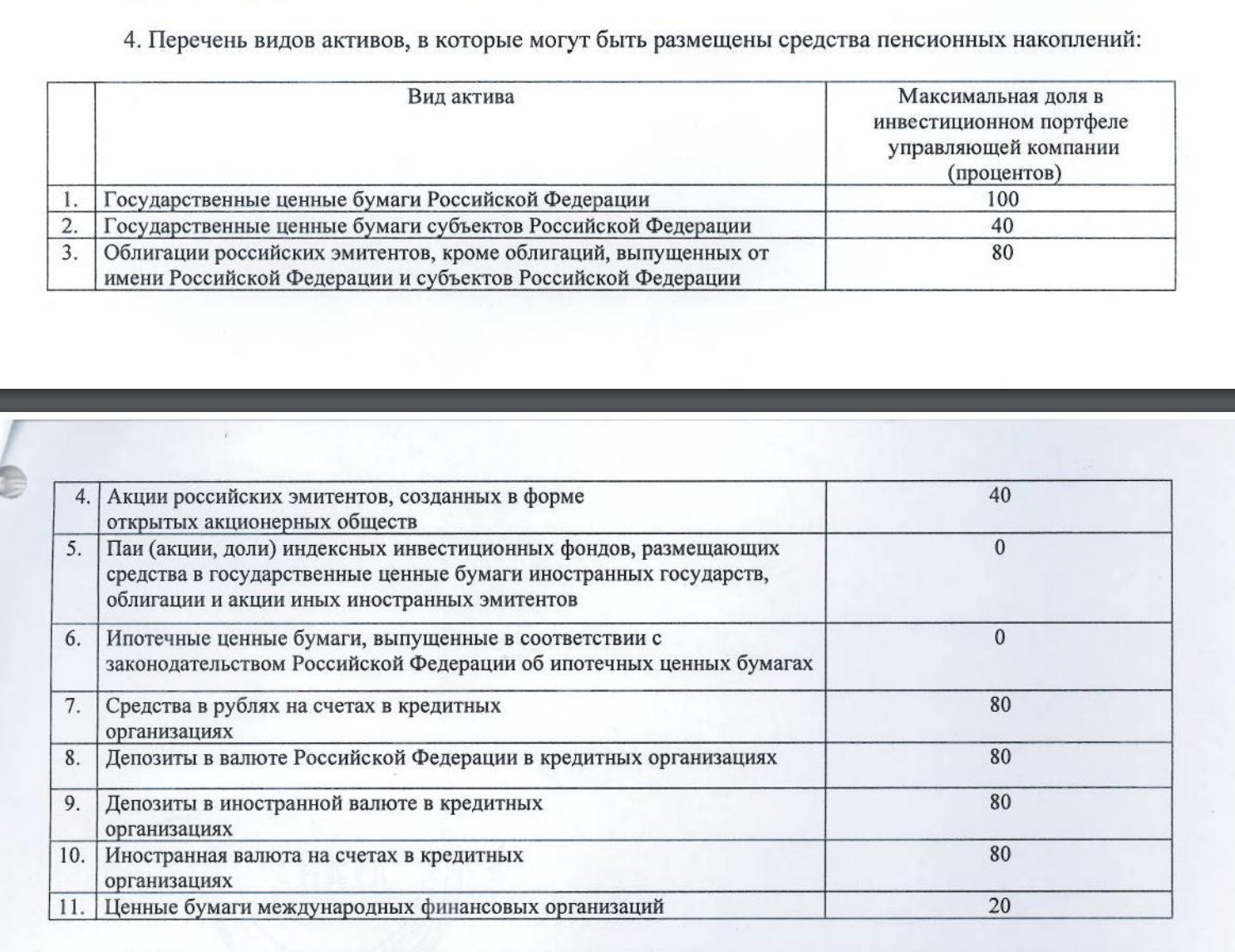

Инвестиционные портфели. Некоторые управляющие компании предлагают выбрать еще инвестиционный портфель. Это стратегия инвестирования: портфель предполагает покупку заранее определенных ценных бумаг. В этом случае смотрите доходность по каждому портфелю отдельно. Вы правы, когда сравниваете их с ПИФами: суть похожа. В одной и той же УК можно выбрать разные стратегии вложения пенсионных денег: агрессивный или консервативный тип управления. Для тех, кому прибыль важнее надежности, подходит первый тип портфелей, и наоборот.

Например, УК ВЭБ имеет два портфеля: «Расширенный портфель» и «Инвестиционный портфель государственных ценных бумаг» (ГЦБ). Расширенный портфель — это агрессивная стратегия, а ГЦБ — консервативная. «Молчунов» поместили в расширенный, а вы можете остаться в ВЭБ, но выбрать консервативный портфель.

Понять, что такое конкретный инвестиционный портфель, можно из инвестиционной декларации на сайте УК. В ней управляющая компания рассказывает, какие активы будет покупать на деньги из этого портфеля.

Где выше доходность

Сложно адекватно ответить, где выше доходность — в ГУК у «молчунов», в ЧУК или в НПФ, — по следующим причинам:

- Рынок постоянно меняется. НПФ-игроки становятся крупнее: фонды объединяются или поглощаются другими игроками. Если в 2011 году с накопительной частью пенсии работали 104 фонда, то теперь их 28. Какие-то фонды перестали работать, другие объединились, а некоторые недавно вышли на рынок. СФР тоже постепенно сокращает список частных управляющих компаний, допущенных к работе с накопительной пенсией, а у самих ЧУК появляются новые инвестиционные портфели. Непонятно, как это учитывать: брать все НПФ, ЧУК и их инвестпортфели, только лучшие или те, которые дольше всех на рынке, а также как считать доходность фондов, которые возникли после слияния.

- Любой рейтинг доходности составлен по одному или нескольким основаниям, и их различные комбинации позволяют вывести на первое место нужную организацию. Составителям рейтингов не обязательно подтасовывать цифры, чтобы вывести вверх определенный фонд. Например, по доходности за последний год на первом месте будет фонд А, по средней доходности за последние 10 лет — фонд Б, а по накопленной доходности за этот же период — фонд С, потому что фонд Б работает только 7 лет.

- Регулятором финансовых рынков выступает Центробанк — ЦБ РФ, или Банк России, который разрешил ЧУК заморозить стоимость активов на 2022 год: брать показатель на 18 февраля 2022 года. До конца 2022 индекс Московской биржи падал. Другими словами, управляющие компании могут не показывать убытки 2022 года. В итоге на начало мая 2023 Центробанк и СФР не выложили доходность УК за 2022, и не все ЧУК сообщают доходность на своих сайтах.

- Не совсем верно сравнивать среднюю доходность по всем НПФ или ЧУК с доходностью «молчунов» — одного инвестиционного портфеля ГУК. На среднюю по всем НПФ или ЧУК влияют результаты лучших, средних и худших, но человек может выбирать — и выбрать один из лучших вариантов.

В итоге я подобрал три варианта для инвестирования ваших пенсионных накоплений со следующими оговорками:

- Доходность НПФ я посчитал по данным ЦБ за 2011—2022 годы по 20 фондам, работавшим с пенсионными накоплениями на протяжении всех этих 12 лет, включая НПФ «Будущее» и «Эволюция». Доходность «Будущего» до 2016 года я считал как среднюю между доходностью «Стальфонда» и «Благосостояния»: складывал доходность фондов за каждый год и делил на два, поскольку «Будущее» возникло после их слияния. Аналогично считал доходность «Эволюции» до 2018 года: брал среднюю доходность фондов «Нефтегарант» и «Согласие», поскольку они объединились в «Эволюцию».

- Доходность УК я посчитал за 2011—2021 годы по данным с сайтов УК и портала InvestFunds по 15 УК, работавшим с пенсионными накоплениями на протяжении всех этих 11 лет, включая инвестпортфель ГЦБ и не включая портфель «Расширенный» УК ВЭБ. Каким бы плохим или хорошим ни оказался для ЧУК 2022 год, в расчеты он не попал.

- Доходность «Расширенного» я посчитал за 2011—2022 годы по данным с сайтов УК ВЭБ. В таблице назвал ее «молчуны».

- Сначала я вывел средние для 20 НПФ и 15 УК — эти показатели в таблице называются «Весь рынок». Затем посчитал средние для трех лучших УК и НПФ, а потом привел доходность по каждому.

Сравнение среднегодовой доходности и инфляции

| УК | НПФ | «Молчуны» | Инфляция | |

|---|---|---|---|---|

| Весь рынок | 8% | 6% | 7% | 7% |

| Лучшие | 9% | 8% |

Сравнение среднегодовой доходности и инфляции

| Весь рынок | |

| УК | 8% |

| НПФ | 6% |

| «Молчуны» | 7% |

| Инфляция | 7% |

| Лучшие | |

| УК | 9% |

| НПФ | 8% |

Получилось, что управляющие компании работают лучше всех. Доходность «молчунов» примерно равна инфляции, а клиенты среднего НПФ проигрывают даже официальному росту цен, но три лучших негосударственных фонда обгоняют инфляцию и ГУК.

Тройка лучших НПФ за 2011—2022 годы

| Место | Фонд | Среднегодовая доходность |

|---|---|---|

| 1 | «Эволюция» | 8,42% |

| 2 | «Газфонд пенсионные накопления» | 8,02% |

| 3 | «Социум» | 7,55% |

Тройка лучших НПФ за 2011—2022 годы

| 1 место | |

| Фонд | «Эволюция» |

| Среднегодовая доходность | 8,42% |

| 2 место | |

| Фонд | «Газфонд пенсионные накопления» |

| Среднегодовая доходность | 8,02% |

| 3 место | |

| Фонд | «Социум» |

| Среднегодовая доходность | 7,55% |

Тройка лучших УК за 2011—2021 годы

| Место | Компания | Среднегодовая доходность |

|---|---|---|

| 1 | АО «Регион ЭсМ» | 10% |

| 2 | ЗАО «Лидер» | 9% |

| 3 | ООО «Сбережения плюс» | 8% |

Тройка лучших УК за 2011—2021 годы

| 1 место | |

| Компания | АО «Регион ЭсМ» |

| Среднегодовая доходность | 10% |

| 2 место | |

| Компания | ЗАО «Лидер» |

| Среднегодовая доходность | 9% |

| 3 место | |

| Компания | ООО «Сбережения плюс» |

| Среднегодовая доходность | 8% |

Какие есть гарантии сохранности накопительной пенсии

Раньше УК ВЭБ инвестировала деньги «молчунов» только в государственные ценные бумаги, а НПФ и частные УК — в облигации, акции и валюту. Поэтому перевод пенсии означал увеличение риска. Сейчас «молчунов» определили в расширенный портфель, который тоже предполагает вложения в валюту, российские и международные облигации.

Теперь непонятно, где выше риски: во Внешэкономбанке, в других УК или у клиентов НПФ. Но для всех трех категорий Агентство страхования вкладов гарантирует возврат инвестиций в случае банкротства или отзыва лицензии. В отличие от банковских вкладов, по пенсиям нет максимального размера, свыше которого гарантия не действует. Но накопленную доходность АСВ не вернет — только номинал.

Кроме этого, на сохранность пенсионных денег работают положения законов, органы власти, некоммерческие организации, специализированный депозитарий, независимый аудитор и независимый актуарий.

Федеральные законы. По закону пенсионные накопления — это бюджетные деньги и их нельзя использовать как залог. Эти деньги нельзя забрать у негосударственного пенсионного фонда за долги или арестовать, если это не долги перед самими застрахованными в НПФ. Управляющие компании не имеют права распоряжаться средствами как хотят: в законе прописаны принципы инвестирования и обязанность страховать риски.

Органы власти. Государственный регулятор рынка пенсионных накоплений — Центробанк. Он выдает лицензии, собирает отчетность, принимает жалобы.

Социальный фонд России тоже контролирует НПФ, а за действия управляющих компаний он отвечает как страховщик.

Некоммерческие организации. За накопительной пенсией следят Общественный совет по инвестированию средств пенсионных накоплений и Ассоциация негосударственных пенсионных фондов. Они устраивают проверки, принимают меры по устранению нарушений, собирают отчетность, вырабатывают правила деятельности НПФ.

Специализированный депозитарий хранит пенсионные средства и ежедневно контролирует НПФ. Эта организация заводит счет для управляющей компании, когда она покупает ценные бумаги. Там они хранятся под учетом и защитой, а спецдепозитарий контролирует каждую сделку. Если выявит нарушения в работе фонда или компании, он обязан на следующий рабочий день уведомить об этом Центральный банк и СФР. Также специализированный депозитарий контролирует перечисления за счет пенсионных накоплений. Поэтому владельцы НПФ или УК не могут взять ваши деньги и сбежать с ними.

Независимый аудитор проверяет соответствие бухгалтерского учета требованиям законодательства. Они проверяют НПФ, их управляющие компании и спецдепозитарий.

Независимый актуарий определяет, соответствуют ли возможности фонда его обязательствам перед застрахованными лицами.

Инвестирование — это всегда риски, но наиболее защищен от них рынок пенсионных накоплений.

Какие льготы и вычеты дают за перевод накопительной пенсии

Никаких. Вероятно, вы спросили об этом потому, что слышали про программы софинансирования пенсии. Сейчас их нет, но Минфин разработал проект новой программы долгосрочных сбережений — мы писали о ней в отдельной статье.

Существуют корпоративные программы софинансирования НПО — это когда вы платите взносы пополам с работодателем: одну половину вычитают из зарплаты, вторую добавляет компания. Это добровольное дело работодателя, часть соцпакета, как ДМС.

За участие в таких программах действительно дают налоговый вычет, но перевод накопительной пенсии здесь ни при чем.

Как перевести

Пенсионные накопления перейдут в управляющую компанию или негосударственный пенсионный фонд на следующий год после подачи заявления.

В НПФ. Оформить переход в негосударственный пенсионный фонд можно при личном обращении в этот НПФ, в СФР или через агентов. Можно сделать заявку через сайт фонда.

Чтобы перевести деньги в негосударственный пенсионный фонд, вы подпишете несколько документов:

- Договор об обязательном пенсионном страховании. Всего будет три экземпляра, каждый из которых вы будете подписывать минимум в двух местах.

- Заявление о переходе.

- Согласие на обработку персональных данных.

При переходе в негосударственный пенсионный фонд можно потерять инвестиционный доход за несколько лет — деньги, которые Социальный фонд заработал за счет ваших накоплений. Без штрафа деньги переводят только в определенный год — по завершении пятилетнего цикла, когда фиксируют доходность пенсионных накоплений. Цикл начинается с года, в котором деньги попали к новому страховщику или в котором появились первые пенсионные накопления.

Если будущий пенсионер хочет перейти без потерь, он может написать заявление в любой момент в течение пятилетки. Оно автоматически будет исполнено по завершении цикла — на следующий год после фиксации инвестдохода. Это заявление о переходе.

Оля выбрала новый НПФ, заключила с ним договор и написала заявление о переходе в 2020 году. Свой нынешний НПФ она выбрала в 2019 году, пять лет пройдет в 2023 году, поэтому ее пенсионные накопления переведут с января по март 2024 года. Доходность за прошлые годы она не потеряет.

Если человек не хочет ждать пять лет, он может написать заявление о досрочном переходе. По нему пенсию переводят на следующий год после заключения договора с новым фондом, до 1 апреля. Будущий пенсионер потеряет доход за тот период, который пробыл в пенсионном фонде: от года до четырех лет. Если подать заявление о досрочном переходе на пятый год, инвестдоход не потеряется.

Кристина перешла в НПФ в 2011 году. С этого момента начался ее пятилетний цикл: доходность ей начисляли, но не фиксировали. Если бы она перешла в другой фонд в 2012, потеряла бы доходность за 2011. Если бы перешла в 2013 году — за 2011 и 2012. По итогам 2011—2015 доходность Кристины зафиксировали. Поэтому в 2016 году ее накопления могли бы перейти в новый НПФ без потерь. Перевела она их или нет, с 2016 начался новый цикл — в следующий раз доходность Кристины зафиксировали по итогам 2016—2020 годов. Поэтому в 2021 она могла опять поменять страховщика без потерь.

В 2023 году подать заявление о досрочном переходе и перейти в 2024 в НПФ без потерь могут:

- Те, кто сменил страховщика в 2014 году. Для этого надо было не позднее 2013 подать заявление о срочном переходе или в 2013 подать заявление о досрочном переходе.

- Те, кто сменил страховщика в 2019 году, — а значит, подал заявление в 2018.

Во всех остальных случаях что-то из доходности вы потеряете, если решите в 2023 году подать заявление о досрочном переходе.

Потери при переходе в другой ПФ в 2024 году

| С какого года у нынешнего страховщика | Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Год перехода без потерь |

|---|---|---|

| До 2011 включительно, в том числе молчуны | Инвестдоход за 2021—2023 годы | 2026 |

| 2012 | Инвестдоход за 2022 и 2023 годы | 2027 |

| 2013 | Инвестдоход за 2023 год | 2028 |

| 2014 | Ничего | 2024 |

| 2015 | Инвестдоход за 2020—2023 годы | 2025 |

| 2016 | Инвестдоход за 2021—2023 годы | 2026 |

| 2017 | Инвестдоход за 2022 и 2023 годы | 2027 |

| 2018 | Инвестдоход за 2023 год | 2028 |

| 2019 | Ничего | 2024 |

| 2020 | Инвестдоход за 2020—2023 годы | 2025 |

| 2021 | Инвестдоход за 2021—2023 годы | 2026 |

| 2022 | Инвестдоход за 2022 и 2023 годы | 2027 |

| 2023 | Инвестдоход за 2023 год | 2028 |

Потери при переходе в другой ПФ в 2024 году

| До 2011 включительно, в том числе молчуны | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2021—2023 годы |

| Год перехода без потерь | 2026 |

| 2012 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2022 и 2023 годы |

| Год перехода без потерь | 2027 |

| 2013 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2023 год |

| Год перехода без потерь | 2028 |

| 2014 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Ничего |

| Год перехода без потерь | 2024 |

| 2015 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2020—2023 годы |

| Год перехода без потерь | 2025 |

| 2016 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2021—2023 годы |

| Год перехода без потерь | 2026 |

| 2017 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2022 и 2023 годы |

| Год перехода без потерь | 2027 |

| 2018 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2023 год |

| Год перехода без потерь | 2028 |

| 2019 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Ничего |

| Год перехода без потерь | 2024 |

| 2020 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2020—2023 годы |

| Год перехода без потерь | 2025 |

| 2021 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2021—2023 годы |

| Год перехода без потерь | 2026 |

| 2022 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2022 и 2023 годы |

| Год перехода без потерь | 2027 |

| 2023 | |

| Что потеряете, если напишете заявление о досрочном переходе в 2023 году | Инвестдоход за 2023 год |

| Год перехода без потерь | 2028 |

В управляющую компанию. Подать заявление можно при личном обращении в СФР, через МФЦ или через портал госуслуг, если у вас есть подтвержденная учетная запись. Договор с управляющей компанией заключать не нужно, поскольку страховщиком остается Социальный фонд, а вы уже там числитесь. Контактировать с самой УК вам тоже необязательно.

При смене Внешэкономбанка на другую управляющую компанию штрафа за досрочный переход не будет, потому что страховщик не меняется.

Что делать вам

Стоит ли переводить. Узнайте, сколько у вас пенсионных накоплений. Оцените период инвестирования — это срок, который остался вам до пенсии. Учтите, что за счет работодателя накопления пока не прирастают, а доходность частных УК выше государственной на длительных отрезках, в 5—10 лет. Тогда вам станет ясно, поздно или нет сейчас переводить накопления.

Определитесь, что для вас лучше: негосударственный пенсионный фонд или другая управляющая компания в рамках СФР.

Если решили сменить УК. Узнайте доходность своей потенциальной компании, предлагает ли она инвестиционные портфели, в чем их отличие. Для этого изучите сайт, поговорите по горячей линии. В результате станет понятно, стоит ли с ними связываться.

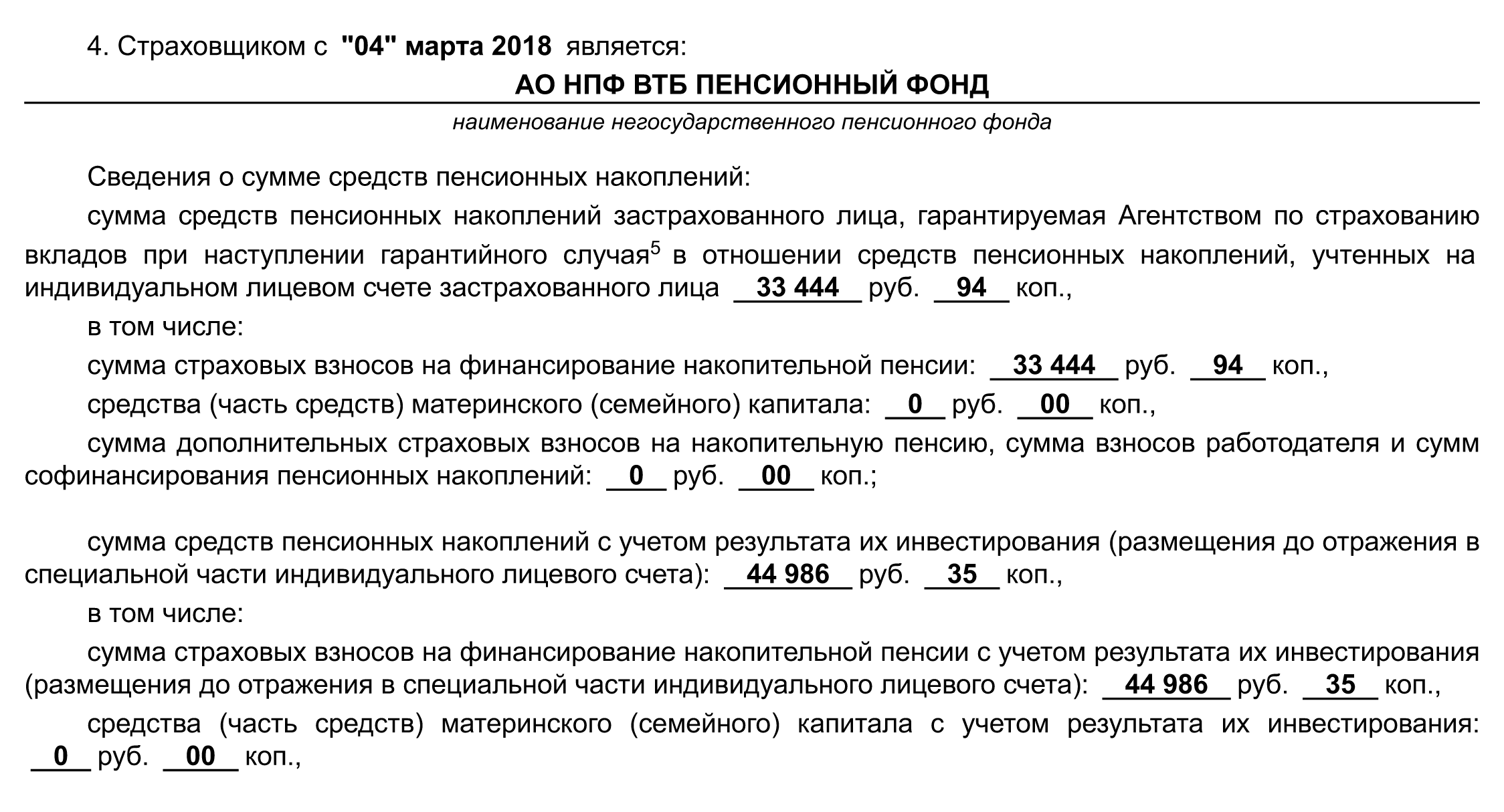

Если решили перейти в НПФ. По табличке выше определите, в каком году возможен переход без потерь. Сумму потерь при досрочном переходе СФР указывает в выписке из ИЛС, в пункте 4.

Помните, что писать заявление на перевод нужно в предыдущем году. Например, если вы узнали, что переход без потерь возможен в 2024, договор заключаете в 2023. Тогда с января по март 2024 года он вступит в силу и доходность сохранится.

Если пять лет истекают как раз в текущем году, выбирайте фонд и звоните им. Если в следующем году перейти в НПФ без потерь нельзя, можете пока сменить УК и дожидаться фиксации инвестдохода там.