Имеет ли смысл покупать облигации, если в портфеле есть ETF?

Из-за низких ставок по депозитам я собираюсь инвестировать на фондовом рынке — создать консервативный портфель себе, жене и маме. Планирую купить надежные ETF на серьезную сумму и раз в квартал или полугодие докупать их на свободные незначительные суммы.

Инвестировать в ETF планирую на длительный срок. В то же время я заинтересован в постоянном ежегодном доходе, который превышает ставки по депозитам.

Насколько с этой точки зрения целесообразно вкладывать часть средств в облигации надежных российских эмитентов на год-два? Если нецелесообразно, прошу подсказать механизм, чтобы реализовать задуманное.

Не стоит рассматривать биржевые фонды как отдельный вид вложений: этот инструмент — только оболочка для какого-то класса активов. Так, на Московской бирже есть фонды корпоративных облигаций, например VTBB и SBRB. А, допустим, фонды акций — это просто упаковка для набора акций.

Разберемся, есть ли смысл инвестировать в долговые бумаги и чем отличается покупка облигаций от приобретения фондов облигаций.

Отличие облигаций от фондов облигаций

Облигация — это инструмент с фиксированной доходностью, то есть довольно прогнозируемый: вы точно знаете срок жизни долговой бумаги и график выплаты купонов по ней.

Если держите облигацию до погашения, получите доход в виде купонов и в конце вернете номинал облигации. Можно точно рассчитать простую доходность к погашению и примерно оценить эффективную — с учетом реинвестирования купонов.

Что касается ETF и БПИФов — биржевых фондов, — то они не гасятся. Кроме того, фонд обычно не держит облигации до погашения — истекающие бумаги просто заменяются на новые так, чтобы в среднем дюрация облигаций оставалась постоянной. Из-за этого доходность фондов менее предсказуема.

Все купонные поступления российские и многие европейские фонды автоматически реинвестируют. Это удобно, если вы наращиваете портфель, но может быть не так удобно, если вы живете на пассивный доход с инвестиций.

У ETF и БПИФов есть важное преимущество: они не платят налог с купонов. Напомню, что с января 2021 года с купонов удерживается налог по ставке 13% для резидентов и 30% для нерезидентов. Это относится к любым видам облигаций: ОФЗ, муниципальным и корпоративным. Фонды же получают и реинвестируют купоны в полном объеме.

Впрочем, если вы планируете использовать ИИС и при закрытии счета применить вычет типа Б — на доход, то налог с купонов платить не придется.

Тонкости инвестиций в биржевые фонды

На Московской бирже сейчас 80 фондов, из них 22 состоят из облигаций. Если получить статус квалифицированного инвестора или открыть счет у зарубежного брокера, вам будут доступны еще тысячи иностранных ETF.

Основное преимущество инвестиций в фонды — вложение разом в десятки и сотни ценных бумаг. Не нужно тратить время на их подбор и менеджмент портфеля — этим занимаются управляющие фонда.

У фондов есть комиссия — расходы на управление, или expense ratio. Для фондов, представленных на Московской бирже, плата в среднем составляет почти 1% годовых. При этом у облигационных фондов комиссия обычно ниже, чем у фондов акций.

Если у вас внушительный капитал и длительный горизонт инвестирования, комиссии фондов заметно скажутся на итоговом финансовом результате. Чтобы рассчитать потери на комиссиях фондов, можно воспользоваться калькулятором.

- Например, вы вложите 1 000 000 ₽ в различные ETF или БПИФы на 20 лет, ежегодно пополняя капитал на 100 000 ₽. Допустим, средняя годовая доходность ваших инвестиций — 7%, а средняя комиссия фондов — 0,8%. Такая комиссия у сбербанковских фондов на корпоративные и государственные облигации — SBRB и SBGB.

- Итоговый финансовый результат, который принесут ваши инвестиции, — 7 089 000 ₽. Издержки на работу фондов — 880 000 ₽.

Если вы не готовы отдавать такую долю фондам, стоит рассмотреть способы оптимизировать издержки. Например, можно выбрать фонды с минимальным уровнем издержек из тех, что есть на Московской бирже. Так, у фондов корпоративных облигаций GPBS и GPBM комиссия 0,45% в год — в примере выше за 20 лет на комиссии ушло бы 508 700 ₽. Но цена одного пая у этих фондов — около 60 000 ₽, и это неудобно.

Еще можно получить доступ к зарубежным ETF. Их комиссии, как правило, в разы ниже. Если бы средний уровень расходов фондов в вашем портфеле равнялся 0,1%, то в приведенном выше примере за 20 лет вы бы заплатили фондам 116 200 ₽. Это уже выглядит адекватно. Правда, зарубежные ETF нельзя взять на ИИС, а налоговые вычеты не действуют — это серьезный минус.

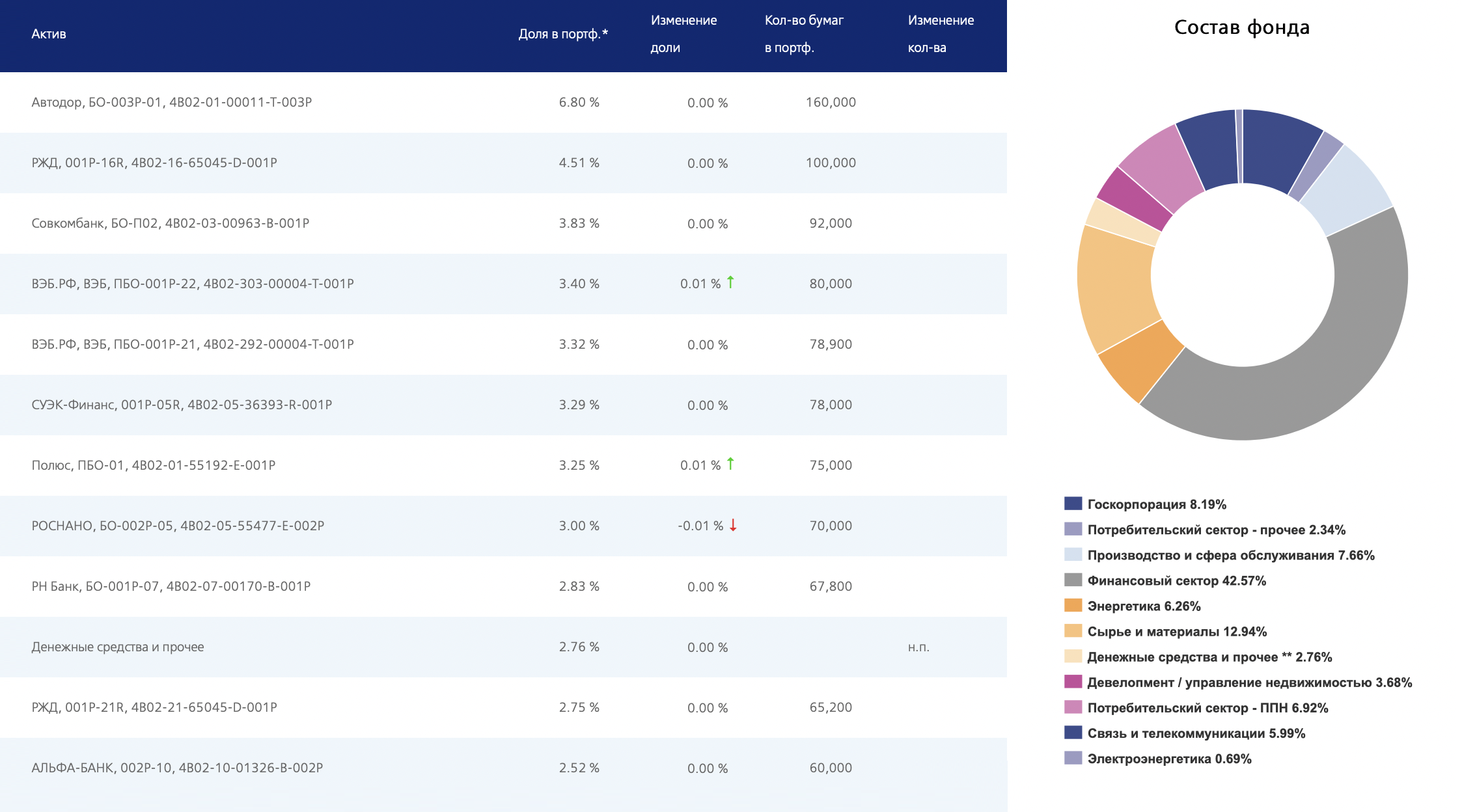

Другой вариант — вручную скопировать состав фондов. Если вам позволяет время и желание, можете самостоятельно приобрести большую часть активов в тех же пропорциях, в каких это делают фонды. Более подробно об этой методике я писал в статье про реплицирование S&P 100 и Nasdaq.

Что выбрать: облигации или фонды облигаций

Вы написали, что заинтересованы в постоянном доходе, который превышает выгоду от банковских вкладов. Предположу, что вы будете реинвестировать поступающие купоны и дивиденды, а не тратить их, ведь ваша готовность периодически пополнять портфель означает, что вы инвестируете свободный денежный поток и не планируете жить на проценты здесь и сейчас.

Вам подходят оба варианта вложиться в облигации:

- вы можете самостоятельно покупать облигации, а затем вручную реинвестировать купоны. Это более сложный вариант, так как нужно больше знаний и времени, зато более предсказуемый и гибкий;

- вы можете приобрести фонды облигаций, где купоны реинвестируются автоматически. Это проще, но может быть менее выгодно из-за комиссий фондов.

Есть и компромиссный вариант — использовать отдельные облигации и облигационные фонды одновременно. Скажем, вы можете покупать отдельные рублевые облигации и, кроме того, вкладывать деньги в фонды еврооблигаций, например FXRU или SBCB. Покупать отдельные еврооблигации накладно: их номинал обычно от 1000 $.

Так у вас будет гибкость и предсказуемость в рублевых бумагах и легкий доступ к валютным облигациям, которые в том числе позволяют защитить капитал от девальвации рубля. Более подробно про валютную диверсификацию на примере портфеля из ETF я рассказывал в статье о бюджете на инвестиции.

Когда в будущем вам понадобятся деньги на жизнь, можете получать купоны облигаций и постепенно продавать паи фондов облигаций. Еще можно будет перевести в отдельные облигации деньги, которые вы вкладывали в облигационные фонды.

Стоит ли создавать долгосрочный облигационный портфель

Основной минус высоконадежных облигаций — их низкая доходность, которая сравнима со ставками по вкладам и не сильно превышает уровень инфляции — в лучшем случае на 1—2 процентных пункта в год. Из-за этого облигации больше подходят для сохранения, а не приумножения капитала.

Ситуация с доходностью облигаций усугубляется тем, что мировые экономики в последние десятилетия подверглись дефляции, которая спровоцировала снижение ключевых ставок. Во многих развитых странах они достигли нулевых и даже отрицательных значений.

В периоды стремительного снижения ставки, например в 2018—2020 годах, длинные облигации с фиксированным купоном росли в цене. Это давало неплохую итоговую доходность. Сейчас вряд ли стоит на это рассчитывать: ставки уже на очень низких уровнях. Тем более что локально наблюдается всплеск инфляции, который может привести к умеренному повышению ставки со стороны регуляторов. В этом случае длинные облигации будут терять в цене.

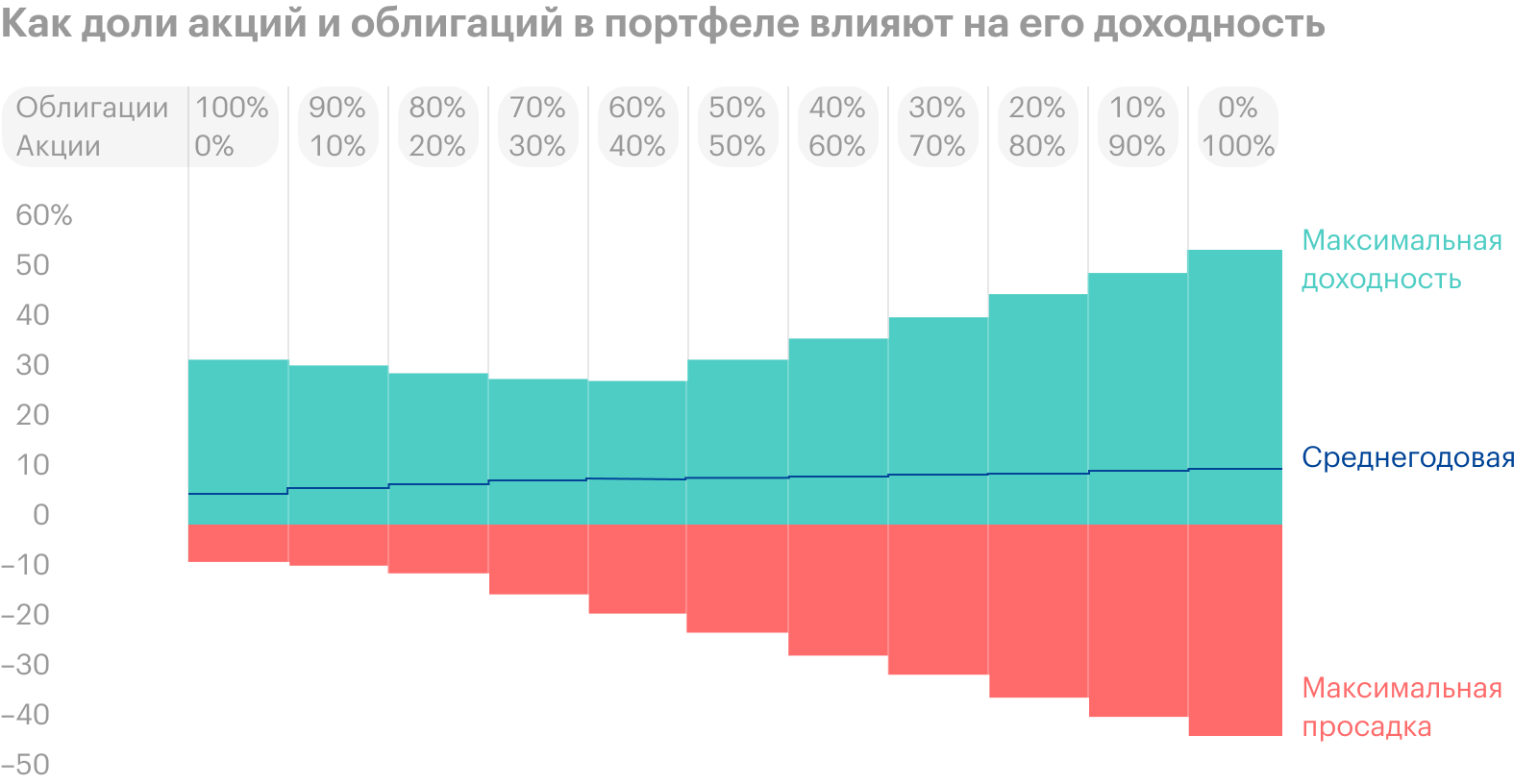

Я не советую составлять долгосрочный портфель на 100% из облигаций. На мой взгляд, стоит добавить в него акций, желательно в виде фондов. В итоге портфель может стать не только более выгодным, но и менее рискованным. Можно также добавить альтернативные инструменты, например золото в виде фондов FXGD или TGLD.

Но вообще состав портфеля зависит от ваших целей, горизонта инвестирования и отношения к риску. Например, если вы хотите инвестировать более чем на 10 лет и психологически готовы к рыночным просадкам, большую часть портфеля можно вложить в фонды акций. Если же инвестируете на заметно более короткий срок, например 5 лет, и не хотите сильно рисковать, в портфеле должны преобладать облигации.

Что в итоге

Инвестировать в облигации можно как покупая отдельные бумаги, так и через биржевые фонды. Отдельные бумаги надо выбирать, реинвестировать купоны и так далее, то есть это более сложный путь. Но он дает возможность посчитать доходность к погашению и избежать комиссии фондов. Зато через фонды проще инвестировать, и они обычно не платят налог с купонов.

При большом капитале и на длительном горизонте комиссии фондов могут съесть большую сумму. Стоит выбирать фонды с небольшой комиссией.

Можно инвестировать не только в рублевые, но и в валютные облигации. Это даст диверсификацию портфеля по валютам.

Если у вас долгосрочный портфель, вряд ли стоит составлять его только из облигаций: такой портфель будет не очень выгодным. Разумно добавить акций в виде фондов и немного золота. Но распределение средств зависит в том числе от вашего желания рисковать, так что решать вам.