Разбор финансовых результатов МТС за третий квартал

МТС (MOEX: MTSS) — российская телекоммуникационная компания, которая строит собственную экосистему. Кроме основного бизнеса — предоставления услуг мобильной и фиксированной связи, — компания развивает новые направления: финтех, медиасервисы, розничные продажи, облачные и цифровые решения, но доля последних в общих результатах крайне мала — менее 1% выручки.

Дисклеймер: если мы пишем, что что-то выросло или упало на X%, то по умолчанию подразумеваем сравнение с данными отчета за аналогичный период прошлого года, если не указано другое.

Финансовые результаты

В середине ноября компания представила финансовые результаты за 9 месяцев 2021 года, после которых котировки упали на 3% в течение следующих трех дней.

Основные показатели. МТС в третьем квартале продемонстрировала неплохие данные по выручке и OIBDA и слабые — по чистой прибыли и долгу.

Выручка в третьем квартале 2021 года увеличилась на 8%, до 138,2 млрд рублей, благодаря росту основного сегмента бизнеса. В частности, за счет увеличения количества абонентов и частичного восстановления доходов от роуминга на фоне возобновления международных поездок.

OIBDA прибавила 4,2% — до 61,3 млрд рублей. Рост показателя обусловлен увеличением выручки и сильными результатами в России, но слабые данные в Армении и розничном сегменте частично замедлили рост.

Чистая прибыль за последние три месяца упала на 12,5% — с 18,8 млрд до 16,3 млрд рублей. Снижение объясняется ростом расходов на амортизацию, а также увеличением затрат на финансирование инвестиций из-за роста в России процентных ставок.

На фоне обратного выкупа и больших дивидендных выплат чистый долг МТС за последние 12 месяцев вырос на 31% — до 396,7 млрд рублей, а соотношение «Чистый долг / скорректированная OIBDA» увеличилось с 1,4 до 1,8.

Основные финансовые результаты МТС в третьем квартале, млрд рублей

| 3к2021 | 3к2020 | Изменение | |

|---|---|---|---|

| Выручка | 138,2 | 127,5 | 8,4% |

| OIBDA | 61,3 | 58,9 | 4,2% |

| Чистая прибыль | 16,5 | 18,8 | −12,5% |

| Капитальные затраты | 33,1 | 23,4 | 41,5% |

| Чистый долг | 396,7 | 302,4 | 31,2% |

| Чистый долг / OIBDA | 1,8 | 1,4 | 0,4 п. п. |

| Свободный денежный поток | 6,1 | 29,4 | −79% |

Основные финансовые результаты МТС в третьем квартале, млрд рублей

| Выручка | |

| 3к2021 | 138,2 |

| 3к2020 | 127,5 |

| Изменение | 8,4% |

| OIBDA | |

| 3к2021 | 61,3 |

| 3к2020 | 58,9 |

| Изменение | 4,2% |

| Чистая прибыль | |

| 3к2021 | 16,5 |

| 3к2020 | 18,8 |

| Изменение | −12,5% |

| Капитальные затраты | |

| 3к2021 | 33,1 |

| 3к2020 | 23,4 |

| Изменение | 41,5% |

| Чистый долг | |

| 3к2021 | 396,7 |

| 3к2020 | 302,4 |

| Изменение | 31,2% |

| Чистый долг / OIBDA | |

| 3к2021 | 1,8 |

| 3к2020 | 1,4 |

| Изменение | 0,4 п. п. |

| Свободный денежный поток | |

| 3к2021 | 6,1 |

| 3к2020 | 29,4 |

| Изменение | −79% |

Экосистема

Главный драйвер роста МТС — развитие собственной экосистемы со множеством цифровых бизнесов, которые в будущем компания могла бы вывести на IPO или продать частному инвестору. Под эти цели лучше всех подходят четыре актива: башенная инфраструктура и три направления — финтех, медиа и розничная торговля.

МТС в первой половине 2022 года планирует закрыть сделку по продаже своего башенного бизнеса, который инвесторы могут оценить в 90—100 млрд рублей. По данным СМИ, интерес к активу проявляют две компании: Kismet Capital Group и «Сервис-Телеком». После продажи акционеры МТС не получат спецдивиденды, поскольку вырученные деньги компания отправит на снижение долговой нагрузки.

Динамика роста экосистемных клиентов МТС, млн человек

| 3к2020 | 6,2 |

| 4к2020 | 6,3 |

| 1к2021 | 6,5 |

| 2к2021 | 7,4 |

| 3к2021 | 7,8 |

Динамика роста экосистемных клиентов МТС, млн человек

| 3к2020 | 6,2 |

| 4к2020 | 6,3 |

| 1к2021 | 6,5 |

| 2к2021 | 7,4 |

| 3к2021 | 7,8 |

Среднее количество продуктов, используемых одним клиентом экосистемы МТС

| 4к2020 | 1,31 |

| 1к2021 | 1,34 |

| 2к2021 | 1,37 |

| 3к2021 | 1,39 |

Среднее количество продуктов, используемых одним клиентом экосистемы МТС

| 4к2020 | 1,31 |

| 1к2021 | 1,34 |

| 2к2021 | 1,37 |

| 3к2021 | 1,39 |

Розничная торговля. Главный офлайн-проект экосистемы и второй по размерам бизнес МТС, который компания пытается преобразовать с помощью выхода на рынок компактной электроники и активных продаж собственных финтех- и цифровых услуг. На конец третьего квартала 2021 года количество собственных салонов МТС составило 5469 магазинов.

Динамика финансовых результатов сегмента розничной торговли, млрд рублей

| Выручка | Скорректированная OIBDA | |

|---|---|---|

| 3к2020 | 21 | 1,7 |

| 4к2020 | 24,5 | 1,2 |

| 1к2021 | 19,6 | 0,5 |

| 2к2021 | 18,9 | 0,3 |

| 3к2021 | 22,2 | 1,2 |

Динамика финансовых результатов сегмента розничной торговли, млрд рублей

| Выручка | |

| 3к2020 | 21 |

| 4к2020 | 24,5 |

| 1к2021 | 19,6 |

| 2к2021 | 18,9 |

| 3к2021 | 22,2 |

| Скорректированная OIBDA | |

| 3к2020 | 1,7 |

| 4к2020 | 1,2 |

| 1к2021 | 0,5 |

| 2к2021 | 0,3 |

| 3к2021 | 1,2 |

Финтех. Самый интересный и быстрорастущий сегмент МТС, который может провести свое IPO уже в следующем году с оценкой более 1 млрд долларов. В текущем году направление показывает феноменальные результаты: «МТС Банк» вышел на первое место по росту портфеля POS-кредитования и на седьмое по объему портфеля кредитных карт среди всех российских банков.

Динамика финансовых результатов финтех-сегмента, млрд рублей

| Выручка | Кредитный портфель | Рентабельность капитала | |

|---|---|---|---|

| 3к2020 | 9 | 140,3 | 1,1% |

| 4к2020 | 9,5 | 150,8 | 3,5% |

| 1к2021 | 10,1 | 164,7 | 16,3% |

| 2к2021 | 11,6 | 193,5 | 17,6% |

| 3к2021 | 12,6 | 216,5 | 15,9% |

Динамика финансовых результатов финтех-сегмента, млрд рублей

| Выручка | |

| 3к2020 | 9 |

| 4к2020 | 9,5 |

| 1к2021 | 10,1 |

| 2к2021 | 11,6 |

| 3к2021 | 12,6 |

| Кредитный портфель | |

| 3к2020 | 140,3 |

| 4к2020 | 150,8 |

| 1к2021 | 164,7 |

| 2к2021 | 193,5 |

| 3к2021 | 216,5 |

| Рентабельность капитала | |

| 3к2020 | 1,1% |

| 4к2020 | 3,5% |

| 1к2021 | 16,3% |

| 2к2021 | 17,6% |

| 3к2021 | 15,9% |

Медиа. Самый маленький бизнес МТС из представленной тройки. В него входят онлайн-кинотеатр Kion, кабельное, спутниковое и интернет-телевидение и другие сервисы.

Динамика финансовых результатов медиасегмента, млрд рублей

| Выручка | OIBDA | Количество клиентов Kion, млн человек | Количество клиентов платного ТВ, млн человек | |

|---|---|---|---|---|

| 3к2020 | 2,7 | 1 | 1,8 | 5,6 |

| 4к2020 | 2,9 | 0,9 | 2,5 | 6,6 |

| 1к2021 | 3 | 1,4 | 2,9 | 7,1 |

| 2к2021 | 3,4 | 1,2 | 3,2 | 7,4 |

| 3к2021 | 3,5 | 1,2 | 3,5 | 7,8 |

Динамика финансовых результатов медиасегмента, млрд рублей

| Выручка | |

| 3к2020 | 2,7 |

| 4к2020 | 2,9 |

| 1к2021 | 3 |

| 2к2021 | 3,4 |

| 3к2021 | 3,5 |

| OIBDA | |

| 3к2020 | 1 |

| 4к2020 | 0,9 |

| 1к2021 | 1,4 |

| 2к2021 | 1,2 |

| 3к2021 | 1,2 |

| Количество клиентов Kion, млн человек | |

| 3к2020 | 1,8 |

| 4к2020 | 2,5 |

| 1к2021 | 2,9 |

| 2к2021 | 3,2 |

| 3к2021 | 3,5 |

| Количество клиентов платного ТВ, млн человек | |

| 3к2020 | 5,6 |

| 4к2020 | 6,6 |

| 1к2021 | 7,1 |

| 2к2021 | 7,4 |

| 3к2021 | 7,8 |

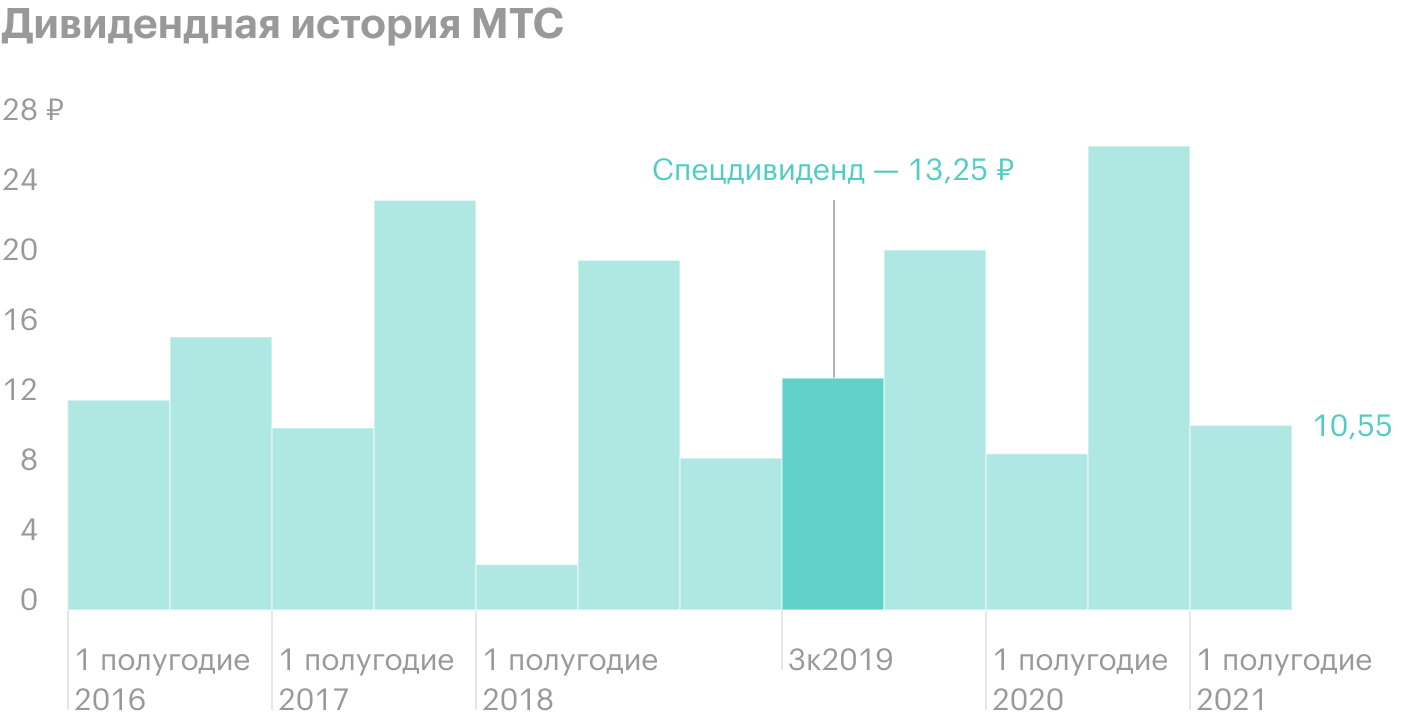

Дивиденды

С 2019 по 2021 год у МТС действует дивидендная политика, по которой компания выплачивает акционерам ежегодно не менее 28 ₽ на одну акцию на основе двух полугодовых платежей — за первое и второе полугодие. За первую половину года инвесторам распределили 10,55 ₽, значит, финальная выплата составит не менее 17,45 ₽.

Что касается новой дивидендной политики, которая будет действовать с 2022 года, то компания представит ее совету директоров в ближайшие месяцы. На данный момент известно о двух нововведениях: МТС хочет увеличить размер дивидендов и частоту выплат до трех или четырех раз в год.

Прогноз на итоги 2021 года

Менеджмент МТС обновил свой прогноз итоговых финансовых результатов на 2021 год:

- Компания утверждает, что выручка увеличится на 8—9,9%, если брать в расчеты тот факт, что за 9 месяцев выручка прибавила 8,2%.

- Руководство повысило свой первоначальный прогноз по OIBDA до роста не менее чем на 6%. Основные драйверы — частичное восстановление международного роуминга, увеличение онлайн-продаж смартфонов, органический рост бизнесов экосистем и повышение их маржинальности.

- Капитальные затраты запланированы на уровне 110 млрд рублей на фоне инвестиций, необходимых для соблюдения закона Яровой.

Проблемы в отрасли

Весь российский телекоммуникационный сектор обладает низкими мультипликаторами, и МТС ничем не отличается от конкурентов. Эта аномалия объясняется низкими темпами роста фирм, которые из года в год демонстрируют одноцифровое увеличение своих финансовых результатов.

Сравнение с конкурентами

| EV / EBITDA | P / E | Чистый долг / EBITDA | |

|---|---|---|---|

| МТС | 4,49 | 9,86 | 1,80 |

| «Ростелеком» | 3,84 | 10,90 | 2,35 |

| МГТС | 7,72 | 13,95 | −0,09 |

| «Таттелеком» | 2,50 | 6,49 | −0,37 |

| «Башинформсвязь» | 8,22 | −142,08 | 3,96 |

Сравнение с конкурентами

| EV / EBITDA | |

| МТС | 4,49 |

| «Ростелеком» | 3,84 |

| МГТС | 7,72 |

| «Таттелеком» | 2,50 |

| «Башинформсвязь» | 8,22 |

| P / E | |

| МТС | 9,86 |

| «Ростелеком» | 10,90 |

| МГТС | 13,95 |

| «Таттелеком» | 6,49 |

| «Башинформсвязь» | −142,08 |

| Чистый долг / EBITDA | |

| МТС | 1,80 |

| «Ростелеком» | 2,35 |

| МГТС | −0,09 |

| «Таттелеком» | −0,37 |

| «Башинформсвязь» | 3,96 |

Что в итоге

Финансовые результаты МТС за третий квартал 2021 года нельзя назвать прорывными: компания продемонстрировала рост выручки и OIBDA, а также зафиксировала чистую прибыль на уровне прошлых кварталов 2021 года. Это произошло благодаря стабильным показателям основного бизнеса и двузначным темпам роста цифровых направлений.

Учитывая текущие результаты, в 2021 году российский телекоммуникационный лидер вряд ли нарушит свою дивидендную политику, так как уже за 9 месяцев прибыль компании на одну акцию составила 29,15 ₽ при ежегодной минимальный дивидендной выплате 28 ₽.