Новичку: 4 правила успешного инвестирования

Как составить портфель ценных бумаг, чтобы не прогореть

Говорят, до 95% новичков теряют деньги в течение первого года на фондовой бирже.

Это вполне может быть правдой, особенно если человек совершает импульсивные сделки и торгует с кредитным плечом. Долгосрочному инвестору не стоит переживать по этому поводу, если он соблюдает четыре правила:

- Определяет финансовую цель.

- Распределяет активы.

- Снижает издержки.

- Проявляет дисциплину.

Что означают эти правила и как их придерживаться, я и расскажу в этой статье.

Определить финансовую цель

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. От этого будут зависеть дальнейшие действия.

Предположим, вы хотите инвестировать какую-то сумму, но знаете, что через пять лет она вам точно понадобится. В таком случае лучше выбирать более консервативный подход и делать ставку на низковолатильные инструменты, например государственные облигации: с ними меньше риска потерять деньги.

Если же инвестор ставит долгосрочную цель, можно составлять портфель с преобладанием акций. Пример долгосрочной цели — накопить достаточный капитал для выхода на пенсию через 10—20 лет. Расчет такой цели я приводил в статье про формирование пенсионного портфеля.

Допустим, вы хотите за 10 лет накопить 360 000 $ (29 250 000 ₽), чтобы жить на них на пенсии. Согласно правилу 4%, этих денег с большой вероятностью хватит, чтобы ежемесячно выводить по 1200 $ (97 500 ₽) на протяжении минимум 30 лет. Посмотрим, какие моменты нужно учесть.

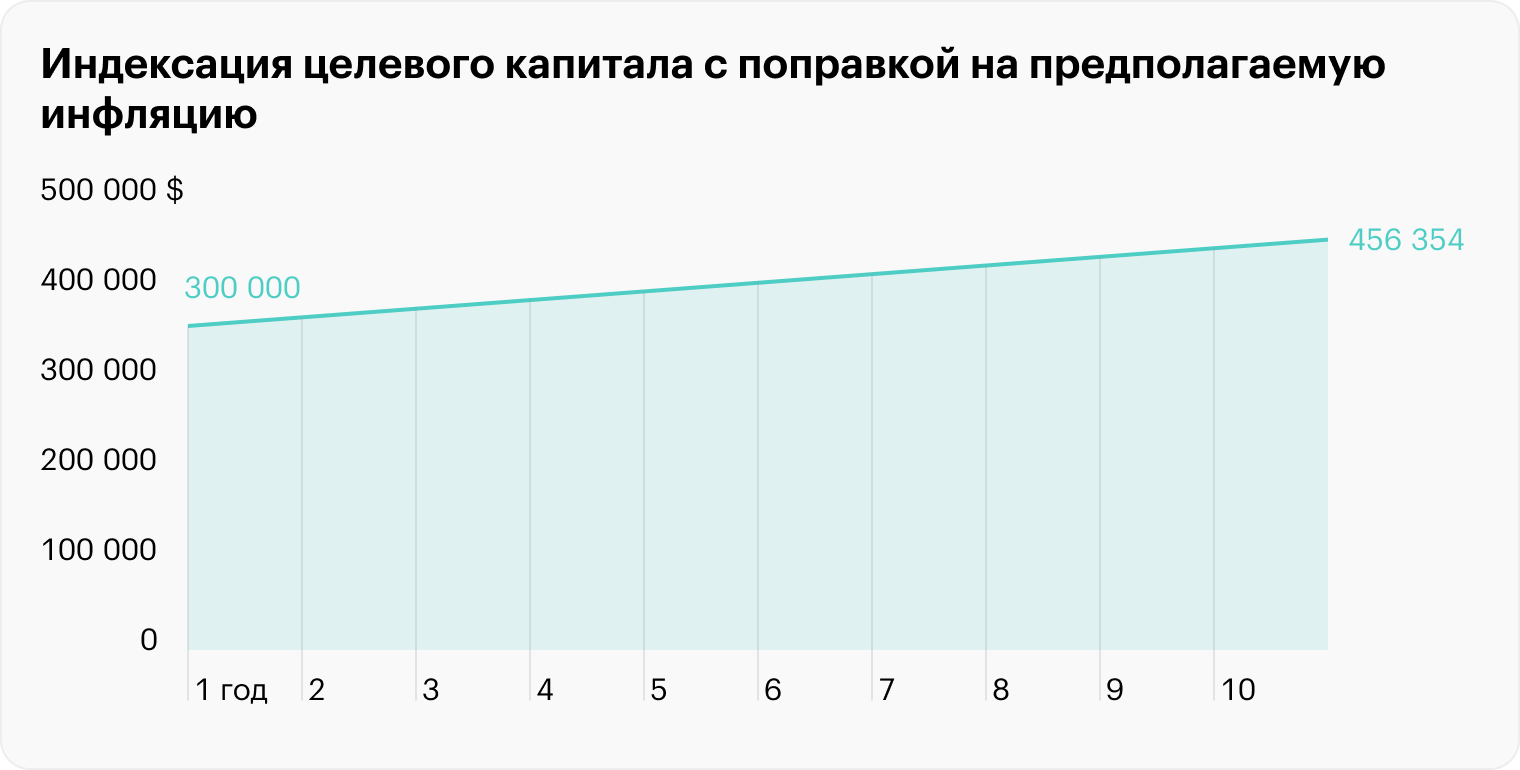

Инфляция. Важно скорректировать целевой капитал на размер предполагаемой инфляции, то есть понять, сколько именно нам нужно накопить, чтобы иметь сумму, эквивалентную сегодняшним 360 000 $. Деньги со временем теряют свою покупательскую силу, и для каждой валюты скорость обесценивания разная.

Через 10 лет на 1200 $ уже не получится купить столько же товаров, сколько вы можете себе позволить сегодня: за последние 10 лет долларовые цены выросли в 1,3 раза. А 1200 $ из начала 2013 года эквивалентны сегодняшним 1541 $.

Проиндексируем наш целевой капитал — 360 000 $ — с поправкой на предполагаемую инфляцию в следующее десятилетие. Я возьму значение 2,4% годовых: такой средний уровень инфляции прогнозируют до 2030 года.

Индексируем 360 000 $ с помощью калькулятора, учитывающего сложный процент, на срок 120 месяцев с процентным изменением 2,4% годовых. Итого наш целевой капитал через 10 лет должен быть 456 354 $.

Волатильность — то, как изменяется доходность актива. Например, акции более «капризны» и их котировки могут изменяться на несколько процентных пунктов в день. А облигации не испытывают таких сильных перепадов цены, поэтому они считаются менее рисковым активом. Именно волатильность и служит мерой риска на фондовом рынке. Если в вашем портфеле преобладают акции, то портфель более рисковый, но и потенциально более доходный, чем портфель из облигаций. Любая инвестиционная стратегия должна учитывать этот момент.

Здесь все зависит от терпимости инвестора к риску: какие просадки портфеля для вас допустимы, чтобы не испытывать стресс и не совершать импульсивных поступков? Если снижение портфеля на 20—30% заставляет человека в панике распродавать активы, то он вряд ли достигнет своей цели.

С другой стороны, волатильность и потенциальная доходность взаимосвязаны: чем больший риск берет на себя инвестор, тем выше ожидаемая доходность. Таким образом, на этапе планирования важно найти баланс между ожидаемой доходностью и риском.

Другие ограничения. На инвестиционную стратегию могут влиять и другие факторы: налогообложение того или иного актива, юридические ограничения, например для госслужащих и военнослужащих в РФ, а также этические соображения — например, если инвестор принципиально не хочет инвестировать в табачные или каннабисные компании.

Минусы отсутствия финансового плана. Без плана инвесторы часто строят свои портфели снизу вверх, то есть покупают точечно понравившиеся бумаги, не видя, как портфель работает в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора.

- Например, инвестор соберет в своем портфеле десять хороших сырьевых компаний. Портфель получится циклическим и с фокусом на одной-двух отраслях. Это значительно увеличит риск и потенциальную просадку в конечных фазах бизнес-цикла, когда экономика будет испытывать замедление или кризис, ведь спрос на сырье упадет, прибыли сырьевых компаний тоже, и активы в портфеле инвестора, скорее всего, на какое-то время потеряют в цене.

О том, какие существуют секторы и как они проявляют себя в разных фазах делового цикла, я писал в статье про секторальное деление экономики.

Если не придерживаться стратегии, инвестор будет больше подвержен принятию эмоциональных решений. Так, многие инвесторы покупают активы, которые уже выросли в цене, и сокращают позицию во время падения котировок, хотя это самое удачное время для покупок. Подобное неэффективное поведение, в частности, образует на рынке так называемый фактор моментума: актив, растущий в последние месяцы, в среднесрочной перспективе, скорее всего, тоже продолжит рост.

Этот паттерн «покупай дорого, продавай дешево» диктуется эмоциональной реакцией инвесторов — страхом или жадностью. Вот как он отражен на графике объемов инвестиций в американские взаимные фонды.

Если у инвестора будет осознанная инвестиционная стратегия и дисциплина, чтобы этой стратегии придерживаться, это поможет избежать неэффективных действий и не сойти с пути к своей цели.

Подведем подытог. Инвестиционный план базируется на трех основных переменных: целевом капитале, горизонте вложений и восприимчивости к риску. Финансовую цель важно также сразу скорректировать на ожидаемую инфляцию, чтобы покупательская способность капитала в будущем осталась такой же, как сейчас.

Распределять активы

Найти баланс между потенциальной доходностью и риском — основная задача инвестора при выборе активов. Ключ к этому — диверсификация, то есть добавление в портфель разных по своей природе и поведению классов активов.

Для диверсификации можно задействовать разные инструменты: акции, облигации, денежные эквиваленты, а также альтернативные классы активов, например недвижимость, золото, коммодити и предметы роскоши.

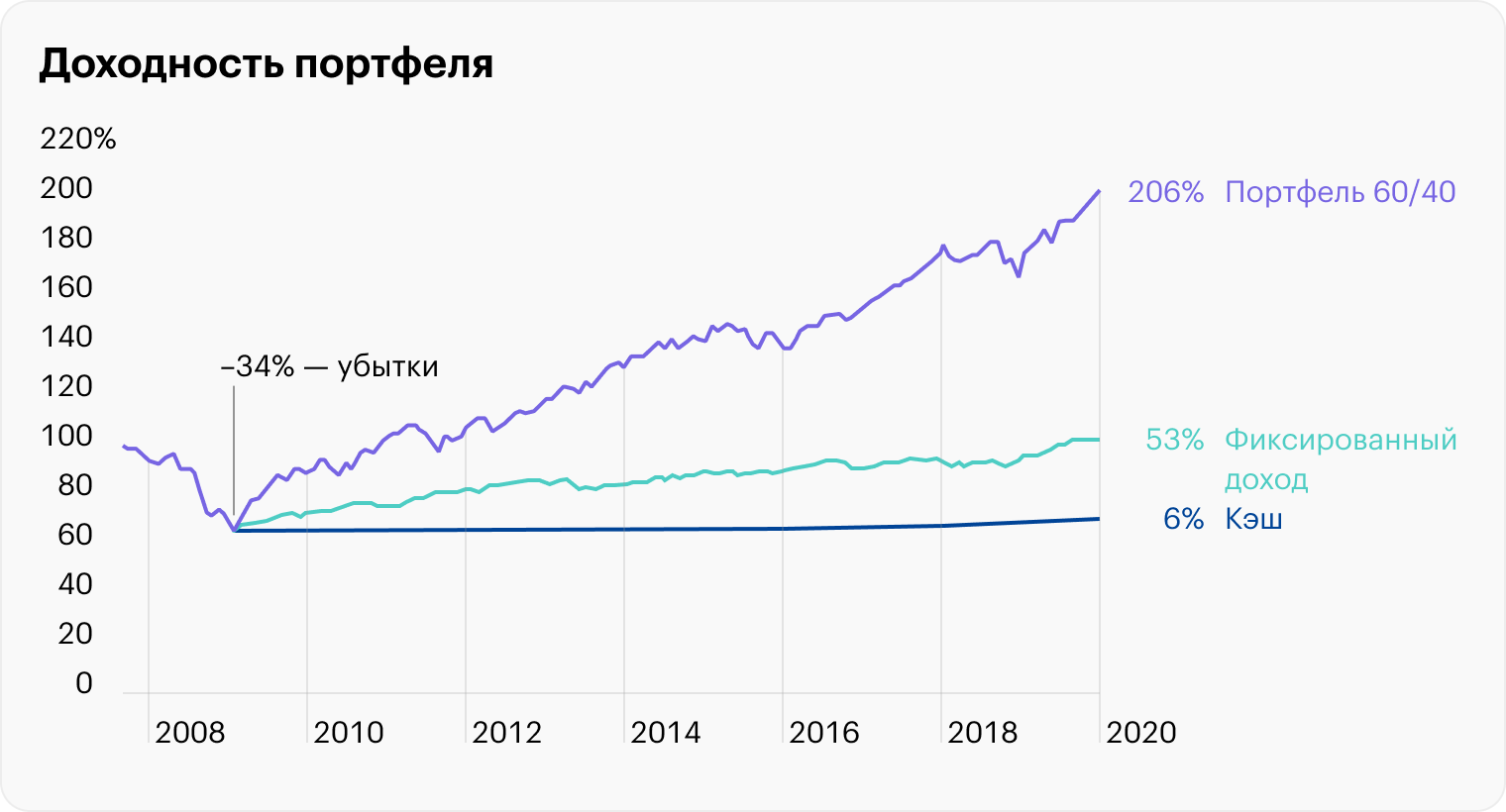

В идеале комбинация активов должна отвечать поставленной цели и условиям инвестора. Но уже сам факт того, что портфель диверсифицирован, значительно снижает риск и степень его просадки.

Например, возьмем условный диверсифицированный по разным инструментам портфель, который используют J. P. Morgan в своей аналитике рынков.

В период с 2006 по 2020 год этот условный портфель дал среднегодовую доходность 6,7% при волатильности 11,8%. В то же время, если бы инвестор делал ставку на какой-то один класс активов, он бы принял на себя гораздо больший риск и при этом не всегда выиграл бы в доходности либо выиграл незначительно с точки зрения принятого риска.

Так, если бы инвестор купил акции развивающихся стран — компаний из России, Китая, Индии, Бразилии и так далее, — он бы получил доходность 6,9% при волатильности 23,3%. То есть доходность была бы на 0,2 процентных пункта больше, чем у диверсифицированного портфеля, но при этом активы были бы в два раза более волатильными: пришлось бы пройти через более частые и сильные просадки.

Распределение активов в условном диверсифицированном портфеле в 2006—2020 годах

| Класс активов | Бенчмарк | Доля |

|---|---|---|

| Крупные компании США | S&P 500 | 25% |

| Среднесрочные облигации США | Bloomberg Barclays US Aggregate | 25% |

| Акции развитых стран | MSCI EAFE | 15% |

| Малые компании США | Russell 2000 | 10% |

| Фонды REIT | NAREIT Equity REIT Index | 5% |

| Акции развивающихся стран | MSCI EM | 5% |

| Глобальные высокодоходные облигации | Bloomberg Barclays Global HY Index | 5% |

| Казначейские векселя со сроком 1—3 месяца | Bloomberg Barclays 1—3 m Treasury | 5% |

| Коммодити | Bloomberg Commodity Index | 5% |

Распределение активов в условном диверсифицированном портфеле в 2006—2020 годах

| Крупные компании США | |

| Бенчмарк | S&P 500 |

| Доля | 25% |

| Среднесрочные облигации США | |

| Бенчмарк | Bloomberg Barclays US Aggregate |

| Доля | 25% |

| Акции развитых стран | |

| Бенчмарк | MSCI EAFE |

| Доля | 15% |

| Малые компании США | |

| Бенчмарк | Russell 2000 |

| Доля | 10% |

| Фонды REIT | |

| Бенчмарк | NAREIT Equity REIT Index |

| Доля | 5% |

| Акции развивающихся стран | |

| Бенчмарк | MSCI EM |

| Доля | 5% |

| Глобальные высокодоходные облигации | |

| Бенчмарк | Bloomberg Barclays Global HY Index |

| Доля | 5% |

| Казначейские векселя со сроком 1—3 месяца | |

| Бенчмарк | Bloomberg Barclays 1—3 m Treasury |

| Доля | 5% |

| Коммодити | |

| Бенчмарк | Bloomberg Commodity Index |

| Доля | 5% |

Показатели разных классов активов и диверсифицированного портфеля в 2006—2020 годах

| Класс активов | Доходность | Волатильность |

|---|---|---|

| Крупные компании США | 9,9% | 16,7% |

| Малые компании США | 8,9% | 22,6% |

| Глобальные высокодоходные облигации | 7,5% | 12,2% |

| Фонды REIT, недвижимость | 7,1% | 23,1 |

| Акции развивающихся стран | 6,9% | 23,3% |

| Диверсифицированный портфель | 6,7% | 11,8% |

| Акции развитых стран | 5% | 19,1% |

| Среднесрочные облигации США | 4,5% | 3,2% |

| Казначейские векселя со сроком 1—3 месяца | 1,2% | 0,8% |

| Коммодити | −4% | 18,8% |

Показатели разных классов активов и диверсифицированного портфеля в 2006—2020 годах

| Крупные компании США | |

| Доходность | 9,9% |

| Волатильность | 16,7% |

| Малые компании США | |

| Доходность | 8,9% |

| Волатильность | 22,6% |

| Глобальные высокодоходные облигации | |

| Доходность | 7,5% |

| Волатильность | 12,2% |

| Фонды REIT, недвижимость | |

| Доходность | 7,1% |

| Волатильность | 23,1 |

| Акции развивающихся стран | |

| Доходность | 6,9% |

| Волатильность | 23,3% |

| Диверсифицированный портфель | |

| Доходность | 6,7% |

| Волатильность | 11,8% |

| Акции развитых стран | |

| Доходность | 5% |

| Волатильность | 19,1% |

| Среднесрочные облигации США | |

| Доходность | 4,5% |

| Волатильность | 3,2% |

| Казначейские векселя со сроком 1—3 месяца | |

| Доходность | 1,2% |

| Волатильность | 0,8% |

| Коммодити | |

| Доходность | −4% |

| Волатильность | 18,8% |

Как видно из таблицы выше, акции в целом дают доходность выше облигаций, но и волатильность у них гораздо выше. Это связано с тем, что облигации обеспечивают инвестору хорошо прогнозируемую и фиксированную доходность.

В то же время с акциями инвестор может рассчитывать на какую-то часть будущей прибыли компании, а будет ли она и в каком размере — вопрос. Поэтому котировки акций будут чувствительно реагировать на новости о компании и ее финансовую отчетность.

Таким образом, если вы агрессивный инвестор и ваша задача — любой ценой приумножить капитал, то большую часть в портфеле стоит уделить акциям.

На картинке ниже видно, что даже 50% акций в портфеле делают его довольно волатильным: в худшие периоды такой портфель показывал просадку −22,5% по итогам года, а в течение года мог падать еще сильнее.

Инвестору, который психологически не готов к высокой волатильности, возможно, стоит больше денег вкладывать в облигации. Но в этом случае возникает опасность, что доходности портфеля может не хватить для достижения поставленной финансовой цели в установленное время.

Еще консервативный инвестор рискует больше пострадать от инфляции, которая снизит его реальную прибыль. В нормальных условиях уровень инфляции составляет несколько процентов в год, но она имеет накапливающийся эффект и на стратегическом горизонте в несколько десятков лет сильно скажется на итоговой доходности инвестора. Например, среднегодовой уровень инфляции 3% за 30 лет снизит покупательную способность портфеля более чем на 50%.

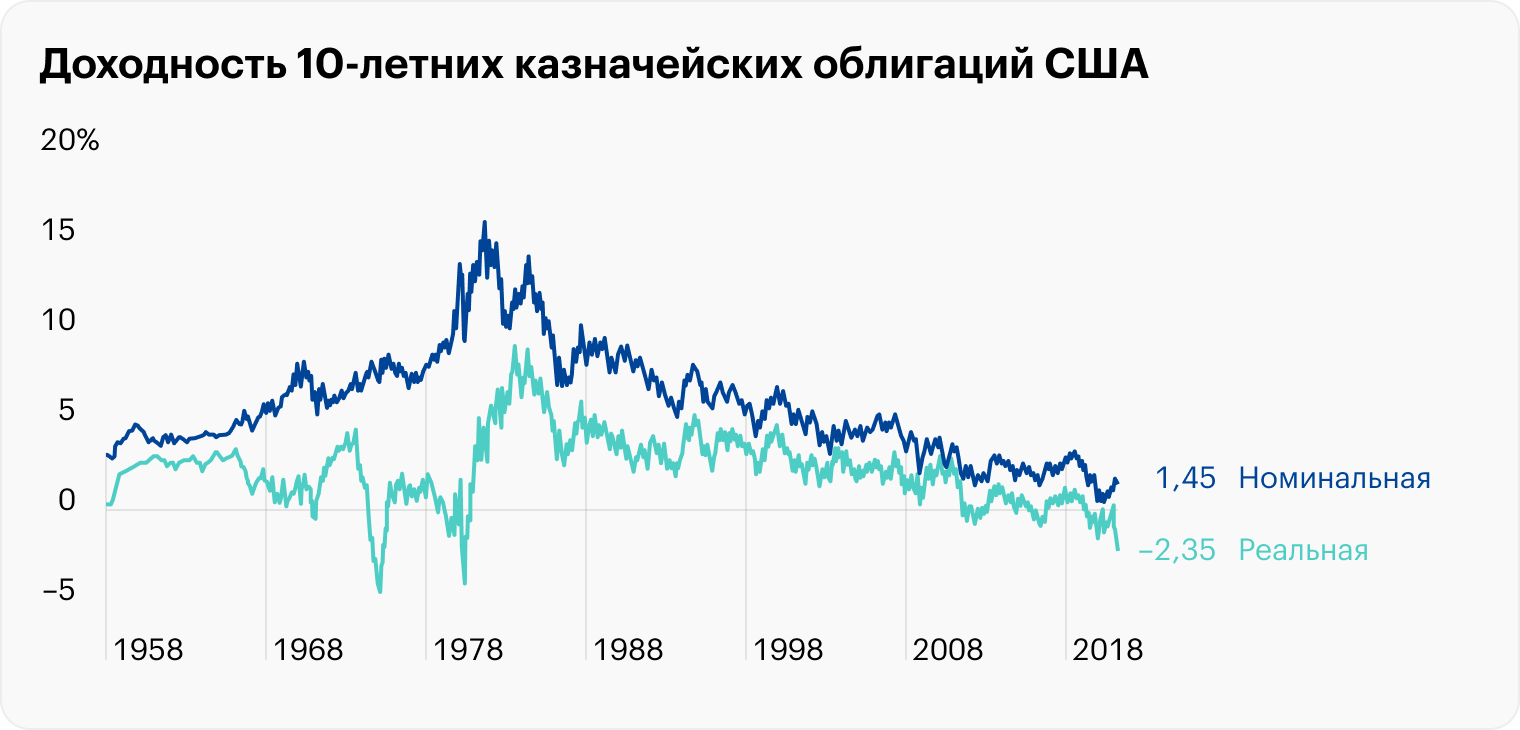

При этом государственные облигации в зависимости от дюрации обычно дают доходность всего на 1—2 процентных пункта выше инфляции, а иногда и не поспевают за ней. Например, в июне 2021 года реальная доходность десятилетних трежерис была отрицательная: −2,35%. Трежерис — это казначейские облигации, то есть долговые бумаги, выпущенные правительством США. Так что если делать ставку на государственные облигации, не факт, что удастся сохранить капитал, не говоря уже о достижении амбициозной финансовой цели.

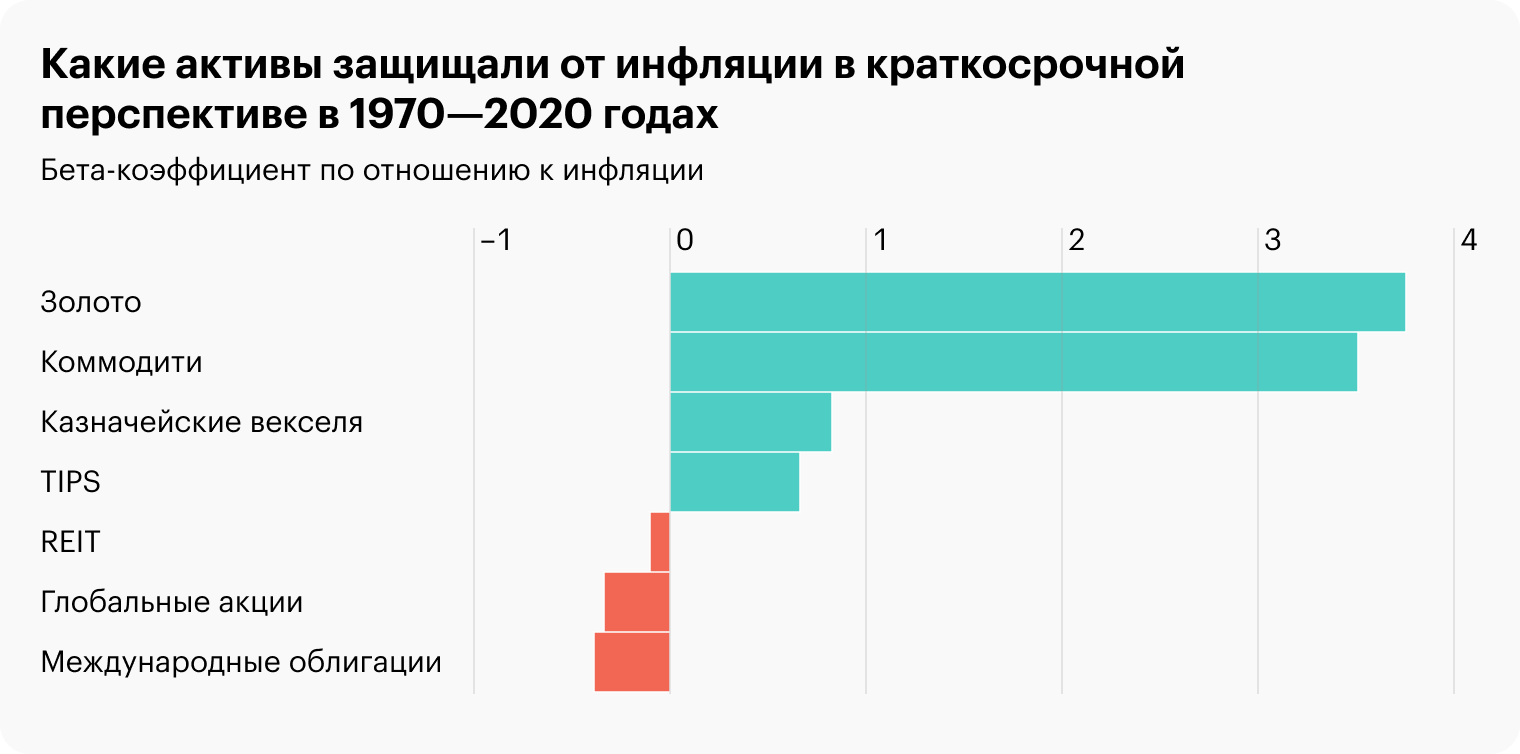

Долгосрочным инвесторам рекомендуется минимум 40—50% портфеля отводить акциям, а также добавлять альтернативные активы, которые, как правило, неплохо защищают от инфляции — например, это может быть золото и коммодити. Коммодити — это сырьевые товары, такие как нефть или пшеница. Инвестировать в них можно, например, через акции сырьевых компаний. Золото же на Московской бирже можно приобрести через биржевое золото GLDRUB_TOM или соответствующие фонды, например TGLD.

Проанализировать исторические и макроэкономические данные важно для прогнозирования будущей доходности инвестиционной стратегии. Исторические данные не гарантируют повторения результатов в будущем, но дают хорошую базу, чтобы понимать, как распределять и оптимизировать доли активов.

При этом не стоит забывать, что рынки цикличны, а макроэкономическая конъюнктура может меняться, что отражается на характеристиках инструментов. Например, если происходит повышение ключевой ставки со стороны Центробанка, длинные облигации с фиксированным купоном упадут в цене. Или же, если мировая экономика постепенно скатывается в рецессию, первыми, как правило, страдают развивающиеся рынки и сырьевые компании.

Еще на доходность активов может влиять спекулятивная составляющая на выбранном историческом периоде. История с 1926 по 2021 год показывает, что акции США приносили в среднем 10,3% годовых, а облигации США — 5,3% без учета инфляции. Портфель 50/50 приносил 8,3% годовых. Но если взглянуть на более короткий период, картина меняется: с 1980 по 2019 год акции США дали 11,6% годовых, а облигации — 7,5%. И в этот период портфель 50/50 давал уже 9,9% годовых.

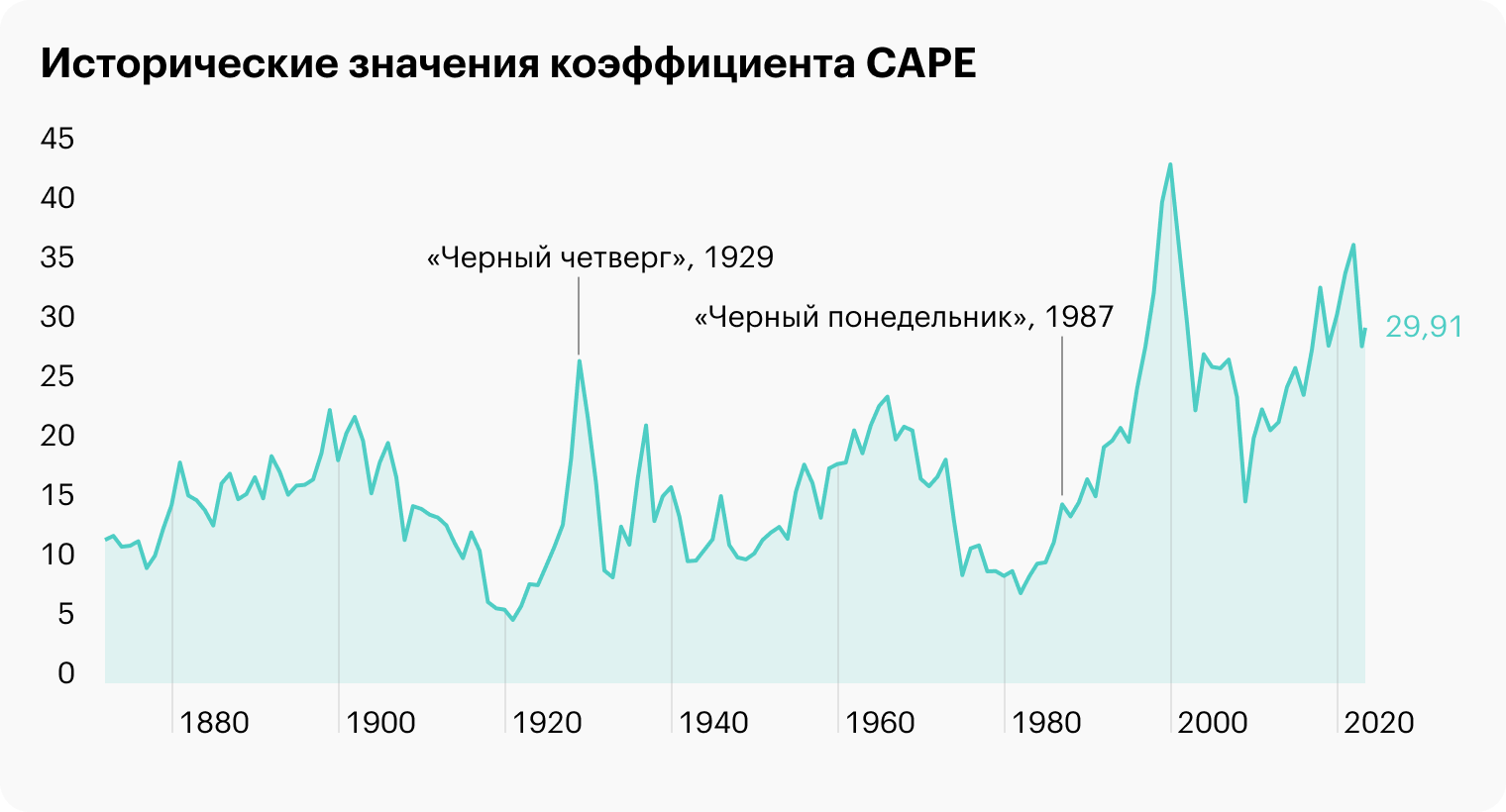

Доходность на этом интервале существенно выше за счет спекулятивной составляющей: оцененность S&P 500 по параметру CAPE за это время значительно выросла: с 8,7 в 1980 году до 39 в августе 2021 года. То есть за компании того же качества инвесторам приходилось переплачивать. Более подробно я про это писал в статье «Что такое коэффициент CAPE». Там же я показал, что в ближайшее десятилетие мы, скорее всего, увидим доходность ниже, чем в период с 1980 по 2021 год.

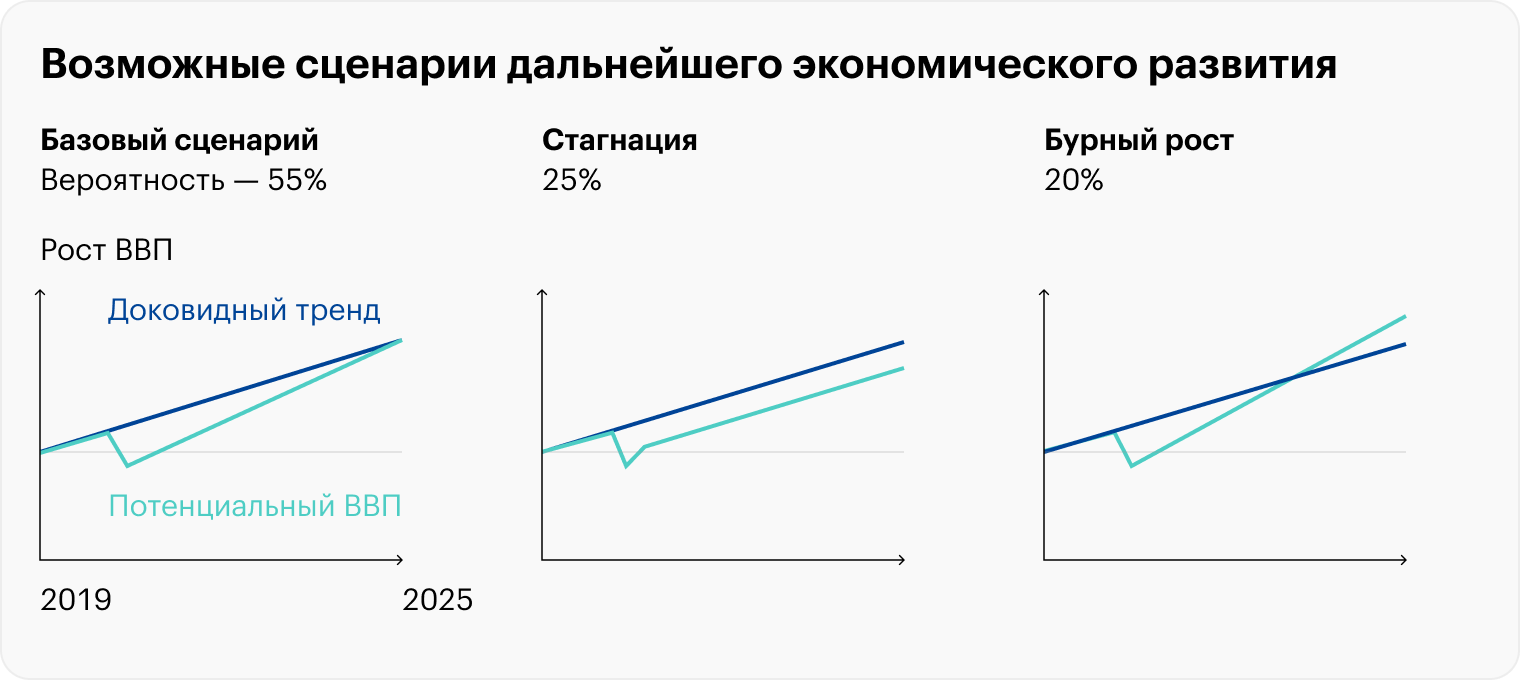

Приведу более конкретный пример. Исследователи из Vanguard рассмотрели три дальнейших сценария развития экономики в ближайшие годы:

- Базовый сценарий, по которому с вероятностью 55% будет восстановление экономики, подобное 1960-м годам с темпами чуть большими, чем в доковидное время, а затем нормальный рост ВВП около 2%. Инфляция при этом будет умеренная, и ключевая ставка не сильно вырастет.

- Стагнация по сценарию Японии — вероятность 25%. Некоторые секторы и отрасли не вернутся в нормальное состояние. Темп роста ВВП будет такой же, как в доковидное время, но стартует с более низкого уровня, и потери экономики в связи с коронавирусом не восполнятся. Ключевые ставки очень низкие, имеем дефляцию.

- Бурный рост производительности, подобный 1950-м и 1990-м годам, — с вероятностью 20%. Цифровые технологии и инновации улучшат производительность, в связи с чем экономика начнет расти опережающими темпами — 3% и выше. Уровень инфляции повысится, но будет хорошо управляем из-за сильного роста предложения на рынке.

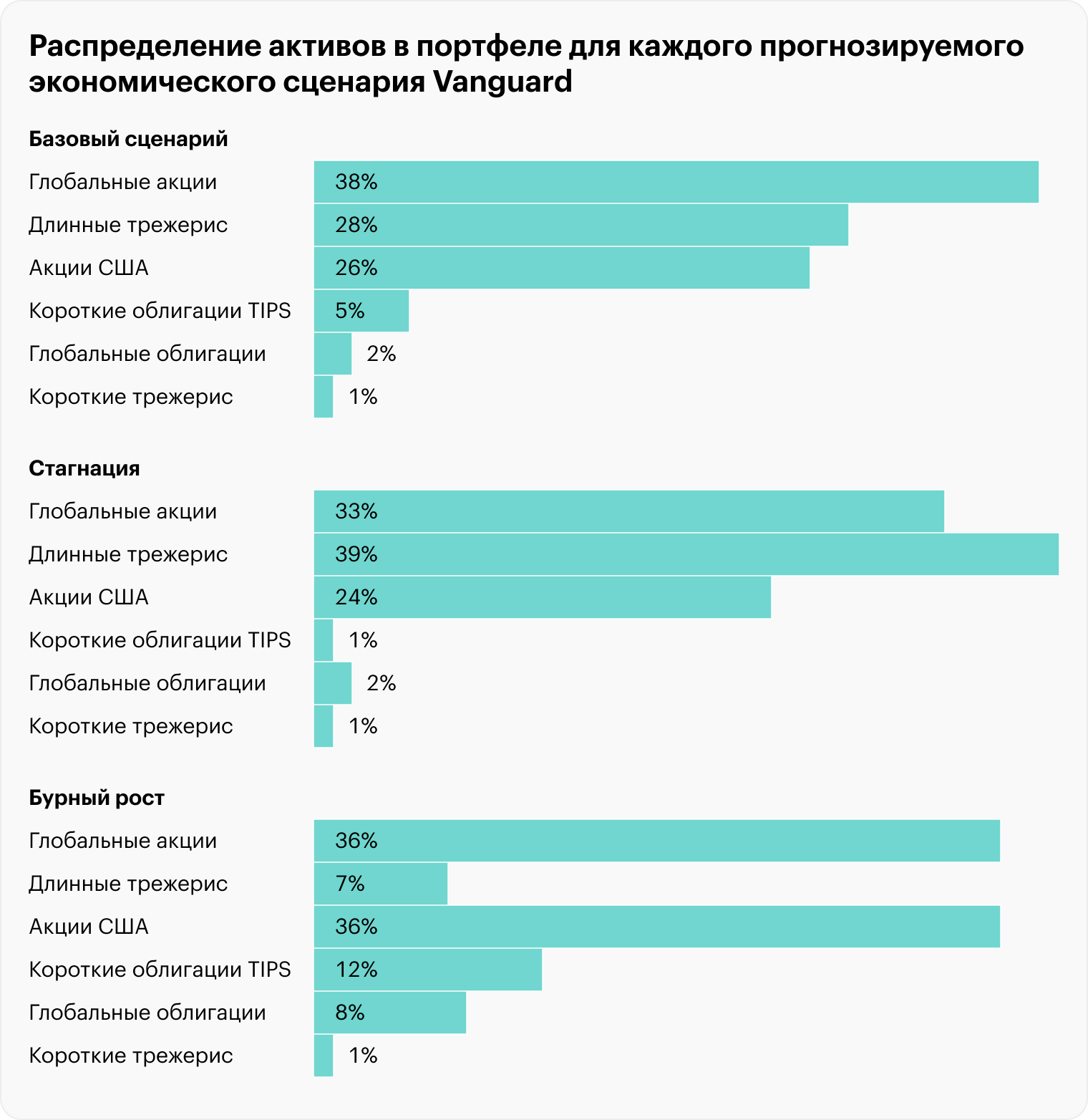

Для каждого из трех сценариев исследователи составили подходящие диверсифицированные портфели и провели ряд симуляций.

Примеры портфелей для каждого прогнозируемого экономического сценария Vanguard

| Сценарий | Состав портфеля | Комментарий |

|---|---|---|

| Базовый сценарий | Акции США — 26%; глобальные акции — 38%; глобальные облигации — 2%; короткие трежерис — 1%; длинные трежерис — 28%; короткие облигации TIPS — 5% | Акцент на акции и длинные облигации. Акции преимущественно глобальных компаний, так как американский рынок переоценен. Умеренная доля облигаций TIPS — с защитой от инфляции |

| Стагнация | Акции США — 24%; глобальные акции — 33%; глобальные облигации — 2%; короткие трежерис — 1%; длинные трежерис — 39%; короткие облигации TIPS — 1% | Почти такое же распределение в акции, акцент на длинные казначейские облигации. Защита от инфляции не нужна |

| Бурный рост | Акции США — 36%; глобальные акции — 36%; глобальные облигации — 8%; короткие трежерис — 1%; длинные трежерис — 7%; короткие облигации TIPS — 12% | Сильный акцент на акции и инструменты с защитой от инфляции |

Примеры портфелей для каждого прогнозируемого экономического сценария Vanguard

| Базовый сценарий | |

| Состав портфеля | Акции США — 26%; глобальные акции — 38%; глобальные облигации — 2%; короткие трежерис — 1%; длинные трежерис — 28%; короткие облигации TIPS — 5% |

| Комментарий | Акцент на акции и длинные облигации. Акции преимущественно глобальных компаний, так как американский рынок переоценен. Умеренная доля облигаций TIPS — с защитой от инфляции |

| Стагнация | |

| Состав портфеля | Акции США — 24%; глобальные акции — 33%; глобальные облигации — 2%; короткие трежерис — 1%; длинные трежерис — 39%; короткие облигации TIPS — 1% |

| Комментарий | Почти такое же распределение в акции, акцент на длинные казначейские облигации. Защита от инфляции не нужна |

| Бурный рост | |

| Состав портфеля | Акции США — 36%; глобальные акции — 36%; глобальные облигации — 8%; короткие трежерис — 1%; длинные трежерис — 7%; короткие облигации TIPS — 12% |

| Комментарий | Сильный акцент на акции и инструменты с защитой от инфляции |

Стоит отметить, что каждый из смоделированных под конкретную конъюнктуру портфелей будет работать не очень, если мы не угадаем с экономическим сценарием. Можно отказаться от попыток угадать состояние экономики в будущем и использовать сбалансированную всепогодную стратегию — она будет работать неплохо в любой конъюнктуре.

Симуляции портфелей исследователи делали на основе трехлетних доходностей каждого инструмента по состоянию на сентябрь 2020 года с учетом дивидендов, но без учета брокерских комиссий и налогов.

Получившиеся результаты выражены в относительных величинах в сравнении с первым портфелем, созданным под базовый сценарий:

- Если наступит стагнация: портфель, разработанный для стагнации, даст среднегодовую доходность на 0,1 процентных пункта ниже и волатильность на 1,2 процентных пункта ниже, чем базовый портфель. Портфель, направленный на бурный рост, даст на 0,25 процентных пункта меньше доходности при волатильности на 2% выше, чем базовый портфель.

- Если случится бурный рост экономики: доходность стагнационного портфеля будет ниже на 0,5 процентных пункта и волатильность ниже на 1,4 процентных пункта, чем у базового портфеля. У портфеля, направленного на бурный рост, доходность выше на 1,2 процентных пункта при повышении волатильности на 2,2 процентных пункта в сравнении с базовым портфелем.

Таким образом, базовый портфель не во всех сценариях лучший, но никогда не худший. Это показано на картинке ниже.

Ключевой вывод. Распределение активов — главная задача инвестора, которая почти полностью определит будущую доходность и риски. Главное подспорье инвестора в этом деле — диверсификация.

Диверсификация позволит снизить волатильность портфеля, защититься от инфляции и получать выгоду в любой фазе бизнес-цикла. Анализ исторических данных и прогноз макроэкономической конъюнктуры помогут расставить акценты и оптимизировать стратегию так, чтобы она давала лучшую доходность в соответствующей экономической конъюнктуре.

В составлении и оптимизации портфеля вам также могут пригодиться наши статьи:

Снижать издержки

Чем меньше сопутствующих издержек несет инвестор, тем выше его отдача от инвестиций. И на стратегической дистанции налоги и комиссии могут существенно повлиять на итоговый результат.

Одна из главных статей расходов при инвестировании — налоги. По закону с резидентов РФ брокер, как налоговый агент, удерживает 13% НДФЛ с положительного финансового результата от продажи активов и 13% с дивидендов от российских эмитентов. Что касается дивидендов от американских компаний, то при подписанной форме W-8BEN в большинстве случаев в США удержат 10% и еще 3% нужно будет задекларировать и заплатить в российскую налоговую самостоятельно.

Внимание: с 2022 года вложение в иностранные активы сопряжено с дополнительными рисками — акции могут временно заблокировать, а дивиденды не приходить.

Существует ряд налоговых льгот, которые позволяют сэкономить на налогах. В частности:

- Использование индивидуального инвестиционного счета — ИИС.

- Льгота на долгосрочное владение — если актив находился в собственности инвестора более трех лет, то с положительного финансового результата при продаже не взимается налог.

- Покупка российских БПИФ, которые не платят налог с дивидендов и реинвестируют их в полном объеме внутри фонда.

Что касается комиссий, то стоит выделить две основные категории:

- Брокерские — за ведение счета и совершение операций на бирже. Этот тип комиссий слабо влияет на итоговый финансовый результат, особенно если инвестор работает по принципу «купил и держи». Поэтому брокера зачастую выбирают не по размеру комиссии, а по другим критериям: удобству использования, доступу к необходимым инструментам, наличию программы лояльности и так далее.

- Комиссии фондов за управление активами, они же expense ratio. На этом пункте мы остановимся подробнее. Это актуальный вопрос, так как многие инвесторы предпочитают вкладывать в акции, облигации и другие классы активов через ETF.

ETF — это корзины активов, скомпонованные по определенному критерию и, как правило, повторяющие соответствующие индексы — они же бенчмарки. Активы в корзине ETF находятся под управлением фонда, который взимает ежегодную комиссию за свои услуги, — она учтена в котировках ETF.

Инвестирование через ETF позволяет купить разом десятки и сотни компаний и не тратить время на самостоятельный их отбор. Поэтому ETF популярны среди пассивных инвесторов и для использования в рамках «ленивых» портфелей.

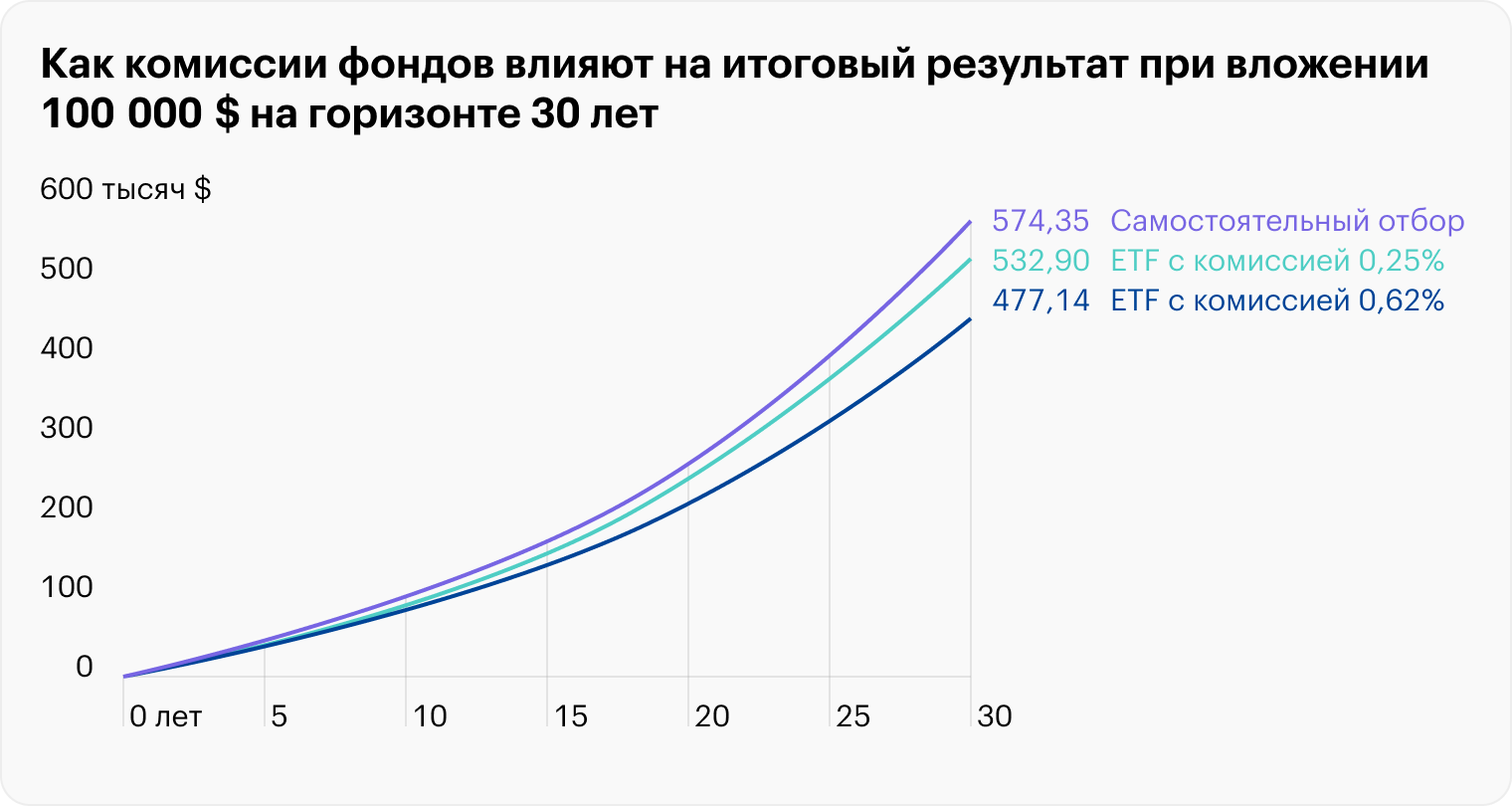

Проблема в том, что если на иностранных рынках комиссии фондов часто не превышают 0,1%, то представленные на Московской бирже фонды берут в среднем 0,6—0,8% в год. И на долгосрочной дистанции это серьезно сказывается на результате.

Каждый доллар, ушедший фонду, — это потерянный доллар прибыли инвестора. Давайте посмотрим, насколько сильно комиссии фондов могут повлиять на долгосрочный рост портфеля.

Допустим, мы хотим вложить 100 000 $ на 30 лет с ежегодной доходностью 6%. В первом случае инвестор решил приобрести ETF с комиссией 0,25% в год, а во втором — ETF с комиссией 0,62%. Разница в итоговом результате составит 55 000 $!

Есть несколько способов улучшить отдачу от инвестиций при инвестировании через фонды:

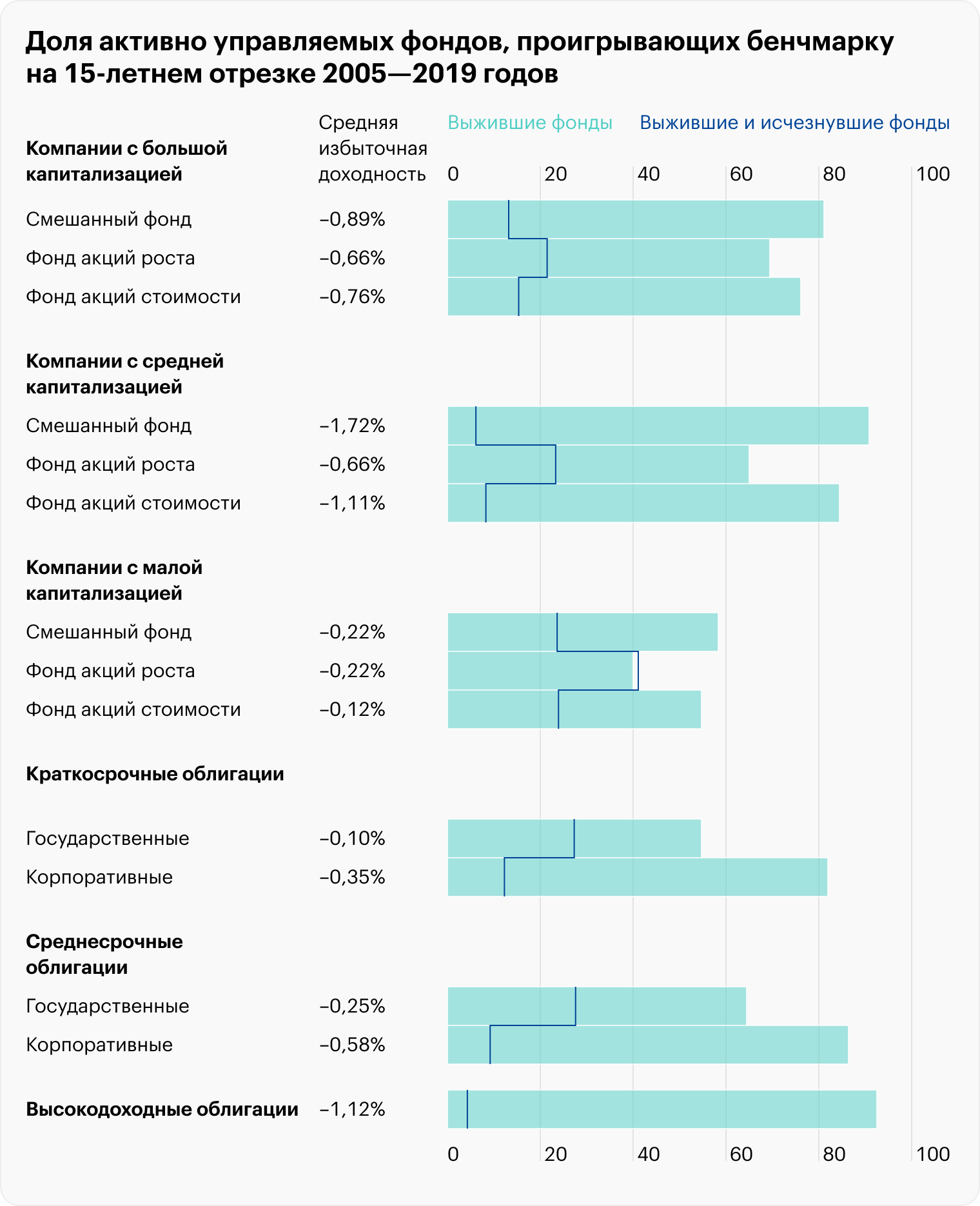

- Получать доходность сверх рынка. Это возможно, если использовать активно управляемый фонд, где за счет успешного менеджмента или успешной стратегии получается извлечь экстраприбыль — так называемый компонент «альфа». Но на практике оказывается все не так легко, и активно управляемым фондам редко удается превзойти бенчмарк.

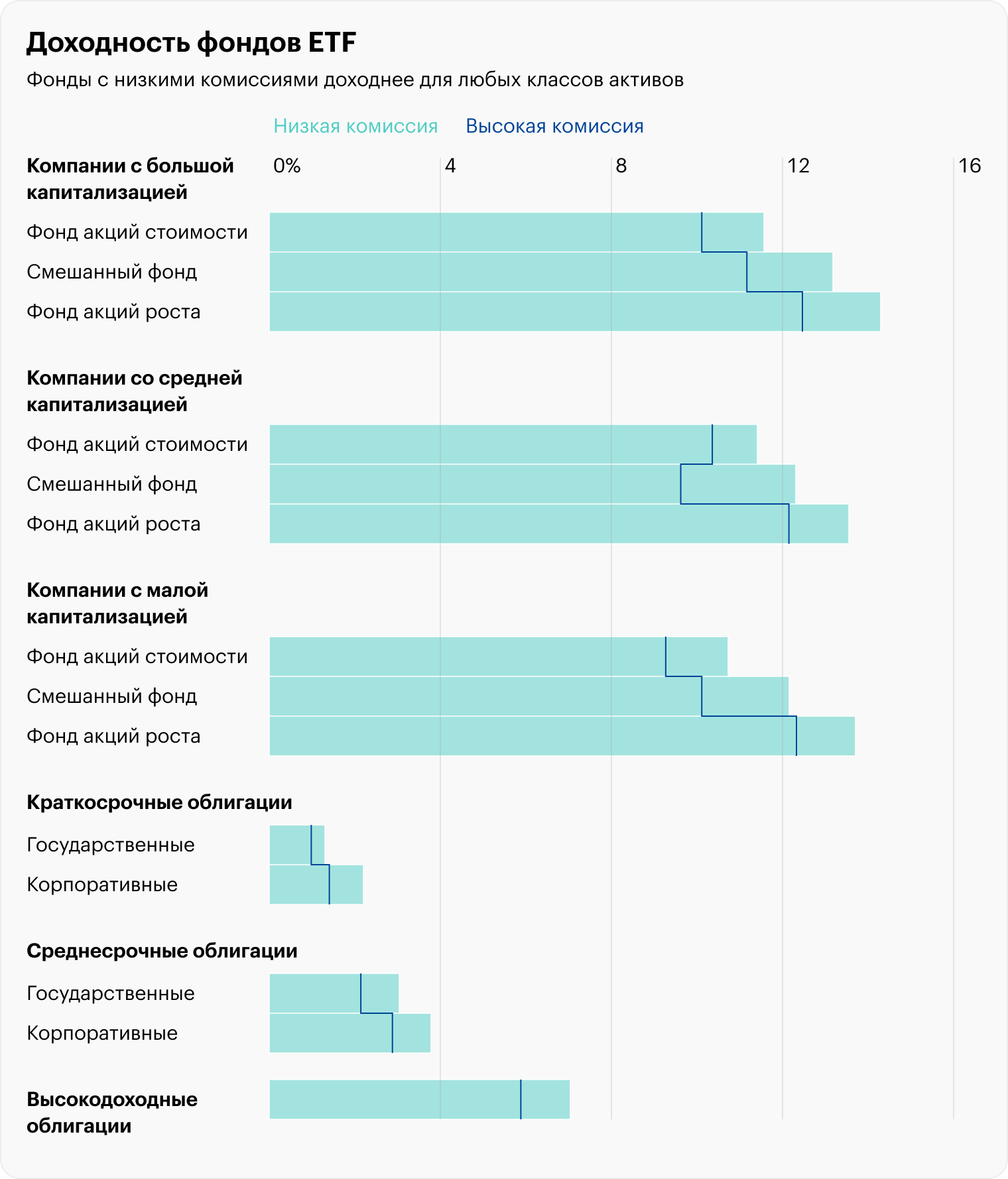

- Минимизировать расходы путем выбора ETF с самыми низкими комиссиями. Ниже я приведу рисунок со сравнением десятилетних показателей двух групп фондов: 25% ETF с самыми низкими expense ratio на рынке и 25% ETF с самыми высокими. Вне зависимости от класса ценных бумаг фонды с меньшими комиссиями принесли инвестору больше денег.

- Сэмплировать бенчмарк вручную. То есть отказаться от покупки ETF и вместо этого самостоятельно купить тот же набор акций в тех же пропорциях, что представлен в соответствующем индексе или ETF. Разумеется, это потребует больше времени и участия инвестора, зато можно будет исключить компанию, которая по какой-либо причине не устраивает инвестора. Более подробно про эту методику я писал в статье «Стратегии инвестирования в S&P 100 и Nasdaq».

Подытог: инвесторы не могут контролировать происходящее на рынке, но часто могут выбрать, сколько платить за инвестиции в виде налогов и комиссий. Со временем это может сыграть ключевое значение в выполнении поставленной цели. Ведь чем ниже затраты, тем выше доля дохода от инвестиций и больше влияние сложного процента на реинвестируемые деньги.

Проявлять дисциплину

Итак, мы выбрали и оптимизировали нашу инвестиционную стратегию. Теперь задача — следовать ей и не отклоняться от намеченного пути.

Во-первых, важно сохранять холодный рассудок во время рыночных потрясений. Ведь если поддаться эмоциям, можно принять импульсивные решения. Например, во время рыночного обвала вроде случившегося в феврале — марте 2020 года инвестор мог запаниковать и начать распродавать активы задешево. В действительности же это была отличная возможность для покупок, ведь котировки быстро развернулись и устремились вверх.

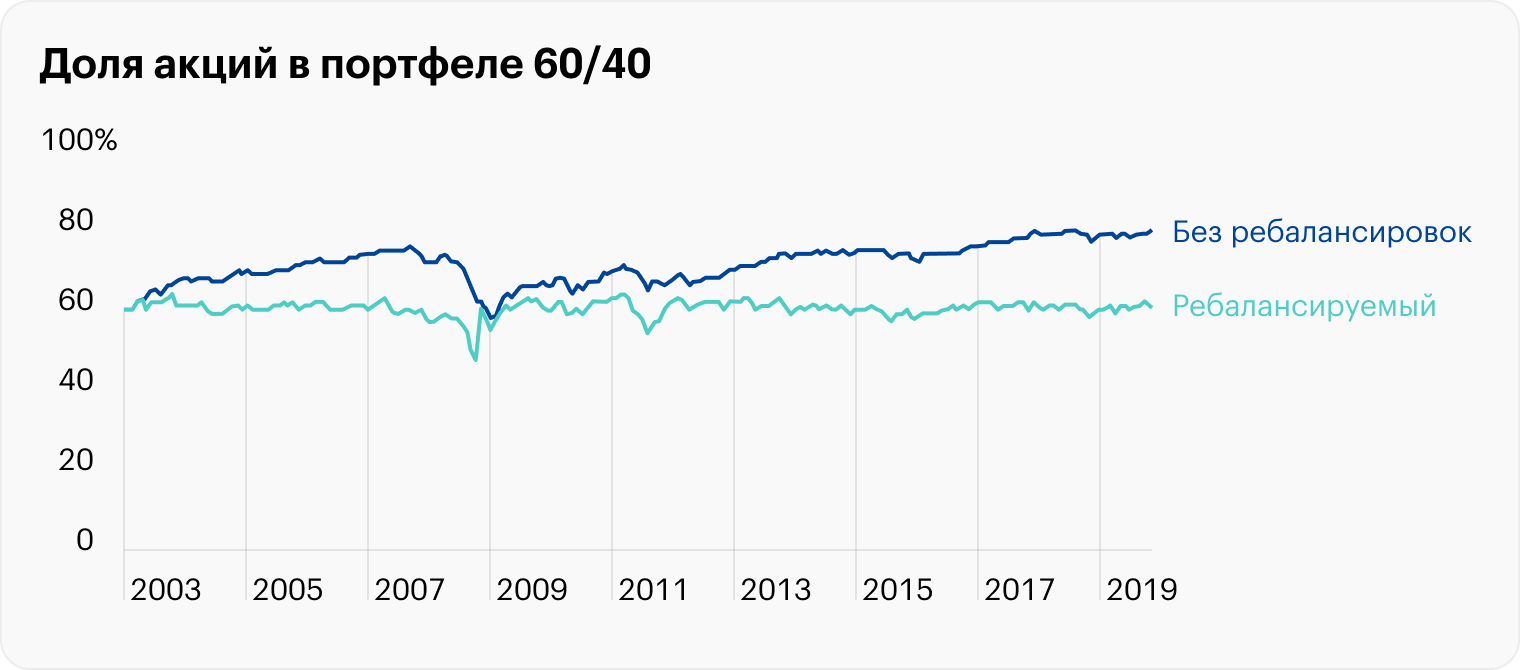

Во-вторых, нужно следить за сохранением исходного распределения активов. Дело в том, что со временем доли в портфеле размываются: быстро растущие активы начнут перетягивать на себя одеяло. Тем самым портфель отклонится от выбранной стратегии и станет более волатильным. Чтобы вернуть исходные пропорции, периодически проводят ребалансировку активов.

- Например, если бы инвестор в 2003 году собрал портфель, состоящий из акций и облигаций в пропорции 60/40, то через четыре года доля акций в нем составила бы уже 75% за счет их подорожания. Повышенное количество акций — это хорошо во время бычьего рынка и позволяет захватить больше прибыли. Но риски при этом так же сильно выросли, и в конце 2007 года с наступлением финансового кризиса этот инвестор получил бы сильную просадку — то, чего он старался избежать, изначально выбирая для себя более консервативный портфель 60/40.

Если инвестор находится в стадии накопления капитала и периодически вносит деньги на брокерский счет, он может докупать просевшие активы и тем самым выравнивать нарушенные пропорции.

Но если инвестор подолгу не вносит деньги или их недостаточно, чтобы выровнять доли инструментов, то может понадобиться принудительная ребалансировка — продажа части дорогих активов в пользу просевших.

Как показывают исследования, эффективнее всего производить ребалансировку раз в полгода или год, а также по триггеру 5% — когда доля какого-то актива отклоняется от исходной на указанный процент.

Поиск точки входа. Еще одно опасное искушение на пути инвестора — дожидаться оптимальной точки входа.

Многочисленные исследования показывают, что в большинстве случаев это контрпродуктивно, потому что:

- По статистике, большую часть времени рынки растут. А значит, не нужно затягивать с покупкой.

- Акции — более рисковый актив, чем облигации, а облигации — более рисковый, чем просто деньги. Как мы знаем, риск и доходность на фондовом рынке взаимосвязаны, и более рисковый актив имеет большую ожидаемую доходность. Не покупая ценные бумаги и оставаясь долгое время в кэше, мы упускаем доходность. Таким образом, ожидая некую идеальную точку входа, инвестор также несет убыток в виде упущенных возможностей.

Согласно исследованиям, стратегия определения лучшей точки входа или тактическое изменение долей активов в соответствии с техническими сигналами может иногда принести инвестору прибыль выше рыночной, но в среднем такой подход все равно уступает бенчмаркам — соответствующим индексам, например, в случае с американскими акциями — индексу S&P 500.

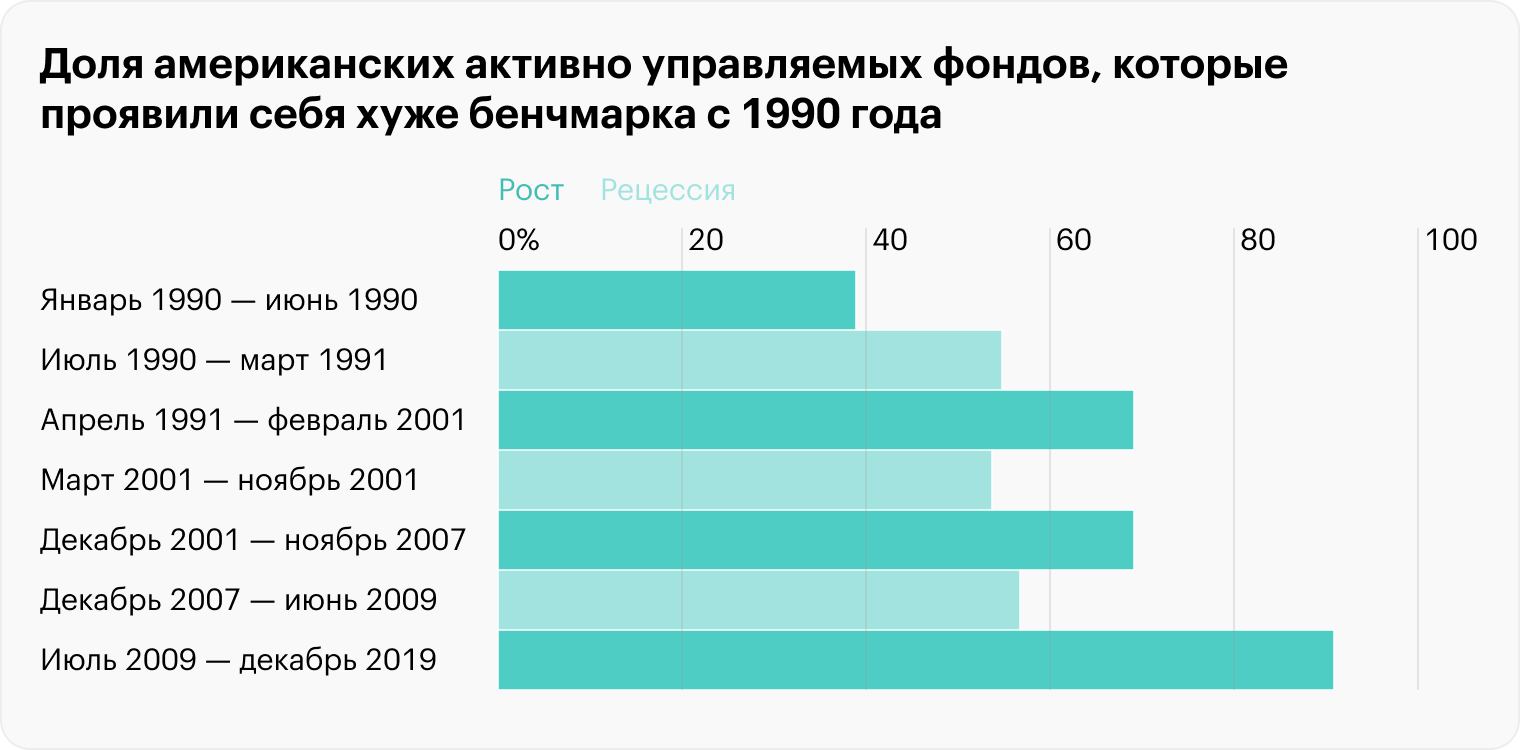

Это показано ниже на примере результатов активных фондов в разные экономические фазы с 1990 года. Только в одном из семи периодов активные менеджеры смогли получить экстраприбыль.

Что в итоге

- Начинающему инвестору важно сделать четыре шага: определить финансовую цель, собрать диверсифицированный портфель активов под нее, минимизировать издержки и в дальнейшем не отступать от плана.

- Целевой капитал обязательно нужно скорректировать на размер прогнозируемой инфляции в течение инвестиционного горизонта. В будущем вы не купите столько же товаров на ту же сумму.

- Широкая диверсификация — ключ уменьшению рисков и захвату роста в каждой фазе бизнес-цикла. Альтернативные классы активов, такие как золото и сырьевые товары, также помогут защититься от инфляции.

- Со временем доли активов в портфеле размываются, и периодически их нужно приводить в соответствие с исходной стратегией.

- Активное управление портфелем и угадывание точки входа в попытке обогнать рынок редко приводят к успеху.