Но мы знаем это задним числом: сразу вспоминаем успешные примеры Apple, Tesla и других популярных компаний, которые за 20 лет принесли инвесторам в десятки раз больше, чем те вложили.

Когда дело доходит до выбора конкретных акций, все меняется. Например, только 20% акций из 14 тысяч показали результат на уровне или лучше доходности популярного индекса S&P 500 с 1989 по 2015 год.

И даже профессионалы со знаниями и необходимыми инструментами в большинстве своем показывают слабые результаты. Standard & Poor’s ежегодно анализирует результаты активно управляемых фондов: на пятилетней дистанции только 19,4% фондов обгоняют индекс S&P 500.

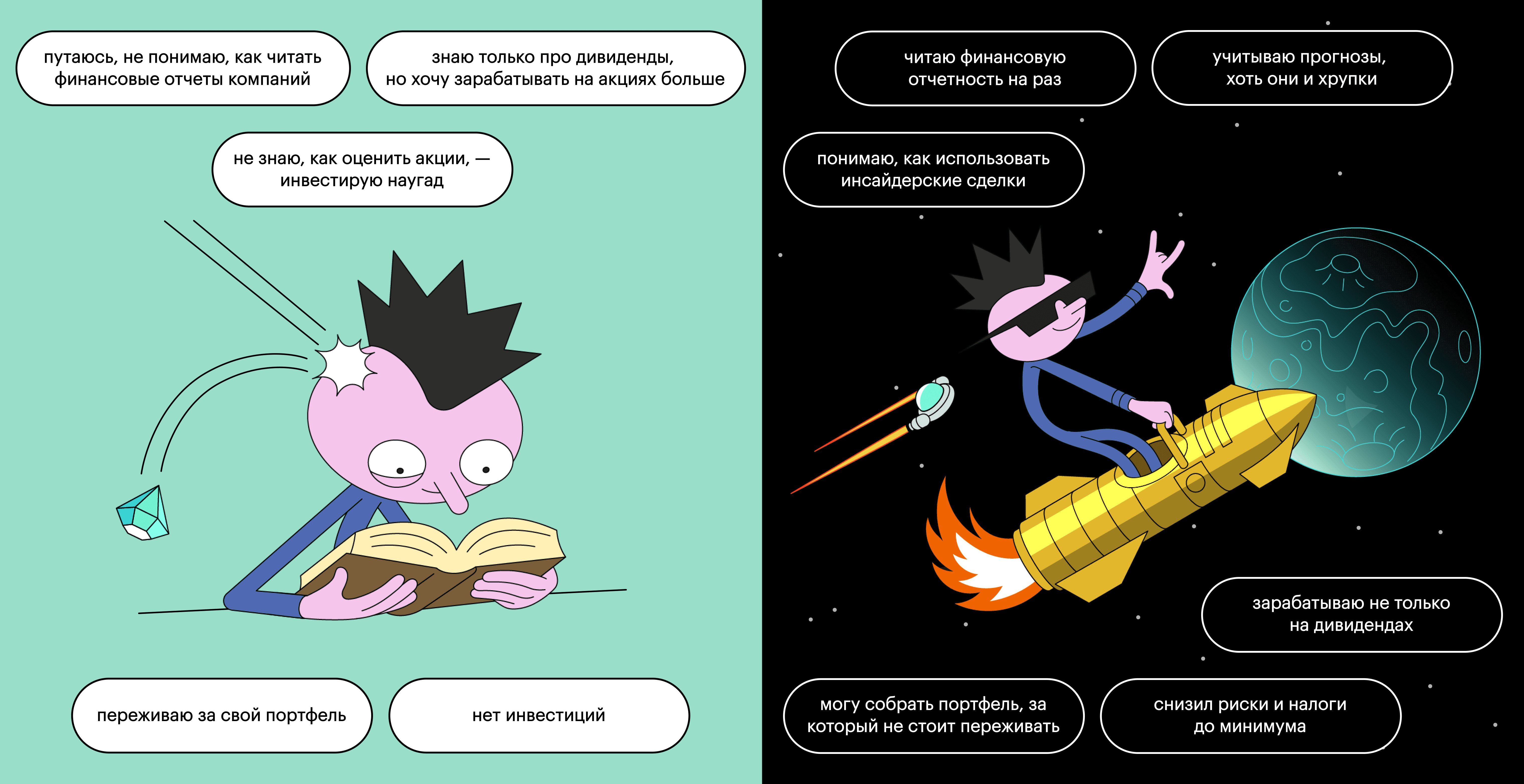

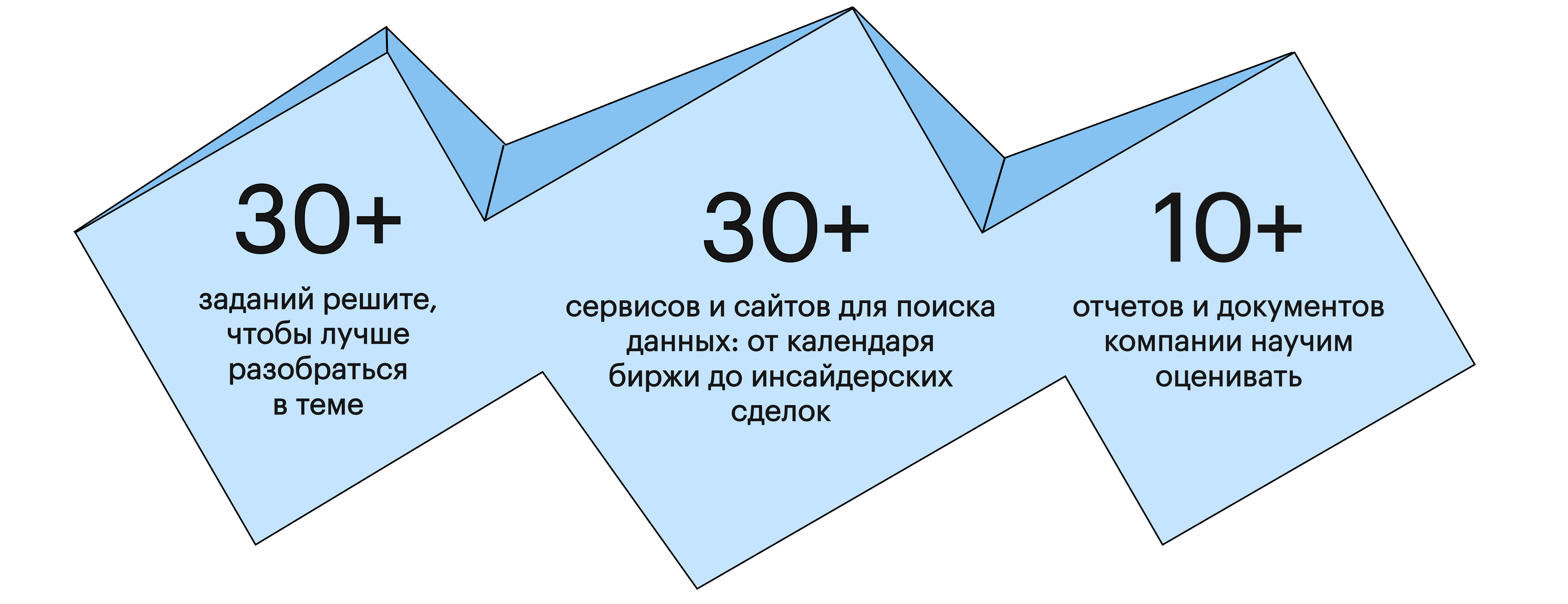

Успешно инвестировать в отдельные акции очень сложно. Но если очень хочется попробовать, мы дадим базу, с которой получится снизить цену ошибки.

Программа курса

Кто уже инвестирует и хочет усилиться: разбираться не только в фондах и облигациях, но и в акциях отдельных компаний

Кто уже инвестирует и хочет усилиться: разбираться не только в фондах и облигациях, но и в акциях отдельных компаний Кто хочет разобраться в том, как и зачем читать финансовую отчетность

Кто хочет разобраться в том, как и зачем читать финансовую отчетность Кому хочется понять основные методы и инструменты для оценки акций

Кому хочется понять основные методы и инструменты для оценки акций

Новичкам в инвестициях. Если вы в начале пути, сначала пройдите наш первый курс: в нем рассказываем, как устроены активы на бирже, как выбирать брокера и безопасно инвестировать

Новичкам в инвестициях. Если вы в начале пути, сначала пройдите наш первый курс: в нем рассказываем, как устроены активы на бирже, как выбирать брокера и безопасно инвестировать Тем, кто хочет стать экспертом в области бухгалтерии, оценки компаний и анализа бизнеса. Мы этому не научим, но дадим основу, которая поможет заработать на акциях

Тем, кто хочет стать экспертом в области бухгалтерии, оценки компаний и анализа бизнеса. Мы этому не научим, но дадим основу, которая поможет заработать на акциях

Отзывы студентов

- Курс понравился объяснениям как анализировать компании по финансовой отчетности, погружением в детали. Лично для меня заново открыл понятие FCF, которому я уделял недостаточное количество внимания. Еще интересный расчет капитала компании. Также особо понравились промежуточные тесты в уроках — отличный способ закрепить материал.

- Отличный курс! Дает базовые знания об оценке компаний как на российском, так и на зарубежном рынке. Хорошая подача материал: читать нескучно (тратил пару часов в день), при этом курс наполнен полезными ссылками и таблицами, которые могут помочь в дальнейшем для работы на фондовом рынке.

Ожидания были полностью оправданы. Теперь пытаюсь оптимизировать методику отбора акции, приведенную в курсе с помощью Python. Курс подойдет для людей, которые интересуются инвестированием и уже имеют базовые знания в этой сфере. Четко и ясно изложена методика отбора акций с помощью скорректированных мультипликаторов. Уроки довольно длинные, но очень интересные и толковые. Тесты жизненные и прикольные, финальный тест довольно сложный, но проходимый.

Я бы точно посоветовал этот курс и предшествующий ему (для начинающих). Достойных аналогов этому курсу на просторах интернета пока не видел, но даже если они и есть, то явно небесплатные. Спасибо за прекрасный курс!

Ответы на частые вопросы

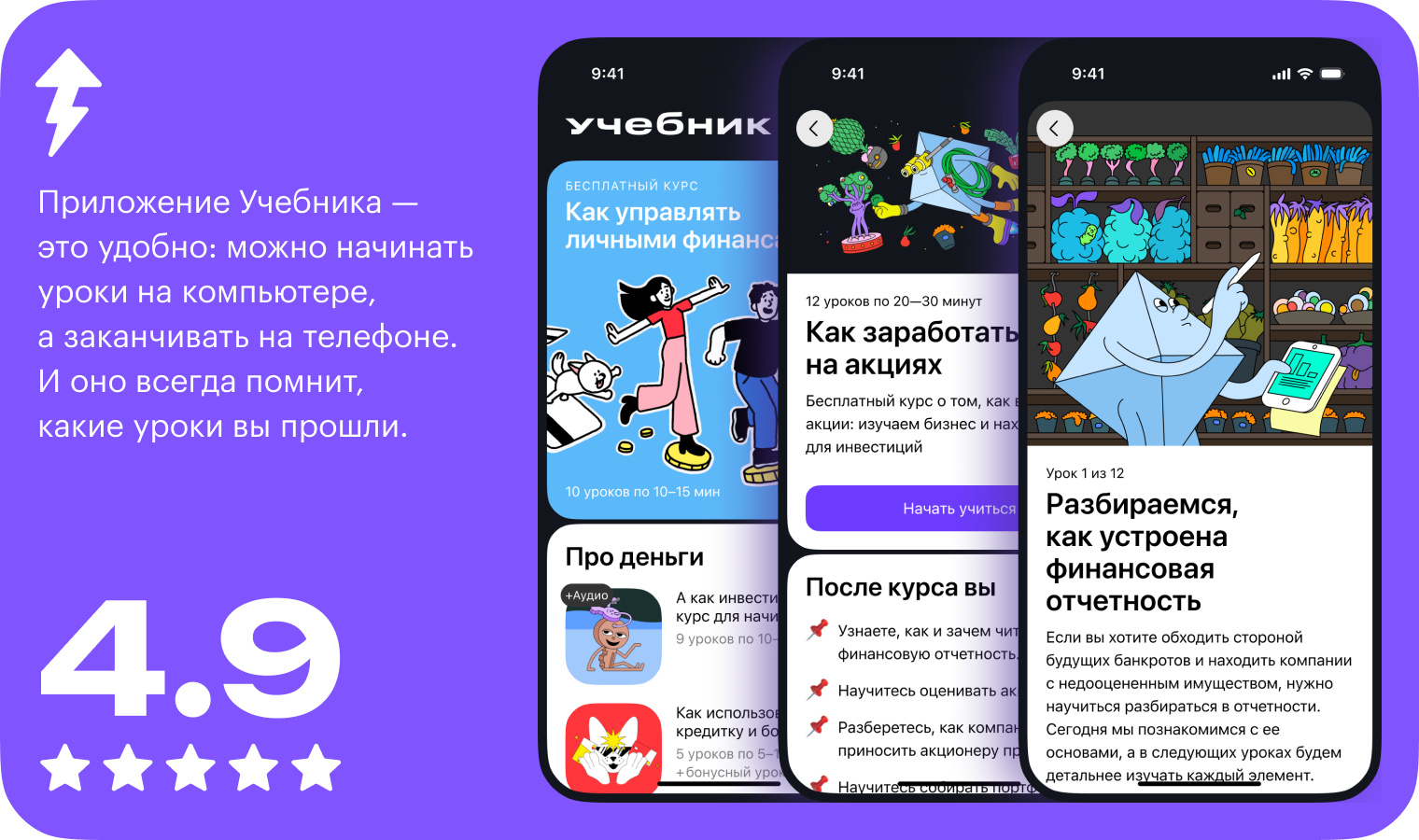

- В каком формате проходит обучение?Каждый урок — это лонгрид с иллюстрациями, примерами, фотографиями, схемами и заданиями. Некоторые задания можно выполнить прямо в уроках, а для других понадобятся дополнительные программы или ручка и лист бумаги. А иногда в конце уроков бывает тест для закрепления пройденного материала.

- Уроки выходят сразу или по отдельности?Обычно мы публикуем уроки постепенно. Даты выхода уроков — в списке уроков, выше на этой странице. Если дат нет, значит, все уроки уже вышли и можно пройти курс целиком.

- Сколько длится курс?У курсов нет ограничений по времени: они в текстовом формате, поэтому проходить их можно в удобном темпе.

- Можно пройти курс повторно?Да, курс можно проходить сколько угодно раз, все материалы останутся у вас.

- Я смогу задать вопросы автору курса?Если возникнут вопросы по теме урока — пишите нам: передадим их авторам курса и постараемся найти ответ.

Команда курса

- Отредактировали

- Организовали

- Оформили