Какие налоги платит инвестор и как платить меньше

Что вы узнаете

- Зачем вообще думать о налогах.

- Как начисляется налог на разные виды дохода.

- Как законно платить меньше налогов.

Зачем вообще думать о налогах

В большинстве случаев брокер самостоятельно рассчитывает и удерживает налог — вам заниматься этим не придется.

Но если понимать принципы, по которым эти налоги начисляются, можно законными способами отдавать налоговой меньше денег, а себе оставлять больше.

Налоги — обширная тема. Чтобы не усложнять текст, мы исходим из того, что вы налоговый резидент России и инвестируете через российских брокеров. Иностранных брокеров и бирж коснемся совсем чуть-чуть.

Для начала разберемся, в каких ситуациях брокер обычно удерживает налог.

Самые популярные ситуации

💎 Вы получили купоны по облигациям.

💎 Вы получили дивиденды по акциям.

💎 Вы продали любые ценные бумаги дороже, чем купили — то есть получили доход. Часто инвесторы называют такой доход прибылью.

Но всегда есть нюансы: где-то брокер не удержит налог, где-то будет одна ставка налога, а где-то — другая. Разберемся в каждой ситуации.

Налог с купонов облигаций

Если с купона должен удерживаться налог, его удержат автоматически, без вашего участия. Считать или платить что-либо самостоятельно не нужно, но полезно знать о налогах, чтобы правильно оценить реальную доходность облигации.

С 1 января 2021 года любые купоны любых облигаций облагаются налогом: из них вычитают 13%. Налога не будет, если у вас ИИС старого типа, при закрытии которого вы примените вычет типа Б, либо если у вас ИИС-3.

Налоги с дивидендов

Многие компании отдают часть прибыли акционерам в виде дивидендов.

Ставка налога зависит от того, российская это компания или зарубежная.

Законных способов не платить налог с дивидендов нет.

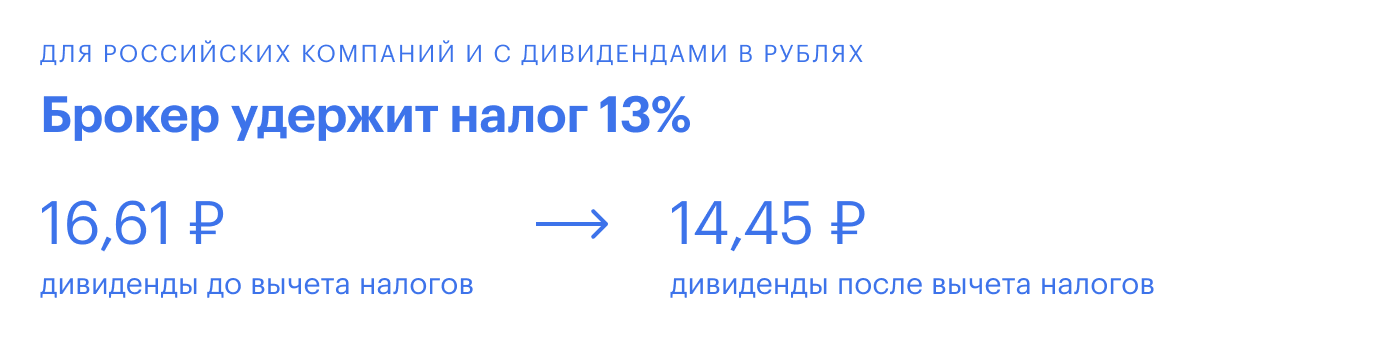

🇷🇺 Для российских компаний налог с дивидендов — 13%.

Например, летом 2019 года «Газпром» выплатил инвесторам по 16,61 ₽ дивидендов на акцию. Из-за налога инвесторы получили 14,45 ₽ на акцию — на 13% меньше. В мае 2023 года Сбербанк выплатил по 25 ₽ на акцию — инвесторы получили по 21,75 ₽.

Налог удерживают при выплате. Самостоятельно делать ничего не надо.

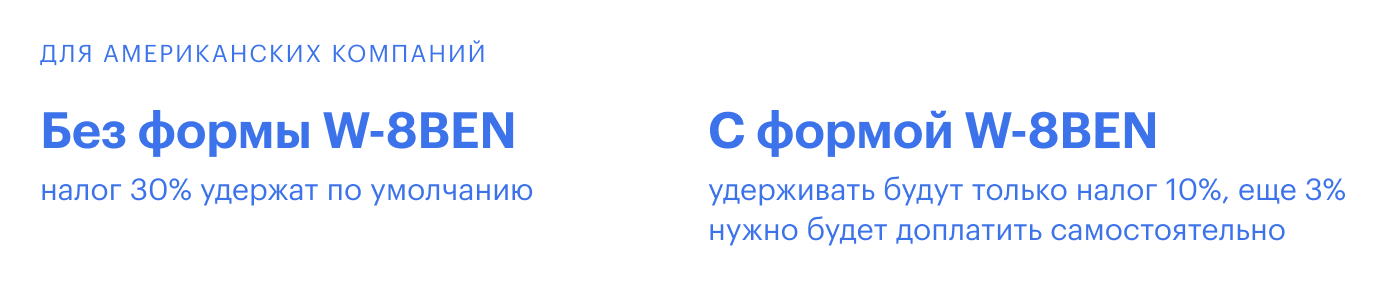

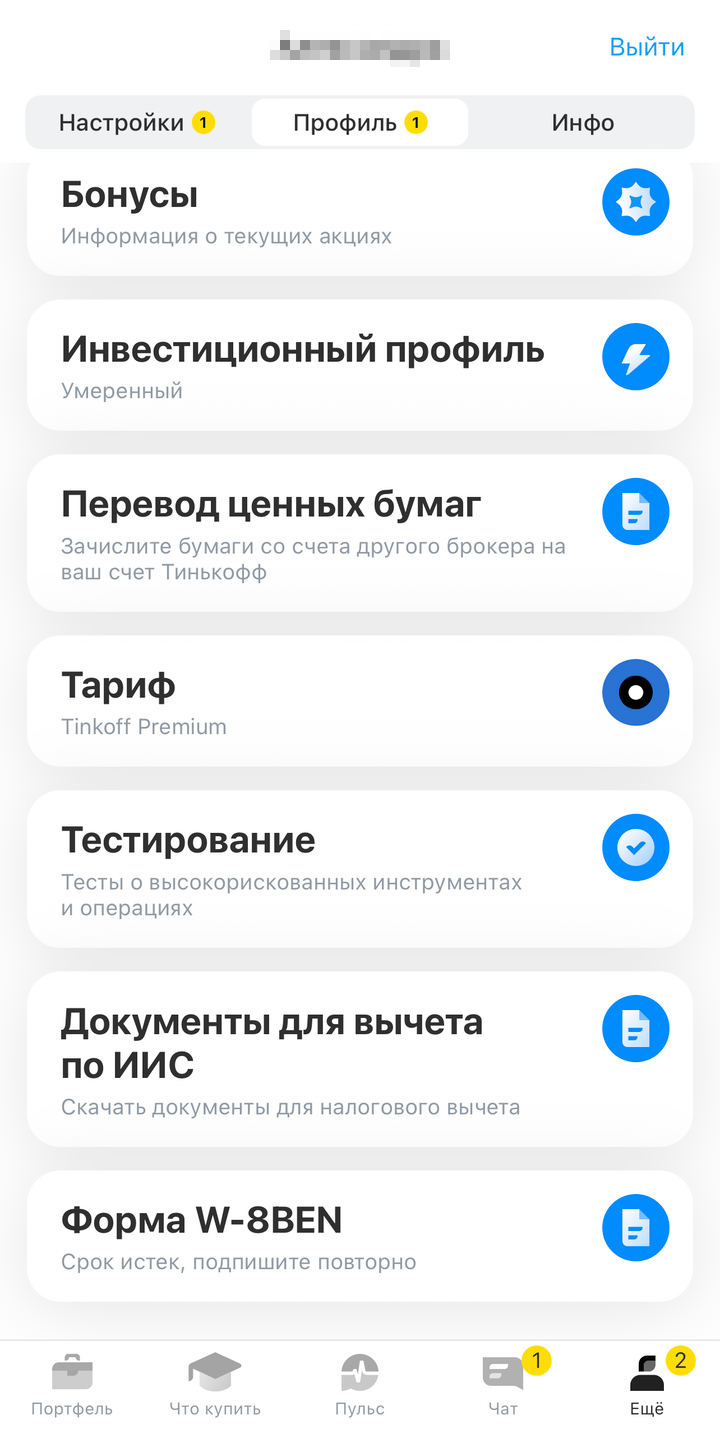

🇺🇸 Для американских компаний все сложнее. В 2024 году у россиян в принципе не получится покупать такие акции через российских брокеров из-за санкций, но мы надеемся, что исчезнувшие возможности вернутся, так что кратко разберем, как это работало.

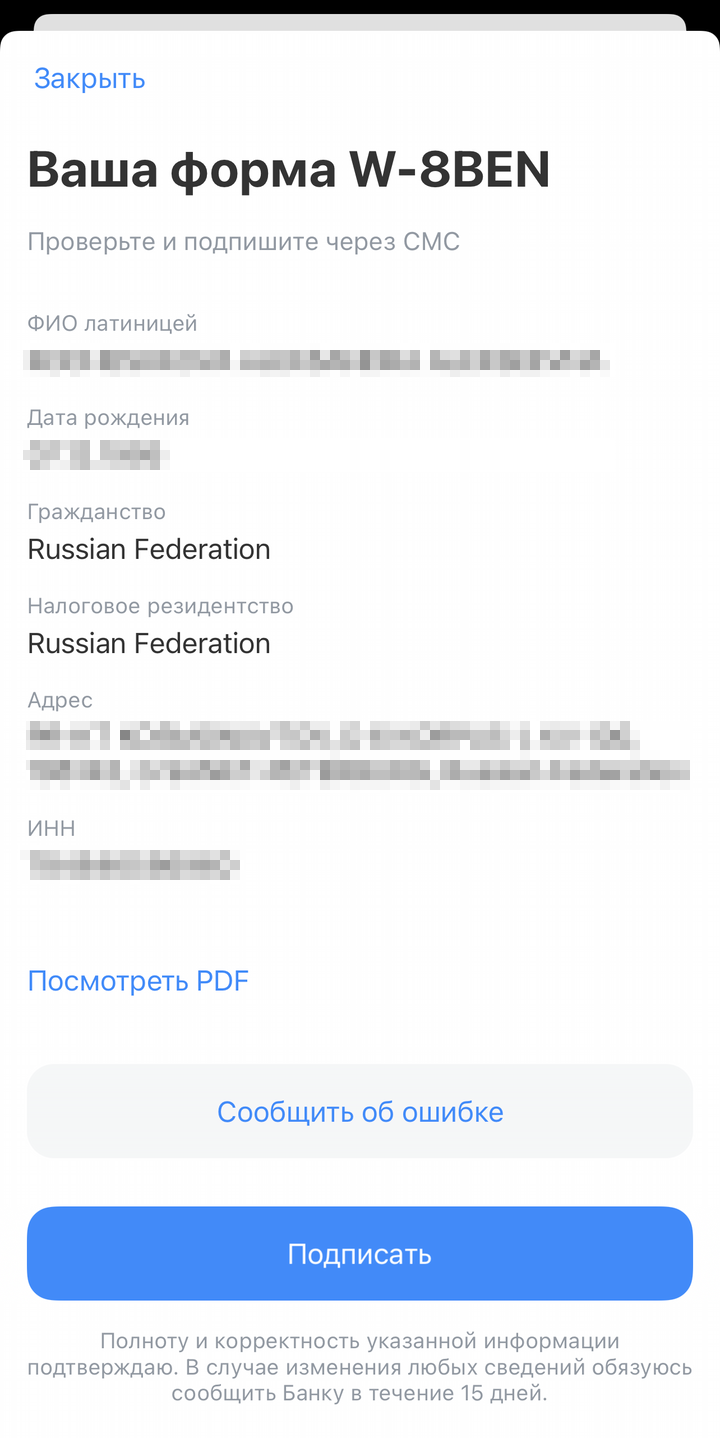

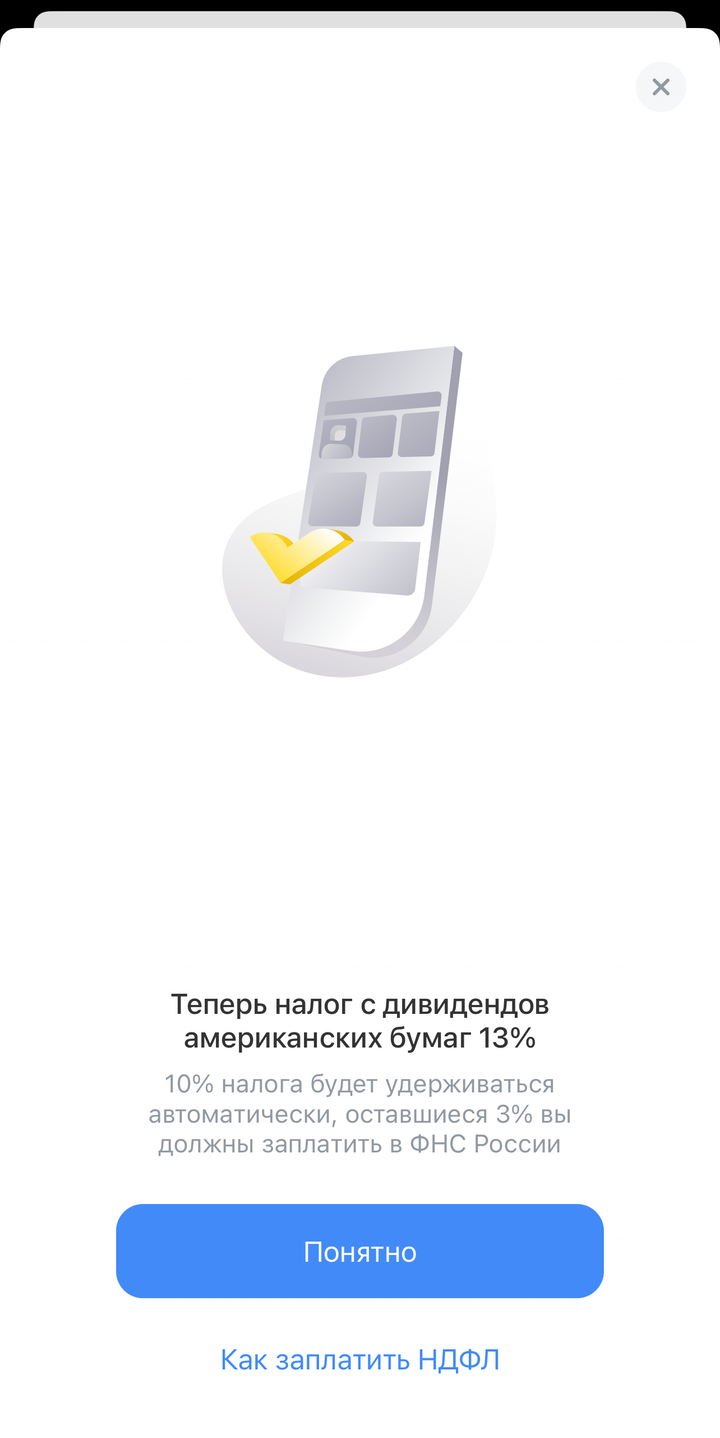

По умолчанию с дивидендов большинства американских компаний удерживали налог по ставке 30%. Деньги поступали на счет уже за вычетом налога. Но можно обратиться к брокеру и подписать форму W-8BEN, показывающую, что вы резидент России. В этом случае налог будет по ставке 13%, но частично придется платить его самостоятельно. Автоматически удержат налог по ставке 10%, а 3% должен будет рассчитать и уплатить сам инвестор.

Форма W-8BEN касается только дивидендов американских компаний. По дивидендам компаний из других стран возможны другие ставки налога. Например, с дивидендов по акциям Ferrari налог будет 23%.

Налог с дохода от сделок

Доход, или прибыль, возникает, когда вы продали ценные бумаги дороже, чем купили их. Важно: налог удерживают только при продаже бумаг. Если ваши активы подорожали, а вы их держите и не продаете, налог не возникает и платить ничего не нужно.

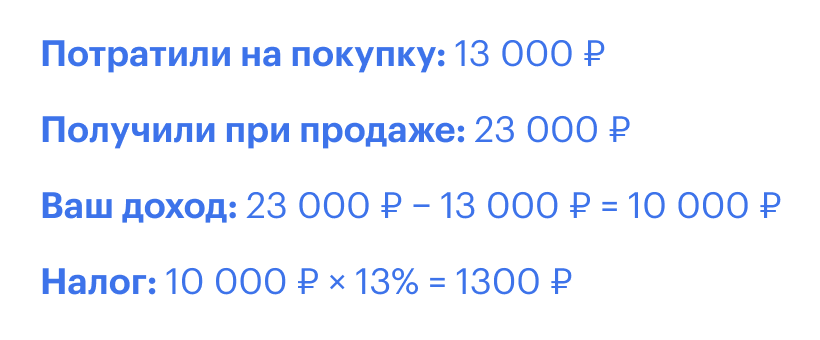

Доход рассчитывают так: из суммы продажи вычитают расходы на покупку и комиссии брокера и биржи. Налог — привычный НДФЛ по ставке 13%. Это касается сделок с любыми ценными бумагами: облигациями, акциями компаний, паями фондов.

Например, вы купили 100 акций «Газпрома» по 130 ₽ за акцию — потратили 13 000 ₽. Через год акции стоят 230 ₽ за штуку и вы их продаете. Вы получите 23 000 ₽. Ваш доход составит 10 000 ₽ (23 000 − 13 000), а налог с такого дохода — 1300 ₽.

Еще один нюанс связан с операциями в иностранной валюте. Например, вы купили акцию за 200 $ и продали за те же 200 $. На первый взгляд, дохода нет и налог платить не нужно. Но если в момент покупки доллар стоил 30 ₽, а в момент продажи — 60 ₽, получается, что вы заработали 6000 ₽, а налог — 780 ₽. Выглядит несправедливо, но что делать.

Налог с дохода от сделок обычно рассчитывает и удерживает брокер, через которого вы инвестируете. Это происходит не в момент сделки, а позже.

Когда именно удержат налог от сделок, зависит от вашего счета. На обычном брокерском счете налог удерживают при выводе денег или в начале следующего календарного года. В случае с ИИС это происходит при закрытии счета. Налога может и не быть, если применить вычет типа Б либо если вы используете ИИС-3.

Учтите: если вы покупали и продавали валюту на бирже и получили от таких сделок доход, придется самостоятельно рассчитать и заплатить налог. Аналогично — если вы совершали сделки с ценными бумагами через иностранного брокера и получили доход. Подать декларацию надо до 30 апреля следующего года, а заплатить налог — до 15 июля.

📌 Если вы продали активы дороже, чем купили, с разницы нужно заплатить 13%. В большинстве случаев налог удержит брокер.

📌 Доход от сделки уменьшается на размер комиссий брокера и биржи за покупку и продажу.

📌 Если бумага торгуется в иностранной валюте, доход для налога все равно рассчитывают в рублях с учетом курсов на момент покупки и продажи.

Как платить меньше налогов с прибыльных сделок

Есть несколько законных способов не платить НДФЛ с дохода от сделок или уменьшить его. Вот самые распространенные.

⏳ Вычет по сроку владения (трехлетняя льгота). Если держать ценные бумаги, торгующиеся на российских биржах, более трех лет, можно не платить налог с дохода от их продажи.

От налога освобождается 3 млн рублей прибыли за каждый полный год владения бумагой. Например, если вы три года держали акции «Газпрома», а потом продали их, можно не платить налог с 9 млн рублей прибыли от сделок с этими акциями, за четыре года — с 12 млн рублей и так далее.

Такой вычет может предоставить брокер, но желательно попросить его об этом заранее — до продажи бумаг. Иначе, возможно, придется возвращать излишне удержанный налог, подавая декларацию в налоговую.

Этот вычет нельзя использовать на ИИС, но многие брокеры разрешают при закрытии ИИС перевести бумаги на обычный брокерский счет. Если вы суммарно владеете бумагой больше трех лет — не с момента перевода, а с момента покупки на ИИС — и продаете ее не с ИИС, а с обычного счета, льгота будет действовать.

С 2025 года этот вычет перестанет действовать для иностранных ценных бумаг.

⚖️ ИИС. Многие инвесторы используют ИИС, открытые до конца 2023 года, с вычетом на взнос — тип А — и возвращают ранее уплаченный НДФЛ. Но если ни разу не использовать вычет на взнос, к этому ИИС при закрытии счета можно применить вычет на доход — тип Б. Тогда брокер не будет удерживать НДФЛ с дохода от сделок, полученного на этот ИИС.

Обычно ИИС с вычетом на взнос выгоднее. Но если у вас нет НДФЛ для возврата, например если вы ИП или самозанятый, подумайте про ИИС с вычетом на доход.

Если же вы открыли ИИС в 2024 году и у вас ИИС-3 либо если вы превратили старый ИИС в ИИС-3, все проще: от налога освобождается до 30 млн рублей прибыли за все время существования счета. Главное, не закрыть ИИС слишком рано, иначе потеряете право на вычеты.

✂️ Убытки. Убыточные сделки с ценными бумагами уменьшают налогооблагаемую базу от прибыльных сделок с бумагами. Сразу разберем на примере.

Допустим, вы выгодно продали паи биржевого фонда TMOS и получили доход 50 000 ₽, а при продаже акций Сбербанка в том же году получили убыток 5000 ₽. Доход будет рассчитываться с разницы: 50 000 − 5000 = 45 000 ₽. Значит, налог составит 5850 ₽.

Иногда есть смысл продать бумаги, цена которых упала с момента покупки, чтобы снизить налог от прибыльных операций.

Даже если вы не планировали избавляться от убыточных бумаг и рассчитываете, что они отрастут, можно продать их в конце года, чтобы зафиксировать убыток и уменьшить налогооблагаемую базу, и тут же купить снова. В результате вы заплатите комиссию за продажу и покупку убыточных бумаг и, возможно, потеряете на разнице в цене между продажей и покупкой, зато уменьшите налог.

Брокер сам рассчитает, какой налог надо удержать с учетом всех прибыльных и убыточных сделок на брокерском счете за год. Для ИИС с вычетом типа А он учтет все прибыльные и убыточные сделки за все время существования счета.

Итоги

- В большинстве случаев брокер сам удерживает налог, но инвестору полезно знать механизмы.

- Купоны облигаций облагаются налогом по ставке 13% — брокер удерживает его автоматически.

- Налог с дивидендов в рублях удерживается по ставке 13%. Получать дивиденды приятно, но этого налога не избежать. Дивиденды по акциям иностранных компаний могут облагаться налогом по другой ставке.

- Доход от операций с ценными бумагами — разница между суммами продажи и покупки — облагается НДФЛ по ставке 13%. Брокерские комиссии уменьшают налогооблагаемую базу.

- Есть разные законные способы оптимизировать налогообложение. Советуем ими пользоваться: чем меньше платите налогов, тем больше денег остается вам.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik