Получаем деньги от государства

Что вы узнаете

- Кто может претендовать на выплаты от государства.

- Как вернуть налог с помощью вычетов.

- Как оформить социальные выплаты.

- Как работают инвестиционные вычеты.

- Кому положены льготы и субсидии.

Один из способов увеличить доход и пополнить копилку — получить деньги от государства. Россия готова вам заплатить: просто по факту какого-то события, из-за нуждаемости, в случае полезных расходов или в виде компенсаций.

Например, при рождении ребенка семье положен материнский капитал — просто потому что появился еще один гражданин. А если купить квартиру за свои деньги, государство вернет до 260 000 ₽ удержанного налога.

Из этого урока вы узнаете, какие виды господдержки положены россиянам в 2024 году, сколько денег можно получить в разных ситуациях и куда за ними обращаться. Мы много писали об этом в Тинькофф Журнале, поэтому здесь дадим все, что нужно знать, со ссылками на лучшие материалы Т—Ж с подробностями. А еще в уроке есть калькуляторы, чтобы вы могли посчитать, сколько вам положено.

Возвращаем деньги с помощью налоговых вычетов

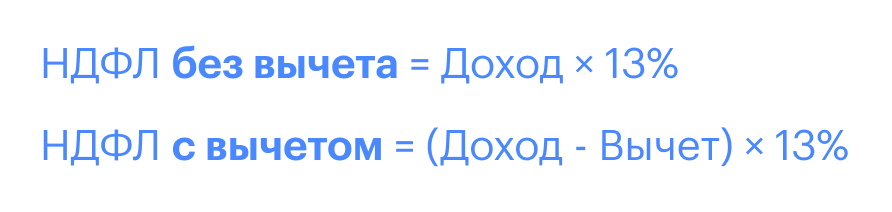

С каждой зарплаты через работодателя вы платите налог в бюджет. Иногда его нужно начислить самостоятельно и платить напрямую — например, когда сдаете квартиру без самозанятости. Все это налог на доходы физических лиц, НДФЛ. Его сумму можно уменьшить: платить меньше налогов, а если уже заплатили — вернуть деньги из бюджета с помощью вычетов.

- Например, ваша зарплата — миллион рублей за год. При начислении НДФЛ по ставке 13% расчет такой: 1 000 000 ₽ × 13% = 130 000 ₽. То есть в вашем распоряжении останется 870 000 ₽, а 130 000 ₽ налога уйдет в бюджет.

Если в течение года вы направите часть денег на полезные с точки зрения государства расходы — покупку жилья, лечение, обучение, ДМС, фитнес, — НДФЛ будут рассчитывать иначе. Можно вычесть эти траты из своего дохода и только на получившийся остаток начислить налог. В результате сумма налога будет меньше.

- Разберем на примере с той же зарплатой — миллионом рублей в год. Допустим, в этом же году вы заплатили 400 000 ₽ процентов за ипотеку. Эти расходы подходят для налогового вычета. При начислении НДФЛ будет использоваться такая формула: (1 000 000 ₽ − 400 000 ₽) × 13% = 78 000 ₽. Это на 52 000 ₽ меньше, чем без применения вычета.

Сравните два расчета:

- 1 000 000 ₽ × 13% = 130 000 ₽

- (1 000 000 ₽ − 400 000 ₽) × 13% = 78 000 ₽

Итак, благодаря вычету вы должны государству меньше денег. Дальше возможны два варианта.

Первый — если налог уже удержали и перечислили в бюджет, по окончании года можно вернуть его на свой счет — полностью или частично.

Второй — используя вычет в текущем году, можно получать зарплату без удержания НДФЛ. То есть вы будете получать 13% от своей зарплаты на руки в качестве ежемесячной прибавки, пока вычет не закончится.

Использовать вычеты для возврата НДФЛ могут только те, кто платит этот налог по ставке 13 или 15%. Например, если вы трудоустроены или работаете как ИП на общей системе налогообложения.

Оформить вычеты не так сложно, а для некоторых из них даже не нужны подтверждающие документы. На заполнение декларации уходит 20—30 минут, а подготовка заявления или упрощенный порядок займут не больше десяти. И все можно сделать онлайн. Об этом мы расскажем дальше в уроке, а детали есть в статьях, на которые будем ссылаться.

Самозанятые, ИП на упрощенной системе и безработные не платят НДФЛ, поэтому и возвращать из бюджета им нечего — даже если они подтвердят расходы.

Рассказываем, какие виды вычетов бывают.

Имущественные

Это расходы на покупку жилья или уплату ипотечных процентов. Лимит — 2 000 000 ₽ для одного человека на жилье и 3 000 000 ₽ для процентов по одной ипотеке. Остаток вычета переносится на следующие годы — пока вся сумма в пределах личного лимита или расходов не закончится.

Вы можете получить такой вычет, если выполняется любое из условий:

- Купили квартиру за свои деньги.

- Взяли ипотеку на покупку жилья.

- Получили ключи от оплаченной ранее новостройки.

- Построили дом с подрядчиками или сами.

Разберемся на примерах. Допустим, Игорь купил квартиру за 3 500 000 ₽. Максимальный лимит вычета за квартиру — 2 000 000 ₽ на человека.

Зарплата Игоря за год — 720 000 ₽, с нее удержали 13% НДФЛ — 93 600 ₽. Игорь может заявить вычет — все 720 000 ₽. И тогда ему вернут весь удержанный с этой зарплаты налог, то есть 93 600 ₽. Игорь заявил вычет на 720 000 ₽ из лимита в 2 000 000 ₽. Значит, оставшиеся 1 280 000 ₽ вычета перенесутся на следующий год.

По декларации за следующий год Игорь снова заявит вычет 720 000 ₽ и вернет еще 93 600 ₽. Остаток вычета — 560 000 ₽ — он использует в декларации за следующий год, вернув еще 72 800 ₽. Итого вычет Игоря за эту квартиру — максимальные 2 000 000 ₽, а НДФЛ к возврату из бюджета — 260 000 ₽. Больше права на такой вычет у Игоря не будет, даже если он купит еще одно жилье.

Не путайте размер вычета с суммой, полученной на руки

Если лимит вычета составляет 2 000 000 ₽, это не значит, что государство вернет на счет два миллиона. Эта сумма уменьшает доход, на который начисляют налог, — то есть вернуть по факту можно максимум 13% от лимита, с двух миллионов это 260 000 ₽.

Пример про ипотечные проценты. Наталья взяла в ипотеку квартиру за 2 000 000 ₽. Эту сумму она заявит в виде вычета — и постепенно вернет 260 000 ₽ налога.

Затем Наталья начнет получать вычет в размере уплаченных процентов. Допустим, за пять лет она заплатит банку 620 000 ₽ процентов, после чего закроет ипотеку. Можно заявить всю эту сумму к вычету и вернуть 13% от нее — 80 600 ₽ НДФЛ. Лимит вычета за проценты гораздо выше, но больше права на него у Натальи не будет: таким способом налог можно вернуть только по одной ипотеке.

При этом вычет в размере уплаченных процентов можно получить только по ипотеке на жилье или рефинансированию — договор так и должен называться.

Если Наталья погасит ипотеку потребительским кредитом, для вычета можно использовать только сумму процентов по ипотеке — ту, что указана в справке из банка для первоначального договора. А вот проценты, которые уплачены по потребительскому кредиту, в состав вычета не входят и налог вернуть не помогают.

Проверьте расчеты или посчитайте, сколько вы можете вернуть

При покупке квартиры в браке вычет могут получить оба супруга. Неважно, кто указан собственником и плательщиком. Так как имущество общее, право на вычет есть и у мужа, и у жены. Общая сумма вычета на двоих равна стоимости квартиры. Но у каждого супруга есть свой лимит — до 2 000 000 ₽ по расходам на покупку и до 3 000 000 ₽ по ипотечным процентам. Например, если квартира стоит 5 000 000 ₽, муж и жена вернут по 260 000 ₽ НДФЛ, а вместе — 520 000 ₽.

При заполнении декларации на вычет нужно приложить свидетельство о браке и заявление о распределении расходов. Но если вычет получает только один из супругов, заявление писать не нужно.

Все нюансы оформления и расчетов — в отдельном разборе.

Подробнее об имущественных вычетах в материалах Т—Ж

Социальные

Для этих вычетов лимит установлен на год. Потом он обнуляется и предоставляется заново. То есть, если вы каждый год тратите деньги на что-то, что подпадает под социальный вычет, можно каждый год возвращать 13% от расходов в пределах максимальной суммы и уплаченного НДФЛ.

Вы можете оформить вычет, если у вас были расходы в категориях из таблицы.

Виды расходов для социальных вычетов

| Расходы | Лимит на год | Налог к возврату |

|---|---|---|

| Лечение и лекарства для себя, супруга, детей и родителей | 120 000 ₽ на все виды расходов, с 2024 года — 150 000 ₽ | До 15 600 ₽, с 2024 года — до 19 500 ₽ |

| Любое обучение для себя, очное — для братьев и сестер до 24 лет | ||

| Занятия спортом для себя и детей до 18 лет | ||

| Полис ДМС | ||

| Добровольное пенсионное страхование и накопительная пенсия | ||

| Добровольное страхование жизни | ||

| Очное обучение каждого ребенка до 24 лет | 50 000 ₽, с 2024 года — 110 000 ₽ | До 6500 ₽, с 2024 года — до 14 300 ₽ |

| Благотворительность | 25% дохода за год | До 0,3% дохода |

| Дорогостоящее лечение для себя, супруга, детей и родителей | Без лимита | До 13% расходов |

Виды расходов для социальных вычетов

| Лечение и лекарства для себя, супруга, детей и родителей | |

| Лимит на год | 120 000 ₽ на все виды расходов, с 2024 года — 150 000 ₽ |

| Налог к возврату | До 15 600 ₽, с 2024 года — до 19 500 ₽ |

| Любое обучение для себя, очное — для братьев и сестер до 24 лет | |

| Лимит на год | 120 000 ₽ на все виды расходов, с 2024 года — 150 000 ₽ |

| Налог к возврату | До 15 600 ₽, с 2024 года — до 19 500 ₽ |

| Занятия спортом для себя и детей до 18 лет | |

| Лимит на год | 120 000 ₽ на все виды расходов, с 2024 года — 150 000 ₽ |

| Налог к возврату | До 15 600 ₽, с 2024 года — до 19 500 ₽ |

| Полис ДМС | |

| Лимит на год | 120 000 ₽ на все виды расходов, с 2024 года — 150 000 ₽ |

| Налог к возврату | До 15 600 ₽, с 2024 года — до 19 500 ₽ |

| Добровольное пенсионное страхование и накопительная пенсия | |

| Лимит на год | 120 000 ₽ на все виды расходов, с 2024 года — 150 000 ₽ |

| Налог к возврату | До 15 600 ₽, с 2024 года — до 19 500 ₽ |

| Добровольное страхование жизни | |

| Лимит на год | 120 000 ₽ на все виды расходов, с 2024 года — 150 000 ₽ |

| Налог к возврату | До 15 600 ₽, с 2024 года — до 19 500 ₽ |

| Очное обучение каждого ребенка до 24 лет | |

| Лимит на год | 50 000 ₽, с 2024 года — 110 000 ₽ |

| Налог к возврату | До 6500 ₽, с 2024 года — до 14 300 ₽ |

| Благотворительность | |

| Лимит на год | 25% дохода за год |

| Налог к возврату | До 0,3% дохода |

| Дорогостоящее лечение для себя, супруга, детей и родителей | |

| Лимит на год | Без лимита |

| Налог к возврату | До 13% расходов |

Разберем на примере. Допустим, в 2023 году Ольга потратила 25 000 ₽ на свое обучение в автошколе, 40 000 ₽ на курсы английского языка для сына, 70 000 ₽ на оплату вуза для дочери и 105 000 ₽ на стоматолога для мамы-пенсионерки. Общая сумма вычета для Ольги составит 310 000 ₽:

- 120 000 ₽ (из 130 000 ₽) — максимум за автошколу и стоматолога;

- 40 000 ₽ — за английский;

- 50 000 ₽ (из 70 000 ₽) — максимум за вуз.

120 000 ₽ + 40 000 ₽ + 50 000 ₽ = 210 000 ₽.

13% от 210 000 ₽ = 27 300 ₽ НДФЛ. Эту сумму она сможет вернуть, если у нее есть удержанный НДФЛ в таком размере. Если в 2024 году Ольга потратит столько же денег, то с учетом выросших лимитов сумма вычета вырастет на 30 000 ₽: 10 000 ₽ за автошколу и стоматолога, 20 000 ₽ за дочкин вуз. То есть Ольга получит еще 3900 ₽ из уплаченного НДФЛ.

Воспользуйтесь калькулятором Тинькофф Журнала, чтобы узнать, какую сумму вы можете вернуть.

Подробнее о социальных вычетах в материалах Т—Ж

Стандартные

Чаще всего этот вычет предоставляется на детей — просто если они есть, без подтверждения расходов. Сумма небольшая, а использовать можно только до того месяца, когда доход превысит 350 000 ₽ с начала года. Но это все равно способ сэкономить несколько тысяч рублей в год.

Размер стандартного вычета

| Какой по счету ребенок | Вычет в месяц | Экономия на НДФЛ в месяц для каждого родителя |

|---|---|---|

| Первый | 1400 ₽ | 182 ₽ |

| Второй | 1400 ₽ | 182 ₽ |

| Третий или последующий | 3000 ₽ | 390 ₽ |

Размер стандартного вычета

| Первый | |

| Вычет в месяц | 1400 ₽ |

| Экономия на НДФЛ в месяц для каждого родителя | 182 ₽ |

| Второй | |

| Вычет в месяц | 1400 ₽ |

| Экономия на НДФЛ в месяц для каждого родителя | 182 ₽ |

| Третий или последующий | |

| Вычет в месяц | 3000 ₽ |

| Экономия на НДФЛ в месяц для каждого родителя | 390 ₽ |

На детей с инвалидностью есть дополнительный вычет — 6000 или 12 000 ₽ в зависимости от степени родства. А для единственного родителя вычет удваивается.

Например, у Сергея и Нины трое детей. Доход каждого из супругов — 350 000 ₽ в год. Вычет в месяц — по 5800 ₽. Экономия на налоге — по 754 ₽, а за год — 18 096 ₽.

Подробнее о стандартных вычетах в материалах Т—Ж

Профессиональные

Представьте, что вы получили доход, например от подработки, и должны заплатить с него налог. Но чтобы эти деньги заработать, вы сначала на что-то потратились.

Например, отвезли пассажиров за деньги — потратились на бензин. Организовали праздник под заказ — закупили аксессуары и оплатили аренду зала. Выступили на конференции — купили билеты и забронировали гостиницу. Те расходы, что вы понесли для получения дохода от подработки, можно использовать для профессионального вычета.

Вы можете получить вычет, если вы:

- ИП на общей системе налогообложения.

- Нотариус или адвокат с частной практикой.

- Исполнитель по договорам ГПХ или получаете авторские вознаграждения.

Еще такой вычет могут предоставить в виде процента от дохода. Это для случаев, когда нет подтверждающих документов. То есть вы отвезли пассажиров, оплатили бензин, а чек не сохранили. Или организовали праздник, но аксессуары изготовили сами, а помещение предоставили заказчики. Тогда ваш профессиональный вычет — 20% от дохода. Автоматически, без документов. А по авторским вознаграждениям вычет составляет от 20 до 40% в зависимости от вида дохода.

Посмотрим на примере. Виктор занимается грузоперевозками и в 2022 году заработал 900 000 ₽. У него есть документы на покупку полиса ОСАГО, аренду гаража и бензин — всего на 380 000 ₽. Это и есть профессиональный вычет. Он уменьшит налоговую базу, а НДФЛ придется заплатить только с разницы между доходами и расходами. Налог составит 67 600 ₽. Если бы у Виктора не было документов по расходам, он мог бы уменьшить доход на 20%, то есть на 180 000 ₽. Но первый вариант для него выгоднее.

- 900 000 ₽ (заработок за год) − 380 000 ₽ (расходы) = 520 000 ₽

- 13% от 520 000 ₽ = 67 600 ₽. Столько Виктор заплатит НДФЛ, это на 49 400 ₽ меньше, чем без вычета.

Подробности предоставления профессионального вычета — в отдельной статье. Для вдохновения почитайте про личный опыт страхового агента: она вернула 7810 ₽ налога с помощью договора аренды. А журналистка вернула 18 505 ₽, хотя узнала о вычете случайно.

Инвестиционные

Если вы продали какие-то ценные бумаги дороже, чем купили, вы получили прибыль — а где прибыль, там и налоги. Купонов от облигаций и дивидендов от акций это тоже касается. Но есть законные способы не платить или вернуть налог с дохода от инвестиций — с помощью вычетов.

Вычет типа А на ИИС (вычет на взнос). Если пополнить индивидуальный инвестиционный счет, появится право вернуть уже уплаченный налог — например те деньги, что ваш работодатель перечисляет в бюджет, — или уменьшить налог к уплате, например от продажи какого-то имущества. Об открытии инвестиционного счета мы говорили в прошлом уроке.

С помощью этого вычета можно получить назад 13% от суммы, которую вы внесли на ИИС. При этом вернуть можно до 52 000 ₽ за календарный год, если ваш годовой доход меньше 5 000 000 ₽. Если больше — до 60 000 ₽. Также сумма к возврату не может превышать размер НДФЛ, который уплатили вы сами или за вас.

- Например, в 2023 году Юля внесла на ИИС 400 000 ₽. За тот же год работодатель удержал из ее зарплаты НДФЛ в размере 50 000 ₽. С помощью этого вычета Юля может вернуть себе все 50 000 ₽ налога.

- Другой пример: за 2023 год Вика внесла на ИИС 300 000 ₽, а налога за тот же год заплатила 100 000 ₽. Она может получить 39 000 ₽ — 13% от 300 000 ₽. Чтобы вернуть по максимуму, надо было внести на ИИС 400 000 ₽ или больше: тогда удалось бы получить 52 000 ₽. Остальной налог она может вернуть, например, через социальный и имущественный вычеты.

Такой вычет можно получать каждый год, но для этого надо каждый год пополнять ИИС и иметь НДФЛ, подходящий для вычета. Если в какой-то год вы не пополняли ИИС или у вас не было налога, вычет применить нельзя.

Чтобы получить вычет, надо подать декларацию 3-НДФЛ в налоговую. Это нужно сделать в течение трех лет с того года, когда у вас появилось право на вычет. Также можно действовать через брокера: он сам сообщит в налоговую, что у вас есть право на вычет, ФНС подготовит заявление, а вам останется его только подписать в личном кабинете налоговой. Например, такой упрощенный вычет можно получить, если открыть счет в Тинькофф Инвестициях.

Еще есть вычеты, которые не позволяют вернуть уже уплаченный налог, но позволяют не платить: например, это вычет типа Б на ИИС и вычет за долгосрочное владение ценными бумагами. С 2024 года на новых ИИС-3 планируют применять оба типа вычета одновременно, а для старых можно выбрать: оставить старые условия или перейти на новые.

Как оформить налоговые вычеты

| Как получить | Для каких вычетов подходит | Когда оформлять |

|---|---|---|

| Подать декларацию 3-НДФЛ через личный кабинет | Для любых | По окончании года, когда возникло право на вычет |

| Заказать справку о праве на вычет для работодателя через личный кабинет | За квартиру, обучение, лечение, страхование жизни и пенсию | В текущем году |

| В упрощенном порядке через личный кабинет | За квартиру, ипотечные проценты, ИИС типа А | При поступлении уведомления |

| Написать бумажное заявление работодателю | Для стандартного и профессионального | После рождения ребенка или позже |

Как оформить налоговые вычеты

| Подать декларацию 3-НДФЛ через личный кабинет | |

| Для каких вычетов подходит | Для любых |

| Когда оформлять | По окончании года, когда возникло право на вычет |

| Заказать справку о праве на вычет для работодателя через личный кабинет | |

| Для каких вычетов подходит | За квартиру, обучение, лечение, страхование жизни и пенсию |

| Когда оформлять | В текущем году |

| В упрощенном порядке через личный кабинет | |

| Для каких вычетов подходит | За квартиру, ипотечные проценты, ИИС типа А |

| Когда оформлять | При поступлении уведомления |

| Написать бумажное заявление работодателю | |

| Для каких вычетов подходит | Для стандартного и профессионального |

| Когда оформлять | После рождения ребенка или позже |

Запомнить

- С каждой зарплаты или вознаграждения по договору вы платите налог в бюджет — НДФЛ. С помощью вычетов его можно уменьшить, а уже уплаченный — вернуть.

- При покупке квартиры можно получить имущественный вычет и вернуть до 260 000 ₽ налога и дополнительно до 390 000 ₽ за проценты по ипотеке. Если квартиру купили в браке, то получить деньги от государства могут оба супруга.

- При оплате лечения, обучения, ДМС и других социальных расходах с помощью вычета можно вернуть до 15 600 ₽ в год, а за образование ребенка — еще 6500 ₽. С 2024 года суммы увеличиваются до 19 500 и 14 300 ₽ соответственно.

- Если у вас есть дети, вы можете оформить стандартный вычет: по 1400 ₽ в месяц на первого и второго ребенка, 3000 ₽ — на третьего. Это тоже позволит уменьшить налог к уплате. Экономия составит 13% от суммы вычета.

- Есть еще профессиональный вычет. Это расходы, которые понадобились, чтобы получить доход — например, от бизнеса или подработки. Если нет подтверждающих документов, вычет составит 20% от дохода. А по авторским вознаграждениям — от 20 до 40%.

- С помощью вычетов можно не платить или вернуть налог с дохода от инвестиций — до 60 000 ₽ в год.

Получаем выплаты из бюджета

В разных ситуациях можно получить деньги от государства из бюджета — даже если нет работы и уплаченных налогов или, наоборот, все в порядке с деньгами. Это выплаты и пособия при рождении детей, потере работы, болезни, наступлении пенсионного возраста или сложной жизненной ситуации. Рассказываем про основные федеральные выплаты в 2024 году.

При болезни

Это пособие по временной нетрудоспособности — больничные. Если вы официально трудоустроены, работодатель платит за вас страховые взносы. Если вы заболеете и откроете больничный лист, государство выплатит вам компенсацию за каждый день болезни начиная с четвертого. Первые три дня — обычно за счет работодателя.

Вы можете получить выплаты от государства, если выполняется любое из условий:

- Вы застрахованы, например работаете по трудовому договору.

- Вы платите за себя добровольные страховые взносы как ИП.

- Вы работаете по договору ГПХ и за 2023 год уплачены взносы.

У безработных или самозанятых больничных нет. У пособия есть минимальный размер — он зависит от МРОТ. И максимальный — с учетом предельной базы взносов за два предыдущих года. Еще пособие зависит от стажа, а если нужно ухаживать за ребенком, то от его возраста и вида лечения.

Получить пособие можно без заявления, электронный больничный лист придет на госуслуги и в систему «Соцстрах». Ведомство его увидит, запросит данные у работодателя и начислит пособие — в 2024 году не больше 4039,73 ₽ за день.

При расчете больничных много нюансов. Разобраться в них поможет подробная инструкция на случай собственной болезни, карантина, лечения ребенка или производственной травмы. Возьмите на заметку: получить пособие можно даже после увольнения. А наш курс про трудовые права поможет понять, какие еще выплаты положены на работе.

Семьям с детьми

Родители могут получать пособия с учетом нуждаемости или автоматически при рождении детей.

При беременности. Женщины с низким доходом получают 50, 75 или 100% прожиточного минимума для трудоспособного населения в регионе — в среднем около 12 600 ₽ в месяц. С 2023 года это единое пособие, которое назначают по заявлению на госуслугах или в СФР.

Трудоустроенным платят пособие по беременности и родам в зависимости от среднего заработка — 2024 году за 140 дней декрета можно получить максимум 565 562,20 ₽.

ИП с добровольными взносами начислят 88 566,40 ₽ за 140 дней. Еще одно пособие назначается только беременным женам призывников при сроке от 180 дней — 38 963,47 ₽, оно не зависит от трудоустройства и дохода семьи.

При рождении ребенка. Родители могут получить:

- Единовременное пособие — 24 604,30 ₽ маме или папе.

- Материнский капитал — 630 380,78, 833 024,74 или 202 643,96 ₽ в зависимости от количества детей.

- Выплату на погашение ипотеки многодетным — 450 000 ₽.

До полутора лет. Тому, кто ухаживает за ребенком, положено ежемесячное пособие по уходу.

Неработающим пенсионный фонд назначит минимальную сумму — 9227,24 ₽ в месяц, если ребенок родился до 2023 года. Работающие получают от СФР 40% среднего заработка, но не больше 49 123,12 ₽. С 2024 года пособие назначают даже при полной занятости. На детей призывников до 3 лет назначается дополнительная ежемесячная выплата — 16 698,63 ₽, но только в течение службы отца в армии.

Вместо минимального пособия до полутора лет неработающие могут получать единое пособие начиная с рождения ребенка — 50, 75 или 100% детского прожиточного минимума. Его назначают, если среднедушевой доход в семье не больше прожиточного минимума на душу населения в регионе, имущество укладывается в лимит и соблюдается правило нулевого дохода.

До 3 лет. Семьи со среднедушевым доходом не более двух прожиточных минимумов по региону могут обратиться за ежемесячной выплатой из маткапитала на любого ребенка до 3 лет — в среднем около 15 000 ₽ в месяц.

До 17 лет. С 2023 года это пособие заменило выплаты на детей от 3 до 7 и от 8 до 17 лет. Семья получает его при среднедушевом доходе не более прожиточного минимума на душу населения. При этом у всех взрослых должен быть трудовой доход или уважительная причина его отсутствия, а имущество должно укладываться в утвержденный перечень. Размер пособия — 50, 75 или 100% детского прожиточного минимума, то есть в среднем по России 8400, 12 600 или 16 800 ₽ в месяц. Для оформления можно обратиться в СФР или подать заявление на госуслугах.

На детей с инвалидностью. Трудоспособные неработающие родители могут получать компенсационную выплату в размере 10 000 ₽ в месяц.

Кроме федеральных выплат семьям с детьми могут быть положены региональные

Для них нет общих правил, суммы иногда различаются в десятки раз. О таких выплатах нужно узнавать в соцзащите. Одна семья сможет получить 100 000 ₽ регионального маткапитала, другой заплатят компенсацию вместо коробки с вещами в роддоме, а кто-то сможет претендовать на выплату за положенный земельный участок.

Как оформить детские пособия в 2024 году

| Выплата | Кто оформляет | Куда обращаться c трудовым договором | Куда обращаться без работы |

|---|---|---|---|

| По беременности и родам | Беременная женщина | Заявление — работодателю, платит СФР | При ликвидации фирмы — в СФР или через госуслуги, на очном обучении — в вуз |

| При постановке на учет до 12 недель беременности | Беременная женщина | В СФР, через госуслуги | |

| При рождении ребенка | Один из родителей | Через работодателя, платит СФР | В СФР, через госуслуги |

| По уходу до полутора лет | Тот, кто сидит с ребенком | Заявление — работодателю, платит СФР | В СФР, через госуслуги |

| На первого ребенка до 3 лет, из бюджета | Один из родителей | В СФР, через госуслуги | |

| На любого по счету ребенка до 3 лет, из маткапитала | Владелец сертификата | В СФР, через госуслуги | |

| До 17 лет при низком доходе | Один из родителей | В СФР, через госуслуги | |

Как оформить детские пособия в 2024 году

| По беременности и родам | |

| Кто оформляет | Беременная женщина |

| Куда обращаться c трудовым договором | Заявление — работодателю, платит СФР |

| Куда обращаться без работы | При ликвидации фирмы — в СФР или через госуслуги, на очном обучении — в вуз |

| При постановке на учет до 12 недель беременности | |

| Кто оформляет | Беременная женщина |

| Куда обращаться c трудовым договором | В СФР, через госуслуги |

| Куда обращаться без работы | В СФР, через госуслуги |

| При рождении ребенка | |

| Кто оформляет | Один из родителей |

| Куда обращаться c трудовым договором | Через работодателя, платит СФР |

| Куда обращаться без работы | В СФР, через госуслуги |

| По уходу до полутора лет | |

| Кто оформляет | Тот, кто сидит с ребенком |

| Куда обращаться c трудовым договором | Заявление — работодателю, платит СФР |

| Куда обращаться без работы | В СФР, через госуслуги |

| На первого ребенка до 3 лет, из бюджета | |

| Кто оформляет | Один из родителей |

| Куда обращаться c трудовым договором | В СФР, через госуслуги |

| Куда обращаться без работы | В СФР, через госуслуги |

| На любого по счету ребенка до 3 лет, из маткапитала | |

| Кто оформляет | Владелец сертификата |

| Куда обращаться c трудовым договором | В СФР, через госуслуги |

| Куда обращаться без работы | В СФР, через госуслуги |

| До 17 лет при низком доходе | |

| Кто оформляет | Один из родителей |

| Куда обращаться c трудовым договором | В СФР, через госуслуги |

| Куда обращаться без работы | В СФР, через госуслуги |

Социальный контракт

Это вид господдержки для малоимущих семей — тех, где среднедушевой доход за три последних месяца ниже прожиточного минимума в регионе. Государство дает деньги на полезные цели и контролирует их использование.

Суть социального контракта зависит от конкретной ситуации семьи. Кому-то для получения стабильного дохода нужно закупить семена, поставить теплицы и выращивать овощи. А какой-то семье необходимы деньги на покупку школьной формы и принадлежностей. Для получения такой помощи нужно обратиться в соцзащиту.

Вы можете получить помощь по соцконтракту, если выполняется любое из условий:

- Хотите начать свое дело.

- Планируете вести личное подсобное хозяйство.

- Ищете работу.

- Готовы получить новые навыки.

- Попали в сложную ситуацию и нуждаетесь в деньгах.

Цели и суммы соцконтракта в 2023 году

| Цель | Размер помощи | Срок действия |

|---|---|---|

| Поиск работы и переобучение | Курсы до 30 000 ₽ и стипендия | До 9 месяцев |

| Выплата в размере прожиточного минимума при заключении и 3 месяца после трудоустройства | ||

| Ведение подсобного хозяйства | 200 000 ₽ | До 12 месяцев |

| При необходимости — обучение до 30 000 ₽ | ||

| Свой бизнес | 350 000 ₽ | До 12 месяцев |

| При необходимости — обучение до 30 000 ₽ | ||

| Покупка нужных товаров | Зависит от региона и ситуации | До 6 месяцев |

Цели и суммы соцконтракта в 2023 году

| Поиск работы и переобучение | |

| Размер помощи | Курсы до 30 000 ₽ и стипендия |

| Выплата в размере прожиточного минимума при заключении и 3 месяца после трудоустройства | |

| Срок действия | До 9 месяцев |

| Ведение подсобного хозяйства | |

| Размер помощи | 200 000 ₽ |

| При необходимости — обучение до 30 000 ₽ | |

| Срок действия | До 12 месяцев |

| Свой бизнес | |

| Размер помощи | 350 000 ₽ |

| При необходимости — обучение до 30 000 ₽ | |

| Срок действия | До 12 месяцев |

| Покупка нужных товаров | |

| Размер помощи | Зависит от региона и ситуации |

| Срок действия | До 6 месяцев |

Пособие по безработице

При потере работы можно получать от 1611 до 13 738,61 ₽ в месяц. Точная сумма зависит от заработка на прежнем месте. Платить пособие будут максимум полгода при увольнении по уважительной причине и два года в предпенсионном возрасте. И только если центр занятости не найдет подходящую вакансию.

Вы можете получить выплаты от государства, если выполняется любое из условий:

- Впервые ищете работу.

- Уволились по собственному желанию.

- Попали под сокращение.

- Потеряли место из-за претензий работодателя.

Для оформления такого пособия нужно встать на учет по безработице — можно онлайн, через госуслуги или сайт «Работа России». Если хотите разобраться в правилах и суммах, почитайте разбор. Или используйте калькулятор, чтобы понять, на какие выплаты можно рассчитывать в вашем случае.

Запомнить

- В разных ситуациях можно получать деньги из бюджета, даже если нет работы и уплаченных налогов.

- При болезни можно получить больничные — от 632,61 до 4039,73 ₽ за день при выплате 100%, если вы застрахованы, например работаете по трудовому договору либо платите за себя добровольные страховые взносы как ИП.

- Родители могут получать пособия с учетом нуждаемости или автоматически при рождении детей. Размер выплаты зависит от возраста ребенка, ситуации родителей и региона, где они живут.

- Если среднедушевой доход семьи в течение трех месяцев ниже прожиточного минимума в регионе, можно заключить с государством соцконтракт — получить деньги на поиск работы и обучение, ведение подсобного хозяйства, бизнес или покупку нужных товаров. Но за эти траты нужно будет отчитаться.

- А при потере работы можно получать от 1611 до 13 738,61 ₽ в месяц. Точная сумма зависит от заработка на прежнем месте работы.

Не платим деньги в бюджет или компенсируем расходы

Еще одна категория господдержки — это льготы, субсидии и компенсации, которые помогают экономить деньги, иногда сотни тысяч рублей в год.

Вы можете получить льготы, если:

- Берете ипотеку на новостройку или дом.

- Хотите получить новую профессию.

- Водите детей в детский сад.

- Платите за коммунальные услуги.

- Имеете инвалидность.

- Владеете недвижимостью.

- Водите машину.

Вот основные и самые востребованные из них. В вашем регионе льгот может быть больше — нужно уточнять в соцзащите, пенсионном фонде или МФЦ.

Льготная ипотека. Это кредиты на жилье по сниженной ставке. Государство возмещает банку недополученные расходы, а заемщик экономит на процентах.

Подробнее о льготной ипотеке в 2024 году в материалах Т—Ж

Экономия за весь срок кредита может составить приличную сумму. И хотя ее нельзя получить на счет или наличными, фактически покупатель жилья не тратит эти деньги благодаря помощи из бюджета.

- Руслан купил квартиру и оформил ипотеку на 2 000 000 ₽ под 9%. Переплата за десять лет составит больше миллиона. А Виктор и Олеся взяли новостройку по льготной ставке 5%. Они за тот же период заплатят банку 545 тысяч рублей.

С 2022 года льготная ипотека подходит не только для покупки новостройки — такие кредиты можно брать на строительство дома, даже своими силами.

Бесплатное обучение. Это не выплата, но существенная экономия: за ваше обучение платит государство.

В феврале 2024 года набор на программу «Содействие занятости» приостановлен, но обещают скоро открыть его вновь. Это программа для повышения квалификации или освоения новой профессии, не только онлайн. Список специальностей зависит от региона. Можно бесплатно выучиться на повара, автослесаря, мастера по маникюру, бухгалтера, графического дизайнера или маркетолога.

Компенсация за детский сад. Положена всем родителям дошкольников, но условия могут различаться по регионам. Суть этого вида господдержки в том, что родители сначала вносят обычную сумму за садик, а потом получают на карту часть денег из бюджета.

Федеральный размер компенсации родительской платы

| Какой по счету ребенок | Размер компенсации |

|---|---|

| Первый | От 20% |

| Второй | От 50% |

| Третий и последующие | От 70% |

Федеральный размер компенсации родительской платы

| Какой по счету ребенок | Размер компенсации |

| Первый | От 20% |

| Второй | От 50% |

| Третий и последующие | От 70% |

Регион может установить дополнительные требования, например платить только многодетным или малообеспеченным семьям, как в Ярославле. Или платить всем, как в Москве.

Если в детском саду нет места, хотя ребенку оно положено по возрасту, можно получать ежемесячную выплату — это не то же самое, что компенсация родительской платы, и полностью на усмотрение региона. Например, в Кировской области можно получать 2500 ₽, но только до 3 лет и если семья малообеспеченная. А в Ямало-Ненецком автономном округе на ребенка с 3 до 5 лет платят почти 6359 ₽ в месяц.

Кроме компенсации по федеральным нормам бывают дополнительные льготы — например скидки на оплату детского сада. То есть сумма изначально ниже, а потом еще и компенсация приходит. Обычно скидки дают многодетным родителям, но не везде. Проще всего узнать про это в своем детском саду: там и заявление помогут написать, и про документы расскажут.

Субсидия на оплату коммунальных услуг. Это компенсация для семей или одиноких граждан, у которых доля расходов на услуги ЖКХ больше установленного норматива. На федеральном уровне это 22%, но в регионах может быть ниже. Например, в Санкт-Петербурге норматив составляет 14% дохода семьи.

Выплата назначается на полгода и может составить до 100% сумм по квитанциям. Но сначала нужно платить как обычно, а потом — получить деньги из бюджета.

При расчете компенсации учитываются доходы и площадь жилья. Для оформления нужно обращаться в центр жилищных субсидий или МФЦ.

Компенсация за ТСР. Деньги на покупку технических средств реабилитации для людей с инвалидностью. Это может быть трость, кресло, видеоувеличитель, поручни или протезы.

Целевая выплата предоставляется в виде сертификата на оплату или как компенсация расходов. Сейчас сертификаты электронные и оформляются по заявлению онлайн. Фактически это запись в реестре, которая привязана к карте «Мир», так можно оплатить нужные товары с учетом программы реабилитации.

Найти нужное ТСР и магазин для покупки можно в каталоге на сайте ФСС. Номинал сертификата или размер компенсации можно рассчитать с помощью онлайн-сервиса. Например, для покупки кресла-коляски с ручным приводом в Брянской области можно получить сертификат или компенсацию на 23 тысячи рублей, а в Камчатском крае — на 26 тысяч.

Скидка при уплате автоштрафов. Некоторые штрафы за нарушение правил дорожного движения и парковки можно заплатить со скидкой 50% от установленной законом суммы. Например, 750 ₽ вместо 1500 ₽. Государство требует денег за нарушение и тут же позволяет сэкономить — при условии уплаты в течение 20 дней. Если постановление пришло с опозданием, пропущенный срок можно восстановить.

У тех, кто часто превышает скорость или паркуется в неположенном месте, экономия может составить десятки тысяч рублей в месяц. Чтобы не пропустить срок, лучше следить за постановлениями о штрафах онлайн — например в банковском приложении или на госуслугах.

Льготы по имущественным налогам. Эти налоги платят собственники недвижимости, транспорта и земельных участков — раз в год. Но некоторые категории могут сэкономить с помощью льгот. Например, пенсионеров полностью освобождают от налога на имущество за квартиру или дом, а многодетные родители могут уменьшить начисления в несколько раз. Срок уплаты налогов за 2023 год — до 1 декабря 2024. Налоговые уведомления придут осенью.

Это основные льготы и компенсации в 2024 году. В отдельных случаях могут быть предусмотрены и другие способы получить из бюджета деньги или имущество.

Почитайте наши разборы — может быть, что-то подойдет именно вам.

Подробнее о льготах по имущественным налогам в материалах Т—Ж

Пособия и скидки для студентов

Запомнить

- Вычеты могут использовать только налоговые резиденты, которые платят НДФЛ по ставке 13 или 15%. Для этого нужно оформить справку для работодателя или подать декларацию.

- Больше всего пособий предусмотрено для семей с детьми. Это могут быть крупные разовые выплаты в виде маткапитала или ежемесячная господдержка с учетом нуждаемости.

- Пособие по временной нетрудоспособности получают только те, кто застрахован, — работники с трудовыми договорами или ГПХ и ИП с добровольными взносами.

- В сложной финансовой ситуации можно оформить соцконтракт или встать на учет по безработице, чтобы получить помощь или деньги.

- Господдержка может предоставляться в виде компенсаций или льгот, которые позволяют сэкономить. Зачастую она зависит от региональных условий.

- Большинство выплат сейчас можно оформить онлайн — через сайты ведомств или на госуслугах.

Что дальше

Вы почти завершили курс! В следующем уроке мы соберем все знания и составим финансовый план — стратегию, по которой вы будете двигаться к достижению финансовых целей.

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik