Как я пришла в мир инвестиций и сразу стала скучным инвестором

Самообразование, фонды и своя тактика

Я достаточно скучный человек в финансовом плане.

У меня нет долгов, но есть накопления, которые появились в последние годы, потому что я трачу меньше, чем зарабатываю.

Пару лет назад мне нужно было открыть счет в любом коммерческом российском банке для возврата командировочных расходов за рубежом. До того момента, как и подавляющее большинство россиян, я держала деньги только в одном государственном банке. Я выбрала другой банк, который открыл мне свой мир с кэшбэком, процентом на остаток и накопительными счетами. Для меня было откровением, что деньги могут не просто лежать на счете, но и в каком-то виде размножаться.

Это стало первой точкой невозврата. Насколько я знаю, со временем в первом банке стали также появляться накопительные счета с процентом больше прежних 0,01—1%: теперь такие значения мне кажутся смешными, но тогда он не отличался щедростью.

Прислушивайтесь к себе

Эта история — личный опыт читательницы. Описанные решения не являются инвестиционной рекомендацией. Если вы только подступаетесь к инвестициям — сначала изучите матчасть.

Первый год: погружение в тему, облигации и несколько брокерских счетов

Инвестиции, пожалуй, стали логичным продолжением: ключевая ставка снижалась, а вместе с ней и ставки по вкладам. К хорошему быстро привыкаешь, поэтому спустя год меня начало возмущать, что объем процентов, которые мне платил банк, уменьшался. Довольно скоро начался карантин, работы и учебы стало меньше — были созданы все условия для того, чтобы начать заниматься очень важными делами, на которые раньше не было времени, то есть гулять по просторам интернета.

Я начала много читать. Сначала читала статьи на тематических сайтах — тогда же примерно я открыла для себя Т—Ж, — потом перешла к книгам, блогам, прошла курсы на «Открытом образовании» и «Курсере» — вот этот хороший и бесплатный. И, кстати, курс «Как начать инвестировать» тоже прошла. Помню, что в самом начале облигации мне казались простым инструментом, а потом у меня вскипел мозг от реальности: разных видов доходности, колебаний цены в зависимости от множества факторов, дюрации. Я достигла второй точки невозврата.

В процессе обучения я испытала грусть от общего уровня финансовой грамотности населения своей страны, своих родителей и себя в прошлом. Даже люди с базовыми знаниями фыркают в сторону накоплений на пенсию — классическое в нашей стране отсутствие веры в будущее. Это меня тоже печалит: я сама сейчас отдаю часть своих доходов родителям на пенсии, тем самым уменьшаю сумму, на которую могу жить я и которую я отложу будущей себе. Но одновременно я была рада тому, что вообще все это для себя открыла и сделала это в молодости.

Инвестировать я начала в мае 2020 года: на свой день рождения я подарила себе первые облигации.

Я разделила свои накопления на подушку безопасности и те деньги, которые я могу инвестировать. Так как к тому моменту у меня уже было представление о своей ближайшей финансовой цели, я понимала, что большую часть денег мне нужно перевести в облигации, а не акции. Что я, собственно, и сделала. Кроме того, начала покупать фонды и отдельные акции. Конечно, на первых порах акции меня увлекли, но невысокий лимит на покупку, который я сама себе установила (помним о своей цели), не позволил мне распоясаться.

Хоть я и не попала на раздачу горячих пирожков в марте, мне повезло сделать много валютных покупок летом, когда курс доллара еще не успел решить, что ему комфортнее на уровнях выше 72 рублей. К тому же часть облигаций выросла в цене, а ключевая ставка еще пару раз снижалась.

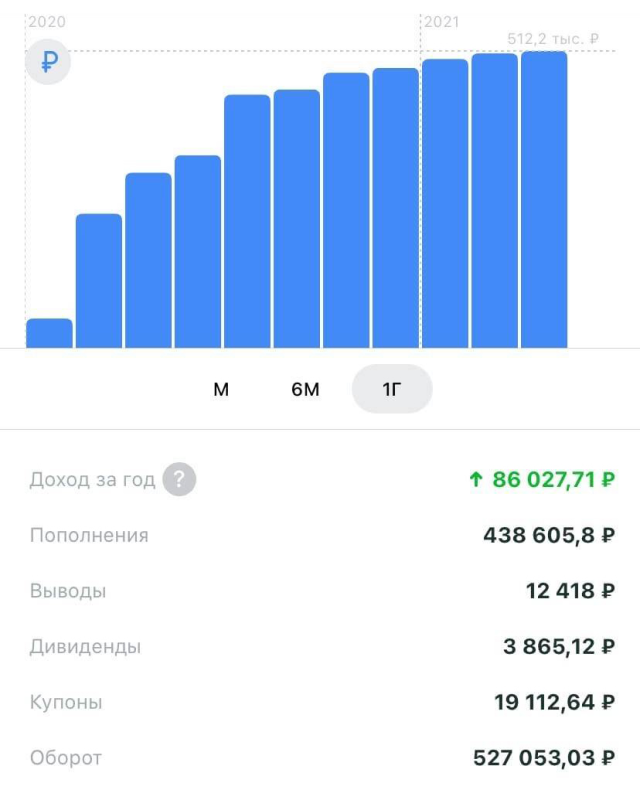

Комбинация этих факторов, приправленная растущим рынком, стала одной из причин того, что доходность моего первого и самого объемного портфеля составила около 20%.

Из-за того, что я в основном покупаю облигации, они меня интересуют больше, чем акции. В первый год мне было любопытно участвовать в первичных размещениях и наблюдать за тем, что будет с ценой на облигации дальше. При этом тогда я не держала ОФЗ: сначала долго к ним присматривалась, а после Нового 2021 года не справилась с внутренними противоречиями, которые у меня вызывает НДФЛ на купоны по ОФЗ. Зачем давать в долг тому, кто заберет себе 13% от процентов по долгу обратно?

Инвестирование сопровождалось продолжением самообразования. Я более четко сформулировала для себя цель по имени Светлое Будущее — пенсию, — определила, сколько денег в месяц я готова на это выделять, в каких соотношениях и какие активы покупать.

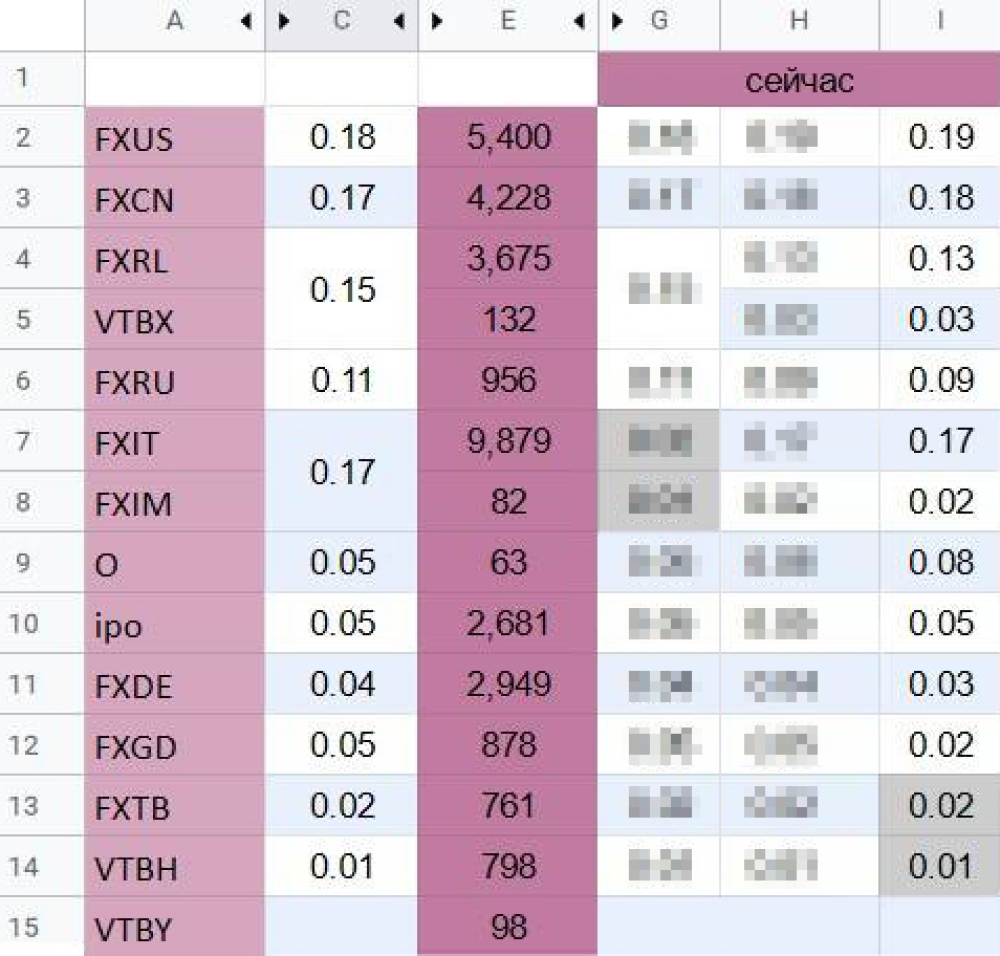

Для фондов я сделала свою таблицу, вдохновившись этой статьей. Она подтягивает актуальные цены на активы, на основе чего я могу корректировать планы по закупкам. В фрагменте таблицы ниже приведены названия активов (или почти названия, ipo — это ЗПИФ ФПР), выделенная на них в портфеле доля, цена, доля на текущий момент. Золота в два с половиной раза меньше, чем в плане, потому что на момент скриншота я только начинала добавлять его в портфель. Пример аргументов за золото можно найти в материале про современную теорию портфеля.

К тому же я завела счета у других брокеров. После оценки суммы, которую я выделяю на инвестиции, частоты покупок и соотношения активов я поняла, что мой первый брокер мне невыгоден: покупать облигации с высокой комиссией не очень прикольно. Тем более оказалось, что комиссия у него в пять раз выше, чем у моего последнего брокера! Я не отказалась полностью от его услуг, но сократила объемы операций. Сейчас у первого брокера я преимущественно покупаю его фонды без комиссии на очень маленькие суммы.

Оценить свое отношение к риску на растущем рынке сложно, особенно когда большую часть портфеля составляют облигации. Но к небольшим коррекциям в октябре 2020 и марте 2021 года я отнеслась спокойно. Я в целом рациональный человек — когда у меня стали появляться свободные деньги, я заметила, что они вызывают у меня мало эмоций.

Как я узнала на курсе по психологии на «Открытом образовании», отношение человека к одному и тому же предмету не обязательно будет находиться в шкале «отрицательное — положительное». Например, если мы не можем дышать, мы испытываем негативные эмоции, но если нам ничто не мешает дышать, то радости от этого мы не получаем. Если мне не хватает денег, меня это беспокоит, но, когда мне их достаточно, они меня уже не волнуют. Поскольку деньги в инвестициях не будут нужны мне в ближайшие годы, меня не волнует их поведение в данный момент.

Я планирую и дальше размещать большую часть свободных денег в облигациях и переводить фиксированную сумму на брокерские счета для покупки фондов, увеличивая эту сумму каждый год как минимум на ставку инфляции. В акциях я буду постепенно фиксировать прибыли и переводить полученные деньги в фонды. Но большую часть акций я не планирую продавать в ближайшие пару лет, потому что льгота на долгосрочное владение бумагами — наше всё.

Какие выводы я сделала за первый год в инвестициях:

- Если у вас есть какая-то тактика, придерживайтесь ее.

- Если вы начинаете испытывать эмоции от инвестиций, то вы делаете что-то не так: деньги людям не игрушка.

- Получайте хотя бы необходимый минимум знаний перед тем, как начать действовать. Например, чтобы не покупать длинные облигации с фиксированным купоном перед началом цикла роста ставок, а потом обижаться на облигации как класс активов.

Второй год: новые финансовые цели, перераспределение активов и первые ОФЗ

Прошел еще один год, и мне предложили написать продолжение статьи. За это время, конечно, глобально многое изменилось. Ключевая ставка ЦБ составляет уже не 4,5%, но даже при ставке 9,5% щедрость банка с накопительными счетами под 1% не изменилась. Если вы все еще храните деньги на таких счетах, это повод задуматься, а вы ли на этом зарабатываете. Помимо прочего, цены на облигации больше не растут, фондов стало больше, и они стали доступнее, а фондовые рынки Китая и России пережили и переживают ощутимые шоки.

Этот период также был интересным, чтобы понаблюдать за тем, как быстро банки поднимают ставки по вкладам, — отнюдь не быстро. Ответьте себе на вопрос: можете ли вы положить деньги на вклад в своем банке хотя бы под 9,5% и при этом не соблюдать никаких дополнительных условий? Облигационный рынок в этом плане гораздо справедливее: вы можете прямо сейчас купить облигации Сбера с доходностью около 10%, но вряд ли найдете у него вклад с такой ставкой.

Вообще, второй год моего инвестирования прошел под эгидой финансовых целей и распределения активов в портфеле.

На момент написания первой части материала у меня были сформулированы и посчитаны только две цели — крупная покупка и пенсия. Но потом у меня стала зреть идея, что целей может быть больше, а планировать свою жизнь достаточно приятно.

Приведу пример одной из целей и того, как она сформировалась. Однажды во время отпуска я сидела на органном концерте, и мысль, которая годами витала в моей голове в виде мечты, превратилась в цель: я поняла, что хочу через три года купить себе электронное пианино. Из собора я вышла, уже зная, сколько денег в месяц мне нужно откладывать. Даже если за это время рубль еще раз подешевеет относительно валют развитых стран, через три года мне нужно будет добавить совсем немного, чтобы купить пианино, а не выдергивать крупную сумму из ежемесячного денежного круговорота.

Что касается второго пункта про распределение активов, то в начале пути, конечно, хочется все попробовать. Тем более на 2021 год пришелся бум запуска новых ETF и БПИФов. Стараешься убедить себя, что вот это-то точно пригодится в портфеле. Но со временем начинаешь понимать, что тематические и экзотические фонды должны занимать совсем небольшую долю, да и они вообще не обязательны. Я до сих пор не привела к желаемому распределению пару портфелей, которые подверглись большой переработке, и думаю, что это займет не один месяц.

Доходность портфелей. Первый портфель, который я уже упоминала, если верить расчетам, за почти два года принес около 25%. Новые портфельчики, конечно, сейчас преимущественно болтаются около нуля, потому что в них достаточно много облигаций, а они падали в цене из-за изменения ключевой ставки в течение года и геополитики в последнее время.

Еще я поняла, как важно не отступать от своих планов. Я уже писала, что меня увлекло участие в первичных размещениях облигаций. В процессе я взяла облигации на больший срок, чем мне было нужно. В итоге при росте ключевой ставки они более ощутимо снизились в цене, чем те, что я покупала, придерживаясь своей тактики. Кстати, я справилась с внутренними противоречиями и начала покупать ОФЗ, когда их цена существенно снизилась из-за геополитики. Сейчас многие зарубежные инвесторы и фонды продают российские активы из-за рисков, связанных с обострением ситуации на границе с Украиной, это приводит к снижению цен.

Моя таблица по ведению пенсионного портфеля немного модифицировалась. Теперь в ней фонды разбиты на группы: акции, облигации, золото, недвижимость. Изменился состав и доли отдельных фондов, а еще рядом расположилась табличка, которая считает, сколько и чего мне нужно покупать раз в неделю. Также у листа с этой таблицей появились братья для других целей, расчета среднего прихода и расхода в год и прочие. Исторически сложилось, что у меня есть отдельная карта для доходов и отдельная для трат. Этот расчет помогает мне понять, сколько денег выделять на жизнь, а сколько распихивать по более долгосрочным задачам. Возможно, эта гугл-таблица превращается в монстра.

Как я уже говорила, я не испытываю эмоций к деньгам и не могу оценить свое отношение к риску на растущем рынке. Этот год был более разнообразным, но меня все так же не беспокоят коррекции в большинстве моих портфелей, поскольку им еще жить и жить. Однако я поняла, что мне некомфортно смотреть на падение цен тех облигаций, которые относительно скоро нужно будет продать.

Мои выводы и советы за год не изменились. Добавлю лишь, что не стоит безоговорочно доверять специалистам или мнимым специалистам и принимать решения о покупке или продаже активов на основе их советов.

Так, в январские праздники я прибиралась в своем компьютере и обнаружила файл со списком ТОП-10 ETF на 2021 год от одного уважаемого специалиста, который достаточно убедительно объяснял, почему та или иная отрасль должна была принести доход в прошедшем году. Из интереса я решила проверить, какой же они в итоге показали результат, и обнаружила, что большая часть закончила год с убытком, а оставшаяся парочка — с доходностью 3—5%. Если и есть человек, который решил ему довериться и накупил этих фондов, думаю, он не остался доволен. У меня тоже есть парочка акций, которые я брала, когда поверила в чью-то, в том числе свою, идею, которые в итоге показывают существенный минус. Но меня это не расстраивает, потому что я не вкладывала в них ощутимые суммы.

Я понимаю, что если буду агитировать за инвестирование, то не смогу переубедить тех, кто в принципе не откладывает деньги на свое будущее, пока они сами не придут к этой мысли. Но подумайте о том, что благодаря дисциплине и магии сложного процента даже тысяча рублей в месяц за десятки лет может превратиться в несколько миллионов рублей.

Вообще, в последнее время я стала думать, что сложный процент в финансах увеличивает разрыв между людьми разного достатка, потому что он помогает увеличивать капитал тем, у кого есть возможность откладывать деньги, и не влияет на тех, кто этого делать не может. А в каком лагере хотели бы со временем оказаться вы?