Налоговый вычет за ремонт квартиры в 2024 году: как получить

Кому положен и какую сумму вернут

При покупке квартиры возникает право на налоговый вычет не только со стоимости жилья, но и с расходов на отделку.

Можно вернуть 13% от стоимости стройматериалов и отделочных работ в новостройке. Для этого придется все тщательно задокументировать и без ошибок сдать в инспекцию ФНС.

Расскажу, как получить возврат и какие условия надо выполнить, чтобы налоговая не отказала.

Что вы узнаете

- Можно ли получить налоговый вычет за ремонт квартиры

- Кому положен налоговый вычет за ремонт квартиры

- Сколько денег можно вернуть за ремонт квартиры

- За какие стройматериалы и работы можно оформить вычет

- Какие документы нужны для оформления вычета за ремонт

- Как получить вычет за ремонт квартиры в новостройке

- Сколько раз можно получать вычет за ремонт квартиры

Можно ли получить налоговый вычет за ремонт квартиры

Покупатель квартиры имеет право на получение имущественного вычета по расходам на приобретение жилья, но не более 2 000 000 ₽ .

Если квартира куплена в строящемся доме и в договоре с застройщиком прямо указано, что она без отделки, в состав вычета входят также затраты на покупку стройматериалов, отделочные работы и даже на проектно-сметную документацию.

Однако если вы купили квартиру на вторичном рынке, то по расходам на ее ремонт вычет не дадут. И не важно, когда сделали ремонт — сразу после покупки или спустя несколько лет .

То же самое с новостройкой, когда уже использовали вычет по расходам на отделку или приобрели жилье с отделкой: если впоследствии решите освежить ремонт или радикально все переделать, вычета не будет.

Кому положен налоговый вычет за ремонт квартиры

Как и в случае с любым налоговым вычетом, вычет за ремонт могут получить:

- Официально трудоустроенные люди либо те, кто получает иной доход, если он облагается по ставке 13% или 15%. Например, это может быть доход от продажи или сдачи в аренду недвижимости.

- Налоговые резиденты РФ, то есть те, кто на 31 декабря года, к доходам которого применяется вычет, проживает в России минимум 183 дня в году.

Оба условия должны соблюдаться одновременно .

К недвижимости тоже есть требования:

- Вычет за отделку дают только для новостроек, причем купить квартиру надо по переуступке, договору долевого строительства (ДДУ) или договору купли-продажи (ДКП) напрямую у застройщика. Если купить уже зарегистрированную в ЕГРН квартиру даже у первого владельца, в вычете откажут.

- В договоре или акте приема-передачи должно быть указано, что квартира продается без отделки либо с частичной, то есть черновой отделкой.

- Все расходы на отделку надо подтвердить документально: договорами, актами выполненных работ и чеками.

Сколько денег можно вернуть за ремонт квартиры

Вернут 13% от расходов, но с учетом лимита расходов в 2 000 000 ₽ на человека. В лимит входит и стоимость жилья, и цена отделки. Так что, если цена квартиры без отделки изначально больше 2 000 000 ₽, применить вычет по затратам на ремонт не получится.

Например, стоимость квартиры без отделки 1 800 000 ₽, еще 800 000 ₽ потратили на ремонт. Так как лимит имущественного вычета 2 000 000 ₽, по отделке можно учесть только 200 000 ₽. Тогда документов и чеков по ремонту достаточно собрать на эти 200 000 ₽. На руки по расходам за отделку налоговая вернет 26 000 ₽, то есть 13% от 200 000 ₽.

Но если эту же квартиру купили супруги в браке, то 800 000 ₽ можно прибавить к 1 800 000 ₽ и заявить 2 600 000 ₽ на двоих — по 1 300 000 ₽ каждому. Тогда за расходы на отделку получится вернуть 104 000 ₽, то есть 13% от 800 000 ₽.

Суммарно супруги могут заявить вычет на сумму до 4 000 000 ₽.

За какие стройматериалы и работы можно оформить вычет

Конкретного перечня отделочных работ и материалов в налоговом кодексе нет, но можно ориентироваться на раздел 43.3 Общероссийского классификатора видов экономической деятельности. Например, там есть такие отделочные работы:

- монтаж напольных покрытий;

- укладка плитки;

- оклеивание обоями;

- монтаж кухонных гарнитуров;

- установка дверей;

- монтаж потолков;

- установка встроенных шкафов, перегородок;

- штукатурные работы;

- монтаж электропроводки, водопроводных систем, отопления и кондиционеров.

Когда составляете договор на отделочные работы, уделяйте внимание формулировкам и просите подрядчиков менять их с учетом ваших пожеланий. Например, не «покраска стен», а «производство малярных работ», не «штукатурка», а «производство штукатурных работ».

Перед тем как подписать договор и акт на выполнение отделочных работ, сверьтесь с перечнем из классификатора и пишите слово в слово.

В целом логика такая: согласовывают все, что связано с «коробкой» квартиры, — стены, пол, потолок и то, без чего нельзя заехать и жить. Например, покупку и установку межкомнатных дверей согласуют, а замену пластиковых окон от застройщика нет. Остекление балкона, мебель, сантехнику, осветительные приборы, покупку строительных инструментов в расходы тоже не примут.

Например, в 2013 году налоговая инспекция отказалась предоставлять вычет по расходам на покупку духового шкафа, комплекта мебели в прихожую, сантехники и люстр. Основание — нет связи указанных товаров с какими-либо отделочными работами в классификаторе.

Но при заявлении вычета не нужно бояться включить лишние расходы. При проверке инспектор согласует только те, которые можно. Об итоговой сумме проинформируют: пришлют уведомление, акт либо свяжутся по телефону.

Какие документы нужны для оформления вычета за ремонт

Все расходы на отделку надо подтвердить документально.

По отделочным работам нужны договор, акт выполненных работ и чеки. Бывает, что ремонт делает не компания, а частник. Чтобы получить вычет, тоже потребуется договор. Расходы можно подтвердить распиской мастера о получении денег и актом выполненных работ. В акте пишут объем и стоимость работ, его подписывают исполнитель и заказчик.

По стройматериалам нужны только чеки, их лучше сразу копировать или сохранять в электронном виде, так как они быстро выцветают и становятся нечитаемыми.

В налоговую чеки обычно предоставляют так: собирают по несколько чеков на листе А4, чтобы они друг друга не перекрывали, и делают фото. Если чеков немного, можно переснять их по отдельности.

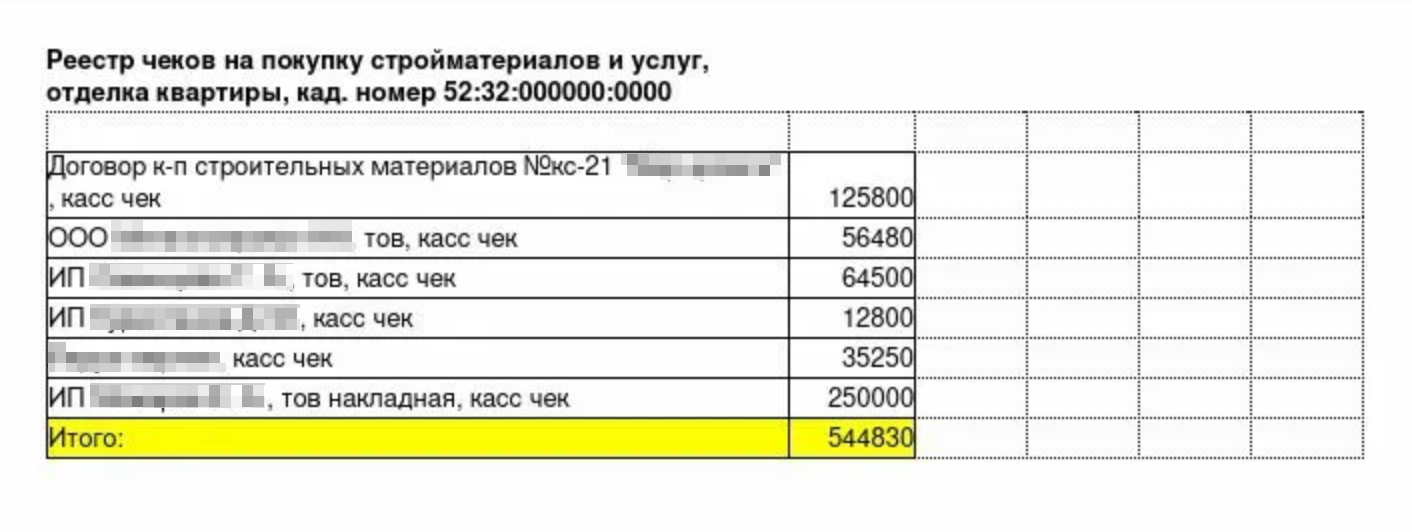

Чтобы ничего не потерялось и у инспектора не возникало вопросов, к чекам желательно прикладывать реестр с указанием итоговой суммы.

Как получить вычет за ремонт квартиры в новостройке

Здесь все как с обычным имущественным вычетом. Есть два варианта:

- Подать декларацию в следующем году.

- Получать вычет через работодателя в текущем году.

При этом траты на ремонт можно включать постепенно. Например, за 2022 год покупатель квартиры заявил расходы на 1 500 000 ₽. В 2023 году ремонт продолжается и появились еще чеки на 500 000 ₽. Тогда хозяин может их добавить в декларацию за 2023 год и указать общую сумму расходов на отделку 2 000 000 ₽, из которых в вычет 2023 года пойдут 500 000 ₽.

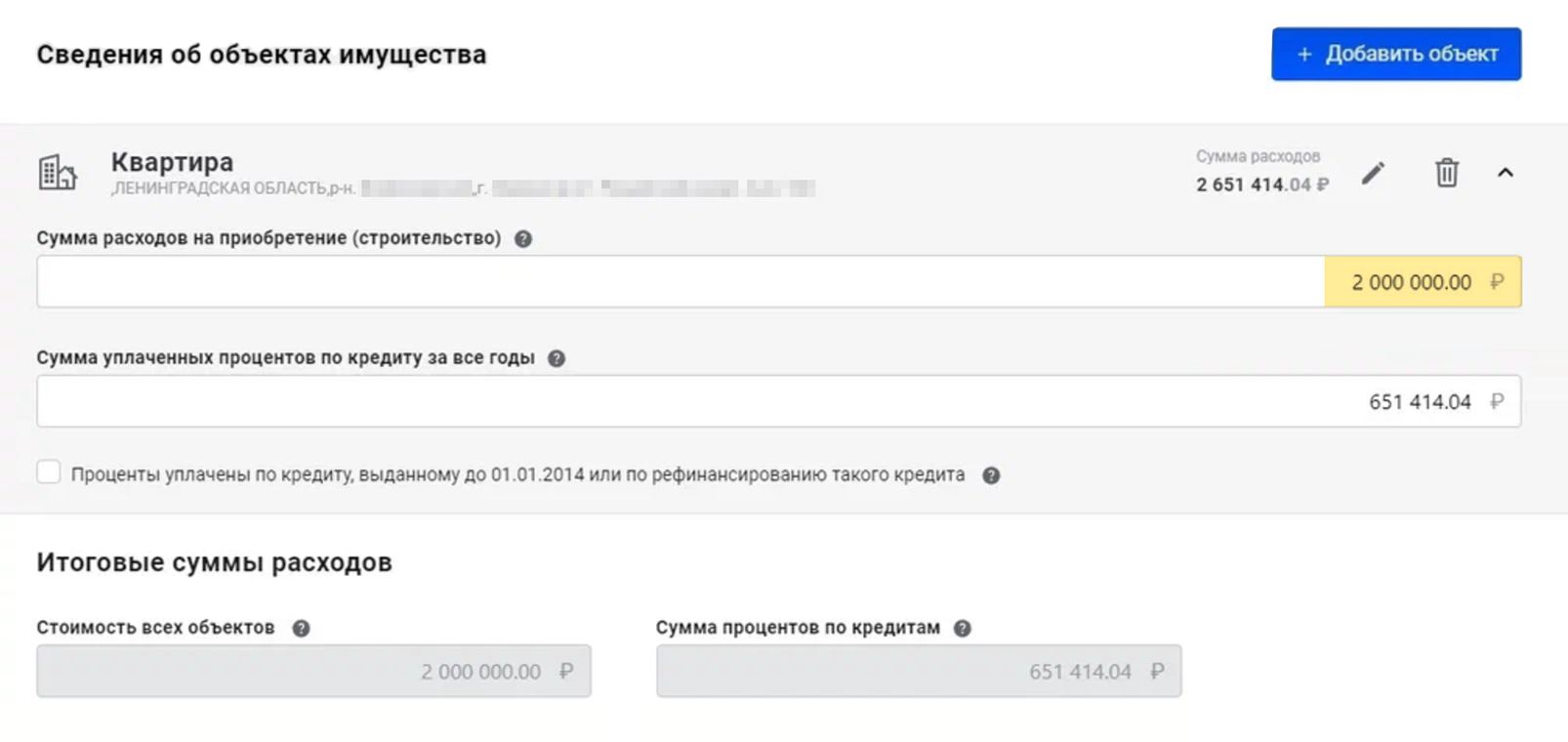

Если заполнять декларацию или заявлять вычет через личный кабинет налогоплательщика, там не будет отдельной графы «расходы на отделку». Стоимость ремонта добавляют к стоимости квартиры и вносят в графу «сумма расходов на приобретение (строительство)».

Сколько раз можно получать вычет за ремонт квартиры

Вычет за отделку квартиры в новостройке, который входит в состав имущественного вычета, можно оформлять до достижения лимита в 2 000 000 ₽ на человека.

Однако вычет возможен и с разных объектов жилья при условии, что первый объект куплен после 1 января 2014 года и стоил дешевле 2 000 000 ₽.

Например, владелец получил вычет 1 000 000 ₽ за квартиру, купленную в 2020 году. Если он купит еще одну квартиру в новостройке без отделки, то может дозаявить налоговый вычет до лимита, то есть оставшийся 1 000 000 ₽ — хоть со стоимости жилья, хоть с расходов на ремонт.

Если же вычет получен по квартире, купленной до 2014 года, добрать до лимита со следующего жилья не получится .

Запомнить

- Покупатель квартиры имеет право получить имущественный вычет по расходам на приобретение жилья, в том числе по расходам на отделку.

- Чтобы получить вычет на отделку, в договоре с застройщиком должно быть прямо указано, что квартира сдается без отделки.

- Если купить квартиру на вторичном рынке, даже если это новостройка, вычет по расходам на ее ремонт не дадут.

- Можно вернуть 13% от расходов в пределах лимита в 2 000 000 ₽ на человека. Но нужно считать все вместе — и вычет со стоимости жилья, и вычет на отделку.

- Расходы на отделку надо подтвердить документами — подойдут чеки, договоры и акты выполненных работ.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga