Что такое бенчмарки и для чего они инвестору?

Мой вопрос может показаться глупым, но все же спрошу. В статьях про инвестиции я очень часто встречаю упоминание бенчмарков. Как понимаю, речь идет об индексах. Но для чего они нужны инвестору, как их использовать в портфеле, где купить?

Бенчмарк — это эталон, с которым можно сравнивать поведение отдельных активов или портфеля в целом. При помощи бенчмарка инвестор может оценить, насколько хорош его портфель.

В роли бенчмарков чаще всего выступают биржевые индексы — наборы рыночных инструментов, объединенных по определенному признаку. Например, это может быть индекс акций крупнейших компаний США или индекс государственных облигаций Московской биржи.

- Например, портфель акций российских компаний принес за год 12% в рублях. Вроде бы неплохой результат. Но если в то же время индекс Мосбиржи упал на 5%, то результат портфеля становится отличным. И наоборот, если за тот же год индекс Мосбиржи вырос на 25%, портфель с доходностью 12% уже не впечатляет.

Расскажу подробно, какие бывают бенчмарки и как они устроены.

Какими должны быть характеристики бенчмарка

Бенчмарк не выбирают произвольно — он должен обладать определенными характеристиками.

Конкретный. Бенчмарк должен быть понятным и четко определенным. Например, нельзя сравнить поведение облигационного портфеля с поведением облигаций вообще, потому что долговые бумаги бывают разными и сильно отличаются друг от друга. Однако можно сравнить результаты портфеля с результатами конкретного вида облигаций или какого-то облигационного фонда.

Доступный для вложений. В то, что считается бенчмарком, можно вложить деньги напрямую или согласно ему. Например, если речь об индексах, деньги обычно вкладывают через фонды ETF. Если вложиться нельзя, смысла сравнивать портфель с таким бенчмарком может не быть.

Измеримый. Результаты бенчмарка можно посчитать самостоятельно или найти готовые данные. Если данные о бенчмарке получить нельзя, он бесполезен.

Подходящий. Бенчмарк должен соответствовать портфелю. Например, инвестор собрал портфель акций российских компаний и хочет оценить, хороший ли он. Поведение такого портфеля разумно сравнивать с индексом Московской биржи, а не с индексом акций китайских компаний или американским технологическим индексом Nasdaq 100.

Конечно, при желании результат портфеля можно сравнить и с китайскими акциями, и с российскими облигациями, и с золотом. Но это не даст адекватного ответа на вопрос, правильно ли инвестор подобрал свои акции.

Заранее выбранный. Бенчмарк нужно выбрать до того, как оценивать результаты портфеля. Профессионалы определяют бенчмарк, когда только составляют портфель, и затем регулярно сравнивают показатели.

На роль бенчмарка чаще всего выбирают биржевые индексы, но бывают и другие. Например, эталоном может служить средний результат какого-то набора активно управляемых фондов. Частным инвесторам в качестве бенчмарка обычно подходят именно индексы.

Индексы в роли бенчмарков

Индексы хорошо подходят на роль эталона, потому что соответствуют всем критериям бенчмарка: они конкретны и измеримы.

Индексов много, так что легко выбрать подходящий или комбинацию нескольких, чтобы сравнивать с портфелем. И хотя в сам индекс нельзя вложиться напрямую, можно инвестировать на основе индекса — собрать портфель вручную или вложить деньги в индексный фонд.

Среди популярных американских бенчмарков можно выделить индексы Dow Jones, Nasdaq и S&P 500, которые служат индикатором экономики США. Чаще инвесторы ориентируются на S&P 500: у него более широкий охват компаний и отраслей. При этом капитализация 500 компаний, чьи акции входят в S&P 500, составляет около 80% от капитализации всех компаний на биржах США.

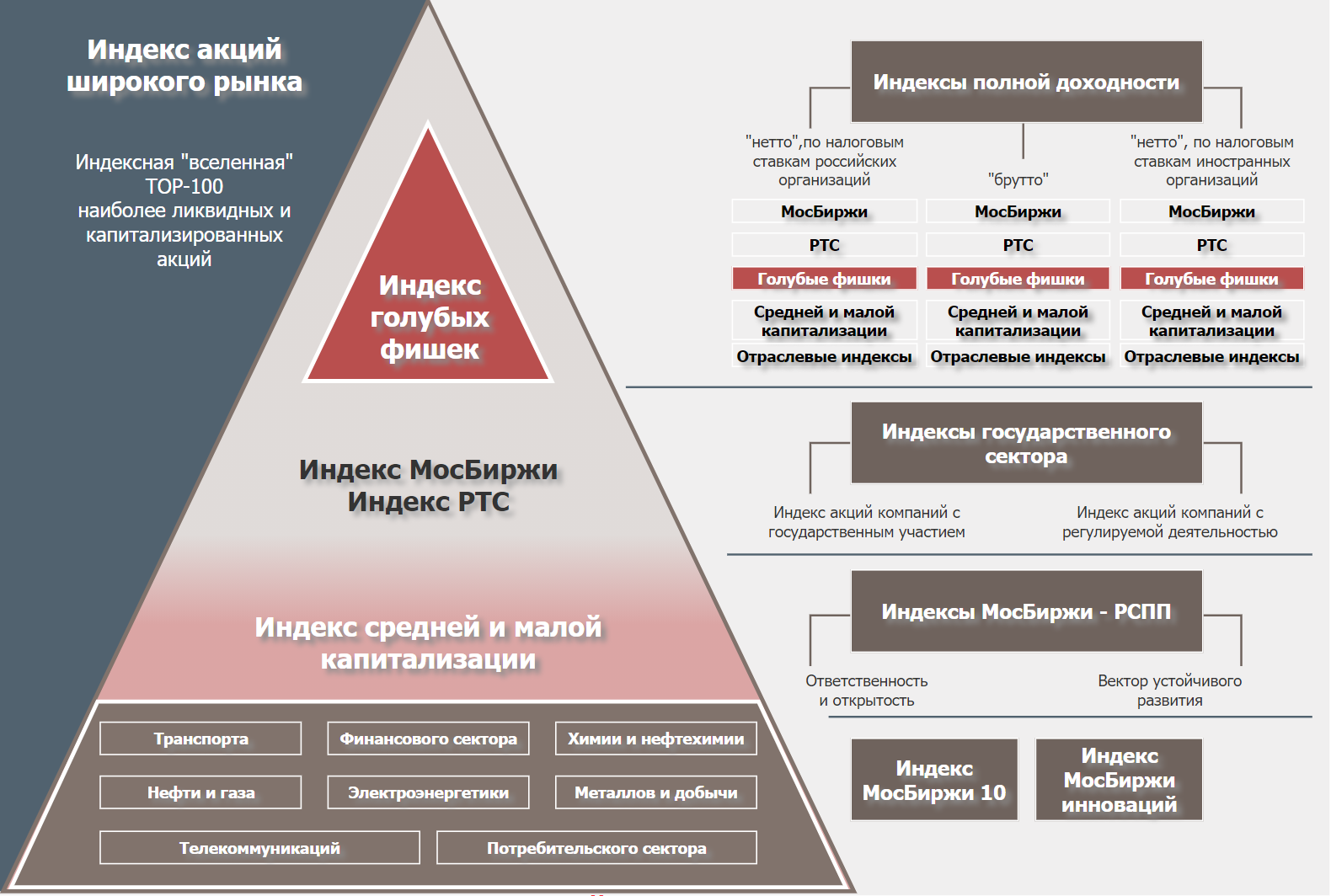

Из российских бенчмарков основной — индекс Мосбиржи, а также его долларовый аналог — РТС. В них на данный момент представлены акции 41 компании. На Московской бирже есть и другие индексы, например индекс голубых фишек или индекс компаний средней и малой капитализации. Есть и облигационные индексы, которые подходят как бенчмарк облигационных портфелей.

Каждый индекс может быть представлен в нескольких вариантах: помимо индексов, которые отражают ценовой рост активов, также существуют индексы полной доходности — брутто и нетто. Первый отслеживает доходность активов с учетом дивидендов или купонов, а второй — с учетом дивидендов или купонов и налоговой ставки.

Индексы полной доходности с учетом налогов обычно лучше подходят на роль бенчмарка, чем ценовые индексы и индексы без учета налогообложения.

Можно ли инвестировать в бенчмарк

Я не знаю, какие именно активы вам нужны. Это зависит от цели инвестиций, горизонта инвестирования, пожеланий по доходности и риску и т. д.

Если вы решили, что хотите инвестировать на основе какого-то биржевого индекса, то вам подойдут биржевые фонды — БПИФ и ETF. Большинство таких фондов повторяют состав индекса с минимальными отклонениями. Если купите долю в таком фонде, вы, по сути, будете инвестировать в бенчмарк этого фонда.

Управляющие фонда следят за изменениями в индексе и при необходимости ребалансируют состав своего фонда, чтобы соответствовать индексу. Чтобы поддерживать свою работу, фонды взимают комиссию, которая учитывается в цене фонда. Из-за комиссии результат фонда будет немного хуже результата бенчмарка.

Если говорить о фондах, которые отслеживают индекс S&P 500, то на Мосбирже есть, например, SBSP и TSPX. Чтобы инвестировать в них, достаточно иметь брокерский счет или ИИС.

Самыми популярными зарубежными фондами на индекс S&P 500 считаются Vanguard S&P 500 ETF — VOO, SPDR S&P 500 ETF — SPY, iShares Core S&P 500 ETF — IVV. Существует также равновзвешенная версия S&P 500, инвестировать в которую позволяет ETF Invesco S&P 500 Equal Weight — RSP. Чтобы получить доступ к этим фондам, нужен статус квалифицированного инвестора либо счет у зарубежного брокера.

Фонд — это упаковка для десятков и сотен бумаг. Иными словами, это диверсифицированный набор активов. Поэтому многие пассивные инвесторы предпочитают формировать портфель из нескольких ETF на нужные классы активов. Такие портфели еще называют ленивыми.

В то же время есть инвесторы с индексной стратегией инвестирования, которые предпочитают самостоятельно повторять индекс — покупать отдельные бумаги в соответствующих пропорциях. Это позволяет не использовать ETF и экономить на комиссии фонда. О том, как самостоятельно инвестировать в индексы, я писал в отдельной статье.

Как использовать бенчмарки, чтобы управлять портфелем

Чтобы сравнить свой портфель с выбранным бенчмарком, надо рассчитать интересующие вас параметры для портфеля и бенчмарка. Вот что это может быть:

- доходность с начала года;

- доходность за прошедший год;

- среднегеометрическая доходность за несколько лет в процентах годовых;

- стандартное отклонение доходности;

- лучший и худший месяц или год;

- максимальная просадка;

- коэффициент Шарпа.

Это не исчерпывающий список параметров для сравнения. Например, кого-то также будет интересовать коэффициент бета, то есть степень волатильности портфеля по сравнению с бенчмарком. Кому-то важно, чтобы дивидендная доходность его портфеля американских акций была выше, чем у индекса S&P 500, и т. д.

Чтобы все это рассчитать, потребуется знать формулы. Кое-что мы уже разобрали в журнале. Например, про коэффициент бета я подробно писал в статье про современную теорию портфеля.

Также, чтобы изучить параметры портфеля, необходимо найти нужные данные. Для этого могут пригодиться данные в личном кабинете или приложении вашего брокера, но многое придется считать самостоятельно. Так, чтобы правильно определить доходность портфеля, надо учесть даты пополнений и вывода средств из него. Результат бенчмарка тоже следует рассчитать с учетом этих денежных потоков.

Информацию о поведении индексов, которые могут быть бенчмарком вашего портфеля, можно найти на сайтах бирж. Также пригодятся сервисы с возможностью бэктеста портфелей, например Portfolio Visualizer, Capital Gain, Rusetfs. Какие-то расчеты, возможно, опять же придется делать самостоятельно.

Как часто стоит сравнивать портфель и бенчмарк, решать вам. Можно делать это раз в год. Данные за более короткий период, например 2—3 месяца, обычно не показательны. Если же не следить за портфелем несколько лет, могут случиться неприятные сюрпризы, а менять что-то будет уже поздно.

При этом важно, какие выводы вы сделаете из сравнения. Например, то, что ваш портфель обгоняет бенчмарк два года подряд, не обязательно означает, что ваша стратегия позволяет стабильно обыгрывать рынок. Возможно, дело в удаче или более высоком риске портфеля. А отставание от бенчмарка по доходности не всегда плохо: может быть, у вашего портфеля риск заметно ниже или в нем большая доля недооцененных бумаг с потенциалом роста в ближайшие годы.

Вообще, бенчмарки нужны в первую очередь профессионалам, например управляющим фондами, под чьим контролем находится чужой капитал. Обычному инвестору бенчмарки могут вообще не требоваться.

- Например, инвестор копит на пенсию и для этого вкладывает деньги в фонд акций всего мира и фонд российских гособлигаций. Ему может быть неинтересно, как ведет себя портфель относительно каких-то индексов или сколько составила доходность портфеля с начала года. Все, что ему важно, — это чтобы просадки были не слишком сильными, а к нужной дате у него был капитал определенного размера.

Что в итоге

Бенчмарк — это эталон, на который ориентируются инвесторы. Поведение портфеля можно сравнить с поведением бенчмарка, чтобы лучше понимать, как ведет себя портфель.

Важно правильно выбрать бенчмарк. Он должен быть конкретным и понятным, измеримым, доступным для вложений и подходящим. Хорошая идея — выбрать бенчмарк еще на этапе формирования портфеля.

Чаще всего в качестве бенчмарка используют какой-то биржевой индекс — набор ценных бумаг, сформированный по какому-то принципу. Индексы могут отражать ценовой рост, а могут быть полной доходности — с учетом дивидендов и купонов, в том числе налогов с них.

Если портфель состоит из одного фонда, который качественно отслеживает какой-то индекс, результат портфеля будет равен результату индекса минус расходы фонда. По сути, это будет вложением в бенчмарк. У более сложных портфелей результат может сильно отличаться от бенчмарка, и может потребоваться более сложный бенчмарк, чем индекс акций или облигаций.

Сравнить портфель и бенчмарк можно по многим показателям: доходности с начала года, среднегодовой доходности за несколько лет, величине просадок, коэффициенту Шарпа и т. д. Почти наверняка хотя бы часть расчетов придется провести самостоятельно. При этом мало сравнить — важно еще сделать правильные выводы, чтобы понять, что делать дальше.