Единый налоговый платеж и счет: как бизнес платит налоги и сдает отчеты с 2024 года

Какова действующая система платежей и отчетности

Сейчас почти все налоги и взносы нужно платить одной платежкой с одинаковыми реквизитами и в единый срок.

Для сдачи деклараций и расчетов тоже установлена единая дата. Однако иногда нужно подавать в ИФНС отдельные уведомления об исчисленных суммах налоговых платежей.

Такой порядок ввели, чтобы упростить уплату налогов и взносов, не меняя порядок их расчета, и свести к минимуму ошибочные платежи. Расскажу, как все это работает.

Что такое единый налоговый платеж, единый налоговый счет, сальдо ЕНС

Вначале разберемся с несколькими терминами, с которыми сталкивается бизнес при уплате налогов и взносов.

Единый налоговый платеж, или ЕНП, — это деньги, которые фирма или ИП перечисляет на специальный счет в Федеральном казначействе одной платежкой с одинаковыми реквизитами. Суммы платежа должно хватать, чтобы закрыть все текущие обязанности бизнеса по уплате налогов, сборов и взносов перед бюджетом. Внести больше денег можно, они никуда не денутся. Но делать это не обязательно.

Также к ЕНП относятся деньги, которые:

- ИФНС взыскала с налогоплательщика при неуплате налогов или взносов;

- причитаются налогоплательщику по тем или иным основаниям. Это, например, возмещаемый НДС или предоставленный вычет, проценты на суммы налогов, взносов, пеней или штрафов, излишне взысканных налоговиками.

По общему правилу обязанность по уплате налогов, взносов и сборов считается исполненной со дня перечисления денег в качестве ЕНП в бюджет. Внести ЕНП за организацию или ИП может и третье лицо. Тогда при переводе денег оно указывает ИНН плательщика или налогового агента, за которого перечисляет ЕНП.

Единый налоговый счет, или ЕНС, — счет, на котором учитываются:

- деньги компании или ИП, перечисленные или признанные как ЕНП;

- совокупная обязанность плательщика перед бюджетом. Это все налоги, взносы, пени, штрафы и проценты, которые он должен заплатить, а также суммы, которые надо вернуть в бюджет.

Налоговые инспекторы открывают ЕНС отдельно по каждому плательщику — фирме или ИП. ЕНС привязан к ИНН плательщика. Если у компании есть обособленные подразделения и филиалы, все платежи по ним отразят на ЕНС компании. Зачисленную на счет сумму инспекция сама распределит на конкретный налог или взнос. При этом она будет ориентироваться на суммы, указанные в декларации или расчете, либо в специальном уведомлении, а иногда может списать сумму и вовсе без каких-то документов от плательщика. Обо всех вариантах расскажу дальше.

Все поступления на ЕНС налоговая инспекция засчитывает в счет уплаты налогов в такой очередности:

- Недоимка по НДФЛ — начиная с самой ранней.

- Текущий НДФЛ — как только возникла недоимка по страховым взносам.

- Недоимка по страховым взносам.

- Текущие страховые взносы.

- Недоимка по другим платежам, кроме НДФЛ и страховых взносов — начиная с самой ранней.

- Другие платежи, кроме НДФЛ и страховых взносов, — по мере возникновения обязанности по их уплате.

- Пени.

- Проценты.

- Штрафы.

Если на дату платежа на ЕНС денег недостаточно, сначала спишут недоимку и текущий платеж по НДФЛ, а затем — по страховым взносам. И только оставшуюся сумму инспекция распределит пропорционально суммам к уплате. То есть если денег не хватит, то недоимка возникнет сразу по всем налогам и взносам, а не по какому-то одному платежу.

Налоговый кодекс не предусматривает резервирования перечисленных сумм на ЕНС для уплаты конкретных налогов. Но на практике инспекции резервируют поступившие деньги в счет уплаты налогов до предоставления декларации или расчета. Из резерва их списывают после сдачи отчетности — направляют на уплату налога или возвращают на ЕНС.

Организация может пополнить ЕНС безналично через банк или через личный кабинет налогоплательщика. А ИП — еще и наличными деньгами через банк, МФЦ или почту.

Узнать о состоянии ЕНС можно в личном кабинете налогоплательщика — компании или ИП либо в бухгалтерской учетной программе. Кроме того, такую информацию можно запросить в своей налоговой. Подав заявление по утвержденной форме, можно заказать справки:

Первые две справки должны выдать в течение пяти рабочих дней со дня поступления запроса, а третью — в течение 10 рабочих дней.

Сальдо ЕНС — это разница между поступившим на ЕНС единым налоговым платежом и совокупной обязанностью. Сальдо может быть:

- положительным, когда сумма перечисленного ЕНП больше совокупной обязанности. Условно, это переплата. Плательщик может либо оставить ее на едином счете в счет будущих платежей, либо вернуть или зачесть. Как это сделать, расскажу ниже;

- отрицательным, когда сумма ЕНП меньше совокупной обязанности. То есть возникает недоимка. Тогда налоговики начислят пени и выставят плательщику требование, а если тот его не исполнит — спишут деньги с его банковского счета;

- нулевым, когда в бюджет перечислили ровно ту сумму, которую должны.

Сальдо не включает суммы, зачтенные или зарезервированные в счет предстоящей уплаты налогов.

Какие налоги входят в состав ЕНП

Единым платежом надо вносить:

- налог на прибыль;

- НДС, включая налог при импорте из стран ЕАЭС;

- НДФЛ;

- страховые взносы, кроме взносов на травматизм;

- имущественные налоги: налог на имущество, транспортный и земельный налоги;

- акцизы;

- водный налог;

- налог на добычу полезных ископаемых;

- налог на дополнительный доход от добычи углеводородного сырья;

- налог на игорный бизнес;

- спецрежимные налоги: налог при УСН; налог при АУСН, ЕСХН; налог при ПСН;

- торговый сбор.

А вот эти платежи можно уплачивать как в составе ЕНП, так и отдельно:

- сбор за пользование объектами животного мира;

- сбор за пользование объектами водных биоресурсов;

- налог на профессиональный доход.

Всегда отдельно от ЕНП нужно платить:

- взносы на травматизм;

- любую госпошлину, например за выдачу лицензии или регистрацию недвижимости.

Единые сроки уплаты налогов и сдачи отчетности

Почти все обязательные платежи надо перечислять в составе ЕНП не позднее 28-го числа месяца, в котором наступает срок уплаты. Для квартальных платежей, например по УСН и налогу на имущество, это 28-е число первого месяца следующего квартала, для ежемесячных, например для НДС и взносов, — 28-е число каждого месяца.

Исключение — НДС при импорте из стран ЕАЭС, разъясняют налоговики. Хотя он и уплачивается в составе ЕНП, но в прежний срок — до 20-го числа месяца, следующего за месяцем принятия к учету ввезенных товаров. Свои сроки для уплаты налога при ПСН и НДФЛ для ИП на общем режиме.

Деньги можно вносить раньше срока, но это не обязательно.

Есть особенность со сроком уплаты НДФЛ с доходов работников и других людей. Его нужно платить дважды в месяц:

- за период с 1-го по 22-е число текущего месяца — не позднее 28-го числа текущего месяца;

- за период с 23-го по последнее число текущего месяца — не позднее 5-го числа следующего месяца.

НДФЛ, удержанный в период с 23 декабря по 31 декабря, перечислять надо не позднее последнего рабочего дня календарного года. Например, в 2024 году это 28 декабря.

Срок сдачи деклараций, расчетов и персонифицированных сведений о физлицах в налоговую единый — не позднее 25-го числа месяца. Причем как для электронной, так и для бумажной отчетности.

- 25-е число

- последний срок сдачи деклараций и расчетов

Так, срок сдачи декларации по налогу на прибыль за первый квартал, полугодие и девять месяцев — 25 апреля, 25 июля и 25 октября, а за год — 25 марта. Срок сдачи квартального расчета 6-НДФЛ — 25 апреля, 25 июля и 25 октября, годового — 25 февраля следующего года.

То есть к моменту уплаты ЕНП все налоги и взносы уже должны быть подсчитаны, а декларации и расчеты — сданы в ИФНС. И все это нужно сделать к одной дате.

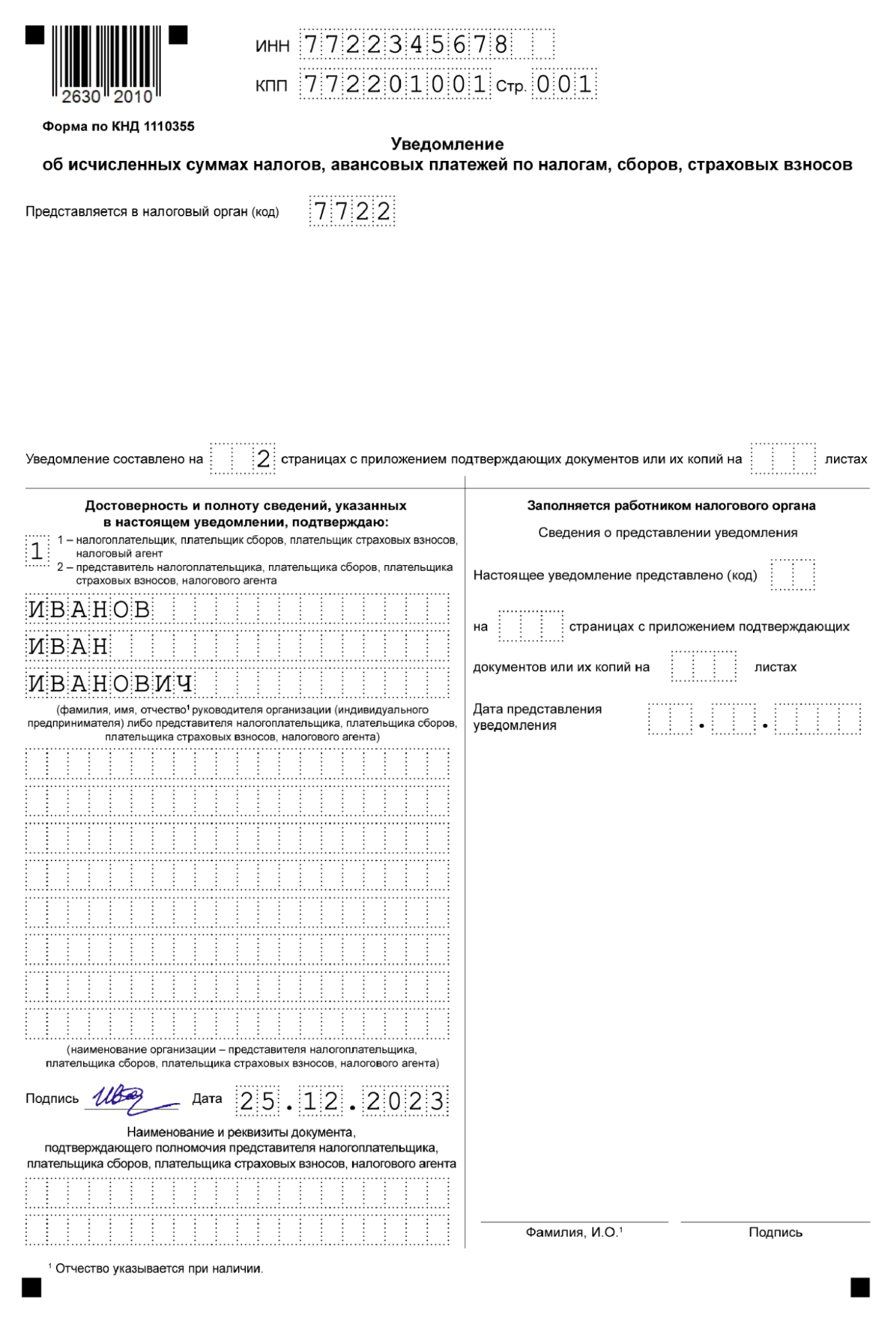

Уведомление о суммах налогах и взносов: когда их надо сдавать в ИФНС

О платежах, перечисляемых без декларации или до сдачи декларации или расчета, надо подавать в ИФНС уведомления об исчисленных суммах. Но только если налогоплательщик считает сумму платежа сам. Поясню, что это значит.

О каких налогах и взносах надо и не надо подавать уведомления

| Надо | Не надо |

|---|---|

| Страховые взносы по единому тарифу с выплат работникам за январь, февраль, апрель, май, июль, август, октябрь, ноябрь | Страховые взносы по единому тарифу с выплат работникам за март, июнь, сентябрь, декабрь |

| НДФЛ | НДС |

| Авансовые платежи по УСН | Налог на прибыль |

| Авансовый платеж по ЕСХН | Годовой налог при УСН |

| Авансы по налогу на имущество организаций и налог за год с кадастровой стоимости | Годовой налог на имущество по среднегодовой стоимости |

| Транспортный налог организаций | Годовой ЕСХН |

| Земельный налог организаций | Водный налог |

| НДПИ | |

| Налог при ПСН | |

| Налог при АУСН | |

| Фиксированные и дополнительные страховые взносы ИП за себя |

О каких налогах и взносах надо и не надо подавать уведомления

| Надо | Не надо |

| Страховые взносы по единому тарифу с выплат работникам за январь, февраль, апрель, май, июль, август, октябрь, ноябрь | Страховые взносы по единому тарифу с выплат работникам за март, июнь, сентябрь, декабрь |

| НДФЛ | НДС |

| Авансовые платежи по УСН | Налог на прибыль |

| Авансовый платеж по ЕСХН | Годовой налог при УСН |

| Авансы по налогу на имущество организаций и налог за год с кадастровой стоимости | Годовой налог на имущество по среднегодовой стоимости |

| Транспортный налог организаций | Годовой ЕСХН |

| Земельный налог организаций | Водный налог |

| НДПИ | |

| Налог при ПСН | |

| Налог при АУСН | |

| Фиксированные и дополнительные страховые взносы ИП за себя |

Возьмем фиксированные и дополнительные взносы ИП за себя. По ним отчетности нет. Но и уведомление, как разъяснила ФНС, подавать тоже не нужно. По фиксированным — потому что их сумма установлена НК и известна заранее. А сумму дополнительных взносов — 1% с превышения годовых доходов над 300 000 ₽ — налоговая определит сама: или по годовой декларации ИП на НДФЛ, УСН или ЕСХН, или по величине годового потенциального дохода ИП на ПСН.

Другой пример — транспортный и земельный налоги для организаций. Отчетности по ним нет, однако сумму компании считают сами, потому и требуются уведомления. А вот за ИП оба налога исчисляет ИФНС и присылает уведомление с суммой к уплате. Поэтому предпринимателям по этим налогам уведомления подавать не надо.

В уведомлениях указывают сумму, которую плательщик должен бюджету за соответствующий месяц, квартал или год. Ведь только так инспекция поймет, как разнести деньги с ЕНС по видам платежей.

Без уведомления поступившие на ЕНС деньги невозможно распределить по бюджетам, что может привести к начислению пеней.

Срок подачи уведомления — не позднее 25-го числа месяца, в котором установлен срок уплаты налога или взноса. Например, по авансовым платежам по налогу при УСН уведомления надо подать до 25 апреля, июля и октября. А вот по НДС и налогу на прибыль уведомление подавать не нужно, ведь декларации по ним надо сдать раньше, чем наступит срок их уплаты.

В частности, организации должны подавать уведомления:

- за первый и второй месяцы квартала, — до 25-го числа следующего месяца;

- ежеквартально — перед уплатой авансов по УСН, по налогу на имущество, транспортному и земельному налогам.

Уведомление о суммах НДФЛ налоговые агенты подают в такие сроки:

- не позднее 25-го числа текущего месяца — по налогу, удержанному с 1-го по 22-е число текущего месяца;

- не позднее 3-го числа текущего месяца — по налогу, удержанному с 23-го по последнее число предыдущего месяца.

По НДФЛ, удержанному с 23 по 31 декабря, уведомление надо подать не позднее последнего рабочего дня года.

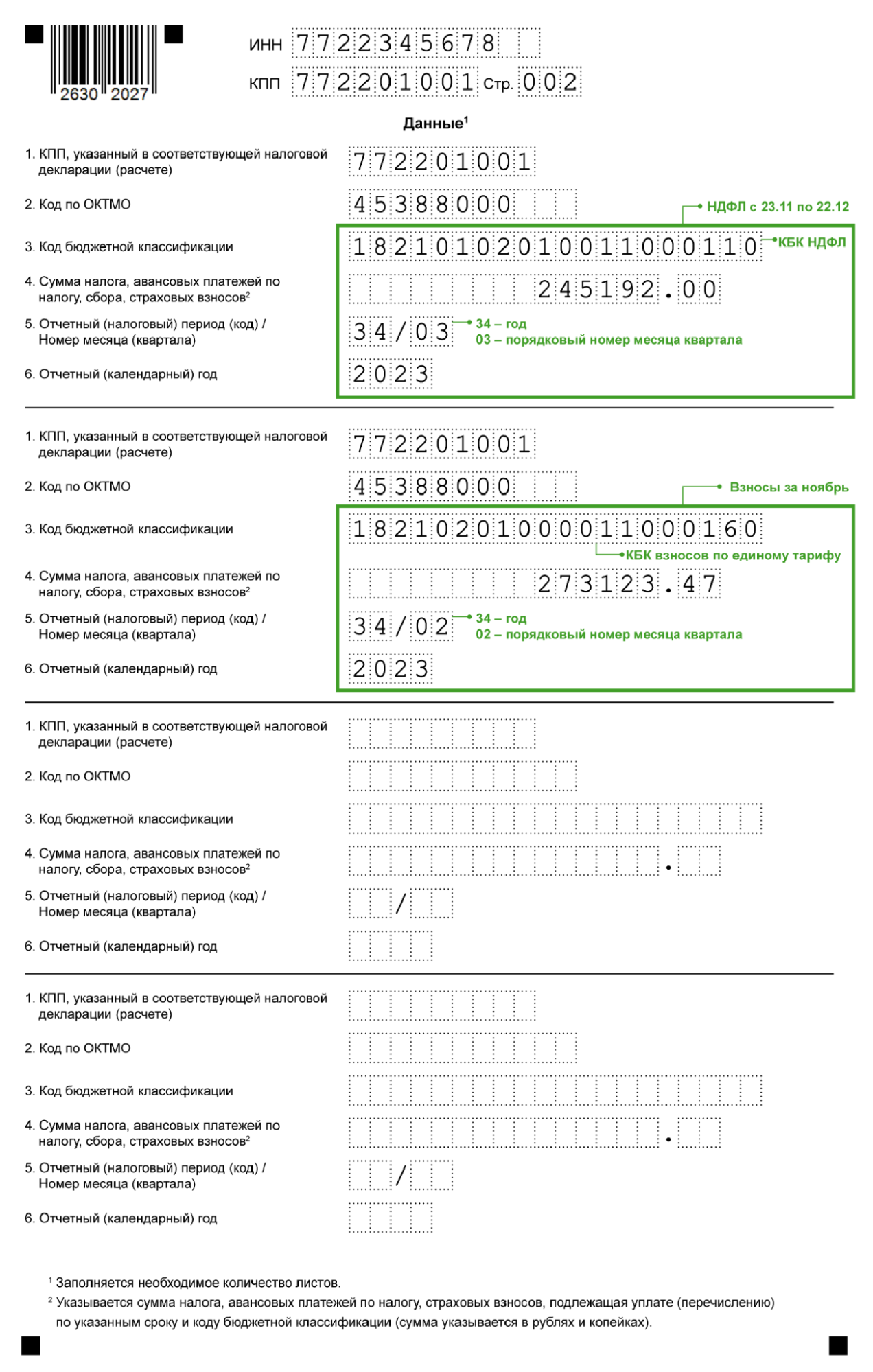

Если уведомление подается на несколько налогов, на каждый надо заполнить отдельный блок строк 1—6. В них указывают ИНН плательщика, а если это компания, еще и КПП, код ОКТМО, КБК, сумму налога, сбора или взносов, код отчетного или налогового периода либо номер месяца, отчетный период и календарный год.

В уведомлении отражают суммы к уплате за каждый конкретный период, а не исчисленные нарастающим итогом с начала года. Например, если по УСН за первый квартал исчислена сумма 2000 ₽, а за полугодие — 5000 ₽, то в уведомлении за второй квартал нужно указать 3000 ₽ (5000 — 2000 ₽).

Как подавать уведомления: в какие сроки и по каким налогам и взносам

НДФЛ, уплачиваемый налоговым агентом

| Период | Код периода для уведомления | Срок подачи уведомления | Срок уплаты |

|---|---|---|---|

| 01.01—22.01 | 21/01 | 25.01.2024 | 29.01.2024 |

| 23.01—31.01 | 21/11 | 05.02.2024 | 05.02.2024 |

| 01.02—22.02 | 21/02 | 26.02.2024 | 28.02.2024 |

| 23.02—29.02 | 21/12 | 04.03.2024 | 05.03.2024 |

| 01.03—22.03 | 21/03 | 25.03.2024 | 28.03.2024 |

| 23.03—31.03 | 21/13 | 03.04.2024 | 05.04.2024 |

| 01.04—22.04 | 31/01 | 25.04.2024 | 02.05.2024 |

| 23.04—30.04 | 31/11 | 03.05.2024 | 06.05.2024 |

| 01.05—22.05 | 31/02 | 27.05.2024 | 28.05.2024 |

| 23.05—31.05 | 31/12 | 03.06.2024 | 05.06.2024 |

| 01.06—22.06 | 31/03 | 25.06.2024 | 28.06.2024 |

| 23.06—30.06 | 31/13 | 03.07.2024 | 05.07.2024 |

| 01.07—22.07 | 33/01 | 25.07.2024 | 29.07.2024 |

| 23.07—31.07 | 33/11 | 05.08.2024 | 05.08.2024 |

| 01.08—22.08 | 33/02 | 26.08.2024 | 28.08.2024 |

| 23.08—31.08 | 33/12 | 03.09.2024 | 05.09.2024 |

| 01.09—22.09 | 33/03 | 25.09.2024 | 30.09.2024 |

| 23.09—30.09 | 33/13 | 03.10.2024 | 07.10.2024 |

| 01.10—22.10 | 34/01 | 25.10.2024 | 28.10.2024 |

| 23.10—31.10 | 34/11 | 05.11.2024 | 05.11.2024 |

| 01.11—22.11 | 34/02 | 25.11.2024 | 28.11.2024 |

| 23.11—30.11 | 34/12 | 03.12.2024 | 05.12.2024 |

| 01.12—22.12 | 34/03 | 25.12.2024 | 28.12.2024 |

| 23.12—31.12 | 34/13 | 28.12.2024 | 28.12.2024 |

НДФЛ, уплачиваемый налоговым агентом

| Период — с 01 по 22 января | |

| Код периода для уведомления | 21/01 |

| Срок подачи уведомления | 25.01.2024 |

| Срок уплаты | 29.01.2024 |

| Период — с 23 по 31 января | |

| Код периода уведомления | 21/11 |

| Срок подачи уведомления | 05.02.2024 |

| Срок уплаты | 05.02.2024 |

| Период — с 01 по 22 февраля | |

| Код периода для уведомления | 21/00 |

| Срок подачи уведомления | 26.02.2024 |

| Срок уплаты | 28.02.2024 |

| Период — с 23 по 29 февраля | |

| Код периода для уведомления | 21/12 |

| Срок подачи уведомления | 04.03.2024 |

| Срок уплаты | 05.03.2024 |

| Период — с 01 по 22 марта | |

| Код периода для уведомления | 21/03 |

| Срок подачи уведомления | 25.03.2024 |

| Срок уплаты | 28.03.2024 |

| Период — с 23 по 31 марта | |

| Код периода для уведомления | 21/13 |

| Срок подачи уведомления | 03.04.2024 |

| Срок уплаты | 05.04.2024 |

| Период — с 01 по 22 апреля | |

| Код периода для уведомления | 31/01 |

| Срок подачи уведомления | 25.04.2024 |

| Срок уплаты | 02.05.2024 |

| Период — с 23 по 29 апреля | |

| Код периода для уведомления | 31/11 |

| Срок подачи уведомления | 03.05.2024 |

| Срок уплаты | 06.05.2024 |

| Период — с 01 по 22 мая | |

| Код периода для уведомления | 31/02 |

| Срок подачи уведомления | 27.05.2024 |

| Срок уплаты | 28.05.2024 |

| Период — с 23 по 31 мая | |

| Код периода для уведомления | 31/12 |

| Срок подачи уведомления | 03.06.2024 |

| Срок уплаты | 05.06.2024 |

| Период — с 01 по 22 июня | |

| Код периода для уведомления | 31/03 |

| Срок подачи уведомления | 25.06.2024 |

| Срок уплаты | 28.06.2024 |

| Период — с 23 по 30 июня | |

| Код периода для уведомления | 31/13 |

| Срок подачи уведомления | 03.07.2024 |

| Срок уплаты | 05.07.2024 |

| Период — с 01 по 07 июля | |

| Код периода для уведомления | 33/01 |

| Срок подачи уведомления | 25.07.2024 |

| Срок уплаты | 29.07.2024 |

| Период — с 23 по 31 июля | |

| Код периода для уведомления | 33/11 |

| Срок подачи уведомления | 05.08.2024 |

| Срок уплаты | 05.08.2024 |

| Период — с 01 по 22 августа | |

| Код периода для уведомления | 33/02 |

| Срок подачи уведомления | 26.08.2024 |

| Срок уплаты | 28.08.2024 |

| Период — с 23 по 31 августа | |

| Код периода для уведомления | 33/12 |

| Срок подачи уведомления | 03.09.2024 |

| Срок уплаты | 05.09.2024 |

| Период — с 01 по 22 сентября | |

| Код периода для уведомления | 33/03 |

| Срок подачи уведомления | 25.09.2024 |

| Срок уплаты | 30.09.2024 |

| Период — с 23 по 30 сентября | |

| Код периода для уведомления | 33/13 |

| Срок подачи уведомления | 03.10.2024 |

| Срок уплаты | 07.10.2024 |

| Период — с 01 по 22 октября | |

| Код периода для уведомления | 34/01 |

| Срок подачи уведомления | 25.10.2024 |

| Срок уплаты | 28.10.2024 |

| Период — с 23 по 31 октября | |

| Код периода для уведомления | 34/11 |

| Срок подачи уведомления | 05.11.2024 |

| Срок уплаты | 05.11.2024 |

| Период — с 01 по 22 ноября | |

| Код периода для уведомления | 34/02 |

| Срок подачи уведомления | 25.11.2024 |

| Срок уплаты | 28.11.2024 |

| Период — с 23 по 30 ноября | |

| Код периода уведомления | 34/12 |

| Срок подачи уведомления | 03.12.2024 |

| Срок уплаты | 05.12.2024 |

| Период — с 01 по 22 декабря | |

| Код периода для уведомления | 34/03 |

| Срок подачи уведомления | 25.12.2024 |

| Срок уплаты | 28.12.2024 |

| Период — с 23 по 31 декабря | |

| Код периода для уведомления | 34/13 |

| Срок подачи уведомления | 28.12.2024 |

| Срок уплаты | 28.12.2024 |

Страховые взносы в ИФНС с выплат работникам

| Период | Код периода для уведомления | Срок подачи уведомления | Срок уплаты |

|---|---|---|---|

| Январь 2024 г. | 21/01 | 26.02.2024 | 28.02.2024 |

| Февраль 2024 г | 21/02 | 25.03.2024 | 28.03.2024 |

| Март 2024 г. | Уведомление подавать не нужно | 02.05.2024 | |

| Апрель 2024 г | 31/01 | 27.05.2024 | 28.05.2024 |

| Май 2024 г. | 31/02 | 25.06.2024 | 28.06.2024 |

| Июнь 2024 г. | Уведомление подавать не нужно | 29.07.2024 | |

| Июль 2024 г. | 33/01 | 26.08.2024 | 28.08.2024 |

| Август 2024 г. | 33/02 | 25.09.2024 | 30.09.2024 |

| Сентябрь 2024 г. | Уведомление подавать не нужно | 28.10.2024 | |

| Октябрь 2024 г. | 34/01 | 25.11.2024 | 28.11.2024 |

| Ноябрь 2024 г. | 34/02 | 25.12.2024 | 28.12.2024 |

| Декабрь 2024 г. | Уведомление подавать не нужно | 28.01.2025 | |

Страховые взносы в ИФНС с выплат работникам

| Период — январь 2024 г. | |

| Код периода для уведомления | 21/01 |

| Срок подачи уведомления | 26.02.2024 |

| Срок уплаты | 28.02.2024 |

| Период — февраль 2024 г. | |

| Код периода для уведомления | 21/02 |

| Срок подачи уведомления | 25.03.2024 |

| Срок уплаты | 28.03.2024 |

| Период — март 2024 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 02.05.2024 |

| Период — апрель 2024 г. | |

| Код периода для уведомления | 31/01 |

| Срок подачи уведомления | 27.05.2024 |

| Срок уплаты | 28.05.2024 |

| Период — май 2024 г. | |

| Код периода для уведомления | 31/02 |

| Срок подачи уведомления | 25.06.2024 |

| Срок уплаты | 28.06.2024 |

| Период — июнь 2024 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 29.07.2024 |

| Период — июль 2024 г. | |

| Код периода для уведомления | 33/01 |

| Срок подачи уведомления | 26.08.2024 |

| Срок уплаты | 28.08.2024 |

| Период — август 2024 г. | |

| Код периода для уведомления | 33/02 |

| Срок подачи уведомления | 25.09.2024 |

| Срок уплаты | 30.09.2024 |

| Период — сентябрь 2024 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 28.10.2024 |

| Период — октябрь 2024 г. | |

| Код периода для уведомления | 34/01 |

| Срок подачи уведомления | 25.11.2024 |

| Срок уплаты | 28.11.2024 |

| Период — ноябрь 2024 г. | |

| Код периода для уведомления | 34/02 |

| Срок подачи уведомления | 25.12.2024 |

| Срок уплаты | 28.12.2024 |

| Период — декабрь 2024 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок подачи уведомления | |

| Срок уплаты | 28.01.2025 |

Налог на имущество организаций

| Период | Код периода для уведомления | Срок подачи уведомления | Срок уплаты |

|---|---|---|---|

| 2023 г. | 34/04 | 26.02.2024 | 28.02.2024 |

| I квартал 2024 г. | 34/01 | 25.04.2024 | 02.05.2024 |

| II квартал (полугодие) 2024 г. | 34/02 | 25.07.2024 | 29.07.2024 |

| III квартал (9 месяцев) 2024 г. | 34/03 | 25.10.2024 | 28.10.2024 |

| 2024 г. | 34/04 | 25.02.2025 | 28.02.2025 |

Налог на имущество организаций

| Период — 2023 г. | |

| Код периода для уведомления | 34/04 |

| Срок подачи уведомления | 26.02.2024 |

| Срок уплаты | 28.02.2024 |

| Период — I квартал 2024 г. | |

| Код периода для уведомления | 34/01 |

| Срок подачи уведомления | 25.04.2024 |

| Срок уплаты | 02.05.2024 |

| Период — II квартал (полугодие) 2024 г. | |

| Код периода для уведомления | 34/02 |

| Срок подачи уведомления | 25.07.2024 |

| Срок уплаты | 29.07.2024 |

| Период — III квартал (9 месяцев) 2024 г. | |

| Код периода для уведомления | 34/03 |

| Срок подачи уведомления | 25.10.2024 |

| Срок уплаты | 28.10.2024 |

| Период — 2024 г. | |

| Код периода для уведомления | 34/04 |

| Срок подачи уведомления | 25.02.2025 |

| Срок уплаты | 28.02.2025 |

Транспортный налог

| Период | Код периода для уведомления | Срок подачи уведомления | Срок уплаты |

|---|---|---|---|

| 2023 г. | 34/04 | 26.02.2024 | 28.02.2024 |

| I квартал 2024 г. | 34/01 | 25.04.2024 | 02.05.2024 |

| II квартал 2024 г. | 34/02 | 25.07.2024 | 29.07.2024 |

| III квартал 2024 г. | 34/03 | 25.10.2024 | 28.10.2024 |

| 2024 г. | 34/04 | 25.02.2025 | 28.02.2025 |

Транспортный налог

| Период — 2023 г. | |

| Код периода для уведомления | 34/04 |

| Срок подачи уведомления | 26.02.2024 |

| Срок уплаты | 28.02.2024 |

| Период — I квартал 2024 г. | |

| Код периода уведомления | 34/01 |

| Срок подачи уведомления | 25.04.2024 |

| Срок уплаты | 02.05.2024 |

| Период — II квартал 2024 г. | |

| Код периода для уведомления | 34/02 |

| Срок подачи уведомления | 25.07.2024 |

| Срок уплаты | 29.07.2024 |

| Период — III квартал 2024 г. | |

| Код периода для уведомления | 34/03 |

| Срок подачи уведомления | 25.10.2024 |

| Срок уплаты | 28.10.2024 |

| Период — 2024 г. | |

| Код периода для уведомления | 34/04 |

| Срок подачи уведомления | 25.02.2025 |

| Срок уплаты | 28.02.2025 |

Земельный налог

| Период | Код периода для уведомления | Срок подачи уведомления | Срок уплаты |

|---|---|---|---|

| 2023 г. | 34/04 | 26.02.2024 | 28.02.2024 |

| I квартал 2024 г. | 34/01 | 25.04.2024 | 02.05.2024 |

| II квартал 2024 г. | 34/02 | 25.07.2024 | 29.07.2024 |

| III квартал 2024 г. | 34/03 | 25.10.2024 | 28.10.2024 |

| 2024 г. | 34/04 | 25.02.2025 | 28.02.2025 |

Земельный налог

| Период — 2023 г. | |

| Код периода для уведомления | 34/04 |

| Срок подачи уведомления | 26.02.2024 |

| Срок уплаты | 28.02.2024 |

| Период — I квартал 2024 г. | |

| Код периода уведомления | 34/01 |

| Срок подачи уведомления | 25.04.2024 |

| Срок уплаты | 02.05.2024 |

| Период — II квартал 2024 г. | |

| Код периода для уведомления | 34/02 |

| Срок подачи уведомления | 25.07.2024 |

| Срок уплаты | 29.07.2024 |

| Период — III квартал 2024 г. | |

| Код периода для уведомления | 34/03 |

| Срок подачи уведомления | 25.10.2024 |

| Срок уплаты | 28.10.2024 |

| Период — 2024 г. | |

| Код периода для уведомления | 34/04 |

| Срок подачи уведомления | 25.02.2025 |

| Срок уплаты | 28.02.2025 |

Налог при УСН для организаций

| Период | Код периода для уведомления | Срок подачи уведомления | Срок уплаты |

|---|---|---|---|

| 2023 г. | Уведомление подавать не нужно | 28.03.2024 | |

| I квартал 2024 г. | 34/01 | 25.04.2024 | 02.05.2024 |

| Полугодие 2024 г. | 34/02 | 25.07.2024 | 29.07.2024 |

| 9 месяцев 2024 г. | 34/03 | 25.10.2024 | 28.10.2024 |

| 2024 г. | Уведомление подавать не нужно | 28.03.2025 | |

Налог при УСН для организаций

| Период — 2023 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 28.03.2024 |

| Период — 2024 г. | |

| Код периода для уведомления | 34/01 |

| Срок подачи уведомления | 25.04.2024 |

| Срок уплаты | 02.05.2024 |

| Период — Полугодие 2024 г. | |

| Код периода для уведомления | 34/02 |

| Срок подачи уведомления | 25.07.2024 |

| Срок уплаты | 29.07.2024 |

| Период — 9 месяцев 2024 г. | |

| Код периода для уведомления | 34/03 |

| Срок подачи уведомления | 25.10.2024 |

| Срок уплаты | 28.10.2024 |

| Период — 2024 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 28.03.2025 |

Налог при УСН для ИП

| Период | Код периода для уведомления | Срок подачи уведомления | Срок уплаты |

|---|---|---|---|

| 2023 г. | Уведомление подавать не нужно | 02.05.2024 | |

| I квартал 2024 г. | 34/01 | 25.04.2024 | 02.05.2024 |

| Полугодие 2024 г. | 34/02 | 25.07.2024 | 29.07.2024 |

| 9 месяцев 2024 г. | 34/03 | 25.10.2024 | 28.10.2024 |

| 2024 г. | Уведомление подавать не нужно | 28.04.2025 | |

Налог при УСН для ИП

| Период — 2023 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 02.05.2024 |

| Период — I квартал 2024 г. | |

| Код периода для уведомления | 34/01 |

| Срок подачи уведомления | 25.04.2024 |

| Срок уплаты | 02.05.2024 |

| Период — Полугодие 2024 г. | |

| Код периода для уведомления | 34/02 |

| Срок подачи уведомления | 25.07.2024 |

| Срок уплаты | 29.07.2024 |

| Период — 9 месяцев 2024 г. | |

| Код периода для уведомления | 34/03 |

| Срок подачи уведомления | 25.10.2024 |

| Срок уплаты | 28.10.2024 |

| Период — 2024 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 28.04.2025 |

ЕСХН

| Период | Код периода для уведомления | Срок подачи уведомления | Срок уплаты |

|---|---|---|---|

| 2023 г. | Уведомление подавать не нужно | 28.03.2024 | |

| Полугодие 2024 г. | 34/02 | 25.07.2024 | 29.07.2024 |

| 2024 г. | Уведомление подавать не нужно | 28.03.2025 | |

ЕСХН

| Период — 2023 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 28.03.2024 |

| Период — Полугодие 2024 г. | |

| Код периода для уведомления | 34/02 |

| Срок подачи уведомления | 25.07.2024 |

| Срок уплаты | 29.07.2024 |

| Период — 2024 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 28.03.2025 |

НДФЛ, уплачиваемый ИП на ОСН за себя

| Период | Код периода для уведомления | Срок подачи уведомления | Срок уплаты |

|---|---|---|---|

| 2023 г. | Уведомление подавать не нужно | 15.07.2024 | |

| I квартал 2024 г. | 34/01 | 25.04.2024 | 25.04.2024 |

| Полугодие 2024 г. | 34/02 | 25.07.2024 | 25.07.2024 |

| 9 месяцев 2024 г. | 34/03 | 25.10.2024 | 25.10.2024 |

| 2024 г. | Уведомление подавать не нужно | 15.07.2025 | |

НДФЛ, уплачиваемый ИП на ОСН за себя

| Период — 2023 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 15.07.2024 |

| Период — I квартал 2024 г. | |

| Код периода для уведомления | 34/01 |

| Срок подачи уведомления | 25.04.2024 |

| Срок уплаты | 25.04.2024 |

| Период — Полугодие 2024 г. | |

| Код периода для уведомления | 34/02 |

| Срок подачи уведомления | 25.07.2024 |

| Срок уплаты | 25.07.2024 |

| Период — 9 месяцев 2024 г. | |

| Код периода для уведомления | 34/03 |

| Срок подачи уведомления | 25.10.2024 |

| Срок уплаты | 25.10.2024 |

| Период — 2024 г. | |

| Код периода и срок подачи уведомления | Уведомление подавать не нужно |

| Срок уплаты | 15.07.2025 |

За нарушение срока подачи уведомления и за его непредставление установлен штраф 200 ₽. Но пока ФНС не разъяснит, при каких условиях наступает ответственность за это нарушение, инспекции применять его не будут. Однако в случае несвоевременной подачи уведомления перечисленные деньги своевременно не распределятся по бюджетам, а это приведет к начислению пени.

Сведения в уведомлении можно уточнить в любой момент до того, как наступит срок уплаты налога или взноса. Но инспекторы учитывают суммы только до дня подачи соответствующей декларации или расчета. Если данные в отчетности и в уведомлении противоречат друг другу, верными считаются те, что в отчетности.

Если плательщик подал уведомление с ошибками в реквизитах, надо подать новое уведомление с верными реквизитами и только по той обязанности, по которой произошла ошибка.

Если нужно изменить сумму, действуйте так:

- Создайте новое уведомление, например в личном кабинете. В нем повторите верные данные, это КПП, КБК, ОКТМО, период. Сумму впишите новую, а не разницу между правильной суммой и суммой из первоначального уведомления.

- Когда уведомление поступит в налоговую, корректировка произойдет автоматически.

Сейчас при некоторых ошибках просто не принимают уведомление. Если это случилось, нужно подать новое с верными данными.

Если его все приняли, но прислали сообщение о возможной неточности в КПП, КБК, ОКТМО, периоде и это оказалось так, надо:

- Создать новое уведомление. В нем повторите данные ошибочной строки — КПП, КБК, ОКТМО, период, а в сумме укажите «0».

- Во втором блоке строк 1—6 укажите верные данные.

- Уведомление автоматически скорректируется, когда поступит в ИФНС. Если же инспекция сообщила о неверной сумме в уведомлении, что подтвердилось, то просто отправьте новое уведомление с корректной суммой.

По конкретному сроку уплаты нужно сдавать только одно уведомление сразу на все платежи. Даже если на ЕНС вносили суммы налогов и взносов несколькими платежами. Потому что каждое последующее уведомление по этому же сроку и налогу/взносу налоговики считают уточняющим и заменяют им предыдущее.

Например, НДФЛ за период с 1 по 22 марта 2024 года фирма платила на ЕНС тремя платежами — 2000 ₽, 3000 ₽, 10 000 ₽. А взносы за февраль двумя платежами — 5000 ₽ и 5000 ₽. В этом случае до 25 марта нужно подать одно уведомление и указать в нем сумму к уплате до 28 марта: по НДФЛ — 15 000 ₽, а по взносам — 10 000 ₽.

Если подать несколько уведомлений на каждую уплаченную сумму, то налоговая отразит к уплате на КБК по НДФЛ 10 000 ₽, а на КБК по взносам — 5000 ₽, то есть сумму из последнего уведомления. И чтобы не возникла недоимка, придется подавать новое уведомление с правильными суммами.

Если налогоплательщик не сдаст вовремя декларацию, то через 10 рабочих дней после окончания срока ее представления налоговики вернут на ЕНС суммы, ранее разнесенные на основании уведомления.

Что можно сделать с переплатой по ЕНС

Когда на ЕНС возникает положительное сальдо, это, по сути, переплата.

Если вам не принципиально, в счет какого платежа пойдет сумма, можете ничего не делать: положительное сальдо зачтут в ближайший платеж автоматически. Если же вид платежа для зачета актуален либо вы хотите вернуть деньги, есть два способа распорядиться положительным сальдо.

Способ 1. Зачесть переплату в счет:

- предстоящих платежей по налогам, сборам и взносам;

- исполнения решений налоговиков либо погашения налоговой задолженности, по которой истек срок взыскания, до вступления в силу судебного акта о восстановлении срока или о взыскании этих сумм;

- уплаты обязательных платежей за любое другое лицо, если надо погасить чужой долг.

Заявление о зачете подается электронно через спецоператора или через личный кабинет налогоплательщика.

В общем случае срок подачи заявления не ограничен. Однако не получится зачесть и вернуть налоги и взносы, указанные к уменьшению в декларации или расчете, в том числе и уточненной, если прошло больше 3 лет со срока их уплаты. Эти суммы не учитывают в совокупной обязанности на ЕНС.

Получив заявление, налоговая должна провести зачет на следующий рабочий день.

Если ИФНС произвела зачет в счет исполнения предстоящей обязанности по уплате конкретного налога, вы можете передумать и обратиться с заявлением об отмене зачета полностью или частично. Отменяют зачет последовательно начиная с сумм, зачтенных в счет уплаты налога с наиболее ранним сроком уплаты.

Если же переплата зачтена в счет уплаты налога за другое лицо или по другой причине, отменить зачет не получится.

Для погашения недоимок, пеней и штрафов за счет переплаты подавать заявление не нужно — налоговики сами зачтут их за счет имеющихся на ЕНС денег.

Способ 2. Вернуть переплату на банковский счет:

- по заявлению о возврате — в электронном виде или на бумаге. ИП на ОСН может подать его в составе декларации 3-НДФЛ;

- по решению инспекции о возмещении НДС;

- по решению ИФНС о предоставлении вычета НДФЛ в упрощенном порядке.

Поручение о возврате налоговая инспекция направит в Федеральное казначейство не позднее следующего дня после получения заявления или принятия решения о возмещении НДС или акциза. Казначейство должно вернуть деньги не позднее дня, следующего за днем получения такого поручения от налоговиков.

Как заполнить платежку на перечисление ЕНП

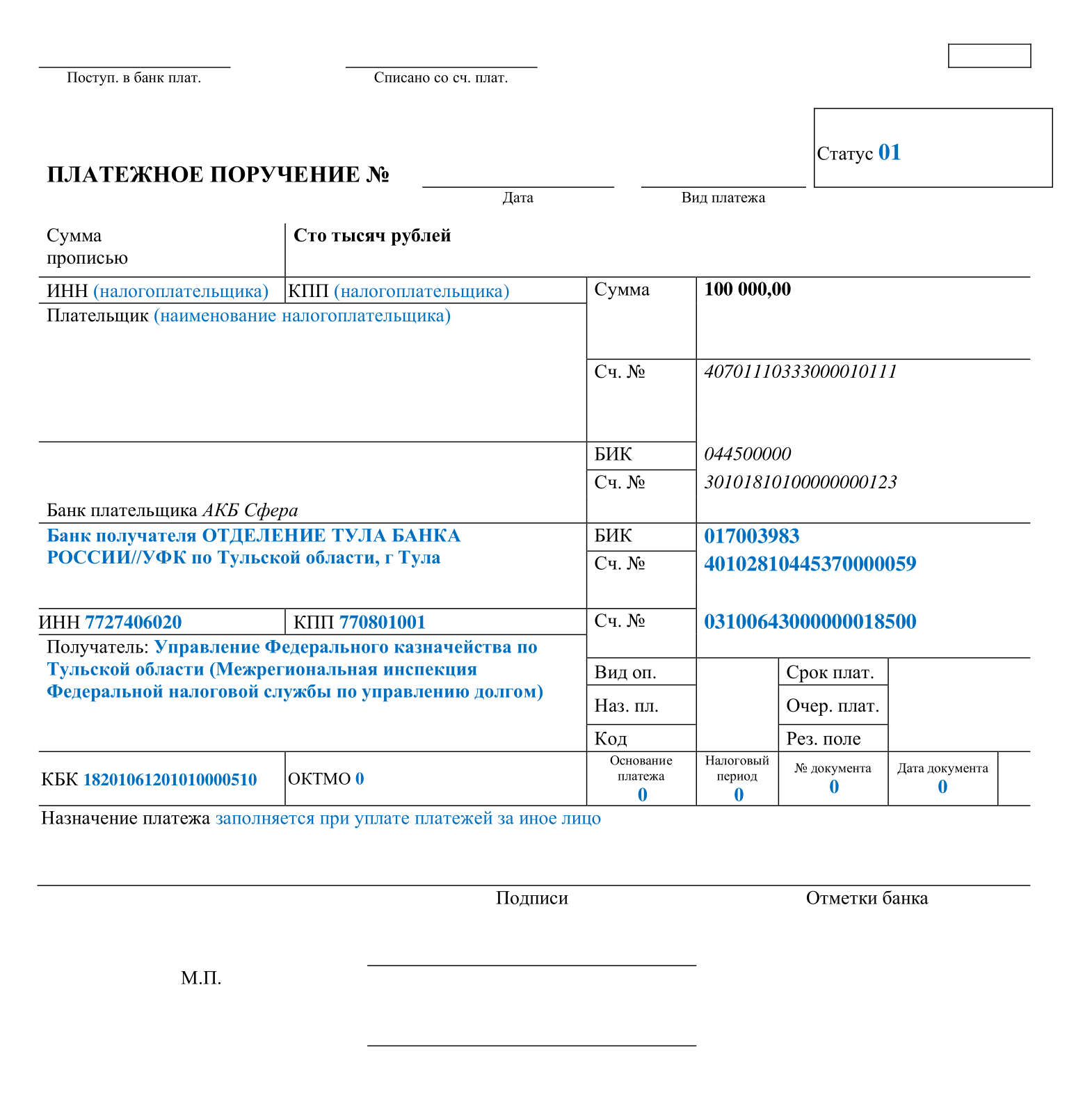

Правила заполнения платежки на ЕНП утверждены Минфином. А саму платежку можно сформировать в сервисе «Уплата налогов и пошлин», заполнив только ИНН/КПП плательщика и сумму платежа.

Вот полные реквизиты платежки на ЕНП: получатель — Казначейство России (ФНС России), ИНН получателя — 7727406020, КПП — 770801001, счет — 03100643000000018500. Банк получателя — Отделение Тула Банка России//УФК по Тульской области г. Тула, БИК — 017003983, счет — 40102810445370000059.

Далее указываем:

- Статус плательщика — 01.

- КПП — это всегда КПП организации, даже если платится налог за обособленное подразделение. У предпринимателей КПП нет, они этот реквизит не заполняют.

- КБК — 18201061201010000510.

- ОКТМО, УИН, основание платежа, налоговый период, номер документа, дата документа — 0.

- Очередность платежа — 5.

- Назначение платежа — Единый налоговый платеж.

Как начисляются пени

Пени начислят в двух случаях:

- На ЕНС отрицательное сальдо.

- Плательщик не сдал в срок уведомление об исчисленной сумме или отчетность, в которой она указана.

В обеих ситуациях пени начинают считать со дня, следующего за сроком уплаты налога или взноса, а вот заканчивают по-разному: в первом случае пени будут начислять по день погашения недоимки включительно, а во втором — по день представления уведомления или отчетности.

Пени для ИП рассчитывают исходя из 1/300 ставки за каждый день просрочки. У ИП этот порядок сохранится и после 2023 года Так, при ставке 16% и недоимке 100 000 ₽ пени за день — 53,33 ₽ (100 000 ₽ × 16% / 300).

А вот для организаций пени считают так:

- при просрочке по долгу до 30 дней, то исходя из 1/300 действующей ставки ЦБ;

- начиная с 31-го дня просрочки — по 1/150 ставки ЦБ.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes