Инвестидея: Cloudera, потому что большие данные недооценены

Сегодня у нас крайне спекулятивная идея: взять акции облачного бизнеса Cloudera (NYSE: CLDR) после их недавнего падения в надежде на отскок.

Потенциал роста и срок действия: 33% за 20 месяцев; 12% годовых на протяжении 15 лет.

Почему акции могут вырасти: как говорил Клеанф, «желающего судьба ведет, нежелающего — тащит» — акции сильно упали, но фундамент бизнеса компании и перспективность сегмента облачных вычислений подтянут акции вверх.

Как действуем: берем акции сейчас по 12,76 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Это облачное ПО для обработки и аналитики данных. У компании есть довольно информативный ютуб-канал, где много рассказывается об этом бизнесе. Если суммировать всю эту информацию, то описание работы Cloudera выглядит так: программы для оптимизации сбора и анализа больших данных и организации корректной работы облачных вычислений.

Согласно годовому отчету, структура выручки выглядит следующим образом.

Подписка — 84% от выручки. Это использование ПО компании платными подписчиками. Валовая маржа сегмента — 82,37% от его выручки.

Услуги — 16% от выручки. Услуги настройки ПО, а также консультирования и обучения клиентов компании. Валовая маржа сегмента — 9,19% от его выручки.

Клиенты к компании приходят из очень разных отраслей: финансовый сектор, промышленность, государство, здравоохранение — да много откуда. На США приходится 62%, остальное — в других, неназванных странах.

Аргументы в пользу компании

Сектор перспективный. Как и в других наших «облачных» идеях, например Appian и New Relic, здесь мы делаем ставку на возрастание объема обрабатываемых в интернете данных и рост спроса на сопутствующие услуги.

Благодаря пандемии потребление трафика в США в 2020 выросло в целом на 18%, и оно будет расти и дальше. В странах ОЭСР власти постепенно учатся вводить карантин, минимизируя последствия для падения экономики настолько, насколько это вообще возможно. А получается это только благодаря развитию облачных технологий, так что, учитывая последние тенденции — появление новых штаммов коронавируса, — повышенные темпы потребления трафика и нагрузка на вычислительные мощности только сохранятся. Впрочем, все было бы хорошо и без карантина, но пандемия, конечно, придала ускорение бизнесу Cloudera.

Также у компании очень небольшая капитализация — чуть меньше 4 млрд долларов, и это создает дополнительные возможности для ее акций. Очень вероятен вариант с их накачиванием руками розничных инвесторов, которые очень любят перспективные бизнесы. Еще покупка компании вполне посильна для какой-нибудь Google или Amazon.

Цена Cloudera относительно умеренная: общий объем целевого рынка компании составляет примерно 26 млрд долларов — доля Cloudera составляет около 3,34%. Капитализация компании, эквивалентная 15,3% рынка, на этом фоне выглядит неадекватно, но стоит помнить о двух вещах:

- Объемы целевого рынка компании удвоятся к 2024 году. Так что тут есть куда расти.

- Есть куда более наглые компании вроде Appian, у которой доля рынка 0,81% при капитализации в районе трети всего объема.

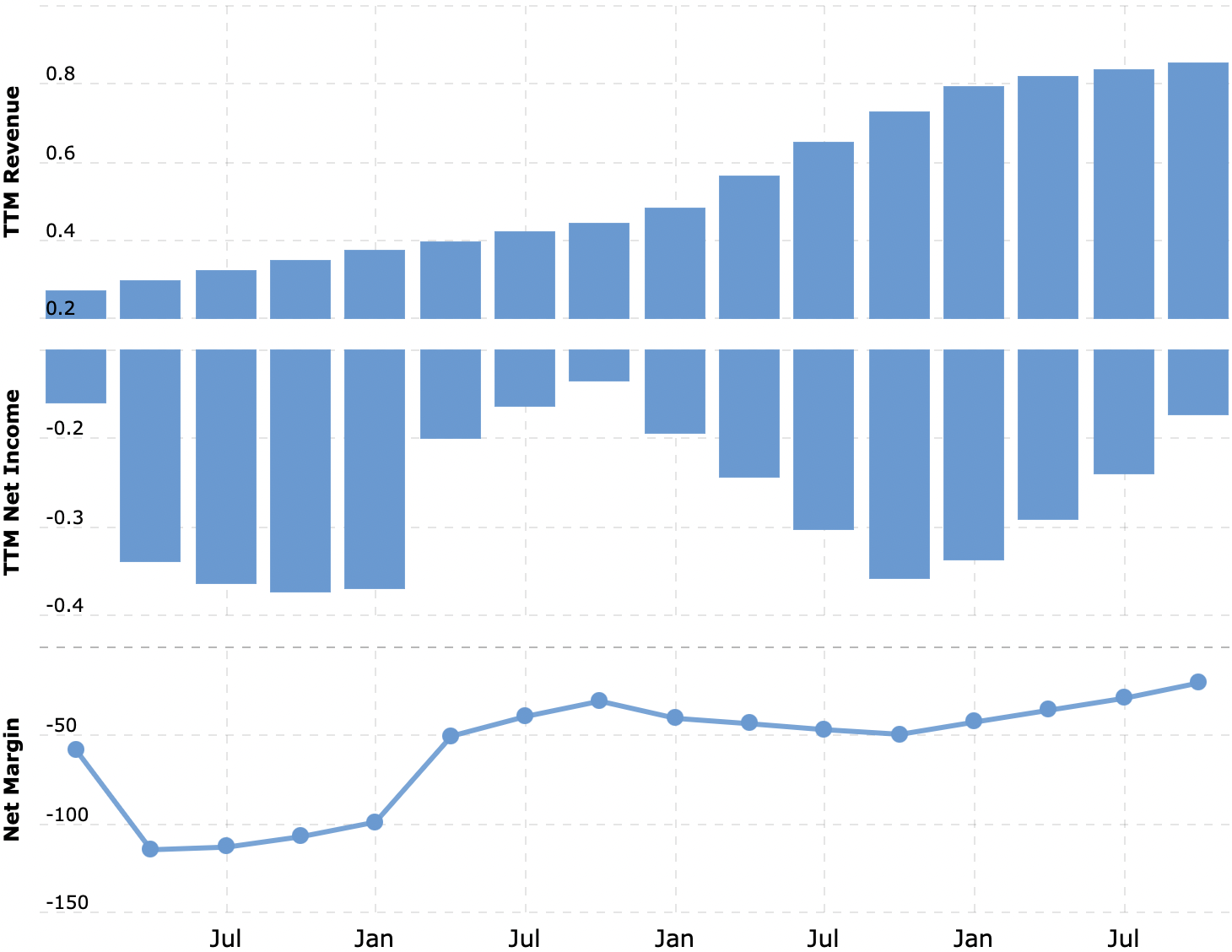

Акции упали, но зря. В этом месяце акции компании подешевели почти на треть как из-за биржевых обвалов, так и из-за отчетности: компания — ужас-ужас! — предсказывает в 2021 году рост выручки на 2% ниже того что ожидали аналитики. Более серьезное прегрешение: прогноз прибыли, рассчитанной не по GAAP, на 2021 сильно ниже ожиданий аналитиков — почти на 19%. Но такое падение стоимости акций несправедливо, поскольку компания постепенно снижает убытки и уже может быть недалек тот день, когда она станет прибыльной.

Учитывая перспективность сегмента облачных вычислений, компания выглядит хорошим вложением с потенциалом отскока, поскольку маржинальность ее бизнеса постепенно растет. Последний факт — это не секретная информация. Поэтому на основании этого акции могут начать брать розничные инвесторы, а какая-нибудь Amazon вполне может решить купить Cloudera. Ведь недавнее падение акций предоставляет редкую возможность приобрести перспективный актив по приемлемой цене.

Что же касается прогнозов Cloudera, которые оказались хуже ожиданий инвесторов, то проблема тут не в прогнозах, а в завышенных ожиданиях. Бизнес компании постепенно двигается в сторону увеличения прибыли, и основные финансовые показатели будут расти, пусть и не так быстро, как некоторым инвесторам хотелось бы. Впрочем, у большинства инвесторов на фондовом рынке память чуть крепче, чем у Леонарда Шелби в нолановском «Помни», так что, скорее всего, про недавнее «разочарование» скоро забудут и побегут покупать акции «многообещающего игрока в сфере больших данных».

Рост потребления трафика в США в разные месяцы 2020 по сравнению с показателями 2019

| Январь | 16% |

| Февраль | 16% |

| Март | 28% |

| Апрель | 36% |

| Май | 30% |

| Июнь | 14% |

| Июль | 13% |

| Август | 19% |

| Сентябрь | 14% |

| Октябрь | 11% |

| Ноябрь | 19% |

| Декабрь | 12% |

Рост потребления трафика в США в разные месяцы 2020 по сравнению с показателями 2019

| Январь | 16% |

| Февраль | 16% |

| Март | 28% |

| Апрель | 36% |

| Май | 30% |

| Июнь | 14% |

| Июль | 13% |

| Август | 19% |

| Сентябрь | 14% |

| Октябрь | 11% |

| Ноябрь | 19% |

| Декабрь | 12% |

Что может помешать

Компания работает, но не зарабатывает. Пока компания убыточная и будет оставаться такой еще неопределенное время. При этом Cloudera постепенно теряет ореол «перспективного стартапа» в глазах инвесторов, так что нужно быть готовыми к волатильности этих акций.

Конкуренты. Аналогичные решения в разных нишах предлагает много ИТ-гигантов: HP, IBM, Oracle, Google, Microsoft и Amazon. Этот факт скорее говорит в пользу покупки компании кем-то из этих крупных игроков. Но всегда есть вероятность, что крупные компании решат просто выдавить Cloudera с рынка, поставив ее на грань банкротства и потом купив по цене в 3—4 раза ниже нынешней. Вариант гипотетический, но его следует учитывать.

Что в итоге

Берем акции сейчас по 12,76 $, а потом есть два варианта действий:

- дождаться, когда они станут стоить 17 $. Это заметно меньше 18,99 $, которые за акции просили еще в феврале. Учитывая все позитивные факторы, главным образом растущую маржинальность бизнеса, я считаю, что инвесторы накачают котировки до нужного нам уровня за следующие 20 месяцев;

- держать акции много лет. Учитывая позитивную динамику в бизнесе компании это наиболее предпочтительный вариант, поскольку за более длительный срок компания сможет стать аналогом Microsoft в сфере больших данных.