Инвестидея: L3Harris Technologies, потому что у США большой военный бюджет

Сегодня у меня умеренно спекулятивная идея с консервативным налетом: взять акции оборонной компании L3Harris Technologies, чтобы заработать на росте военных заказов.

Потенциал роста: до 10% без учета дивидендов, если инвестировать краткосрочно; до 9% годовых с учетом дивидендов, если долгосрочно.

Срок действия: до года, если вкладывать краткосрочно; до 15 лет, если долгосрочно.

Почему акции могут вырасти: учитывая стабильность бизнеса, акции L3Harris выглядят интереснее многих других бумаг. Ну а если из-за какого-нибудь военного конфликта компания начнет зарабатывать больше, это повлияет на котировки.

Как действуем: берем акции сейчас по 181,5 $.

Эту компанию попросил рассмотреть пользователь spytyre в комментариях к идее по General Dynamics. Спасибо ему! Предлагайте свои идеи для обзора в комментариях.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Это производственное предприятие, в основном работающее в сфере обороны. L3Harris — это результат недавнего слияния L3 Technologies и Harris Corporation.

Данные о продажах и делении на сегменты будут уже неактуальны к моменту, когда появится первый годовой отчет единой компании. Есть отчет компании за полгода, но его разбирать не хочу: информация за полгода все же неполная.

Я разберу последний на данный момент годовой отчет компании. Конечно, смущает, что показатели Harris Corporation в нем указаны как показатели L3Harris. Но главное, что пропорции того, что и кому продают, и специфика сегментов примерно те же. Основное различие в цифрах продаж, ведь объединенная компания продает больше, и в том, что единая L3Harris выделила товары и услуги для авиации в четвертый сегмент, чего нет в последнем годовом отчете.

Выручка компании разделяется на следующие сегменты:

- Системы коммуникаций. Это системы связи, а также очки ночного видения. Здесь 55,7% выручки делается в США, остальное — в других странах. Большая часть потребителей в этом сегменте — это коммерческий сектор.

- Электронные системы. Это оборудование и ПО для управления электроникой и коммуникациями. Здесь основной заказчик — это правительство США, скорее всего министерство обороны и другие силовые ведомства. 81,1% выручки поступает из США.

- Космические и разведывательные системы. Это услуги по геолокации, навигации и сбору данных. Здесь также основной заказчик — это правительство США, и эта страна дает 90,7% продаж.

Согласно отчету, 96% выручки делается в США. Это не сходится с указанным выше процентом продаж в США и за рубежом, так как львиная доля продаж компании зарубежным клиентам проходит по статье «экспорт военной продукции». Юридически компания сначала продает свои товары и услуги американскому правительству, которое и осуществляет конечный экспорт.

С поправкой на это получается, что 22% продаж делается за пределами США. К сожалению, страны не называются, но, принимая во внимание специфику компании, можно утверждать, что это точно одобренные правительством США государства.

Аргументы в пользу компании

Стабильность. Согласно годовому отчету компании, 77% продаж приходится на американское правительство — как напрямую, так и в качестве субподрядчика. Это придает бизнесу компании надежность и стабильность.

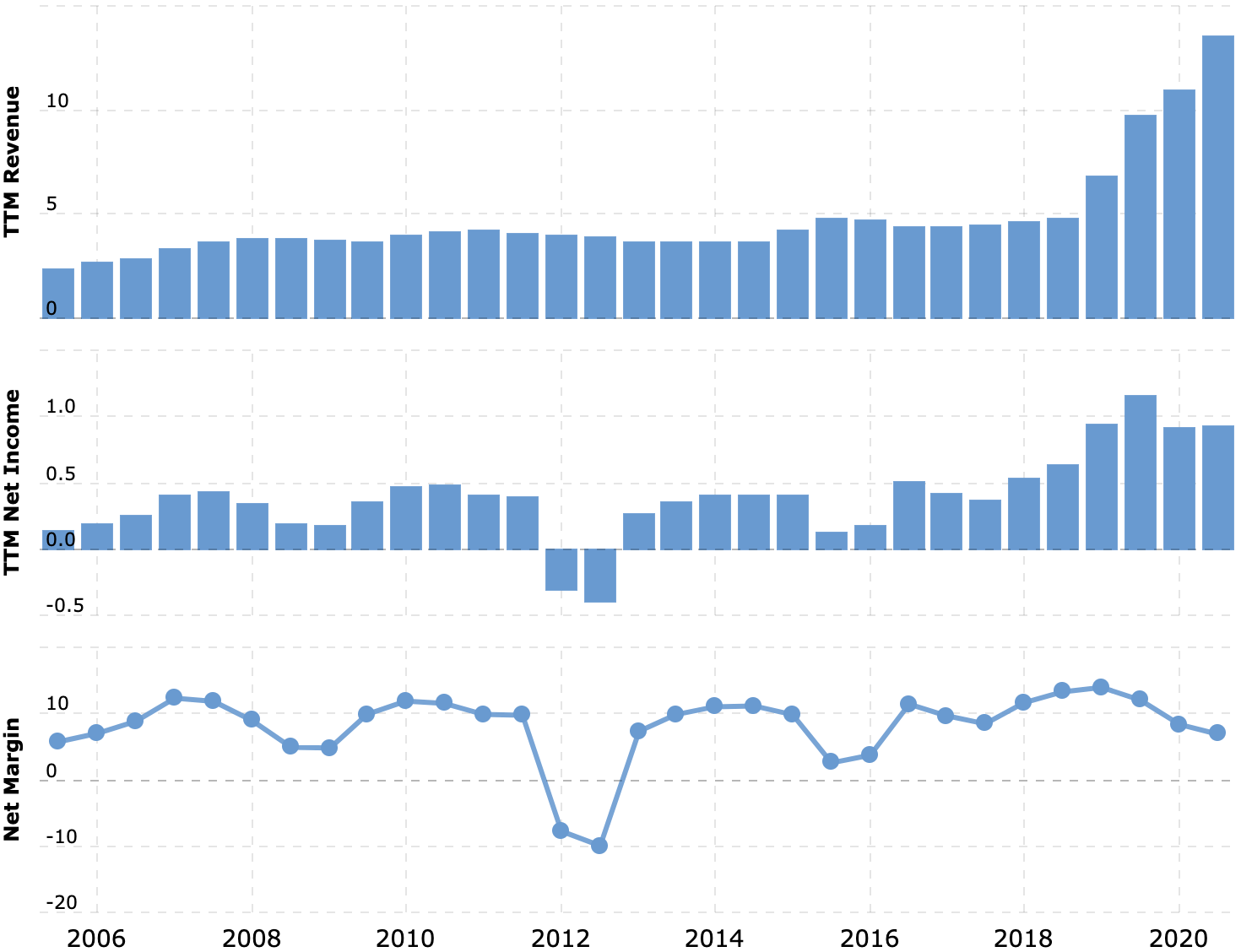

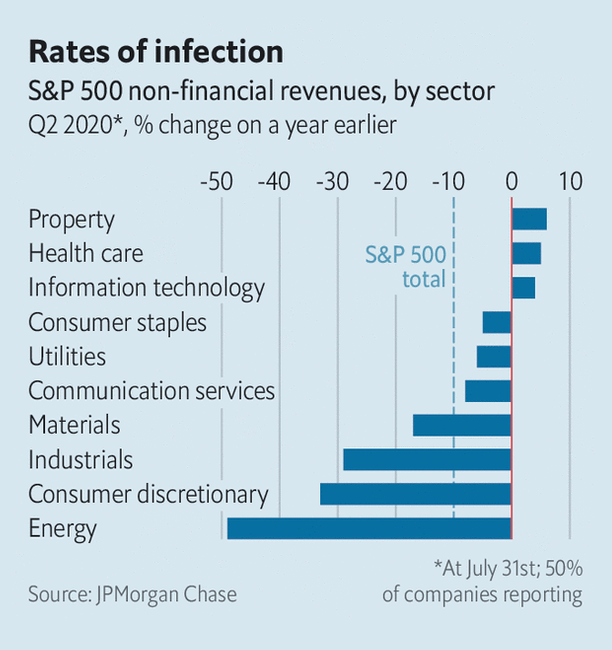

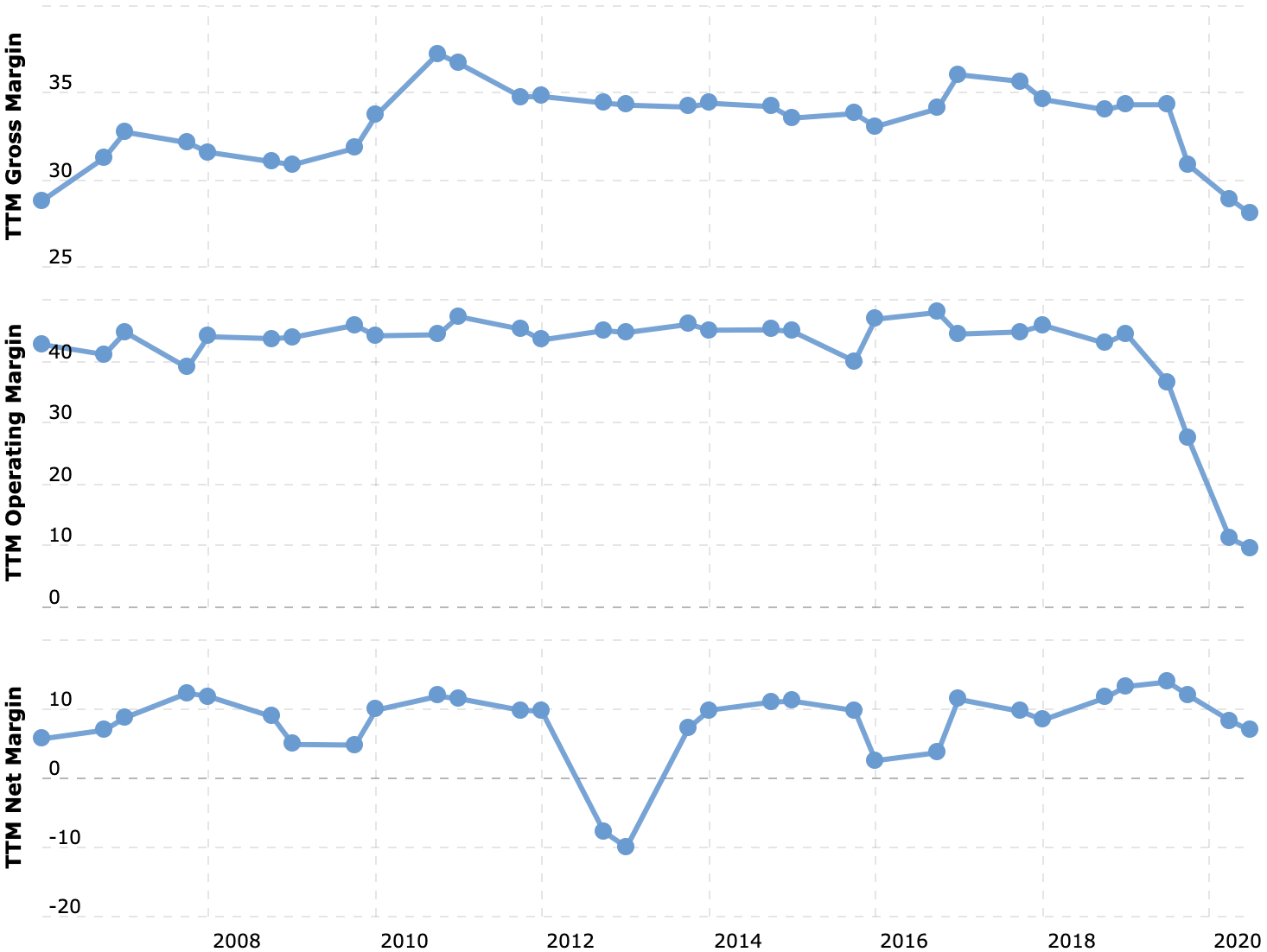

Коронавирусная весна ударила по компании, и маржинальность бизнеса упала, но прибыль и выручка за второй квартал 2020 года все равно выросли. Отчасти это произошло за счет получения денег от продажи нецелевых активов, но также, судя по квартальному отчету, выросли продажи во всех ключевых сегментах.

Это огромное достижение на общем безблагодатном фоне. Я думаю, что в акции скоро придут инвесторы, желающие сочетания стабильности и потенциально высокой доходности. Нам это только на руку.

Также компания платит дивиденды — 3,4 $ на акцию в год. С текущей ценой акций 181,5 $ получается годовая доходность в районе 1,87%. Это немного, но заметно больше того, что сейчас дают бумаги американского казначейства.

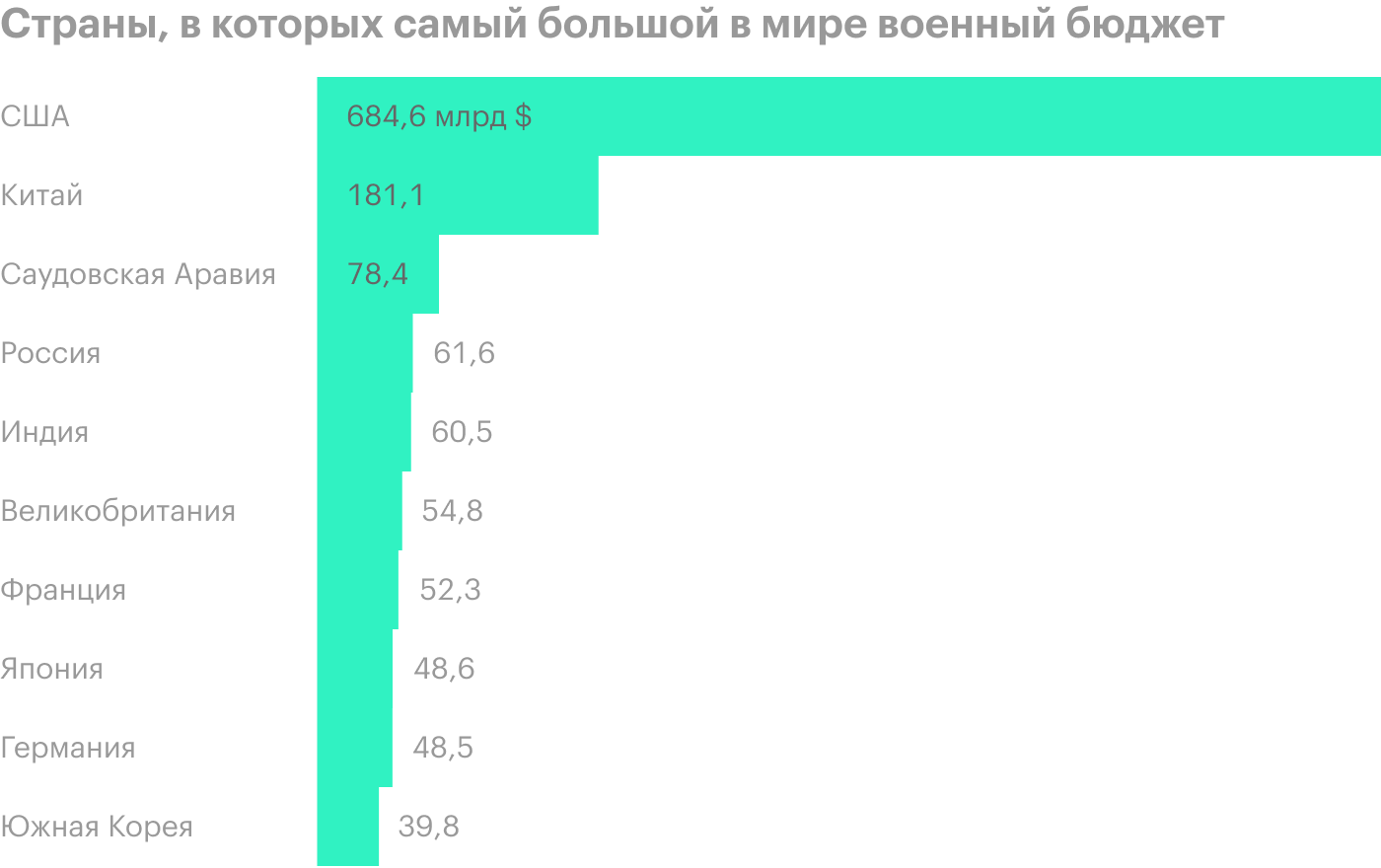

Рост военных расходов. Американский военный бюджет самый большой на планете, США отличаются агрессивностью, а в мире полно тлеющих конфликтов — от Южно-Китайского моря до Сахары, — любой из которых может превратиться в большую войну. Такая война позитивно повлияла бы на бизнес L3Harris, но и без этого все будет неплохо, и вот почему.

Во-первых, американская армия огромна и прожорлива. Контракты на обслуживание существующего парка техники и его постепенное обновление займут L3Harris на долгие годы.

Во-вторых, другие страны наращивают военные траты, и компании вполне может перепасть заказов от них. Наиболее перспективными покупателями мне видятся монархии Персидского залива и соседи КНР: с первыми США связывают старые союзнические отношения, а со вторыми — нелюбовь к КНР. На Ближнем Востоке беспорядок — это постоянное положение дел, а в Азии морские амбиции КНР когда-нибудь приведут к крупному конфликту. Там для компании всегда найдется работа.

Что может помешать

Бухгалтерия. Компания тратит 77,7% своей прибыли на дивиденды. Маржа у компании сейчас не очень большая, и продолжение коронавирусных неприятностей может привести к снижению прибыли.

При этом, согласно последнему отчету, у компании на 15,626 млрд долларов задолженностей есть только 3,09 млрд долларов в распоряжении. Ощутимой проблемой в финансовом плане может стать снижение заказов со стороны клиентов в гражданской авиации, которое уже зафиксировали в минувшем квартале. Неизвестно, когда полеты гражданской авиации вернутся к докоронавирусному уровню.

Если дела примут неблагоприятный оборот, компания может порезать дивиденды. А от этого акции упадут, поскольку их начнут распродавать любители дивидендов.

Политические риски. L3Harris чрезвычайно уязвима перед угрозой гипотетической ревизии военного бюджета США и его последующего сокращения. Поделать с этим ничего нельзя, но нужно быть к этому готовыми.

Впрочем, это проблема всех оборонных компаний, которые я обозревал: Huntington Ingalls, General Dynamics, ManTech, Lockheed Martin и Raytheon.

Что в итоге

Берем акции сейчас по 181,5 $, а дальше есть два варианта.

Продать быстро. Как только акции подорожают до 200 $ за штуку, их можно будет продать. Это вполне посильная задача: P / E компании около 30, что приемлемо, и бизнес весьма привлекателен. Целевая цена продажи заметно меньше 230 $, которые за акцию просили еще в феврале этого года. Такой результат вполне достижим в течение следующих 12 месяцев.

Держать следующие 15 лет. За это время где-нибудь в мире может случиться война, и доходы L3Harris улетят ввысь. А если войны не будет, компания все равно сохранит привлекательность, поскольку обновление и ремонт существующей техники и снаряжения тоже будет требовать гигантских вливаний со стороны американского государства. Значит, L3Harris обеспечена заказами надолго. А дивиденды скрасят нам ожидание.

Независимо от выбранного варианта, стоит следить за новостями компании. Если она порежет или отменит дивиденды, то акции упадут. Возможно, у нас получится узнать эти новости во время работы Санкт-Петербургской биржи, но до открытия рынка в США. Тогда будет шанс продать акции без убытка.