Инвестидея: Morgan Stanley, потому что хорошо быть инвестбанком

Сегодня у меня спекулятивная идея: взять акции инвестбанка Morgan Stanley в преддверии хорошего отчета.

Потенциал роста: до 11% в абсолюте без учета дивидендов.

Срок действия: до 6 месяцев.

Почему акции могут вырасти: я ожидаю хороший отчет по итогам прошедшего квартала.

Как действуем: берем акции сейчас примерно по 52 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

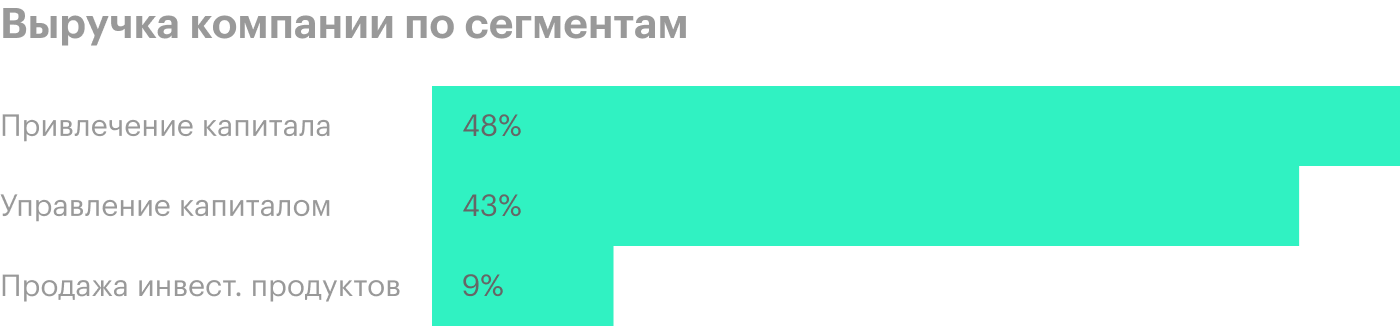

На чем компания зарабатывает

Morgan Stanley — это известный инвестбанк. Он занимается тем, что помогает компаниям привлекать деньги через размещение акций и облигаций, а также управляет капиталом, дает консультации и т. д.

Аргументы в пользу компании

Хороший квартал. Компания зарабатывает основные деньги не на ипотеках и коммерческих займах, а на финансовых рынках.

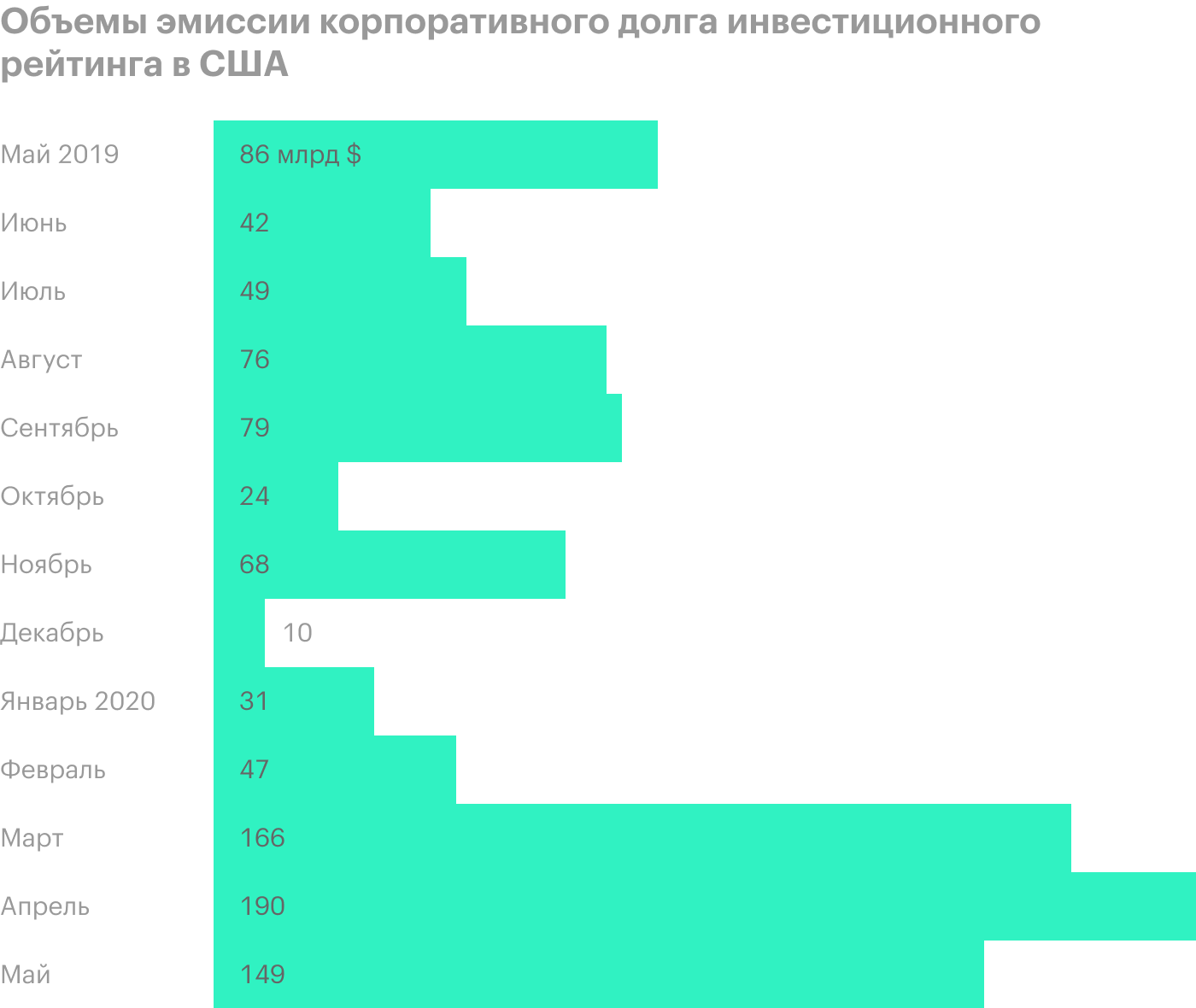

Второй квартал 2020 года был для этого неплохим: компании выпустили огромное количество новых акций как на IPO, так и путем эмиссии новых бумаг. Кроме того, компании занимали много денег. А еще американский рынок восстанавливался после коронавирусной весны, и рост вкупе с волатильностью привлек на биржу много инвесторов.

Все это означает, что в минувшем квартале Morgan Stanley смог заработать как на управлении клиентскими средствами, так и на комиссиях с IPO, размещения новых долговых бумаг, активности трейдеров и т. д.

Вчерашний отчет J. P. Morgan показал результат выше ожиданий как раз за счет увеличения выручки с трейдерской активности. Morgan Stanley, как более «инвестиционный» банк, должен преуспеть.

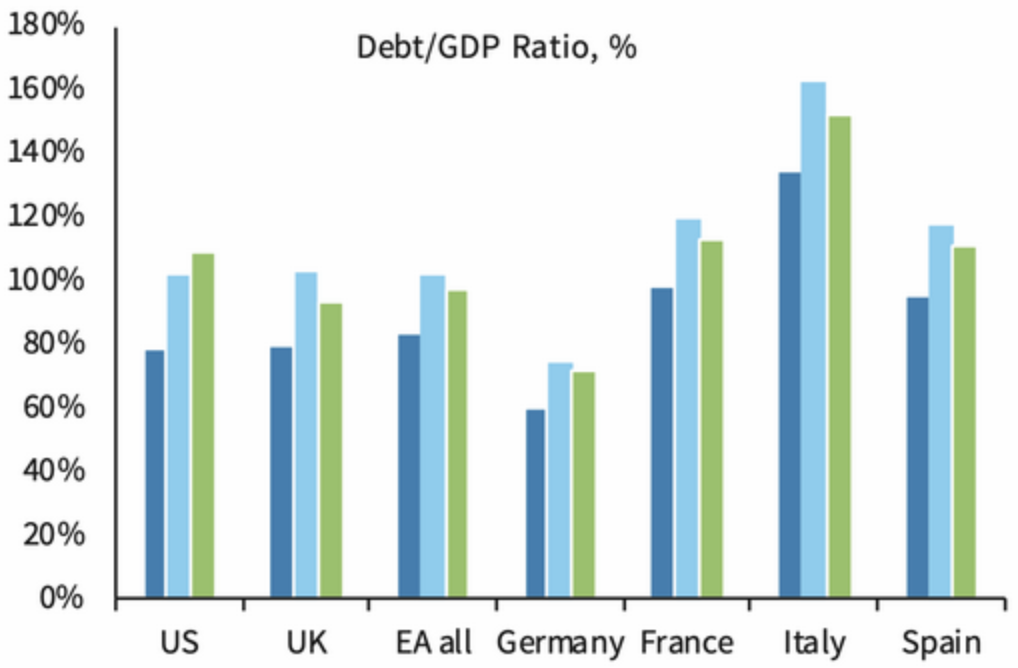

Все будет хорошо и дальше. В долгосрочном плане конъюнктура для компании складывается скорее позитивная. Государства мира плотно подсели на долговую иглу, а частные и институциональные инвесторы будут стремиться обогнать инфляцию и хоть как-то компенсировать падение или стагнацию доходов с помощью инвестиций. Morgan Stanley точно кое-что перепадет от этих процессов.

Долгосрочная перспектива — это как подстелить соломки. Это наша страховка на случай, если что-то пойдет не так в ближайшей перспективе и акции упадут. Если есть позитивная долгосрочная конъюнктура, растут шансы того, что акции в разумные сроки вернутся к той цене, по которой мы их брали.

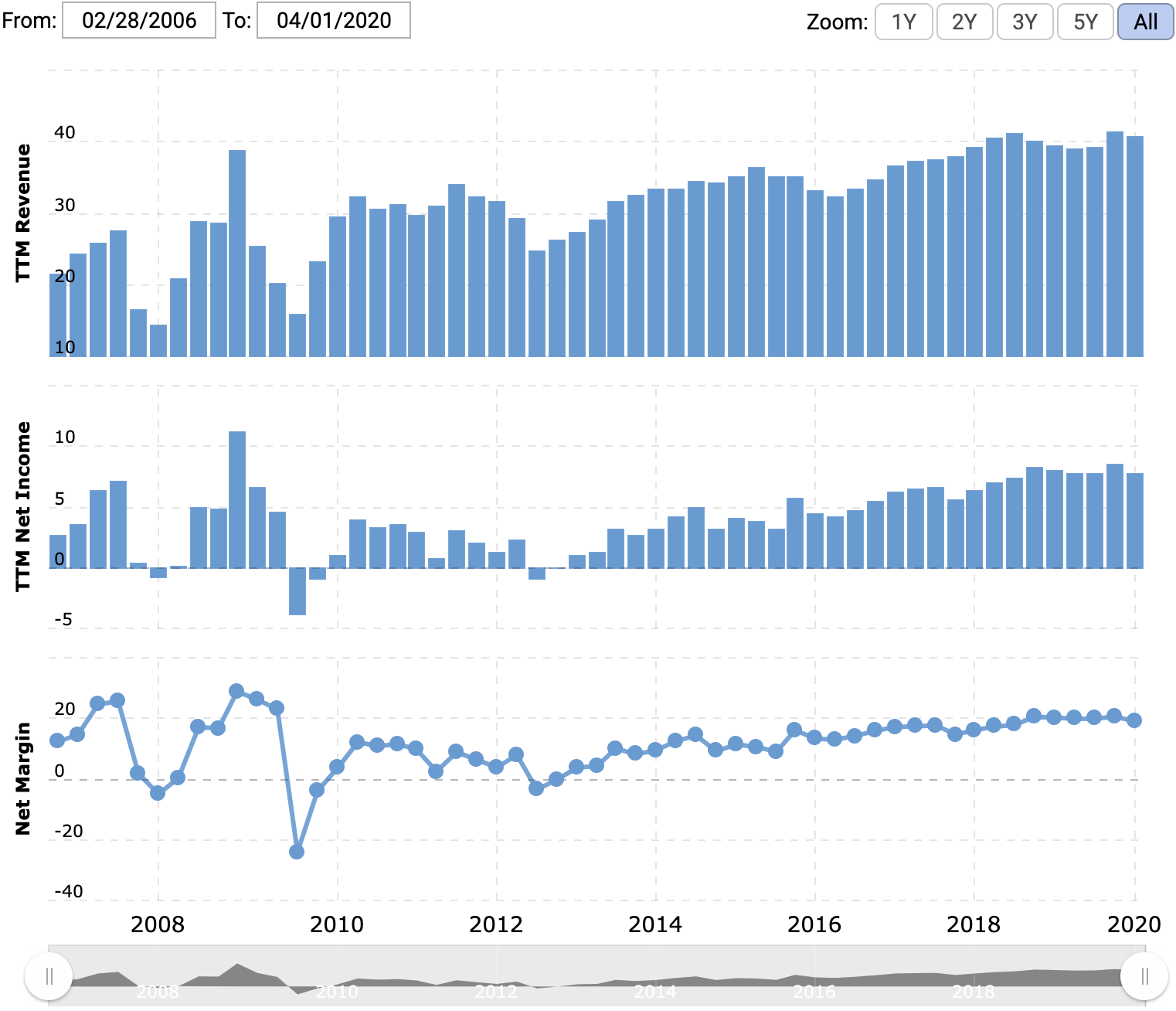

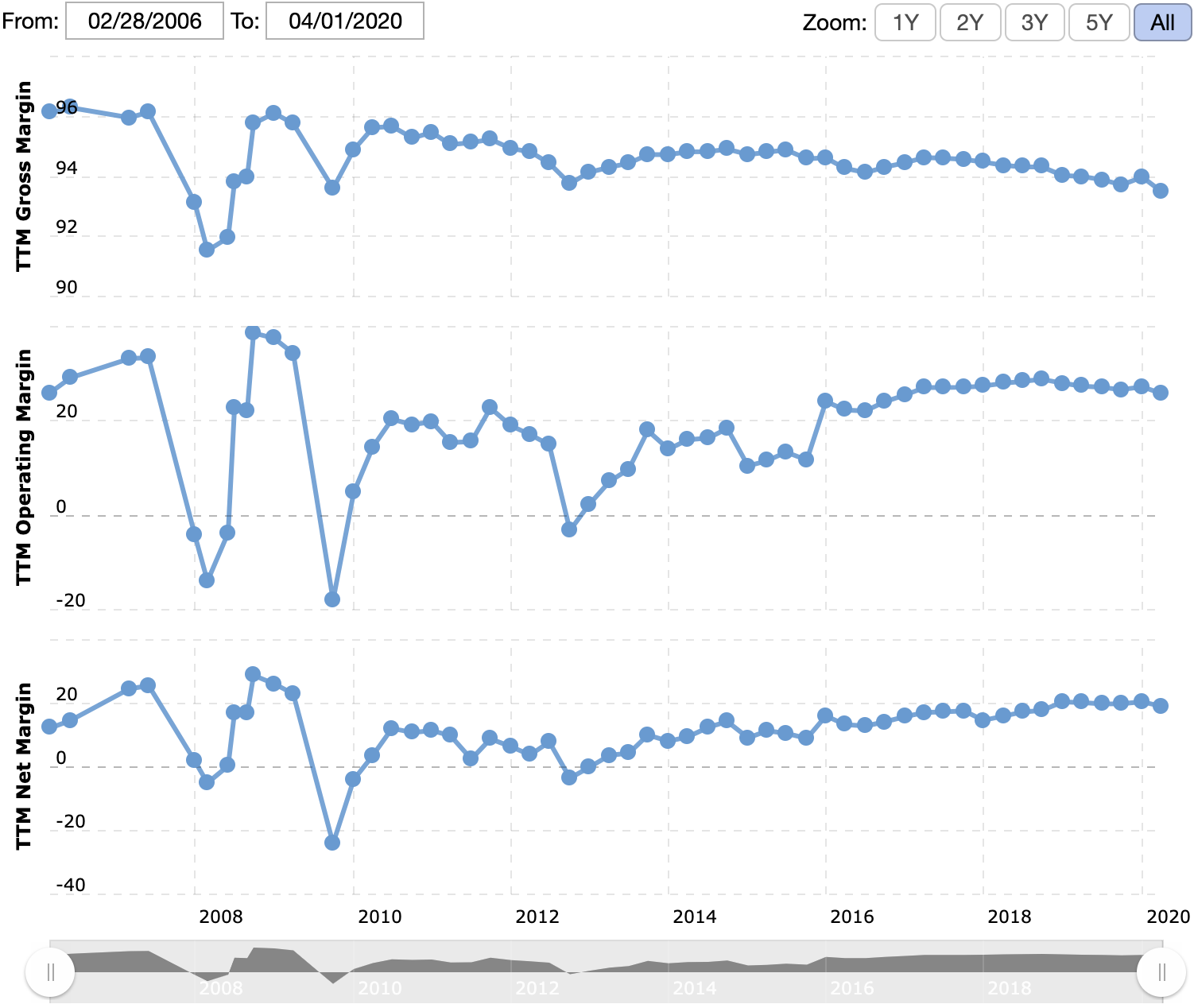

Бизнес нормально работает и адекватно стоит. Morgan Stanley — это крепкий бизнес со стабильной прибылью и довольно высокой маржой. Это важный аргумент для инвесторов сегодня, когда очень многие компании терпят убытки.

Прогнозы прибыли за этот квартал очень печальные для большинства компаний. Можно надеяться, что инвесторы встретят предположительно отличный отчет Morgan Stanley, который выйдет 16 июля, с оптимизмом и будут брать акции этого банка.

Также отмечу, что у компании весьма умеренный P / E, равный 10,5. Считающийся уместным для банков мультипликатор P / BV тоже не слишком большой — 0,92.

Приманка для дивидендных инвесторов. Банк платит 1,4 $ дивидендов на акцию в год, что с текущей ценой акций около 52 $ дает годовую доходность 2,69%. Это больше, чем в среднем может предложить рынок: дивидендная доходность S&P 500 сейчас всего 1,93%.

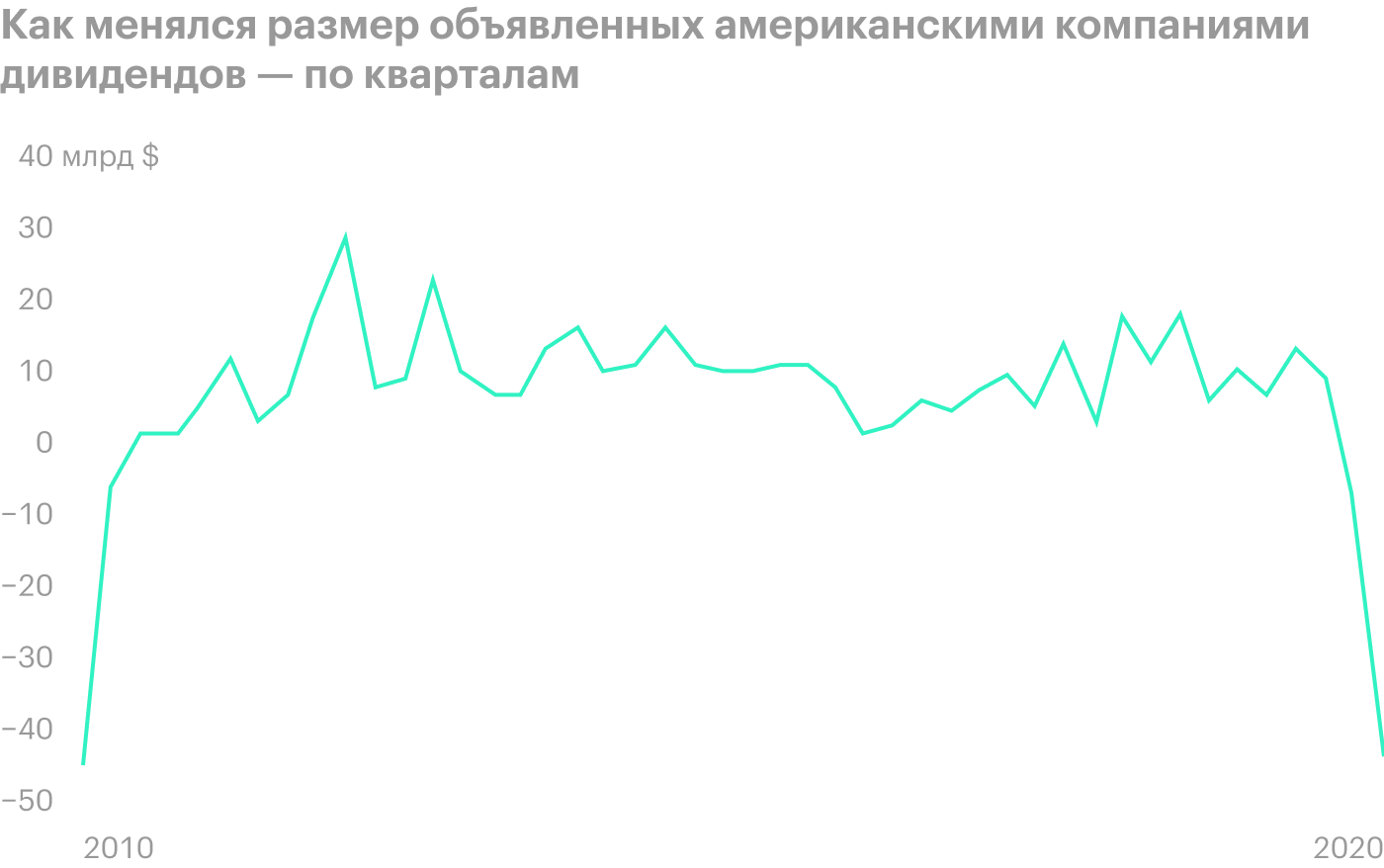

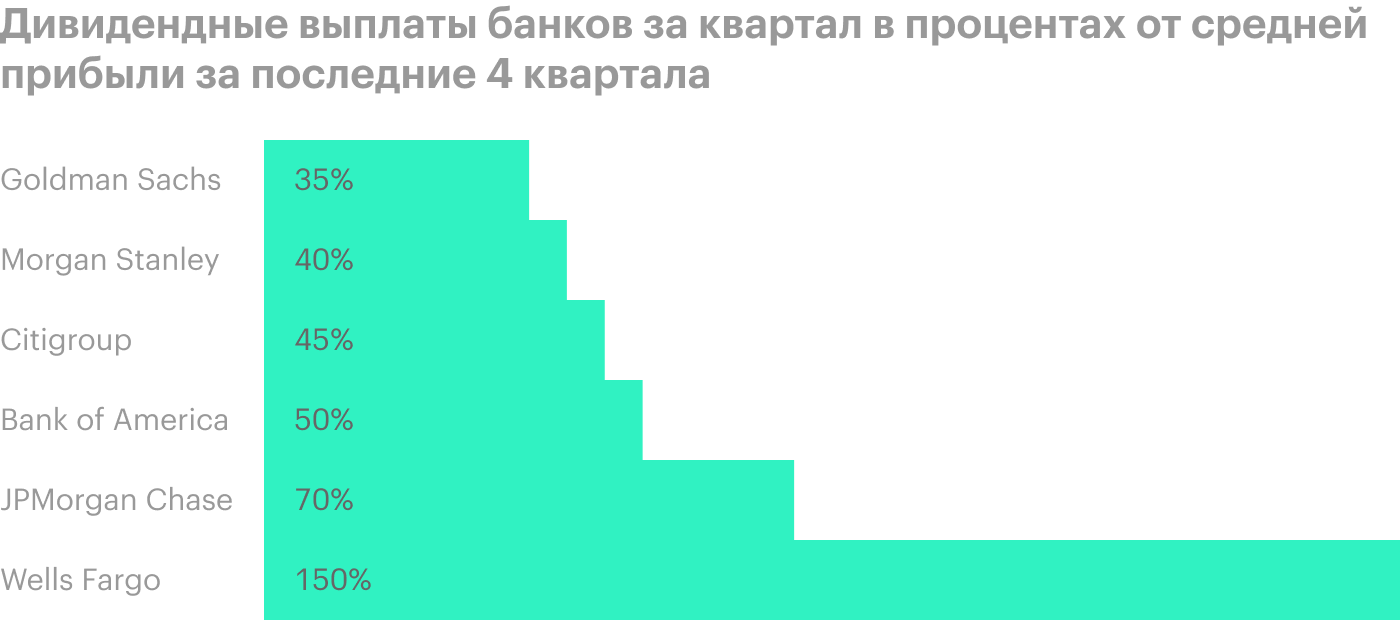

Большинство компаний режут дивиденды в этом году, но с Morgan Stanley ситуация другая. Крупные банки в США недавно прошли стресс-тест регуляторов, согласно результатам которого им запретили выплачивать годовую сумму дивидендов, превышающую размер их прибыли за один квартал. Средняя сумма прибыли за один квартал рассчитывается на основании анализа прибыли за последние 4 квартала — это будет максимально допустимый регуляторами размер годовых дивидендных выплат.

У Morgan Stanley риск снижения дивидендов ниже, чем у других компаний. А вот Wells Fargo этот тест не прошел, и инвестидею пришлось забраковать. К счастью, мы успели сделать это вовремя.

В связи с этим можно ожидать наплыва любителей пассивной доходности, за счет которых котировки вырастут.

Что может помешать

Никто нам ничего не должен. Концептуальная проблема дивидендов заключается в том, что компании не обязаны их платить, пока они их не объявили. О выплатах сообщают раз в квартал, и каждый раз инвесторы получают дивиденды «как в последний раз».

Причин, по которым могут отменить или снизить дивиденды, может быть множество. Например, банк запланировал крупные покупки, или прогноз на год окажется хуже, чем раньше, или прибыль за минувший квартал окажется не такой крутой, как хотелось. Нужно помнить, что такой риск всегда есть. А если дивиденды снизят или отменят, то из акций побегут любители пассивной доходности, из-за чего котировки упадут.

Можно, конечно, судиться с компанией после отмены или урезания дивидендов, но это муторно. Кроме того, в условиях кризиса вряд ли суды будут поощрять жадность инвесторов.

Биржевой обвал. Падение американского фондового рынка уже назрело: он далеко оторвался от реальной экономики. Вливание денег от ФРС спасает ситуацию, но как долго это будет работать, неизвестно.

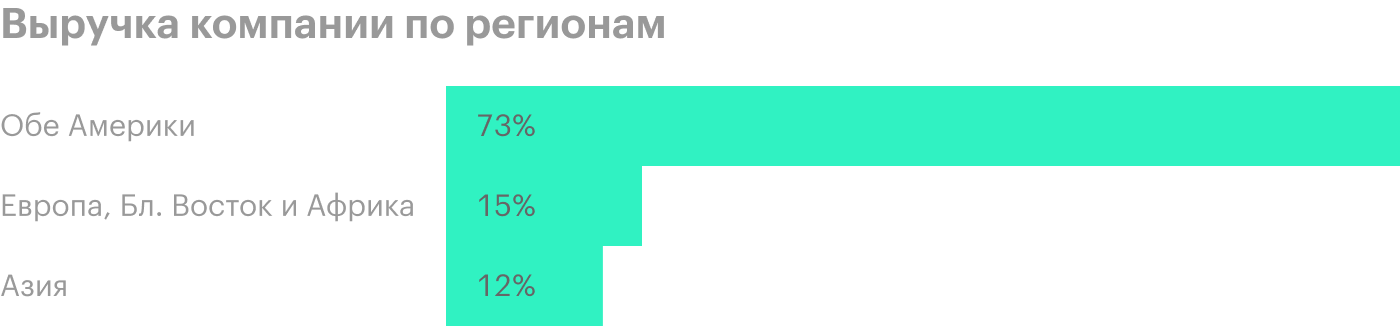

Обвал снизит котировки акций многих компаний. В случае инвестбанков вроде Morgan Stanley такое обрушение будет более болезненным, потому что сильно повлияет на доходы. Да, выручка с торговли на бирже вырастет, но другие категории выручки, дающие огромные деньги, например управление капиталом, сильно просядут. Инвесторы это знают и поэтому будут превентивно продавать акции банка.

И не стоит рассчитывать на то, что Morgan Stanley сможет заработать на крупных просадках. Хотя банки любят бахвалиться тем, что якобы могут зарабатывать на волатильности, это лукавство: небольшая волатильность, плюс-минус 1% за торговую сессию, для них выгодна, но серьезное падение рынка, например на 5% за день, приносит им убытки. Так уже было с Morgan Stanley в 1 квартале 2020 года.

Конкуренты. Обычно в числе конкурентов Morgan Stanley называют другие крупные банки вроде Bank of America и J. P. Morgan, но я считаю, что они все друг друга больше дополняют, нежели конкурируют между собой. Настоящая опасность таится в брокерских конторах и стартапах вроде бесплатной площадки для торговли акциями Robinhood.

После появления они начинают занимать свою небольшую долю рынка и наращивать ее, портя маржу Morgan Stanley и другим крупным банкам. В итоге их приходится выкупать за очень большие деньги. Например, сейчас Morgan Stanley выкупает брокера E-Trade за 13 млрд долларов.

Именно стартапы представляют главную угрозу для Morgan Stanley, точнее для его ликвидности. Чтобы не терять долю рынка, приходится покупать эти стартапы. На это приходится тратить деньги, а уменьшение денежной массы в распоряжении компании часто приводит к снижению цены акций: инвесторы не любят, когда компании тратят много денег.

Сознательные собственники. В США постепенно набирает популярность идея прямого размещения акций. Компания просто размещает свои акции на бирже и не платит вампирам из банков за услуги по размещению.

Акции, размещенные прямым путем, могут быть волатильнее тех, что размещаются на бирже с участием банков. Дело в том, что при прямом размещении нет локап-периода — временного запрета продавать акции, полученные при размещении, а андеррайтеры не участвуют в стабилизации рынка. Но платить банкам никто не любит, поэтому такой вид услуг может получить большое распространение в будущем.

Это теоретическая угроза для IPO-бизнеса компании на длинных дистанциях, но о ней стоило упомянуть.

Что в итоге

Уже завтра, то есть 16 июля, у компании выходит отчет за 2 квартал 2020 года. Я полагаю, что он будет хорошим.

Акции Morgan Stanley можно взять сейчас примерно по 52 $. Цель — 57 $ в течение полугода. Столько акции Morgan Stanley стоили в начале 2020 года.

Компания стоит умеренно, у нее позитивная конъюнктура, и можно ожидать наплыва дивидендных инвесторов. При этом даже при цене 57 $ за акцию дивидендная доходность будет 2,4% годовых, то есть все еще выше среднего.

Если что-то пойдет не так и акции упадут, то мы сможем в разумные сроки дождаться возвращения акций к цене, по которой мы их брали: этот банк силен.