Инвестидея: NiSource, потому что в ногах должно быть тепло

Сегодня у нас очень спекулятивная идея: взять акции американского ЖКХ-предприятия NiSource (NYSE: NI), дабы заработать на притоке в эти акции консервативных инвесторов.

Потенциал роста и срок действия: 10,5% за 14 месяцев без учета дивидендов; 9% в год с учетом дивидендов на протяжении 10 лет.

Почему акции могут вырасти: потому что они очень привлекательны для консервативных инвесторов.

Как действуем: берем акции сейчас по 29,21 $.

При создании материала использовались источники, недоступные пользователям из РФ.

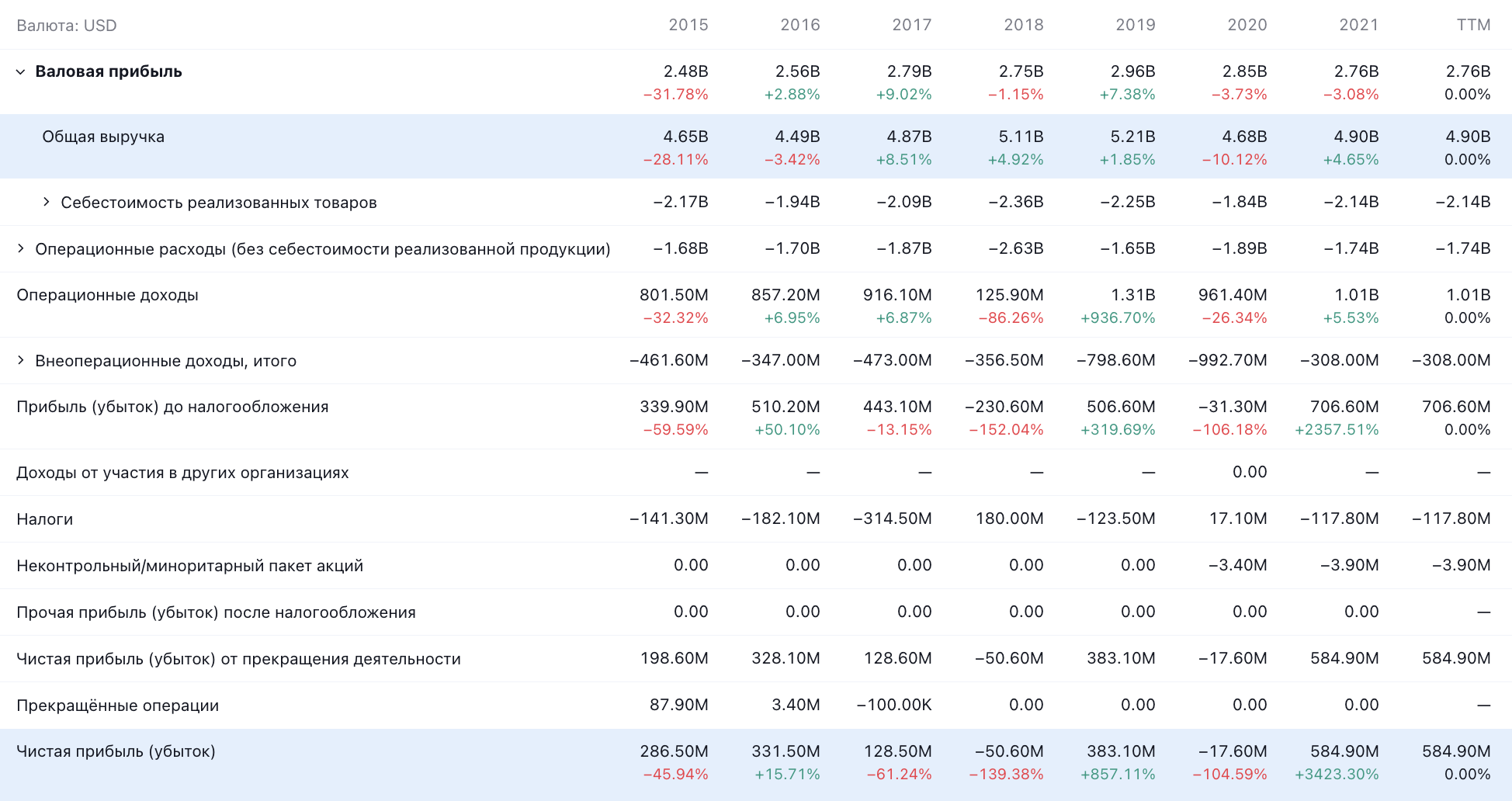

На чем компания зарабатывает

NI — это ЖКХ-бизнес, занимающийся поставками газа и электричества. Годовой отчет компании весьма подробен. По типам клиентов выручка делится так:

- Жилые дома — 55,59%.

- Коммерческий сектор — 24,58%.

- Промышленность — 13,34%.

- Поставки газа по трубопроводу — 0,87%.

- Другие — 1,14%.

- Участие компании в программах повышения энергоэффективности — 5,62%.

Продажа газа дает компании 64,97% выручки, операционная маржа сегмента — 19,39% от его выручки, продажа электричества — 35,03%, операционная маржа сегмента — 22,85% от его выручки.

Работает компания только в США.

Аргументы в пользу компании

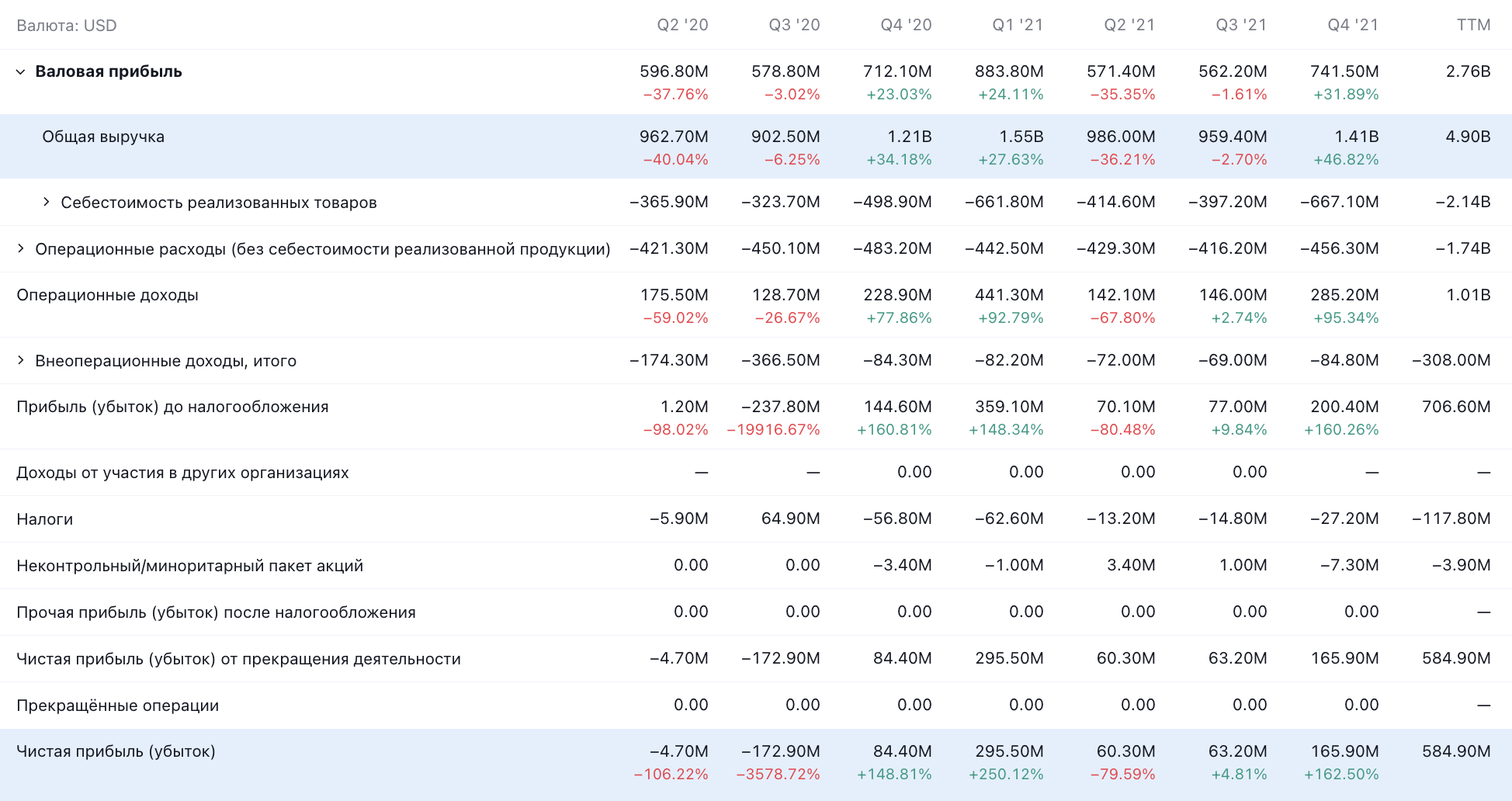

Стабильно. Как и полагается ЖКХ-компании, у NI весьма стабильный бизнес. Стабильности помогает и диверсификация: наличие ощутимой доли электричества в выручке компании позволяет ей немного компенсировать летнее падение потребления газа, который в основном используется для отопления. В целом устойчивость бизнеса компании будет привлекать в ее акции инвесторов.

Пассивный доход. NiSource платит 0,94 $ дивидендов на акцию в год, что дает примерно 2,92% годовых. Это не гигантские деньги, но все же ощутимая доходность будет усиливать привлекательность этих акций для консервативных инвесторов.

ESG. Компания вложила несколько миллиардов долларов в строительство проектов в сфере солнечной и возобновляемой энергетики — большая часть из них начнет работать к концу 2023. Это может привлечь к NiSource внимание ESG-лобби, которое и котировки ей накачает, и получение займов облегчит.

Могут купить. Недавно баффеттовский холдинг Berkshire Hathaway объявил о покупке перестраховщика Alleghany за 11,6 млрд долларов. Этот бизнес сколь уныл и прост, столь же недорог и понятен для Баффетта. Совсем как NI. Учитывая, что у Berkshire еще остается куча свободных денег, Баффетт вполне может потратиться на покупку NI. Ну или это будет другой покупатель, которого привлекут вышеописанные достоинства компании.

Что может помешать

Бухгалтерия. У компании 7,7 млрд долларов задолженностей, из которых 2,746 млрд нужно погасить в течение года. Денег у нее немного: есть 84,2 млн на счетах и еще 825,6 млн задолженностей контрагентов. При этом у нее многомиллиардные потребности в инвестициях в обновление своей инфраструктуры. Так что дивиденды она может порезать, от чего акции упадут.

Свою инвестпрограмму компания финансирует не только за счет долгов, но также и за счет эмиссии новых акций. Это плохо, потому что такой подход размывает стоимость имеющихся акций и может привести к их падению, если спроса на новые акции не будет.

Несезон, и вообще скучно. Сверхъестественных результатов от компании в ближайшие полгода ждать не стоит: летом потребление газа упадет. Основной расчет тут именно на приток в акции консервативных инвесторов, которых пугает происходящее в мире и которым хочется, чтобы деньги работали.

Может, в следующем году США поразит одна из легендарных страшных американских зим и потребление газа в этой стране сильно вырастет вместе с доходами NI. Но это маловероятно: бизнес компании сколь стабилен, столь же и уныл.

Что в итоге

Берем акции сейчас по 29,21 $. А дальше есть два пути:

- дождаться, когда акции будут стоить 35,5 $. Думаю, этой цели мы достигнем за следующие 14 месяцев;

- держать акции 10 лет.

Ну и, учитывая важность дивидендного фактора, смотрите на раздел новостей на сайте компании. Вдруг новости о сокращении выплат появятся до открытия рынка в США и у нас получится сбросить акции на «СПб-бирже» до того, как инвесторы отреагируют на эти скорбные вести.