Инвестидея: Zscaler, потому что очень нагло

Сегодня у нас безумная спекулятивная идея: взять акции производителя ПО в сфере кибербезопасности Zscaler (NASDAQ: ZS) в надежде на то, что эти акции продолжат бесстыдно расти.

Потенциал роста и срок действия: 35% за 22 месяца; 100% за 5 лет.

Почему акции могут вырасти: кибербезопасность считается перспективным сектором.

Как действуем: берем акции сейчас по 184,27 $.

Эту идею предложил наш читатель Timur Haxly в комментариях к обзору Pinterest. Предлагайте ваши идеи в комментариях!

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Она делает облачное программное обеспечение для безопасности работы приложений в сети. Отчет компании полон утомительных технических подробностей о том, как именно это работает. Неспециалистам проще посмотреть пятиминутное видео о компании.

Согласно годовому отчету, 98% выручки компания получает по подписке, остальное дают дополнительные услуги для клиентов: настройка ПО и консультирование.

В США компания делает 49% выручки, 40% — в известном своей «гомогенностью» регионе под названием «Европа, Ближний Восток и Африка», 10% выручки дает Великобритания, 9% — Азиатско-Тихоокеанский регион и 2% — неназванные другие страны.

У компании куча клиентов из разных отраслей — от финансов до авиапрома, и концентрации на каком-то одном секторе нет.

Аргументы в пользу компании

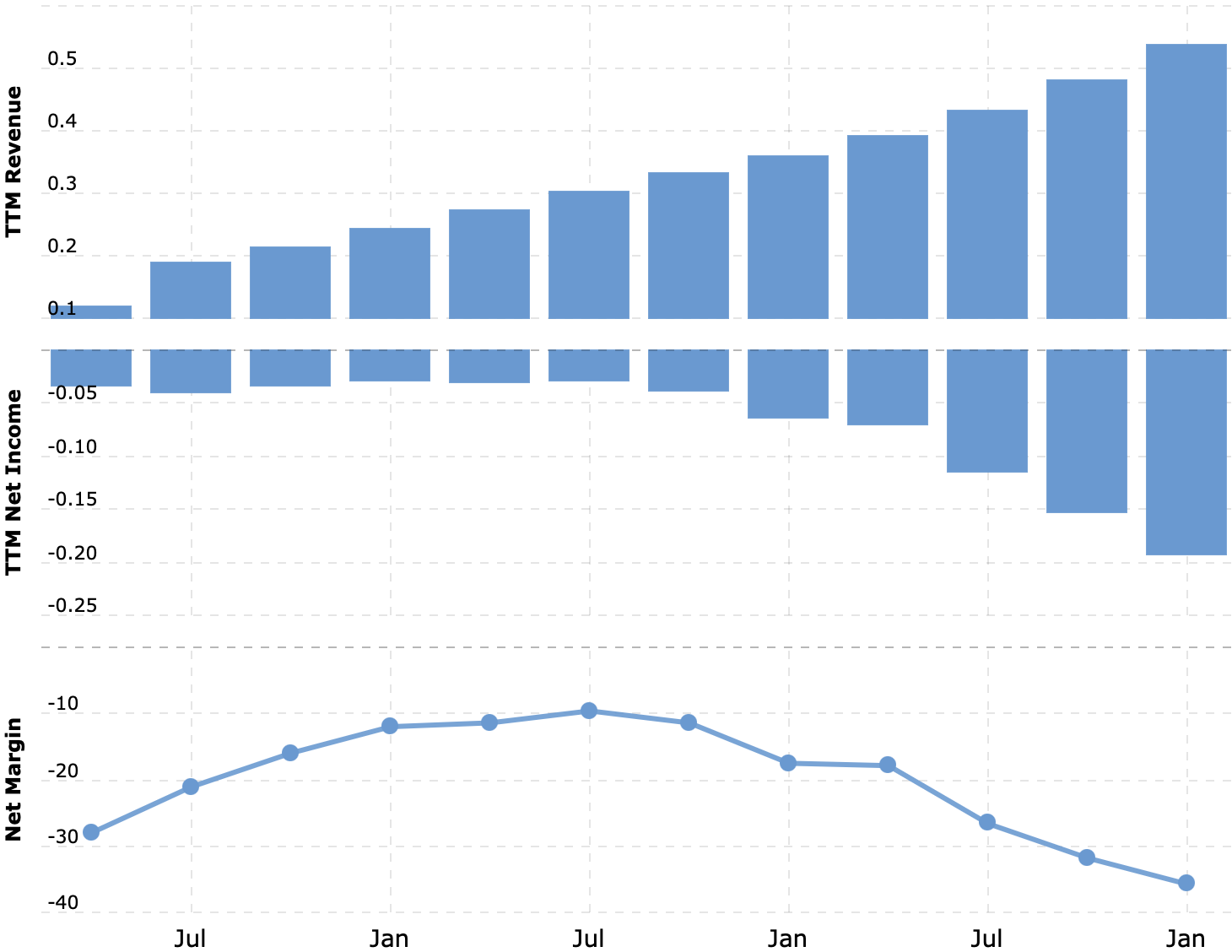

Два по цене одного. Специфика работы компании — совмещение облачных вычислений и кибербезопасности, и это большой плюс. Оба сектора быстрорастущие и привлекают большое внимание инвесторов из-за серьезных темпов роста выручки. ZS, несмотря на растущие убытки, активно увеличивает выручку, и инвесторы реагируют на это крайне позитивно. То есть тут мы ориентируемся именно на ореол «перспективности» у этого бизнеса и на то, что инвесторы продолжат накачивать эти акции.

Ввиду узнаваемости бренда ZS инвесторы будут вкладываться в акции и дальше без оглядки на фундамент бизнеса, как и в случае с Pinterest. Правда, в отличие от Pinterest, здесь какой-никакой фундамент есть.

Держат клиентов за все, что нужно держать. Уровень удержания выручки у компании составляет 127% — из имеющейся клиентской базы получается извлекать выручки так много, что это более чем компенсирует отток пользователей. Показатели на самом деле очень хорошие, потому что выручка у компании достаточно стабильна, а лояльность клиентов находится на довольно высоком уровне. Этот факт с течением времени, правда совсем не скоро, может привести бизнес к прибыльности. Это не оправдывает недостатков компании, но это серьезный аргумент в пользу ZS.

Что может помешать

Математика не сходится. Согласно оценкам самой компании, емкость ее целевого рынка составляет 72 млрд долларов. Доля ZS на этом рынке составляет 0,75%. При этом капитализация компании почти 25 млрд долларов — это 34,72% от ее рынка. И в относительных, и в абсолютных цифрах ZS выглядит безумно, неоправданно дорогой. Такая дороговизна практически полностью исключает возможность покупки компании по текущей цене. Ну а то, что компания убыточная, лишь добавляет негатива в общую картину. «По совокупности преступлений» акции ZS могут быть — и, скорее всего, будут — очень-очень волатильными.

Посредники. Компания делает 94% выручки через каналы партнеров, и только 6% приходится на прямые продажи. Согласно последнему отчету, два крупных посредника занимают важное место в структуре продаж компании: на одного приходится 13% продаж, на другого — 11%. Пересмотр отношений с кем-то из них может плохо отразиться на отчетности компании.

Что в итоге

Берем акции сейчас по 184,27 $ и дальше у нас есть два варианта:

- я считаю вполне реальным обновление компанией исторических максимумов и рост до 250 $ к январю 2023 года, учитывая все вышеперечисленные позитивные факты. По этой цене акции можно будет продать;

- можно обнаглеть и держать эти акции следующие 5 лет в ожидании того, что капитализация компании удвоится. Вариант, конечно, рискованный, но я думаю, что ZS обладает необходимым потенциалом для того, чтобы стать гигантом в сфере кибербезопасности в течение этого срока.

Но это идея только для людей с крепкими нервами: учитывая, насколько далеко котировки ушли от реальности, следует ожидать огромной волатильности этих акций.