Ждать нельзя покупать. Маркет-тайминг и диверсификация

Мало найдется инвесторов, которые ни разу не пытались поймать дно, купив активы по низким ценам, или составить диверсифицированный портфель из самых лучших акций и получить доходность выше среднерыночной. Разберемся, насколько оправдан такой подход.

Большая разница

Точка входа на рынок играет большую роль в размере будущей доходности. В первые десять лет 21 века на фондовом рынке произошло два обвала, спровоцированных разными причинами. Сегодня индекс S&P 500 обновляет свои максимумы, но размер прибыли инвесторов напрямую зависит от момента покупки актива.

У инвестора, который начал свой путь в марте 2000 года, на сегодняшний день доходность 153%. Покупка индекса спустя 9 лет принесла бы в 3 раза большую прибыль. Инвестиции в феврале 2020 года в 5 раз менее прибыльны, чем те, что были сделаны через месяц.

Проблема маркет-тайминга в том, что сегодня не существует эффективных моделей, которые с необходимой точностью могли бы спрогнозировать будущие обвалы и кризисы. Эти результаты подтверждают невозможность предсказания поведения рынка. Сотни фондов понесли убытки, купив популярные акции интернет-компаний в 2000 году. Lehman Brothers, банк с полуторавековой историей и тридцатью тысячами сотрудников, обанкротился во время финансового кризиса 2008 года.

Текущая доходность S&P 500 в зависимости от точки входа

| Значение индекса | Результат | |

|---|---|---|

| 13 марта 2000 | 1547 | 153% |

| 23 сентября 2002 | 789 | 395% |

| 8 октября 2007 | 1566 | 149% |

| 2 марта 2009 | 667 | 485% |

| 19 февраля 2020 | 3388 | 15% |

| 23 марта 2020 | 2226 | 75% |

Текущая доходность S&P 500 в зависимости от точки входа

| 13 марта 2000 | |

| Значение индекса | 1547 |

| Результат | 153% |

| 23 сентября 2002 | |

| Значение индекса | 789 |

| Результат | 395% |

| 8 октября 2007 | |

| Значение индекса | 1566 |

| Результат | 149% |

| 2 марта 2009 | |

| Значение индекса | 667 |

| Результат | 485% |

| 19 февраля 2020 | |

| Значение индекса | 3388 |

| Результат | 15% |

| 23 марта 2020 | |

| Значение индекса | 2226 |

| Результат | 75% |

Послушайте эксперта и сделайте наоборот

Часто прогнозы экономистов и аналитиков взаимоисключают друг друга.

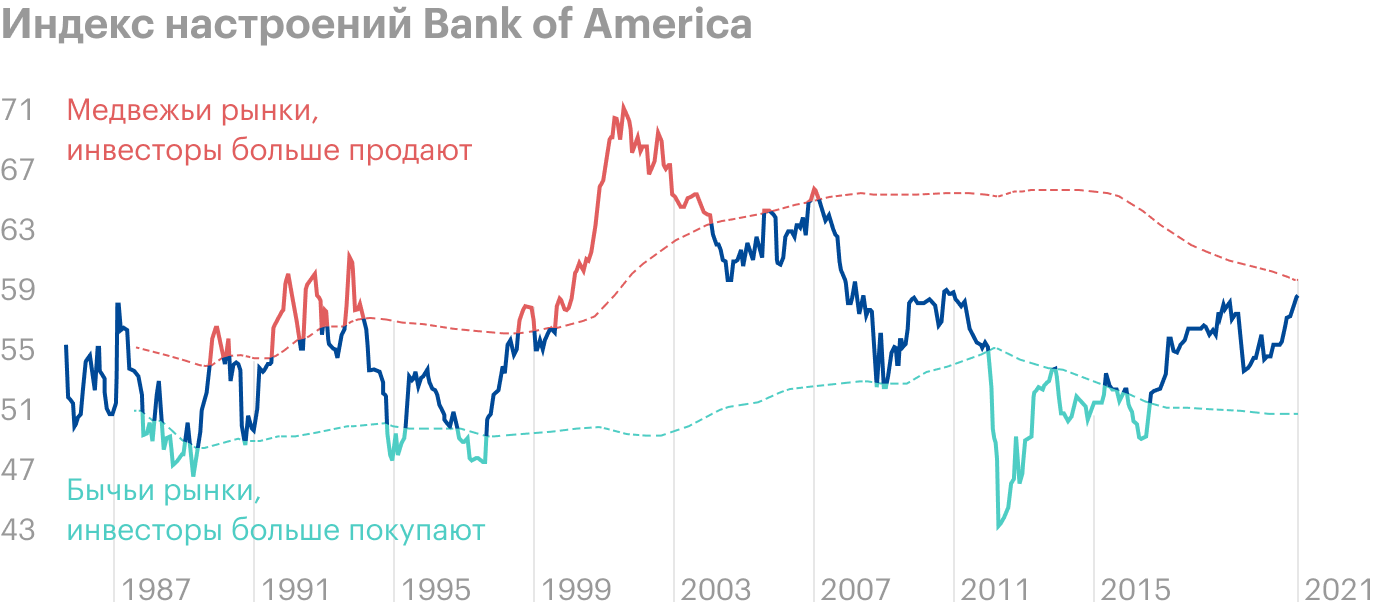

Специалисты Bank of America много лет опрашивают фондовых стратегов, а затем рассчитывают индекс настроений Уолл-стрит. Они обнаружили, что максимально позитивные настроения среди профессионалов предшествуют коррекциям на рынках, и наоборот. В конце февраля 2021 года большинство экспертов с оптимизмом смотрит в будущее, а индекс настроений вплотную приблизился к уровню «Продавать».

Самый лучший день заходил вчера

Аналитики Invesco подсчитали, какую прибыль принесет к 2012 году один доллар, инвестированный в S&P 500 в 1927 году. Пропуск 10 лучших дней за 85 лет принесет в 3 раза меньшую прибыль: 2579% против 7976%. Пропуск 10 худших дней увеличит доходность до 25 546%. Находясь вне рынка во время лучших и худших дней, можно было получить доходность в 8407%.

Плохие дни больше влияют на размер прибыли, чем хорошие. Еще одна проблема маркет-тайминга в том, что плохие и хорошие дни часто находятся рядом. Так было в октябре 1929 и 2008 годов. Весной 2020 года за ежедневными обвалами на 5—7% последовал резкий рост. Пережидая падения, инвестор рискует пропустить высокодоходные дни. Этот факт — еще один повод отказаться от попыток найти лучшую точку входа.

Рост вложенного в S&P 500 доллара с 1927 по 2012 год

| Дни | Результат | В процентах |

|---|---|---|

| Всегда в рынке | 80,76 $ | 7976% |

| Пропуск 10 лучших | 26,79 $ | 2579% |

| Пропуск 10 худших | 256,46 $ | 25 546% |

| Пропуск 10 лучших и 10 худших | 85,07 $ | 8407% |

Рост вложенного в S&P 500 доллара с 1927 по 2012 год

| Всегда в рынке | |

| Результат | 80,76 $ |

| В процентах | 7976% |

| Пропуск 10 лучших | |

| Результат | 26,79 $ |

| В процентах | 2579% |

| Пропуск 10 худших | |

| Результат | 256,46 $ |

| В процентах | 25 546% |

| Пропуск 10 лучших и 10 худших | |

| Результат | 85,07 $ |

| В процентах | 8407% |

Усреднение по цене и объему

Некоторые инвесторы увеличивают свои вложения в акции в страхе пропустить будущий рост. Другие фиксируют текущую прибыль, ожидая скорого обвала на фондовом рынке. Кто прав — неизвестно.

Пропустить худшие по доходности дни частному инвестору поможет, скорее всего, только удача. Учитывая исторический рост индексов в долгосрочной перспективе, наиболее разумным будет остаться в рынке и продолжить усреднять текущие позиции. Есть несколько способов усреднения. Самый популярный — по цене.

Независимо от цены, инвестор регулярно покупает актив на фиксированную сумму. На длинной дистанции формируется некоторая средняя цена, которая учитывает предыдущие подъемы и падения. Главный недостаток этого метода — меньшая доходность на растущем рынке, таком, как сейчас. Каждый раз покупка обходится дороже, а средняя цена увеличивается. Для долгосрочного инвестора падающий рынок более привлекателен.

Метод усреднения по объему учитывает текущий тренд и нивелирует недостаток предыдущего метода. В момент роста цены объем усреднения соразмерно уменьшается. В момент снижения — наоборот. Таким образом удается инвестировать на падениях больше, а на подъемах — меньше. В итоге средняя цена уменьшается, а число купленных лотов увеличивается.

Усреднение по цене

| Цена актива | Пополнение | Куплено лотов | Средняя цена |

|---|---|---|---|

| 50 $ | 100 $ | 2 | 50 $ |

| 75 $ | 100 $ | 1,33 | 60 $ |

| 25 $ | 100 $ | 4 | 41 $ |

Усреднение по цене

| Цена актива 50 $ | |

| Пополнение | 100 $ |

| Куплено лотов | 2 |

| Средняя цена | 50 $ |

| Цена актива 75 $ | |

| Пополнение | 100 $ |

| Куплено лотов | 1,33 |

| Средняя цена | 60 $ |

| Цена актива 25 $ | |

| Пополнение | 100 $ |

| Куплено лотов | 4 |

| Средняя цена | 41 $ |

Усреднение по объему

| Цена актива | Пополнение | Куплено лотов | Средняя цена |

|---|---|---|---|

| 50 $ | 100 $ | 2 | 50 $ |

| 75 $ | 75 $ | 1 | 58 $ |

| 25 $ | 125 $ | 5 | 38 $ |

Усреднение по объему

| Цена актива 50 $ | |

| Пополнение | 100 $ |

| Куплено лотов | 2 |

| Средняя цена | 50 $ |

| Цена актива 75 $ | |

| Пополнение | 75 $ |

| Куплено лотов | 1 |

| Средняя цена | 58 $ |

| Цена актива 25 $ | |

| Пополнение | 125 $ |

| Куплено лотов | 5 |

| Средняя цена | 38 $ |

Спекулянты проигрывают

Ежедневная высокочастотная торговля активами — типичный пример маркет-тайминга. Дневные трейдеры совершают множество сделок, опираясь на технический анализ, новостной фон или свой внутренний мир. Уверенность в том, что в течение дня, недели, месяца удастся найти лучшее время для покупки и продажи актива, — главная движущая сила.

На тему доходности спекулятивной торговли проведено много исследований, и портал CNBC сделал краткие выводы.

За ростом следует спад. Недавний анализ сделок пользователей платформы Robinhood показал, что за ростом объемов торгов по популярным акциям следует падение котировок в среднем на 5% в течение следующего месяца. Неопытные трейдеры в погоне за результатом агрессивно покупают «горячие» акции по высоким ценам. После спекулятивного роста цены акций снижаются, а спекулянты несут потери.

Ежедневная торговля «съедает» деньги. Исследование 2019 года основывается на результатах 1551 трейдера из Бразилии. Авторы заявили, что 97% инвесторов, которые ежедневно торговали на протяжении 300 дней, потеряли свои деньги. Только 17 человек из полутора тысяч получили прибыль, превышающую минимальную заработную плату в 16 $ в день. В еще одной статье приводится статистика торгов тайваньских трейдеров: менее 1% спекулянтов получают стабильную и высокую прибыль после вычета всех комиссий.

Чем больше активности, тем меньше прибыли. Сотрудники Калифорнийского университета проанализировали доходность 66 тысяч торговых счетов в Charles Schwab с 1991 по 1996 год. Наиболее активные трейдеры имели доходность в 11,4%, в то время как рынок рос на 17,9%.

Аналитики из Richard Bernstein Advisors пришли к выводу, что срок владения акциями напрямую влияет на вероятность получения убытка. Если ежедневный трейдинг в 46% случаев приводит к потерям, то удержание акций на протяжении 10 лет снижает вероятность убытка до 10%.

Подавляющее большинство внутридневных инвесторов проигрывают индексу широкого рынка или вовсе теряют свои сбережения. Ничем не подкрепленная уверенность, азарт и чувство толпы — не лучшие спутники в инвестициях. Большую роль играет новостной шум и постоянно совершенствующееся программное обеспечение. Еще несколько десятилетий назад инвесторам приходилось звонить брокеру для покупки акций, а новости и котировки узнавать из газет. С широким распространением интернета и смартфонов купить акции Alibaba стало проще, чем носки на Aliexpress.

Результаты профессиональных управляющих тоже неоднозначны. Эффективность фондов с активным управлением принято оценивать по результатам индексных фондов. Часто управляющие могут превосходить индекс, но большие комиссии за управление приводят к меньшей доходности.

По данным CNBC, в последние 10 лет активные фонды опережали пассивные в категориях: мировая недвижимость, облигации и зарубежные акции. Индексные фонды показывают лучшую доходность на рынке акций США.

Вероятность убытка в зависимости от срока владения акциями

| 1 день | 46% |

| 1 неделя | 43% |

| 1 месяц | 41% |

| 3 месяца | 37% |

| 12 месяцев | 31% |

| 3 года | 21% |

| 5 лет | 19% |

| 10 лет | 10% |

Вероятность убытка в зависимости от срока владения акциями

| 1 день | 46% |

| 1 неделя | 43% |

| 1 месяц | 41% |

| 3 месяца | 37% |

| 12 месяцев | 31% |

| 3 года | 21% |

| 5 лет | 19% |

| 10 лет | 10% |

Доходность активных и индексных фондов в последние 10 лет с учетом комиссий

| Активные фонды | Индексные фонды | |

|---|---|---|

| Акции крупных компаний США | 12,3% | 13,8% |

| Акции средних компаний США | 11,2% | 12,0% |

| Акции малых компаний США | 9,7% | 11,1% |

| Остальные акции крупных компаний | 6,8% | 5,7% |

| Остальные акции малых компаний | 6,4% | 6,7% |

| Акции крупных компаний мира | 9,7% | 9,3% |

| Акции компаний развивающихся стран | 3,6% | 3,0% |

| Акции европейских компаний | 6,8% | 5,4% |

| Мировая недвижимость | 6,8% | 5,6% |

| Недвижимость США | 9,0% | 9,6% |

| Высокодоходные облигации | 5,8% | 5,6% |

| Среднесрочные облигации | 5,1% | 5,0% |

| Корпоративные облигации | 6,1% | 5,5% |

Доходность активных и индексных фондов в последние 10 лет с учетом комиссий

| Активные фонды | |

| Акции крупных компаний США | 12,3% |

| Акции средних компаний США | 11,2% |

| Акции малых компаний США | 9,7% |

| Остальные акции крупных компаний | 6,8% |

| Остальные акции малых компаний | 6,4% |

| Акции крупных компаний мира | 9,7% |

| Акции компаний развивающихся стран | 3,6% |

| Акции европейских компаний | 6,8% |

| Мировая недвижимость | 6,8% |

| Недвижимость США | 9,0% |

| Высокодоходные облигации | 5,8% |

| Среднесрочные облигации | 5,1% |

| Корпоративные облигации | 6,1% |

| Индексные фонды | |

| Акции крупных компаний США | 13,8% |

| Акции средних компаний США | 12,0% |

| Акции малых компаний США | 11,1% |

| Остальные акции крупных компаний | 5,7% |

| Остальные акции малых компаний | 6,7% |

| Акции крупных компаний мира | 9,3% |

| Акции компаний развивающихся стран | 3,0% |

| Акции европейских компаний | 5,4% |

| Мировая недвижимость | 5,6% |

| Недвижимость США | 9,6% |

| Высокодоходные облигации | 5,6% |

| Среднесрочные облигации | 5,0% |

| Корпоративные облигации | 5,5% |

Сколько акций достаточно для диверсификации

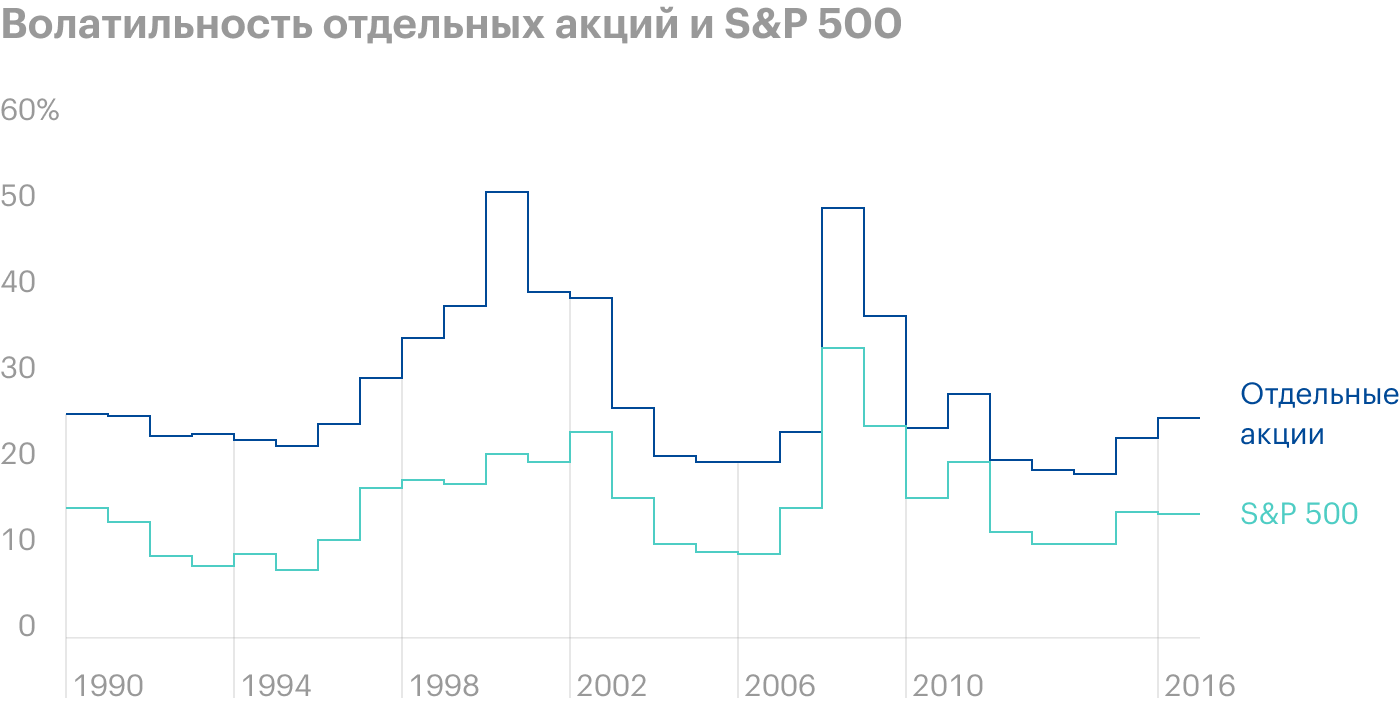

Однозначного ответа на этот вопрос нет. Авторы разных исследовательских работ приходят к разным выводам. Одни из них говорят, что достаточно 12—18 акций, чтобы снизить волатильность портфеля до уровня S&P 500. Другие утверждают, что даже сотня акций не даст необходимой диверсификации.

Минимальное и комфортное число эмитентов в портфеле индивидуально для каждого инвестора. Волатильность портфеля из нескольких акций может существенно вырасти, а инвестирование в большое количество компаний значительно усложняет их анализ. Если инвестор не готов к рискам, а времени для изучения финансовой отчетности нет, то лучшим решением будет покупка индексов, например S&P 500.

На тему диверсификации недавно высказался Чарли Мангер, многолетний партнер и правая рука Уоррена Баффетта. Он назвал абсолютным безумием думать, что владение сотней акций вместо пяти сделает инвестора успешнее. «Я думаю, что гораздо проще найти пять, чем сто. И мне гораздо удобнее владеть двумя или тремя акциями, о которых я кое-что знаю и где у меня есть преимущество», — сказал Мангер.

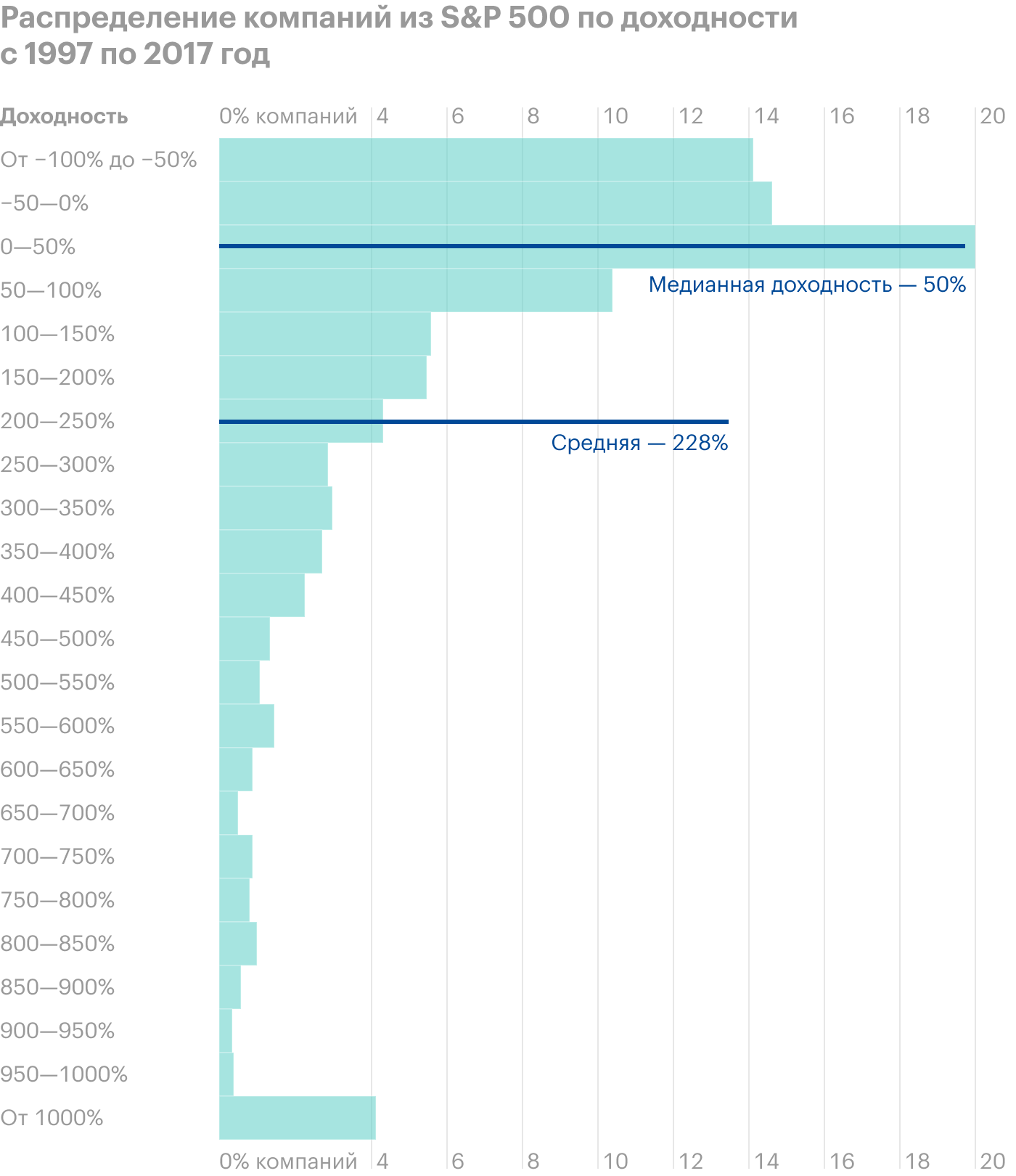

Чтобы выбрать лучшие компании из индекса, необходимы хорошие аналитические способности или изрядная доля везения. Аналитики Standard & Poor’s изучили динамику отдельных акций S&P 500 с 1997 по 2017 год. Медианная доходность составила 50%, а средняя арифметическая — 228%. Небольшое число акций показало сверхвысокую доходность — именно они тянули за собой весь индекс. Только у одного эмитента из четырех была доходность выше средней.

Выводы

Историческая динамика индекса широкого рынка S&P 500 подтверждает мнение, что оптимальная стратегия инвестора — покупка и усреднение индекса на протяжении длительного времени.

Многие инвесторы из-за необоснованной уверенности в своих силах, обилия информации и рекламных кампаний брокеров совершают большое количество сделок. На длинной дистанции такой подход, как правило, приводит к результатам ниже среднего или потере депозита.

При выборе отдельных акций в инвестиционный портфель необходимо адекватно оценивать риски и уделять время анализу финансовых результатов компании. Выбрать лучшие акции и отбросить плохие непросто. Большинство эмитентов показывает худшую динамику по сравнению со средним значением.