Обзор Academy Sports & Outdoors: положительные показатели и активная политика расширения

Academy Sports & Outdoors (NASDAQ: ASO) зарегистрирована в штате Делавэр, США. Группа компаний в основном занимается сетевым ретейлом товаров для спорта и активного образа жизни.

О компании

В России акции компании котируются на «СПб-бирже» с 1 июня 2021 года под тикером ASO и показывают положительную краткосрочную динамику. В США на бирже NASDAQ акции компании начали котироваться 1 октября 2020 года.

История компании. Компанию основали в 1938 году, когда учредитель Макс Гохман открыл шиномонтажную мастерскую академии в Сан-Антонио, штат Техас. В 1945 году Гохман сменил название магазина на Academy Super Surplus. В 1956 Гохман перенес свой бизнес в Остин и расширил его до четырех магазинов. В 1973 сын Гохмана Артур купил компанию Southern Surplus Sales в Хьюстоне и сменил ее название на Academy Corp. Потом открыл шесть магазинов академии в Хьюстоне, расширяя сеть еще больше. В 1978 году Артур Гохман прекратил юридическую практику и полностью посвятил себя сети ретейла.

С 1980 года начался новый этап в деятельности компании: руководство ввело в свой ассортимент товары для спорта и активного отдыха. В следующем году ретейлер переехал в новые офисы и на склад площадью 50 тысяч кв. футов. Далее началась крупная рекламная кампания в газетах. В 1988 году компания открыла свои первые магазины big box площадью 35—40 тысяч кв. футов.

В 1990 ретейлер приобрел свой нынешний корпоративный офис и распределительный центр в Кэти в Техасе. На тот момент работало уже 28 магазинов по всему штату. В следующем году продажи достигли 100 млн долларов.

В 1994 произошло знаковое событие: сеть расширилась за пределы Техаса, до Эдмонда в Оклахоме и Лафайета в Луизиане. В 1995 году она сменила название на современное: Academy Sports & Outdoors. А в 1996 году семейный бизнес перешел уже к Дэвиду Гохману, сыну Артура и внуку Макса.

В 2006 году открылся первый гипермаркет площадью 100 тысяч кв. футов, продажи достигли 2 млрд долларов. В 2011 году инвестором компании стал Kohlberg Kravis Roberts & Co., наблюдался активный рост онлайн-продаж.

В 2015 году количество магазинов достигло 200, а к 2018 году — уже 250. В 2020 году компания провела первоначальное публичное размещение акций на Nasdaq Global Select Market. К настоящему моменту работает 259 магазинов в 16 штатах, зона охвата включила Юг, Юго-Восток и Средний Запад США.

Дочерние предприятия и внешние связи. Дочерние предприятия группы компаний работают в основном под торговыми марками Academy Sports & Outdoors, Magellan Outdoors, BCG, O’rageous и Outdoor Gourmet,

У компании налажены партнерские связи с профессиональными — NFL, MLB, NBA, MLS — и университетскими — SEC и Big 12 — спортивными командами, а также с такими туристическими организациями, как BASS, Высшая рыболовная лига, Ducks Unlimited, и с Береговой охраной США.

В 2020 финансовом году компания установила эксклюзивные отношения с четырьмя университетскими спортивными конференциями: SWAC, SIAC, CIAA, MEAC, члены которых в основном студенты и преподаватели учебных заведений, входящих в лигу HBCU. Большой упор делается на работу с молодежью.

Всего у компании партнерские отношения с 415 молодежными спортивными командами, ассоциациями и полицейскими спортивными лигами.

Компания практикует пожертвования некоммерческим спортивным организациям и государственным структурам. Ключевые программы такого рода включают поддержку силовых структур, учителей и медицинских работников.

В 2020 году началось финансирование лиц и организаций, задействованных в борьбе с COVID-19, в частности начато сотрудничество с техасскими TIRR Memorial Hermann и медцентром Baylor, Scott & White, проводящими постковидную реабилитацию.

Academy также ввела противоковидные меры безопасности массовых развлечений в партнерстве с National Night Out и провела 52 мероприятия по пожертвованиям в целях поддержания противоковидных мер безопасности в учебных заведениях по всему миру. Началось сотрудничество с детской Больницей Святого Иуды Фаддея в Мемфисе.

Акционеры. Акционерный капитал компании распределен преимущественно между инвестиционными компаниями и взаимными фондами, что обычно для акционерных обществ США. Крупнейший акционер — Fidelity Management & Research Co., один из крупнейших и старейших в США инвестиционных холдингов, который основан в 1940 году семьей финансовых магнатов Джонсонов.

Этот факт способствует инвестиционной привлекательности компании — ведь это доказательство надежной репутации среди институциональных инвесторов. На втором месте одна из крупнейших в мире инвестиционных компаний The Vanguard Group, принадлежащая биржевому гуру Джону Боглу.

Перечисление акционеров может вселить в инвесторов оптимизм, поскольку репутация Джонсонов и Богла в финансовом мире очень высока, многие при выборе портфеля ориентируются на состав их портфелей. Также в составе акционеров компании BlackRock и Morgan Stanley, которые в представлении вообще не нуждаются.

Структура акционерного капитала

| Держатель | Доля | Статус |

|---|---|---|

| Fidelity Management & Research Co. | 13,99% | Институциональный инвестор |

| The Vanguard Group | 8,37% | Институциональный инвестор |

| Samlyn Capital | 5,79% | Институциональный инвестор |

| BlackRock Fund Advisors | 5,00% | Институциональный инвестор |

| Fidelity Contrafund | 4,09% | Взаимный фонд |

| Morgan Stanley & Co. | 2,85% | Институциональный инвестор |

| Maverick Capital | 2,82% | Институциональный инвестор |

| Vanguard Total Stock Market Index | 2,70% | Взаимный фонд |

| Arrowstreet Capital | 2,41% | Институциональный инвестор |

| Vanguard Small Cap Index Fund | 2,37% | Взаимный фонд |

| iShares Russell 2000 ETF | 1,93% | Взаимный фонд |

| Goldman Sachs & Co. | 1,87% | Институциональный инвестор |

| D. E. Shaw & Co. | 1,86% | Институциональный инвестор |

| Goldman Sachs Asset Management | 1,75% | Институциональный инвестор |

| Fidelity Series Small Cap Opportunities Cup | 1,70% | Взаимный фонд |

| Federated Hermes Kaufmann Small Cap Fund Class A Shares | 1,67% | Взаимный фонд |

| Vanguard Extended Market Index Fund Admiral Shares | 1,25% | Взаимный фонд |

| Fidelity Value Fund | 1,17% | Взаимный фонд |

| Fidelity VIP — Mid Cap Portfolio | 1,05% | Взаимный фонд |

| iShares Russell 2000 Value ETF | 0,91% | Взаимный фонд |

| Остальные, включая free float | 34,45% | Преимущественно розничные инвесторы |

Структура акционерного капитала

| Fidelity Management & Research Co. | |

| Доля | 13,99% |

| Статус | Институциональный инвестор |

| The Vanguard Group | |

| Доля | 8,37% |

| Статус | Институциональный инвестор |

| Samlyn Capital | |

| Доля | 5,79% |

| Статус | Институциональный инвестор |

| BlackRock Fund Advisors | |

| Доля | 5,00% |

| Статус | Институциональный инвестор |

| Fidelity Contrafund | |

| Доля | 4,09% |

| Статус | Взаимный фонд |

| Morgan Stanley & Co. | |

| Доля | 2,85% |

| Статус | Институциональный инвестор |

| Maverick Capital | |

| Доля | 2,82% |

| Статус | Институциональный инвестор |

| Vanguard Total Stock Market Index | |

| Доля | 2,70% |

| Статус | Взаимный фонд |

| Arrowstreet Capital | |

| Доля | 2,41% |

| Статус | Институциональный инвестор |

| Vanguard Small Cap Index Fund | |

| Доля | 2,37% |

| Статус | Взаимный фонд |

| iShares Russell 2000 ETF | |

| Доля | 1,93% |

| Статус | Взаимный фонд |

| Goldman Sachs & Co. | |

| Доля | 1,87% |

| Статус | Институциональный инвестор |

| D. E. Shaw & Co. | |

| Доля | 1,86% |

| Статус | Институциональный инвестор |

| Goldman Sachs Asset Management | |

| Доля | 1,75% |

| Статус | Институциональный инвестор |

| Fidelity Series Small Cap Opportunities Cup | |

| Доля | 1,70% |

| Статус | Взаимный фонд |

| Federated Hermes Kaufmann Small Cap Fund Class A Shares | |

| Доля | 1,67% |

| Статус | Взаимный фонд |

| Vanguard Extended Market Index Fund Admiral Shares | |

| Доля | 1,25% |

| Статус | Взаимный фонд |

| Fidelity Value Fund | |

| Доля | 1,17% |

| Статус | Взаимный фонд |

| Fidelity VIP — Mid Cap Portfolio | |

| Доля | 1,05% |

| Статус | Взаимный фонд |

| iShares Russell 2000 Value ETF | |

| Доля | 0,91% |

| Статус | Взаимный фонд |

| Остальные, включая free float | |

| Доля | 34,45% |

| Статус | Преимущественно розничные инвесторы |

На чем зарабатывает

Ассортимент. Из всех товаров для спорта и активного отдыха 80% продаж приходится на американские бренды. В их числе 19 брендов, права на которые компания сама приобрела. Ассортимент достаточно диверсифицирован, учитывая тот факт, что ни один бренд не занимает более 10% от общего объема продаж по состоянию на 2020 финансовый год.

Компания — официальный дистрибьютор брендов Nike, Carhartt, Adidas, Under Armour, Columbia Sportswear, North Face и Winchester. Собственные бренды включают в себя Magellan Outdoors, BCG, Academy Sports & Outdoors, Outdoor Gourmet. Стратегия компании в отношении собственных брендов исключает повторение — она строится на заполнении ниш, которые свободны от продукции других компаний, включая всемирно известные.

Это можно считать сильной стороной компании, что в случае дальнейшего соблюдения такой же стратегии будет положительно влиять на динамику ее акций. При этом стоит отметить, что два крупнейших приобретенных в собственность бренда, Magellan Outdoors и BCG, — это одни из наиболее быстрорастущих по объемам продаж торговых марок.

За 2020 финансовый год штата их продажи показали рост на 9,1 и 4% соответственно. При этом в упомянутом финансовом году штата 56% продаж приходилось именно на бренды, находящиеся в собственности компании, — это повышает конкурентную устойчивость «покупной» продукции группы в ее магазинах по сравнению даже со всемирно известными сторонними брендами и служит бычьим фактором для дальнейшего ралли ее акций.

Структура продаж по группам товаров. Наибольшую долю по состоянию на 2021 финансовый налоговый год компании составляют продажи товаров для походов, и сбыт этих товаров вырос. Это можно связать с частичным снятием карантинных ограничений на передвижение в США, где продается продукция группы компаний.

В этих условиях люди, которые ведут активный образ жизни, получили возможность ходить в туристические походы хотя бы в пределах своего штата. По росту сбыта лидирует, правда, продукция из категории «другое», что не очень положительно для инвестиционной привлекательности сети магазинов, специализирующейся именно на товарах для спорта и активного образа жизни.

Слабый рост продаж обуви можно связать с тем, что в связи с ограничениями американцы стали меньше передвигаться.

Структура продаж по категориям товаров, тысяч долларов

| 2019 | 2020 | 2021 | Доля в 2021 | Изменение в 2021 | |

|---|---|---|---|---|---|

| Товары для походов | 1 473 403 | 1 455 080 | 1 968 514 | 34,60% | 35,29% |

| Товары для спорта и отдыха | 1 017 670 | 975 711 | 1 258 913 | 22,13% | 29,03% |

| Одежда | 1 274 330 | 1 357 320 | 1 387 963 | 24,40% | 2,26% |

| Обувь | 997 692 | 1 021 603 | 1 044 502 | 18,36% | 2,24% |

| Другое | 20 798 | 20 183 | 29 341 | 0,52% | 45,37% |

Структура продаж по категориям товаров, тысяч долларов

| Товары для походов | |

| 2019 | 1 473 403 |

| 2020 | 1 455 080 |

| 2021 | 1 968 514 |

| Доля в 2021 | 34,60% |

| Изменение в 2021 | 35,29% |

| Товары для спорта и отдыха | |

| 2019 | 1 017 670 |

| 2020 | 975 711 |

| 2021 | 1 258 913 |

| Доля в 2021 | 22,13% |

| Изменение в 2021 | 29,03% |

| Одежда | |

| 2019 | 1 274 330 |

| 2020 | 1 357 320 |

| 2021 | 1 387 963 |

| Доля в 2021 | 24,40% |

| Изменение в 2021 | 2,26% |

| Обувь | |

| 2019 | 997 692 |

| 2020 | 1 021 603 |

| 2021 | 1 044 502 |

| Доля в 2021 | 18,36% |

| Изменение в 2021 | 2,24% |

| Другое | |

| 2019 | 20 798 |

| 2020 | 20 183 |

| 2021 | 29 341 |

| Доля в 2021 | 0,52% |

| Изменение в 2021 | 45,37% |

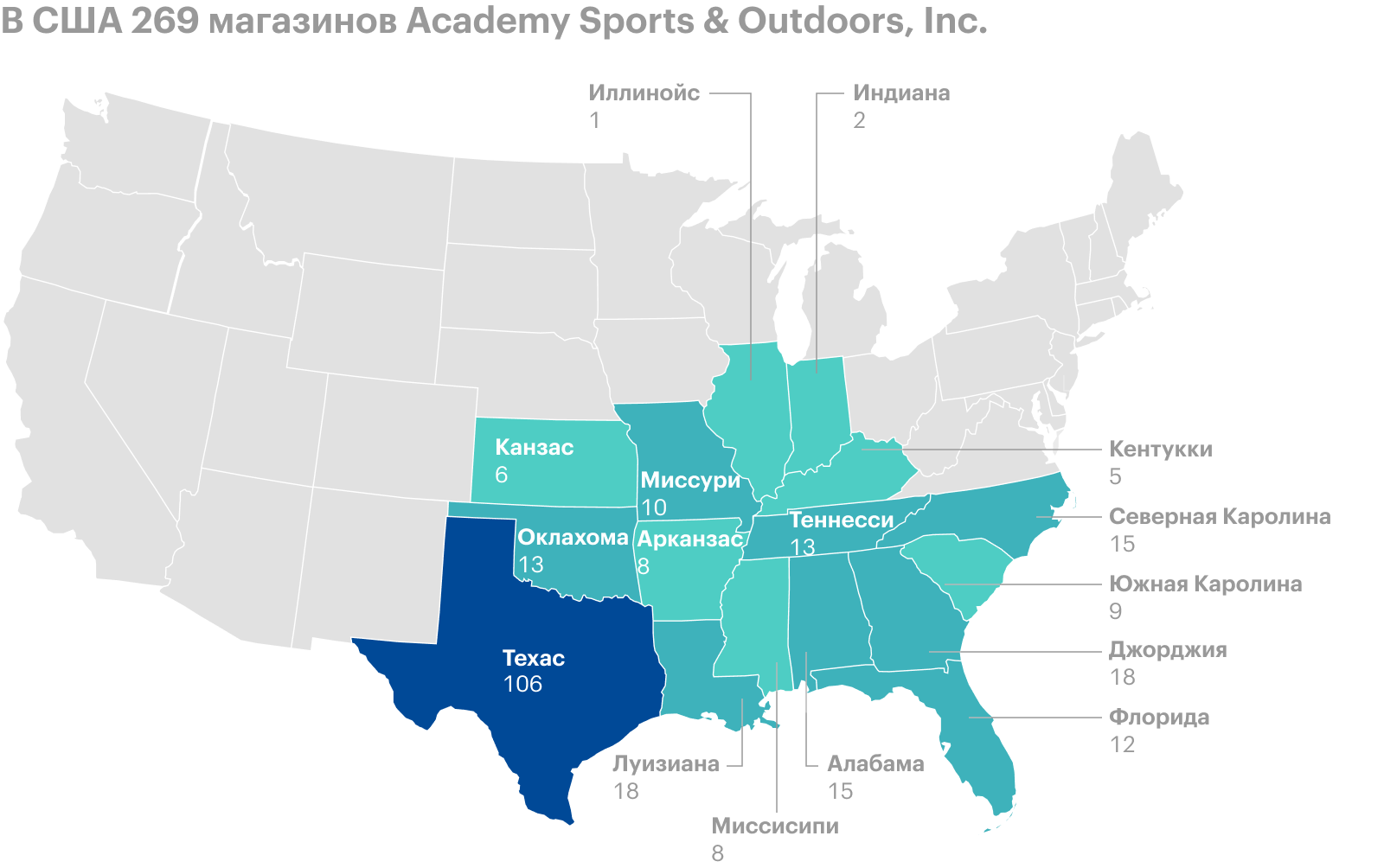

География продаж. Территориальное развитие сети магазинов ретейлера можно оценить как однобокое: за пределами США его присутствия вообще нет, а в самом США больше трети магазинов приходится на родной Техас.

Ретейл компании не присутствует в северной части США почти нигде, кроме Иллинойса, где всего лишь один магазин, даже на Юго-Западе в богатой Калифорнии, где стараются разместиться бизнесы, ретейл группы не представлен. С другой стороны, проникновение в Иллинойс уже можно считать положительным знаком.

Финансовые показатели. Группа компаний не обнародовала пока еще финансовые показатели ни за 2021 финансовый год штата, ни за 2021 финансовый налоговый индивидуальный год компании. Тем не менее по 4 кварталу 2021 финансового года штата уже можно о многом судить.

Все показатели выросли, кроме прибыли на акцию, что можно связать с дополнительной эмиссией. В остальном можно признать, что динамика показателей соответствует текущей макроэкономической ситуации, отставание роста чистой прибыли и чистых продаж от других показателей можно списать на увеличение расходов из-за продолжающихся транспортно-логистических ограничений между штатами.

За 2 полугодие 2021 финансового года штата рост показателей оказался намного более впечатляющим, вероятнее всего, из-за снижения ограничений по сравнению с аналогичным периодом предыдущего финансового года штата, что вызвало большой приток покупателей в магазины.

Также не следует сбрасывать со счетов тот факт, что к началу отчетного периода уже значительная часть американцев переболела COVID-19, что вызвало среди переболевших интерес к здоровому образу жизни в рамках постковидной реабилитации. Так или иначе, динамика абсолютно всех показателей положительная.

Квартальные финансовые показатели, тысяч долларов

| 4к2020 | 4к2021 | Изменение | |

|---|---|---|---|

| Прибыль до налогообложения | 168 681 | 240 897 | 42,81% |

| Скорректированная EBITDA | 229 645 | 324 416 | 41,27% |

| Операционная прибыль | 183 788 | 254 558 | 38,51% |

| Валовая маржа | 496 501 | 642 496 | 29,40% |

| Чистая прибыль | 167 676 | 190 510 | 13,62% |

| Чистые продажи | 1 606 420 | 1 791 530 | 11,52% |

| Базовая прибыль на акцию | 2,31 $ | 2,06 $ | −10,82% |

| Разводненная прибыль на акцию | 2,25 $ | 1,99 $ | −11,56% |

Квартальные финансовые показатели, тысяч долларов

| Прибыль до налогообложения | |

| 4к2020 | 168 681 |

| 4к2021 | 240 897 |

| Изменение | 42,81% |

| Скорректированная EBITDA | |

| 4к2020 | 229 645 |

| 4к2021 | 324 416 |

| Изменение | 41,27% |

| Операционная прибыль | |

| 4к2020 | 183 788 |

| 4к2021 | 254 558 |

| Изменение | 38,51% |

| Валовая маржа | |

| 4к2020 | 496 501 |

| 4к2021 | 642 496 |

| Изменение | 29,40% |

| Чистая прибыль | |

| 4к2020 | 167 676 |

| 4к2021 | 190 510 |

| Изменение | 13,62% |

| Чистые продажи | |

| 4к2020 | 1 606 420 |

| 4к2021 | 1 791 530 |

| Изменение | 11,52% |

| Базовая прибыль на акцию | |

| 4к2020 | 2,31 $ |

| 4к2021 | 2,06 $ |

| Изменение | −10,82% |

| Разводненная прибыль на акцию | |

| 4к2020 | 2,25 $ |

| 4к2021 | 1,99 $ |

| Изменение | −11,56% |

Финансовые показатели за полугодия, тысяч долларов

| 2п2020 | 2п2021 | Изменение | |

|---|---|---|---|

| Прибыль до налогообложения | 159 174 | 465 819 | 192,65% |

| Скорректированная EBITDA | 282 902 | 595 409 | 110,46% |

| Операционная прибыль | 197 810 | 493 632 | 149,55% |

| Валовая маржа | 794 446 | 1 206 197 | 51,83% |

| Чистая прибыль | 157 656 | 368 306 | 133,61% |

| Чистые продажи | 2 742 721 | 3 371 863 | 22,94% |

| Базовая прибыль на акцию | 2,18 $ | 3,99 $ | 83,03% |

| Разводненная прибыль на акцию | 2,12 $ | 3,82 $ | 80,19% |

Финансовые показатели за полугодия, тысяч долларов

| Прибыль до налогообложения | |

| 2п2020 | 159 174 |

| 2п2021 | 465 819 |

| Изменение | 192,65% |

| Скорректированная EBITDA | |

| 2п2020 | 282 902 |

| 2п2021 | 595 409 |

| Изменение | 110,46% |

| Операционная прибыль | |

| 2п2020 | 197 810 |

| 2п2021 | 493 632 |

| Изменение | 149,55% |

| Валовая маржа | |

| 2п2020 | 794 446 |

| 2п2021 | 1 206 197 |

| Изменение | 51,83% |

| Чистая прибыль | |

| 2п2020 | 157 656 |

| 2п2021 | 368 306 |

| Изменение | 133,61% |

| Чистые продажи | |

| 2п2020 | 2 742 721 |

| 2п2021 | 3 371 863 |

| Изменение | 22,94% |

| Базовая прибыль на акцию | |

| 2п2020 | 2,18 $ |

| 2п2021 | 3,99 $ |

| Изменение | 83,03% |

| Разводненная прибыль на акцию | |

| 2п2020 | 2,12 $ |

| 2п2021 | 3,82 $ |

| Изменение | 80,19% |

Планы

В планах компании значительное повышение ключевых финансовых показателей по итогам 2021 финансового года штата. В случае если отчетность за год, которая выйдет в ближайшее время, покажет результаты, близкие к прогнозируемым, можно ожидать дополнительного импульса к росту акций.

Возникает вопрос: как эмитент добьется таких результатов, ведь в упомянутой выше ссылке на прогноз практически ничего не было об этом сказано — разве что только о макроэкономических и пандемических прогнозах, которые не могут точно дать даже лучшие врачи мира?

Кен Хикс планирует для достижения целей и поддержания их в следующем финансовом году штата «приспособиться к опыту продуктовых ретейлеров», косвенно указывая на то, что компании нужно расширить состав неких агентов, которые будут «ходить и подбирать заказы».

Данная информация не несет для инвестора никакой смысловой нагрузки, сравнивать в эпоху пандемии продуктовый ретейл со спортивным было бы некорректно. Слова о том, что «американцы продолжают полагаться на физические упражнения, спорт и активный отдых», тоже в целом дискуссионные, потому что коронавирус, особенно если им переболеешь повторно, вызывает слабость, и на какое время, никто пока не знает. Другое дело, что в планах у компании открытие до 10 новых магазинов — это хорошие для инвесторов новости.

Прогнозируемые компанией финансовые показатели, млн долларов

| 2019 | 2020 | 2021, мин. прогноз | 2021, макс. прогноз | |

|---|---|---|---|---|

| Прибыль до налогообложения | 123,00 | 339,00 | 670,00 | 715,00 |

| Чистая прибыль | 120,00 | 309,00 | 525,00 | 560,00 |

| Разводненная прибыль на акцию, долларов | 1,60 $ | 3,79 $ | 5,45 $ | 5,80 $ |

| Чистые продажи | 483,00 | 5689,00 | 6465,00 | 6620,00 |

Прогнозируемые компанией финансовые показатели, млн долларов

| Прибыль до налогообложения | |

| 2019 | 123,00 |

| 2020 | 339,00 |

| 2021, мин. прогноз | 670,00 |

| 2021, макс. прогноз | 715,00 |

| Чистая прибыль | |

| 2019 | 120,00 |

| 2020 | 309,00 |

| 2021, мин. прогноз | 525,00 |

| 2021, макс. прогноз | 560,00 |

| Разводненная прибыль на акцию, долларов | |

| 2019 | 1,60 $ |

| 2020 | 3,79 $ |

| 2021, мин. прогноз | 5,45 $ |

| 2021, макс. прогноз | 5,80 $ |

| Чистые продажи | |

| 2019 | 483,00 |

| 2020 | 5689,00 |

| 2021, мин. прогноз | 6465,00 |

| 2021, макс. прогноз | 6620,00 |

Хикс считает, что пандемия дает дополнительные возможности для бизнеса группы компаний. Это связано с тем, что у многих людей во время пандемии появились дополнительные хобби, от рыбалки до пеших прогулок. Это будет стимулировать продажи, причем, по мнению Хикса, даже после того, как пандемия пройдет. Даже если только треть приверженцев новых хобби продолжит ими заниматься после конца пандемии, это все равно будет означать огромный рост продаж. Из-за ослабления ограничительных мер по передвижению в США будет наблюдаться рост спроса на одежду и обувь, который упал в 2020 году. Конечно, если ограничительные меры не будут усиливаться.

В связи с пандемией произошел некоторый сдвиг предпочтений у клиентов спортивных магазинов. Даже до пандемии наблюдалась тенденция к удаленной работе и стиранию границ между рабочим и свободным временем. В связи с этим спортивная одежда пользуется все большей и большей популярностью: посидел человек дома за компьютером и пошел на полчаса во двор на турники в той же одежде.

Риски

Основным риском можно считать географическую ограниченность продаж. Группа работает не в самых богатых штатах США. К тому же компания игнорирует зарубежные рынки, которые меньше пострадали от коронавируса, чем американский, в частности рынок Китая, который растет, несмотря на перенесенную пандемию.

И хотя коронавирус оказал определенное положительное влияние на отрасль, он одновременно оказал и губительное влияние на физическую активность людей, переболевших им: у 40% из них, согласно исследованию, она снизилась. Соответственно, есть риск снижения спроса на спортивные товары.

Остальные риски в целом незначительны. Конкурентную среду можно считать благоприятной.

Выводы

Акции компании имеют сильные перспективы роста. В первую очередь это связано с тем, что в зоне охвата, а это преимущественно Юго-Запад и Юг США, у компании практически нет конкурентов. Но при этом компания занимает в федеральном масштабе второе место среди сетевых спортивных ретейлеров.

Основные магазины группы компаний концентрируются в городах с быстрорастущей латиноамериканской популяцией, которая выступает источником наибольшего демографического прироста, из чего можно сделать вывод, что количество потенциальных покупателей в магазинах группы будет увеличиваться.

Компания успешно преодолела препятствия, связанные с пандемией, и даже в это тяжелое время провела два размещения акций — первичное и вторичное. Это демонстрирует устойчивость ее бизнеса перед внешними факторами. Большой оптимизм у инвесторов может вызвать также набор брендов компании и стабильность финансовых результатов.

Некоторую тревогу вызывает концентрация магазинов компании в довольно проблемных регионах, находящихся на границе с Мексикой. Стоит только перекрыть границу — демографическая ситуация в регионе ухудшится, уменьшится и количество потенциальных покупателей. К тому же это не самые лучшие с точки зрения покупательной способности населения регионы. Северные же регионы группа традиционно игнорирует.

Положительные перспективы перевешивают риски. Поэтому акции группы компаний неплохо смотрелись бы в составе портфеля инвестора, особенно если ориентироваться на выбор крупнейших мировых инвестиционных компаний, перечисленных выше.