Картинки, убытки и еще раз убытки: стоит ли инвестировать в Snap

Snap (NYSE: SNAP) — американский сервис для отправки сообщений. Компания стоит побольше многих достойных предприятий, но до сих пор не приносит прибыли. У нее есть позитивная конъюнктура, но она не оправдывает текущей цены.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Сделать обзор Snap предложил наш читатель Timur Haxly в комментариях к обзору Pinterest. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзоре много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

На чем зарабатывают

Ни на чем они не зарабатывают: основным методом времяпровождения для компании остаются масштабные денежные гекатомбы, этот бизнес глубоко убыточен.

Snapchat — это платформа для обмена сообщениями и видео, вокруг которой выросла своя экосистема с авторами и контентом.

Годовой отчет компании небогат на подробности, но суть такая: компания делает деньги на рекламе в своем сервисе, а еще на продаже очков дополненной реальности.

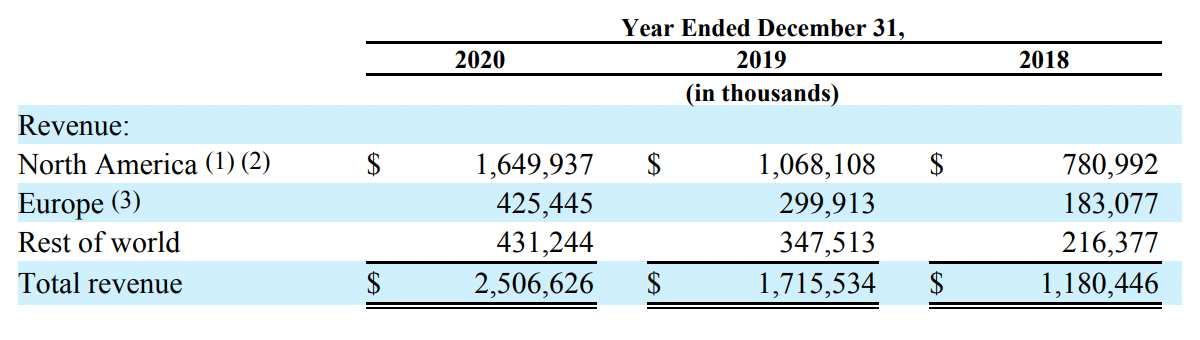

Географически выручка компании разделяется на следующие сегменты:

- Северная Америка — 65,82%, здесь 63,83% выручки компании дают США.

- Европа — 16,97%.

- Остальной мир — 17,21%.

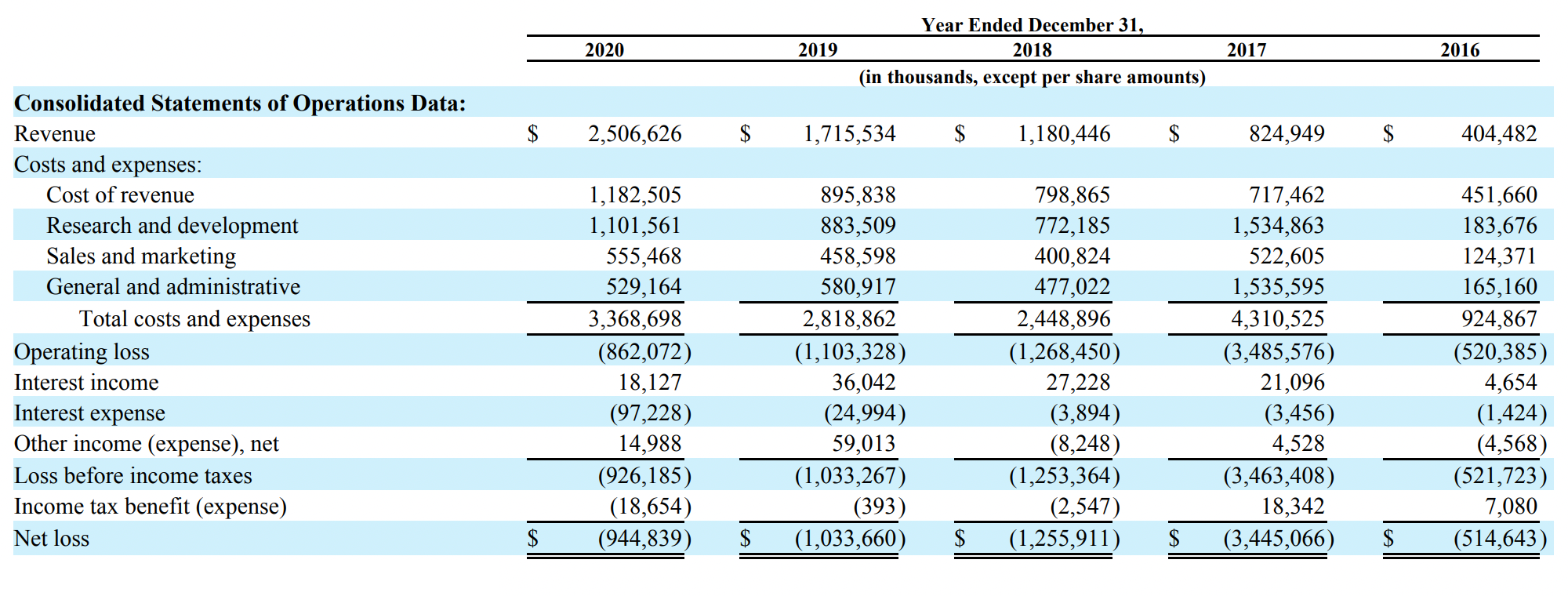

Годовая выручка и прибыль компании, млрд долларов

| Выручка | Прибыль | Маржа прибыли | |

|---|---|---|---|

| 2017 | 0,82 | −3,45 | −417,61% |

| 2018 | 1,18 | −1,26 | −106,39% |

| 2019 | 1,72 | −1,03 | −60,25% |

| 2020 | 2,51 | −0,94 | −37,69% |

Годовая выручка и прибыль компании, млрд долларов

| Выручка | |

| 2017 | 0,82 |

| 2018 | 1,18 |

| 2019 | 1,72 |

| 2020 | 2,51 |

| Прибыль | |

| 2017 | −3,45 |

| 2018 | −1,26 |

| 2019 | −1,03 |

| 2020 | −0,94 |

| Маржа прибыли | |

| 2017 | −417,61% |

| 2018 | −106,39% |

| 2019 | −60,25% |

| 2020 | −37,69% |

«Где деньги, Зин?»

Snap достойна места в Палате мер и весов как образец абсолютного биржевого бесстыдства: убыточное приложение с капитализацией как у полноценного прибыльного предприятия — 91,64 млрд долларов. Для сравнения: делающий реальные товары и показывающий прибыль Ford стоит 61,28 млрд. Объемы убытков у компании варьируются от года к году, но в целом она выглядит безнадежно убыточной — причем длится это уже довольно долго.

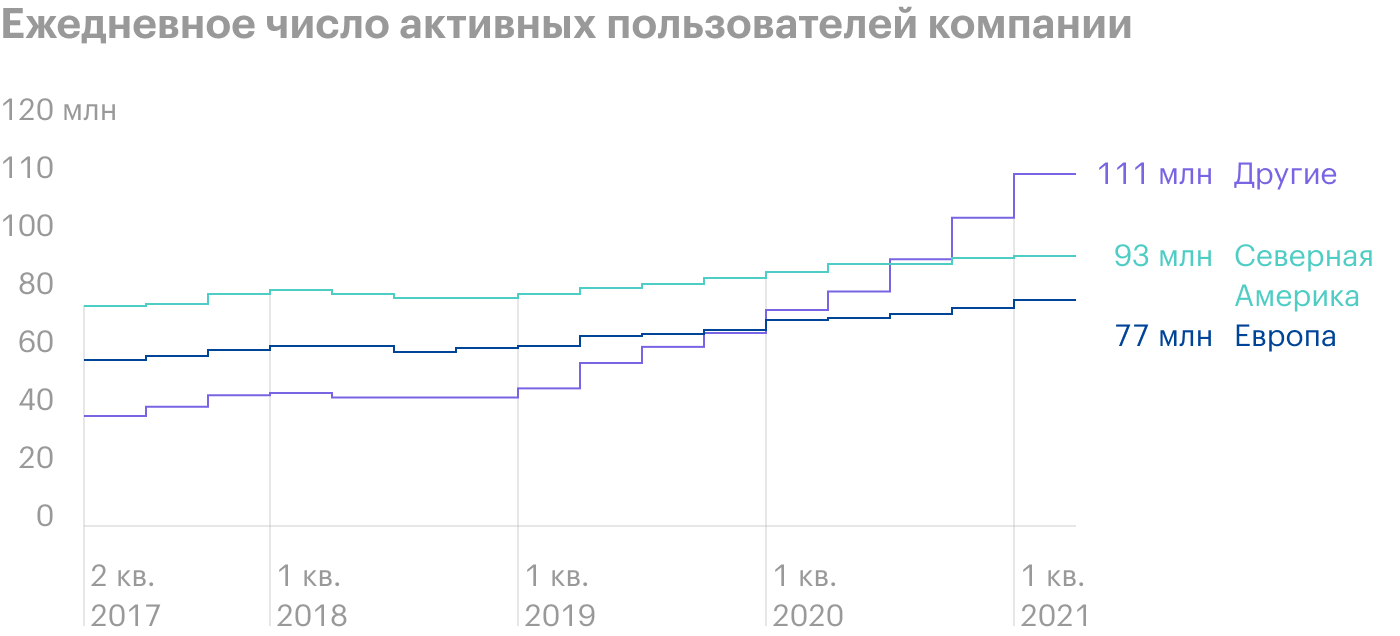

У Snap есть, конечно, определенные плюсы. Их пользовательская база покрывает 90% населения в возрасте 13—24 лет и 75% населения в возрасте 13—34 лет в крупных развитых экономиках США, Великобритании, Австралии, Нидерландов и Франции. В целом аудитория Snap — это люди, расходы которых составляют примерно половину мировых трат на рекламу в интернете.

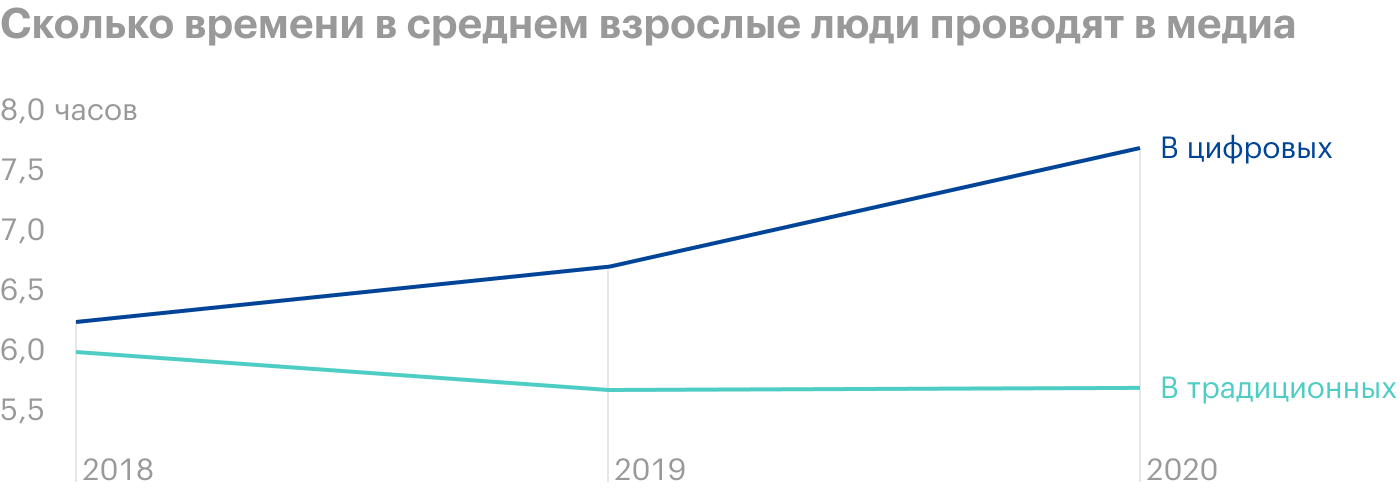

В идеале компания должна на этом хорошо заработать, благо к тому есть предпосылки: показатели выручки на пользователя растут. В контексте увеличения доли цифровых медиа в структуре потребления информации Snap может на что-то надеяться.

Тем более что занятость среди подростков — а это важнейшая часть аудитории Snap — постепенно восстанавливается. Это наводит рекламодателей на мысли, что можно увеличить траты на рекламу на популярной у подростков платформе, дабы выиграть от грядущего увеличения их покупательной способности.

Но даже в этом случае безумную цену компании никак не оправдать — даже увеличением в последнем квартале выручки на 66% по сравнению с аналогичным периодом прошлого года. Компания просто не стоит своих денег. В связи с этим вероятность, что ее кто-то купит, стремится к нулю.

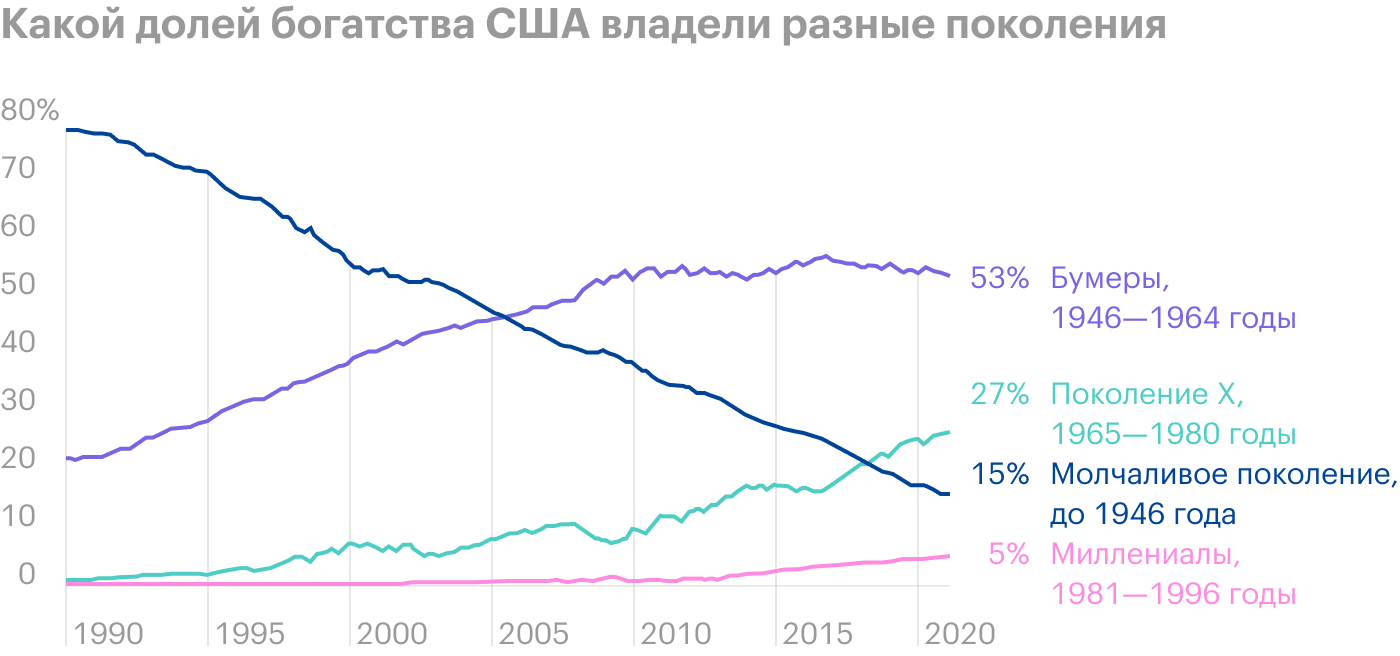

И опять-таки ориентация на молодежь и подростков в глазах рекламодателей — это не такой уж глобальный плюс с учетом того, что в США молодые поколения по уровню благосостояния сильно уступают старикам. И учитывая рост продолжительности жизни, я думаю, что немолодая аудитория для рекламодателей будет в приоритете. Проще говоря, рекламный бюджет, возможно, лучше потратить на Facebook, нежели на Snap.

Компания также отличается большой долговой нагрузкой: у нее задолженностей на 3,352 млрд долларов, из которых 751,928 млн нужно погасить в течение года. В принципе, денег в распоряжении компании достаточно: 967,519 млн на счетах и 612,757 млн задолженностей контрагентов. Но здесь также следует учитывать убыточность Snap. Все это стимулирует ее заниматься эмиссией новых акций, что может негативно сказаться на котировках.

Учитывая уже гигантскую капитализацию компании, я думаю, что спрос именно на акции Snap вообще не будет гарантирован. В общем, по текущей цене я бы не стал брать эти акции ни за что. По уму Snap должна стоить в 2—2,5 раза дешевле, чем сейчас. Компания, стабильно не показывающая прибыли годами, не может столько стоить.

Квартальная выручка и прибыль компании, млн долларов

| Выручка | Прибыль | Маржа прибыли | |

|---|---|---|---|

| 2 квартал 2020 | 454,16 | −325,95 | −71,71% |

| 3 квартал 2020 | 678,67 | −199,85 | −29,45% |

| 4 квартал 2020 | 911,32 | −113,10 | −12,41% |

| 1 квартал 2021 | 769,58 | −286,88 | −37,28% |

Квартальная выручка и прибыль компании, млн долларов

| Выручка | |

| 2 квартал 2020 | 454,16 |

| 3 квартал 2020 | 678,67 |

| 4 квартал 2020 | 911,32 |

| 1 квартал 2021 | 769,58 |

| Прибыль | |

| 2 квартал 2020 | −325,95 |

| 3 квартал 2020 | −199,85 |

| 4 квартал 2020 | −113,10 |

| 1 квартал 2021 | −286,88 |

| Маржа прибыли | |

| 2 квартал 2020 | −71,71% |

| 3 квартал 2020 | −29,45% |

| 4 квартал 2020 | −12,41% |

| 1 квартал 2021 | −37,28% |

Средняя выручка на пользователя

| 2018 | 6,29 $ |

| 2019 | 8,29 $ |

| 2020 | 10,09 $ |

Средняя выручка на пользователя

| 2018 | 6,29 $ |

| 2019 | 8,29 $ |

| 2020 | 10,09 $ |

Сравнение Snap c конкурентами в Северной Америке

| Возраст платформы, лет | Активные пользователи в день, млн человек | Средняя выручка на одного пользователя | |

|---|---|---|---|

| 17 | 195 | 213 $ | |

| 15 | 37 | 58 $ | |

| Snap | 9 | 92 | 20 $ |

Сравнение Snap c конкурентами в Северной Америке

| Возраст платформы, лет | |

| 17 | |

| 15 | |

| Snap | 9 |

| Активные пользователи в день, млн человек | |

| 195 | |

| 37 | |

| Snap | 92 |

| Средняя выручка на одного пользователя | |

| 213 $ | |

| 58 $ | |

| Snap | 20 $ |

Резюме

Если и брать эти акции, то только после падения до 20—30 $ в ожидании отскока. По текущей цене и с нынешним фундаментом бизнеса — точнее, отсутствием такового у этой убыточной компании — инвестировать в Snap можно посоветовать только безумным храбрецам.