Участки, склады и дивиденды: инвестируем в Terreno Realty

Terreno Realty (NYSE: TRNO) — REIT, инвестирующий в коммерческую недвижимость. Большим благом для компании стал бум инвестиций в логистику. Но есть ли там на что надеяться инвесторам сейчас?

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывают

Этот REIT управляет коммерческой недвижимостью и сдает ее в аренду. Согласно последнему квартальному отчету, недвижимость делится по типам использования и структура выглядит примерно так:

- Склады — 79,5%. Здесь учитываются как склады для товаров в рознице, так и просто склады промышленных товаров.

- Помещения для других видов деятельности вроде НИОКР и легкой промышленности — 4,7%.

- Склады для хранения контейнеров при транзите — 6,5%.

- Благоустроенная территория, пригодная для использования в коммерческих целях: стоянки для дальнобойщиков, хранение контейнеров — 9,3%.

Всего у компании 256 зданий площадью 15,1 млн квадратных футов, 37 участков площадью 128,3 акра и еще ряд строящихся объектов, в сумме полмиллиона квадратных футов.

Аргументы в пользу компании

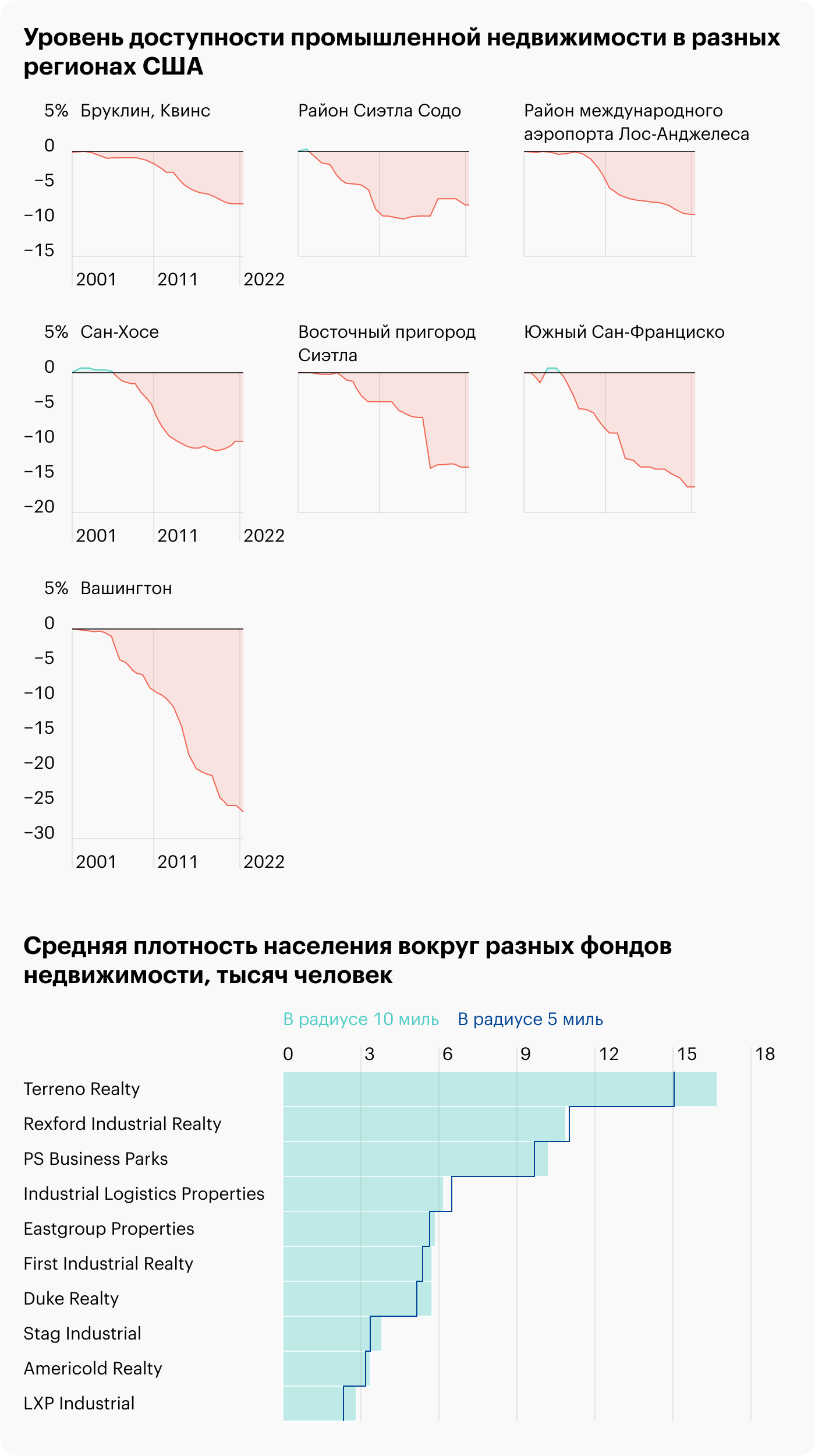

Скорее перспективно. На склады в США большой спрос благодаря росту интернет-коммерции, и в этом плане компания в хорошем положении, поскольку ее склады находятся в районах с высокой плотностью населения.

Ну и вообще спрос на промышленную коммерческую недвижимость в США растет, а строят ее явно недостаточно.

Диверсификация. Ни один из клиентов компании не дает ей больше 5% выручки, что усиливает ее переговорную позицию и нивелирует минусы от ухода самых крупных клиентов.

Дивиденды. Компания платит 1,36 $ на акцию в год, что дает 2,15% годовых. Это не гигантские деньги, но, учитывая позитивную конъюнктуру для бизнеса Terreno, есть перспективы дальнейшего увеличения доходов и дивидендных выплат.

Размер. На моей памяти это один из самых «дешевых» в абсолютных числах REIT: капитализация компании составляет всего 4,7 млрд долларов.

Что может помешать

Просадочка вышла. Недавние заявления руководства Amazon о том, что компания планирует притормозить с новыми инвестициями в расширение своих логистических мощностей, могут оказать сдерживающее влияние на рост размера арендной платы в этом секторе.

К счастью, в этом году у компании нет вала окончания действия существующих договоров, поэтому не думаю, что в этом году ее ждет массовый уход арендаторов, требующих снижения арендной платы.

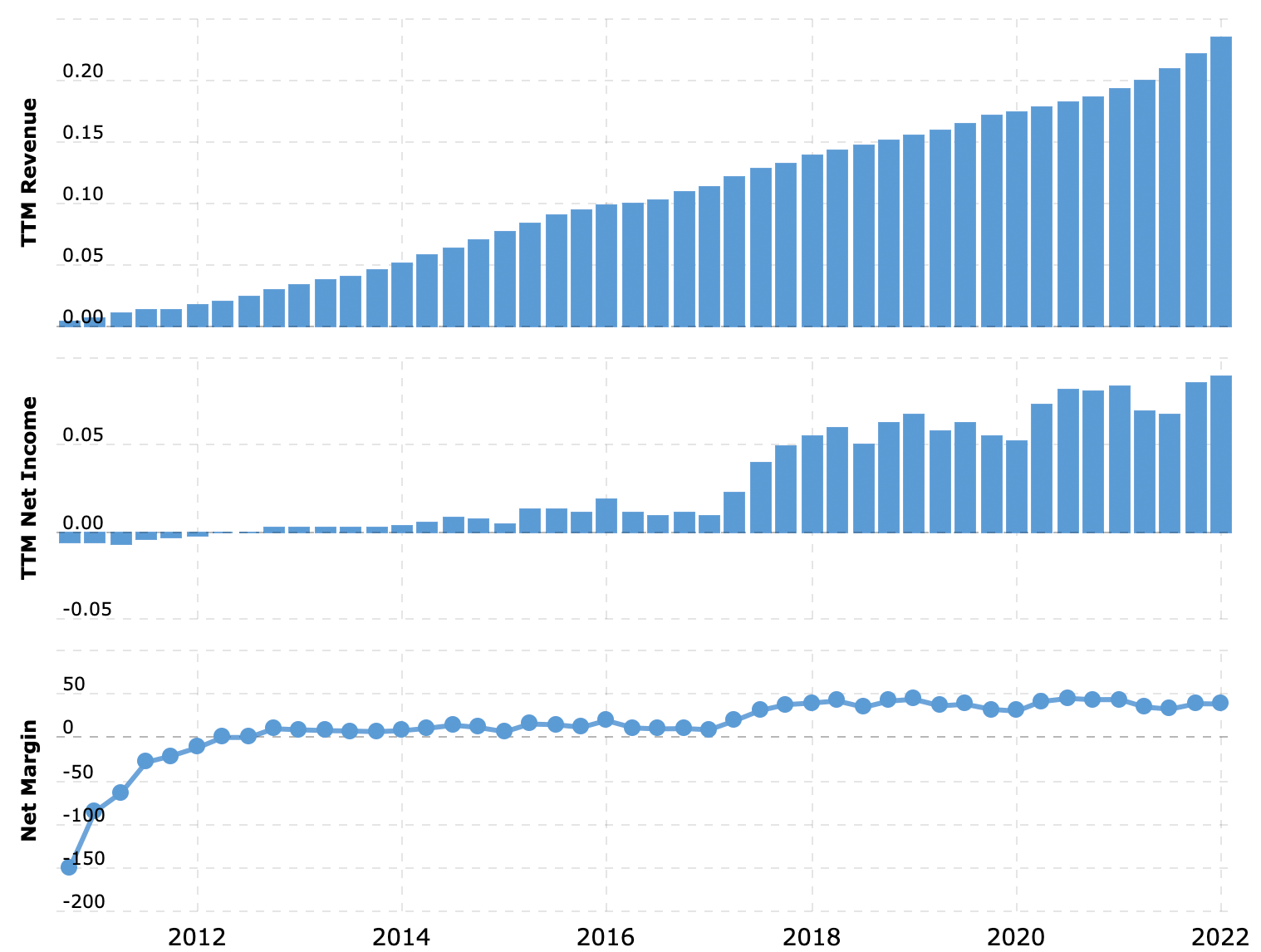

Дорого. Компания стоит недешево. P / S у нее 19,24, а P / E — 50. Это, впрочем, не самый яркий показатель: обычно REIT оценивают по соотношению их операционной прибыли и цены акций — этот показатель у компании составляет 36. Нельзя сказать, что это запредельно много, но недооцененной Terreno точно не назовешь.

Главная проблема в том, что с такой ценой мне сложно представить, что компанию купит более крупный REIT типа Prologis. Если Terreno купить по текущей цене сейчас вообще без премии к рынку, то ее стоимость составит 315 $ за квадратный фут — почти в 2 раза дороже, чем цена, по которой не очень жадная Prologis обычно покупает другие активы.

Бухгалтерия. У компании 866 млн долларов задолженностей, а денег на счетах — 109,5 млн. Учитывая, что ставки по кредитам растут и обслуживать их становится все сложнее, а парк недвижимости компании требует денег просто на содержание, ее дивиденды под угрозой. А если их порежут, то акции упадут, поскольку практически только ради дивидендов инвесторы и держат REIT.

Резюме

В начале ноября 2020 я взял эти акции за 56,28 $ в надежде, что они вырастут до 61 $ в течение года. Целевой цены акции достигли гораздо раньше, а в декабре 2021 вообще выросли до 85 $.

Сейчас Terreno стоит 58,82 $, и трудно определиться с тем, стоит ли брать ее акции. Возможно, следует посмотреть, как рынок неофисной, некоммерческой недвижимости в США отреагирует на замедление расширения Amazon: будет ли потеря спроса со стороны Amazon компенсирована более активным расширением других игроков.

Все же сейчас дороговизна компании слишком бросается в глаза, учитывая, что энтузиазм инвесторов в отношении этого сектора начал остывать.