Чтобы принять решение о покупке чего-либо, нужно понять, покрывает ли ценность товара цену, которую необходимо за него заплатить. Покупка акций не исключение.

Если подходить к покупке фундаментально, для решения нужно проанализировать отрасль, в которой компания работает, и оценить ее перспективы, разобраться в бизнесе компании и в ее потенциале развития. Это поможет оценить компанию и принять итоговое решение. Расскажу, как я принимаю такие решения, на примере «Новатэка» — это представитель газовой отрасли, заметный игрок на рынке сжиженного природного газа.

Мой рассказ состоит из двух статей. В первой я покажу, как оцениваю бизнес и отрасль в целом, а во второй — приведу пример математической модели, по которой оцениваю перспективы компании.

Оцениваем рынок природного газа и его перспективы

Я начинаю анализ рынка со сбора данных. Для этого можно воспользоваться сайтами крупных консалтинговых компаний, таких как McKinsey, Bain, BCG, и аудиторских фирм — PwC, Deloitte, KPMG и EY. Эти фирмы выпускают отраслевые обзоры и прогнозы, с помощью которых можно с нуля погрузиться в новую отрасль и начать в ней разбираться.

Еще стоит посмотреть на открытые материалы крупнейших компаний отрасли и международных агентств, их можно просто нагуглить. И не надо забывать про сайт интересующей нас компании: у любой публичной компании вся полезная информация раскрыта в разделе «Инвесторам и акционерам». Главное правило — критически оценивать любую информацию.

После того как у меня сформировалась картина текущего положения вещей в отрасли, я набрасываю для себя список ключевых фактов, чисел и прогнозов.

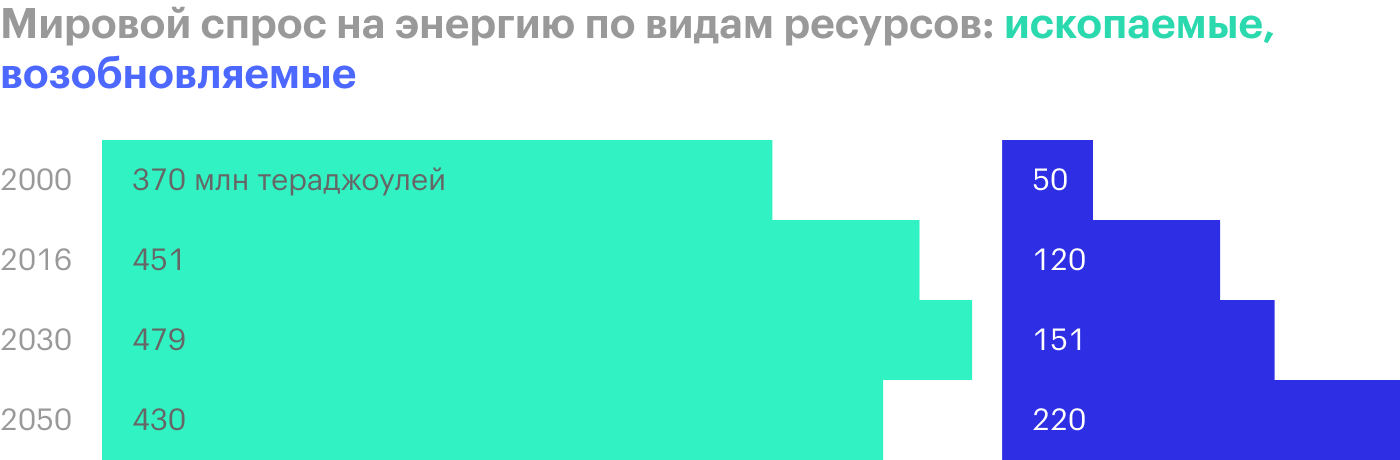

Одна из главных причин роста спроса на вырабатываемую энергию — мировой рост населения и развитие промышленности. По прогнозам McKinsey, объем реального мирового ВВП удвоится к 2050 году относительно уровня 2016, а спрос на энергию вырастет всего на 14%. Такая диспропорция связана с тем, что энергоэффективность со временем будет повышаться и традиционные источники выработки энергии — полезные ископаемые — будут замещаться новыми, возобновляемыми источниками. Например, будет развиваться солнечная, ветровая энергетика.

Прогнозы International Energy Agency (IEA) и нефтегазовых корпораций, например Royal Dutch Shell и Exxon Mobil, также говорят о трансформации мирового энергетического рынка и допускают фундаментальные изменения на нем.

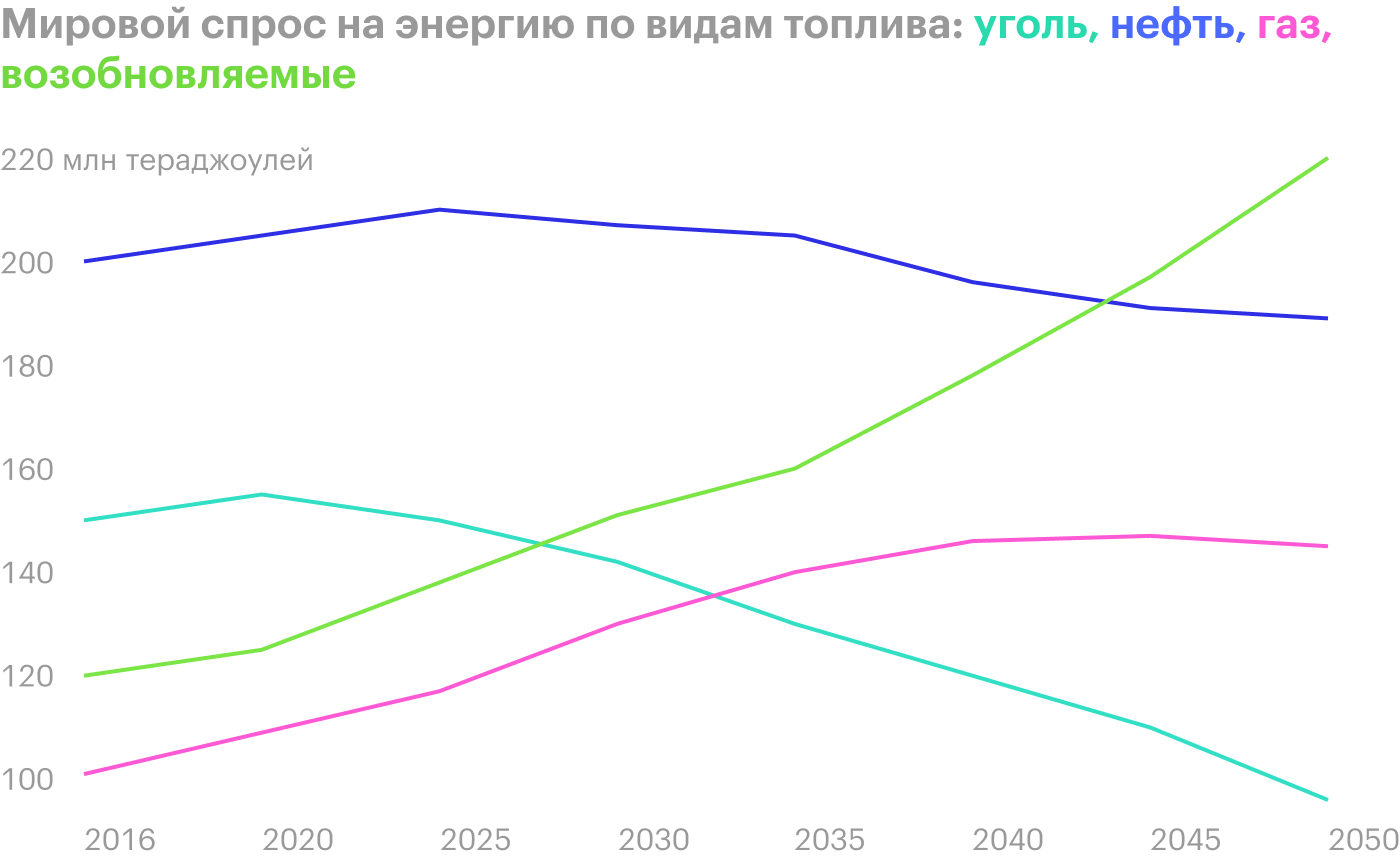

В следующие 30 лет будет увеличиваться доля источников энергии, которые минимизируют воздействие на окружающую среду. Предполагают, что доля традиционных источников энергии на рынке энергетики будет снижаться: угля — на 40%, нефти — на 15—20%.

С природным газом ситуация получше, потому что у такого источника энергии есть преимущество — при его использовании в атмосферу выбрасывается меньшее количество углекислого газа: по сравнению с углем — на 85%, с нефтью — на 30%. Поэтому природный газ — это тот источник энергии, что способен дополнять чистую возобновляемую энергетику.

По статистике IEA, спрос на природный газ в 2018 году вырос на 4,6% — это самый большой годовой прирост с 2010 года. Он закрыл половину увеличения спроса на энергию по всему миру. По консервативным оценкам McKinsey, рынок газа будет в среднем увеличиваться на 0,6—1,3% в год на горизонте до 2035 года — и составит 4,3 трлн кубометров в натуральном выражении. После 2035 года рынок стабилизируется и доля газа в выработке всей энергии будет составлять неизменные 22% до 2050 года.

Отдельно стоит выделить Китай, который старается уменьшить загрязнение воздуха в городах и частично отказывается от угольной энергетики в пользу газовой. По прогнозам McKinsey, за 20 лет рост потребления газа в Китае даже с учетом замедления экономики составит более 300 млрд кубометров — это больше, чем у следующих 10 стран по росту спроса, вместе взятых. Рост потребления газа происходит и в других азиатских странах: в Индии, Бангладеш, Пакистане. Там увеличивается объем промышленного производства товаров, а это обеспечивает рост потребляемой энергии.

В развивающихся странах потребность в натуральном газе может покрываться либо за счет внутреннего производства, либо за счет поставок с внешних рынков. Поставки с внешних рынков идут по трубопроводным сетям, а если сетей нет, то газ доставляют в сжиженном состоянии — СПГ.

Развивающиеся азиатские страны не могут самостоятельно покрыть внутренний спрос и не обладают разветвленной системой газопроводов, поэтому они выходят на мировой рынок сжиженного природного газа. По прогнозам IEA, ожидается практически удвоение импорта СПГ в Азиатском регионе без учета Китая: с 81 до 155 млрд кубометров уже к 2024 году.

В Европе тоже ожидается дефицит предложения газа, потому что снижается добыча: закрытие Гронингенского месторождения и истощение запасов в Северном море дополнительно увеличат спрос на газ на 50 млрд кубометров. Часть дефицита покроют поставками трубопроводного газа, а часть — на рынке СПГ.

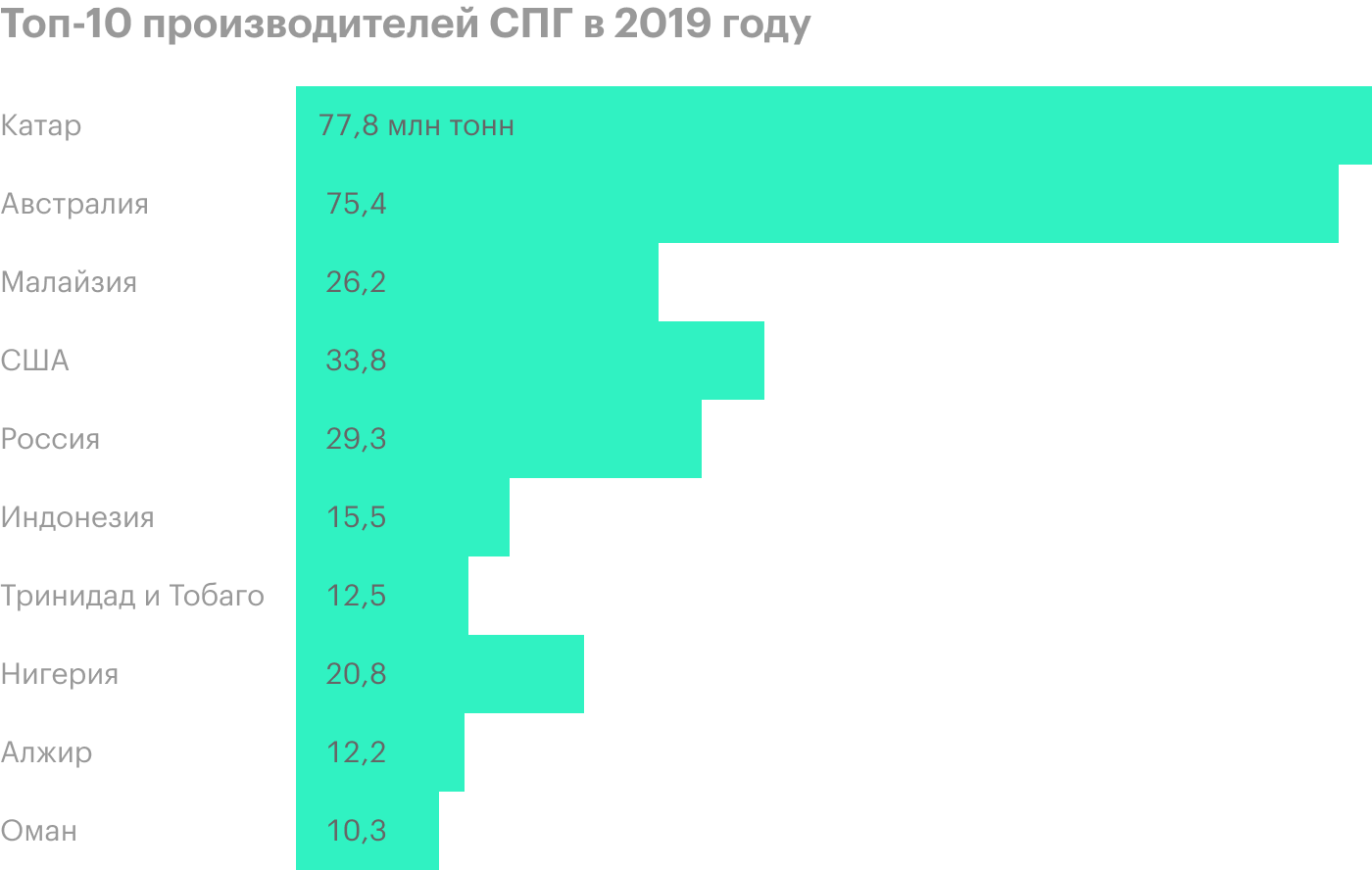

Сейчас мировыми лидерами по экспорту СПГ остаются Катар и Австралия с экспортом 78 и 75 млн тонн соответственно. При этом отрасль СПГ развивается во всем мире. По оценкам IEA, рост производства СПГ в Австралии, США, Катаре и России покроет около 90% дополнительного спроса на мировом рынке СПГ в ближайшие 10—15 лет. Увеличение экспортной мощности производителей СПГ — один из трендов отрасли, который будет влиять на развитие рынка природного газа и мировой торговли энергоносителями в долгосрочной перспективе.

Пара слов о рынке природного газа в России. Тут вряд ли стоит ожидать скачка спроса на газ — из-за невысоких темпов роста экономики РФ, затянувшейся и медленно продолжающейся газификации, отсутствия масштабных планов отказа от угля, низкого темпа развития газотранспорта. Потребление газа на внутреннем рынке, согласно прогнозу IHS Markit, будет оставаться на текущем уровне — 450—500 млрд кубометров.

В итоге:

- Рынок энергетики меняется. Доля источников энергии с низким и нулевым выбросом углекислого газа будет расти.

- Природный газ может служить отличным переходным и дополняющим источником энергии на пути к возобновляемой энергетике. Спрос на него будет расти на развивающихся рынках и оставаться стабильным на развитых.

- СПГ — идеальная форма для импорта газа теми странами, где нет развитой системы газопроводов или нужно быстро нарастить поставки.

- Рынок СПГ высококонкурентный. Мировые лидеры рынка планируют наращивать экспортные мощности — это может повлечь затоваривание рынка.

Разбираемся в компании

ПАО «Новатэк» — крупнейший независимый производитель природного газа в России. В 2017 году компания вышла на международный рынок сжиженного природного газа после запуска проекта «Ямал СПГ».

«Новатэк» занимается разведкой, добычей, переработкой и продажей газа и жидких углеводородов. Месторождения и лицензионные участки, на которых пока не запущена промышленная добыча, расположены преимущественно в Ямало-Ненецком автономном округе. Компании принадлежит 65 лицензий на разведку и добычу углеводородов. Сейчас природный газ, газовый конденсат и нефть добывают на 20 месторождениях.

На 31 декабря 2019 года доказанные запасы углеводородов компании по стандартам Комиссии по ценным бумагам и биржам США составили 2,2 трлн кубометров газа и 193 млн тонн жидких углеводородов — включая долю в запасах совместных предприятий. «Новатэк» ведет геологоразведку, чтобы поддерживать стабильные коэффициенты восполнения запасов.

Продукция

Продукцию компании можно разделить на природный газ и жидкие углеводороды. Природный газ делится на две большие группы:

- Реализуемый на внутреннем рынке и поступающий в Единую систему газоснабжения России (ЕСГ).

- Отправляемый на экспорт в виде СПГ.

Жидкие углеводороды можно поделить на четыре группы:

- Стабильный газовый конденсат и продукты его переработки.

- Широкая фракция легких углеводородов.

- Сжиженный углеводородный газ.

- Нефть.

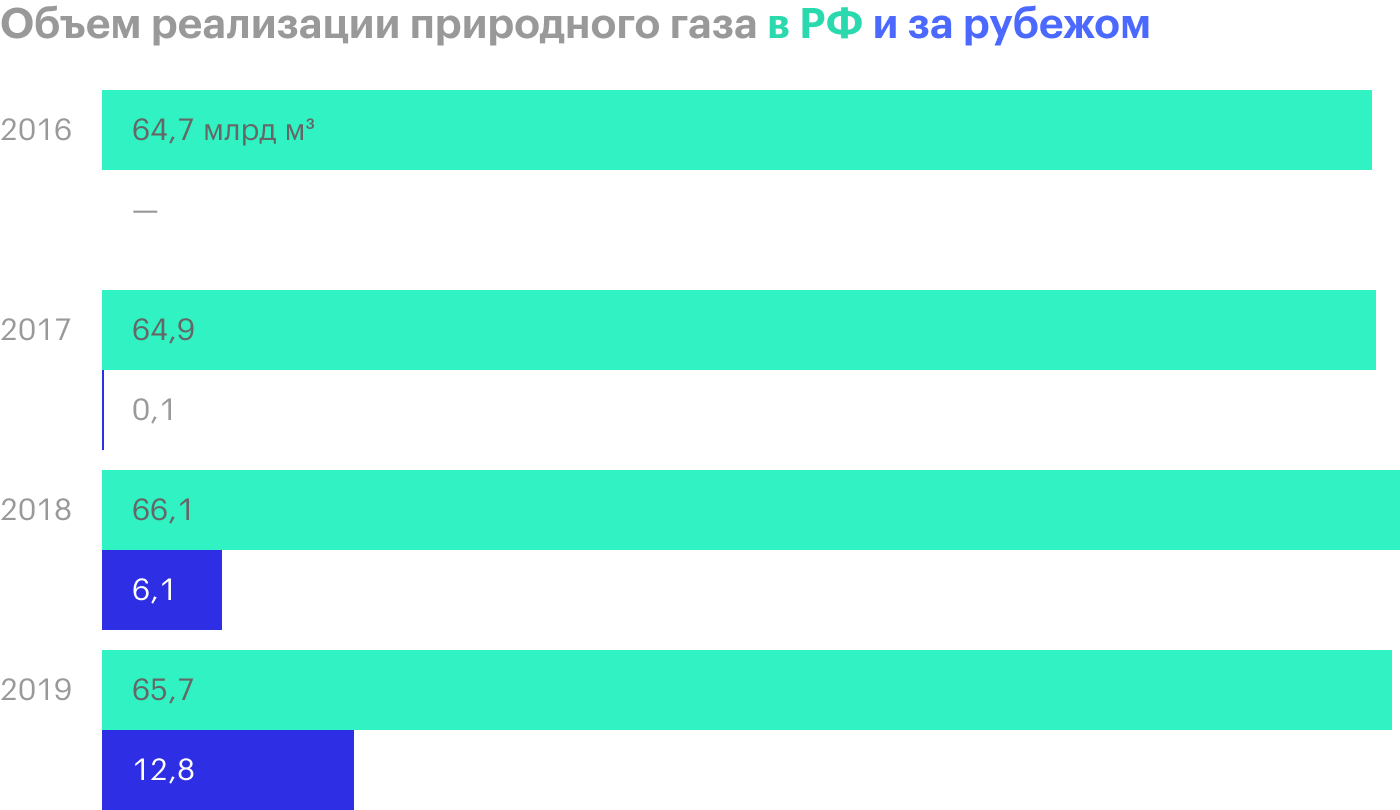

Природный газ в России. В России в 2018 году реализовано 66 млрд кубометров природного газа — это на 1,8% больше, чем в 2017 году. Средний темп роста с 2016 по 2018 год составлял 1,9%. Но в 2019 году было падение на 0,5%. В целом можно сделать вывод, что объем реализации газа в РФ на протяжении последних пяти лет остается на стабильном уровне.

Экспорт СПГ. Выход на международный рынок СПГ подтверждается объемами реализации природного газа на внешних рынках: за 2018 год было продано 6,1 млрд кубометров СПГ, за 2019 год — уже 12,8 млрд кубометров.

За первый квартал 2020 года объем реализации природного газа на международных рынках снизился по сравнению с первым кварталом 2019 года — при увеличении объема производства СПГ с 2,9 до 3,4 млрд кубометров. Это связано с увеличением доли прямых продаж совместным предприятием «Ямал СПГ», которые не агрегируются на уровне компании.

Первый проект компании по производству и экспорту сжиженного природного газа — «Ямал СПГ» — можно считать успешным. Сейчас в рамках проекта запущено три очереди из четырех с общей мощностью 16,5 млн тонн СПГ в год, при этом завод работает с мощностью, превышающей проектную: плановый объем 2019 года был произведен за 11 месяцев, а всего в 2019 году было произведено 18,4 млн тонн. В первом квартале 2020 года завод вновь превысил проектную мощность — на 22%. Также за 2019 год «Новатэк» произвел 1,2 млн тонн стабильного газового конденсата.

Сейчас «Новатэк» готовит к запуску четвертую очередь завода: она добавит 0,9 млн тонн мощности и позволит компании протестировать собственную технологию по сжижению газа, использующую температурный режим Арктики: «Арктический каскад». Потенциально технология может снизить издержки на сжижение газа в новых проектах. Ориентировочные сроки тестирования и запуска производства — четвертый квартал 2020 года.

«Новатэк» владеет 51% среднетоннажного СПГ-проекта «Криогаз-Высоцк», расположенного в порту Высоцк Ленинградской области. Мощность проекта составляет 0,7 млн тонн в год, его инфраструктура включает резервуар хранения СПГ и отгрузочный причал. В апреле 2019 года «Криогаз-Высоцк» запустил производство СПГ.

Жидкие углеводороды. Текущая модель монетизации жидких углеводородов «Новатэка» включает в себя продажу нефти по системе трубопроводов и переработку газового конденсата на заводах компании. Нестабильный газовый конденсат по трубопроводам поступает на Пуровский завод по переработке конденсата (ЗПК) с годовой мощностью 12 млн тонн. На ЗПК происходит стабилизация газового конденсата — 76% поступающего. Остальные 24% идут на выпуск широкой фракции легких углеводородов (ШФЛУ) для производства сжиженного углеводородного газа (СУГ) на стороннем предприятии и продажи.

20% стабилизированного конденсата направляется на внутренний и внешний рынок для реализации. Суммарный объем реализации стабильного газового конденсата в 2019 году составил 1,7 млн тонн — по сравнению с 2018 годом доля реализации снизилась в пользу увеличения переработки.

Остальные 80% стабильного газового конденсата (СГК) отправляются на дальнейшую переработку в комплекс в порту Усть-Луга. В результате фракционирования получаются продукты переработки с высокой добавленной стоимостью: нафта, керосин, судовое топливо, газойль. 99% продуктов переработки СГК реализуется на экспорт: на рынок Европы — 53%, в страны АТР — 25%, в Северную Америку — 16%, в остальные регионы — 5%.

В первом квартале 2020 года в связи с ограничительными мерами на мировых рынках, вызванными COVID-19, объем реализации продуктов переработки СГК на экспорт снизился на 10—11%. Больше половины этого снижения компенсировано реализацией на внутреннем рынке.

На комплексе в Усть-Луге планируется в 2020 году закончить строительство установки гидрокрекинга — это позволит уменьшить долю судового топлива и дизельной фракции и повысить долю светлых нефтепродуктов, что увеличит конечную добавленную стоимость продукции.

Объем реализации жидких углеводородов увеличился в 2019 году на 3,3% и составил 16,4 млн тонн. Увеличение произошло главным образом за счет сырой нефти, добываемой СП «Арктикгаз», которое находится в собственности «Новатэка» и «Газпром-нефти», и продукции переработки СГК. В первом квартале 2020 года объем реализации жидких углеводородов остался на прежнем уровне.

Логистика

Природный газ для реализации на территории РФ поступает в ЕСГ по трубопроводам, принадлежащим «Новатэку». Часть газа может временно находиться в подземных хранилищах, которые используются для компенсации сезонных колебаний спроса. Оператором ЕСГ и хранилищ газа выступает «Газпром». Нестабильный газовый конденсат поступает на Пуровский ЗПК по трубопроводным веткам.

Для снабжения стабильным газовым конденсатом комплекса в Усть-Луге используется железнодорожный транспорт. С предприятия продукцию экспортируют морским транспортом. СУГ на внутреннем рынке продают оптом и в розницу через сеть газонаполнительных и автозаправочных станций.

Отдельно стоит выделить логистическую цепочку, связанную с экспортом СПГ. Расположение завода в Арктике диктует использование флота танкеров ледового класса Arc7 при отправке СПГ с заводов и последующее использование газовозов пониженного ледового класса или обычных танкеров. Ставки фрахта газовозов класса Arc7 выше, чем обычных танкеров, за счет оплаты повышенной проходимости и дополнительных природных рисков региона.

Для перевозки продукции «Ямал СПГ» на конец 2019 года построены и эксплуатируются 15 танкеров. Из всего флота проекта только одно судно принадлежит российскому государственному «Совкомфлоту», остальные — в собственности канадской Teekay, греческой Dynagas и японской Mitsui. При этом в собственности самого «Новатэка» нет ни одного судна — это несет дополнительные риски.

СПГ поставляется:

- В Европу — с перевалкой в Норвегии на конвенционные суда, более дешевые в обслуживании.

- В Азию — западным маршрутом через Суэцкий канал с перевалкой в бельгийском терминале Зебрюгге и восточным маршрутом через Северный морской путь (СМП).

Северный морской путь позволяет снизить себестоимость и сроки доставки. Согласно данным «Новатэка», экономия составляет 25%. Доставка газа в Азиатский регион по СМП занимает 18 дней в одну сторону, по традиционному маршруту через Суэцкий канал — 34 дня.

Но использование СМП несет в себе риски, связанные с непростыми погодными условиями и некруглогодичным функционированием: навигация без ледокольных судов, то есть в теплое время года, длится порядка пяти месяцев. В остальное время для навигации необходимо использовать ледокольные суда. При этом атомные ледоколы, которые должны обеспечить круглогодичность проводки судов через СМП, до сих пор не сданы в эксплуатацию, хотя изначально сдача головного ледокола «Арктика» была запланирована на декабрь 2017 года.

Для проекта «Ямал СПГ» с конца 2019 года используется резервуар для перевалки СПГ в бельгийском терминале Зебрюгге с годовой мощностью до 8 млн тонн, договор заключен на 20 лет. Собственный терминал позволяет надежно поставлять ямальский СПГ по долгосрочным контрактам в Европу и Азию.

Потенциал развития

Главная точка роста компании сейчас — производство и экспорт СПГ. Из-за экономической ситуации в РФ и малых темпов газификации выбор этого направления кажется обоснованным. «Новатэк» в своих планах по развитию ставит целью стать крупным игроком на мировом рынке СПГ с расширением географии поставок и ростом присутствия в ключевых регионах. Разберемся, достижимо ли это.

Новые проекты

В планах компании в следующие 5—7 лет построить несколько новых заводов: «Арктик СПГ — 2», «Обский СПГ», «Арктик СПГ — 1» и другие. Пока финальное инвестиционное решение о строительстве принято только по первому.

Проект «Арктик СПГ — 2» предусматривает строительство трех очередей по производству СПГ мощностью 19,8 млн тонн в год. По аналогии с проектом «Ямал СПГ» привлечены иностранные участники: французский Total, китайские CNPC и CNOOC, японский консорциум Mitsui и Jogmec. Каждый из них владеет 10%, в собственности «Новатэка» — 60%.

Первую производственную линию «Арктик СПГ — 2» рассчитывают запустить в 2023 году. Выход на плановую мощность должен состояться в 2026 году. Главная особенность проекта — строительство линий по сжижению газа с использованием оснований гравитационного типа (ОГТ) — это платформы, удерживаемые на морском дне за счет собственного веса и связей нижней части с грунтом.

Такие ОГТ можно строить за пределами арктического региона и потом транспортировать, поэтому себестоимость производимого СПГ, по данным компании, будет на 30% ниже, чем на проекте «Ямал СПГ». Капитальные вложения для запуска проекта на полную мощность оцениваются в 21,3 млрд долларов.

Инвестиционное решение по проекту «Обский СПГ» должны принять в 2020 году. Ориентировочный запуск производства — 2023 год, стоимость — порядка 6 млрд долларов. В связи с макроэкономической обстановкой на рынке срок запуска может быть сдвинут на 2024 год.

Особенностью этого проекта будет возможность дальнейшей обкатки российских технологий и оборудования для производства СПГ. Если четвертая линия завода «Ямал СПГ», которая будет работать на технологии «Арктический каскад», покажет неудовлетворительные результаты, будет возможно использование иностранных технологий сжижения газа.

Годовая мощность двух технологических линий завода составит 5 млн тонн. Предприятие будет расположено недалеко от завода «Ямал СПГ», чтобы иметь доступ к порту Сабетта. Удачная реализация позволит уменьшить себестоимость производства, продемонстрировать возможность строительства заводов на российском оборудовании, подготовить базу для будущих проектов.

Прочие проекты находятся на ранних этапах pre-FEED — то есть на стадии предварительных расчетов. Запуск планируется во второй половине 20-х годов.

Развитие логистической цепочки и модели реализации СПГ

Заводы по производству СПГ расположены в Арктике — а это влечет за собой расходы на транспортировку продукции в тяжелых климатических условиях.

Чтобы меньше использовать ледовые газовозы, «Новатэк» собирается строить пункты перевалки СПГ на конвенционные суда на Камчатке и в Мурманске: такие суда дешевле в обслуживании.

Плановый срок запуска СПГ-терминалов — 2022 год, мощность каждого должна составить порядка 20 млн тонн с возможностью увеличения до 40 млн тонн. Часть затрат на камчатский терминал покроет федеральный бюджет: 38 млрд рублей из общей стоимости проекта в 108 млрд.

Дальнейшее развитие навигации по Северному морскому пути и строительство комплексов по перевалке СПГ на Камчатке и в Мурманске позволит оптимизировать логистическую цепочку «Новатэка».

На базе терминала на Камчатке компания планирует организовать спотовый рынок продажи газа. Это позволит «Новатэку» создать новый независимый центр формирования цены на СПГ в Азиатском регионе и убрать привязку к ценам нефти и газа в Европе и США.

Выводы

Рынок природного газа будет стабильно расти на горизонте ближайших 15—20 лет. Общий объем рынка в 2035 году составит 4,3 трлн кубометров в натуральном выражении.

Основная точка роста находится в развивающихся странах Азиатского региона: увеличение объема промышленного производства и населения обеспечивает рост потребляемой энергии. За 20 лет рост потребления газа составит более 450 млрд кубометров.

СПГ — отличный способ покрыть спрос на энергию в этом регионе. Возможность диверсифицировать поставщиков, быстро нарастить поставки, удобство хранения и экологичность — основные преимущества для стран-импортеров.

Рынок СПГ привлек огромное количество производителей, и сейчас наблюдается его затоваривание. Для занятия значимой доли рынка «Новатэку» необходимо иметь качественные отличия от конкурентов.

Стабильный и прогнозируемый денежный поток от реализации природного газа на российском рынке, который не коррелирует с изменением цен на газ на мировом рынке, позволяет компании быть менее подверженной ценовым колебаниям.

Выход на мировой рынок с проектом «Ямал СПГ» успешно реализован. Планы реализации второго международного проекта «Арктик СПГ — 2» остаются неизменными даже на фоне волатильной макроэкономической ситуации.

Цены на газ даже до событий, связанных с распространением COVID-19, находились на минимальных уровнях. Но и в такой обстановке потенциальные и реализованные проекты «Новатэка» являются операционно рентабельными — это отличает их от многих мировых конкурентов. Это обеспечивается крайне низкой себестоимостью производства и доставки СПГ.

Переработка нестабильного газового конденсата на Пуровском заводе и получение продуктов переработки с высокой добавленной стоимостью в комплексе в порту Усть-Луга добавляют маржинальности бизнесу компании.

Расположение в арктической зоне — вызов и потенциал для развития компании. Дальнейшая разработка технологий сжижения газа в арктических условиях, изменение логистической цепочки с большим использованием Северного морского пути и запуском СПГ-терминалов на Камчатке и в Мурманске, реализация новых СПГ-проектов — ключевые факторы, которые могут обеспечить дополнительный рост стоимости компании.

В следующей статье я расскажу, как строю бизнес-модель для оценки компании.