Как работает ребалансировка портфеля

Управляем уровнем риска своей стратегии

Если в вашем портфеле несколько разных инструментов, со временем их доли изменятся.

Допустим, изначально вы собрали низкорисковый портфель, в котором 80% облигаций и 20% акций, но за два года акции сильно выросли — теперь соотношение облигаций и акций в портфеле стало 60/40. Уровень риска портфеля повысился.

Во время ребалансировки инвестор восстанавливает исходные пропорции инструментов: либо вносит дополнительные деньги, чтобы докупить просевшие активы, либо продает подорожавшие, а на вырученные деньги восполняет недостающие доли.

Ребалансировка позволяет четко придерживается выбранной стратегии и не превышать заданный уровень риска. Часто ребалансировка также позволяет повысить эффективность портфеля — улучшает отношение доходности к риску.

В этой статье рассмотрим ребалансировку двух типов портфелей: инвестиционного и пенсионного.

Зачем нужна ребалансировка

Ребалансировка — это процесс восстановления исходных долей активов в портфеле. Ее можно произвести двумя способами:

- внести на брокерский счет деньги и докупить активы, доля которых просела. Этот способ подходит, если инвестор регулярно откладывает деньги и пополняет свой портфель;

- провести принудительную ребалансировку: продать часть подорожавших активов и докупить на эти деньги недостающие. Но стоит иметь в виду, что это влечет дополнительные комиссии и, вероятно, налоговые издержки.

Принудительная ребалансировка может оказаться психологически трудной задачей: продажа активов обычно не входит в планы пассивного инвестора. Но если ничего не делать, со временем волатильность портфеля вырастет.

Статистика показывает, что портфель с периодической ребалансировкой более надежен в сравнении с аналогом без ребалансировки.

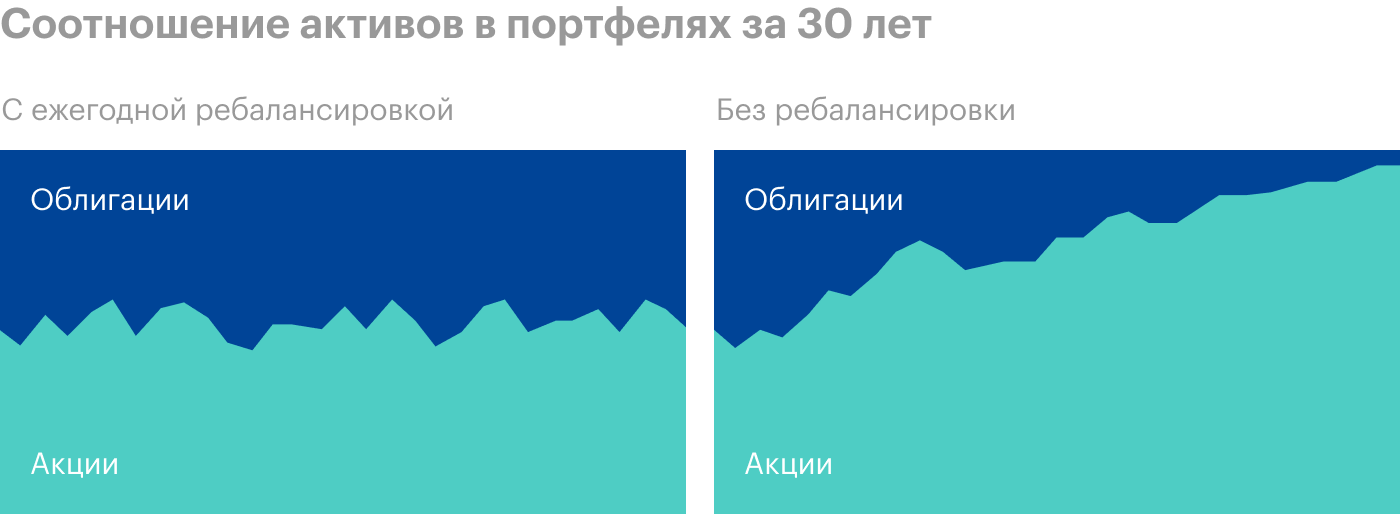

Исследователи Vanguard провели ряд симуляций на историческом интервале с 1926 по 2014 год с портфелями 50/50 — состоящими из глобальных акций и глобальных облигаций в равных долях. И сравнили две стратегии: в одной портфели не трогали, в другой — раз в год продавали подорожавшие активы и восстанавливали соотношение 50/50.

Доля акций в портфеле без ребалансировки с течением времени увеличивалась, достигнув максимума в 97%. Поэтому среднегодовая доходность этого портфеля ожидаемо оказалась выше: 8,9% против 8,1% у портфеля, в котором доля акций удерживалась в исходной пропорции. Но и уровень риска стал выше: годовая волатильность выросла до 13,2%, в то время как у конкурента она была 9,9%. Это значит, что хоть портфель без ребалансировки и принес больше денег, он мог просесть сильнее, чем портфель с ребалансировкой.

Как видим, главная цель ребалансировки — не максимизация прибыли, а минимизация уровня риска портфеля.

Если бы стояла задача получить наибольшую прибыль любой ценой, тогда инвестору изначально следовало бы выбрать портфель, на 100% состоящий из акций. Но и риск в этом случае был бы значительно выше.

Оценка эффективности ребалансировки

Итак, главное преимущество ребалансировки — контроль рисков. При продаже переоцененных активов и покупке недооцененных компенсируются отклонения доходности портфеля от его среднего значения — так называемого математического ожидания. В итоге сглаживается волатильность, а зачастую и повышается эффективность портфеля.

Об эффективности портфеля можно судить по коэффициенту Шарпа: чем он выше, тем большую доходность получает инвестор на единицу риска. Простой пример расчета этого коэффициента я приводил в статье про всепогодную стратегию.

Чтобы проверить, как ребалансировка может повлиять на эффективность инвестиций, протестируем всепогодный портфель на исторических данных с помощью сервиса Portfolio Visualizer.

Пример наполнения всепогодного портфеля

| Тикер | Название фонда | Характеристика | Доля |

|---|---|---|---|

| VTI | Vanguard Total Stock Market ETF | Широкий рынок американских акций | 30% |

| TLT | iShares 20+ Year Treasury Bond ETF | Долгосрочные казначейские облигации сроком от 20 лет | 40% |

| IEF | iShares 7—10 Year Treasury Bond ETF | Среднесрочные облигации с дюрацией 7-10 лет | 15% |

| DBC | Invesco DB Commodity Tracking | Коммодити — сырьевые товары | 7,5% |

| GLD | SPDR Gold Shares | Золото | 7,5% |

Пример наполнения всепогодного портфеля

| VTI | |

| Название фонда | Vanguard Total Stock Market ETF |

| Характеристика | Широкий рынок американских акций |

| Доля | 30% |

| TLT | |

| Название фонда | iShares 20+ Year Treasury Bond ETF |

| Характеристика | Долгосрочные казначейские облигации сроком от 20 лет |

| Доля | 40% |

| IEF | |

| Название фонда | iShares 7—10 Year Treasury Bond ETF |

| Характеристика | Среднесрочные облигации с дюрацией 7-10 лет |

| Доля | 15% |

| DBC | |

| Название фонда | Invesco DB Commodity Tracking |

| Характеристика | Коммодити — сырьевые товары |

| Доля | 7,5% |

| GLD | |

| Название фонда | SPDR Gold Shares |

| Характеристика | Золото |

| Доля | 7,5% |

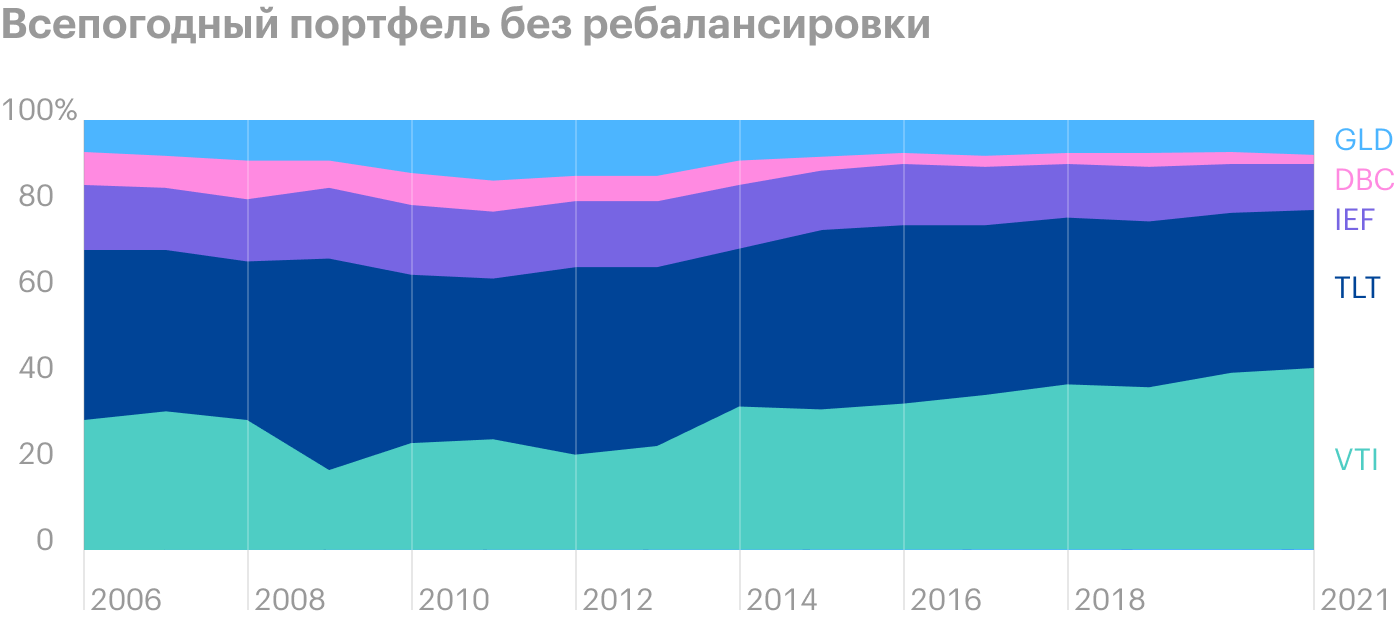

Фонд DBC запустили в 2007 году, поэтому мы рассмотрим исторический отрезок в 14 лет: с марта 2007 года по февраль 2021. Посмотрим результаты портфелей с ребалансировкой и без нее при вложении на старте 10 000 $ и с учетом инфляции.

Результат всепогодного портфеля с ребалансировкой и без за 14 лет

| Портфель | Итого | Среднегодовых | Волатильность | Максимальная просадка | Коэфф. Шарпа |

|---|---|---|---|---|---|

| Без ребалансировки | 21 663 $ | 5,29% | 7,62% | −13,06% | 0,82 |

| Раз в год | 23 051 $ | 5,73% | 7,28% | −11,98% | 0,91 |

Результат всепогодного портфеля с ребалансировкой и без за 14 лет

| Без ребалансировки | |

| Итого | 21 663 $ |

| Среднегодовых | 5,29% |

| Волатильность | 7,62% |

| Максимальная просадка | −13,06% |

| Коэфф. Шарпа | 0,82 |

| Раз в год | |

| Итого | 23 051 $ |

| Среднегодовых | 5,73% |

| Волатильность | 7,28% |

| Максимальная просадка | −11,98% |

| Коэфф. Шарпа | 0,91 |

Ежегодная ребалансировка позволила не только поддерживать уровень риска, но и получить большую доходность портфеля — на 0,44 процентного пункта больше в среднегодовом выражении. Портфель с ребалансировкой по отношению доходности к риску оказался эффективнее: у него выше коэффициент Шарпа.

Стоит сделать оговорку: полученные результаты справедливы на рассматриваемом отрезке в 14 лет. Это не гарантирует, что всепогодный портфель даст аналогичные результаты в будущем или на другом историческом периоде.

Плюсы и минусы ребалансировки

Как мы выяснили, ребалансировка позволяет инвестору четко придерживаться выбранной стратегии и не отклоняться от приемлемого уровня риска, а в некоторых случаях она может и улучшить доходность портфеля.

Это достигается во многом за счет воплощения стоимостного подхода к инвестированию: мы продаем переоцененные активы в пользу недооцененных, у которых есть потенциал роста. Но стоимостное инвестирование работает не всегда: иногда продажа преуспевающих бумаг в пользу отстающих, наоборот, работает в минус.

Из других недостатков ребалансировки можно отметить следующие:

- Она обходится дороже, чем бездействие. С каждой операции с ценными бумагами брокер берет комиссию — и с продажи, и с покупки. Обычно это незначительные суммы, но если ребалансировать портфель слишком часто, например раз в неделю, это может ощутимо сказаться на финансовых результатах.

- На ребалансировку нужно тратить время. На горизонте в несколько десятилетий могут потребоваться сотни, а то и тысячи ребалансировок — в зависимости от того, насколько часто ее проводить.

- При фиксации прибыли возникает налоговый случай. Если бумага была в собственности инвестора менее 3 лет, то брокер удержит 13% НДФЛ с положительного финансового результата. Этого налога можно избежать на ИИС с вычетом типа Б — на доход.

Еще раз напомню: если вы регулярно пополняете портфель, может, и не придется продавать подорожавшие активы — достаточно восполнять просевшие доли активов за счет внесенных денег.

Когда ребалансировать портфель

Существует несколько вариантов определения, в какой момент нужна ребалансировка.

По времени. Это самый простой подход: ребалансировка проводится с заданной периодичностью, например раз в месяц, квартал, полугодие или год.

Те же исследователи из Vanguard провели ряд симуляций портфелей 50/50 на исторических данных с 1926 по 2014 год. Ребалансировку они проводили с разной периодичностью: раз в месяц, квартал, год или никогда.

Результаты показали, что изменение частоты ребалансировок не так сильно сказывается на пропорции акций, итоговой доходности или волатильности. Куда сильнее отличие портфелей с ребалансировкой от аналога, который никогда не ребалансировали. Доля акций в последнем в среднем составляла 81%, что поднимало волатильность портфеля до 13,2%. В то же время у ребалансированных аналогов волатильность была около 10%.

Получается, важнее сам факт ребалансировки, а не ее частота. При выборе периодичности ребалансировки нужно ориентироваться на комиссионные издержки. При ежемесячной ребалансировке они составили 2,6% в годовом выражении, при годовой — 1,7%.

Еще при более частом пересмотре портфеля приходится проводить больше операций: 1068 операций при ежемесячном подходе и 88 при годовом. Объем потраченного времени увеличивается на порядок.

Результаты симуляций портфеля 50/50 с разной периодичностью ребалансировок

| Месяц | Квартал | Год | Никогда | |

|---|---|---|---|---|

| Средняя доля акций | 50,1% | 50,2% | 50,6% | 80,6% |

| Годовые расходы на комиссию | 2,6% | 2,2% | 1,7% | 0% |

| Количество ребалансировок | 1068 | 355 | 88 | 0 |

| Среднегодовая доходность | 8,0% | 8,2% | 8,1% | 8,9% |

| Среднегодовая волатильность | 10,1% | 10,1% | 9,9% | 13,2% |

Результаты симуляций портфеля 50/50 с разной периодичностью ребалансировок

| Средняя доля акций | |

| Месяц | 50,1% |

| Квартал | 50,2% |

| Год | 50,6% |

| Никогда | 80,6% |

| Годовые расходы на комиссию | |

| Месяц | 2,6% |

| Квартал | 2,2% |

| Год | 1,7% |

| Никогда | 0% |

| Количество ребалансировок | |

| Месяц | 1068 |

| Квартал | 355 |

| Год | 88 |

| Никогда | 0 |

| Среднегодовая доходность | |

| Месяц | 8,0% |

| Квартал | 8,2% |

| Год | 8,1% |

| Никогда | 8,9% |

| Среднегодовая волатильность | |

| Месяц | 10,1% |

| Квартал | 10,1% |

| Год | 9,9% |

| Никогда | 13,2% |

По триггеру. В этом случае инвестор не ориентируется на время, а просто ребалансирует портфель тогда, когда отклонение долей активов превышает определенный порог: например, 1, 5 или 10%. Таким образом, может случаться по несколько ребалансировок в месяц или ни одной за несколько лет — в зависимости от того, когда отклонение доли активов превысит выбранный порог.

- Например, Василий собрал портфель из акций и облигаций в пропорции 50/50 и планирует ребалансировать его по триггеру 10%. Когда доля акций отклонится от исходной на указанное значение, то есть достигнет 60% от портфеля, Василий продаст часть акций и купит часть облигаций, чтобы доли снова стали 50/50.

При этом подходе инвестору придется регулярно мониторить состояние портфеля, чтобы не пропустить момент, когда отклонение долей активов достигнет заданной величины.

Исследователи провели симуляции на историческом отрезке с 1980 по 2014 год. При этом брали такие пороги отклонений: 1, 5, 10 и 0% — то есть принудительная ежедневная ребалансировка.

В случае с порогом 0% вышло 8826 ребалансировок, а ежегодные расходы на комиссии достигали 8,3%, что фактически съело почти всю доходность, — все эти годы мы бы просто «кормили» брокера.

Зато при таком варианте исходная доля акций всегда оставалась неизменной — 50%. Для сравнения: с 10%-м порогом доля акций отклонялась до 52,8%, что повышало среднегодовую волатильность на 0,2 процентного пункта — с 7,7 до 7,9%.

В случае с порогами в 1 и 5% волатильность оказалась такой же, как с порогом 0%, но количество ребалансировок вышло на порядок меньше — 414 и 23 соответственно. А для порога 10% понадобилось всего 6 раз пересмотреть доли активов.

Результаты симуляций портфеля 50/50 с разными порогами

| 0% | 1% | 5% | 10% | Нет | |

|---|---|---|---|---|---|

| Средняя доля акций | 50,0% | 50,1% | 50,5% | 52,8% | 63,6% |

| Годовые расходы на комиссию | 8,3% | 5,5% | 2,4% | 1,6% | 0,0% |

| Количество ребалансировок | 8826 | 414 | 23 | 6 | 0 |

| Среднегодовой доход | 9,5% | 9,6% | 9,6% | 9,6% | 9,5% |

| Среднегодовая волатильность | 7,7% | 7,7% | 7,7% | 7,9% | 10,5% |

Результаты симуляций портфеля 50/50 с разными порогами

| Средняя доля акций | |

| 0% | 50,0% |

| 1% | 50,1% |

| 5% | 50,5% |

| 10% | 52,8% |

| Нет | 63,6% |

| Годовые расходы на комиссию | |

| 0% | 8,3% |

| 1% | 5,5% |

| 5% | 2,4% |

| 10% | 1,6% |

| Нет | 0,0% |

| Количество ребалансировок | |

| 0% | 8826 |

| 1% | 414 |

| 5% | 23 |

| 10% | 6 |

| Нет | 0 |

| Среднегодовой доход | |

| 0% | 9,5% |

| 1% | 9,6% |

| 5% | 9,6% |

| 10% | 9,6% |

| Нет | 9,5% |

| Среднегодовая волатильность | |

| 0% | 7,7% |

| 1% | 7,7% |

| 5% | 7,7% |

| 10% | 7,9% |

| Нет | 10,5% |

По времени и триггеру. Такой подход означает, что ребалансировка проводится с установленной периодичностью, например раз в месяц, квартал или год, но только при условии, что отклонение долей превышает заданный порог.

В этом случае будет происходить меньше ребалансировок, чем в варианте только с триггером. Ведь если отклонение долей превысит заданный лимит, ребалансировка произойдет не сразу, а только в ближайшую запланированную дату. И если наступает дата ребалансировки, а процентный триггер не сработал, ребалансировка не проводится.

Все те же исследователи Vanguard протестировали такой подход на данных с 1926 по 2014 год. Как и в предыдущих рассмотренных вариантах, нет существенной разницы между разными вариантами ребалансировок. Все они показали максимальное отклонение доли акций в пределах 50,1—52,4%, а различия в доходности и волатильности оказались незначительными.

И точно так же ключевую роль в выборе способа ребалансировки играют брокерские комиссионные. Ведь в одном случае понадобилось 423 ребалансировки (ежемесячная с 1%-м триггером), в другом — 19 (годовая с 10%-м триггером).

Результаты симуляций портфеля 50/50 с ребалансировкой по времени и триггеру

| Частота | Триггер | Средняя доля акций | Комиссионные | Количество ребалансировок | Доходность | Волатильность |

|---|---|---|---|---|---|---|

| Месяц | 0% | 50,1% | 2,6% | 1068 | 8,0% | 10,1% |

| 1% | 50,1% | 2,3% | 423 | 8,0% | 10,1% | |

| 5% | 51,2% | 1,6% | 64 | 8,1% | 10,1% | |

| 10% | 52,2% | 1,3% | 24 | 8,3% | 10,2% | |

| Квартал | 1% | 50,2% | 2,1% | 227 | 8,2% | 10,1% |

| 5% | 50,9% | 1,5% | 50 | 8,3% | 10,2% | |

| 10% | 51,0% | 1,2% | 22 | 8,3% | 10,1% | |

| Год | 1% | 50,6% | 1,7% | 79 | 8,1% | 9,9% |

| 5% | 51,2% | 1,6% | 36 | 8,2% | 9,8% | |

| 10% | 52,4% | 1,5% | 19 | 8,3% | 10,0% | |

| Никогда | — | 80,6% | 0,0% | 0 | 8,9% | 13,2% |

Результаты симуляций портфеля 50/50 с ребалансировкой по времени и триггеру

| Месяц | |

| Триггер | 0% |

| Средняя доля акций | 50,1% |

| Комиссионные | 2,6% |

| Количество ребалансировок | 1068 |

| Доходность | 8,0% |

| Волатильность | 10,1% |

| Триггер | 1% |

| Средняя доля акций | 50,1% |

| Комиссионные | 2,3% |

| Количество ребалансировок | 423 |

| Доходность | 8,0% |

| Волатильность | 10,1% |

| Триггер | 5% |

| Средняя доля акций | 51,2% |

| Комиссионные | 1,6% |

| Количество ребалансировок | 64 |

| Доходность | 8,1% |

| Волатильность | 10,1% |

| Триггер | 10% |

| Средняя доля акций | 52,2% |

| Комиссионные | 1,3% |

| Количество ребалансировок | 24 |

| Доходность | 8,3% |

| Волатильность | 10,2% |

| Квартал | |

| Триггер | 1% |

| Средняя доля акций | 50,2% |

| Комиссионные | 2,1% |

| Количество ребалансировок | 227 |

| Доходность | 8,2% |

| Волатильность | 10,1% |

| Триггер | 5% |

| Средняя доля акций | 50,9% |

| Комиссионные | 1,5% |

| Количество ребалансировок | 50 |

| Доходность | 8,3% |

| Волатильность | 10,2% |

| Триггер | 10% |

| Средняя доля акций | 51,0% |

| Комиссионные | 1,2% |

| Количество ребалансировок | 22 |

| Доходность | 8,3% |

| Волатильность | 10,1% |

| Год | |

| Триггер | 1% |

| Средняя доля акций | 50,6% |

| Комиссионные | 1,7% |

| Количество ребалансировок | 79 |

| Доходность | 8,1% |

| Волатильность | 9,9% |

| Триггер | 5% |

| Средняя доля акций | 51,2% |

| Комиссионные | 1,6% |

| Количество ребалансировок | 36 |

| Доходность | 8,2% |

| Волатильность | 9,8% |

| Триггер | 10% |

| Средняя доля акций | 52,4% |

| Комиссионные | 1,5% |

| Количество ребалансировок | 19 |

| Доходность | 8,3% |

| Волатильность | 10,0% |

| Никогда | |

| Триггер | — |

| Средняя доля акций | 80,6% |

| Комиссионные | 0,0% |

| Количество ребалансировок | 0 |

| Доходность | 8,9% |

| Волатильность | 13,2% |

Как ребалансируют инвестиционные и пенсионные портфели

Под различиями между инвестиционным и пенсионным портфелем мы подразумеваем разные этапы в жизни инвестора: до выхода на пенсию инвестор регулярно откладывает деньги и копит капитал, а на пенсии — перестает откладывать и тратит накопленное на жизнь.

Кроме всего прочего, речь идет о ранней пенсии в рамках концепции FIRE — достижения финансовой независимости, например, в 35—45 лет, когда расходы на последующую жизнь обеспечивает накопленный капитал. Такой портфель я тоже называю пенсионным.

Оба типа портфелей могут состоять из акций, облигаций и альтернативных инструментов. Пропорции инструментов в них могут отличаться, хотя и это не обязательно.

- Например, инвестор может делать ставку на 80%-ю долю акций как в период накопления капитала, так и после выхода на пенсию. Как показывает исследование «Тринити», повышенная доля акций в пенсионном портфеле обеспечивает большую вероятность того, что накопленных денег хватит на долгую пенсию — в 40—60 лет. Доходность акций на большинстве исторических отрезков не только покрывает выводимые пенсионером средства и компенсирует инфляцию, но и позволяет портфелю продолжать расти.

Таким образом, инвестиционный и пенсионный портфели могут выглядеть идентично. Но важно учитывать, что на них возлагаются разные функции:

- Задача пенсионного портфеля — содержать инвестора на пенсии и не истощиться раньше времени. Пенсионер ежемесячно выводит из него деньги. Если пенсионный горизонт составляет 40 лет, главная задача пенсионной стратегии — гарантировать, что капитал не кончится в течение этого срока. Если в конце 40-го года на пенсии в портфеле останется хотя бы доллар, это будет успешным выполнением задачи.

- Инвестиционный портфель позволяет накопить деньги на пенсию. Он ориентирован на рост капитала. Конечная цель инвестиционного портфеля — трансформироваться в пенсионный. Как правило, инвестор ничего из него не выводит, а только вносит новые деньги — например, какой-то процент от зарплаты. За счет свежих поступлений инвестор может ребалансировать портфель, не прибегая к продаже подорожавших активов.

В пенсионный портфель не вносятся новые деньги, поэтому в нем ребалансировка может происходить только за счет продажи подорожавших и покупки подешевевших активов.

Пересмотр пенсионного портфеля можно производить точно так же, как я писал выше: по времени, триггеру или по обоим критериям.

Посмотрим, насколько важно соблюдать распределение активов в пенсионном портфеле. Для этого будем основываться на симуляциях пенсионных портфелей с разными пропорциями акций и облигаций на исторических данных в период с 1871 по 2018 год. В качестве акций рассматривается индекс S&P 500, а в качестве облигаций — 10-летние казначейские облигации.

В тестах рассмотрим варианты портфелей без ребалансировки, с ежемесячной ребалансировкой при комиссии 0,005% и ежегодной ребалансировкой с комиссией 0,01%. Мы взяли суммы, приближенные к комиссиям зарубежных брокеров. В случае с российскими брокерами стоит закладывать в расчет более высокие издержки.

Ребалансировка пенсионного портфеля по времени

Рассмотрим два классических варианта портфелей: 60% акций и 40% облигаций и более консервативный аналог — 40% акций и 60% облигаций. Но выведенные закономерности будут справедливы и для других пропорций активов.

Прежде чем начать, введем ключевое понятие в пенсионной теории — «ставка изъятия».

Что такое ставка изъятия

Это тот процент капитала, который пенсионер выводит на свои нужды в первый год выхода на пенсию. А каждый следующий год он индексирует пенсию на размер инфляции, чтобы покупательная способность пенсии со временем не снижалась.

Каждый инвестор при выходе на пенсию должен подобрать для себя безопасную ставку изъятия — которая с наибольшей вероятностью гарантирует, что портфель не обнулится в течение пенсионного горизонта.

Возможно, вы слышали о правиле 4%. Оно гласит: ставка изъятия 4% с вероятностью 95—100% гарантирует, что пенсионного капитала хватит минимум на 30 лет. Это справедливо для пенсионного портфеля, в котором доля акций составляет минимум 50%.

Подробнее читайте про это в нашей полномасштабной статье про формирование пенсионного портфеля.

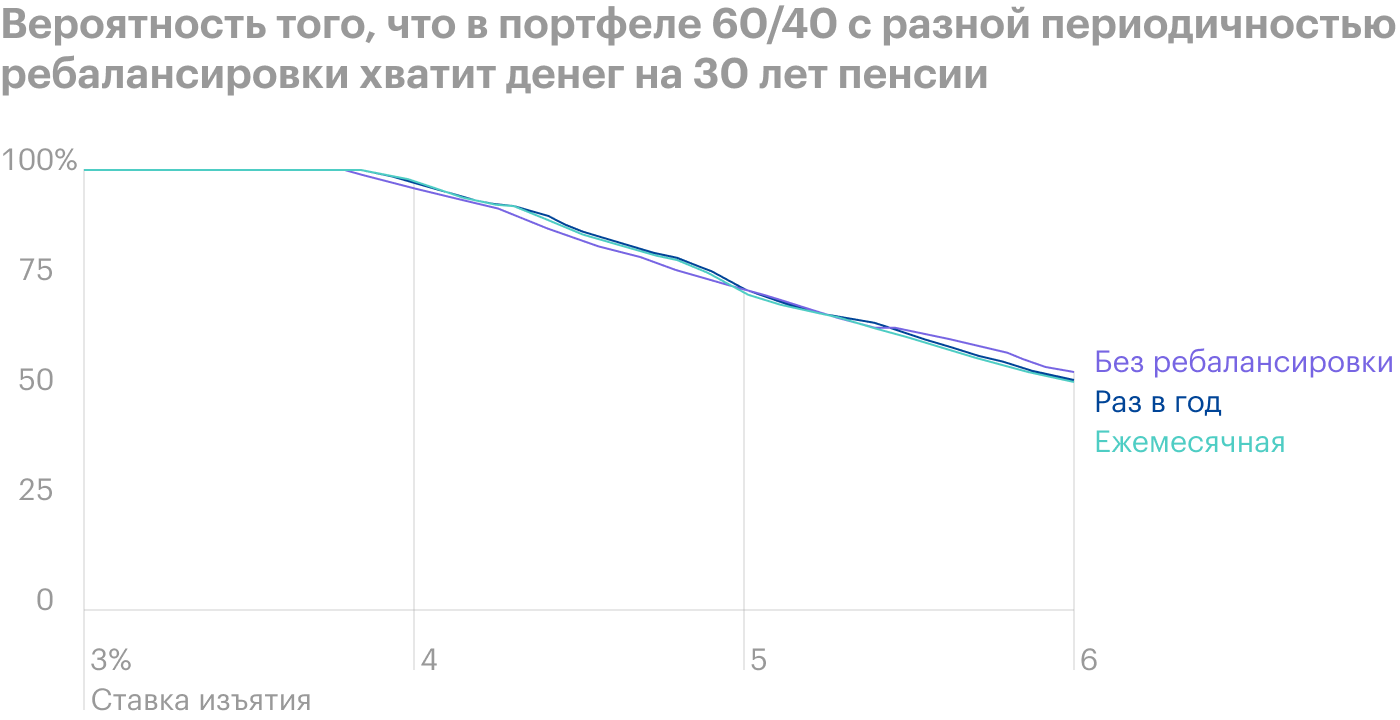

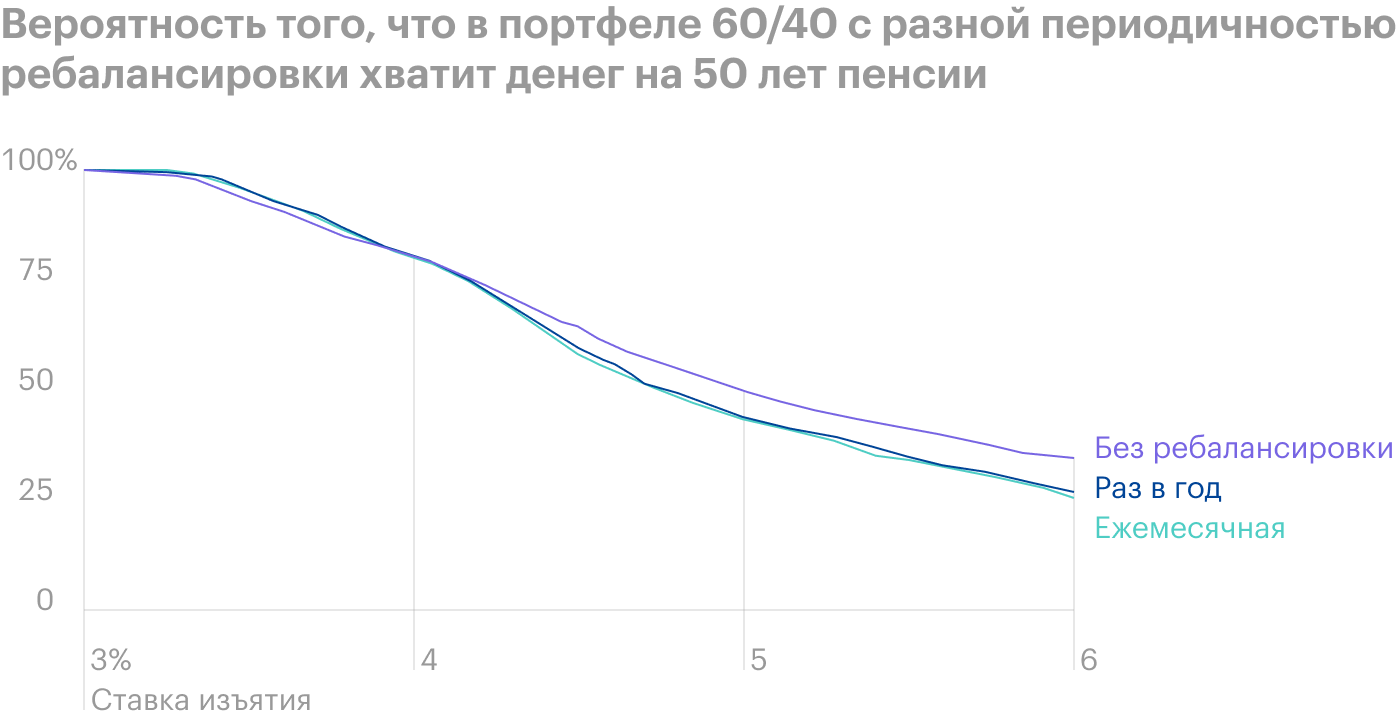

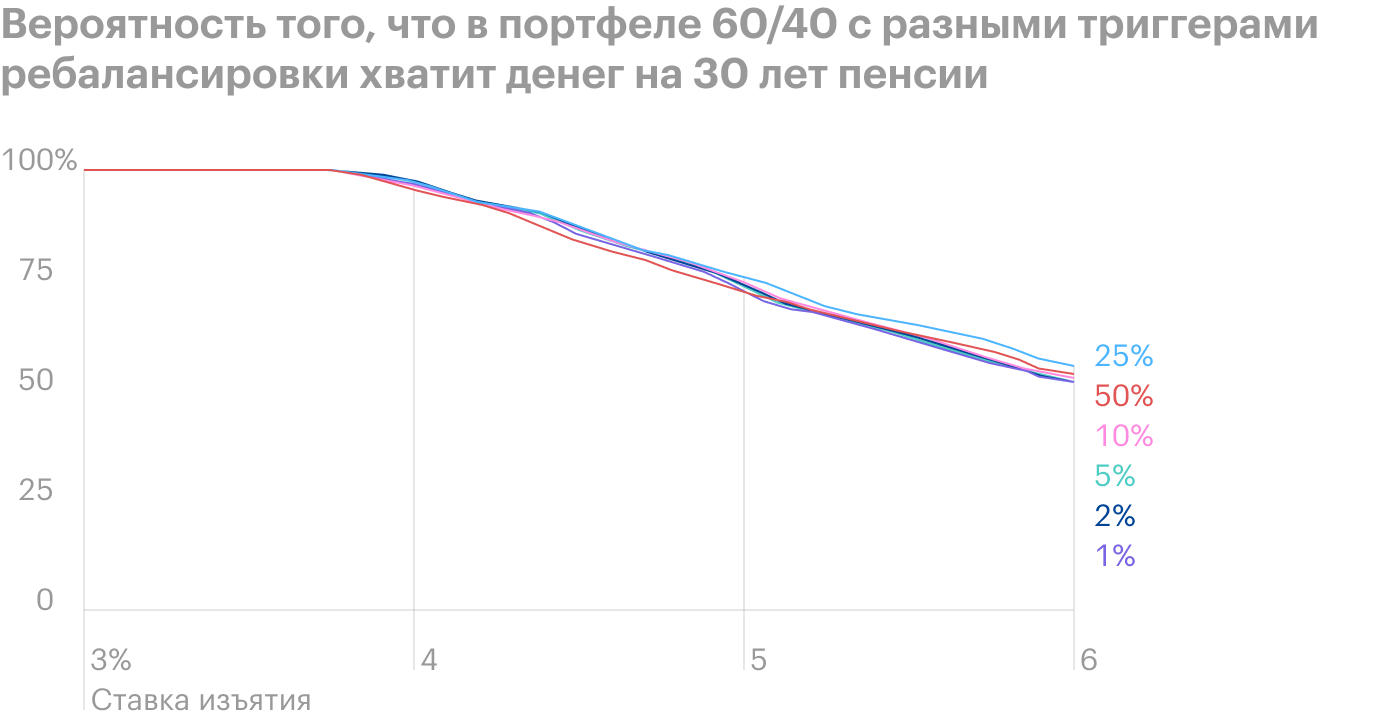

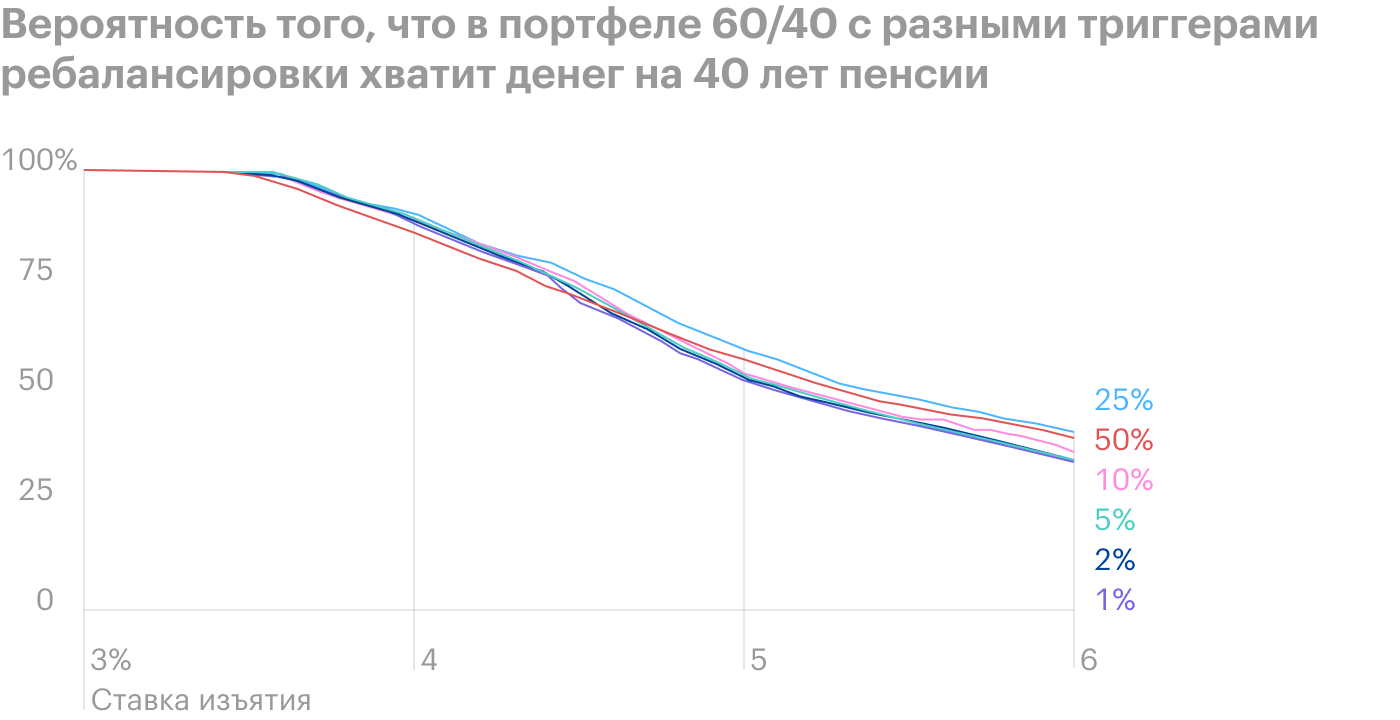

Пенсионный портфель 60/40. Измерим вероятность успеха портфеля при разных ставках изъятия и с разными типами ребалансировок. Успех в нашем случае — ситуация, когда денег хватает на всю пенсию.

На пенсионном горизонте в 30 лет результаты ребалансирок малозаметны. При ставке изъятия ниже 5% ребалансировку лучше проводить ежегодно. Если ставка выше 5%, стоит вовсе отказаться от ребалансировки.

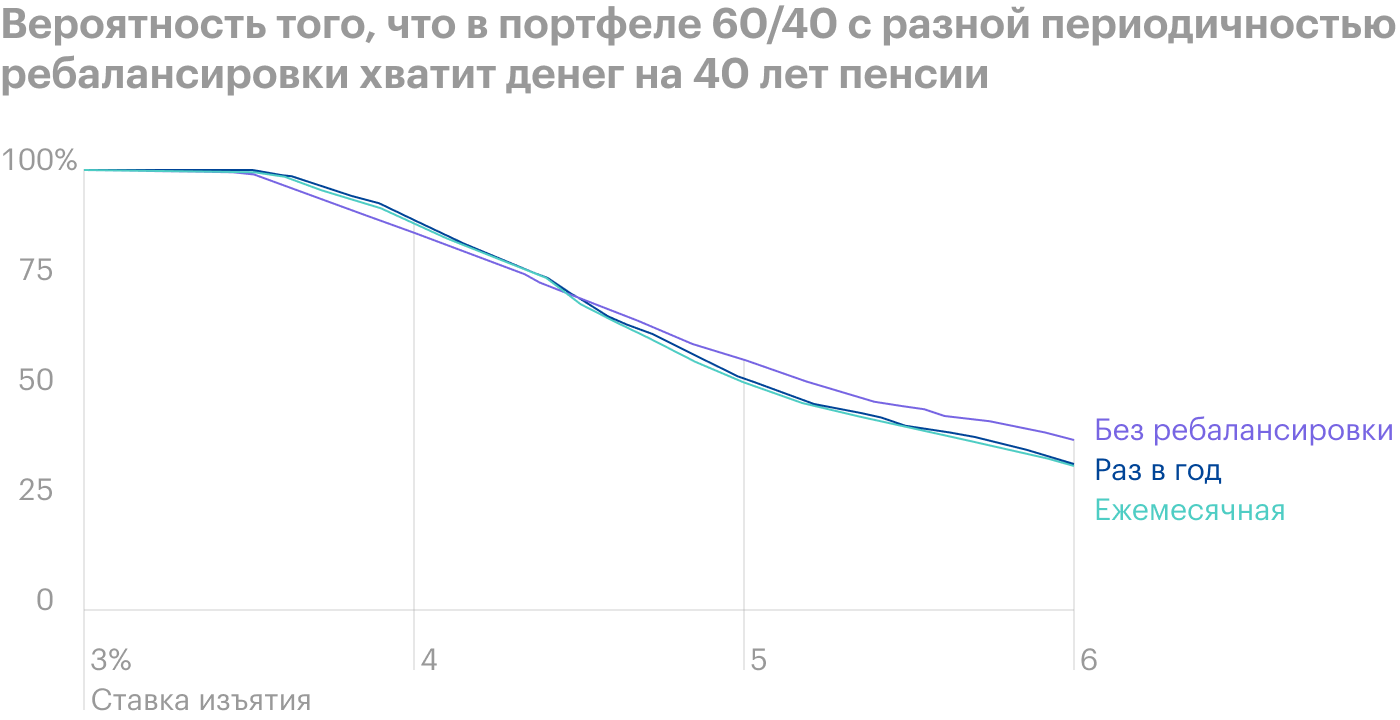

На горизонте 40 и 50 лет действие ребалансировки сказывается сильнее. В первом случае следует отказаться от ребалансировки, если ставка выше 4,4%, во втором — после 3,9%.

Также стоит отметить: ежегодная ребалансировка всегда показывает себя лучше, чем ежемесячная.

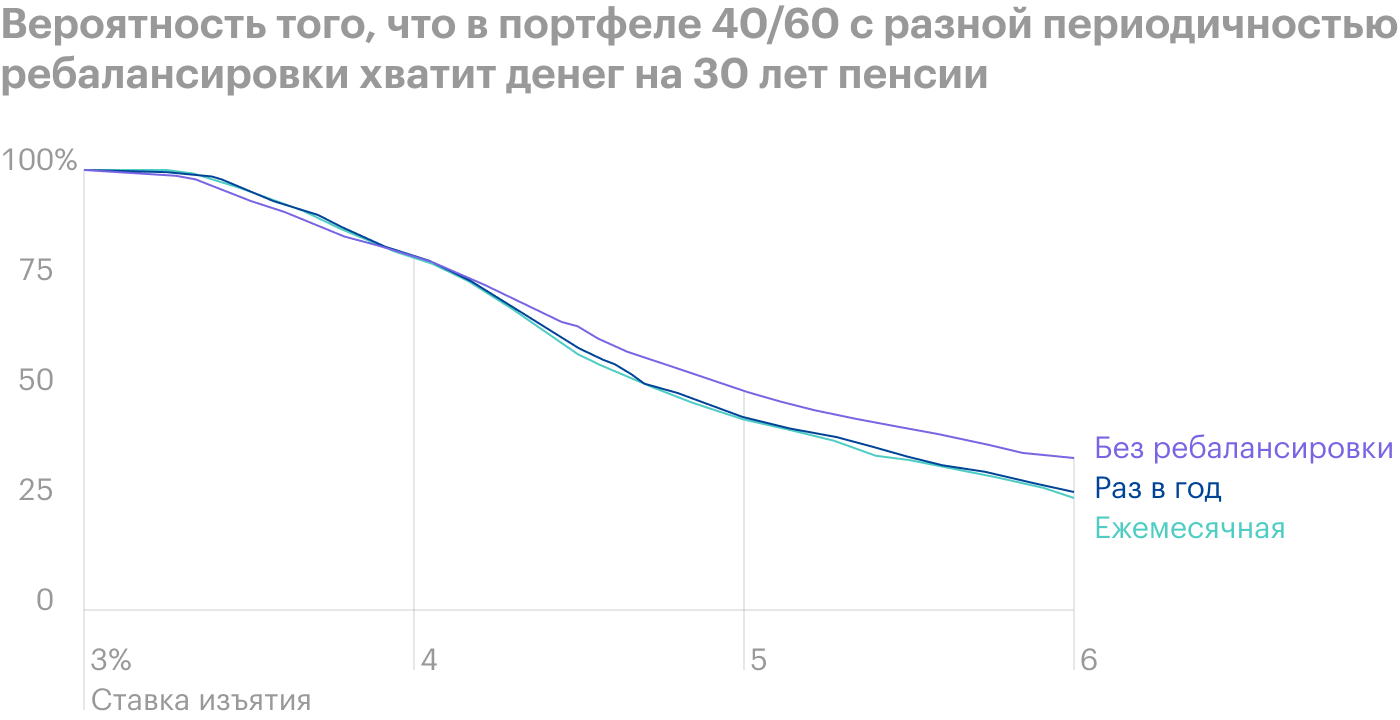

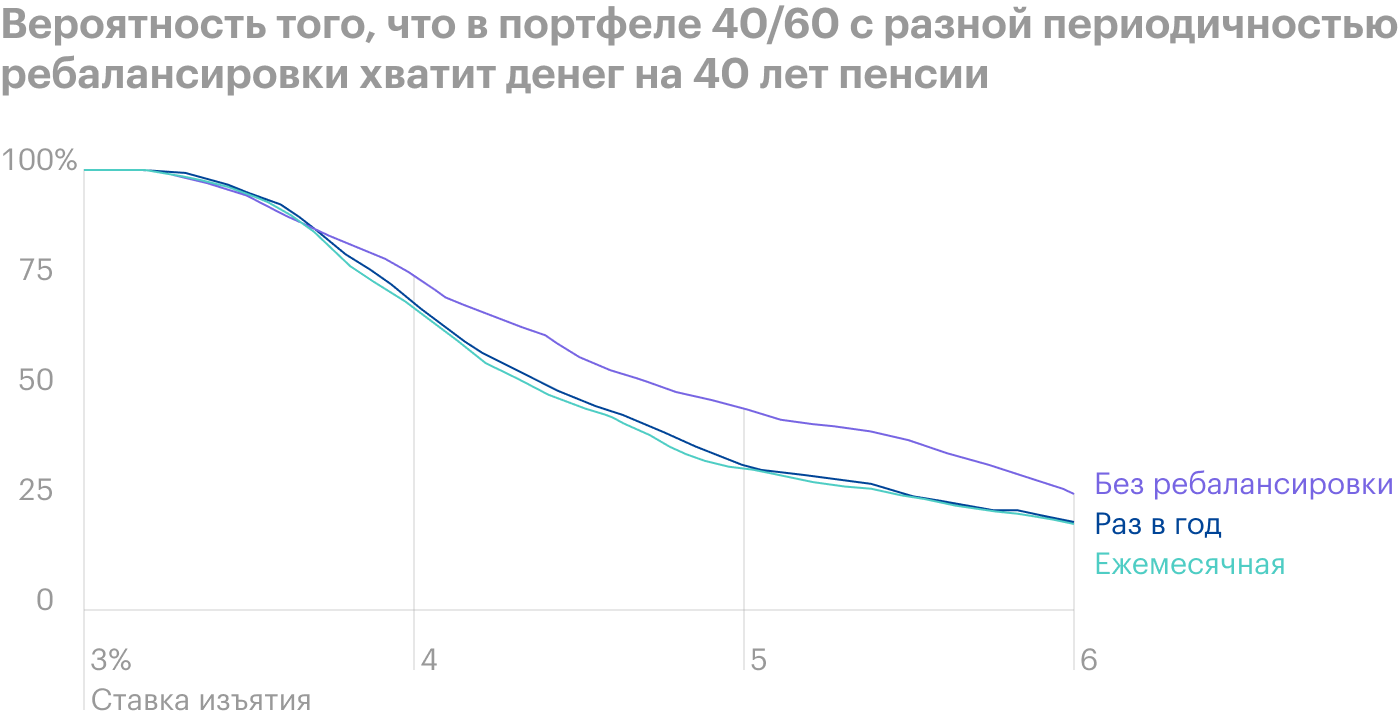

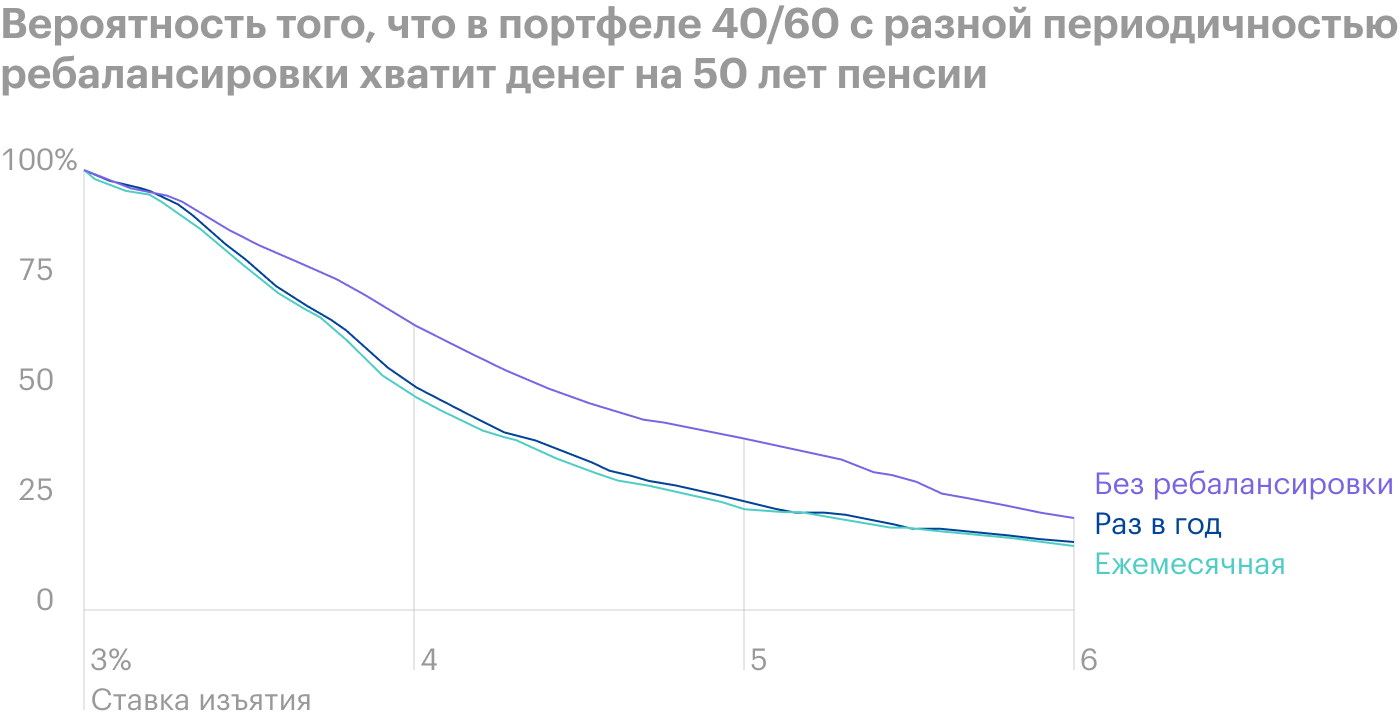

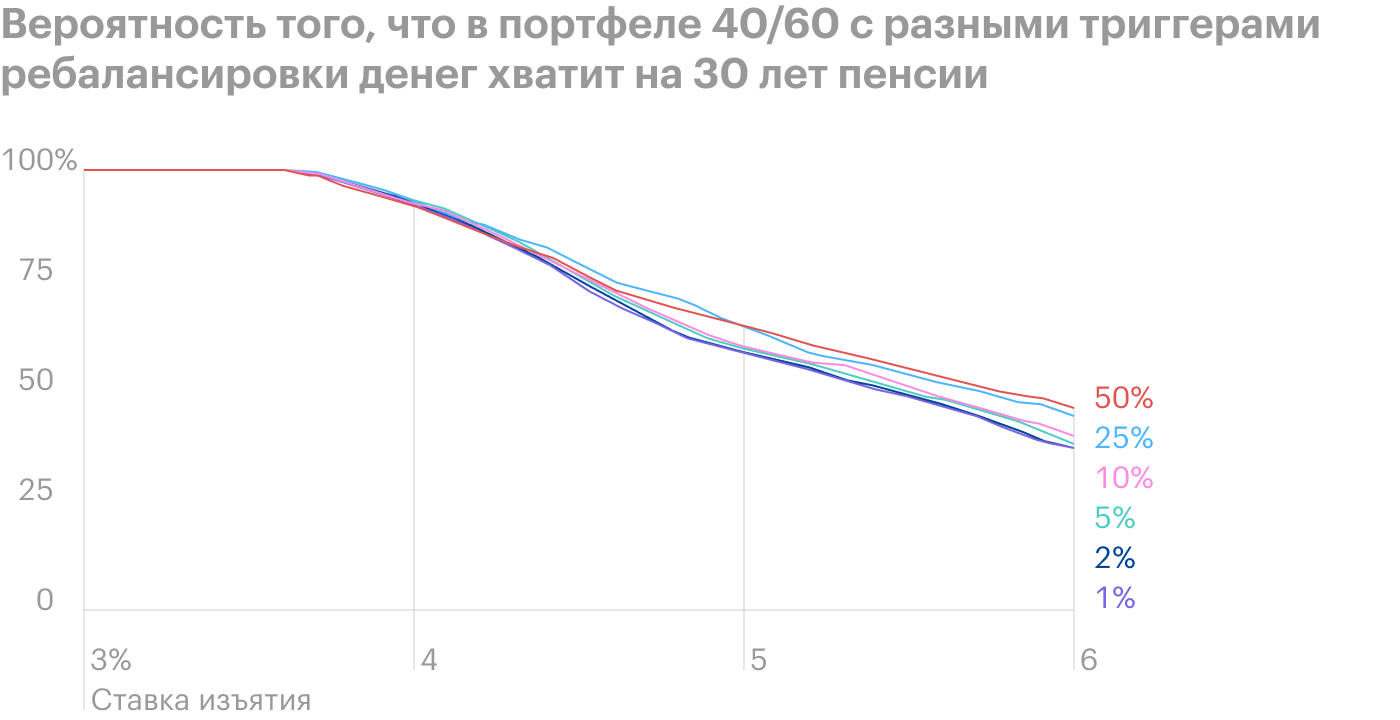

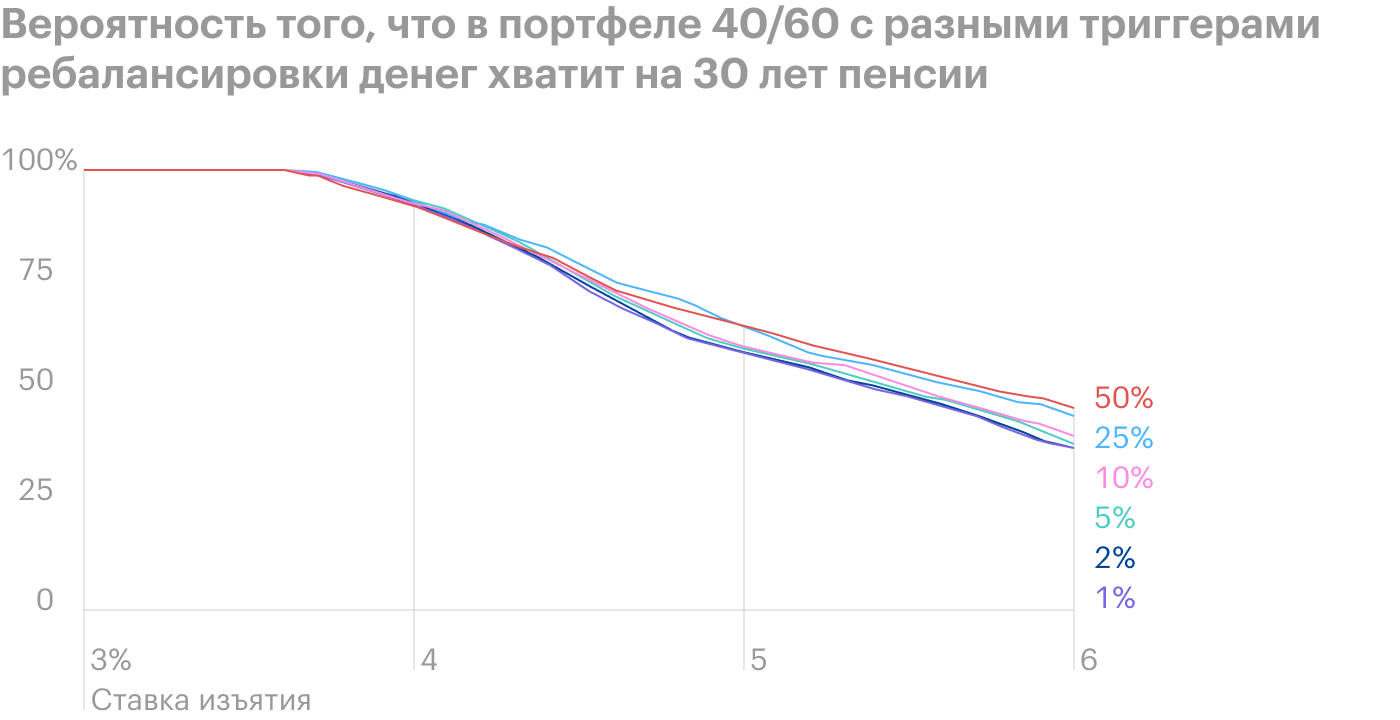

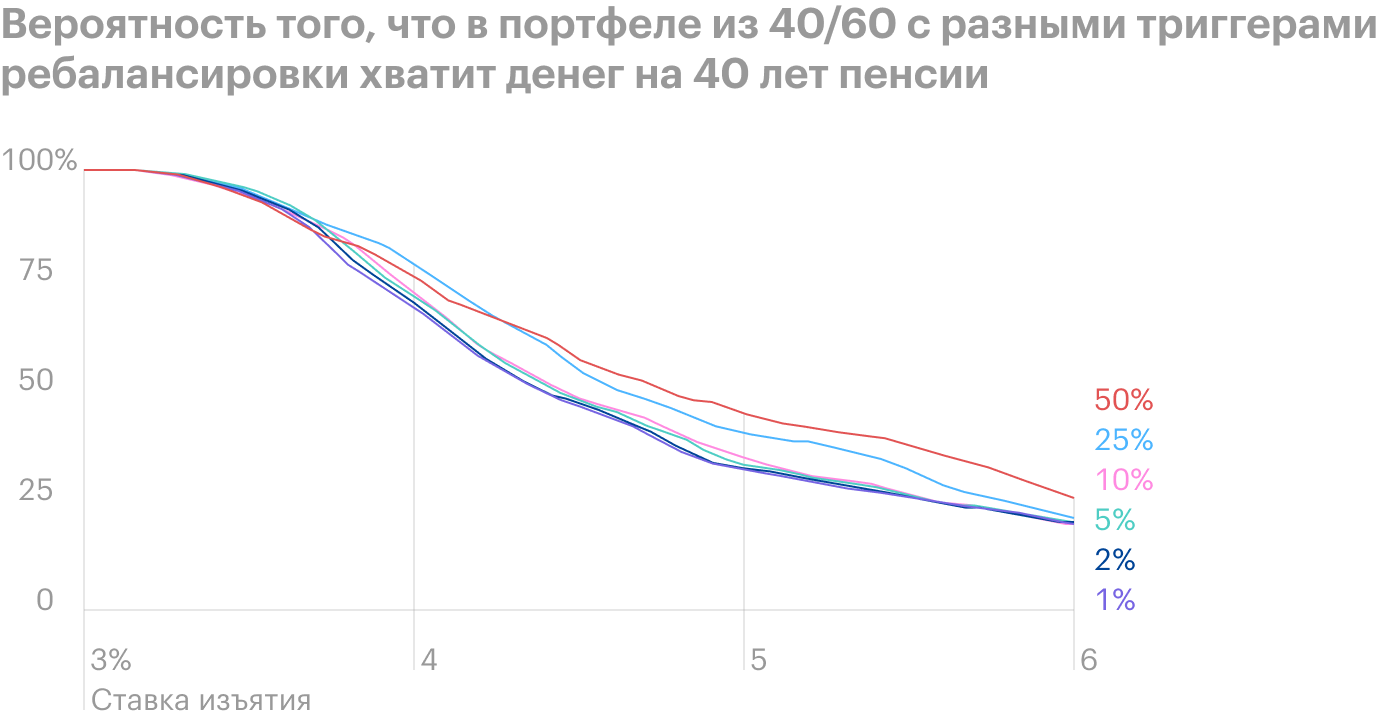

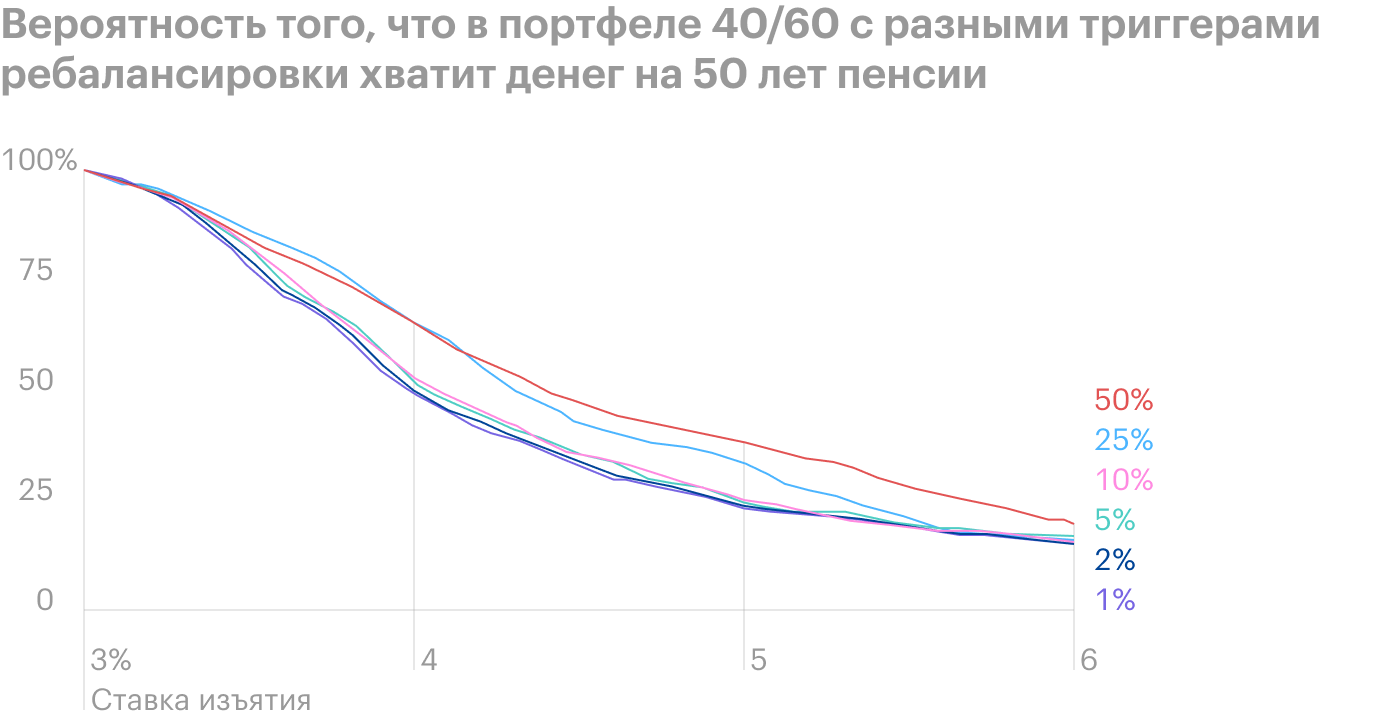

Пенсионный портфель 40/60. Это более консервативный аналог предыдущего портфеля — облигации в нем занимают 60%. Согласно исследованию «Тринити», у такого портфеля ниже вероятность прокормить человека в течение всего срока пенсии. Поэтому на графиках видно, что вероятность успеха такого портфеля ниже, чем у предыдущего. Например, на горизонте 50 лет шанс того, что портфель не обнулится до конца срока, составляет менее 25% — независимо от ребалансировки.

Что же касается ребалансировки, мы наблюдаем тот же эффект: чем ниже ставка изъятия, тем больше необходимость ребалансировки, а ее действие сильнее сказывается на длительных горизонтах.

Если планируется ставка изъятия выше 4—5%, лучше вовсе отказаться от ребалансировки: поскольку доходность акций выше, нужно позволить им беспрепятственно расти. Иначе велика вероятность, что пенсионный портфель исчерпается быстро. Например, при ставке 6% на горизонте 30 лет шанс на успех портфеля без ребалансировки составляет около 46%, а с ребалансировкой — на 10 процентных пунктов ниже.

Ребалансировка пенсионного портфеля по триггеру

Теперь проведем те же симуляции с ребалансировкой по триггерам. Напомню, что этот способ требует пристального наблюдения за портфелем, чтобы не пропустить момент дисбаланса. Это может быть неудобно, тем более на пенсии — когда человек вышел на заслуженный отдых. Другой возможный вариант — автоматизировать процесс с помощью трейдинговых программ, но это потребует дополнительных знаний.

Проделаем симуляции с широким набором порогов, после которых требуется ребалансировка:

- 1% — почти то же самое, что и ежемесячная ребалансировка.

- 2%.

- 5%.

- 10%.

- 25%.

- 50% — по сути, то же самое, что без ребалансировки.

Пенсионный портфель 60/40. Как и в случае с ребалансировкой по времени, на горизонте 30 лет разница в результатах между триггерами небольшая. Но можно сделать вывод, что худшие пороги — 1 и 50%. А 10 и 25% показали себя отлично.

На пенсионном сроке 40 лет различие в результатах между триггерами становится более явным. Безусловный фаворит здесь — ребалансировка с порогом 25%. Разве что при ставке изъятия ниже 3,5% она сопоставима с другими триггерами.

Если горизонт составляет 50 лет, использование триггера 25% — лучший вариант при любых ставках изъятия. Ребалансировка с таким порогом добавляет пенсионному портфелю до 5—10 процентных пунктов к вероятности успеха.

Пенсионный портфель 40/60. На горизонте 30 лет получается интересная картина: при ставке ниже 4% лучший результат показала ребалансировка с триггером 5%. Если ставка изъятия от 4 до 5%, то следует использовать 25%-й порог, а со ставкой свыше 5% следует отказаться от ребалансировки — победил триггер 50%.

При пенсионном сроке в 40 лет разница между триггерами усиливается. Шанс на успех при этом снижается: при ставке 4% он ниже 80%, при ставке 6% — менее 30%. При ставке изъятия менее 4,3% оптимальный вариант — триггер 25%, но с более высокой ставкой лучше не делать ребалансировку.

На горизонте 50 лет похожая ситуация: при ставке изъятия до 4,1% можно использовать триггер 25%, а сверх этого значения следует отказаться от ребалансировки.

Выводы по ребалансировке пенсионного портфеля

Ребалансировка раз в год лучше, чем раз в месяц. Последнюю вообще не стоит брать в расчет.

Чем больше ваш пенсионный срок, тем сильнее влияние ребалансировки. В этом случае важно не прогадать с ее вариантом. Например, при горизонте 50 лет и портфеле 60/40 лучше производить пересмотр портфеля по триггеру 25%.

При высоких ставках изъятия лучше вовсе не делать ребалансировку. В случае более консервативного портфеля с низкой долей акций лучше отказаться от ребалансировки: если позволить акциям беспрепятственно расти, они увеличат вероятность успеха пенсионной стратегии.

Что касается триггерной ребалансировки, выводы такие:

- Ребалансировка с порогом в 1% — как правило, худший вариант. Нужно использовать более высокие пороги.

- Триггеры 5 и 10% в среднем работают неплохо для низких ставок изъятия. При длительной пенсии и средних ставках изъятия самый привлекательный порог ребалансировки — 25%.

- Чем выше ставка изъятия, тем выше должен быть триггер ребалансировки — либо нужно отказаться от пересмотра портфеля. Это имеет смысл, поскольку большое изъятие денег требует компенсации за счет большей доходности. А значит, нужно позволять доле акций расти.

Запомнить

- Ребалансировка портфеля — это восстановление исходных пропорций инструментов в портфеле. Она позволяет не выходить за рамки установленного стратегией уровня риска.

- В некоторых случаях ребалансировка позволяет добиться более высокой доходности и лучшего коэффициента Шарпа — то есть портфель становится более эффективным.

- В фазе накопления капитала ребалансировку можно проводить естественным путем — при регулярных пополнениях счета. В случае с пенсионным портфелем ее придется проводить принудительно.

- Основной критерий выбора периодичности ребалансировки — комиссионные издержки и затрачиваемое на это время инвестора.

- При продаже выросших активов в пользу покупки недооцененных обычно возникает налоговый случай. Брокер удержит 13% НДФЛ с положительного финансового результата.