Разбираемся со страховкой и налогами

Что вы узнаете

- Зачем нужен полис ОСАГО и как он работает.

- Зачем нужен полис каско, как он работает и как не переплатить при его оформлении.

- Когда платить транспортный налог и как на нем сэкономить.

ОСАГО

Мы уже говорили про этот полис в предыдущих уроках. Он должен быть у вас в любом случае, причем купить его нужно еще до постановки автомобиля на учет в ГИБДД. Полис ОСАГО надо оформить в течение 10 дней с момента покупки автомобиля. Если это не сделать, нельзя будет выезжать на дороги общего пользования .

Смысл ОСАГО в том, что страхуется ваша ответственность перед другими участниками дорожного движения. Например, вы помяли чужую машину и стали виновником ДТП. Если у вас есть полис ОСАГО, вам не нужно будет компенсировать ущерб до 400 000 ₽ пострадавшей стороне: страховая сделает это за вас. Соответственно, если вы не виноваты в ДТП, ущерб вам компенсирует страховая компания виновника аварии.

Свою машину виновнику ДТП придется восстанавливать за свой счет — хоть с полисом ОСАГО, хоть без него. Чтобы защитить свою машину, есть другой тип полиса — о нем поговорим чуть позже.

Стоимость полиса ОСАГО страховщики важно называют страховой премией. Эта стоимость для каждого водителя будет разной, но правила, по которым она считается, одни для всех: их устанавливает Банк России.

Если вдаваться в детали, стоимость полиса считается так:

Страховая премия = Базовая ставка × Коэффициенты

Базовая ставка зависит от технических характеристик, конструктивных особенностей и назначения транспортного средства. У мотоциклов, легковых машин, грузовиков и легковых такси разные базовые ставки. Решите получить лицензию такси — страховка сильно подорожает из-за большой базовой ставки.

Остальное — коэффициенты. Сначала поговорим о тех, на которые вам будет сложно повлиять. Какие-то из них зависят от объективных обстоятельств, какие-то — от ваших потребностей.

🔒 Где преимущественно будут пользоваться машиной. Это зависит от места постоянной регистрации собственника. Для организаций регион определяют по месту их регистрации. Например, в Адыгее коэффициент 1,24, в Московской области — 1,56, в Кызыле — 0,82.

🔒 Технические характеристики машины. Чем она мощнее, тем дороже страховка. Самый низкий коэффициент для автомобилей мощностью до 50 л. с. включительно — 0,6. Самый высокий — для автомобилей мощностью свыше 150 л. с. — 1,6.

🔒 Будут ли автомобиль использовать с прицепом. Например, если вы владелец автомобиля категории В и у вас прицеп, это не повлияет на стоимость страховки — назначат коэффициент 1.

🔒 Сезонность использования. Чем меньше автомобиль выезжает на дороги общего пользования, тем ниже коэффициент. Если транспортное средство используют не более трех месяцев в году, коэффициент будет 0,5, если 10 и более — 1.

🔒 Количество водителей, которые могут управлять машиной, их возраст и водительский стаж. Коэффициент определяют по возрасту самого молодого из всех допущенных водителей или по минимальному стажу вождения. Также можно оформить полис без ограничения числа водителей, но это будет значительно дороже — применят коэффициент 2,62, если владелец автомобиля — человек, и 1,97 — если компания.

🔒 Коэффициент возраста и стажа — КВС. Возраст 20 лет и 2 года стажа — 1,87. 37 лет и 6 лет стажа — 0,96.

А вот коэффициент, на который можно влиять аккуратностью своего вождения.

🔓 Коэффициент бонус-малус — КБМ. Бонус — это уменьшение страховой премии, если у водителя нет страховых случаев, малус — удорожание, если страховые случаи есть. КБМ считают за период с 1 апреля предыдущего года по 31 марта текущего: сопоставляют стаж вождения и количество страховых случаев. Чем больше страховых случаев, тем коэффициент выше, а полис дороже.

У водителя, который только получил права, КБМ будет равен 3,92, и с каждым годом без страховых случаев он будет сокращаться. Минимальный КБМ — 0,46, его получает водитель, который не был виновником ДТП в течение 10 лет.

Вот калькулятор ОСАГО от Т-Банка на случай, если решите прицениться.

Формат полиса. Полис ОСАГО можно оформить в бумажном или электронном виде, разницы нет. Если вас остановят для проверки документов, сотрудники должны посмотреть электронный полис в базе, но иногда им лень или это долго. Чтобы сократить время общения, лучше распечатать электронный полис и предъявить его — обычно этого достаточно.

Информация в полисе. В полисе указывают:

- VIN;

- государственный регистрационный номер — попросту номерной знак;

- номер свидетельства регистрации (СТС);

- данные владельца и страхователя;

- список людей, допущенных к управлению автомобилем;

- срок страхования.

Нередко владелец и страхователь — разные люди. Фамилия владельца указана в договоре купли-продажи, в паспорте и свидетельстве транспортного средства, но у него может не быть прав. А значит, ему нельзя оформить на себя ОСАГО и садиться за руль. Сделать это может любой человек с правами и СТС на руках: он станет страхователем, как только заключит договор со страховой.

Страхователь может оформить полис на себя и вписать туда любое количество людей, которые могут управлять автомобилем, например друзей или родственников. Страховую премию будут считать по человеку с самыми большими коэффициентами. Поэтому, если у вас есть близкие с большим стажем вождения и низким КБМ, их можно вписать в полис бесплатно.

А еще можно оформить полис без ограничения количества водителей — то есть вы сможете пустить за руль любого человека с водительским удостоверением, не нужно вписывать конкретно его в страховку. На стоимость сильнее всего повлияет коэффициент ограниченного использования — КО , потому что КБМ в этом случае не применяют.

Если вы оформляете ОСАГО до регистрации автомобиля в ГИБДД, в полис не внесут реквизиты свидетельства о регистрации транспортного средства, а также госномера машины — если предыдущий хозяин снял номера или машина новая. После постановки на учет надо обратиться в страховую еще раз — в полис внесут эти данные. Платить за это не придется.

Главное об ОСАГО

📌 ОСАГО страхует ответственность человека, который сидит за рулем в момент ДТП: если он окажется виноват, страховая компания возместит пострадавшему ущерб в пределах 400 000 ₽. Свою машину виновник будет восстанавливать за свой счет.

📌 Нельзя садиться за руль без действующего полиса ОСАГО. Полис может быть открытым — на неограниченный круг лиц, либо в нем должна быть фамилия, серия и номер прав человека, который управляет автомобилем.

📌 Бумажный полис ОСАГО нужно возить с собой и предъявлять сотрудникам по первому требованию. Электронный полис всегда есть в базе, но распечатать его и положить в бардачок на всякий случай не будет лишним.

ДСАГО

Помните, мы говорили, что если вы въехали в чужую машину, то ОСАГО покроет только 400 тысяч нанесенного ущерба, а остальное придется доплатить из своего кармана? Эту сумму можно увеличить, если купить ДСАГО.

ДСАГО — добровольное страхование автогражданской ответственности. ДСАГО очень похоже на ОСАГО, но в большинстве случаев работает, только если покрытия по ОСАГО не хватает, чтобы возместить ущерб.

Размер возмещения по ДСАГО зависит от страховой суммы — максимальной суммы, которую возместят пострадавшему, если наступит страховой случай. Чем больше страховая сумма, тем дороже полис ДСАГО и тем меньше шансов платить из своего кармана за ремонт чужой машины.

Например, человек въехал в очень дорогую машину и нанесенный ей ущерб оценили в 1 500 000 ₽. Полис ОСАГО покроет только 400 000 ₽ ущерба — останется еще 1 100 000 ₽. Дальше все зависит от страховой суммы по ДСАГО.

Сколько выплатят по ДСАГО, если ущерб — 1 500 000 ₽

| Страховая сумма ДСАГО | Выплатят по ДСАГО | Придется доплатить |

|---|---|---|

| 400 000 ₽ | 400 000 ₽ | 700 000 ₽ |

| 1 000 000 ₽ | 1 000 000 ₽ | 100 000 ₽ |

| 1 500 000 ₽ | 1 100 000 ₽ | — |

Сколько выплатят по ДСАГО, если ущерб — 1 500 000 ₽

| Страховая сумма ДСАГО — 400 000 ₽ | |

| Выплатят по ДСАГО | 400 000 ₽ |

| Придется доплатить | 700 000 ₽ |

| Страховая сумма ДСАГО — 1 000 000 ₽ | |

| Выплатят по ДСАГО | 1 000 000 ₽ |

| Придется доплатить | 100 000 ₽ |

| Страховая сумма ДСАГО — 1 500 000 ₽ | |

| Выплатят по ДСАГО | 1 100 000 ₽ |

| Придется доплатить | — |

Общих условий для ДСАГО нет, страховая действует по внутренним правилам. Во многих случаях купить отдельный полис ДСАГО не получится: его могут продавать дополнительно к полису ОСАГО, предоставлять как опцию каско или продавать только тем, кто ранее оформлял каско.

На цену полиса будет влиять примерно тот же набор факторов, что для ОСАГО, но есть разница: они будут учитываться по отдельности и в соответствии с внутренними правилами страховой компании. Банк России стоимость ДСАГО не регулирует.

Главное о ДСАГО

📌 ДСАГО покроет за вас ущерб, если вы виноваты в ДТП и ущерб пострадавшему превысил 400 000 ₽, которые покрывает ОСАГО. Помогает избежать судов, заморозки счетов по решению судебных приставов и лишних трат.

📌 Рекомендуем к оформлению даже опытным водителям. Особенно тем, кто периодически попадает в ДТП.

Каско

Каско — необязательное страхование своего автомобиля от ущерба или угона. Каско не покрывает ответственность перед другими водителями.

С машиной может случиться что угодно: в лобовое стекло прилетит камень и поползет трещина, разобьете бампер на парковке, автомобиль угонят. В конце концов, вы можете оказаться виновным в ДТП — ОСАГО возместит ущерб пострадавшему, а по каско вы восстановите свою машину. Важно: каско не заменяет ОСАГО, а приобретается в дополнение. То есть полис ОСАГО у вас должен быть в любом случае.

В отличие от ОСАГО, цену полиса назначает не государство, а страховщик — она может меняться от страховой к страховой. Вот что еще может влиять на стоимость полиса каско:

- Возраст водителя. У молодого водителя больше шансов попасть в ДТП, поэтому каско для него стоит дороже. Страховщик волен решать, до какого возраста считать водителя молодым: у одних это 21 год, у других — 24. Какого-то единого для всех значения нет.

- Водительский стаж. Чем больше опыт вождения, тем меньше вероятность ДТП и дешевле полис.

- Стаж безаварийного вождения. Страховая компания проверяет, как часто водитель попадал в ДТП. Чем меньше было аварий, тем ниже риски для страховой и дешевле полис.

- Марка, модель и год выпуска автомобиля. Цена машины и запчастей меняется, это влияет на стоимость ремонта, размер возмещения ущерба, а значит, и на стоимость полиса. По каско поврежденные детали меняют на новые, поэтому ремонт старых и редких машин для страховой может оказаться невыгодным.

- Статистика угонов конкретной модели автомобиля. Есть автомобили, которые пользуются популярностью у угонщиков. Если вероятность, что машину угонят, высока, полис будет дороже. Данные берут у МВД и из собственной статистики выплат по угонам в регионе.

- Наличие противоугонной системы. Чтобы снизить вероятность угона, страховая может потребовать установить в машину сигнализацию — часто это обязательное условие договора.

- Дополнительные услуги страховщика. Иногда страховщики предлагают эвакуатор, который заберет машину с места ДТП, услуги аварийного комиссара, который поможет оформить документы, или подменный автомобиль на время ремонта автомобиля страхователя. Все эти опции увеличивают стоимость полиса.

- Пробег автомобиля. Чем больше расстояние, которое проехала машина со дня производства, тем дороже полис.

А еще страховщики могут предложить оформить GAP. Это когда страховщик предлагает в дополнение к каско услугу сохранения цены автомобиля на случай угона или полной гибели. Полной гибелью называют повреждение автомобиля, при котором стоимость ремонта превышает 65% от страховой суммы на момент ДТП. Вот как это работает.

Допустим, страховщик оценил машину в 800 тысяч рублей, а на десятый месяц ее угоняют. За 10 месяцев машина подешевела — стала старее, пробег увеличился. Страховщик возмещает 700 тысяч рублей, а не 800 — это законно. Но если подключить GAP, стоимость машины сохраняется — даже если машину угнали в последний день действия страховки, вы получите столько, во сколько страховая оценила ее год назад.

На каско можно сэкономить, если отключить какие-то опции или оформить каско с франшизой.

Отключить опцию — значит отказаться от какой-то части страховки. Например, застраховать машину только от угона и полной гибели, а с ущербом — разбитым бампером, трещиной на стекле — разбираться самостоятельно. Страховой компании не нужно будет отвечать за повреждения в обычных ДТП, поэтому она сделает серьезную скидку на полис.

Франшиза в каско — это когда часть расходов ложится на страхователя. Если автомобиль застрахован с франшизой 10 000 ₽ и машине причинен ущерб на 48 000 ₽, то 10 000 ₽ платит страхователь, а остальные 38 000 ₽ — страховая компания. Если ущерб машине меньше 10 000 ₽, смысла обращаться в страховую нет — надо чинить за свой счет. При оформлении полиса страховщик и страхователь договариваются о размере франшизы. Чем она больше, тем дешевле полис.

Если вы возьмете автокредит для покупки новой машины, вам придется оформить каско: это обязательное условие у банков. Машину с пробегом 3—6 лет начинающему водителю есть смысл застраховать по каско хотя бы на первый год. Может случиться всякое: например, налетите на камень поддоном двигателя или коробки передач. Ремонт в любом случае будет дорогим, и каско, скорее всего, окупится.

Главное о полисе каско

📌 Каско — это страховка именно своей машины, а не ответственности перед другими водителями. Каско не заменяет ОСАГО.

📌 Каско — это не обязательно, но желательно для водителя-новичка. Такой полис может защитить застрахованный автомобиль от ущерба, угона и полной гибели — в зависимости от опций, которые страхователь выбирает при оформлении.

📌 Чтобы сэкономить на каско, можно отказаться от ненужных опций или оформить полис с франшизой.

Транспортный налог

Транспортный налог — один из имущественных налогов. Его должны платить все люди и компании, на которых зарегистрированы автомобили.

Транспортный налог будут начислять со дня покупки автомобиля до его продажи. Месяц покупки считают полным, если поставили на учет до 15 числа. А месяц продажи — если сняли с учета после 15 числа. Для граждан транспортный налог считает налоговая инспекция: она знает, какой у вас автомобиль и как долго вы им владеете.

Налоговое уведомление присылают раз в год по почте или через личный кабинет на сайте nalog.gov.ru. Срок уплаты — 1 декабря года, следующего за истекшим. Например, транспортный налог за 2023 год нужно перечислить до 2 декабря 2024, поскольку 1 декабря — воскресенье. Если опоздать, начислят пени — 1/300 ключевой ставки ЦБ за каждый день просрочки.

Вот что учитывают при начислении транспортного налога:

- Налоговую базу. В нашем случае — мощность двигателя автомобиля. Это показатель, который потом умножают на ставку налога. Налоговую базу берут из документов на транспорт.

- Налоговую ставку: сколько стоит одна единица налоговой базы, то есть сколько нужно заплатить за одну лошадиную силу. На размер ставки влияет регион регистрации владельца, количество лошадиных сил, тип автомобиля и иногда его возраст.

- Период владения: сколько месяцев машина принадлежала конкретному человеку.

- Повышающий коэффициент. Его устанавливают для некоторых машин дороже 10 млн рублей. Их список ежегодно утверждает Минпромторг и публикует на официальном сайте. Маловероятно, что ваша первая машина дороже 10 млн, поэтому коэффициента не будет.

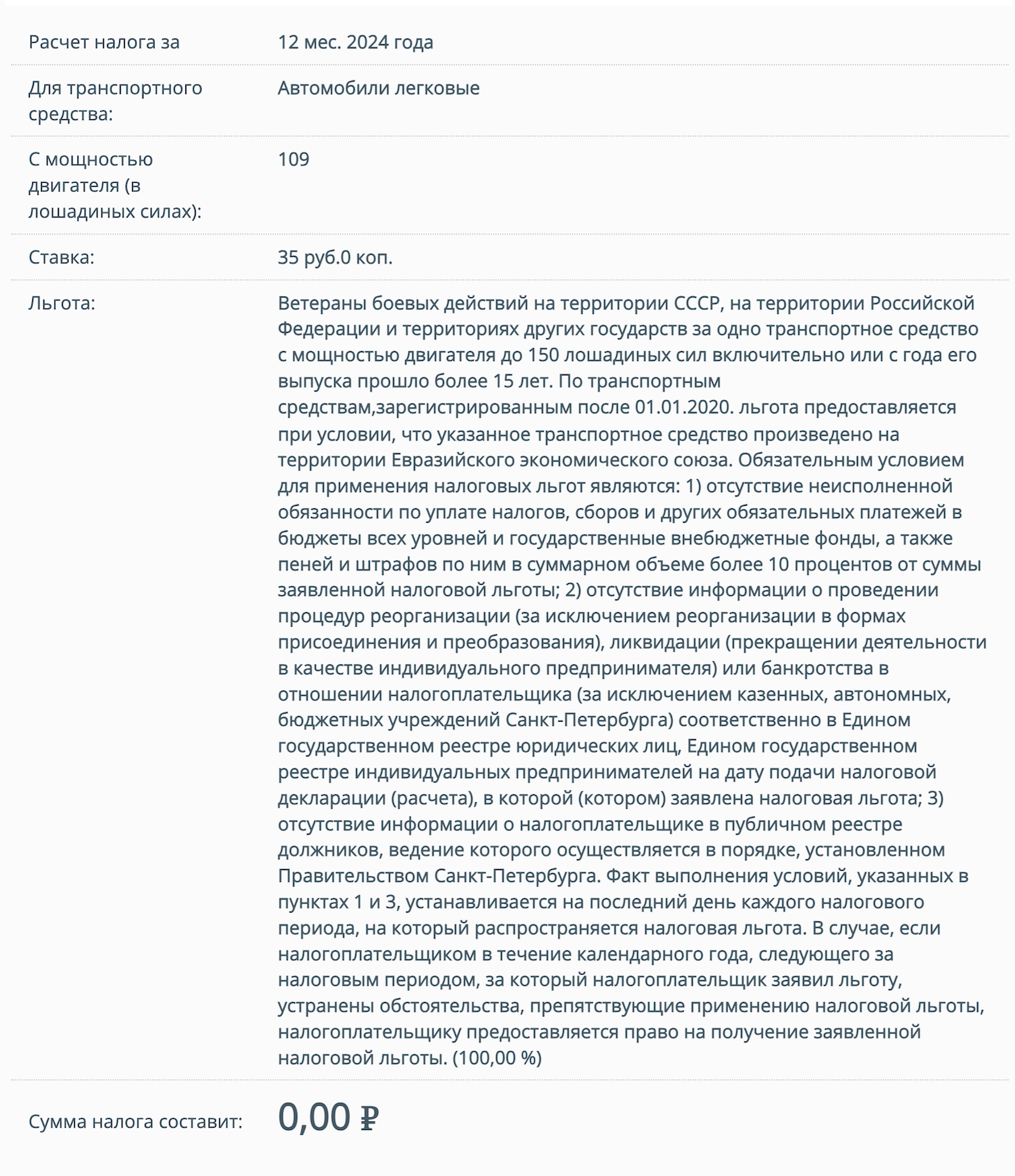

На сайте налоговой службы есть калькулятор — там можно посчитать транспортный налог. Поменяйте регион на свой в правом нижнем углу на красной плашке.

Льготы по транспортному налогу устанавливают регионы. Это может быть скидка или освобождение от уплаты. Обычно льготы есть у пенсионеров и ветеранов. Уточнить список льготников для своего региона можно на сайте nalog.gov.ru.

Главное о транспортном налоге

📌 Транспортный налог начисляют за каждый полный месяц владения автомобилем, платить нужно раз в год.

📌 Транспортный налог за один автомобиль обычно не платят пенсионеры и ветераны, но конкретные условия зависят от региона.

Итоги

- Без полиса ОСАГО нельзя садиться за руль. Остальные виды страхования для автомобилистов — добровольные.

- Если машина новая или при постановке на учет поменяли номера, важно после регистрации авто выслать данные в страховую, которая оформила ОСАГО: там новый номер впишут в полис.

- Начинающему водителю рекомендуем оформить каско хотя бы на первый год владения автомобилем. С очень высокой вероятностью полис сэкономит много денег и нервов.

- ДСАГО пригодится, если вы причините ущерб чужому автомобилю более чем на 400 000 ₽. Также рекомендуем всем начинающим водителям как минимум на первый год.

- Транспортный налог важно платить вовремя. За просрочку начислят пени и взыщут долг по судебному приказу.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik

Договоритесь ли вы со страховой компанией?