Что вы узнаете

- Как устроены облигации.

- Зачем вкладываться в облигации и какие у них есть плюсы и минусы.

- Как выбрать подходящие вам облигации.

Как устроены облигации

Мы уже рассказывали абстрактно, теперь давайте разберем на конкретном примере.

Предположим, компании нужно 5 млрд рублей на новый проект. Чтобы их получить, компания может взять кредит в банке, а может выпустить облигации — ценные бумаги, с помощью которых бизнесы или государство берут у инвесторов в долг под проценты. Для компаний это дешевле, чем занимать деньги у банка, а для инвесторов — обычно выгоднее, чем вкладывать деньги в банк.

Схема вот такая.

Компания решает, сколько облигаций выпустить, сколько и как часто по ним платить. Например, компания может предложить такие условия: выпускаем 5 млн облигаций по 1000 ₽ каждая сроком на три года, проценты платим раз в полгода по 80 ₽ на облигацию. Итого 160 ₽ за год при стоимости бумаги 1000 ₽ — это 16% годовых. Соль в том, чтобы предложить такие условия, которые заинтересуют инвесторов, но останутся выгодными компании.

Инвесторы выкупают облигации у компании, а потом перепродают их друг другу на бирже. Работает это так: проценты получает тот, кто считается владельцем облигации на момент выплаты. Например, инвестор может держать облигацию полтора года, получить три раза по 50 ₽, а потом продать ее другому инвестору на бирже — оставшиеся проценты получит уже новый инвестор. Но это не значит, что если продать облигацию прямо накануне очередной выплаты, то вы не получите ничего, а новый инвестор получит все. Расскажем об этом чуть ниже.

Когда срок облигации подходит к концу, компания возвращает изначальную стоимость облигации — 1000 ₽ — и платит последние проценты. Опять же: эту тысячу вернут тому, кто владел облигацией на момент ее погашения.

Вкратце так. Давайте углубляться.

Самые важные параметры облигаций

Параметры — это те самые условия, которые задает эмитент при выпуске бумаг. Самые важные параметры — это номинал, купон и дата погашения.

Номинал — это сумма, которую компания берет в долг по одной облигации. В нашем примере номинал равен 1000 ₽ — это самый распространенный вариант.

Обычно компания продает облигации по номиналу или очень близко к нему — то есть получает по тысяче рублей за каждую облигацию. А вот когда инвесторы перепродают облигации друг другу, их стоимость может сильно отличаться от номинала. Мы на этом еще остановимся.

Купон — это проценты по облигации. Раньше облигации были бумажными, и на них действительно были отрывные купоны — каждый раз, когда по облигации выплачивали проценты, один купон отрывали. Бумажные облигации исчезли, а обозначение купона осталось.

Проценты могут выплачивать от одного до 12 раз в год — как решит эмитент. Чаще всего выплачивают два или четыре раза в год.

В нашем примере купон выплачивался каждые полгода по 80 ₽. Ставка купона, или отношение суммы купонов за год к номиналу облигации, равна 16% годовых.

Не у всех облигаций купоны фиксированные. Размер купона может, например, постепенно снижаться, но быть заранее известным. А может зависеть от ставки ЦБ или инфляции — например, ставка ЦБ + 2% годовых. Тогда не получится рассчитать доходность облигации на весь срок ее существования.

Дата погашения — дата, когда компания вернет основной долг, то есть номинал облигации. Например, 15 августа 2025 года. В этот день облигация сама исчезнет из портфеля инвестора — брокер ее спишет. Инвестору делать ничего не нужно. Вместо облигации начислят номинал и последний купон.

Держать облигацию до погашения не обязательно. Ее можно продать на бирже другим инвесторам, которые сейчас хотят ее купить.

Преимущество в том, что при продаже облигации можно практически не потерять проценты — это удобнее, чем на вкладе. Дело в том, что при продаже облигации на бирже инвестор получит не только стоимость облигации, но и накопленный купонный доход.

Принцип накопленного купонного дохода (НКД) проще объяснить на примере. Предположим, вы купили облигацию, купон по которой составляет 80 ₽, платят раз в полгода. Но вы продержали облигацию только три месяца, а потом решили продать.

Получается несправедливо: вы уже прошли половину пути к купону, но не получите его, если продадите облигацию. Так что эту половину купонного периода вам компенсирует покупатель ценной бумаги: он заплатит вам ее стоимость и еще половину купона сверху — 40 ₽. А когда наступит дата выплаты купона, новый владелец облигации получит полный купон, хотя держал бумагу только половину периода. Вроде все честно.

Так же и при покупке. Если вы приобретаете облигацию у другого инвестора, вы компенсируете ему часть купона, а в дату выплаты получите целый купон, хотя облигацию держали только часть периода.

НКД не надо считать самостоятельно: брокер и биржа все сделают за вас. Когда будете покупать или продавать облигации, в цене уже будет учтен НКД.

Как понять, сколько можно заработать на облигации

В день размещения компания продает облигации по номиналу или близко к нему, например за 1000 ₽. Но облигации легко могут раскупить за один день — если не успеть, в дальнейшем бумаги нужно будет приобретать на бирже у другого инвестора, который хочет их реализовать. У популярных облигаций всегда есть достаточное количество желающих купить и продать их.

Возможно, цена облигации на бирже будет заметно отличаться от номинала: она зависит от того, за сколько инвесторы готовы ее перекупить. Облигация с номиналом 1000 ₽ может стоить на бирже и 1100 ₽, и 900 ₽. Нередко эта цена меняется каждую минуту, хотя колебания в рамках одного дня обычно небольшие — доли процента.

Вернемся к примеру с теми же облигациями номиналом 1000 ₽, погашением через три года и купоном 80 ₽ раз в полгода.

Компания продает эти облигации первым владельцам, получает свои 5 млрд рублей в долг и заранее знает, сколько и когда нужно вернуть: раз в полгода она будет выплачивать 80 ₽ по каждой из 5 млн облигаций, а в конце срока вернет инвесторам 5 млрд рублей — по 1000 ₽ на бумагу. А по каким ценам первые владельцы перепродают купленные облигации на бирже, компанию уже не волнует: сумма, которую она потратит на выплаты, от этого не зависит.

Зато цена облигации должна волновать инвестора. Предположим, на бирже ее стоимость выросла до 1100 ₽. Если инвестор купит ее по этой цене, каждые полгода он будет получать те же 80 ₽ купона, но в конце срока получит не 1100 ₽, которые вложил, а 1000 ₽ — номинал облигации. Доходность для инвестора снизится: ему придется вложить больше, чтобы получить те же купоны и вернуть в конце те же 1000 ₽.

И обратная ситуация: если цена этих облигаций упадет ниже номинала, например до 900 ₽, эта облигация станет выгоднее для инвестора — ему нужно вложить всего 900 ₽, чтобы получить те же купоны и вернуть в конце 1000 ₽ номинала.

Поэтому инвесторам важно перед покупкой проверять нынешнюю цену облигаций — чтобы понимать, на какую доходность можно рассчитывать.

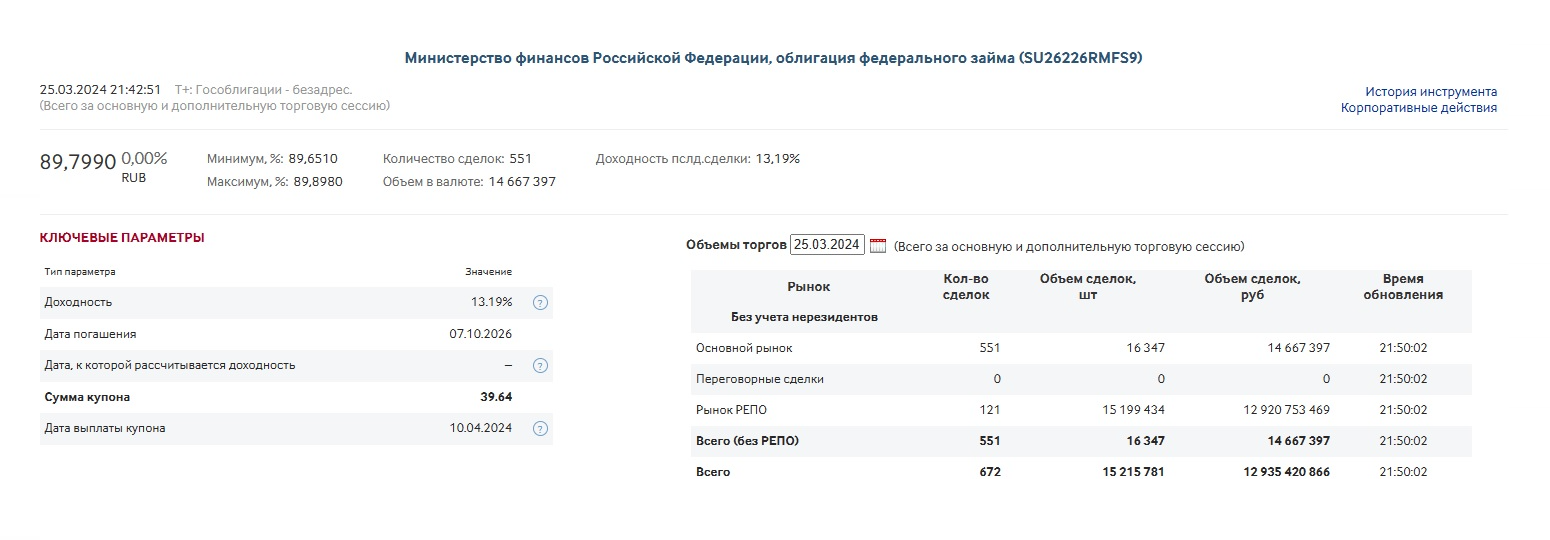

Узнать доходность с учетом нынешней цены облигации можно на сайте Московской биржи — просто вбейте в поиск название бумаги. Приложения брокеров тоже могут отображать эти данные.

Есть разные виды доходности облигаций, но чаще всего смотрят на эффективную доходность к погашению. Она предполагает, что, купив облигацию сейчас, вы будете владеть ею до погашения.

Эффективная доходность учитывает все будущие купоны облигации и то, что сейчас цена отличается от номинала, а погашение будет по номиналу. Она также подразумевает, что все купоны будут вкладываться под такую же доходность, поэтому фактический результат может немного отличаться: не факт, что получится их так вложить. А вот комиссии и налоги эффективная доходность не учитывает.

Кто может выпустить облигации

В зависимости от эмитента (того, кто выпустил облигации) они делятся на государственные, муниципальные и корпоративные.

Государственные облигации — или ОФЗ, облигации федерального займа, — выпускает Министерство финансов. Это самые надежные облигации, а потому наименее доходные. В марте 2024 года ОФЗ давали 13—14% годовых.

Муниципальные, или субфедеральные, облигации выпускают органы власти регионов, районов и городов. Их риск чуть выше, чем у ОФЗ, но и доходность чуть больше — 15—16% годовых.

Корпоративные — облигации компаний: от гигантов вроде Сбербанка и РЖД до небольших предприятий. Облигации крупных корпораций более надежные — и менее выгодные. Доходность колеблется от 14 до 20% годовых.

Какие облигации выбрать

На первый взгляд может показаться, что вкладывать в ОФЗ совсем невыгодно — можно найти вклады с доходностью выше.

Но если вы открываете ИИС и используете вычет за пополнение счета, ситуация меняется. Гарантий по ОФЗ, конечно, нет, но риск минимальный: вы получите доход по облигациям с максимальной вероятностью, а сверху — еще 13% от внесенных на ИИС средств.

В любом случае мы рекомендуем хотя бы какую-то часть инвестиционного портфеля держать в ОФЗ — для безопасности.

Чтобы повысить доходность, но не сильно рисковать, можно покупать разные облигации. Например, купить поровну ОФЗ, субфедеральных и надежных корпоративных облигаций — от крупных компаний, которые вряд ли обанкротятся.

Как выбирать облигации

Отличный вариант для новичков — выбирать облигации с датой погашения как раз к тому времени, когда вам нужны деньги. Готовы вложить на два года — выбирайте облигации с датой погашения через два года.

Плюс такого подхода в том, что вы заранее будете знать, когда и сколько получите: с заранее известной периодичностью будете получать купоны, а в конце срока — номинал облигации. И если ваша облигация с номиналом 1000 ₽ вдруг резко подешевеет до 900 ₽, вас не будет волновать это падение: все равно в конце срока вы получите номинал — то есть тысячу.

А еще в этом случае нужно будет заплатить комиссию брокера только при покупке облигаций: за погашение и выплату купонов комиссии нет.

Давайте разберем алгоритм, где и что смотреть.

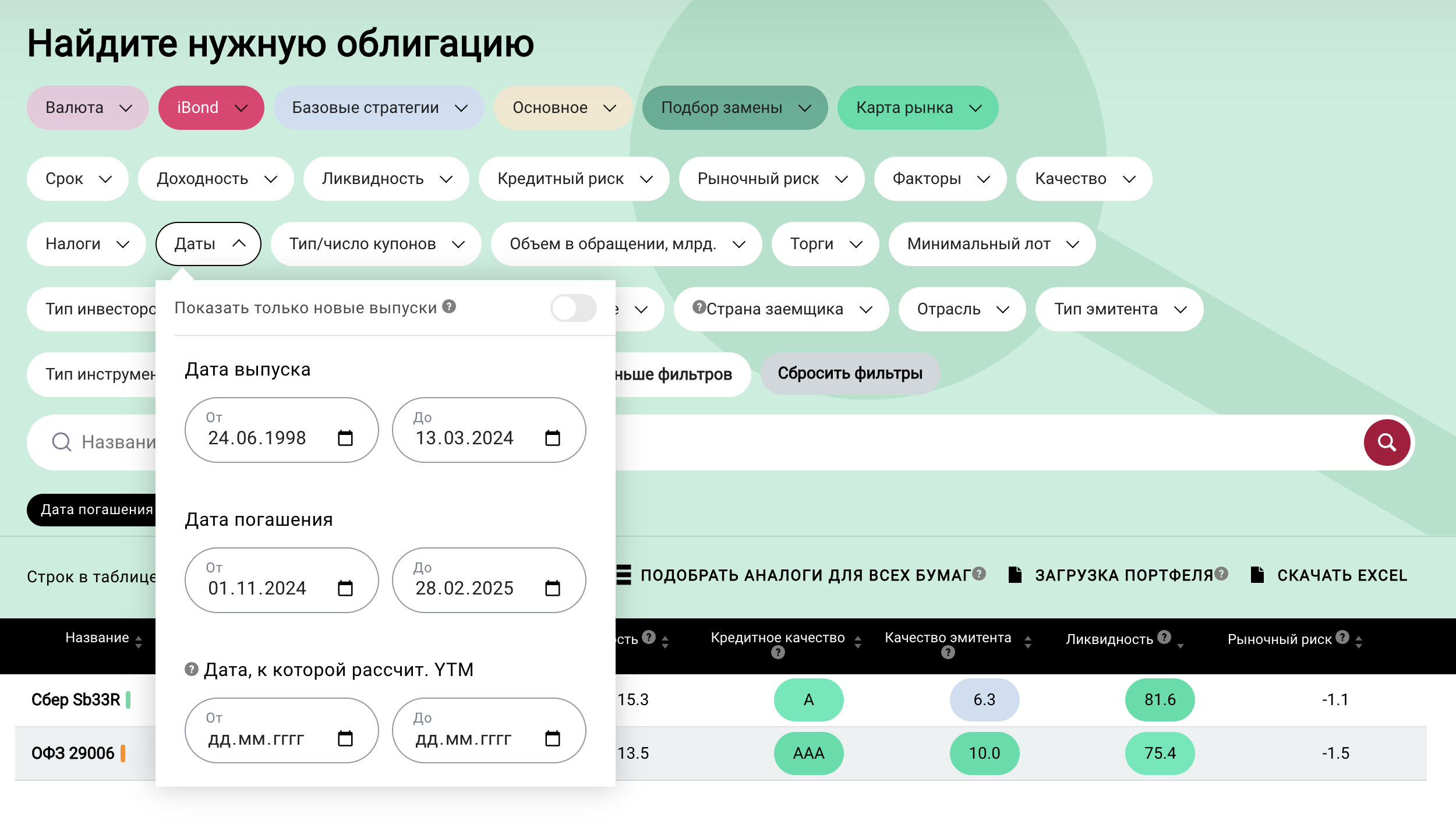

Один из простых способов — воспользоваться сервисом на сайте «Доходъ». Сервис не адаптирован под мобильные, поэтому рекомендуем открывать сайт с компьютера.

Предположим, в конце марта 2024 года мы хотим вложить рубли в безопасные облигации на небольшой срок — так, чтобы деньги от погашения поступили в конце 2024 или начале 2025 года.

Раскрываем меню «Больше фильтров» и в фильтре «Даты» выбираем дату погашения с ноября 2024 по февраль 2025.

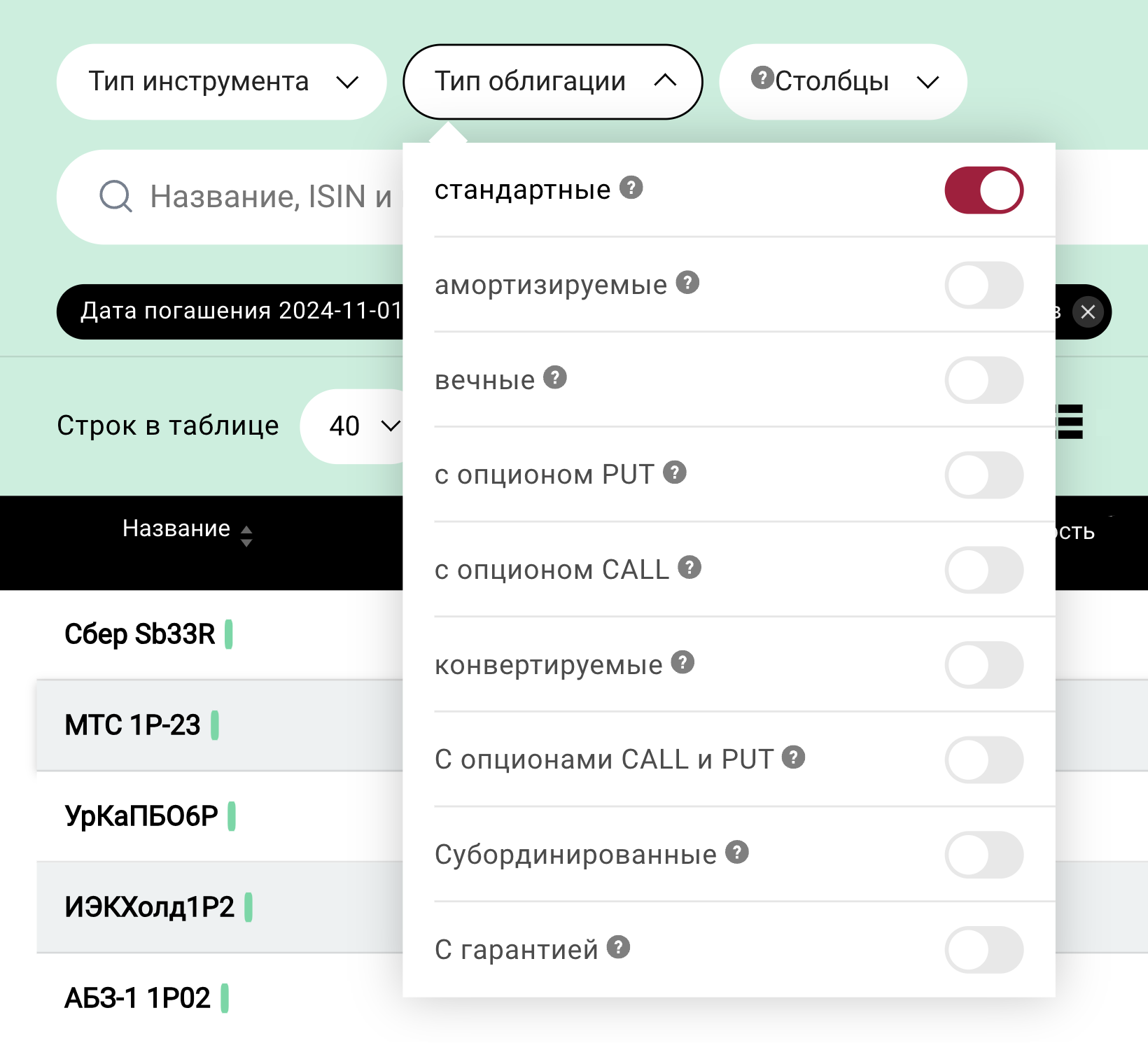

В фильтре «Валюта» выставляем рубли, в фильтре «Тип инвесторов» — для неквалифицированных, а в фильтре «Тип облигации» для простоты выбираем стандартные.

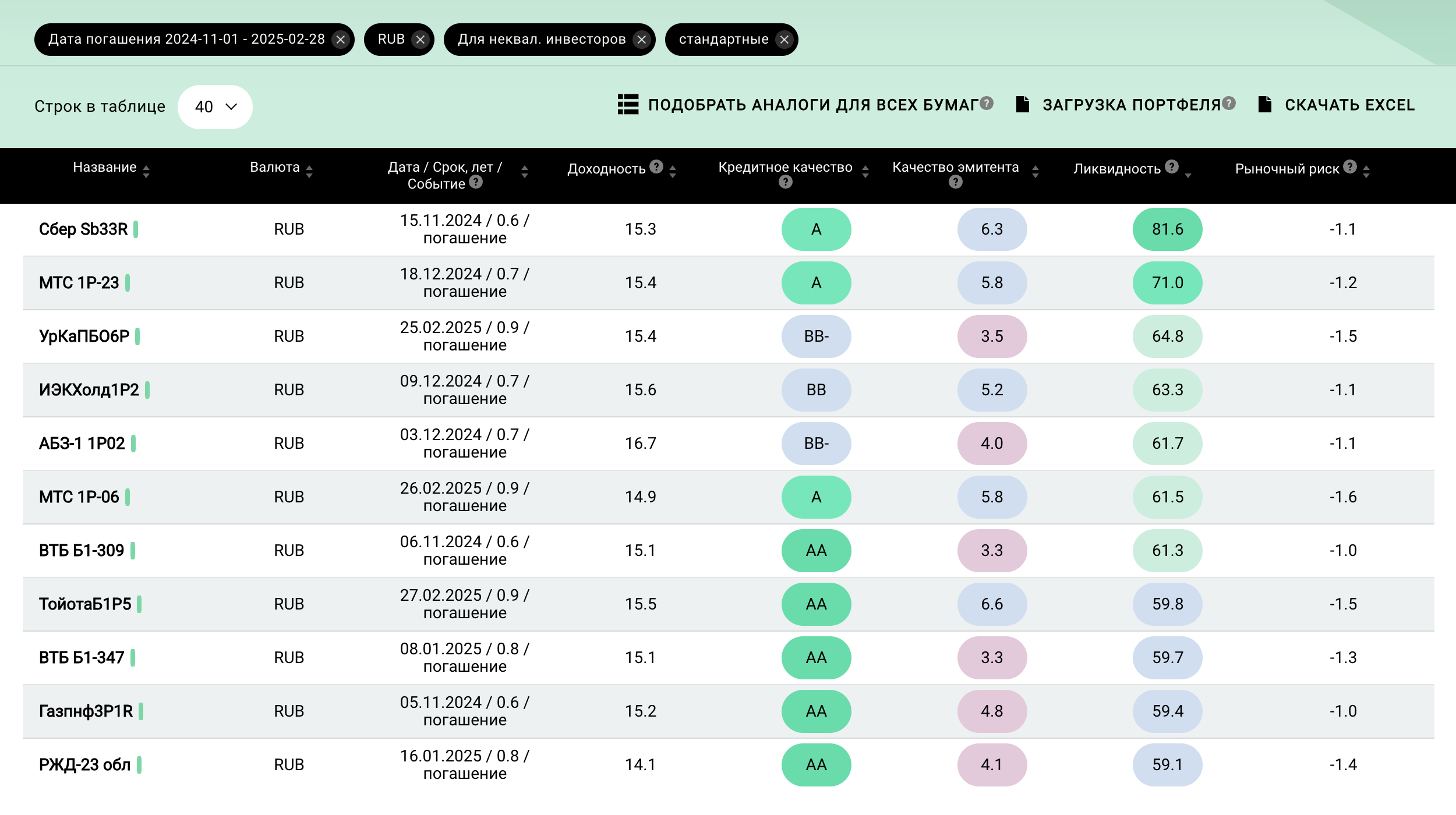

В таблице ниже можно посмотреть, какие облигации нам предложит сервис.

Важный критерий — кредитное качество. Сервис рассчитывает это по кредитным рейтингам, которые формируют независимые рейтинговые агентства, и по собственным оценкам.

В таблице мы сделали сортировку по кредитному качеству. ОФЗ, то есть государственные облигации, в таблицу не попали, так как нет ОФЗ с подходящей датой погашения. Зато видно, что у облигаций регионов и крупных компаний высокий рейтинг, АА. Лучше рейтинг только у ОФЗ — ААА.

Можно менять фильтры так, как требуется для ваших задач, например искать облигации с высокой ликвидностью — где большой объем торгов. Это полезно, если хотите быстро купить или продать облигации на крупную сумму. Или, если нужно, посмотрите облигации не в рублях, а в юанях. Сортировку результатов тоже можно менять — например, выбрать по дате погашения или по доходности.

Как может выглядеть доход по облигациям

На примере ОФЗ 26226 с погашением в октябре 2026 года: купоны два раза в год, размер купона — 39,64 ₽. Ставка купона — 7,95% годовых, но при цене облигации 89,799% номинала эффективная доходность к погашению — 13,19% годовых без поправки на налог.

| Дата | Расход / доход | Что произошло |

|---|---|---|

| 26.03.2024 | −934,58 ₽ | Купили облигацию (текущая цена — 89,799% от номинала + 36,59 ₽ НКД) |

| 10.04.2024 | +39,64 ₽ | Получили купон по облигации |

| 09.10.2024 | +39,64 ₽ | Получили купон по облигации |

| 09.04.2025 | +39,64 ₽ | Получили купон по облигации |

| 08.10.2025 | +39,64 ₽ | Получили купон по облигации |

| 08.04.2026 | +39,64 ₽ | Получили купон по облигации |

| 07.10.2026 | +39,64 ₽ +1000 ₽ | Получили последний купон и номинал по облигации |

| 26.03.2024 | |

| Расход / доход | −934,58 ₽ |

| Что произошло | Купили облигацию (текущая цена — 89,799% от номинала + 36,59 ₽ НКД) |

| 10.04.2024 | |

| Расход / доход | +39,64 ₽ |

| Что произошло | Получили купон по облигации |

| 09.10.2024 | |

| Расход / доход | +39,64 ₽ |

| Что произошло | Получили купон по облигации |

| 09.04.2025 | |

| Расход / доход | +39,64 ₽ |

| Что произошло | Получили купон по облигации |

| 08.10.2025 | |

| Расход / доход | +39,64 ₽ |

| Что произошло | Получили купон по облигации |

| 08.04.2026 | |

| Расход / доход | +39,64 ₽ |

| Что произошло | Получили купон по облигации |

| 07.10.2026 | |

| Расход / доход | +39,64 ₽ +1000 ₽ |

| Что произошло | Получили последний купон и номинал по облигации |

Покупка без учета комиссии брокера, размер купона — без учета налога. С учетом налога купон равен 34,69 ₽.

Аналитики Т-Инвестиций составили подборку государственных и корпоративных облигаций стоимостью от 1000 ₽ со сроком погашения до года. Доходность — до 11% годовых при невысоком риске. Чтобы посмотреть подборку, установите приложение и откройте брокерский счет.

Что еще стоит знать

Риски. Чем выше доходность, тем выше риск. Относительно уверенными можно быть в облигациях с рейтингом не ниже BB. Самый высокий рейтинг — это ААА.

Покупать на все деньги высокодоходные облигации небольших или проблемных компаний точно не стоит. Есть риск того, что компания не справится с долговой нагрузкой и не выплатит вовремя купоны — а то и не сможет погасить облигации. Неисполнение обязательств называется дефолтом, и из-за этого есть риск потерять все или почти все вложенные деньги.

Стоит ли сильно рисковать ради нескольких лишних процентов годовых — решать вам.

Налоги. Купоны по облигациям облагаются налогом по ставке 13%. Брокер сам удержит налог — на ваш счет купон поступит уже за вычетом налога. Дополнительно напрягаться не нужно, но удержанный налог снизит итоговую доходность.

Если у вас ИИС старого типа и при его закрытии вы примените вычет типа Б, налога с купонов не будет. Если у вас ИИС-3, налога также не будет.

Амортизация. Амортизация — это когда эмитент возвращает номинал облигации не в дату погашения, а постепенно, частями.

Например, эмитент вернет не 1000 ₽ вместе с последним купоном, а по 100 ₽ вместе с каждым купоном. Плюс — деньги быстрее возвращаются инвестору. Минус — нужно снова искать, куда вкладывать эти деньги. И не факт, что к моменту выплаты получится найти что-то с такой же доходностью.

Амортизация — это не хорошо и не плохо, просто нужно иметь ее в виду и вовремя перекладывать освободившиеся деньги в другие инструменты. Например, практически все субфедеральные облигации имеют амортизацию.

Если вы не хотите думать об амортизации, такие бумаги можно отключить в расширенных настройках сервиса «Доход», для этого выберите «амортизируемые» в фильтре «Тип облигации».

Запомнить

- Облигации помогают компаниям и государству получать деньги дешевле, чем в банке, а инвесторам — зарабатывать больше, чем в банке. Хотя бывает и так, что вклады выгоднее самых надежных облигаций, особенно если учесть комиссии и налоги.

- Самые важные параметры облигаций — дата погашения, купон, номинал.

- Доходность облигации зависит не только от размера купона, но и от нынешней цены облигации на рынке. Смотрите на эффективную доходность к погашению, учитывающую текущую стоимость бумаги.

- Самые надежные облигации — ОФЗ, но доход по ним не выше банковских вкладов. Впрочем, с налоговым вычетом по ИИС, то есть возможностью вернуть 13% от внесенной суммы, получается хорошо и безопасно.

- Можно найти облигации и под 20% годовых, но риск остаться без денег по ним — очень высокий. Начинать лучше с ОФЗ, облигаций регионов и крупнейших компаний.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik