Что вы узнаете

- Чем хороший инвестиционный портфель отличается от плохого и нужно ли искать идеальный портфель.

- По каким принципам разумно строить инвестиционный портфель, чтобы зарабатывать, а не терять деньги.

- Как это все выглядит на конкретных примерах.

О портфеле и активах

Инвестиционный портфель — это все активы, в которые вы вложились. В широком смысле активы — это не только акции и облигации. Это и банковские вклады, и доля в стартапе, и приносящая доход недвижимость. Но мы оставим это за скобками и поговорим только об активах на фондовом рынке.

Не забывайте, что держать все деньги на брокерском счете или ИИС не стоит. Как минимум часть средств должна быть в «подушке» на банковских вкладах или картах с процентом на остаток. Это ваш запас денег на случай непредвиденных расходов или потери дохода, и это не считается частью инвестиционного портфеля.

Теперь об активах. До этого мы рассмотрели три сущности: акции, облигации и фонды. Но из предыдущего урока вы уже знаете, что фонды обычно инвестируют в акции или облигации, а значит, не стоит считать их отдельным видом активов.

Соответственно, если вы покупаете паи фонда на акции российских компаний, фактически вы инвестируете в акции. Если приобретаете паи фонда на облигации — инвестируете в облигации. Если 50% вашего портфеля составляет фонд акций, а 50% — фонд облигаций, ваш портфель состоит наполовину из акций и наполовину из облигаций.

А как вы помните из урока про акции, вкладываться в отдельные компании — очень рискованное дело, особенно для новичка. Поэтому в этом уроке при упоминании акций мы будем иметь в виду фонды акций.

Формирование портфеля — это поиск оптимального для себя соотношения активов: какая должна быть доля облигаций или фондов облигаций, а какая — акций (то есть фондов акций), сколько должно быть разных облигаций в портфеле, а сколько — разных фондов на акции.

Весь этот процесс характеризует одно слово — диверсификация. Это распределение денег между разными активами таким образом, чтобы доходность и риск вас устраивали.

Часто инвесторы тратят много времени на поиск идеального портфеля — с максимальной доходностью или лучшим соотношением доходности и риска. Это увлекательно, но вряд ли полезно. Будущее неизвестно, и какой портфель идеален для следующих 10 лет, мы узнаем только через 10 лет.

Идеальный портфель не нужен — нужен хороший. Об этом и поговорим!

Что учитывать при создании портфеля

Цель. Определите, для чего вы инвестируете. Например, вы хотите накопить на квартиру, или получать стабильный пассивный доход с уже накопленной суммы, или копите на обучение ребенка. Чем конкретнее вы определите цель, тем лучше: важно понять, какая сумма нужна, для чего, в какой валюте.

Горизонт инвестирования. Так называют срок, на который вы вкладываете деньги. Например, вы хотите купить квартиру через семь лет. Горизонт инвестирования равен семи годам — именно через столько вам понадобятся все вложенные деньги.

Чем больше времени в запасе, тем большую часть портфеля можно вложить в фонды акций. Если акции сильно подешевеют, у вас будет время дождаться восстановления цен.

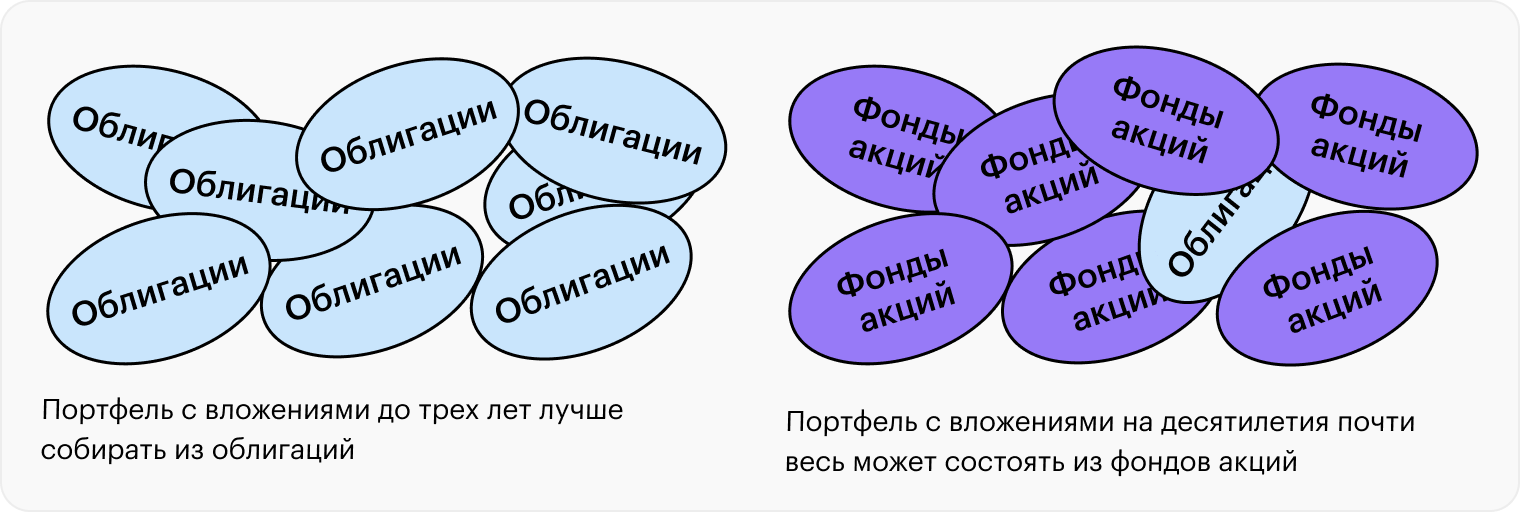

При краткосрочных вложениях — до трех лет — большую часть денег лучше держать в облигациях, которые погасятся в ближайшие годы, или в фондах краткосрочных облигаций. А при вложениях на десятилетия почти весь портфель может состоять из фондов акций.

По мере приближения цели горизонт инвестирования сокращается. Поэтому стоит постепенно уменьшать долю рисковых активов и перекладывать деньги в облигации или даже на вклады.

Отношение к риску. Еще надо учесть, насколько вы хотите и готовы рисковать ради потенциально высокой доходности. Чем терпимее вы относитесь к падению цен активов и риску потерять деньги, тем больше может быть доля акций и рискованных высокодоходных облигаций в инвестиционном портфеле.

Без опыта инвестиций сложно оценить свое отношение к риску. Думать о том, как начинается кризис, и видеть, как ваш портфель дешевеет каждый день, — разные вещи. И все же об этом стоит подумать заранее.

Ориентиры здесь примерно такие.

Боюсь риска. Если вы не готовы видеть падение стоимости портфеля более чем на 5—10%, вы консервативный инвестор. На бирже вам лучше выбирать надежные облигации.

В случае с краткосрочными вложениями фонды акций и тем более акции отдельных компаний можно не включать вообще — а если включать, то не больше чем на 5—10%. При долгосрочных вложениях долю акций полезно увеличить до 15—20%, чтобы было больше шансов опередить инфляцию, но если страшно, то не стоит.

Могу немного рискнуть. Если для вас приемлемо временное падение стоимости портфеля на 15—25% или немного больше, вы можете инвестировать с умеренным риском. Доля акций в таком случае может достигать 20—30% при вложениях на несколько лет и доходить до 50% при вложениях на десятилетия.

Риска не боюсь. Если вы уверены, что выдержите серьезное снижение стоимости портфеля в кризис, например на 40—50%, можно большую часть портфеля вложить в акции. Главное — не переоценить свою стойкость: думать о кризисе и ощущать его на себе — не одно и то же.

Если не учитывать горизонт инвестирования и отношение к риску, можно попасть в неприятную ситуацию. Например, инвестор не любит рисковать и боится, что портфель подешевеет, но вложил все свои деньги — 1 млн рублей — в фонд акций в надежде на повышенную доходность. Начался кризис — акции подешевели в два раза. Теперь его портфель стоит не 1 млн, а 500 тысяч.

Если бы инвестор действительно был готов к риску, падение его бы не смутило. Возможно, он даже пополнил бы счет и купил еще акций, пока идет такая распродажа. Но инвестор испугался и продал все бумаги за 500 тысяч. Так он потерял половину капитала — а все потому, что он переоценил свою готовность рисковать.

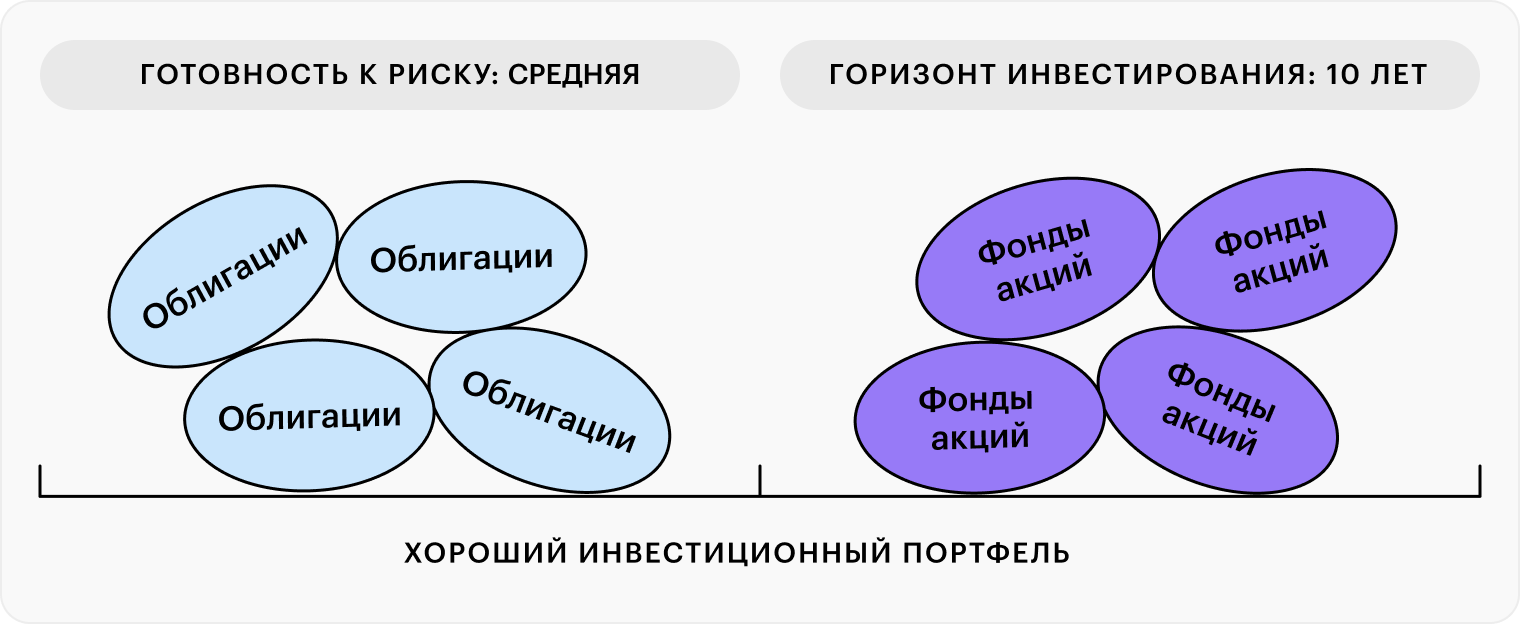

Допустим, вы все обдумали и решили, что готовы вложиться на 10 лет, чтобы накопить крупную сумму для важной покупки. Ваша готовность к риску средняя, то есть приемлем умеренный риск. В таком случае можно сначала поделить портфель пополам: половину вложить в акции, половину — в облигации. Затем стоит постепенно снижать долю акций, увеличивая долю надежных облигаций и вкладов.

Аналитики Т-Инвестиций подобрали фонды и облигации с низким и умеренным риском, чтобы вам было проще составить свой первый портфель. Чтобы посмотреть подборку, установите приложение и откройте брокерский счет.

От активов — к конкретным инструментам

Вы определились с долями активов — теперь пора выбрать инструменты, в которые будут вложены деньги. Другими словами, от видов активов пора перейти к конкретным ценным бумагам. Тут тоже важна диверсификация, и чем больше, тем лучше.

Представьте, что некий инвестор решил половину денег вложить в акции, а половину — в облигации. Пока что все выглядит хорошо. Но в реальности он половину денег вложил в акции МТС, а половину — в облигации КАМАЗа.

Такой портфель опасен: он зависит от состояния всего двух компаний, причем обе находятся в России и получают значительную часть дохода в рублях. Если в российской экономике возникнут проблемы, такой портфель сильно пострадает. Мы уважаем МТС и КАМАЗ, но было бы неразумно ставить весь свой капитал в зависимость только от них.

Еще рискованно вкладывать все деньги только в одну отрасль или страну.

Например, в 80-е акции японских компаний быстро дорожали, так что инвестировать в них было выгодно. К началу 90-х цены очень сильно упали и до сих пор не восстановились. Те, кто вкладывался только в акции японских компаний, потеряли много денег.

Более предусмотрительные инвесторы вкладывались в акции разных стран — Японии, США, европейских государств — и были в плюсе, потому что другие рынки в это время росли.

Хотя экономика государств взаимосвязана и мировой кризис может ударить по всем, держать акции разных стран надежнее, чем одной. В идеале стоит иметь в портфеле не только российские акции, но и иностранные, например бумаги США: все-таки это крупнейший фондовый рынок мира.

К сожалению, с 2022 года россиянам сложно инвестировать в иностранные активы. Из-за геополитики и санкций иностранные акции и фонды с иностранными активами внутри больше не торгуются на Московской и Санкт-Петербургской биржах. Те, кто вложился в них, уже долго ждут возобновления торгов — по сути, активы инвесторов заморожены.

Что касается облигаций, можно ограничиться российскими ОФЗ или бумагами регионов и крупных компаний. Выберите отдельные бумаги, используйте биржевые фонды или совмещайте отдельные облигации с фондами.

Еще надо учесть, в какой валюте ваша цель. Если цель в долларах, то и инвестировать лучше в валютные инструменты. Раньше это были, например, акции американских компаний, а сейчас могут подойти замещающие облигации. Если цель краткосрочная и в рублях, рационально использовать в основном рублевые инструменты: ОФЗ, вклады, немножко фондов российских акций. Наконец, для достижения долгосрочной рублевой цели можно часть портфеля держать в валютных инструментах — это подстрахует от падения рубля. История подсказывает, что это разумно.

Вот как мог бы выглядеть один из вариантов диверсифицированного портфеля, если бы не было санкций и остановки торгов иностранными активами.

Портфель с иностранными активами

| Акции — 50% портфеля | Облигации — 50% портфеля |

|---|---|

| FXUS (фонд акций США) — 30% | ОФЗ 26226 (облигации Минфина) — 30% |

| TMOS (фонд акций российских компаний) — 10% | TBRU (фонд облигаций российских компаний) — 10% |

| TEUS (фонд акций европейских компаний) — 10% | INFL (фонд ОФЗ с защитой от инфляции) — 10% |

Портфель с иностранными активами

| Акции — 50% портфеля | |

| FXUS (фонд акций США) | 30% |

| TMOS (фонд акций российских компаний) | 10% |

| TEUS (фонд акций европейских компаний) | 10% |

| Облигации — 50% портфеля | |

| ОФЗ 26226 (облигации Минфина) | 30% |

| TBRU (фонд облигаций российских компаний) | 10% |

| INFL (фонд ОФЗ с защитой от инфляции) | 10% |

К сожалению, паи фонда FXUS не торгуются с конца февраля 2022 года, а TEUS — с ноября 2023 года. Поэтому придется составить портфель из российских активов. Это лишает инвесторов диверсификации по странам, но максимально снижает риск того, что активы заблокируют из-за санкций.

Долю акций придется немного сократить, так как российские акции весьма рискованны, зато можно добавить золото как валютный актив и защиту от кризиса. Еще можно использовать замещающие облигации как валютный актив с минимальным риском блокировок. Вот что примерно может получиться.

Портфель российских активов

| Акции — 40% портфеля | Облигации — 50% портфеля | Золото — 10% портфеля |

|---|---|---|

| TMOS (фонд акций российских компаний) — 30% | ОФЗ 26227 (облигации Минфина) — 20% | TGLD (фонд золота) — 10% |

| GROD (фонд российских акций роста) — 10% | INFL (фонд ОФЗ с защитой от инфляции) — 10% | |

| Газпром капитал ЗО27-2-Д (долларовая облигация с выплатами в рублях по курсу ЦБ) — 10% | ||

| Совкомфлот ЗО-2028 (долларовая облигация с выплатами в рублях по курсу ЦБ) — 10% |

Портфель российских активов

| Акции — 40% портфеля | |

| TMOS (фонд акций российских компаний) | 30% |

| GROD (фонд российских акций роста) | 10% |

| Облигации — 50% портфеля | |

| ОФЗ 26227 (облигации Минфина) | 20% |

| INFL (фонд ОФЗ с защитой от инфляции) | 10% |

| Газпром капитал ЗО27-2-Д (долларовая облигация с выплатами в рублях по курсу ЦБ) | 10% |

| Совкомфлот ЗО-2028 (долларовая облигация с выплатами в рублях по курсу ЦБ) | 10% |

| Золото — 10% портфеля | |

| Совкомфлот ЗО-2028 (долларовая облигация с выплатами в рублях по курсу ЦБ) | 10% |

В таком портфеле есть акции из разных отраслей плюс достаточно надежные российские облигации. При этом 30% составляют валютные активы — это позволит не слишком сильно переживать из-за курсов валют.

Портфель не обязательно должен состоять именно из этих фондов и облигаций. Это лишь один из множества вариантов, а не рекомендация. Набор инструментов и их доли могут сильно различаться — это зависит от предпочтений инвестора и того, какие инструменты ему доступны.

Например, одни инвесторы захотят увеличить долю акций или заменят фонды акций другими, например EQMX или DIVD, исходя из своих предпочтений. Другие повысят долю валютных активов, например добавят больше замещающих облигаций, золота или просто долларов. Третьи сделают упор на отдельные ОФЗ и добавят к ним фонд высокодоходных корпоративных облигаций.

Все эти варианты имеют право на жизнь. Главное, чтобы портфель подходил под нужды инвестора по уровню риска и возможной доходности, а инвестор понимал, что именно он покупает и почему.

Управление портфелем

Инвестиционному портфелю иногда требуется внимание. Например, пару раз в год может понадобиться ребалансировка — восстановление исходного соотношения активов.

Посмотрим на портфель с равными долями акций и облигаций, то есть в пропорции 50 к 50. Со временем акции могут сильно подорожать, а цена облигаций почти не изменится. Тогда соотношение активов может превратиться, например, в 58 к 42 или даже 70 к 30. И наоборот: если акции подешевеют, а облигации подорожают, доля акций упадет ниже необходимых 50%.

Когда пропорции активов меняются, меняется и уровень риска портфеля. Если акции займут слишком большую часть портфеля, портфель станет слишком рискованным: в кризис его стоимость сильно упадет. Если же доля акций сильно упадет относительно исходной, портфель станет излишне консервативным.

В такой ситуации надо восстановить исходные пропорции акций, облигаций и других видов активов. Доли всех инструментов внутри каждого вида активов тоже стоит восстановить.

Ребалансировать портфель можно по-разному:

- Пополнить портфель и докупить побольше тех активов, которые подешевели.

- Использовать все купоны и дивиденды для покупки подешевевших активов.

- Продать часть подорожавших бумаг и купить на полученные деньги подешевевшие активы.

Делать ребалансировку имеет смысл, если соотношение активов сильно отдалилось от целевого — например, на четверть или больше. Если же доля актива в целом или отдельного инструмента отклонилась на 1—2% от необходимой, можно ничего не делать: характеристики портфеля почти не изменились.

По мере приближения к цели стоит уменьшать долю акций и увеличивать долю облигаций и вкладов. Выше мы приводили пример, где инвестор хочет накопить крупную сумму через 10 лет и готов на умеренный риск. Значит, в первые несколько лет вполне приемлемо разделить деньги примерно поровну между фондами акций и облигациями — как мы и показывали выше.

Затем надо постепенно уменьшать долю акций. За два-три года до цели доля облигаций и вкладов должна увеличиться хотя бы до 80% портфеля. Когда в запасе меньше года, весь портфель лучше переместить на вклады и в облигации.

Итоги

- Чтобы получить хороший результат, надо создать хороший инвестиционный портфель. Для этого обязательно надо учитывать цели инвестора, горизонт инвестирования и отношение к риску. Искать идеальный портфель необязательно.

- Доля акций в портфеле может быть тем выше, чем больше времени в запасе и чем более инвестор готов к риску. Для краткосрочных вложений и минимального риска лучше выбирать банковские вклады или краткосрочные облигации надежных эмитентов: органов власти и крупнейших компаний.

- Вкладываться в одну компанию, отрасль или страну очень опасно. Чтобы снизить риск, надо разделить портфель не только между разными видами активов, но и между разными отраслями и странами. Для этого хорошо подходят биржевые фонды — готовые наборы акций или облигаций. К сожалению, в апреле 2024 обычному российскому инвестору сложно диверсифицировать портфель по странам и приходится делать упор на российские активы.

- Со временем доли активов в портфеле могут поменяться, потому что одни активы подорожают или подешевеют сильнее других. Чтобы держать риск портфеля под контролем, нужно иногда делать ребалансировку — восстанавливать исходные пропорции активов.

- По мере приближения к цели уменьшайте долю акций в портфеле и увеличивайте долю менее рискованных активов — вкладов и облигаций.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik