Как получить вычет за лечение

Инструкция для тех, кто платил за анализы и приемы врачей

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

Однажды потратила 18 800 ₽ на диагностику, консультации и процедуры. Через год я оформила налоговый вычет на лечение и вернула 2500 ₽. Расскажу, как это сделать.

Вычет за лечение — это когда вам возвращают часть уплаченного вами подоходного налога. Если в 2021, 2022 или в 2023 годах вы потратили до 120 000 ₽ в год на лечение, государство готово освободить ваш доход на эту сумму от НДФЛ и вернуть 13% — это 15 600 ₽. Начиная с расходов 2024 года максимальный размер социального вычета вырос до 150 000 ₽, то есть к возврату будет до 19 500 ₽.

120 000 ₽ и 150 000 ₽ — это общий годовой лимит для всех социальных налоговых вычетов: на медицинские услуги, образование, фитнес, добровольное страхование, прохождение независимой оценки квалификации. Если в течение года были разные расходы из лимита, можно выбрать самому, какие из них предъявлять к вычету. А вот сумма вычета по дорогостоящему лечению ограничена только вашим годовым доходом.

Что вы узнаете

Что такое налоговый вычет за лечение

Налоговый вычет — это сумма, на которую государство разрешает уменьшить налогооблагаемый доход. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

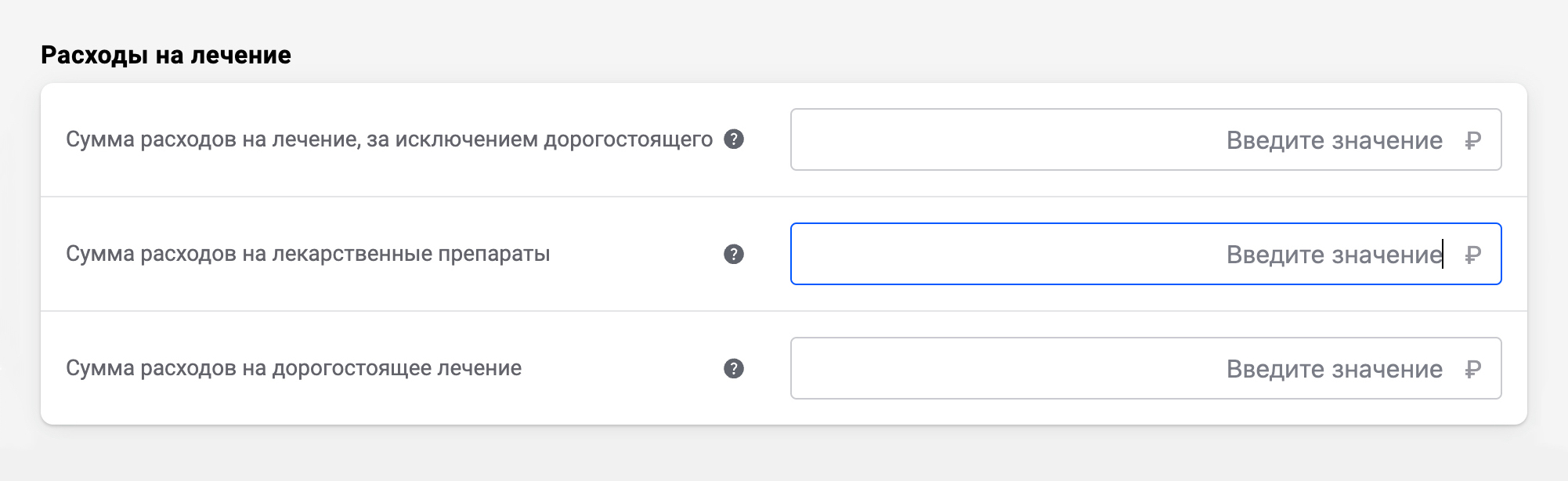

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает все, с чем обычно сталкивается заболевший человек. Там же упоминаются паллиативная помощь на дому и ЭКО с помощью донорства и суррогатного материнства.

Операции, в том числе пластические, относятся к дорогостоящему лечению. За них тоже получают вычет, но с некоторыми особенностями.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис.

Еще можно получить вычет за купленные по рецепту врача лекарства.

Размер вычета зависит от стоимости и вида лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость обычного лечения, которая учитывается при расчете вычета, — 120 000 ₽ по расходам до 2023 года включительно и 150 000 ₽ начиная с расходов 2024 года. Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и свое обучение. Даже если вы заплатили за медуслуги миллион, вычет будет в пределах лимита.

Особняком стоит дорогостоящее лечение: вычет равен его полной стоимости, но не может превышать годовой доход, облагаемый НДФЛ.

Кто может получить вычет

Если вы налоговый резидент РФ, то есть провели здесь в календарном году 183 дня и больше, и получаете зарплату или другой доход, с которого платите НДФЛ, вы можете получить вычет на лечение. У неработающих пенсионеров, студентов и женщин в декретном отпуске обычно таких доходов нет, НДФЛ они не платят, поэтому и вычет получить не могут.

Также вычет не получится заявить, если:

- Вы зарегистрировались как ИП и работаете не на ОСН, а, например, на упрощенке.

- Вы оформили самозанятость и у вас нет доходов, облагаемых НДФЛ.

- Неофициальный работодатель не отчисляет за вас НДФЛ, а других налогооблагаемых доходов у вас нет.

Если человек не работает, но, например, сдает квартиру и платит НДФЛ по ставке 13%, то он также может рассчитывать на вычет. Другой вариант — он продал эту квартиру до истечения минимального срока владения с прибылью и теперь должен заплатить налог. Доход от продажи квартиры тоже разрешено уменьшить на «медицинский» вычет.

Вам также вернут деньги, если вы оплачивали лечение родителей, супруга, детей до 18 лет или до 24 лет, если они учатся очно. Но нужен документ, подтверждающий родство: свидетельство о браке или о рождении. За оплату лечения тещи или тестя вычет вам не дадут. Зато могут дать его вашему супругу, даже если платили вы.

Кто указан в договоре на лечение и в платежных документах — неважно, главное — справка об оплате медуслуг из клиники должна быть оформлена на того, кто будет получать вычет. Исключение — расходы супругов друг за друга. Тогда в справке может быть любой из семейной пары.

Например, пожилой отец лечится у стоматолога. Все оплачивает дочь. Она хочет получить вычет за медицинские услуги. Нужно указать это при заключении договора с клиникой, а дальше уже та скажет, каким будет документ, чтобы дочь получила справку:

- трехсторонним, где дочь — заказчик лечения, отец — пациент, клиника — исполнитель;

- двухсторонним — между отцом и стоматологией.

Другой пример. Пара в официальном браке. Договор с клиникой и справка оформлены на жену, она же платила своей карточкой. Несмотря на это вычет вправе получить муж. Но может и сама жена.

В налоговом вычете за лечение откажут, если:

- Вы не налоговый резидент РФ.

- Вы заявили вычет не на себя или близкого родственника.

- Справка об оплате лечения выдана не на вас или вашего супруга.

Сколько денег можно вернуть

Сумма вычета зависит от годового дохода, вида и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год.

Если вы оплачивали обычное лечение в 2021—2023 годах, то максимальная сумма к возврату — 15 600 ₽ в год для одного человека. Если потратитесь на лечение в 2024 году, сможете вернуть больше — максимум 19 500 ₽. Если медицинские расходы меньше лимита, например не 120 000 или 150 000 ₽, а только 50 000 ₽ за год, можно вернуть 6500 ₽ НДФЛ.

Рассчитайте сумму своего вычета на калькуляторе.

Как получить вычет за лечение

Обязательный документ для этого — только справка об оплате медуслуг, ведь она одновременно подтверждает и лечение, и его оплату. Для расходов, понесенных начиная с 2024 года, действует новая форма справки. Расходы 2021—2023 годов надо подтверждать прежней справкой. Но для получения документа могут пригодиться договоры и чеки. Потом выберите способ возврата: через работодателя или по декларации.

Через работодателя вычет можно получить уже в текущем году и без подачи декларации. Об этом способе мы сделали отдельный разбор.

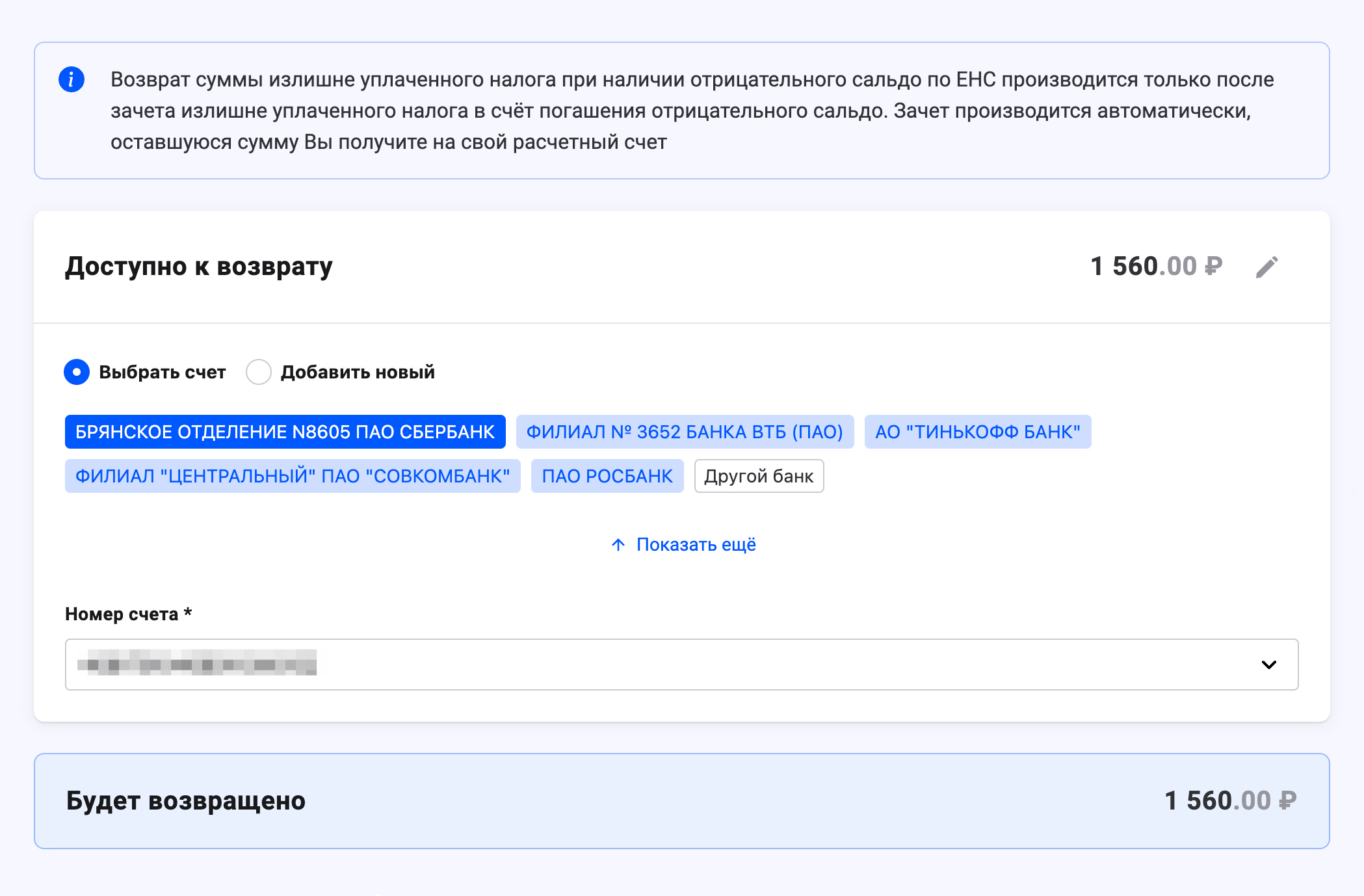

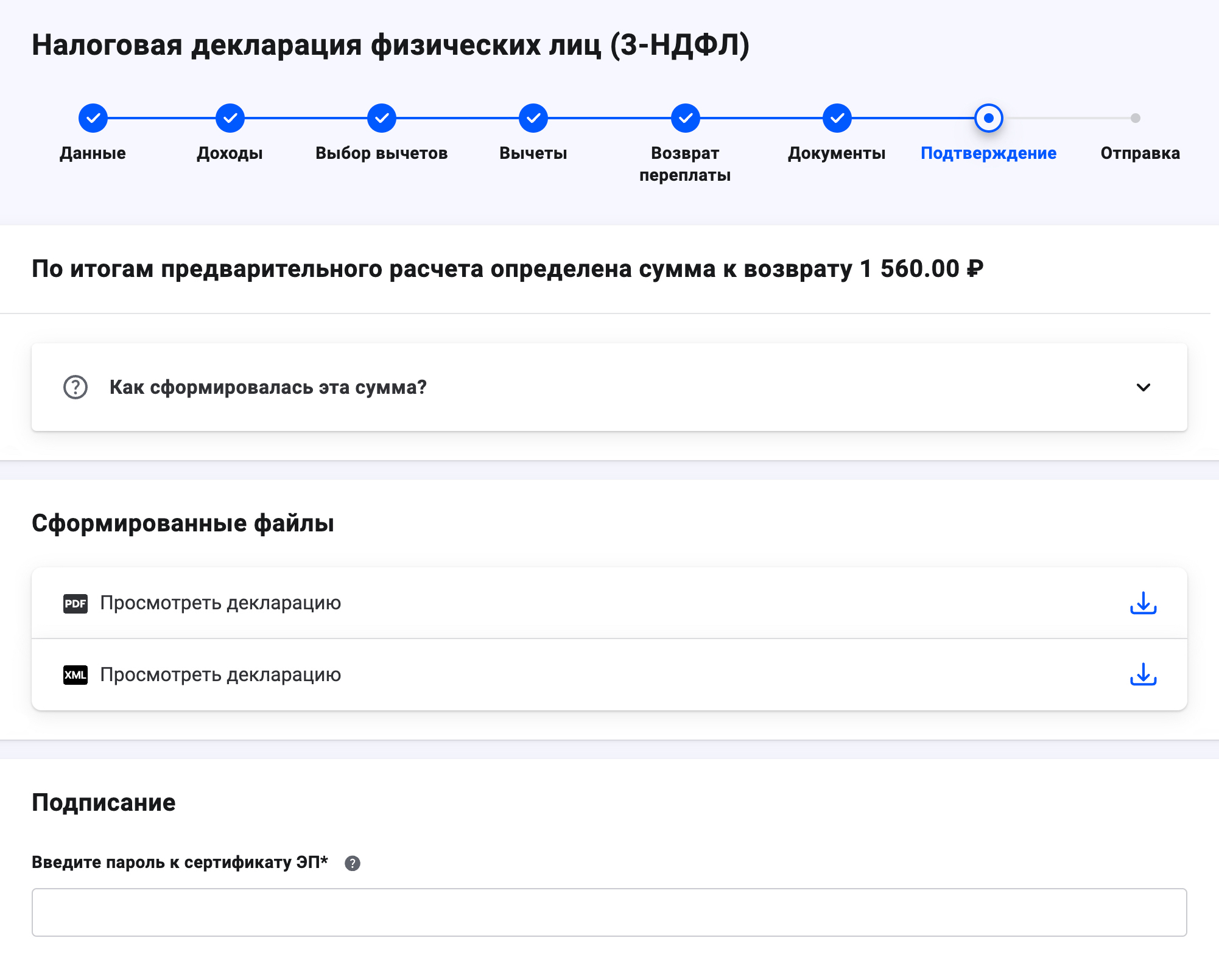

Через налоговую вычет оформляют в следующем году после оплаты медицинских услуг, но не позже чем через три года. Надо заполнить декларацию 3-НДФЛ на сайте ФНС и отправить вместе с отсканированной справкой на проверку. Она займет до трех месяцев, возврат денег — еще два рабочих дня. Но обычно все происходит гораздо быстрее.

По расходам 2024 года клиника по вашему запросу может сама представить в налоговую справку о расходах на медуслуги, если подключилась к информационному обмену с налоговой. После этого в течение 20 рабочих дней у вас в личном кабинете появится информация, что налоговая получила сведения для предоставления социального вычета в упрощенном порядке. Там же будет предзаполненное заявление о получении вычета. Налоговая формирует его не позднее 20 марта по сведениям, представленным до 25 февраля, и не позднее 20 дней, если сведения сданы после 25 февраля.

Впервые предзаполненные заявления будут сформированы в 2025 году по расходам 2024 года.

Расскажу, как действовала я.

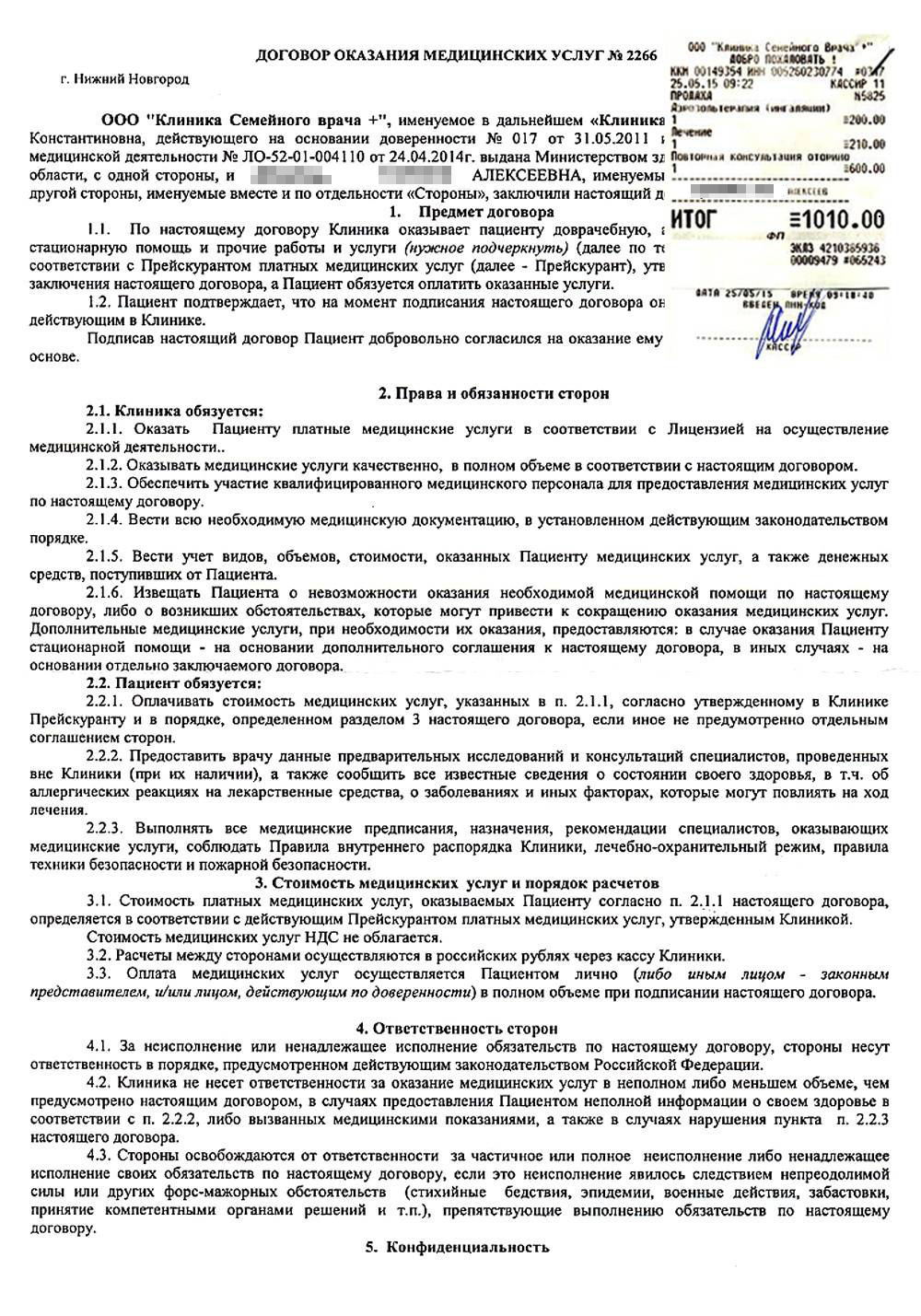

Соберите чеки и договоры на лечение

Шаг обязателен, если в клинике, где лечились вы или близкий родственник, нет электронной системы учета договоров и оплаты. Если есть, справку об оплате лечения выдадут и без этих бумаг.

Получите справку об оплате медуслуг

Подойдите в регистратуру или бухгалтерию и попросите справку для налогового вычета. Могут понадобиться паспорт, ИНН, договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия идаст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно. Удостовериться в наличии лицензии можно на сайте Росздравнадзора. Достаточно ввести ИНН клиники.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла днем, когда людей почти не было, поэтому документ мне оформили за полчаса. Но бывает, что ждать приходится чуть ли не месяц: сроки не регламентированы.

Если вы сомневаетесь, что справка по образцу, действовавшему до 2024 года, оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава.

Порядок заполнения справки о расходах 2024 и последующих годов ФНС тоже утвердила. Заметное нововведение: если лечился один супруг, а на вычет претендует другой, в поле «Налогоплательщик и пациент являются одним лицом» клиника поставит 0, а данные о пациенте не укажет вовсе.

Не нужно просить клинику дополнительно дать вам выписку из реестра медицинских лицензий, которые сейчас все в электронном виде. А если выписку все же дадут, нет смысла прикладывать ее к декларации: налоговая сама проверит наличие документа по электронному реестру. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет, с выпиской или без нее.

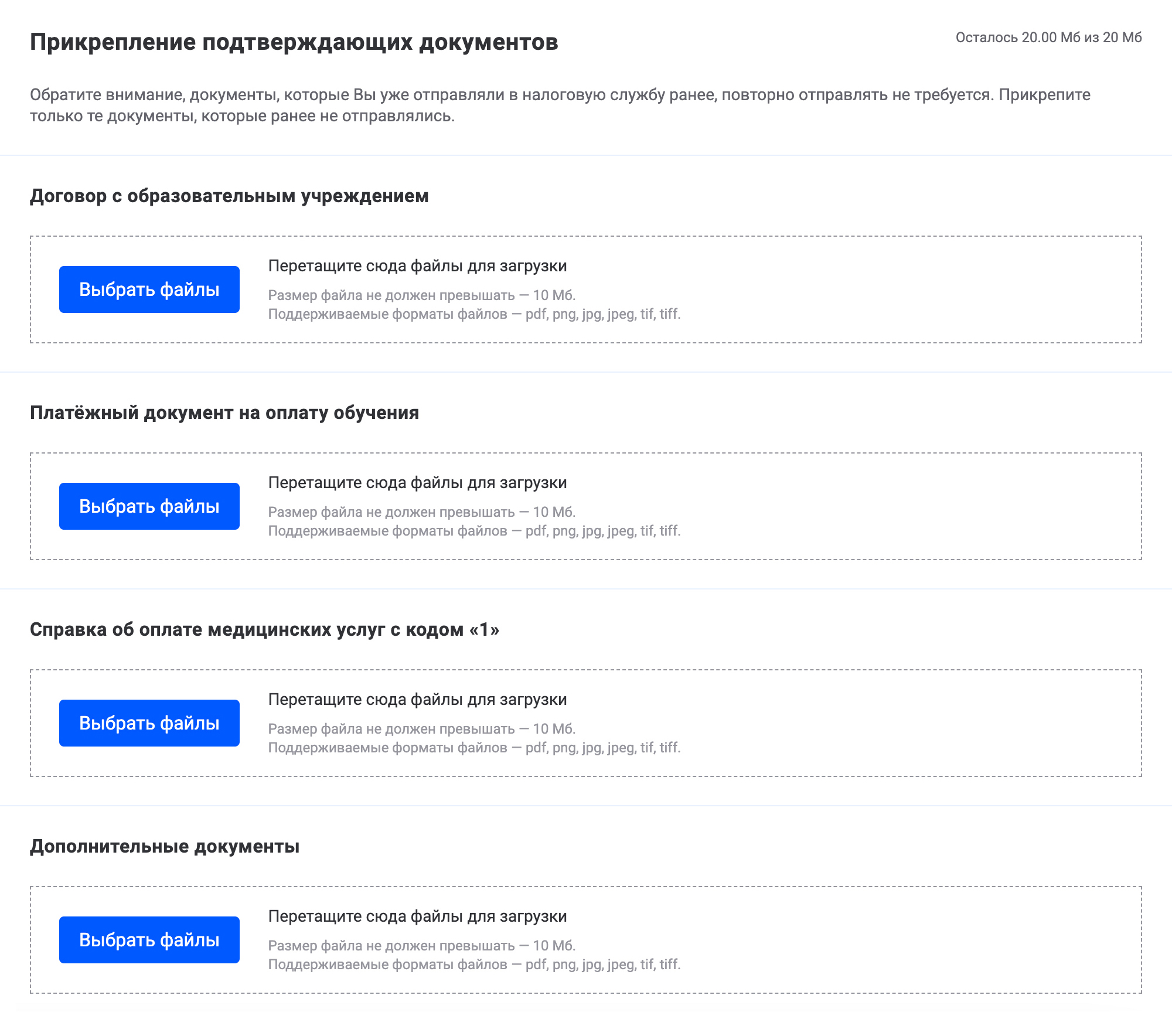

Подготовьте документы для декларации

Отсканируйте справку из клиники. Если вы получаете вычет за лечение родителей, супруга или детей — сделайте дополнительно фото или скан свидетельства о браке или о рождении.

Максимальный размер файла — 10 Мб, иначе не сможете загрузить его на сайт ФНС. Если фото с телефона весит больше, уменьшите размер с помощью онлайн-сервисов.

Договор, лицензия и чеки не обязательны для вычета

Данные о лицензии налоговая проверит сама по ИНН клиники в электронных реестрах. Чеки на медуслуги налоговой не нужны, потому что оплату подтверждает справка, а без нее — лишь по чекам — вычет не дадут.

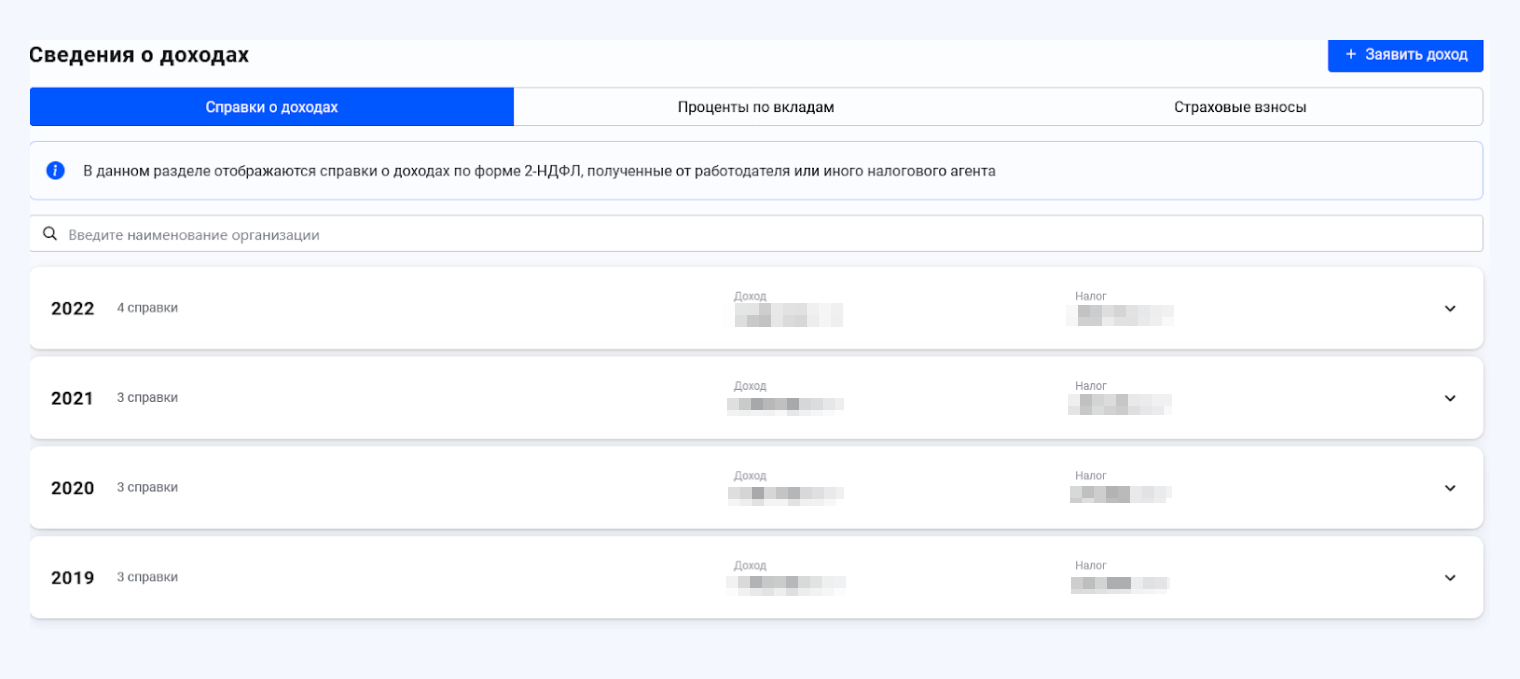

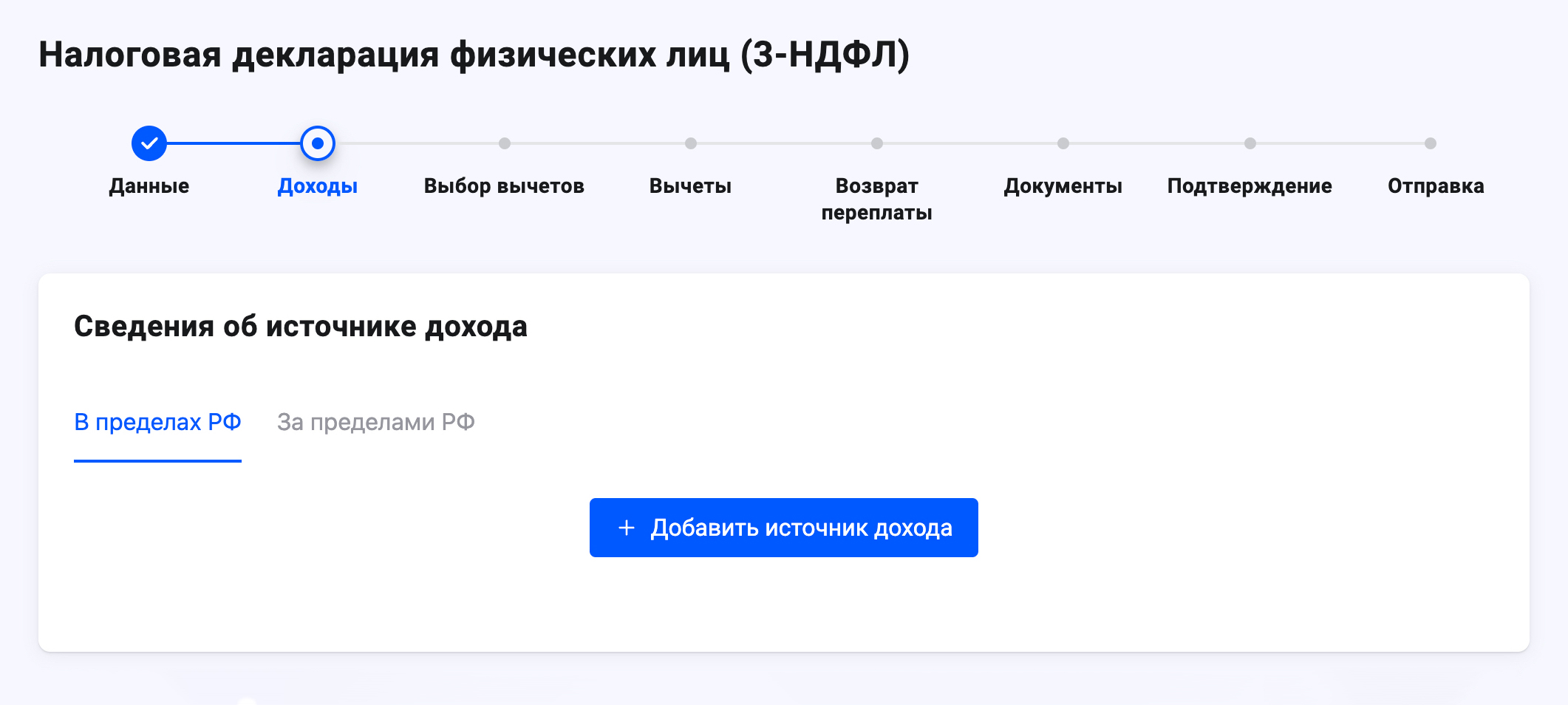

Информация о доходах за предыдущий год обычно появляется в личном кабинете налогоплательщика до 25 февраля текущего года.Если справки о доходах и суммах налога физического лица за год оплаты расходов еще нет, возьмите ее в бухгалтерии на работе. Сканировать документ не нужно.

Проверить, есть ли справка можно на вкладке «Доходы».

Подайте документы в налоговую

Документы можно подать четырьмя способами:

- Лично в налоговой инспекции.

- По почте ценным письмом с описью вложения.

- В личном кабинете налогоплательщика.

- На портале госуслуг.

Я потратила на заполнение один вечер и подала документы на сайте ФНС.

Первые два способа мне не подошли: я не хотела стоять в очередях. Усиленной квалифицированной подписи у меня нет, поэтому не могу отправить декларацию через госуслуги. Так как на сайте ФНС подпись можно получить не выходя из дома, я подала документы там.

Как подать документы на вычет на сайте налоговой

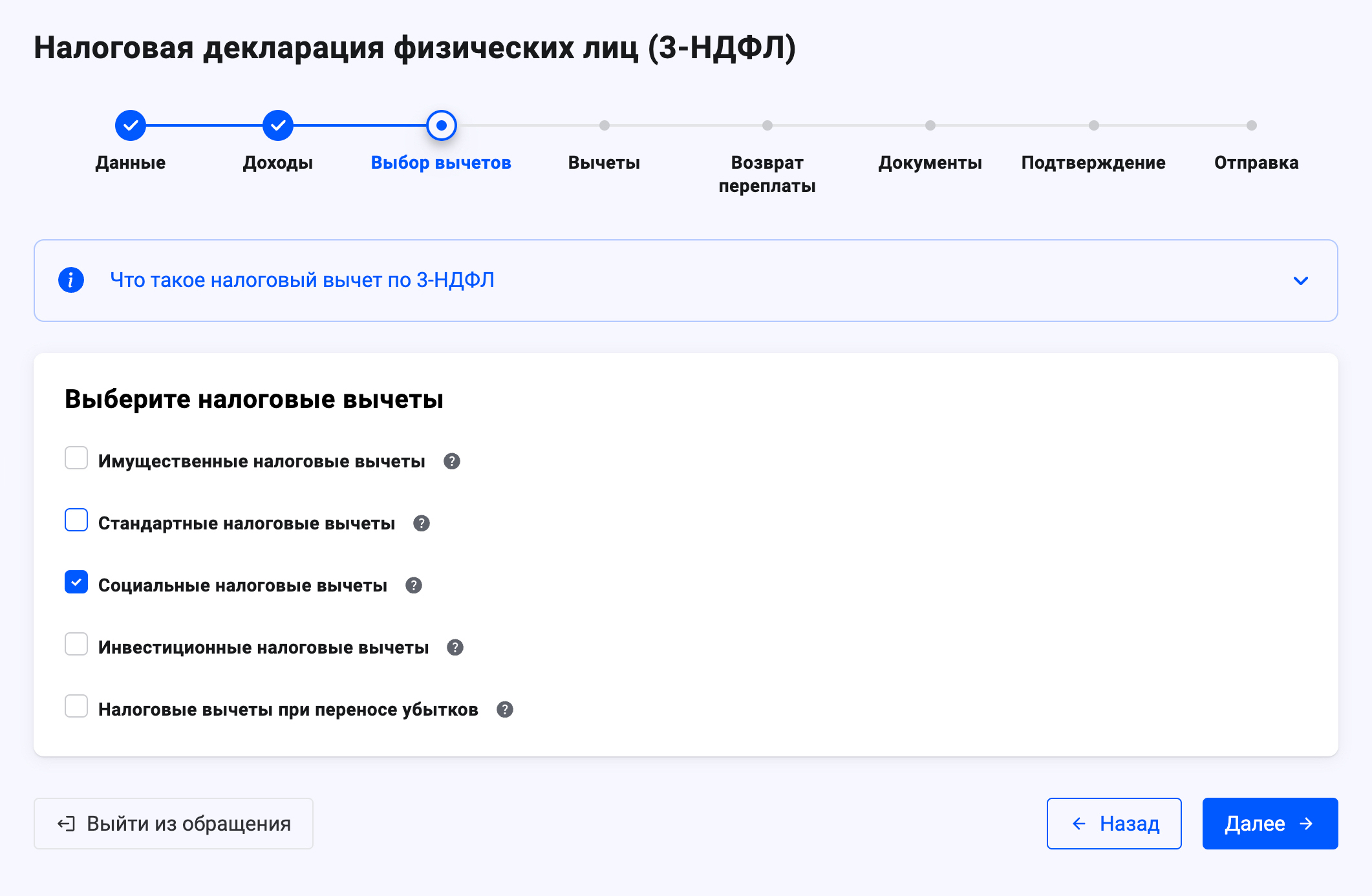

Общий порядок такой: получить неквалифицированную электронную подпись, указать в декларации доходы и расходы на лечение, загрузить справку об оплате медуслуг. Чтобы вы не запутались, мы подготовили инструкцию.

Получите электронную подпись. Это упрощенная ЭП — ей можно подписывать только документы на сайте ФНС. Зайдите в личный кабинет налогоплательщика, потом в профиль и в настройках выберите «Электронная подпись». Вас попросят ввести пароль для доступа к сертификату электронной подписи, главное — запомнить его. Отправьте запрос. Подождите, когда система сгенерирует электронную подпись. Если сделали ЭП раньше, этот шаг пропускайте.

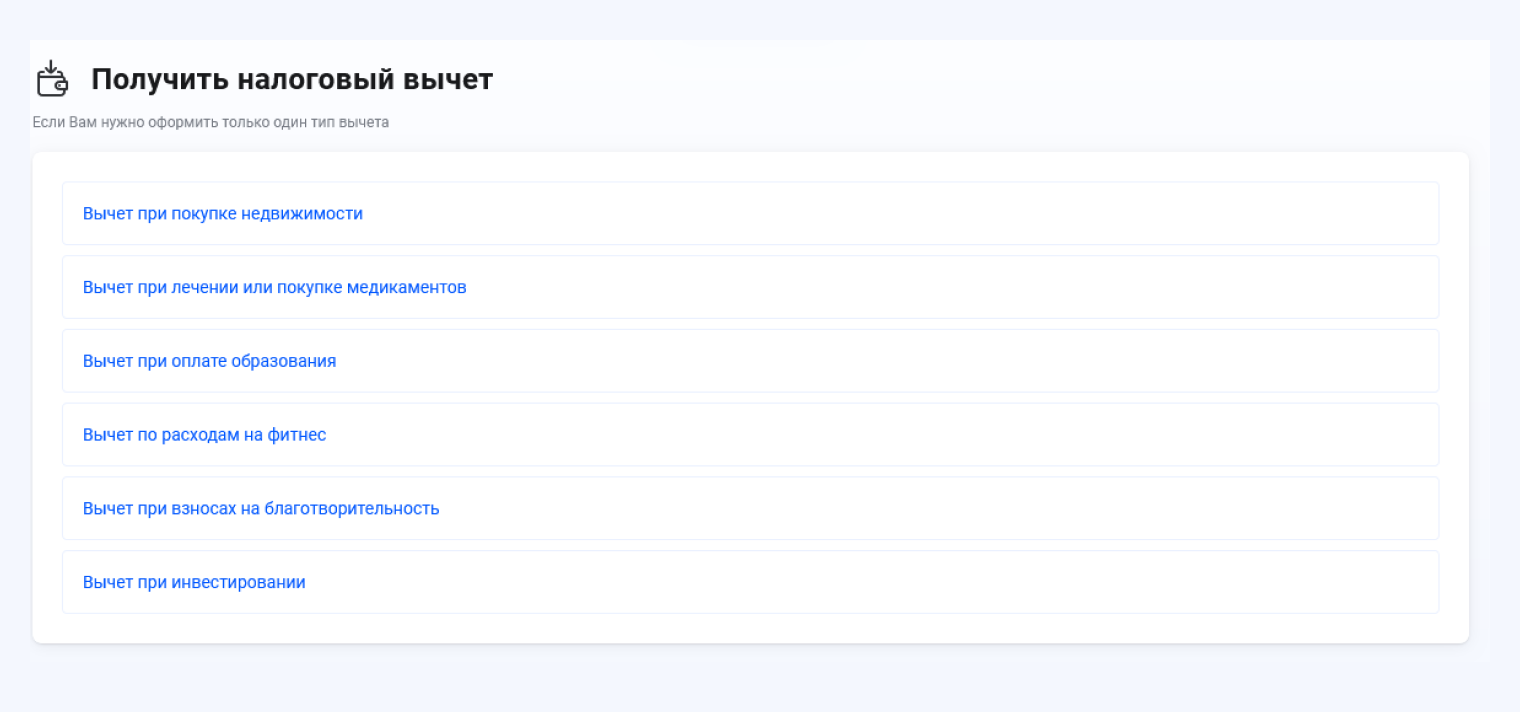

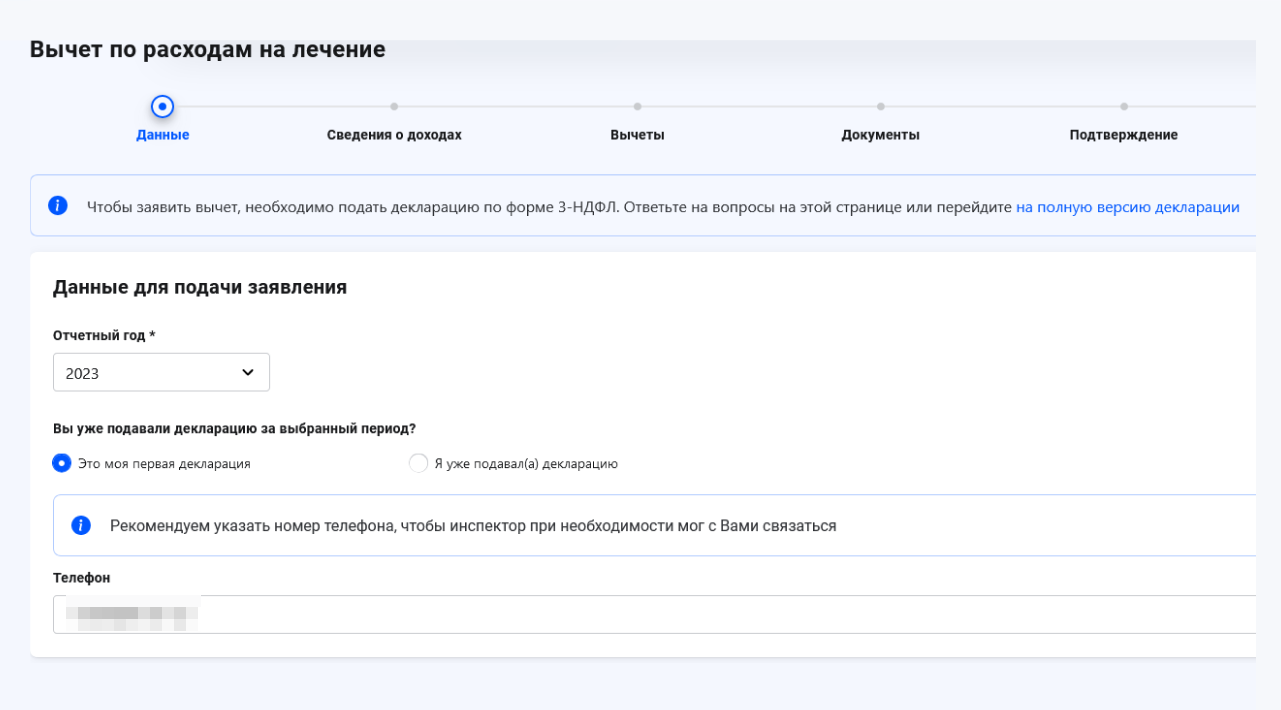

Подайте декларацию через упрощенную форму, если у вас будет вычет только за лечение. Для этого в личном кабинете налогоплательщика выберите раздел «Вычеты» → «Получить вычет» → «Вычет при лечении и покупке медикаментов».

С 2024 года по расходам на лечение дополнительно действует упрощенный порядок возврата НДФЛ. Смысл его в том, что медицинская организация сама передает в налоговую сведения о понесенных вами расходах. А налоговая размещает в вашем личном кабинете предзаполненное заявление. Там же вы его подписываете, и через два рабочих дня вам возвращают налог.

По расходам 2024 года на лечение предзаполненные заявления впервые будут сформированы в 2025 году.

Запомнить

- Налоговый вычет дадут, если вы оплачивали собственное лечение или лечение родителей, супруга, ребенка до 18 лет или студента-очника до 24 лет.

- Подать заявление на вычет можно в течение трех лет после окончания года, в котором оплатили лечение.

- Для получения вычета попросите в клинике справку для налоговой.

- Отсканируйте документы и подайте декларацию на сайте ФНС. На проверку уйдет максимум три месяца. Если все в порядке, по завершении проверки деньги вам перечислят через два рабочих дня.