С 2011 года я почти никогда не плачу наличными. Даже чаевые или доставку могу оплатить безналом.

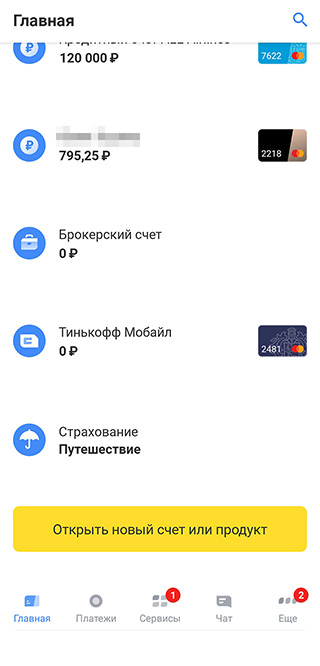

Мы с мужем пользуемся семью картами, которые выпущены четырьмя российскими банками: Сбером, ВТБ, Тинькофф-банком и «Альфа-банком». Благодаря такому разнообразию нам доступны разные программы лояльности, виды кэшбэка и дополнительные привилегии. Это позволяет нам экономить на покупках, получать бесплатную страховку для путешествий и доступ в бизнес-залы аэропортов.

Безналичные расчеты не только выгоднее наличных, но и безопаснее для здоровья: не приходится пачкать руки о деньги и контактировать с продавцами. А сами карты можно оставить дома, если добавить их в приложение на смартфоне или в часы.

Расскажу, какими бывают карты, как ими эффективно распоряжаться и как заработать на покупках.

Дебетовая, кредитная и другие виды карт

Дебетовая карта — это банковская карта, привязанная к счету, на котором лежат деньги клиента. Если денег на покупку не хватает, карта не сработает.

Иногда банки выпускают дебетовые карты с овердрафтом: баланс карты может быть отрицательным, но не меньше определенного порога, например до −10 000 ₽. За пользование овердрафтом банк может взимать комиссию.

Так, овердрафт до 3000 ₽ в Тинькофф-банке дается без комиссии, а при −25 000 ₽ с вас будут удерживать 59 ₽ в день, пока не вернете долг. А если просрочите платеж, банк назначит еще и ежедневный штраф по ставке 20% годовых от суммы просроченной задолженности.

Плюсы дебетовых карт: в большинстве случаев бесплатные переводы и снятие наличных, часто — бесплатное обслуживание и начисление процентов на остаток по карте.

Недостатки: нет возможности уйти в минус, если денег не хватает и карта без овердрафта. Впрочем, это можно тоже считать плюсом: если карту украдут, мошенники не смогут потратить больше денег, чем есть на карте.

Кредитная карта выпускается с положительным балансом, равным сумме кредитных средств. Этот баланс сразу виден в интернет-банке. Клиент может положить на нее свои деньги и пользоваться, как обычной картой. За пользование кредитными средствами банк берет проценты, при этом часто разрешает не платить их в течение 50—100 дней в зависимости от условий карты. Это называется льготным периодом, или грейс-периодом.

Плюсы: на карте есть дополнительные деньги, а у клиента появляется кредитная история, если раньше не было. Это значит, что он становится более интересным клиентом для банка и ему могут предложить кредит на более выгодных условиях, чем человеку без кредитной истории.

Недостатки: чаще всего переводы на другие карты платные и берется комиссия за снятие наличных через банкомат. Условия зависят от конкретного банка: в некоторых случаях снимать наличные без комиссии можно, причем в банкоматах не только своего банка, но и других.

Есть и другие виды карт, но они не так популярны, как дебетовые и кредитные.

Карты рассрочки позволяют совершать покупки в определенных магазинах в рассрочку. Например, телевизор за 24 000 ₽ можно купить в рассрочку на один год без процентов и платить по 2000 ₽ в месяц. Если вовремя не вносить платежи, придется платить проценты за просрочку.

На карту рассрочки можно класть свои деньги и даже получать проценты на остаток, а еще можно получать кэшбэк за покупки. Некоторыми картами рассрочки, например «Халвой», можно расплачиваться не только в партнерских магазинах. Но если при этом использовать не свои деньги, а деньги банка, за такие покупки берут комиссию и период рассрочки на приобретаемые товары сокращается до 2—3 месяцев.

Предоплаченная карта не привязана к банковскому счету: вы кладете на нее определенную сумму и пользуетесь этими деньгами. Некоторые предоплаченные карты можно пополнять. Аналог предоплаченных карт — подарочные карты магазинов.

Какую карту выбрать. Если вам всегда хватает денег, нет спонтанных покупок и неожиданных расходов, хватит дебетовой карты.

Иметь кредитную карту полезно на крайний случай. Пользоваться ей постоянно стоит, если вы уверены, что будете соблюдать сроки платежей и не впадете в зависимость от кредитов. Ведь если накопится много долгов и не получится по ним расплатиться, можно испортить себе кредитную историю, столкнуться с коллекторами и даже потерять собственность.

Карты рассрочки пригодятся в крайнем случае: например, сломалась стиральная машина или нужно срочно купить диван, а беспроцентного периода на кредитной карте не хватает, чтобы вернуть долг без переплаты.

Предоплаченные карты в России не распространены: проще выпустить бесплатную дебетовую карту.

Какую валюту карты выбрать. В России чаще всего выпускают рублевые дебетовые и кредитные карты, редко — дебетовые карты к счету в долларах или евро.

Также банки выпускают дебетовые карты с возможностью переключения между валютами: например, такая возможность есть у карты «Сбер-тревел» или Tinkoff Black.

Кредитных карт в валюте банки сейчас не выпускают, но есть рублевые мультивалютные карты с переключением между несколькими валютами. Например, карта «Можно больше» банка МКБ.

Карту с мультивалютной опцией удобно иметь для частых поездок за границу: оплата в валюте будет без конвертации, а значит, без комиссии. Впрочем, иногда банки предлагают довольно выгодный курс конвертации валют — его можно узнать в описании карты на сайте банка.

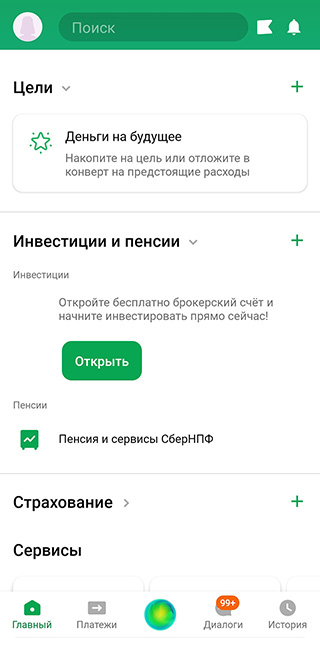

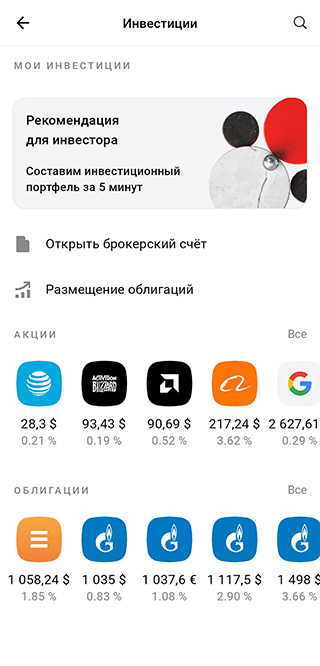

А еще валюту можно покупать по биржевому курсу, если открыть брокерский счет в банке, предлагающем брокерские услуги. Удобнее всего это делать в мобильном приложении банка. За покупку валюты банк возьмет небольшую комиссию. Затем переведите валюту с брокерского счета на дебетовую карту, обычно эта услуга бесплатна.

Как расплачиваться картой и без нее

Оплата в интернете. Расплатиться в интернете можно почти любой банковской картой, кроме тех, на которых нет трехзначного CVV-кода на обороте.

Для этого нужно ввести на странице оплаты номер карты из 16—18 цифр, срок действия, имя и фамилию владельца и CVV-код. Иногда данные владельца или код не спрашивают.

Бесконтактная оплата. Современные карты всех платежных систем поддерживают бесконтактные платежи. Если вы получили карту не раньше 2019 года, у вас тоже должна работать оплата касанием. Это значит, что не нужно вставлять карту в терминал, достаточно прикоснуться к нему картой со встроенным чипом NFC.

Оплата без пин-кода. Бесконтактные технологии PayPass и PayWave позволяют не вводить пин-код для оплаты покупок, если сумма не превышает определенного порога: например, 1000 или 3000 ₽. Иногда сумма без подтверждения может быть больше.

Оплата смартфоном. Это вариант бесконтактной оплаты, когда вместо карты вы используете смартфон с технологией NFC — самые простые модели стоят от 7000 ₽.

Приложение для Андроида называется Гугл-пэй, для Айфона — Эпл-пэй, для «Самсунга» — Самсунг-пэй, но поддерживается и Гугл-пэй.

Еще два приложения, «Кошелек» и Мир-пэй, используются для случаев, когда указанные выше способы не работают.

Смартфоны Huawei и Honor, выпущенные в 2019 году и позже, не поддерживают Гугл-пэй из-за ограничений со стороны «Гугла». На них можно установить приложение «Кошелек» и пользоваться им для оплаты. Смартфоны Honor 50 и 50 lite, которые появились в продаже в ноябре 2021 года, вновь поддерживают сервисы «Гугла».

Обратите внимание, что оплату через «Кошелек» поддерживают не все банки: например, Сбера и «Ситибанка» в списке нет. Также «Кошелек» не работает на Ай-ос.

У карт «Мир» есть собственное приложение Мир-пэй. Раньше картами «Мир» можно было платить только со смартфона на Андроиде, а с июля 2020 года владельцы Айфонов тоже могут платить картой «Мир» с телефона, если карта выпущена одним из этих банков: Сбер, ВТБ, «Россельхозбанк», Тинькофф-банк, «Промсвязьбанк», «Почта-банк», «Центр-инвест», «Примсоцбанк».

Пользоваться приложениями для бесконтактной оплаты легко:

- Установите приложение.

- Настройте блокировку экрана по пин-коду, графическому ключу или отпечатку пальца — без защиты оплата работать не будет.

- Введите в приложение данные карты. Банк пришлет уведомление, что карта подключена к сервису бесконтактной оплаты.

Оплата посредством часов для владельцев «Мастеркард». Можно оплачивать покупки, например, часами Garmin или Swatch.

В первом случае владелец «Мастеркард» или «Визы» должен установить приложение Garmin Connect и добавить карту в пункте меню Garmin Pay.

Можно платить и часами Swatch из коллекции Swatch Pay! — такие часы стоят 6140—8820 ₽ в зависимости от модели.

Вот как подключить к ним карту:

- Установить приложение Swatch Pay! на смартфон.

- Купить часы в одном из магазинов Swatch в Москве или Санкт-Петербурге.

- Активировать часы в магазине с помощью специального устройства Swatch Pay! Box.

- Привязать к часам карту через приложение.

Оплата умным браслетом для владельцев «Мастеркард». Еще один способ оплаты «Мастеркард» — браслет Mi Smart Band 4 NFC, но только в версии для России с маркировкой MGW4059RU на коробке.

Для оплаты браслетом нужно добавить карту в приложение Mi Fit. Этот способ пока поддерживают лишь некоторые банки: например, Тинькофф-банк, ВТБ, «Райффайзен».

Переводы без карты. Переводить деньги людям и организациям можно на сайте банка или в мобильном приложении.

Физическим лицам удобно скидывать деньги по номеру карты или телефона — если это возврат долга или денежный подарок, то получателю не нужно платить НДФЛ.

Что же касается оплаты услуг и товаров от юридических лиц, ее обычно совершают в рамках банковского перевода на расчетный счет. На практике продавцы нередко просят оплатить услуги переводом на карту — это может создать проблемы при необходимости вернуть товар, потому что нет чека с подтверждением покупки.

Для доступа в личный кабинет на сайте понадобятся логин и пароль, после чего в смс придет одноразовый код для входа. Его никогда и никому нельзя называть или пересылать, иначе другие люди получат доступ к счету. Дальше все интуитивно понятно: попадаете в личный кабинет и можете переводить деньги.

Гораздо удобнее переводить через приложение своего банка, которое всегда под рукой в смартфоне. Для доступа к банковским приложениям нужно задать пароль или приложить палец к сканеру отпечатка, никаких кодов для входа система спрашивать не будет.

Приложения работают только через интернет, а если его нет, возможность перевода физическому лицу все равно остается. Но далеко не у всех банков есть сервис перевода по смс.

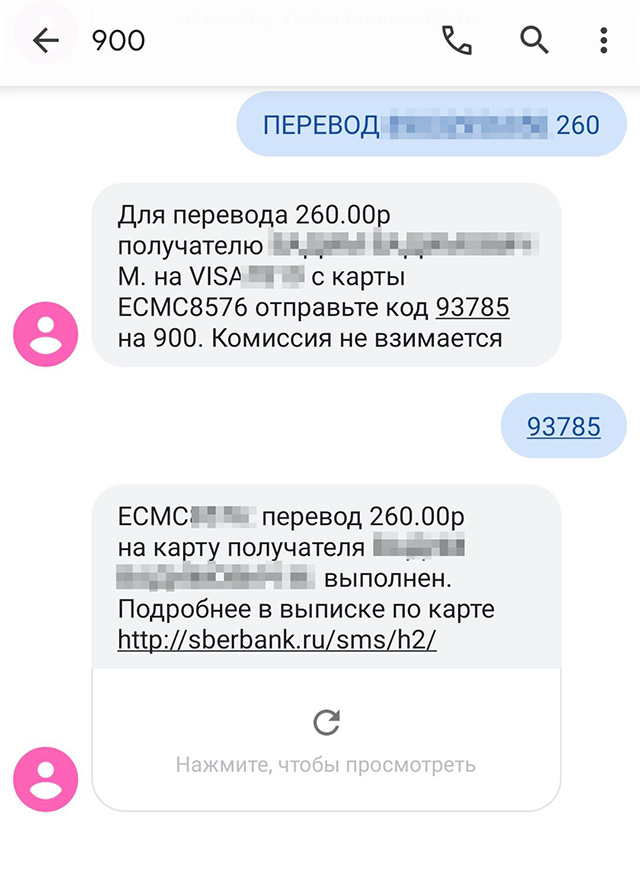

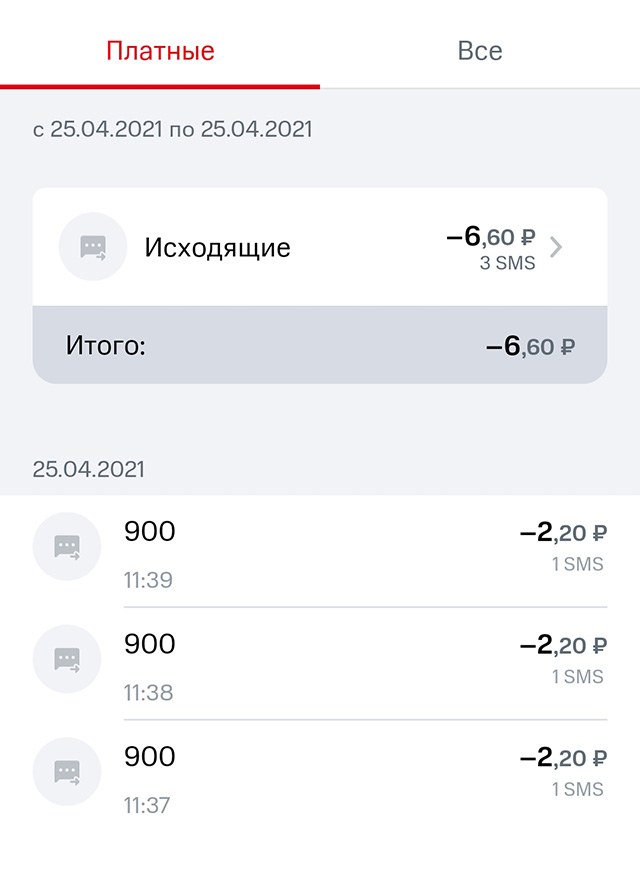

У Сбера это работает так:

- Отправляете на номер 900 сообщение «ПЕРЕВОД 89001234567 100». После слова «перевод» вводите номер телефона, к которому привязана карта получателя и сумму.

- Получаете смс от банка с кодом подтверждения, вводите код в ответном сообщении на номер 900.

- Получаете подтверждение перевода. Услуга стоит как платное смс на вашем тарифе у вашего оператора. Например, у МТС на тарифе «Наш смарт» выходит 4,4 ₽ — по 2,2 за смс.

Какая платежная система лучше

Банковская карта должна быть привязана к какой-то платежной системе, иначе она просто не будет работать. В российском Реестре операторов платежных систем зарегистрировано 27 систем, включая системы быстрых платежей. Еще существует Национальная система платежных карт — НСПК. Она обслуживает карты «Мир». В России наибольшее распространение получили три платежные системы: «Мастеркард», «Виза», НСПК.

Платежная система Mastercard Worldwide существует с 1966 года, а Visa International Service Association — с 1958 года. Банки выпускают несколько видов карт в рамках этих систем. Базовые функции, такие как оплата и получение средств, поддерживают все карты. А варианты Gold и более высокие по классу называют премиальными, потому что их владельцам предлагают дополнительные привилегии, о которых я расскажу дальше.

| «Мастеркард» | «Виза» |

|---|---|

| Mastercard Maestro | Visa Electron |

| Mastercard Standard | Visa Classic |

| Gold Mastercard | Visa Gold |

| World Mastercard | Visa Platinum |

| Platinum Mastercard | Visa Signature |

| World Mastercard Black Edition | Visa Infinite |

| World Elite Mastercard |

Карты платежной системы «Мастеркард»:

- Mastercard Maestro.

- Mastercard Standard.

- Gold Mastercard.

- World Mastercard.

- Platinum Mastercard.

- World Mastercard Black Edition.

- World Elite Mastercard.

Карты платежной системы «Виза»:

- Visa Electron.

- Visa Classic.

- Visa Gold.

- Visa Platinum.

- Visa Signature.

- Visa Infinite.

НСПК, которую используют карты «Мир», создана Центральным банком РФ в 2014 году. Сейчас классические карты «Мир» выпускают около 100 российских банков. Как правило, обслуживание такой карты бесплатное.

Премиальные карты «Мир Supreme» до 31 марта 2022 года дают владельцам кэшбэк 10% в рублях за любые покупки в супермаркетах, посещение ресторанов и поездки на такси. Сумма кэшбэка ограничена — 5000 ₽ в месяц. Также по этой карте можно бесплатно проходить в бизнес-залы аэропортов с Dragon Pass. Количество доступных визитов зависит от банка, выпустившего карту, ВТБ эту услугу не предоставляет.

Такие карты выпускают четыре банка.

Банк «Русский стандарт» предлагает кредитную карту с кредитным лимитом от 100 000 ₽ до 600 000 ₽, стоимость обслуживания — 490 ₽ в месяц или бесплатно при сумме трат от 50 000 ₽ в месяц.

«СМП-банк» выпускает дебетовую карту с бесплатным обслуживанием при тратах от 100 000 ₽ в месяц. Если условие не выполнено, банк за этот месяц спишет 2999 ₽.

Банк ВТБ выпускает дебетовую цифровую карту только в рамках пакета «Мультикарта Привилегия». При невыполнении условий бесплатного обслуживания, о которых расскажу дальше, стоимость обслуживания всего пакета составит 5000 ₽ в месяц.

Банк «Россия» предлагает бесплатную дебетовую карту при тратах от 50 000 ₽ в месяц и остатке на счетах от 3 млн рублей. Если условия не выполнены, обслуживание стоит 1000 ₽ в месяц.

Классическую карту «Мир» оформляют бесплатно. С 1 июля 2021 года пенсии и пособия приходят только на карты «Мир».

Карты «Мир» работают в России и еще в 10 странах: Абхазии, Армении, Беларуси, Вьетнаме, Казахстане, Кыргызстане, Таджикистане, Турции, Узбекистане, Южной Осетии. Для использования в других странах можно выпустить кобейджинговую карту, сочетающую в себе возможности двух платежных систем. Например, можно выпустить карты «Мир Maestro», «Мир JCB» или «Мир UnionPay».

Какую платежную систему выбрать. В банке могут предложить любую карту, вы сами выбираете, какая вам больше подходит. Системы «Виза» и «Мастеркард» во многом похожи, поэтому явного преимущества у какой-то из них нет. Разве что в мелочах: карту «Мастеркард» можно добавить в умные часы или браслет, по премиальным картам «Виза» можно проходить в бизнес-залы аэропортов, но российские карты в этом проекте не участвуют.

Карта платежной системы «Мир» пригодится для пенсий и пособий, а еще у нее бывают интересные программы кэшбэка, о которых расскажу дальше, и неожиданные скидки. Например, с 1 сентября по 31 декабря 2021 года при оплате картой проезда в московском метро, МЦК или МЦД возвращают 10 ₽ с каждой поездки, а если платить смартфоном — 20 ₽. И проезд стоит не 46 ₽, а 26 ₽ или 36 ₽ соответственно.

Как выгодно пользоваться картой

Привилегии платежных систем. Количество и уровень скидок и других привилегий зависит от уровня карты. Например, «Мастеркард» на отдельной странице перечисляет преимущества всех карт, начиная со Standard. Эти скидки и бонусы, как правило, недоступны людям, у которых такой карты нет.

По карте можно заправляться со скидкой или кэшбэком, жить в отелях, покупать продукты, книги, украшения. А еще — снимать наличные вместе с покупкой в некоторых сетевых магазинах.

Для владельцев карт World Black Edition и World Elite есть особые привилегии:

- Консьерж-сервис «Диджитал-консьерж»: помощь с покупкой авиабилетов и билетов на мероприятия, бронированием отелей и столиков в ресторанах, юридическая и бухгалтерская поддержка.

- Программа «Мастеркард» Airport Experiences совместно с сервисом Lounge Key: доступ в бизнес-залы аэропортов по всему миру. Для этого нужно зарегистрировать карту в программе.

Платежная система «Виза» предлагает скидки и привилегии владельцам карт Gold и выше: можно покупать книги, заказывать пиццу, учиться онлайн, ходить в рестораны, отдыхать в отелях, и все это со скидками или кэшбэком.

Для держателей премиальных карт Gold и выше есть специальные сервисы:

- Глобальная служба поддержки клиентов GCAS: быстро заблокирует украденную или потерянную карту и поможет получить до 5000 $ наличными со счета без карты.

- Медицинская и юридическая поддержка в заграничных поездках. Консультации бесплатны, если владелец карты оплатил ей не менее 50% от стоимости билетов в другую страну.

Держатели карт «Виза» Platinum, Signature и Infinite могут посетить бизнес-залы аэропортов в разных странах благодаря сервису Lounge Key. Для получения гостевых визитов нужно зарегистрировать карту в программе.

У карты «Мир» есть программа лояльности «Привет, „Мир“». По ней можно получить скидки и кэшбэк в рублях за покупки в магазинах, посещение ресторанов, проживание в отелях, поездки в метро Санкт-Петербурга, а до конца года — и Москвы. Для участия в акциях зарегистрируйтесь на сайте. Есть нюанс: на кобейджинговые карты «Мир», то есть совместные с другими платежными системами, кэшбэк не выплачивается.

Программы лояльности банков. Для привлечения клиентов многие банки предлагают карты с кэшбэком за покупки. Кэшбэк — это возврат части уплаченных денег рублями, милями или бонусами. Размер кэшбэка обычно составляет 1—5% от суммы покупки, но на некоторые категории может достигать 30%.

Это плата со стороны банка за вашу лояльность. Вы получаете карту, пользуетесь ей, открываете новые счета и вклады в банке, рассказываете о выгоде друзьям и близким — банку это очень выгодно. Кроме того, вы чаще совершаете покупки картой, а банк получает комиссию от торговых точек за проведение безналичных платежей.

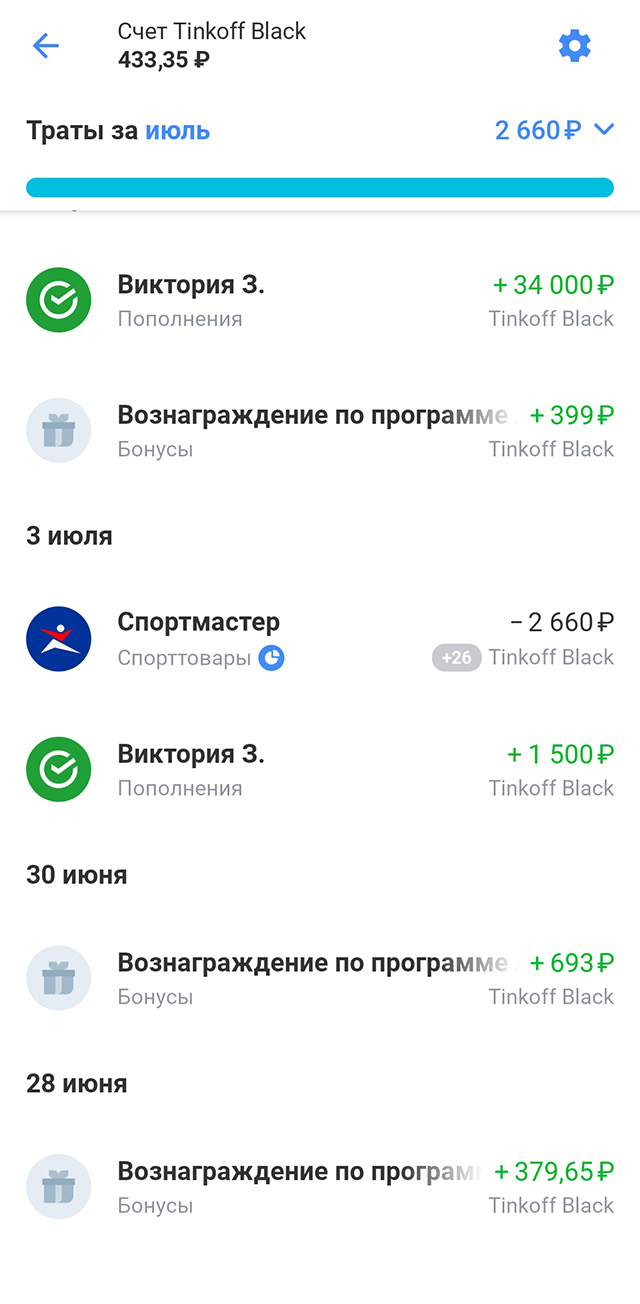

Кэшбэк рублями удобнее всего, потому что деньги просто возвращаются на карту и их можно использовать. Большинство предложений по картам «Мир» предполагают кэшбэк в рублях. Покупки по карте Tinkoff Black тоже дают рублевый кэшбэк.

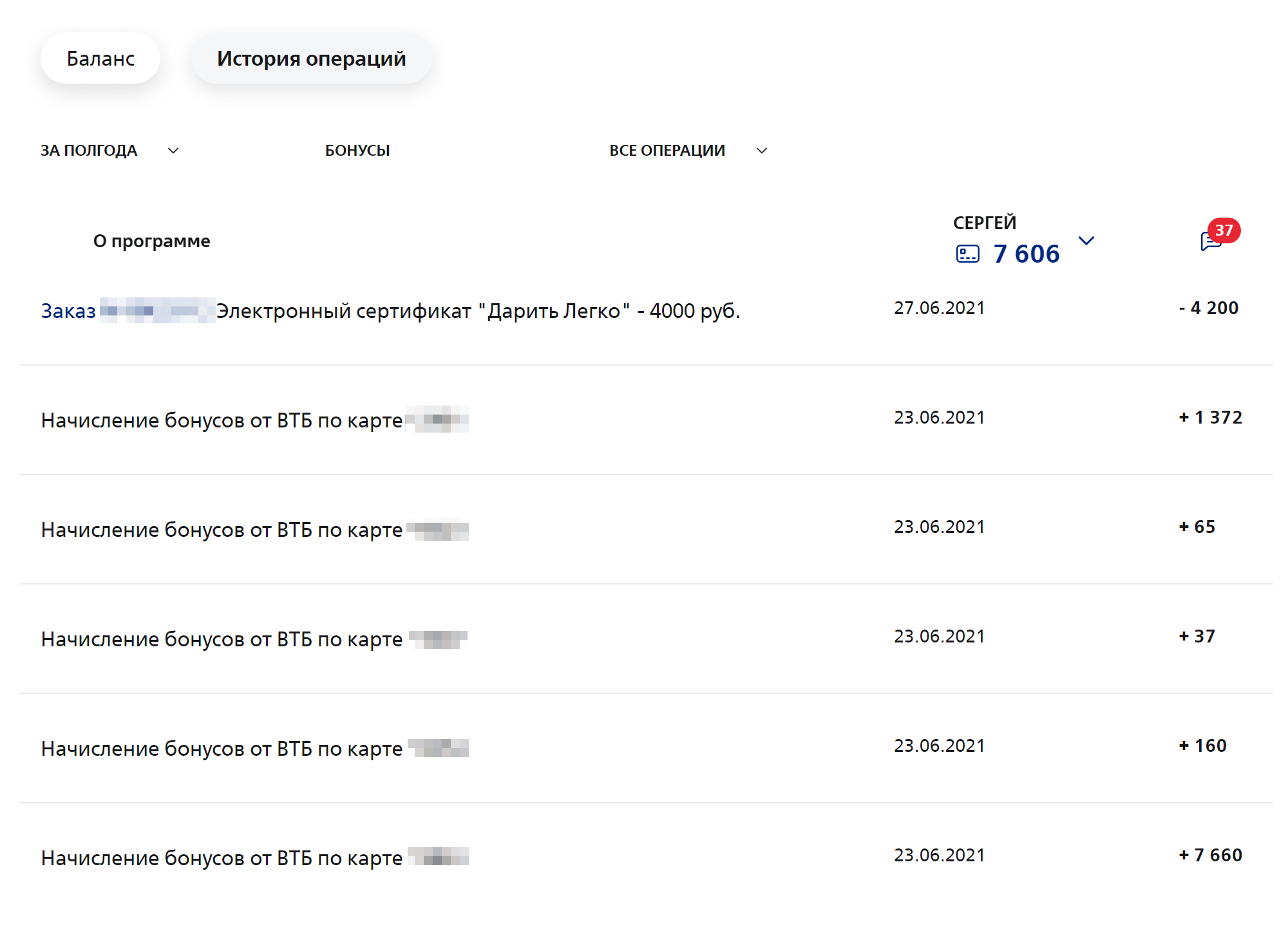

Иногда банк возвращает кэшбэк милями. Это удобно, если миля равна рублю и вы часто путешествуете. Например, мили можно получить за покупки по картам ВТБ «Мультикарта» или Tinkoff All Airlines. Но внимательно читайте условия: за мили ВТБ можно покупать не только билеты, но и туры, и товары, доплачивая при необходимости деньгами. А мили Тинькофф можно потратить только на авиабилеты, причем минимальное количество — 6000 миль с шагом в 3000 миль. Не всегда можно подобрать билеты под такие строгие условия.

Некоторые банки выпускают совместные карты с «Аэрофлотом»: Сбер, «Альфа-банк», «Ситибанк», «СМП-банк», «Открытие», «Газпромбанк». Такая карта будет выгодна тем, кто часто летает в отпуск или командировки.

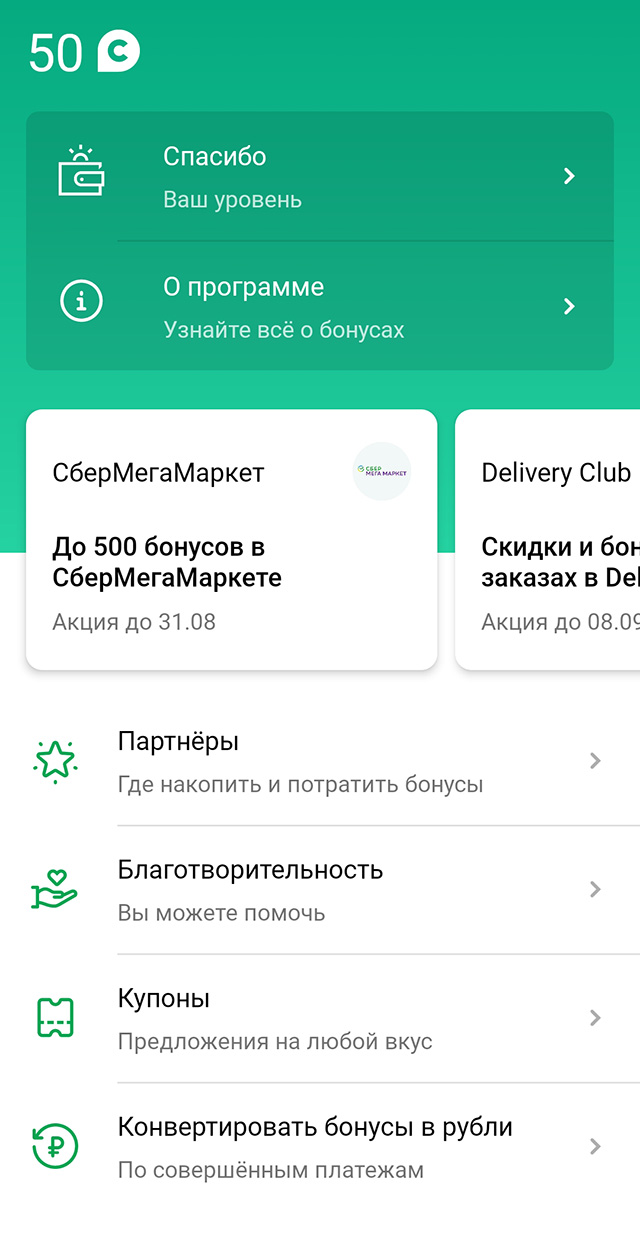

Бонусная программа «Сбербанка» называется «Спасибо». Полученные за покупки бонусы можно потратить на книги, рестораны, банковские продукты, развлечения.

Гибкую схему кэшбэка придумали в ВТБ. По одной и той же карте ВТБ «Мультикарта» можно каждый месяц менять вариант кэшбэка: рубли, мили, бонусы «Коллекция», дополнительные проценты по вкладам или скидка на процентную ставку по кредиту.

Карты с дополнительными привилегиями

Эти карты дороги в обслуживании, требуют покупок на немалые суммы или солидных остатков на счете для бесплатного обслуживания. Приведу несколько примеров, все цифры указаны для Москвы, в регионах требования могут быть другими.

Банк ВТБ предлагает бесплатное оформление премиальных World Mastercard Black Edition и Visa Signature при выполнении одного из условий:

- иметь остаток на счете от 2 млн рублей;

- ежемесячно тратить от 100 000 ₽;

- получать зарплату от 200 000 ₽;

- держать не менее 45 млн акций банка.

В противном случае за пакет услуг «Мультикарта Привилегия» будут снимать 5000 ₽ в месяц. Можно получить до пяти дополнительных бесплатных карт.

В Сбере оформят World Mastercard Black Edition и Visa Platinum при выполнении одного из условий:

- от 2,5 млн рублей на счетах;

- при ежемесячных тратах от 100 000 ₽ и наличии на счетах от 1 500 000 ₽;

- при ежемесячных тратах от 150 000 ₽ с любым остатком на счетах.

Если ни одно из условий не выполнено, пакет «Сбербанк Премьер» обойдется в 2500 ₽ в месяц. Первые три месяца платить не придется, даже если условия не выполнены. Можно получить до пяти дополнительных бесплатных карт.

В «Альфа-банке» можно получить «Альфа-карту Премиум» — это будет World Mastercard Black Edition или Visa Signature — при выполнении одного из условий:

- от 3 млн рублей на счетах;

- при ежемесячных тратах от 100 000 ₽ и наличии на счетах от 1 500 000 ₽;

- при поступлении заработной платы от 400 000 ₽ в первые 6 месяцев с любым остатком на счетах.

Если ни одно из условий не выполнено, пакет «Альфа-премиум» обойдется в 2990 ₽ в месяц. Первые три месяца платить не придется, даже если условия не выполнены. Дополнительных бесплатных карт нет: за каждую карту, кроме основной, придется платить 5000 ₽ в год независимо от выполнения условий.

Тинькофф-банк выдает карты Tinkoff Black Metal, она же World Mastercard Black Edition, при выполнении одного из двух условий:

- от 3 млн рублей на счетах;

- при ежемесячных тратах от 200 000 ₽ и наличии на счетах от 1 000 000 ₽.

Если ни одно из условий не выполнено, премиальный сервис обойдется в 1990 ₽ в месяц. Дополнительных бесплатных карт нет.

Премиальные карты дают их владельцам дополнительные привилегии, которые представлены в таблице ниже.

Премиальные карты разных банков в целом похожи. Стоит выбирать конкретную исходя из своих финансовых возможностей, необходимости дополнительных карт и удобства программы кэшбэка.

Сравнение премиальных карт разных банков по состоянию на ноябрь 2021 года

| Банк | Пакет | Кэшбэк | Вклады | Страховка в совместных поездках | Бизнес-залы аэропортов | Другие плюсы |

|---|---|---|---|---|---|---|

| Сбер | «Сбербанк Премьер» | До 30% бонусами «Спасибо», обычно 1—3% от суммы покупки | +0,35% к ставке за вклад больше 700 000 ₽ | На каждого члена семьи: муж/жена, дети до 18 лет и студенты дневных отделений, держатели дополнительных карт вашего пакета | 6 бесплатных проходов в квартал | Бесплатная телемедицина для детей, скидка на консультации юристов |

| ВТБ | «Мультикарта Привилегия» | До 20% рублями, бонусами или милями, обычно 1,5% от суммы покупки. Вместо этого можно снизить на 1% ставку по кредиту или на 0,3% — по ипотеке | 6% на сумму до 1 млн ₽ в течение 3 месяцев | На мужа/жену и троих детей до 17 лет | 2 бесплатных прохода в месяц при тратах от 100 000 ₽ в месяц или сумме активов от 2 млн ₽ | Бесплатная помощь на дорогах и консьерж-сервис |

| «Альфа-банк» | «Альфа-премиум» | До 3% рублями или до 5% милями | 6—7% на остаток до 10 млн ₽ при покупках от 10 000 ₽ в месяц | На каждого члена семьи: муж/жена, дети, родители, родные братья и сестры, бабушка, дед, внуки | 2 бесплатных прохода в месяц и не более 12 в год при тратах от 100 000 ₽ в месяц и сумме активов от 1,5 млн ₽ | Личный помощник, компенсация 2 поездок на такси при тратах от 100 000 ₽ в месяц и сумме активов от 1,5 млн ₽, звонки и интернет за границей по домашнему тарифу |

| Тинькофф-банк | Tinkoff Black Metal | До 30% рублями за покупки, обычно 1% от суммы покупки | До 7,88% по вкладу в рублях, до 7% на остаток по карте до 300 000 ₽ | На мужа/жену и троих детей до 18 лет | От 2 бесплатных прохода в месяц | Консьерж-сервис, автоконсьерж — 1 бесплатный вызов в месяц |

Сравнение премиальных карт разных банков по состоянию на ноябрь 2021 года

| Сбер | |

| Пакет | «Сбербанк Премьер» |

| Кэшбэк | До 30% бонусами «Спасибо», обычно 1—3% от суммы покупки |

| Вклады | +0,35% к ставке за вклад больше 700 000 ₽ |

| Страховка в совместных поездках | На каждого члена семьи: муж/жена, дети до 18 лет и студенты дневных отделений, держатели дополнительных карт вашего пакета |

| Бизнес-залы аэропортов | 6 бесплатных проходов в квартал |

| Другие плюсы | Бесплатная телемедицина для детей, скидка на консультации юристов |

| ВТБ | |

| Пакет | «Мультикарта Привилегия» |

| Кэшбэк | До 20% рублями, бонусами или милями, обычно 1,5% от суммы покупки. Вместо этого можно снизить на 1% ставку по кредиту или на 0,3% — по ипотеке |

| Вклады | 6% на сумму до 1 млн ₽ в течение 3 месяцев |

| Страховка в совместных поездках | На мужа/жену и троих детей до 17 лет |

| Бизнес-залы аэропортов | 2 бесплатных прохода в месяц при тратах от 100 000 ₽ в месяц или сумме активов от 2 млн ₽ |

| Другие плюсы | Бесплатная помощь на дорогах и консьерж-сервис |

| «Альфа-банк» | |

| Пакет | «Альфа-премиум» |

| Кэшбэк | До 3% рублями или до 5% милями |

| Вклады | 6—7% на остаток до 10 млн ₽ при покупках от 10 000 ₽ в месяц |

| Страховка в совместных поездках | На каждого члена семьи: муж/жена, дети, родители, родные братья и сестры, бабушка, дед, внуки |

| Бизнес-залы аэропортов | 2 бесплатных прохода в месяц и не более 12 в год при тратах от 100 000 ₽ в месяц и сумме активов от 1,5 млн ₽ |

| Другие плюсы | Личный помощник, компенсация 2 поездок на такси при тратах от 100 000 ₽ в месяц и сумме активов от 1,5 млн ₽, звонки и интернет за границей по домашнему тарифу |

| Тинькофф-банк | |

| Пакет | Tinkoff Black Metal |

| Кэшбэк | До 30% рублями за покупки, обычно 1% от суммы покупки |

| Вклады | До 7,88% по вкладу в рублях, до 7% на остаток по карте до 300 000 ₽ |

| Страховка в совместных поездках | На мужа/жену и троих детей до 18 лет |

| Бизнес-залы аэропортов | От 2 бесплатных прохода в месяц |

| Другие плюсы | Консьерж-сервис, автоконсьерж — 1 бесплатный вызов в месяц |

Какие банки и карты выбрала я — и почему

Нередко банки предлагают щедрые бонусы за открытие карты: бесплатное обслуживание, большой кэшбэк за покупки или дополнительные услуги.

Например, я открыла кредитную карту Tinkoff All Airlines с обслуживанием 1890 ₽ в год и почти сразу окупила ее на несколько лет вперед. По акции за покупку любых авиабилетов мне вернули 4000 ₽, а еще выписали бесплатную туристическую страховку, действующую по всему миру. Такая страховка стоит 5000—6000 ₽ в год. Потом я открыла еще и бесплатную карту «Мир», чтобы получать кэшбэк на нее.

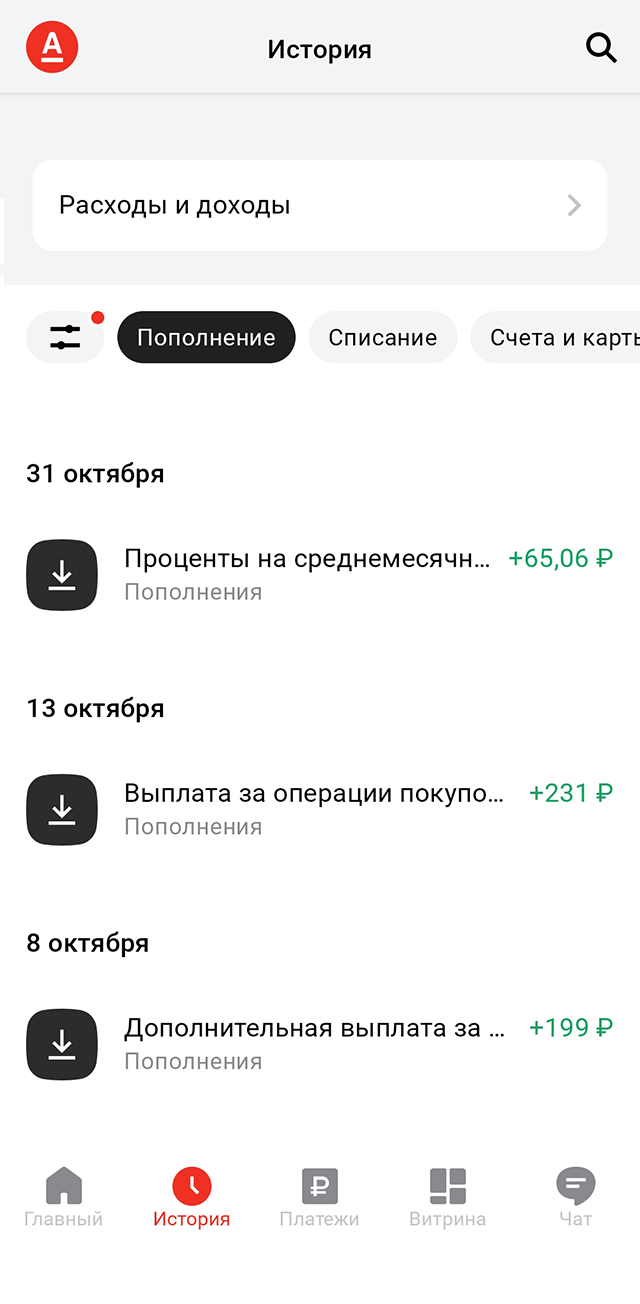

Дебетовая карта «Мастеркард World» от «Альфа-банка» и «Яндекса» появилась у меня, так как за покупки по ней обещали не только кэшбэк 1—10% от суммы, но и ежемесячный возврат 199 ₽ за подписку «Яндекс-плюс».

Карта Сбербанка нужна мне в основном для переводов другим людям, и благодаря подписке «Сбер-прайм» я бесплатно пользуюсь картой «Мастеркард Standard». Наконец, у меня есть карта «Виза Signature», выпущенная банком ВТБ и привязанная к счету мужа: для ее держателей бывают интересные акции и предложения.

Что в итоге

- Дебетовая карта позволяет жить на свои деньги, а при нулевом балансе совершать покупки не получится, если нет овердрафта. Кредитная позволяет брать в долг у банка и совершать покупки, даже когда своих денег в данный момент нет.

- Банки и платежные системы предлагают выгодные программы лояльности даже для самых простых карт, этим стоит пользоваться. Чем выше статус карты, тем больше привилегий. Это в том числе бесплатные проходы в бизнес-залы аэропортов и повышенные ставки по вкладам и накопительным счетам.

- Карту можно не носить с собой, а платить смартфоном или часами, если у них есть NFC.