ИСЖ и НСЖ. Как заработать и остаться в живых

Разбираемся в накопительном и инвестиционном страховании.

В России уже несколько лет предлагают необычные финансовые услуги: инвестиционное страхование жизни и накопительное страхование жизни. Сокращенно ИСЖ и НСЖ.

Это непростые, но интересные продукты. Сейчас всё расскажем.

Какое бывает страхование жизни

«Обычное» страхование жизни работает так: вы заключаете договор на определенный срок и платите взнос. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату — обычно во много раз больше, чем ваш взнос. Если ничего плохого не произойдет, то ваш взнос станет доходом страховой компании.

У ИСЖ и НСЖ другие правила. Вы заключаете договор на длительный срок — не менее пяти лет, чаще на 15—30. Далее вы либо вносите сразу большую сумму, либо понемногу вносите небольшие суммы. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату. Если не произойдет, то в конце срока страховая компания вернет вам внесенные деньги, иногда даже с доплатой.

Главное отличие — в возврате внесенных взносов. В обычном страховании жизни вы платите небольшую сумму, но потом теряете ее. В ИСЖ и НСЖ вы платите большие суммы, но потом их возвращаете, возможно с процентами.

НСЖ оформляют, чтобы гарантированно накопить крупную сумму при одновременной страховой защите. ИСЖ чаще всего оформляют для инвестиционного дохода, а не для страховой защиты.

Как устроено НСЖ и ИСЖ

Каждый страховой взнос клиента делится на несколько неравных частей.

Рисковая часть — это плата за страховую защиту от перечисленных в договоре рисков. По сути, это «страховка в страховке». Чем она больше, тем больше и максимальная сумма, на которую вы застрахованы. Однако рисковая часть не накапливается и не подлежит возврату.

Накопительная часть — основная часть взноса. Страховая компания инвестирует накопительную часть вашего взноса и получает дополнительный доход. Часть дохода страховая оставляет себе, часть выплачивает вам в конце срока. Благодаря этому даже с учетом затрат на рисковую часть страхования вы все равно получите в конце срока запланированную сумму.

НСЖ (накопительное страхование жизни) — это вид страхования жизни, при котором вы бесплатно кредитуете компанию, а она вас бесплатно страхует.

ИСЖ (инвестиционное страхование жизни) — это вид страхования, при котором вы бесплатно кредитуете компанию, а она делится с вами прибылью, полученной от вложения ваших денег, и страхует вашу жизнь.

Когда выплатят деньги

Выплаты по договору будут в двух случаях: если человек умрет или не умрет. Второй вариант страховщики романтично называют дожитием.

Смерть. Если клиент умирает и причина не попадает в список исключений, страховая компания выплачивает деньги. Исключение — это, например, если смерть клиента наступит в результате военных действий. В этом случае договор будет считаться расторгнутым и наследникам выплатят «выкупную сумму». Выкупная сумма — это обычно 80—95% от общей суммы сделанных взносов.

Дожитие. Если с клиентом за все время страхования ничего не произошло, то компания возвращает полную сумму накопленных взносов и инвестиционный доход, если он есть.

Опции. Страховые компании часто предлагают вписать в договор и оплатить дополнительные риски, например:

- Первичную диагностику смертельно опасных заболеваний.

- Инвалидность по любой причине или в результате несчастного случая.

- Временную потерю трудоспособности (больничный лист) в результате несчастного случая.

Если в страховом полисе есть такие опции и именно это с клиентом и произойдет, он получит выплату. Но важно помнить: взносы на оплату дополнительных рисков в конце срока не возвращаются.

У некоторых страховых компаний есть опция «Освобождение от уплаты страховых взносов при утрате трудоспособности (инвалидности) в результате несчастного случая или болезни». Работает она так: если клиенту присваивают инвалидность, его «освобождают» от дальнейшей уплаты взносов. При этом компания сама оплачивает взносы клиента и формирует накопления, которые выплачиваются в конце срока договора по «дожитию».

Как платить взносы

Страховые взносы могут быть регулярными и единовременными. При НСЖ обычно надо делать взносы регулярно, при ИСЖ — внести один раз, но крупную сумму.

Регулярные взносы нужно платить в течение всего срока договора. Можно платить один раз в год, можно чаще. Ежегодный взнос выгоднее: при частых платежах страховая компания может установить дополнительную надбавку — получится, что сумма 12 ежемесячных взносов будет больше одного ежегодного.

Пропускать или менять сумму платежа можно только по согласованию со страховой.

Досрочно расторгать договор можно, но невыгодно. В этом случае вам вернут только «выкупную сумму» — часть внесенных вами взносов — и вы получите меньше, чем успели накопить. По сути, это штраф за досрочное расторжение. Сумма потерь в разных договорах сильно отличается, обычно это от 5 до 20% от взносов.

Для чего оформлять НСЖ

НСЖ подходит, если клиент хочет гарантированно накопить крупную сумму. Так как сроки накопления долгие, то произойти может все что угодно. С НСЖ после первого взноса клиент уже застрахован на необходимую ему сумму.

Зачем обычно оформляют НСЖ:

- накопить на высшее образование ребенка в престижном вузе;

- накопить капитал для будущей пенсии;

- накопить на недвижимость.

Копить нужно будет долго, поэтому НСЖ — это всегда страхование на долгий срок, не менее 5 лет, а страховые взносы крупные — в десятках, а иногда и сотнях тысяч рублей каждый год. К этому нужно быть готовым.

Многие страховые компании обязуются начислять на сумму взносов небольшой доход — 2—4% годовых. Это выгодно: позволяет частично компенсировать инфляцию и увеличить итоговую сумму накоплений. Иногда доход может быть и больше, но он полностью зависит от готовности страховой компании делиться с клиентом. Прогнозировать такой доход невозможно.

НСЖ подходит тем, кто готов копить долго и не рассчитывает при этом получить большие проценты. Если вам нужно накопить какую-то сумму за срок менее 5 лет и получить при этом существенный доход, то НСЖ не подходит. Для таких задач больше подойдут банковские депозиты или ИСЖ.

НСЖ, депозит или обычное страхование жизни?

Геннадий хочет накопить 1 млн рублей. Он может копить на депозите или с помощью НСЖ. Если Геннадий будет жив и здоров, то депозит действительно подходит. А вот если он умрет, то разница будет заметной.

При депозите наследники Геннадия получат только ту сумму, которую он фактически накопил при жизни. Причем получат не сразу, а только после вступления в наследство — через 6 месяцев. Сумму разделят между всеми наследниками.

При НСЖ наследники Геннадия получат весь миллион рублей гораздо быстрее — в среднем за 2 недели. Деньги получат те люди, кого Геннадий сам указал в полисе как выгодоприобретателей. И не факт, что это будут те же люди, что и официальные наследники.

Для чего оформлять ИСЖ

ИСЖ подходит, если у вас уже много свободных денег и вы хотите их во что-то вложить и получить доход. ИСЖ — это своеобразный вклад на 3—5 лет, только с более высоким потенциальным доходом, чем обычный банковский депозит. И еще в него включено страхование жизни.

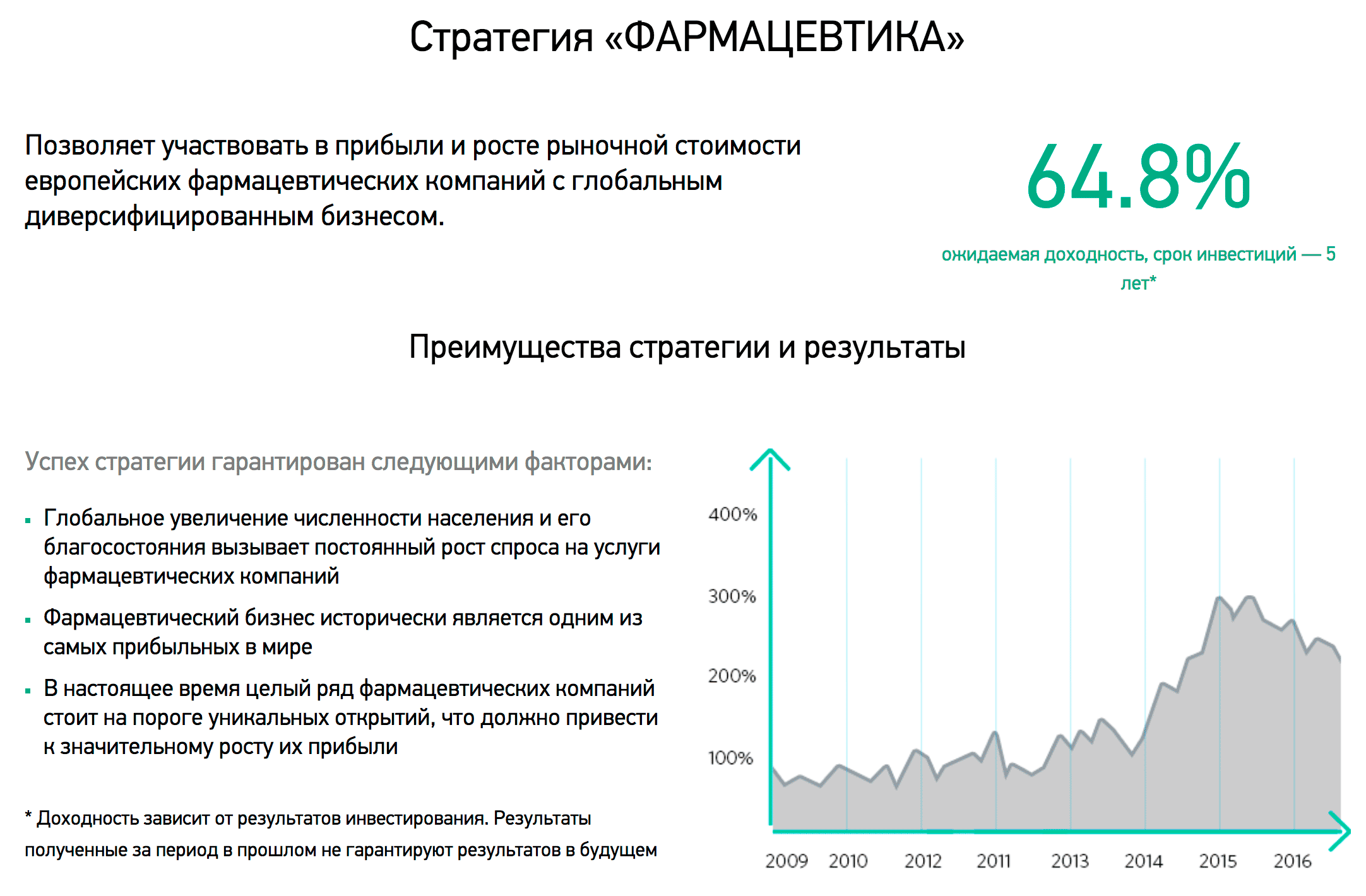

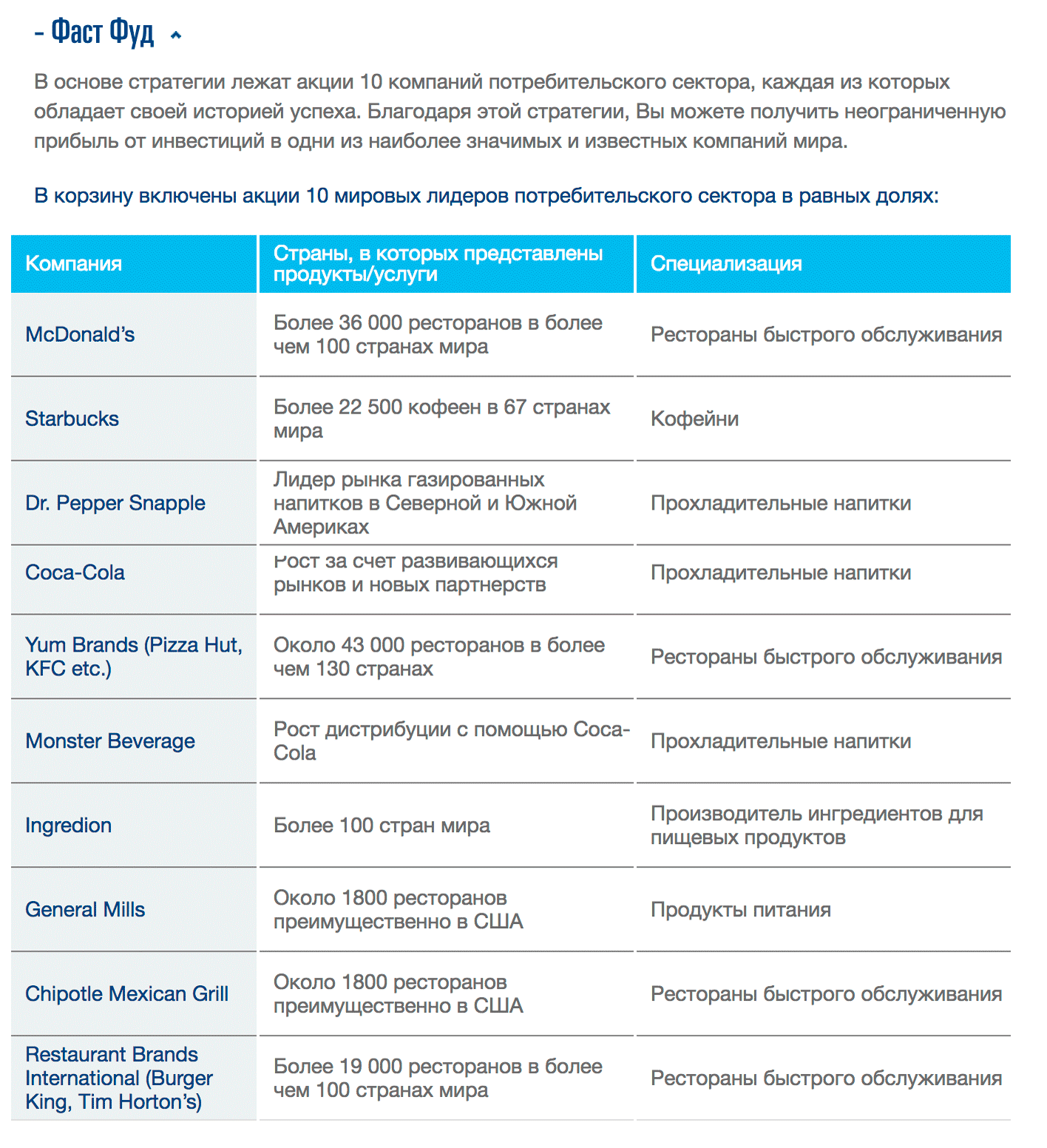

Разные страховые компании предлагают разные стратегии по ИСЖ. Это значит, что вы можете выбрать, во что будут инвестировать ваши деньги. Обычно страховые предлагают вкладывать в ценные бумаги крупных зарубежных компаний, например в фармацевтику или ИТ, и индексы драгоценных металлов.

Я собрал примеры стратегий по ИСЖ, которые предлагают разные страховые компании.

Страховая компания отдаст вам не всю прибыль, которую заработает на инвестициях ваших взносов. Размер вашей доли определяет «коэффициент участия». Он прописан в каждом договоре и не меняется в течение всего срока ИСЖ. Обычно клиент получает от 50 до 80% доходности, заработанной страховой компанией. Поэтому фактическая доходность ИСЖ для вас всегда ниже, чем результаты из рекламных проспектов.

Всегда сразу уточняйте коэффициент участия — он будет влиять на ваш доход.

Если инвестиции оказались убыточными, то страховая компания возмещает убыток самостоятельно из своих средств. Такое условие есть во всех договорах. По ИСЖ нельзя получить убыток. Если вы не расторгаете договор досрочно, то худшее, что может случиться, — это нулевая доходность. Тогда компания просто вернет в конце срока договора сумму ваших взносов.

Что важно знать про ИСЖ

ИСЖ — это не вклад. Поэтому система страхования вкладов для ИСЖ не работает. При отзыве лицензии страховая компания должна расторгнуть договор и вернуть полученные взносы. Либо компания может переуступить ваш договор другой страховой компании, которая и будет его обслуживать в дальнейшем.

Если же страховая компания не сделала ни того ни другого, то вернуть взносы вы сможете только в общем порядке взыскания долгов с банкротов. Поэтому важно выбирать надежную компанию, иначе при отзыве лицензии у страховой компании вы можете потерять все внесенные взносы.

Доход по ИСЖ не гарантирован. Он, конечно может быть и 20, и 50, и 100% в год, как обещает реклама. Но может быть и 1%, и 0%, причем за все 5 лет.

Страховая защита по ИСЖ сокращена. Чтобы увеличить накопительную часть взноса, идущую на инвестиции, компания сокращает рисковую часть. С одной стороны, это дает возможность заработать больше. С другой — страховая защита по таким программам минимальна. Нужно внимательно читать договор.

Налоговые вычеты

Государство любит, когда вы самостоятельно страхуете жизнь и здоровье. Поэтому при оформлении НСЖ и ИСЖ можно получить налоговый вычет и вернуть налог в размере 13% от суммы взноса. Это актуально только для граждан, которые платят НДФЛ.

Страхование должно быть оформлено на 5 лет и более. Иногда клиентам предлагают оформить полисы сроком на 3 года и короче — по ним налоговый вычет не предоставляется.

Вычет предоставляется от взносов не более 120 000 рублей в год. В этот лимит входят и другие расходы, которые дают право на налоговый вычет, например, оплата обучения или лечения.

Чтобы получить вычет, нужно предоставить в налоговую стандартный пакет документов: справку 2-НДФЛ, заполненную декларацию, договор со страховой компанией и документы, которые подтверждают уплату взносов.

Геннадий в 2018 году оформил полис НСЖ сроком на 15 лет с ежегодным страховым взносом 100 000 рублей. В 2019 году Геннадий оформит документы для налогового вычета и получит 13% × 100 000 = 13 000 ₽ налогового вычета. Если размер страхового взноса будет 150 000 рублей в год, то сумма вычета составит 13% × 120 000 (максимум по закону) = 15 600 ₽.

Налоговый вычет по полисам НСЖ и ИСЖ можно воспринимать как дополнительный доход — 13% от суммы внесенного взноса. За весь срок действия договора сумма возвратов может получиться весьма значительной, этим обязательно надо пользоваться.

Юридические преимущества НСЖ и ИСЖ

Так-так-так, что у нас здесь? Они скользкие, они вырываются. Это юридические нюансы!

Накопленные взносы НСЖ и ИСЖ не подлежат разделу имущества при разводе, взысканию по суду и аресту. Это значит, что если вы разведетесь, то все взносы по НСЖ или ИСЖ будут принадлежать только тому, кто заключил договор страхования.

За время брака супруги Ольга и Петр купили квартиру, машину и оформили депозит. Также Петр заключил договор ИСЖ. В случае смерти Петра выплату по ИСЖ получает Ольга.

Но если Петр и Ольга разведутся, квартира, машина и депозит подлежат разделу поровну как совместно нажитое имущество независимо от того, на кого они оформлены. А ИСЖ продолжит действовать, и все взносы по нему будут принадлежать только Петру. Петр может в любой момент обратиться в страховую компанию, исключить Ольгу из получателей выплаты в случае своей смерти и назначить другого выгодоприобретателя.

Возврат накопленных взносов в конце срока признается страховой выплатой и не облагается налогами. Подоходным налогом облагается только полученная прибыль и только свыше ставки рефинансирования (ключевой ставки).

Зачем заводить НСЖ и ИСЖ

| НСЖ | ИСЖ | |

|---|---|---|

| Для прибыли | Не подходит | Может быть высокий доход, но не гарантирован |

| Для накоплений | Подходит, если вы готовы много лет делать обязательные крупные взносы | Не подходит, так как обычно требуется единовременный взнос |

| Для страховой защиты | Подходит, но обычное страхование жизни обеспечивает аналогичный уровень защиты при гораздо меньших взносах | Не подходит |

| Для защиты денег от раздела при разводе | Подходит | Подходит |

Зачем заводить НСЖ и ИСЖ

| Для прибыли |

| НСЖ. Не подходит |

| ИСЖ. Может быть высокий доход, но не гарантирован |

| Для накоплений |

| НСЖ. Подходит, если вы готовы много лет делать обязательные крупные взносы |

| ИСЖ. Не подходит, так как обычно требуется единовременный взнос |

| Для страховой защиты |

| НСЖ. Подходит, но обычное страхование жизни обеспечивает аналогичный уровень защиты при гораздо меньших взносах |

| ИСЖ. Не подходит |

| Для защиты денег от раздела при разводе |

| НСЖ. Подходит |

| ИСЖ. Подходит |