Что вы узнаете

- Что такое ИИС и каким он был до 2024 года.

- Зачем в 2024 году ввели ИИС-3 и в чем его главное преимущество.

- Чем ИИС-3 отличается от старых ИИС с вычетами А и Б.

Что такое ИИС и каким он был до 2024 года

Мы платим НДФЛ не только с трудовых доходов, но и с инвестиционных, то есть от торговли на фондовом рынке. Если вы продали акции дороже, чем купили, то с разницы придется заплатить налог. Ставка зависит от уровня официального заработка — 13 или 15%.

Например, инвестор купил российских ценных бумаг на 100 000 ₽. Спустя какое-то время их стоимость на бирже выросла на 20% — и инвестор продал их за 120 000 ₽. Разница между ценой покупки и продажи — 20 000 ₽. С этой суммы и будет рассчитываться налог.

Инвестор должен заплатить в казну:

13% × 20 000 ₽ / 100% = 2600 ₽ — если ставка НДФЛ 13%;

15% × 20 000 ₽ / 100% = 3000 ₽ — если ставка 15%.

Но государство позволяет не платить НДФЛ с инвестиционного дохода и даже согласно вернуть его с других доходов, например с зарплаты, если инвестор готов вносить деньги на специальный счет — ИИС — и не выводить их оттуда в течение нескольких лет.

ИИС — это индивидуальный инвестиционный счет с особыми льготными условиями для российских частных инвесторов. Его владельцы могут инвестировать на фондовом рынке — как и с обычным брокерским счетом или счетом доверительного управления.

Основное отличие ИИС от обычного брокерского счета или счета доверительного управления в том, что владелец ИИС может получать налоговые вычеты от государства, если не будет в течение нескольких лет выводить с него деньги. Со старых ИИС, открытых ранее 2024 года, нельзя было выводить средства в течение трех лет с даты открытия. С ИИС-3 этот срок постепенно вырастет с пяти до десяти лет — подробнее об этом расскажем дальше в уроке. Если инвестор выводит деньги со счета раньше срока, он сразу же теряет право на налоговые вычеты по ИИС.

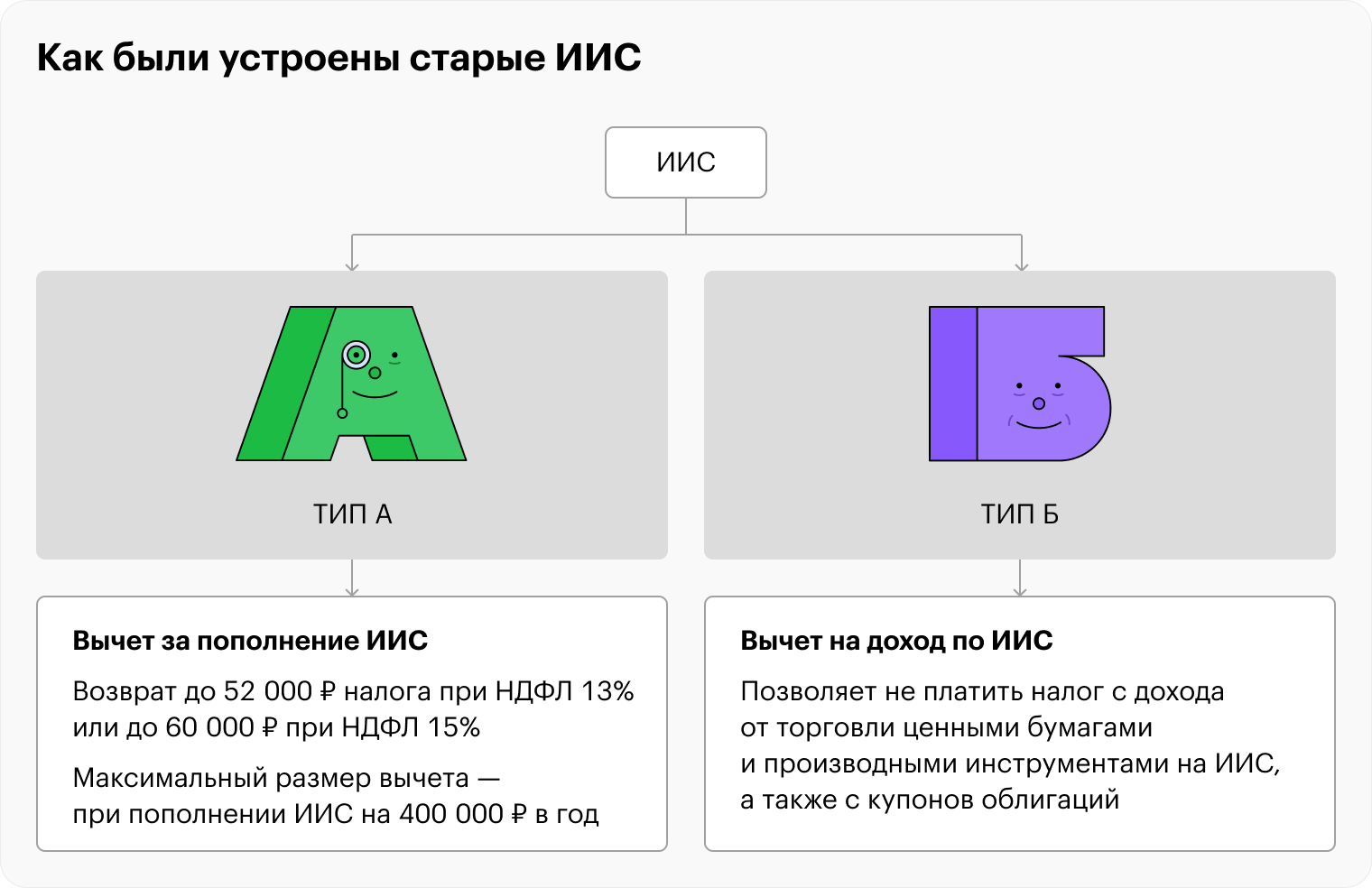

ИИС в России появились в 2015 году. До 2024 года инвестор мог выбрать один из двух типов налогового вычета за использование индивидуального инвестиционного счета.

Зачем в 2024 году ввели ИИС-3 и в чем его главное преимущество

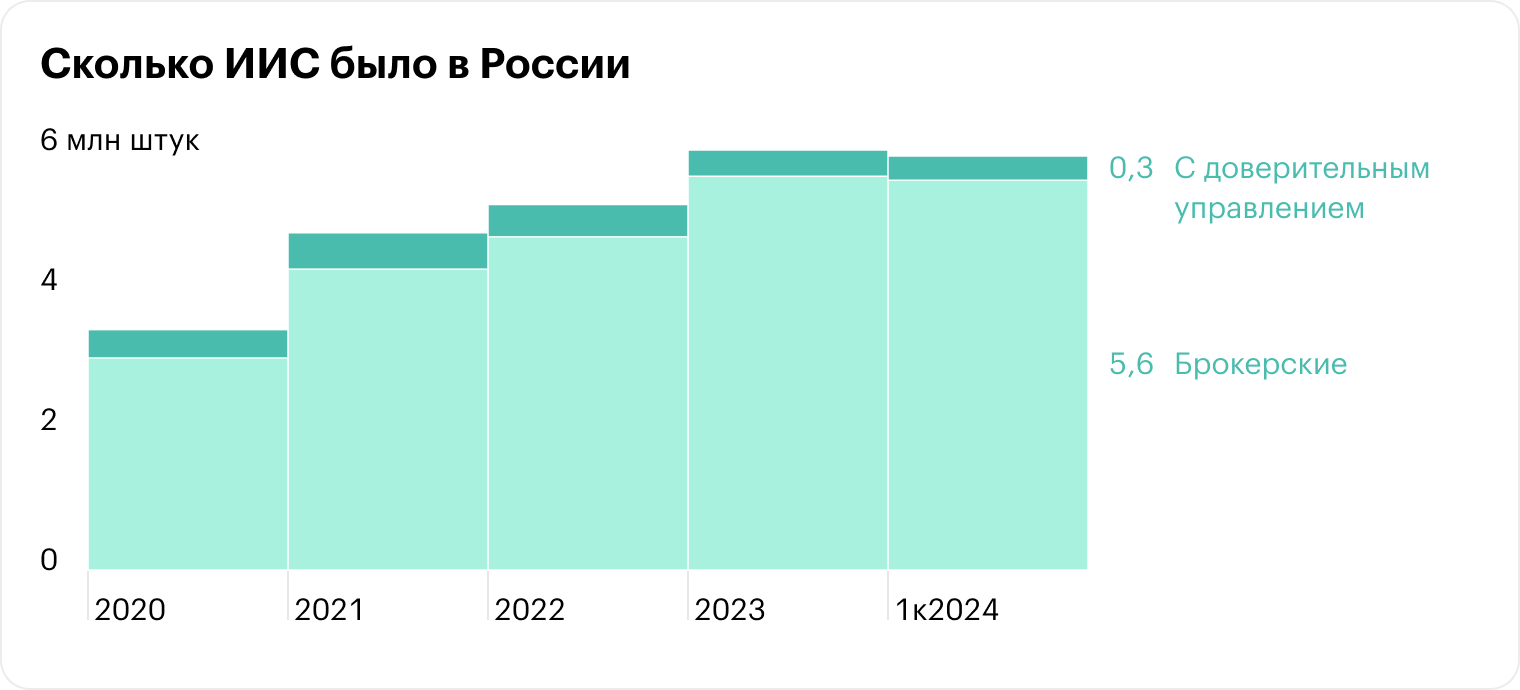

К 2022 году инвесторы открыли 5,7 млн ИИС, а государство начало обсуждать ИИС нового типа, который со временем должен заменить предыдущие.

В декабре 2023 года в России приняли закон об ИИС-3 — и с 1 января 2024 года можно открывать счета только третьего типа. При этом уже открытые счета типа А и Б продолжают действовать на прежних условиях, но у инвестора есть право трансформировать старый ИИС в ИИС-3.

Невыгодное отличие ИИС-3 в том, что теперь инвестору нужно дольше держать деньги на счете: если открыть его в 2024—2026 годах — пять лет, а к 2031 году этот срок должен постепенно увеличиться до десяти лет.

ИИС-3 появился, чтобы деньги как можно дольше оставались на счетах инвесторов.

Для государства это способ сделать фондовый рынок надежнее и обеспечить постоянный приток денег в российские ценные бумаги.

Есть и выгодное нововведение. Инвестор с ИИС-3 сможет получать одновременно два вычета: с внесенной суммы и инвестиционной прибыли. Но владеть таким счетом придется дольше. При этом дивиденды можно получать на отдельный счет, а купоны будут приходить только на сам ИИС-3.

Во время запуска ИИС-3 произошел казус

Открывать ИИС-3 разрешили с начала 2024 года, но правки в налоговый кодекс, которые определили размер льгот и условия для их получения, внесли только весной 2024 года. Поэтому первые три месяца работы ИИС-3 инвесторы, управляющие и брокеры не знали точно, как будут рассчитываться вычеты по новому продукту.

Это затормозило процесс перехода на ИИС-3. С января по март 2024 года российские инвесторы открыли около 138 тысяч ИИС-3 и закрыли 197 тысяч ИИС типа А и Б. В итоге общее количество ИИС впервые в истории сократилось, а не выросло — с 6 млн на начало года до 5,9 млн на конец первого квартала.

Все плюсы и минусы ИИС-3

У нового типа ИИС есть преимущества и недостатки. В этой части урока разберем их подробно, а в конце приведем сравнительную таблицу, чтобы наглядно показать, чем новый тип ИИС отличается от старых.

Преимущества ИИС-3

ИИС-3 объединяет вычеты двух предыдущих типов ИИС. Можно получать одновременно два вида налоговых вычетов: как с внесенных на счет денег, так и с дохода от торговли ценными бумагами и купонов облигаций.

Можно получить вычет на взнос. База для расчета налогового вычета с внесенных на счет денег, как и раньше, ограничена лимитом 400 000 ₽ в год. Вычет не может превышать сумму НДФЛ, которую инвестор уплатил за календарный год — пока действовал договор ИИС. Но учитываются только три предыдущих года — если пять лет владеть счетом и подать на вычет в конце, деньги вернут только за три.

В 2024 году инвестор уплатил НДФЛ по ставке 13% — 100 000 ₽. В том же году он открыл ИИС-3 и внес на него 1 000 000 ₽. В 2025 году он сможет получить налоговый вычет, но не со всех внесенных денег, а только с 400 000 ₽ — этой суммой ограничена база для расчета налогового вычета.

13% от 400 000 ₽ — это 52 000 ₽. Поскольку инвестор в прошлом году уплатил в бюджет больше, он получит эти деньги в полном размере.

Если инвестор не платит НДФЛ, например с заработной платы или процентов по вкладам, на этот вычет он претендовать не может.

Можно получить вычет на доход. Закрыв ИИС-3, инвестор может оформить еще и вычет с дохода от торговли ценными бумагами. Лимит по сумме этого дохода — 30 млн рублей. Если инвестор очень успешно торговал и его прибыль превысила 30 млн, с суммы превышения придется заплатить налоги.

Инвестор открыл ИИС-3 и 10 лет очень успешно торговал на нем ценными бумагами. Он заработал на операциях 50 млн рублей, после чего решил закрыть счет и вывести деньги.

30 млн рублей — лимит, по которому он получит налоговый вычет. С 20 млн сверх лимита ему нужно будет заплатить налог. Причем налоговая ставка будет не 13%, а 15% — потому что общий доход инвестора вместе с зарплатой превысит 5 млн рублей в год.

Значит, сумма налога с прибыли после закрытия ИИС составит: (50 000 000 ₽ − 30 000 000 ₽) × 15% / 100% = 3 000 000 ₽.

Будем откровенны, инвестиционный доход в 30 млн рублей — это очень большой лимит. Чтобы его достичь, нужно показывать доходность намного выше среднерыночной или иметь гигантский депозит — а лучше и то, и другое. Поэтому для обычного инвестора этот лимит, скорее всего, полностью покроет доход, и налог платить не придется.

Налог с дивидендов по акциям платить все равно придется

Налоговые вычеты по ИИС не распространяются на дивидендные выплаты по ценным бумагам. Это значит, что владелец ИИС должен платить НДФЛ с выплаченных дивидендов по акциям. Его размер зависит от налоговой ставки инвестора — 13% или 15%. Вернуть эти деньги назад льготами не получится.

В апреле 2024 года инвестор купил на ИИС-3 100 обыкновенных акций Сбербанка. В июле того же года компания выплатила дивиденды в размере 33,3 ₽ на каждую акцию. Инвестор получит за все свои акции Сбербанка дивиденды в размере 3330 ₽.

Но с этого дохода брокер автоматически удержит у инвестора НДФЛ. Допустим, в нашем примере инвестор платит НДФЛ по ставке 13%. Брокер удержит 432,9 ₽ от общей суммы дивидендных выплат, а на счет зачислит только 2897,1 ₽. Вернуть назад этот НДФЛ с помощью налогового вычета инвестор не сможет, потому что вычеты по ИИС не распространяются на дивидендные выплаты.

В Т—Ж есть отдельная подробная статья о том, как рассчитывается НДФЛ для российских инвесторов.

Нет лимита на пополнение. Раньше на ИИС можно было внести максимум 1 000 000 ₽ в течение одного календарного года. На ИИС-3 инвестор может вносить любую сумму — от нуля до бесконечности.

Можно вывести деньги на лечение. Государство разрешает вывести деньги с ИИС-3, не теряя права на вычеты, но только на дорогостоящее лечение заболеваний из перечня Правительства. Например, на лечение тяжелых форм диабета, болезней сердца, онкологических заболеваний, туберкулеза, бесплодия методом ЭКО. Подробнее о том, как выводить с ИИС-3 средства на лечение, мы расскажем в четвертом уроке.

С ИИС старого типа выводить деньги по-прежнему нельзя ни при каких условиях. Чтобы забрать их, надо закрыть счет.

Можно открыть до трех ИИС-3. До конца 2023 года можно было открыть не больше одного ИИС на человека. Налоговая строго следила за соблюдением этого требования и, если находила у инвестора второй ИИС, лишала его права на вычеты.

С 1 января 2024 года можно открыть до трех ИИС у одного или нескольких брокеров или управляющих компаний, но все они должны быть третьего типа. Двух ИИС разного типа у инвестора по-прежнему быть не может, так что если есть ИИС старого типа, ИИС-3 открыть не получится. При расчете налоговых вычетов будут учитываться результаты со всех ИИС-3, закрытых в налоговый период.

Почему может быть выгодно открыть сразу три ИИС-3, мы расскажем в четвертом уроке курса.

Старый ИИС можно трансформировать в ИИС-3. Если у инвестора есть ИИС, открытый до конца 2023 года, необязательно закрывать его, чтобы открыть счет нового типа и получить комбинированный вычет. Достаточно трансформировать свой старый ИИС в ИИС-3.

Когда старый ИИС переводят в ИИС-3, учитывают срок владения, но максимум три года.

В 2016 году инвестор открыл ИИС типа А и получал по нему налоговый вычет. В 2024 году он решил перевести счет в ИИС-3. При трансформации учтут только три года из восьми. Чтобы не потерять право на вычет, инвестору придется не выводить деньги со счета еще как минимум два года — до 2026.

Трансформировать счета будут по желанию. По крайней мере, пока автоматический перевод старых ИИС в ИИС-3 законом не предусмотрен.

Недостатки ИИС-3

Держать деньги на счете надо дольше, чем раньше. Государство хочет привлечь на фондовый рынок долгосрочных инвесторов, которые готовы годами не выводить средства со счета. С ИИС типа А и Б инвестору нельзя было выводить деньги в течение трех лет, чтобы получать налоговый вычет. С ИИС-3 для этого средства нужно будет держать на счете минимум пять лет, а к 2031 году этот срок постепенно вырастет до десяти лет.

Если инвестор выведет деньги раньше, то он потеряет право на все налоговые вычеты. А если он уже успел их получить, все придется вернуть государству.

Срок, в течение которого инвестор должен держать средства на ИИС-3 для получения вычетов, рассчитывается с даты открытия. Минимальная продолжительность хранения денег зависит от года, в котором открыли счет:

- 5 лет — для тех, кто заключит договор в 2024—2026 годах;

- 6 лет — в 2027;

- 7 лет — в 2028;

- 8 лет — в 2029;

- 9 лет — в 2030;

- 10 лет — с 2031.

Купоны выводить нельзя. Со старыми ИИС брокеры давали инвесторам выбор: оставлять дивиденды по акциям и купоны по облигациям на счете или зачислять на банковскую карту. Это была хорошая возможность хотя бы частично выводить деньги с ИИС, не закрывая его.

По новому типу ИИС изначально запретили зачислять дивиденды и купоны куда-то, кроме самого счета. Но в конце 2024 года приняли поправки, которые позволяют с 2025 выводить дивиденды по акциям, купленным на ИИС-3, на отдельный счет инвестора. Купоны по-прежнему могут поступать только на ИИС-3.

Подробнее о том, куда зачисляются дивиденды и купоны в рамках ИИС-3, мы расскажем во втором уроке, а как по ним рассчитываются налоги — в четвертом.

Государство не страхует ИИС . Средства на ИИС-3 пока не застрахованы от возможного банкротства участников. Но власти хотят страховать деньги на ИИС по аналогии с банковскими вкладами. Сумма страховки может быть такой же — 1 400 000 ₽. Закон планировали принять еще весной 2024 года, но пока этого не сделали.

Можно покупать только российские акции и облигации. С января 2024 года на все типы ИИС нельзя покупать иностранные ценные бумаги. Запрет распространяется даже на де-факто российские компании, которые ведут основную деятельность в России, но зарегистрировали головной офис за рубежом, например Ozon и QIWI.

Сравниваем три типа ИИС

В этом уроке мы вспомнили, как были устроены старые ИИС, и разобрали, чем от них отличается ИИС-3, в чем его преимущества и недостатки.

Все это мы собрали в сравнительную таблицу ИИС трех типов, чтобы вам было удобнее изучить плюсы и минусы и определить, что важно.

Вы можете сохранить сравнительную таблицу ИИС трех типов: скачайте ее на свое устройство в формате PDF или отправьте в телеграм-сообщении.

Итоги

Граждане РФ могут инвестировать на фондовом рынке через специальные инвестиционные счета — ИИС и получать за это налоговые вычеты от государства. Главное условие для вычетов — не выводить деньги с этих счетов в течение определенного времени.

С 1 января 2024 года можно открыть только ИИС третьего типа — ИИС-3. Его главное преимущество — можно одновременно получать вычет и со взносов, и с доходов от торговли ценными бумагами. Главный недостаток — срок, в течение которого нельзя снимать деньги со счета, увеличили сначала с трех до пяти лет, а к 2031 году постепенно повысят до десяти лет.

Что дальше

В следующем уроке расскажем, в каких случаях стоит открывать ИИС-3. Вы сможете понять, подходит ли вам новый тип ИИС с учетом ваших целей и финансовой ситуации.

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik