Что вы узнаете

- Что делает брокер.

- Какие тарифы предлагают брокеры и за что придется платить.

- Как вообще выглядит торговля на бирже.

- Какие бумаги на какой бирже продают.

- Как выбрать нормального брокера и не сойти с ума.

Что делает брокер

Брокер открывает вам специальный счет и предоставляет программу для работы с биржей: дает покупать и продавать ценные бумаги. Одновременно брокер следит, сколько и чего вы купили и продали, считает вашу прибыль и уплачивает за вас налоги с этой прибыли (за редкими исключениями, когда налога нет или его надо уплачивать самостоятельно). На самом деле, у него еще много функций, но эти самые важные.

Лучшего брокера не существует. Это как с сотовыми операторами: у каждого абонента свои предпочтения. Только операторов в России всего ничего, а брокеров — десятки. Поэтому мы можем лишь рассказать об основных критериях выбора и сократить список — дальше дело за вами.

А еще плюс в том, что брокера можно поменять — просто открыть еще один счет у другого. Можно даже перенести бумаги от старого брокера к новому.

Надежность

Самый важный критерий — это надежность брокера. Чем надежнее брокер, тем меньше вероятность, что он потеряет лицензию, обанкротится или вероломно сбежит с деньгами инвесторов.

Найти надежного брокера не так сложно: можно в первую очередь ориентироваться на тех, у кого больше всего клиентов — эту информацию до февраля 2022 года публиковала у себя на сайте Московская биржа, а теперь ее можно найти на сторонних ресурсах. Тут как с банками: чем крупнее банк, тем меньше вероятность, что с ним что-то случится.

Кстати, многие крупные брокеры — это банки с брокерской лицензией либо связанные с банками компании. Например, брокерские услуги есть у банков Т-Банк, Сбера и ВТБ.

Еще можно посмотреть рейтинг брокеров на «Банки-ру» или на «Смарт-лабе». Эти рейтинги хороши тем, что они подкреплены отзывами пользователей. «Смарт-лаб» — это крупнейшее сообщество инвесторов в России, а «Банки-ру» — самый крупный в России сайт про финансовые услуги.

На самом деле, на этом можно было бы и остановиться: достаточно выбрать брокера из первой десятки этих рейтингов и открыть счет через его сайт или приложение.

Но давайте все же пройдемся по другим критериям и поймем, что важно для начинающего инвестора.

Тарифы

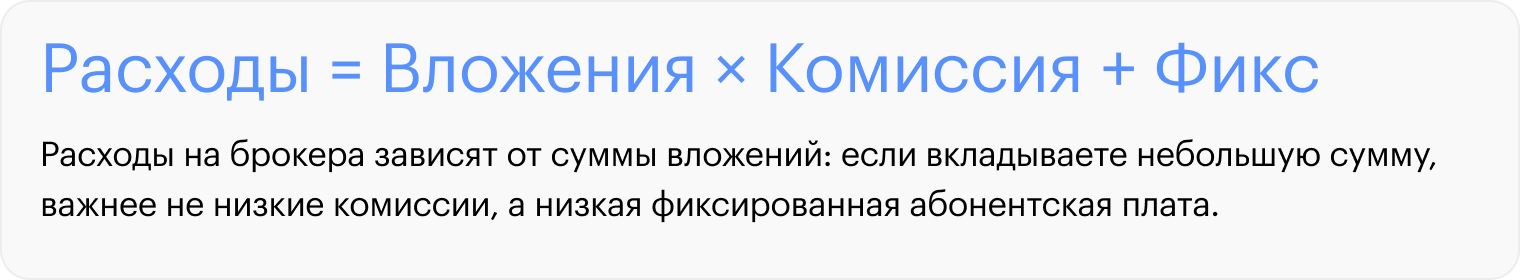

Инвесторы платят брокеру две суммы: комиссию за каждую сделку и фиксированную ежемесячную плату. Условия зависят от брокера и тарифа — ежемесячной платы может и не быть.

Комиссия за сделку — это процент от суммы операции. Например, 0,1% от суммы, на которую вы купили или продали ценные бумаги. Купили бумаг на 10 000 ₽ — брокер возьмет 10 ₽ комиссии.

Фиксированную плату брокер берет за учет и хранение ценных бумаг или за обслуживание вашего брокерского счета. Такой платы может и не быть, а вот комиссия за сделки есть всегда.

У одного брокера может быть несколько разных тарифов, меняется только соотношение платежей.

Например, брокер может предлагать два тарифа: в одном фиксированная плата 100 ₽ в месяц, а комиссия — 0,5% от суммы сделок. А в другом фиксированная плата 500 ₽, но комиссия ощутимо меньше — например, 0,05% от суммы сделок.

Допустим, вы хотите вложить 50 000 ₽. Вот какие у вас будут расходы.

Первый тариф: 50 000 ₽ × 0,5% + 100 ₽ = 350 ₽ расходов.

Второй тариф: 50 000 ₽ × 0,05% + 500 ₽ = 525 ₽ расходов.

Ситуация изменится, если инвестор вкладывает не 50 000, а 5 000 000 ₽.

Первый тариф: 5 000 000 ₽ × 0,5% + 100 ₽ = 25 100 ₽ расходов.

Второй тариф: 5 000 000 ₽ × 0,05% + 500 ₽ = 3000 ₽ расходов.

Когда вы вкладываете крупные суммы, невыгодный тариф может съесть очень много денег.

Вот какой вывод можно сделать из этого: если вкладываете небольшую сумму, важнее не низкие комиссии, а низкая фиксированная абонентская плата.

Например, если фиксированная плата составляет 500 ₽, то, вкладывая 10 000 ₽ в месяц, вы просто так отдаете брокеру 5% от вложенной суммы — это очень много.

А если планируете за один раз купить все нужные бумаги и потом несколько месяцев ничего не продавать, лучше выбрать тариф без ежемесячной комиссии.

Например, вы хотите внести на счет 200 000 ₽, купить на всю сумму ценные бумаги и потом шесть месяцев ничего не делать.

Вот какие есть варианты в зависимости от процентов:

Вариант 1. Комиссия 0,5% от сделки (что много по нынешним меркам) и нет ежемесячной платы.

200 000 ₽ × 0,5% = 1000 ₽ — столько вы заплатите разово.

Вариант 2. Комиссия 0,1% от сделки и ежемесячная плата 300 ₽.

200 000 × 0,1% + 300 × 6 = 2000 ₽ за полгода.

Некоторые брокеры предлагают тарифы с индивидуальной поддержкой, инвестиционными идеями и разными дополнительными возможностями. Такие тарифы дороже обычных, при этом доходность все равно никто не гарантирует.

Убедитесь, что вы понимаете, за что брокер берет деньги. Чем ниже расходы на брокера при прочих равных, тем лучше: меньше денег платите брокеру — больше достается вам. Обращайте внимание не только на комиссию за сделку, но и на фиксированные платежи за обслуживание счета и разные дополнительные услуги: вдруг брокер предлагает какие-то платные рассылки или инвестиционные идеи.

Как брокер дает доступ к бирже

У всех крупнейших брокеров есть свое приложение для смартфона или личный кабинет на сайте. Это удобно: нужно просто зайти со своими логином и паролем — и можно прикупить акций.

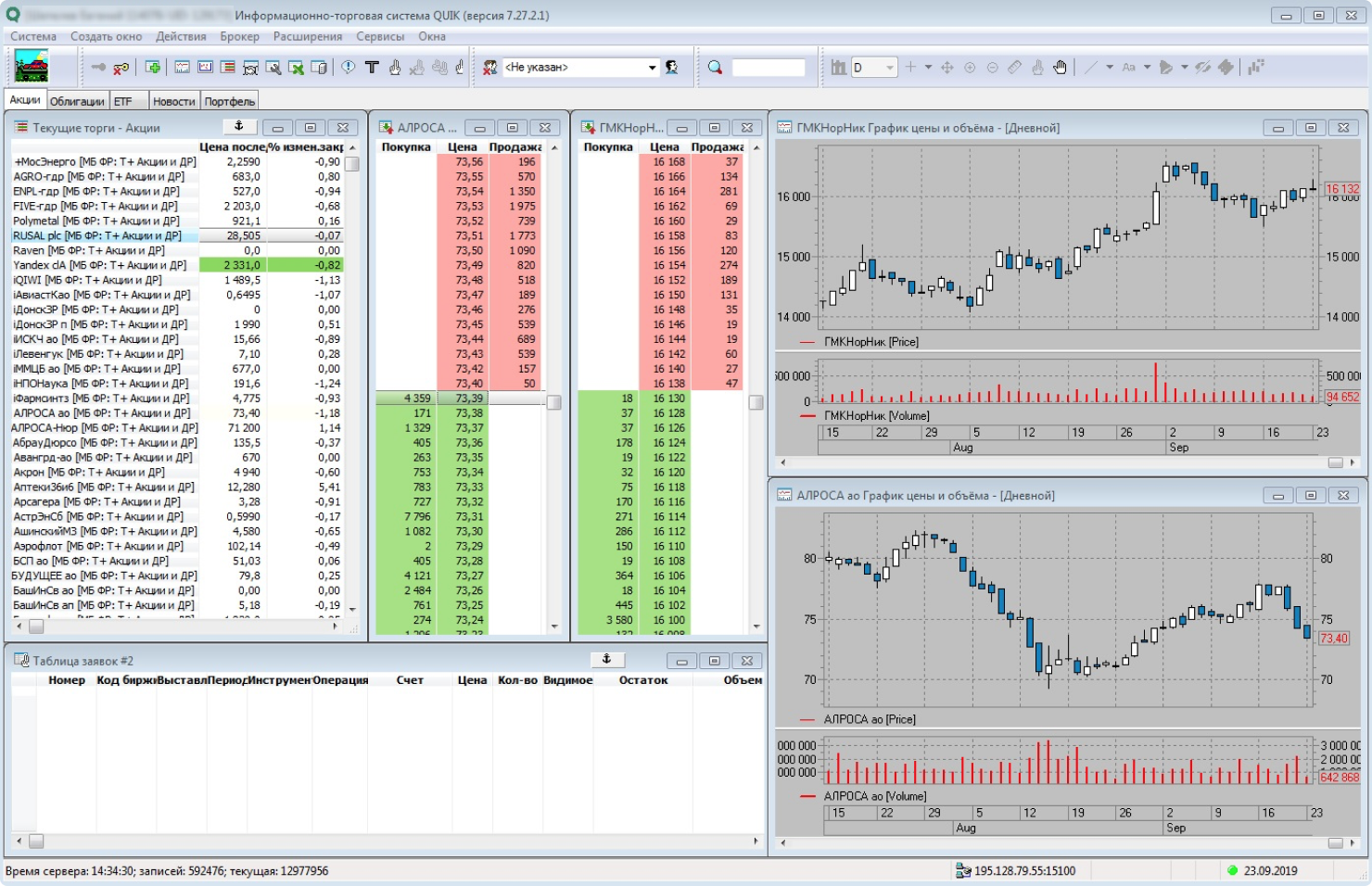

Если у брокера нет своего приложения или полноценного личного кабинета, для доступа к бирже придется устанавливать торговый терминал — специальную программу для компьютера. Самая популярная в России называется QUIK.

Проблема в том, что QUIK — программа не с самым дружелюбным интерфейсом. На то, чтобы разобраться в ней, придется потратить время и силы, и на начальном этапе это может стать ненужным препятствием на пути к инвестициям.

Узнайте на сайте или в службе поддержки интересующего вас брокера, предоставляет ли он приложения для нужных вам устройств. Если нет, можно ли совершать сделки через личный кабинет на сайте. Если приложение есть, не помешает почитать отзывы: вдруг оно нестабильно работает или им неудобно пользоваться.

Доступные инструменты

Раньше в этом разделе мы писали так:

Если вы планируете покупать только российские ценные бумаги, достаточно доступа к Московской бирже — он есть у всех российских брокеров. Например, там акции Сбербанка, «Газпрома», «Яндекса» и «Северстали», а также разные облигации и фонды.

Есть и некоторое число иностранных бумаг. Но если вы хотите накупить разных американских акций, нужен брокер с доступом к Санкт-Петербургской бирже: там торгуется большинство бумаг иностранных компаний. Не все брокеры дают туда доступ.

К сожалению, в конце февраля 2022 года на Мосбирже прекратились торги иностранными акциями, которые там тоже были. Из-за санкций с конца 2023 года такие бумаги стали недоступны и на Санкт-Петербургской бирже.

Поэтому, если вам нужны гособлигации и облигации крупнейших российских компаний, а также российские акции и фонды — подойдет практически любой брокер. Все они дают доступ к Московской бирже.

Если нужны другие инструменты, например фьючерсы и валюты (их мы в этом курсе не рассматриваем), полезно спросить в службе поддержки брокера, будет ли к ним доступ. Например, какие-то брокеры из числа подпавших под санкции могут не давать торговать долларами на бирже.

Как в итоге выбирать

Мы бы хотели сказать, что на сайтах брокеров вся информация лежит как на блюдечке, но в реальности не всегда все понятно и очевидно. Если брокер заинтересовал вас своей известностью или по отзывам, но вы не разобрались в комиссиях, доступных бумагах или его приложении — не стесняйтесь задавать вопросы службе поддержки. Качество ее работы — это еще один критерий выбора, хоть и косвенный.

Вот несколько самых популярных брокеров, которые соответствуют всем важным требованиям:

- Т-Банк (Т-Инвестиции).

- Сбербанк.

- ВТБ.

- БКС.

- «Финам».

Все эти брокеры крупные и достаточно надежные, и у них есть мобильные приложения и тарифы, которые подойдут для новичка. Кроме того, через них доступны основные акции, облигации и фонды.

Брокерский счет можно открыть за пару минут

Вы можете выбрать любого брокера, но если на это нет времени или не хочется разбираться, мы рекомендуем открыть счет в Т-Инвестициях. Это крупнейший брокер в России по числу активных клиентов на Московской бирже, при этом он не под санкциями. Обслуживание счета — бесплатно. Счет можно открыть в удобном мобильном приложении или на сайте.

Итоги

- Если ищете легкий путь, выберите одного из самых крупных и известных брокеров, например из нашего списка чуть выше, и откройте у него брокерский счет.

- Ищите брокера с невысокими комиссиями. Обратите внимание и на комиссии за сделки, и на фиксированные платежи, например депозитарную комиссию.

- Доступ на Московскую биржу даст любой российский брокер. Правда, списки доступных инструментов, например разных облигаций и валют, могут немного различаться.

- Если устали разбираться в сайте брокера, напишите или позвоните в поддержку и попросите все разжевать.

- Выбранный брокер — это не навсегда. Вы можете открыть счет у нескольких брокеров и даже перевести деньги и ценные бумаги от одного брокера к другому.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik