Фонды: как легко вложиться в сотни компаний

Что вы узнаете

- Как устроены биржевые фонды.

- В чем плюсы таких фондов для инвесторов.

- В какие фонды разумно вложиться.

Как устроены биржевые фонды

Вкратце все работает так: управляющая компания, или провайдер, создает фонд, который покупает ценные бумаги. Доли в этом фонде называются паями и продаются на бирже как обычные акции.

Например, фонд может купить одну акцию «Лукойла», а потом выпустить 1000 своих паев — каждый, кто купит пай такого фонда, будет опосредованно владеть одной тысячной акции «Лукойла». Всю прибыль, которую фонд получит от акции «Лукойла», поделят на тысячу частей. На покупку пая фонда инвестор потратит в тысячу раз меньше, чем на приобретение акции «Лукойла».

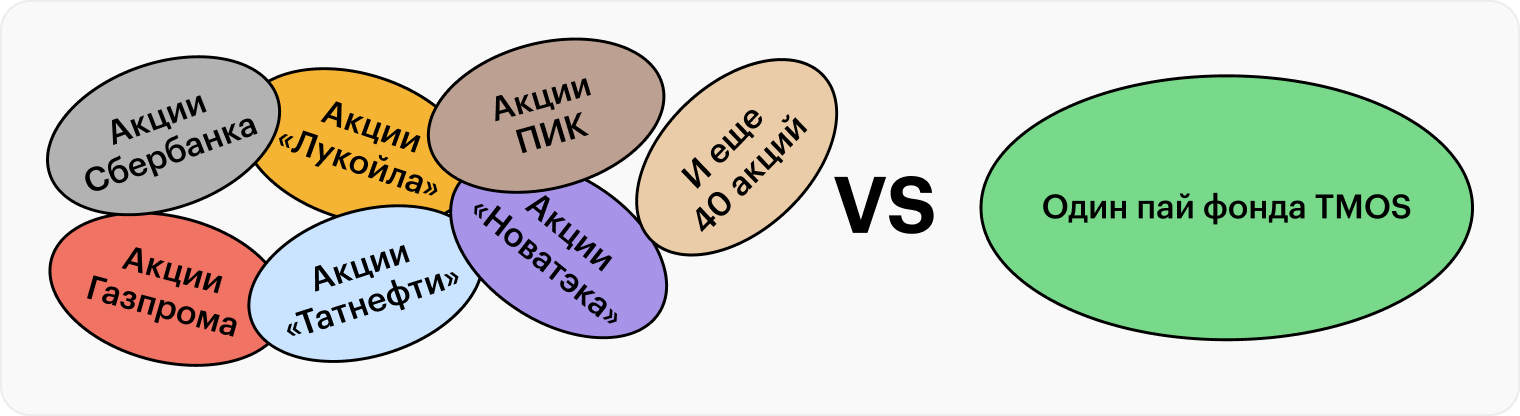

Пример с «Лукойлом» — упрощенный. Обычно в фонде десятки или даже сотни разных ценных бумаг. Например, в фонд TMOS входят акции крупнейших российских компаний. Всего их почти 50, в том числе «Лукойл», Сбербанк, «Газпром», МТС, «Магнит». Вместо того чтобы покупать их акции по отдельности, можно купить пай фонда TMOS — получится намного проще и дешевле.

Цена пая фонда напрямую зависит от того, как поведут себя активы, которые в него входят.

Например, фонд купил акции разных компаний на миллион рублей. Фактически у него теперь есть свой портфель акций. Фонд выпускает тысячу паев — и каждый, кто купит такой пай, станет владельцем тысячной доли этого портфеля. Насколько изменится стоимость всего портфеля фонда, настолько же изменится цена каждого пая. Следите за руками.

Как цена активов фонда влияет на его паи

| Стоимость всего портфеля | Цена одного пая фонда | |

|---|---|---|

| 2021 год | 1 000 000 ₽ | 1000 ₽ |

| 2022 год | 1 200 000 ₽ (+20%) | 1200 ₽ (те же +20%) |

| 2023 год | 1 140 000 ₽ (−5%) | 1140 ₽ (те же −5%) |

Как цена активов фонда влияет на его паи

| 2021 год | |

| Стоимость всего портфеля | 1 000 000 ₽ |

| Цена одного пая фонда | 1000 ₽ |

| 2022 год | |

| Стоимость всего портфеля | 1 200 000 ₽ (+20%) |

| Цена одного пая фонда | 1200 ₽ (те же +20%) |

| 2023 год | |

| Стоимость всего портфеля | 1 140 000 ₽ (−5%) |

| Цена одного пая фонда | 1140 ₽ (те же −5%) |

Мы тут немного упростили: фонд не работает бесплатно и берет комиссию, которая немного снижает доходность. Про комиссию расскажем чуть позже.

Какие бывают фонды

Все фонды можно разделить на виды в зависимости от того, во что они вкладываются. Самые распространенные — фонды акций и облигаций.

Фонды акций инвестируют в заранее определенный набор акций. Например, один фонд покупает только акции топ-500 компаний США, другой вкладывается в крупнейшие российские компании, третий — в акции российских компаний, платящих дивиденды. Вариантов масса. При этом фонд не может сменить стратегию и начать инвестировать во что-то другое.

Фонды облигаций. В портфеле таких фондов — набор облигаций, собранных по какому-то признаку. Например, это могут быть российские облигации федерального займа или высокодоходные облигации небольших компаний. Еще бывают фонды, которые вкладываются в облигации сразу из многих стран.

Некоторые фонды инвестируют в золото, другие — в инструменты денежного рынка, то есть в самые надежные краткосрочные облигации и тому подобное. Есть фонды, которые могут состоять одновременно из акций и облигаций в определенных пропорциях.

С составом активов в портфеле любого фонда можно ознакомиться на сайте управляющей компании. Со временем состав портфеля меняется, при этом фонд не должен отклоняться от своей стратегии.

Даже если аналитики пророчат рост какого-нибудь стартапа в два раза за год — если эта акция не соответствует правилам фонда, ее в фонде не будет.

Что во всем этом хорошего

Плюсов у фондов — уйма.

Диверсификация — то есть распределение денег по разным активам для уменьшения рисков. В фонды входят десятки или сотни разных ценных бумаг. Покупать паи фонда безопаснее, чем какие-либо из этих активов отдельно: по несчастливой случайности вы можете владеть именно теми бумагами, которые подешевеют. А паи фонда могут не подешеветь или просесть не так сильно, потому что вырастет цена других его активов.

⚡ Но нельзя сказать, что фонды — это абсолютно безопасно. В кризис фонд акций может заметно подешеветь, потому что подешевеет большинство акций в составе фонда. Или в фонде может не остаться базовых активов, как это случилось с фондом FXRB от FinEx весной 2022 года — в результате инвесторы потеряли все, что было туда вложено.

Ситуация с FXRB была уникальной и вряд ли возможна в фондах, где не используются производные инструменты, но все же полагаться на фонды на 100% нельзя. Всегда нужно учитывать риски.

Низкий порог входа. Один пай фонда обычно стоит несколько десятков или сотен рублей. Для сравнения, если бы вы решили купить по отдельности акции сразу многих компаний, пришлось бы потратить сотни тысяч или даже миллионов рублей.

Простота. Не нужно тратить время на выбор и покупку отдельных бумаг — вы инвестируете сразу в готовый набор.

Какие правила игры

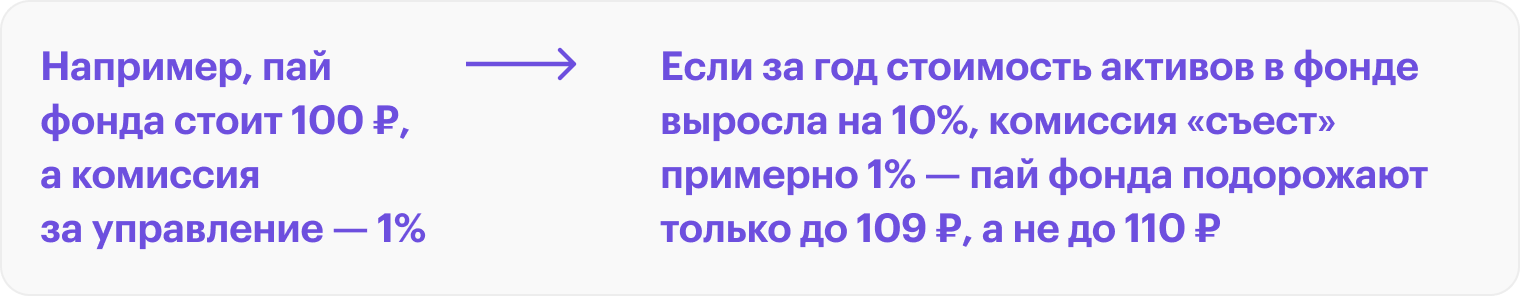

Комиссии. Фонды не работают за идею. Они берут комиссию за управление активами — обычно она составляет 0,5—1% в год от стоимости всех активов. Комиссию не нужно платить отдельно, она зашита в цену пая фонда.

Расходы фонда на управление уменьшают цену пая не раз в год, а по чуть-чуть каждый день.

Дивиденды и купоны. Фонд получает дивиденды и купоны от акций и облигаций, которыми владеет. Доступные на Московской бирже фонды используют эти деньги, чтобы купить дополнительные ценные бумаги. В итоге цена паев самого фонда дополнительно растет: на каждый пай теперь приходится больше ценных бумаг.

Гарантий, как обычно, нет. Инвестиции — это риск, даже если вы инвестируете через фонды. Управляющая компания не гарантирует доходности инвестиций, и цена паев фонда может не только расти, но и падать.

Какие фонды доступны на Московской бирже

На Московской бирже есть паи фондов от зарубежных и российских управляющих компаний. Разница в том, что зарубежные фонды выпускаются по международным стандартам и называются ETF (exchange traded fund — фонд, торгующийся на бирже), а российские фонды выпускаются по российским стандартам и называются БПИФ (биржевой паевой инвестиционный фонд). Суть БПИФов и ETF одна: инвестиционный фонд — это готовый набор ценных бумаг.

Обычному российскому инвестору в апреле 2024 года доступно около 50 фондов. То и дело появляются новые, а часть фондов дублирует друг друга: например, многие из них инвестируют в акции крупных российских компаний. При этом все ETF и почти все фонды с иностранными активами не торгуются с конца февраля 2022 года и осени 2023 года из-за санкций. Если бы все фонды работали исправно, на бирже их было бы раза в три больше.

Полный список фондов указан на специальной странице на сайте Московской биржи. Эта страница пригодится вам, чтобы пройти тест после урока.

Чтобы было нагляднее, расскажем про несколько фондов: какими символами они обозначаются на бирже, во что инвестируют и какие комиссии берут. Упомянем только те фонды, которые в апреле 2024 года торгуются на Московской бирже.

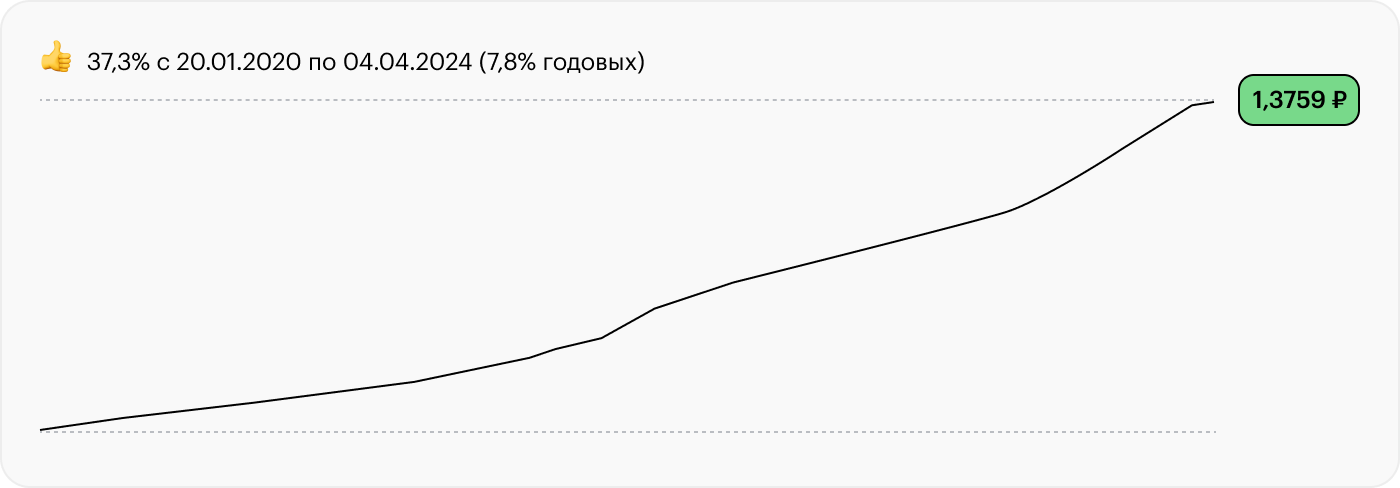

LQDT — один из самых стабильных фондов на Московской бирже. Это фонд денежного рынка — грубо говоря, аналог накопительного счета в банке, но без страховки АСВ. За год из активов фонда вычитают до 0,43% — это расходы на управление.

LQDT и другие обозначения ниже называются тикерами. По тикеру можно найти ценную бумагу у брокера и купить ее.

SBGB — фонд, инвестирующий в облигации федерального займа, которые выпускает Минфин России. Как и сами ОФЗ, фонд надежный, но с относительно невысокой доходностью. Расходы на управление — до 0,82% в год.

TGLD — фонд, инвестирующий в физическое золото на рынке драгоценных металлов Московской биржи. Золотые слитки находятся в специальных хранилищах Национального клирингового центра. Расходы на управление — 0,54% в год.

TRUR — фонд, состоящий из нескольких видов активов. В нем по 25% занимают акции крупных российских компаний, долгосрочные облигации федерального займа, инструменты денежного рынка и золото. Расходы на управление — до 0,99% в год.

Какие фонды выбирать

Нельзя сказать, что одни фонды плохие, а другие хорошие. У всех свои плюсы и минусы. Фонды акций могут вырасти на десятки процентов за год, а могут так же сильно упасть. Фонды облигаций менее рискованны, но и доходность обычно ниже. Какие-то фонды зависят от курсов иностранных валют, другие нет.

Мы рекомендуем покупать акции сразу нескольких разных фондов, потому что почти невозможно заранее определить, какой фонд будет лучшим. Разумно инвестировать в несколько фондов, которые вкладываются в разные виды активов из разных отраслей экономики.

Например, можно поделить вложения на две части: одна часть — фонды акций, другая — фонды облигаций. А эти части — еще на несколько частей: фонды акций — на рынки России, США и еще какой-нибудь страны (если фонды иностранных бумаг снова будут доступны на бирже и санкции не будут им мешать), фонды облигаций — на государственные и корпоративные облигации, возможно, в разных валютах.

Мы не можем рекомендовать конкретные фонды и решать за вас, но в качестве примера представим, как может выглядеть набор фондов от разных управляющих компаний:

- EQMX — акции крупнейших российских компаний.

- SBGB — облигации федерального займа.

- TLCB — облигации российских компаний в иностранной валюте.

- LQDT — фонд денежного рынка.

- TGLD — фонд золота.

Набор фондов и их соотношение зависит от ваших целей и готовности к риску. Мы подробно поговорим об этом в следующем уроке.

В Тинькофф Инвестициях нет комиссии за сделки с фондами УК «Тинькофф Капитал». Аналитики составили сбалансированную подборку таких фондов для вашего первого портфеля — чтобы ее посмотреть, установите приложение и откройте брокерский счет.

В итоге

- Биржевые фонды — отличный способ инвестировать сразу во много активов, но не тратить много денег.

- Инвестиции в фонды безопаснее, чем в отдельные ценные бумаги: меньше риск потерять деньги. Но даже фонды не способны устранить риск полностью: если активы в фонде подешевеют, цена доли тоже снизится. А санкционные риски привели к тому, что часть фондов не торгуется.

- Самые распространенные фонды — это фонды акций и облигаций. Существуют фонды, которые инвестируют в другие активы, например в золото.

- Лучше выбрать несколько фондов, которые вкладывают в разные активы из разных отраслей экономики.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik

Поняли ли вы все прелести биржевых фондов?