Что вы узнаете

- Почему личные финансы важны так же, как инвестиции.

- Как работает сложный процент и почему инвестиционный доход желательно не тратить, а вкладывать.

- Почему ежедневно проверять свой инвестиционный портфель — плохая идея.

Начните с личных финансов

Инвестировать — интересно и здорово. Но начать стоит с того, чтобы привести в порядок личные финансы: так вы обеспечите себе крепкий тыл.

Тут есть три основных направления: сделать финансовую подушку на несколько месяцев, разобраться с кредитами и подготовиться к тому, чтобы регулярно инвестировать.

💰 Финансовая подушка. Важно иметь запас денег минимум на три месяца жизни, желательно больше. Эти деньги не нужно инвестировать — они должны лежать на краткосрочных вкладах, накопительных счетах или хотя бы картах с процентом на остаток.

Подушка не считается частью инвестиционного портфеля — это резерв на случай болезни, потери работы или других форс-мажоров. У нас есть подробная статья о том, зачем нужна финансовая подушка, как ее создать и где хранить.

🎢 Кредиты. Прежде чем инвестировать, желательно погасить кредиты. Досрочно погасить кредит под 15% годовых так же хорошо, как инвестировать под 15% годовых. Вот только инвестировать с такой доходностью получается далеко не у всех. Про то, как погасить кредиты, мы тоже писали.

💎 Свободные деньги. Не получится один раз вложить 100 000 ₽ и стать миллионером через несколько лет. Регулярные пополнения помогают быстрее достичь заданной цели и быстрее восстановить портфель, если он подешевел в кризис. Это мы обсудим чуть позже в этом уроке.

Создайте разумный план

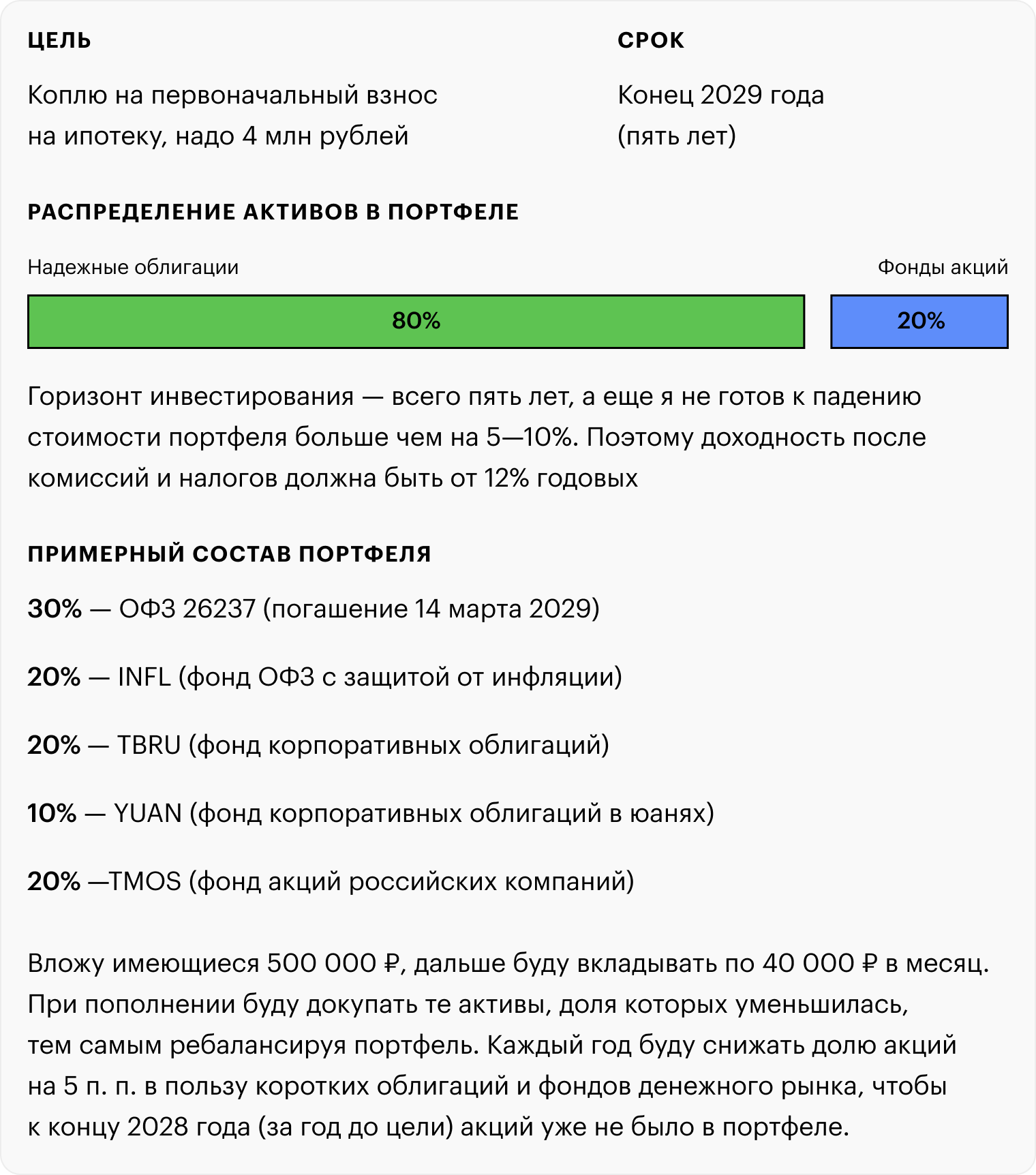

Чтобы понять, во что инвестировать, как часто и какую выбрать стратегию, нужно понимать свои цели, горизонт инвестирования и отношение к риску.

Например, ваша цель — за пять лет накопить на квартиру. Пять лет — не очень большой срок по меркам инвестиций, поэтому лучше не брать много акций. Если вы абсолютно не готовы к риску, лучше держать почти весь портфель в надежных облигациях. А если переживете временную просадку, можно включить немного акций через биржевые фонды.

Если же вы откладываете на безбедную старость через 30 лет, можно спокойнее относиться к риску: это длительный срок, и временные кризисы и коррекции рынка вам не так страшны. Такой портфель может почти целиком состоять из фондов акций.

Лучшее решение — завести документ и записать в нем все как есть: свои цели, срок их достижения и то, какой инвестиционный портфель вы выбрали. Еще укажите, как часто планируете пополнять портфель и на какие суммы, в каких случаях будете его ребалансировать и что будете делать в случае кризиса. Состав портфеля тоже стоит прописать там.

Например, так. Как обычно, это не рекомендация, а один из многих возможных вариантов.

Дальше просто следуйте своему плану. Со временем он может поменяться, если, например, изменится ваша цель, или вы станете иначе относиться к риску, или появятся более подходящие вам финансовые инструменты. Лучше иметь план и периодически его корректировать, чем не иметь плана вообще.

📌 Заранее определите цель ваших вложений (сумму, валюту, предназначение этих денег), срок достижения и ваши пожелания по доходности и риску. Это позволит лучше понять, какие активы и в каких пропорциях должны быть в портфеле. Лишь затем выбирайте конкретные облигации, фонды и так далее.

📌 Запишите все это максимально подробно — это ваш инвестиционный план. Со временем план придется корректировать, но это вполне нормально: нельзя заранее предусмотреть абсолютно все.

Инвестируйте регулярно

Простой способ создать капитал — через одинаковые промежутки времени откладывать определенную часть дохода, например 20% зарплаты, и инвестировать эти деньги. Обычно удобно делать это раз в месяц, но возможны и другие варианты: раз в две недели, раз в квартал — кому как удобнее.

Начинающие инвесторы часто беспокоятся о том, какие ценные бумаги покупать при пополнении портфеля, в какой конкретно момент их покупать. Но есть простая стратегия, которая помогает об этом не думать.

Суть в том, что вы регулярно на одну и ту же сумму покупаете одни и те же активы — и неважно, что происходит на фондовом рынке.

Например, вы собрали для себя портфель: 60% — акции, 40% — облигации. Для простоты представим, что в роли акций фонд TMOS — акции крупных российских компаний, а облигации — это фонд SBGB, состоящий из российских ОФЗ. Это не рекомендация, а просто пример.

Вы устанавливаете для себя дату пополнения: например, каждый первый понедельник месяца. И вы решаете, что готовы каждый месяц инвестировать, например, 20 000 ₽.

В назначенную дату вы вносите 20 000 ₽ на брокерский счет или ИИС. На 12 000 ₽ вы покупаете TMOS, на 8000 ₽ берете SBGB. Так вы делаете, например, каждый первый понедельник месяца или не позже 10 числа — неважно, рынок растет или начался кризис. Если ценные бумаги подешевели, на ту же сумму вы купите больше бумаг, если подорожали — меньше.

Такая стратегия называется усредненным равномерным инвестированием. Минус этого подхода в том, что он скучный. Плюс — в том, что с такой стратегией вы можете не бояться неожиданного падения ценных бумаг. Пусть оно случится хоть на следующий день после покупки — в следующий раз вы просто купите больше активов за те же деньги.

Можно поступить иначе и совместить пополнение портфеля с ребалансировкой. В таком случае на внесенные деньги вы покупаете ценные бумаги так, чтобы доля TMOS в портфеле стала 60%, а доля SBGB — 40%. Например, если в кризис TMOS сильно подешевеет, весь или почти весь взнос вы потратите на то, чтобы докупить паи этого фонда. Тогда ваш портфель почти всегда будет соответствовать вашему инвестиционному плану.

Неважно, как часто вы будете пополнять портфель: раз в две недели, месяц или квартал. Главное — регулярно инвестировать и делать это несмотря ни на что. А чтобы быстрее достичь цели, старайтесь постепенно увеличивать взносы. Если в первый год вы инвестировали 20 000 ₽ в месяц, на следующий попробуйте вкладывать, например, 25 000 ₽, затем 30 000 ₽ и так далее.

Если у вас уже есть крупный капитал, который вы хотите вложить, дело обстоит иначе. Нет большого смысла инвестировать только часть капитала каждый месяц, а остальное держать под матрасом. В среднем выгоднее вложить все сразу.

Если же боитесь кризиса, сделайте не слишком рискованный портфель — с большой долей надежных облигаций. Или сначала сформируйте облигационную часть портфеля, а потом постепенно, за несколько месяцев, купите нужные вам фонды акций.

📌 Чтобы создать крупный капитал, нужно регулярно инвестировать дополнительные деньги: например, одну и ту же сумму каждый месяц в одни и те же активы. Можно выбрать и другой период, например квартал, но месяц обычно удобнее всего.

📌 Если сможете со временем увеличивать взносы хотя бы на размер инфляции, будет хорошо. Сможете сильно увеличить вносимые в портфель суммы — еще лучше.

Используйте сложный процент

Суть сложного процента в том, что вы получаете доход не только на изначально вложенную сумму, но и на доход, который ранее получили от этой суммы. Сложный процент ускоряет рост капитала.

Когда вы получаете доход от инвестиций (купоны, дивиденды, прибыль от продажи ценных бумаг), лучше не выводить эти деньги с брокерского счета, а реинвестировать — то есть докупать на них еще ценные бумаги согласно вашему инвестиционному плану. Тогда доходность вашего портфеля будет распространяться не только на те деньги, что вы изначально вложили, но и на уже заработанные. На длинных дистанциях это внушительно увеличивает результат.

Допустим, вы инвестировали 500 000 ₽ с доходностью 10% годовых, а деньги вложили на 10 лет. Каждый год инвестиции приносят 50 000 ₽, которые вы выводите с брокерского счета. Через 10 лет общий доход с вашего брокерского счета составит 500 000 ₽: 10 лет × 50 000 ₽ в год.

Но если не выводить со счета заработанные деньги, а докупать на них ценные бумаги с той же доходностью, результат будет намного интереснее. В первый год вы получите 10% от 500 000 ₽ — то есть 50 000 ₽. Вы инвестируете эти деньги — и в следующем году получите 10% уже от 550 000 ₽, то есть 55 000 ₽. Итого через 10 лет на счете будет около 1 300 000 ₽, из них доход — около 800 тысяч рублей, что на 300 тысяч больше, чем если бы вы выводили деньги со счета.

Конечно, на бирже никто не гарантирует стабильные 10% годовых: в один год может быть 20%, а в другой — 5% или убыток. Тем не менее, реинвестирование инвестиционного дохода позволяет получать все больший доход и быстрее увеличивать капитал. Чем дольше работает сложный процент, тем более впечатляющим будет результат.

Если вы уже создали крупный капитал, доход от которого позволяет жить не работая, тогда купоны и дивиденды можно тратить на жизнь полностью или частично. Но если вы только начали инвестировать, старайтесь не только регулярно пополнять портфель, но и вкладывать весь доход от инвестиций.

📌 Сложный процент — это получение дохода и на изначально вложенную сумму, и на доход от этой суммы, полученный ранее. Чем дольше работает сложный процент, тем лучше результат.

📌 Чтобы ваш капитал быстрее рос, весь доход от инвестиций используйте для покупки ценных бумаг. Регулярное пополнение портфеля + реинвестирование дохода = успех.

Не мешайте портфелю работать

Многие начинающие и даже опытные инвесторы каждый день (а то и каждый час) смотрят, как ведет себя их инвестиционный портфель. Мы не советуем так делать.

Если вы часто смотрите на свой портфель, это может спровоцировать ненужные действия: вам захочется что-то купить, что-то продать. Многие решения будут основаны на эмоциях и окажутся ошибочными. Вы зря потратите время, заплатите брокеру лишние комиссии и даже можете получить убыток.

Если ваш портфель соответствует вашим целям, горизонту инвестирования и готовности к риску, достаточно что-то делать с ним только тогда, когда вносите в него деньги или делаете ребалансировку — например, раз в месяц или раз в квартал. Это особенно справедливо, если у вас долгосрочный хорошо диверсифицированный портфель.

Если инвестиционный портфель все же беспокоит вас, возможно, он слишком рискованный: вы взяли слишком много акций и теперь волнуетесь, как бы чего не вышло. Стоит снизить долю акций (в том числе фондов акций) и повысить долю надежных облигаций (в том числе фондов облигаций). Так портфель станет менее рискованным, и у вас не будет причин беспокоиться.

📌 Не стоит слишком часто проверять, что происходит в вашем инвестиционном портфеле. Излишнее внимание подталкивает к излишней активности, ошибкам и дополнительным комиссиям.

📌 Если портфель хорошо диверсифицирован, достаточно проверять его раз в месяц или реже — когда пополняете или ребалансируете его. Если портфель вас беспокоит и вам хочется следить за ним каждый день, сделайте его менее рискованным.

Оставьте спекуляцию трейдерам

Акции отдельных компаний могут расти за день на 5—10%, а то и больше. За день можно заработать как на банковском вкладе за полгода. А если сделать так несколько раз подряд, результат будет шикарный.

Возникает соблазн заняться трейдингом — спекулятивной торговлей ценными бумагами: сегодня купили подешевле, завтра продали подороже, послезавтра повторили с другой компанией. Теоретически это позволяет быстро заработать на бирже.

На практике чаще получается потерять деньги: почти невозможно регулярно предсказывать, как изменится цена акций или других активов. Никто не умеет безошибочно выбирать самые выгодные активы, и убытки или невысокая доходность более вероятны, чем внушительная прибыль. При этом активная торговля занимает много времени.

Если все же захотите попробовать себя в трейдинге, откройте для этого отдельный брокерский счет. Внесите туда такую сумму, которую не жалко потерять. На этом отдельном счете вы сможете развлекаться как захотите, и основной портфель не пострадает.

📌 Трейдинг — это интересно, но очень рискованно и занимает много времени. Не советуем увлекаться этим.

📌 Если захотите попробовать, выделите на спекулятивную торговлю столько денег, сколько не жалко потерять. И экспериментируйте только с этими деньгами.

А что делать, если паникуют вообще все

Далеко за примерами ходить не надо: в марте 2020 года рынки лихо обвалились из-за коронавируса. Похожее было и 24—25 февраля 2022 года.

В такие моменты может казаться, что вы зря начали инвестировать. А если не начали, то сейчас можете думать, что лучше не начинать вообще. Но тут дело именно в опыте: инвесторы, которые давно на бирже, не распродают активы из-за обвала рынков, не паникуют и вообще чувствуют себя довольно нормально.

Разница между начинающим и опытным инвестором в том, что у опытного есть план, адекватно сформированное отношение к риску и ожидания от инвестиций — как раз то, о чем мы писали весь этот курс. И во время обвалов нужно не распродавать активы, а набираться такого опыта: опыт пережитых обвалов особенно ценный.

Главный совет — не принимайте решения импульсивно. Если ваш портфель просел на четверть и из-за этого вы плохо спите, самое время не распродавать все в минус, а ответить на вопрос: трезво ли вы оценили свою готовность к риску? Возможно, в будущем стоит сделать менее рискованный портфель, а сейчас может быть уместно свериться с планом и, возможно, ребалансировать портфель.

Если у вас есть план инвестиций, сверяйтесь с ним — возможно, нужно просто скорректировать его и продолжить придерживаться. Если плана нет — сейчас самое время выдохнуть и понять, ради чего конкретно вы хотите идти на биржу, реалистичны ли ваши изначальные ожидания по доходности и что можно сделать, чтобы эти ожидания максимально совпадали с реальностью.

В приложении Т-Инвестиций можно реализовать любую стратегию. Доступны акции российских и иностранных компаний, облигации, фонды, валюта и даже золото с серебром. Открыть счет можно за пару минут, если у вас его еще нет.

Итоги

- Прежде чем начать инвестировать, стоит привести в порядок личные финансы: создать подушку безопасности, погасить дорогостоящие кредиты и сделать так, чтобы расходы всегда были меньше доходов.

- Хорошая идея — подготовить инвестиционный план. Запишите в документе, с какой целью вы инвестируете, на какой срок, какие доходность и риск вас устроят, какой у вас инвестиционный портфель и как вы будете им управлять. Это повысит шансы на успех.

- Регулярно, например каждый месяц, откладывайте часть дохода и пополняйте инвестиционный портфель. На эти деньги можно каждый месяц покупать одни и те же ценные бумаги в заданных пропорциях или докупать активы так, чтобы ребалансировать портфель.

- Купоны, дивиденды и доход от сделок стоит реинвестировать — покупать на эти деньги дополнительные активы. Так вы запустите механизм сложного процента, и ваш капитал будет быстрее расти.

- Не стоит слишком часто проверять состояние вашего инвестиционного портфеля. Для долгосрочных вложений ежедневные колебания цен ничего не значат, это просто шум. Лучше сосредоточиться на том, чтобы правильно распределить активы в портфеле и инвестировать больше денег.

- Спекулировать на бирже опасно: можно легко получить убыток. Если решите попробовать, делайте это на отдельном счете и с такой суммой, потеря которой вас не расстроит.

Что дальше

Впереди заключительный тест и экзамен по всему курсу, который поможет понять, с чем удалось разобраться, а на что стоит обратить внимание. Если сдадите экзамен на отлично, мы подарим вам электронный диплом, а если поделитесь им в своих соцсетях — скидку 20% на любой платный курс Учебника. Удачи!

Когда закончите с экзаменом, не забудьте проверить теорию на практике в бонусном уроке. В нем мы пошагово объясняем, как освоиться в брокерском приложении, открыть счет, купить и продать первые бумаги, учесть налоги и вывести деньги на карту.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik