Правила досрочного погашения кредита

Как выгоднее гасить долг и почему не всегда стоит торопиться

Кредиты и займы есть у большинства экономически активных россиян. И пока одни набирают долги, другие стремятся быстрее избавиться от них.

По итогам третьего квартала 2023 года задолженность граждан перед банками превысила 32 трлн рублей. В пересчете на численность населения страны получается, что каждый россиянин, включая детей, должен по кредитам больше 200 тысяч рублей.

А одно из крупнейших бюро кредитных историй — НБКИ — посчитало, что в 2022 году на одного заемщика в среднем приходилось 2,3 розничных кредита. Согласно отчету ЦБ, уже в первом полугодии 2023 года на каждого заемщика приходилось в среднем 2,8 кредита.

Уровень закредитованности населения постоянно растет. ЦБ отмечает, что по результатам первого полугодия 2023 года доля заемщиков, которые отдают более половины своей зарплаты на уплату долгов, с ПДН выше 50—80%, составляет 60%.

Рассмотрим, как выгоднее досрочно гасить кредит, можно ли вернуть проценты и страховку, а также почему спешить с возвратом долга — не всегда лучший вариант.

О чем вы узнаете из статьи

- Какой кредит можно погасить досрочно

- Через сколько времени можно погасить кредит досрочно

- Выгодно ли гасить кредит досрочно

- Что выгоднее: сокращать ежемесячный платеж или срок кредита

- Когда погашать кредит досрочно невыгодно

- Как рассчитать, на какую сумму уменьшится долг после досрочки

- Как рассчитать сумму полного досрочного погашения

- Как оформить досрочное погашение кредита

- Можно ли вернуть проценты по кредиту при досрочном погашении

- Можно ли вернуть страховку при досрочном погашении кредита

Какой кредит можно погасить досрочно

По закону гражданин РФ имеет право досрочно погасить любой кредит, который он взял для личного, семейного, домашнего и другого использования, не связанного с предпринимательской деятельностью. Если человек занял у банка деньги, чтобы купить квартиру, машину или новый телефон, он всегда может вернуть их раньше срока — частями или целиком. И банк не может ему препятствовать.

Такое правило появилось в законодательстве в 2011 году — так государство стремилось облегчить кредитную нагрузку населению. До этого банки могли диктовать свои условия. Например, часто в кредитных договорах закреплялся мораторий на досрочное погашение кредита — нельзя было закрыть кредит раньше, чем через полгода после его оформления. Кроме того, досрочников могли штрафовать.

Может ли банк запретить досрочное погашение. Банк не может помешать вернуть досрочно деньги, которые человек занял у него для личных целей. Если такой заемщик хочет полностью или частично погасить свой долг перед банком, он должен просто заранее его уведомить о своем намерении. Срок уведомления обычно прописывается в кредитном договоре и не может быть больше 30 дней.

Если специальный срок в договоре не зафиксирован, уведомить банк нужно минимум за 30 календарных дней до дня возврата.

Правила другие, если кредит оформлен на индивидуального предпринимателя или организацию, а деньги взяли в долг, чтобы использовать в бизнесе.

В этом случае досрочный возврат возможен только с согласия банка. Процедура регулируется гражданским кодексом и заключенным между бизнесменом и банком кредитным договором. Если в договоре такой опции не предусмотрено, то можно попытаться написать заявление в банк. Без его одобрения досрочно вернуть кредит не получится.

Когда банк может потребовать полный возврат кредита. Обычно банк получает право требовать полный возврат долга, если заемщик нарушает условия кредитного договора.

Например, если клиент вносит платежи по потребительскому кредиту с опозданием:

- Для кредитов, оформленных на срок до 60 дней, если обязательный платеж был просрочен более чем на 10 дней.

- Для кредитов, оформленных на срок от 60 дней, если обязательный платеж был просрочен более чем на 60 дней в течение последних 180 дней.

Если заемщик допустил подобные нарушения, банк может потребовать у него досрочно вернуть весь оставшийся кредит и даст на это разумный срок:

- Для кредита, оформленного на срок от 60 дней, на досрочный возврат дается не менее 30 дней.

- Для кредита сроком до 60 дней — не менее 10 дней.

Что касается ипотеки, то потребовать досрочно погасить кредит банк может, если, например, заемщик не вносит ежемесячные платежи и просрочка длится более трех месяцев или не продлил договор страхования имущества — оно обязательно по закону при сделках с залогом. Если залог утрачен или его состояние ухудшилось, банк тоже может потребовать досрочное погашение.

Через сколько времени можно погасить кредит досрочно

По действующему законодательству заемщик имеет право закрыть любой кредит досрочно без временных ограничений — никаких штрафов за это не предусмотрено. Но перед этим нужно уведомить банк в установленный договором срок или минимум за 30 дней, если срок не прописан.

А еще закон разрешает не уведомлять кредитора о досрочном погашении, если заемщик закрывает кредит в течение 14 дней после оформления обычной потребительской ссуды. Или в течение 30 дней — для целевых POS-кредитов.

На практике бывает, что уведомление не требуется и для давно действующих кредитов — достаточно внести деньги на счет через мобильное приложение. Например, такая опция доступна клиентам Сбербанка. После внесения денег на счет через «Сбербанк-онлайн» они списываются в тот же день, а финансовые обязательства по кредиту автоматически пересчитываются. Но лучше уточнить наличие такой возможности перед оплатой — в чате мобильного приложения или в контакт-центре, не у всех банков есть подобные технические возможности.

Выгодно ли гасить кредит досрочно

Насколько выгодно гасить кредит досрочно, зависит от его ставки и доходности инструментов, в которые можно направить свободные деньги вместо погашения.

Заемщик платит банку за каждый день пользования деньгами по ставке, предусмотренной кредитным договором. Для удобства ставка приведена в процентах годовых, а платежи по кредиту ежемесячные.

Чем выше ставка, тем больше денег надо платить банку за каждый рубль, взятый у него в долг, — и тем больше переплата в виде процентов. Соответственно, чем выше ставка, тем больше можно сэкономить на процентах при досрочном погашении кредита.

Однако сама экономия на процентах в этом случае не так важна: надо сравнить досрочное погашение с альтернативными способами использовать свободные деньги. Для этого нужно сопоставить ставку по кредиту с доходностью активов, в которые можно вложить деньги.

Для более точного сравнения стоит ориентироваться не на ставку кредита, а на его полную стоимость в процентах годовых. Она указана в кредитном договоре.

Например, полная стоимость кредита — 15% годовых. А на вклад деньги можно положить под 9% годовых с ежемесячными выплатами. В таком случае свободную сумму выгоднее направить на погашение кредита. Ведь за пользование кредитными деньгами вы платите больше, чем дает банк процентов по вкладу.

А вот если вклад приносит, скажем, 17% годовых — такая ставка была зимой 2024 года, — то выгоднее положить свободные деньги на него. Ведь доходность вклада выше, чем проценты по кредиту: по сути, вы берете деньги под 15% и вкладываете их под 17% с минимальным риском, получая доход от разницы ставок. В такой ситуации досрочное погашение теряет смысл.

Эта логика работает как в отношении частичного досрочного, так и полного погашения кредита. И это касается кредитов как с аннуитетными платежами, так и с дифференцированными.

Аннуитетный и дифференцированный платежи

Аннуитетный платеж — это когда весь долг и проценты складываются в одну большую сумму и делятся на срок кредита. В результате вы выплачиваете долг равными частями. Этот вариант наиболее распространенный.

Дифференцированный платеж — когда долг делится на срок кредита, а проценты накидываются каждый месяц из расчета оставшейся суммы. При таком виде платежа в первые месяцы кредита вы платите существенно больше, в последние — меньше. Так как тело кредита погашается быстрее, переплата в итоге выходит меньше, чем при аннуитетном платеже, поэтому такой вариант редко встретишь у банков: он больше выгоден заемщику, чем кредитору.

Более подробно — в статье Тинькофф Журнала про разницу двух видов платежей.

При этом может быть так, что заемщику психологически комфортнее досрочно погасить кредит, а не вкладывать свободные деньги. Это тоже важно: душевное спокойствие сложно измерить деньгами.

Если у вас несколько кредитов и вы решили гасить их досрочно, первым делом стоит выплатить те, по которым выше процент. Так переплата будет меньше.

Наконец, возможна ситуация, когда досрочное погашение кредита позволит вам добиться каких-то целей. Например, продать машину проще, когда она перестала быть залогом по автокредиту. Такие нюансы тоже стоит учитывать, оценивая выгоду различных вариантов.

Что выгоднее: сокращать ежемесячный платеж или срок кредита

При досрочном погашении кредита можно сократить его срок или размер платежа. Чаще всего это зафиксировано в кредитном договоре, и реже банки предлагают заемщикам самим выбрать подходящий вариант.

Такое решение придется принимать при каждом частичном досрочном погашении. Например, заемщик может постоянно сокращать срок кредита, а может чередовать варианты. При этом обычно вместе с суммой частичного досрочного погашения клиенту нужно внести сумму ближайшего регулярного платежа по графику.

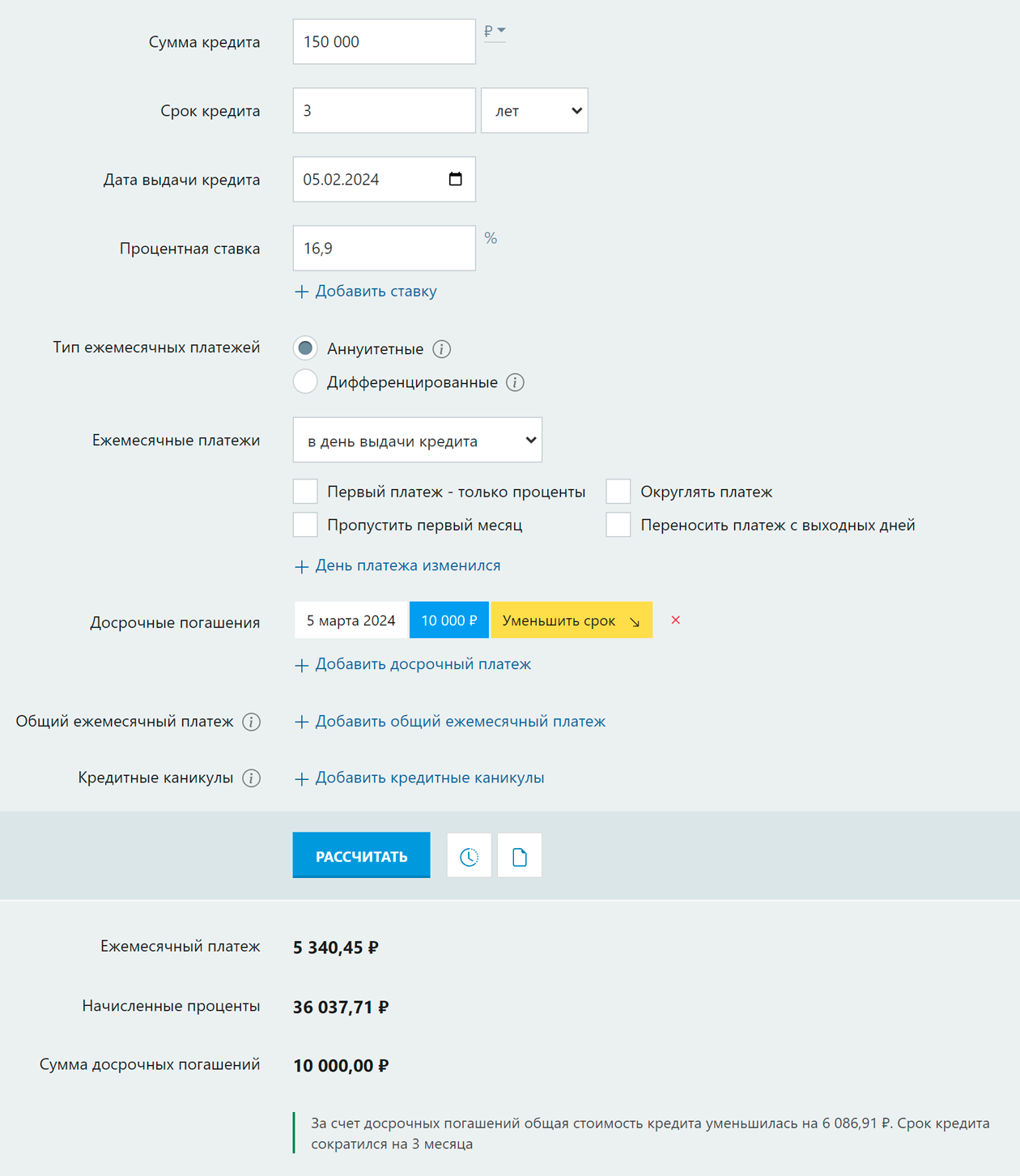

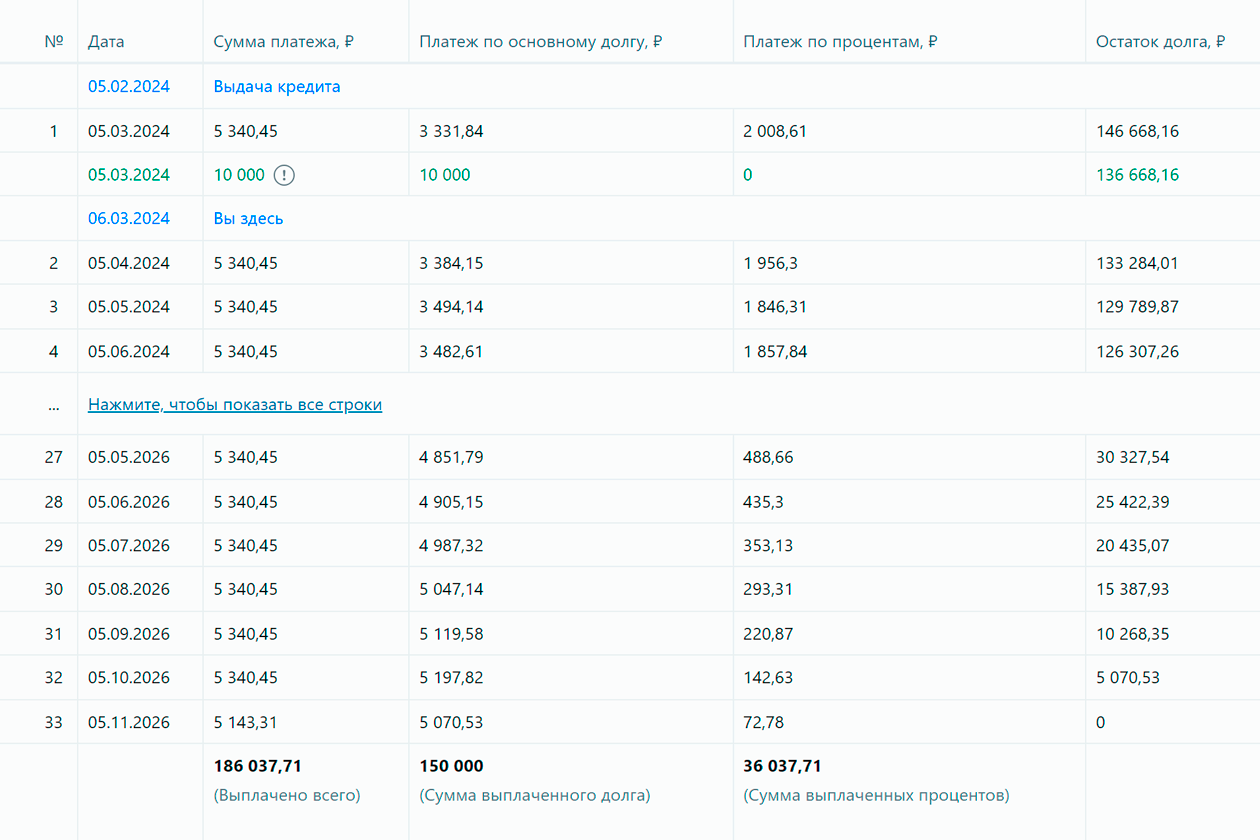

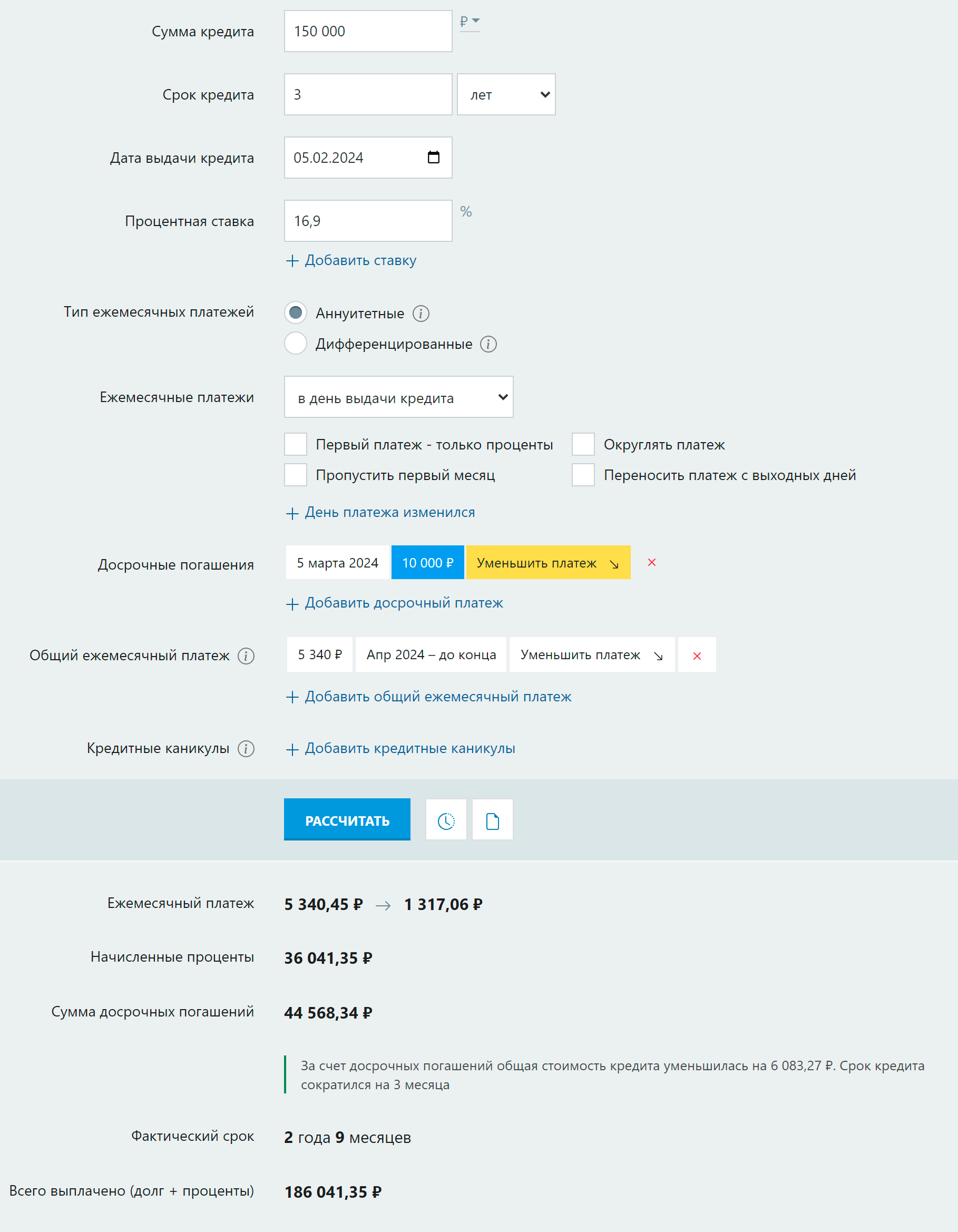

Сокращение срока кредита. Например, заемщик взял 150 000 ₽ сроком на три года под 16,9% и уже в первый платеж внес не только обязательные 5340,45 ₽, но и 10 000 ₽ сверх этого.

Если он выбрал сокращение срока кредита, это уменьшает срок на три месяца, а стоимость кредита — на 6086 ₽. То есть вместо 42 124 ₽ процентных выплат будет 36 037 ₽.

При этом сумма ежемесячного платежа останется прежней — 5340 ₽.

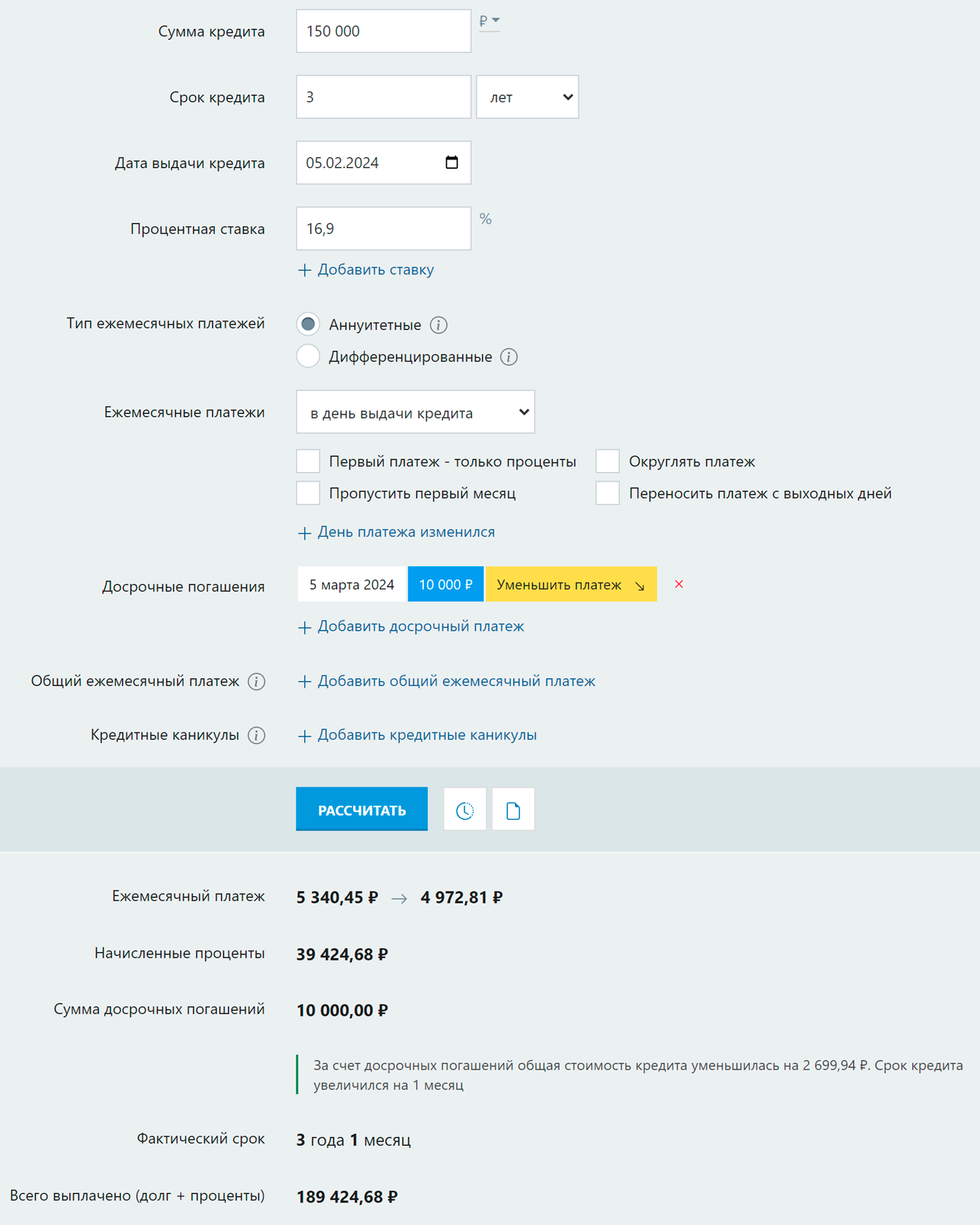

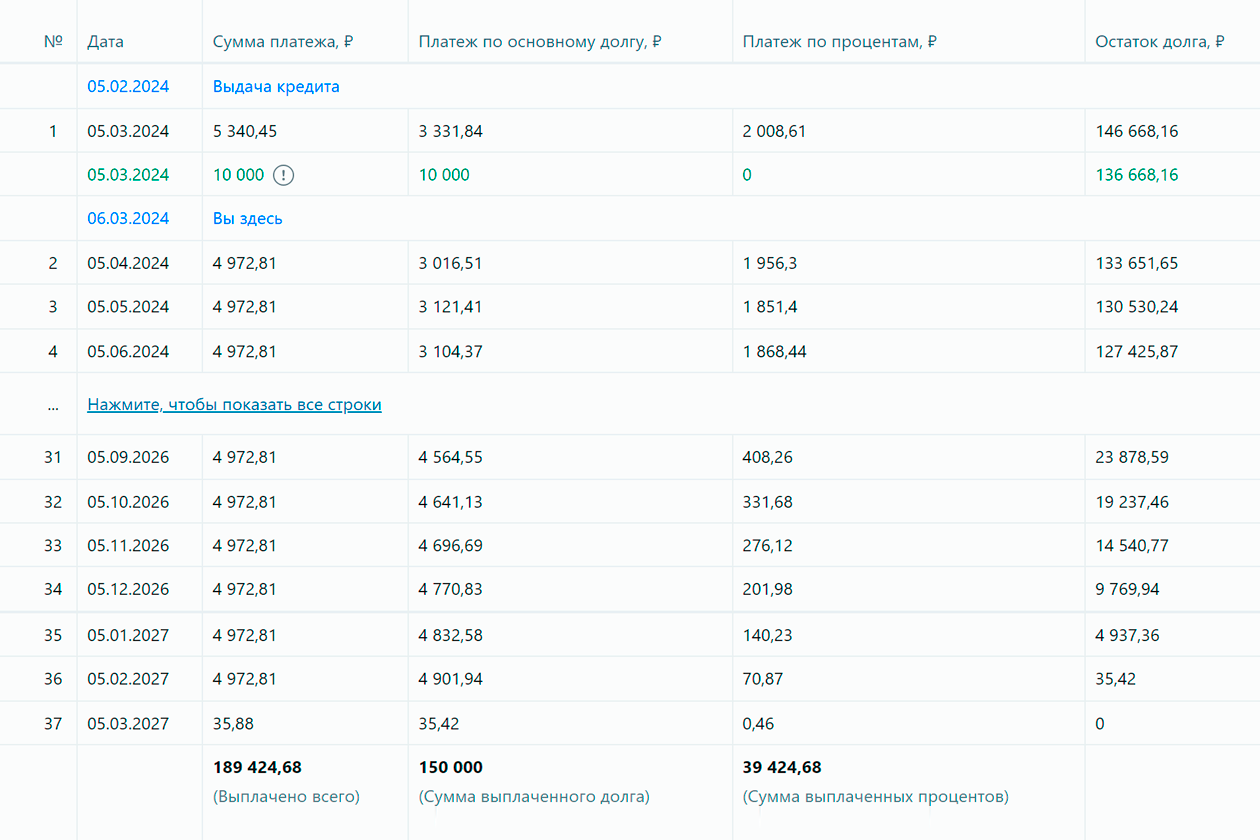

Сокращение ежемесячного платежа. Если при тех же начальных условиях заемщик направит дополнительные 10 000 ₽ на сокращение ежемесячного платежа, то он каждый месяц будет платить по 4973 ₽ вместо 5340 ₽.

Общая сумма начисленных процентов при этом уменьшится на 2699 ₽: с 42 124 ₽ до 39 424 ₽. Получается, что выгоднее уменьшать срок: там набежало 36 037 ₽ процентами.

Если после сокращения платежа до 4973 ₽ заемщик продолжит и далее вносить по 5340 ₽, переплата в виде процентов будет такой же, как при сокращении срока. И закроется такой кредит тоже на три месяца раньше. При этом, раз каждый месяц заемщик вносит больше, чем надо, можно и дальше снижать ежемесячный платеж.

Такой способ, когда заемщик уменьшает платеж, но продолжает платить столько же, сколько и раньше, удобен тем, что обязательный платеж по кредиту с каждым месяцем будет уменьшаться, а экономия от досрочного погашения будет такой же, как при уменьшении срока. И если у заемщика изменится жизненная ситуация, ему будет проще осилить обязательный платеж и не уйти в просрочку.

Когда погашать кредит досрочно невыгодно

С финансовой точки зрения бессмысленно гасить кредит досрочно, когда есть возможность вложить свободные деньги с большей доходностью, чем полная стоимость кредита в процентах годовых.

В такой ситуации отправить деньги на вклад было бы в три-четыре раза выгоднее. Вклады с такими ставками в основном короткие, на 3—6 месяцев. Но за эти месяцы они принесут гораздо больший доход, чем экономия на процентах по кредиту при досрочном погашении.

Желательно, чтобы актив, в который заемщик будет вкладывать деньги, имел небольшой риск и предсказуемую доходность. Идеальный вариант — вклады. Облигации федерального займа, региональных и муниципальных властей, крупнейших компаний подходят, но с оговорками. А вот акции, высокодоходные облигации, драгоценные металлы и криптовалюты — рискованные инструменты, которые вполне могут принести убыток. К тому же при работе с ними придется постоянно следить за рынком, изучать его закономерности. Не получится просто вложить деньги и ждать дохода, как в случае с банковскими депозитами.

Отметим, что вряд ли стоит отдавать последние деньги для досрочного погашения кредита — лучше иметь финансовый резерв. Это полезнее, чем уменьшенный размер долга, так как резерв в случае чего можно использовать по-разному, в том числе для платежей по кредиту, а деньги, внесенные для погашения кредита, становятся недоступны.

Чем выше инфляция, тем сильнее будет обесцениваться долг — сам по себе. Поэтому нет особого смысла переживать из-за общей переплате по кредиту, ведь деньги в будущем менее ценные, чем сейчас.

Таким образом, если вы ожидаете высокую инфляцию в ближайшие годы, то с досрочным погашением кредита, возможно, стоит повременить. Цены на все будут расти, ваша зарплата — индексироваться с учетом инфляции, ежемесячный платеж по кредиту останется таким же, а с учетом роста цен и доходов будет снижаться.

Например, если десять лет назад платеж по ипотеке в размере 10 000 ₽ мог быть существенной суммой, то с текущими зарплатами перечислять 10 000 ₽ проще. Сейчас это менее значимая сумма, чем в 2013 году.

Но инфляция может обернуться и против вас. Не факт, что ваша зарплата будет расти, тогда как цена продуктов питания, коммунальных услуги и прочих обязательных расходов станет увеличиваться. Тогда платить по кредиту станет все сложнее, так как больше денег будет уходить на жизнь. В этом случае лучше гасить кредит досрочно, уменьшая ежемесячный платеж.

Выгоду от рефинансирования кредита можно рассчитать в нашем калькуляторе.

Как рассчитать, на какую сумму уменьшится долг после досрочки

При частичном досрочном погашении сумма, которая вносится сверх установленной, идет в счет оплаты тела кредита. Как только эти деньги вычтут из основного долга, он уменьшится — и вместе с этим уменьшатся проценты, начисляющиеся на остаток долга. Но рассчитать это самостоятельно сложно, потому что нужно учесть и сумму оставшегося долга, и проценты на нее, и даже день, когда вносился досрочный платеж.

Проценты уплачивают только за фактический срок пользования кредитом: если заемщик взял кредит на три года, а выплатил долг за год, проценты будут уплачены именно за 12 месяцев пользования деньгами.

Также узнать об изменениях кредита после внесения досрочного платежа можно постфактум — через мобильное приложение и личный кабинет банка: там отображаются все изменения.

Как рассчитать сумму полного досрочного погашения

Чтобы рассчитать сумму, которая нужна для полного досрочного погашения кредита, нужно обратиться в банк.

Конечная сумма долга пересчитывается с учетом процентов, которые заемщик сам может не учесть. То есть он рассчитывает на одну сумму, перечисляет ее, а спустя год выясняется, что не хватило каких-то 50 Р. Мало того что кредит не закрыт, так по нему еще и набежали проценты.

Но самое неприятное, что такой кредит считается активным и просрочка по нему также будет отмечена в кредитной истории заемщика. Она негативно повлияет на его кредитный рейтинг, и в будущем могут возникнуть сложности с одобрением новых кредитов. Банки могут не принять во внимание, что сумма просроченного платежа была минимальной. Для многих кредиторов важна не столько сумма, сколько длительность просрочки.

Приведем пример из судебной практики.

Заемщица хотела полностью погасить кредит на 500 000 ₽. Чтобы это сделать, она подала в банк заявление о досрочном погашении кредита на сумму 316 082,96 ₽. В этот же день она внесла на предусмотренный договором кредита счет 315 323,48 ₽, а еще 759,48 ₽ перечислила на него с другого своего счета. Второе перечисление было сделано в тот же день, в том же отделении банка, у одного и того же кассира.

Из-за того, что перечислений было два, банк не засчитал их как полное досрочное погашение кредита и продолжил начислять проценты на сумму долга. До разрешения спора заемщица вынуждена была заплатить банку еще 43 360 ₽.

Свою позицию банк объяснил тем, что в заявлении была указана сумма 316 082,96 ₽, а на кредитный счет поступило 315 323,48 ₽. Значит, заявление недействительное и он имеет право зачесть эти деньги в счет текущих платежей, а не досрочного погашения. Также банк утверждал, что 759,48 ₽ на счет заемщицы вовсе не поступили, хотя в материалах дела была копия банковского документа.

В суд обратилась сама заемщица — она хотела признать кредитный договор исполненным и взыскать с банка 43 360 ₽, которые она заплатила ему позже. Суд первой инстанции поддержал заемщицу, а апелляционной — отказал ей. В итоге дело рассмотрел ВС РФ, он решил, что перечисление не всей суммы в счет погашения кредита не может быть основанием не учитывать ее вовсе. Апелляционное определение было признано незаконным и отменено.

Как оформить досрочное погашение кредита

Никакие специальные документы, кроме письменного уведомления банка, для досрочного погашения кредита не нужны — только желание заемщика и его деньги.

Правда, если речь идет о кредитах для бизнеса, в условиях кредитного договора может быть прописан особый порядок. Поскольку в случае с кредитами для бизнеса банк должен быть согласен на досрочное погашение, могут потребоваться особые документы, например дополнительное соглашение. Какие именно, подскажут сотрудники банка. Тогда потребуется оформить эти документы, прежде чем вносить деньги.

При частичном досрочном погашении кредита необходимо:

- Узнать заранее в чате поддержки точную сумму для досрочного погашения на определенную дату.

- Пополнить счет, с которого списываются деньги в счет погашения кредита, на сумму погашения.

- Выбрать, что именно заемщик будет сокращать: срок кредита или ежемесячный платеж.

- Уведомить банк о желании внести досрочный платеж.

- Совершить соответствующее действие в приложении или дать распоряжение оператору списать деньги.

После этого банк сделает перерасчет, а условия выплаты кредита изменятся согласно выбранному заемщиком сценарию. Новый график платежей обычно готовят в течение 1—2 дней.

Важный нюанс: некоторые банки списывают деньги в счет досрочного погашения кредита в день обязательного платежа. Это значит, если по договору заемщик обязан в течение трех лет вносить по 1682 ₽ до 20 числа каждого месяца, то и сумма досрочки будет списана именно в этот день. Даже если заемщик положил ее на счет на неделю раньше. При этом из суммы сначала спишется обязательный платеж, в нашем примере 1682 ₽, а только после этого остальные деньги, которые пойдут на досрочное погашение.

Может быть и так, что частичное досрочное погашение происходит в день обязательного платежа, а полное досрочное погашение возможно в любой день.

В любом случае порядок списания денег должен быть закреплен в кредитном договоре, а еще его можно уточнить у сотрудников банка. Например, некоторые банки списывают деньги одни раз в сутки в определенный час, например в 19:00. Если к этому времени денег на счете не будет, то погашение не произойдет.

С ипотекой досрочное погашение работает так же. Разница лишь в том, что по такому кредиту переплата по процентам, которые нужно вносить в день погашения, выше — из-за большой суммы долга. А еще после досрочного погашения ипотеки нужно снимать обременение с квартиры.

При этом, если такой платеж поступит в дату ежемесячного списания, вся сумма пойдет в счет тела долга. А если сделать это позже даже на пару дней, то из этих «досрочных» денег вычтут проценты за использование кредита. О том, как правильно досрочно гасить ипотеку, в Тинькофф Журнале есть подробная статья.

Сейчас заемщики предпочитают делать все самостоятельно и по минимуму общаться с банковскими работниками. Тем не менее при полном досрочном погашении кредита рекомендуем все же подстраховаться и обратиться в банк за документом о закрытии кредитного договора.

Можно ли вернуть проценты по кредиту при досрочном погашении

В 2024 году вернуть проценты по кредиту при досрочном погашении нельзя. Это противоречит природе кредита: нельзя пользоваться кредитными деньгами бесплатно. Один из его главных признаков — платность, банки выдают кредит всегда под проценты.

И законодательство, и судебная практика говорят: если заемщик взял у банка в долг деньги, это накладывает на него обязательства по выплате процентов. И они начисляются на остаток долга. Пока заемщик пользуется деньгами банка, он это оплачивает.

Налоговый вычет по уплаченным ипотечным процентам

Применить налоговый вычет, то есть вернуть 13% налога, уплаченного с полученных доходов, можно не только со стоимости жилья, но и с процентов, если недвижимость покупалась в ипотеку. Для этого необходимо в банке получить справку о сумме выплаченных процентов и подать ее в налоговую. Подробно о том, как это сделать, писали в другой нашей статье.

Важно: вычет по процентам можно получить только по целевому кредиту на покупку жилья и только одни раз — он не переносится на другие ипотечные кредиты. На потребительские кредиты эта возможность не распространяется.

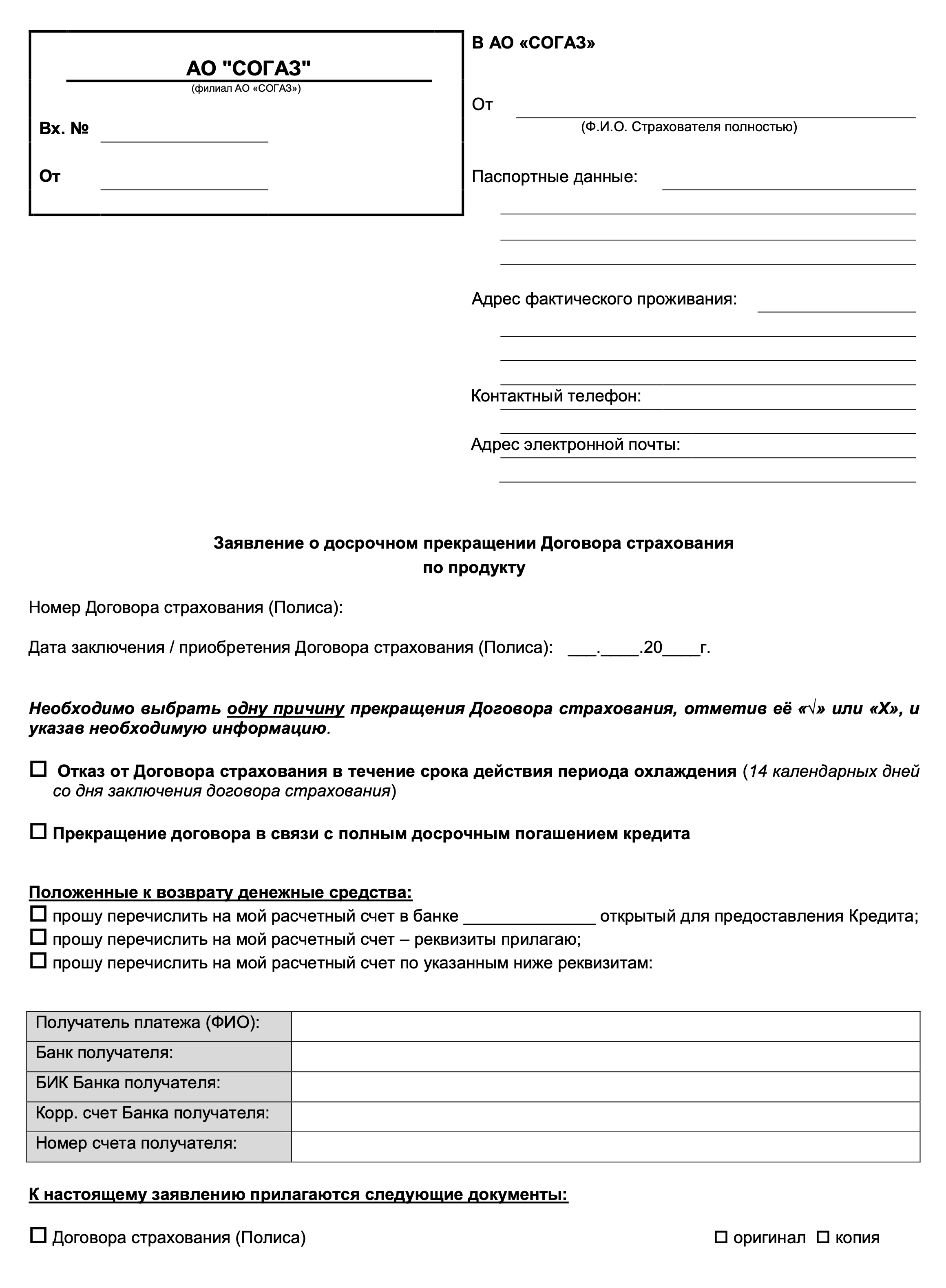

Можно ли вернуть страховку при досрочном погашении кредита

Вот при каких условиях часть страховки по кредиту можно вернуть:

- Договор страхования заключен после 1 сентября 2020 года.

- Страхование добровольное и оформлено при получении кредита.

- Страховой случай не наступил.

- Заемщик полностью досрочно погасил кредит.

Раньше вернуть страховку можно было только через суд, но сейчас достаточно написать заявление и направить его в страховую компанию или в банк, если полис покупали через него.

Что в итоге

- Заемщик-гражданин может досрочно — частично или полностью — погашать любые кредиты, которые он брал для личных целей. У бизнеса другие правила: досрочное погашение может быть ограничено кредитным договором.

- Досрочно гасить кредит выгодно, когда нет возможности вложить деньги под больший процент, чем процент за использование денег банка. Если есть способы вложить деньги с минимальным риском и доходностью выше, чем полная стоимость кредита в процентах годовых, так будет выгоднее. Доход от вложения окажется больше экономии на процентах. Но стоит учитывать и психологический комфорт, ведь само наличие долга может угнетать.

- При досрочном погашении кредита можно сократить его срок или размер платежа. Лучше сокращать платеж, но платить так, будто он не уменьшился. Тогда переплата будет как при сокращении срока — зато в случае финансовых затруднений окажется проще обслуживать кредит, ведь платеж уменьшился.

- Для досрочного погашения кредита никакие специальные документы не нужны. Внести платеж можно через мобильное приложение, в личном кабинете или в отделении банка.

- Вернуть проценты по кредиту при досрочном погашении не получится, поскольку они платятся лишь за время, в течение которого заемщик использовал деньги банка.

- Получить налоговый вычет за ипотеку можно не только с суммы покупки, но и с уплаченных банку процентов.

- Если вы погасили кредит досрочно, можно вернуть деньги по страховке за «неиспользованный» срок кредита.

- А когда погасите кредит досрочно, проверьте кредитную историю: кредит там должен учитываться как закрытый.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.