Что вы узнаете

- На что обращать внимание при выборе карты или накопительного счета.

- Как не вестись на рекламные обещания и заметить подвох.

- Где искать свежую информацию по банковским продуктам.

На что смотреть при выборе кредитки

Идеальной карты не существует. Если банк не просит денег за обслуживание, обещает длительный беспроцентный период и разрешает снимать наличные — ищите подвох. У такой карты обязательно должен быть какой-то весомый минус: или отсутствие кэшбэка, или беспроцентный период не будет работать по операциям на снятие наличных.

Но идеальная кредитка и не нужна — нужна та, с помощью которой можно зарабатывать. Поэтому важны лишь некоторые опции и характеристики карты. Расскажем, как не запутаться и выбрать самый удачный вариант.

Кэшбэк

Карта без кэшбэка не подходит, даже если все остальные условия у нее супервыгодные. Кредитка должна уметь возвращать процент от покупок, иначе заработать на ней не получится.

Вот откуда возникает кэшбэк. Вы оплачиваете покупку кредитной картой, за это ваш банк получает комиссию от эквайера — банка, принявшего оплату. Комиссию устанавливает платежная система. А саму комиссию эквайер берет с торговой точки, которую обслуживает. Этим вознаграждением и делится с вами ваш банк.

Категории покупок. Банк может установить категории расходов, по которым будет возвращать больше денег, чем по другим. Например, за покупку лекарств в аптеке и бензина на заправке банк вернет 5%, а за все остальные покупки — только 1%. Такая карта выгодна, если вы тратите много денег в категориях с повышенным кэшбэком.

А еще некоторые банки предлагают сниженную процентную ставку на отдельные категории покупок. Например, процентная ставка по карте может быть 22%, а для оплаты покупок в аптеках — 10%.

Чтобы правильно подобрать карту с кэшбэком, нужно посмотреть, на что вы тратите деньги. Карты с повышенным кэшбэком на бензин подойдут водителям, на билеты и отели — путешественникам, на рестораны и фастфуды — тем, кто не любит готовить.

Основная категория расходов у многих людей — это супермаркеты. Найти карту с повышенным кэшбэком на все супермаркеты практически невозможно, но вот на какой-то конкретный — легко.

Например, «Перекресток» и «Пятерочка» выпустили совместную кредитку с «Альфа-банком», где кэшбэк до 5%. У «Пятерочки» и «Почта-банка» тоже есть своя кредитная карта с бонусами за покупки. Такой кэшбэк начисляется только за покупки в конкретной сети супермаркетов, а за остальные траты дают меньше: 1—2%.

А еще дополнительно у банков проводятся акции с повышенным кэшбэком — до 25—30% за покупки у определенных партнеров. В таких акциях обычно участвуют популярные супермаркеты — тот же «Перекресток» или «Пятерочка». А бонусы начисляют за покупки продуктов с доставкой на дом.

Сейчас, когда вы проходите курс, условия могут быть другими: они часто меняются. Где смотреть самую свежую информацию, расскажем в конце урока.

Практически у всех карт есть категории расходов, по которым кэшбэк не начисляется. Это могут быть налоги, платежи за услуги ЖКХ, ставки у букмекеров, переводы с карты на карту или что-то еще. Список расходов, по которым нет кэшбэка, нужно узнавать в конкретном банке.

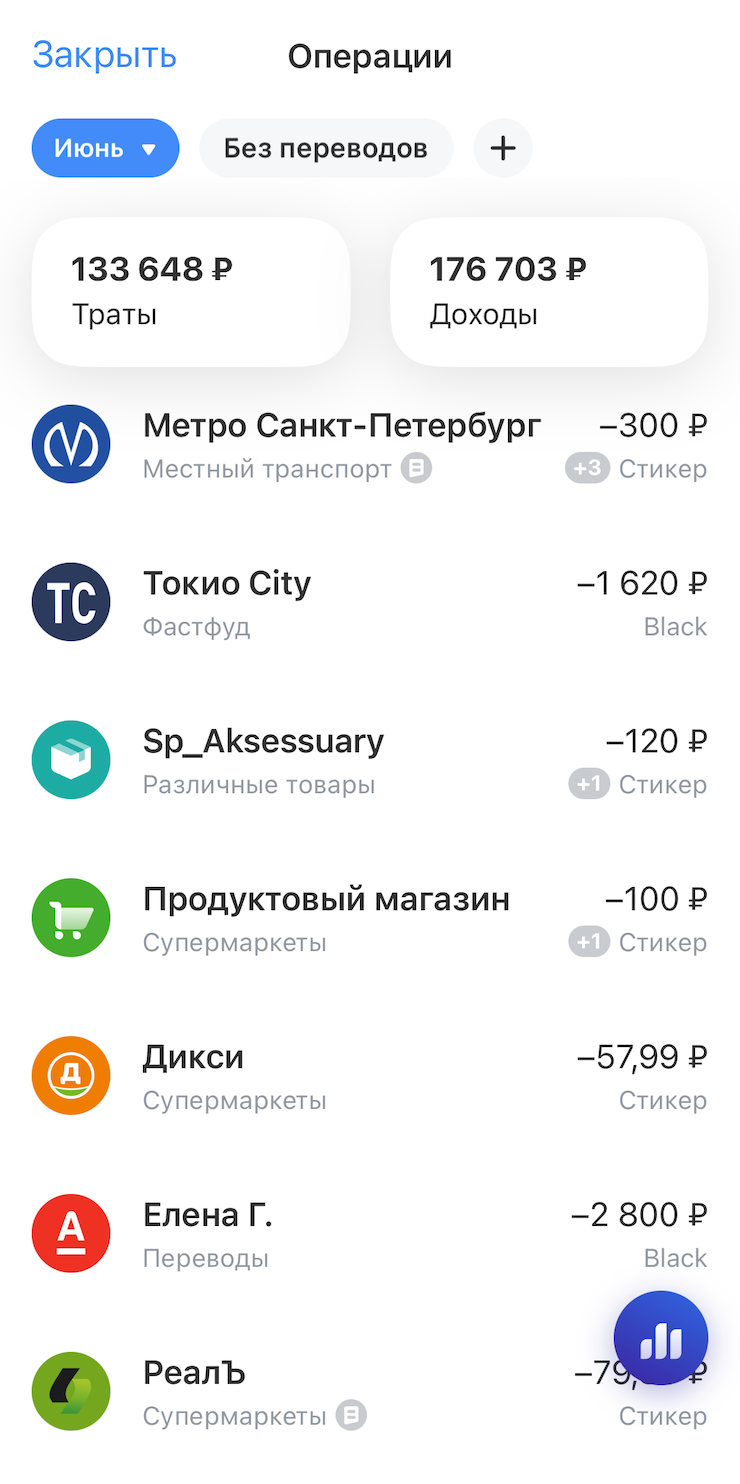

Категория покупок, за которую положен кэшбэк, определяется по специальному коду — МСС, merchant category code. Каждая торговая точка выбирает из списка кодов тот, что соответствует ее товарам или услугам.

Если вы планируете сделать крупную покупку и получить по ней кэшбэк, лучше заранее уточнять, какой код у торговой точки. Самый простой вариант — спросить у продавца напрямую. Если знаете, какой банк обслуживает магазин — обычно такая информация есть на сайте продавца в реквизитах — можно уточнить у банка. Другой вариант проверить МСС — посмотреть его в приложении банка, в истории покупок рядом с проведенной операцией.

Чем платят кэшбэк. Банк может выдавать кэшбэк рублями или баллами. Рубли можно потратить как угодно, а баллы — обычно только на то, что предложит банк. Или банк устанавливает минимальную сумму покупки, которую можно компенсировать баллами. Например, по картам «Перекрестка» и «Пятерочки» кэшбэк возвращается баллами, которые можно расходовать лишь в этих магазинах.

Удобнее получать кэшбэк рублями, но есть нюанс: баллами обычно возвращают больше.

Чтобы правильно подобрать кредитку

📌 Проанализируйте свои расходы: на что вы тратите больше всего денег.

📌 Ищите карту с повышенным кэшбэком за покупки, которые совершаете чаще всего.

Комиссия за обслуживание

Некоторые банки берут комиссию за обслуживание карты. Обычно это сумма от 500 ₽ до 2000 ₽ за год. Она может списываться сразу целиком или постепенно каждый месяц.

Мы советуем найти карту без комиссии — это реально. Есть разные виды бесплатных карт:

Условно-бесплатные. Чтобы не платить комиссию за обслуживание таких карт, нужно выполнить какое-то условие банка. Например, тратить ежемесячно не меньше 5 000—10 000 ₽. Или оформить подписку — платную услугу с ежемесячной или ежегодной комиссией. Например, в Т-Банке в июле 2024 года — это 299 ₽ в месяц или 1990 ₽ в год. Когда клиент ее активирует, получает больше бонусов: бесплатное обслуживание, повышенный кэшбэк и повышенные лимиты на бесплатные переводы. Обычно банк не требует астрономических расходов, но стоит взвесить свои силы, прежде чем заказывать карту.

С промопериодом. Карта бесплатная, но только для новых клиентов и лишь какой-то ограниченный промежуток времени. Потом придется или менять карту, или смириться с дополнительными расходами. А еще очень легко забыть, что бескомиссионный период скоро закончится. Если не успеете закрыть карту, банк может списать комиссию сразу за год вперед.

Полностью бесплатные. Это самый удобный вариант, но обычно по таким картам сложно найти хороший кэшбэк.

Процентная ставка

Все равно, какая процентная ставка у кредитки, — пусть хоть 100% годовых. Главное, чтобы у нее был беспроцентный период. Если будете пользоваться картой правильно, платить проценты банку не придется в любом случае.

Если видите кредитку без комиссии за обслуживание, с хорошим кэшбэком, но высокой процентной ставкой, берите — она подходит для заработка.

Процентная ставка важна, только если вы собираетесь пользоваться кредитными деньгами за пределами беспроцентного периода. Либо если будете совершать операции, на которые беспроцентный период не распространяется, например снимать с карты наличные. Тогда да: чем ниже ставка, тем меньше переплата банку. Но курс не об этом — заработать в таком случае не получится.

Продолжительность беспроцентного периода

Некоторые банки предлагают кредитки с очень длинным беспроцентным периодом — 100 дней и даже больше. Они преподносят это как существенный плюс, а взамен ухудшают другие условия по карте: дают меньший кэшбэк или берут комиссию за обслуживание.

Продолжительность беспроцентного периода не важна: и 50—55 дней будет достаточно, чтобы зарабатывать на кредитке. Это не тот параметр, на который нужно ориентироваться при выборе карты.

Комиссия за снятие наличных

Банки хотят, чтобы клиент расплачивался кредитной картой, а не выводил с нее деньги. Поэтому они берут комиссию за снятие наличных и перевод с карты на карту. А еще на такие операции, как правило, не распространяется беспроцентный период.

Но есть кредитки, с которых можно снимать деньги бесплатно, — не весь кредитный лимит, а какую-то фиксированную сумму, например 50 000 ₽ в месяц. Или можно снимать наличные без комиссии, но только в первые 30 дней после подписания договора. Большая редкость, чтобы по кредитной карте выполнялись оба условия: можно снимать деньги и беспроцентный период обнуляется каждый раз после пополнения. Цена за такую привилегию бывает высокой: очень маленький кэшбэк или зверская комиссия за обслуживание.

Чтобы заработать на кредитке, выводить с нее деньги не придется, поэтому неважно, есть комиссия за снятие наличных или нет.

При выборе кредитной карты важны кэшбэк и комиссия за обслуживание. Все остальное не важно.

На что смотреть при выборе дебетовой карты или накопительного счета

Кредитная карта сама по себе умеет приносить доход за счет кэшбэка, но если к ней добавить дебетовую, то выгода увеличится. Причем дебетовая карта может быть из одного банка, а кредитка — из другого. Наш совет: не ограничивайте себя в выборе, изучайте все предложения.

Дебетовых карт очень много, у них разные условия и возможности. Вот как выбрать самый выгодный вариант.

Процент на остаток

Это важнейшая характеристика дебетовой карты или накопительного счета.

Если банк не начисляет процент на остаток — а по дебетовым картам многие банки уже так и делают — такая карта не подойдет, ищите другие варианты. В июле 2024 года банки давали в среднем от 5 до 7% годовых на остаток.

Многие банки постепенно отказываются от процента на остаток по дебетовой карте и активно продвигают накопительные счета. По ним ставка обычно чуть выше: 7—9%. Новым клиентам в первые два-три месяца банки часто предлагают повышенный процент на остаток по накопительному счету, например 15% вместо стандартных 7%.

Есть две самые популярные схемы расчета процентов: от ежедневного остатка или от минимального остатка за отчетный период.

Некоторые банки считают проценты от минимального остатка. Например, почти весь месяц у вас на карте или счете лежало 500 000 ₽, а в последний день вы вдруг сняли 490 000 ₽. Тогда банк заплатит процент только с 10 000 ₽ — это самая маленькая сумма, что была на карте за отчетный период. Избегайте таких карт и счетов: важно, чтобы вы могли без финансовых потерь снять деньги с дебетовки до окончания беспроцентного периода по кредитке.

Лучший вариант — когда банк ежедневно проверяет сумму на вашем счете и рассчитывает от нее проценты. Тогда любые снятия денег не повлияют на сумму вознаграждения за те дни, что уже прошли. Так, например, начисляет проценты по накопительному счету Т-Банк.

В прошлых уроках мы писали, что практически все покупки нужно оплачивать кредиткой. Но совсем не платить дебетовой картой, скорее всего, не получится. Обычно банки начисляют процент на остаток по счету, только если вы выполните условия. Например, совершите покупки на определенную сумму. Такое же условие может работать и при использовании накопительного счета — некоторые банки предлагают повышенный процент при условии использования дебетовой карты, и сумма покупок по ней должна быть, например, от 10 000 ₽ в месяц.

Речь идет о ежемесячной сумме, которую нужно потратить с дебетовой карты, чтобы получить вознаграждение. Если потратите меньше, банк не заплатит вообще или заплатит мало. Поэтому надо искать карту с минимальными обязательными расходами — не больше 5000 ₽ в месяц.

Например, есть дебетовые карты, где начисляется большой процент на остаток, но только если тратить от 70 000 ₽ в месяц. Такие условия не подойдут — тогда не получится расплачиваться кредиткой, а свои деньги копить.

Комиссия за обслуживание

Бывают полностью бесплатные дебетовые карты — без всяких условий. А есть условно-бесплатные карты, платить за которые не нужно, если соблюдаете условия банка.

Условия бывают разные: например, получать зарплату на эту карту или поддерживать на ней постоянный остаток. В целом, если условия не обременительны, то ради высокого процента на остаток можно на них согласиться. Чтобы перевести зарплату на карту, достаточно написать заявление на работе — отказать работодатель не вправе. А поддерживать остаток на счете вы будете в любом случае: в этом-то и смысл заработка на дебетовой карте и кредитке.

Еще бывают платные карты — без возможности избежать комиссии. Тут нужно сравнивать варианты и смотреть, покрывает ли процентный доход по дебетовой карте расходы на комиссию.

Кэшбэк

За расходы по дебетовой карте тоже можно получить кэшбэк, но большой роли он не сыграет. Если правильно подберете карту, то станете пользоваться ей лишь изредка — чтобы соблюсти условие банка об обязательных расходах. Зарабатывать вы будете на кредитке, если найдете оптимальную карту — с повышенным кэшбэком в тех категориях, в которых чаще всего совершаете покупки.

При выборе дебетовой карты важны процент на остаток или проценты на накопительный счет, к которому она привязана, и комиссия за обслуживание. Все остальное — не важно.

Минимальная сумма пополнения

Чтобы накопительный счет приносил доход, его нужно пополнить — внести минимальную сумму. Есть банки, которые ограничивают минимальную сумму, например, от 1000 ₽ или 3000 ₽. Или наоборот, работают с любой суммой, как Т-Банк.

Может быть и так: ограничений по минимальной сумме нет, но проценты банк начислит только, когда баланс счета будет больше 10 000 ₽. Это правило работает и в обратную сторону: банки могут ограничивать максимальную сумму счета, на которую начисляют процент. Например, на сумму до 1 млн рублей проценты будут начислять, на сумму свыше 1 млн — нет.

Теперь подытожим. Вот все характеристики, которые нужно учитывать при выборе кредитки и дебетовки.

На что смотреть при выборе карт и накопительного счета

| Характеристики | Кредитная карта | Дебетовая карта или накопительный счет |

|---|---|---|

| Кэшбэк | Важно | Неважно |

| Комиссия за обслуживание | Важно | Важно |

| Процент на остаток | — | Важно |

| Процентная ставка | Неважно | — |

| Срок беспроцентного периода | Неважно | — |

| Комиссия за снятие наличных | Неважно | Неважно |

На что смотреть при выборе карт и накопительного счета

| Кредитная карта | |

| Кэшбэк | Важно |

| Комиссия за обслуживание | Важно |

| Процент на остаток | — |

| Процентная ставка | Неважно |

| Срок беспроцентного периода | Неважно |

| Комиссия за снятие наличных | Неважно |

| Дебетовая карта или накопительный счет | |

| Кэшбэк | Неважно |

| Комиссия за обслуживание | Важно |

| Процент на остаток | Важно |

| Процентная ставка | — |

| Срок беспроцентного периода | — |

| Комиссия за снятие наличных | Неважно |

Где искать свежую информацию по картам

Банки постоянно меняют условия по кредитным и дебетовым картам. Еще вчера карта приносила хороший доход, а сегодня банк радикально изменил программу кэшбэка. Теперь этот кусок пластика годится, только чтобы соскребать лед со стекла автомобиля.

Суровая правда: выбрать кредитную и дебетовую карты один раз на всю жизнь не получится. Если хотите заработать на банках как можно больше, придется отслеживать изменения в тарифах и ловить спецпредложения.

Актуальную информацию можно найти:

- На «Банки-ру» в разделе про дебетовые карты и кредитки. Там же есть блог, где клиенты банков делятся своим опытом использования разных карт. И можно подписаться на рассылку — тогда сервис будет регулярно присылать письма с новыми предложениями от банков. А еще — информацию по самым выгодным ставкам с предложением открыть счет.

- В телеграм-каналах: «Дайджест ББ», «Кэшбэки, скидки и вклады», «Кэшбэк и банковские карты».

- В блоге «Храниденьги».

📌 По одним картам или счетам условия ухудшаются, по другим — улучшаются. Появляются спецпредложения. Чтобы зарабатывать на банках максимум, нужно постоянно следить за изменениями.

Итоги

- Выбирайте кредитку по размеру кэшбэка и комиссии, а дебетовую карту — по комиссии и проценту на остаток или ставке накопительного счета.

- Не знаете, что выбрать — доставайте калькулятор. Если знаете — все равно доставайте. Вариант, который кажется самым заманчивым, часто оказывается не таким уж выгодным, если все подсчитать.

- Условия по картам постоянно меняются. Чтобы зарабатывать, нужно быть в курсе изменений.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik