Можно ли оформить страховку от коронавируса?

В последнее время мне звонили из нескольких компаний и предлагали оформить страховку от коронавируса. Условия толком не объяснили. Сказали только, что если я заболею COVID-19, то страховая компания выплатит мне компенсацию.

Можно ли застраховаться от коронавируса? Что надо учесть? Уточню, что меня интересует именно обычное страхование жизни и здоровья, а не в путешествии. Думаю, что путешествовать сейчас мало кто собирается.

Василий

Василий, за последние несколько месяцев успели появиться специальные коронавирусные страховки. Некоторые из них действительно предусматривают выплату за каждый день болезни. Другие — только в случае госпитализации с определенным диагнозом или даже только при летальном исходе.

Кроме того, имеет смысл рассмотреть и давно существующие на рынке программы долгосрочного страхования жизни. Многие из них также подойдут в качестве страхования от коронавируса. Вариантов довольно много, поэтому давайте разбираться подробнее.

Как понять, нужна ли вам страховка от коронавируса

Все страховки устроены так: вы платите деньги сейчас, чтобы в будущем, если возникнут проблемы, получить еще большую выплату. Поэтому нужно оценить вероятность неприятностей лично в вашем случае.

Чаще всего в качестве жертв коронавируса упоминают людей старшего возраста или с ослабленной иммунной системой и хроническими заболеваниями. Однако заразиться коронавирусом может любой человек.

Вероятность заражения для человека повышена, если он:

- работает с больными людьми в медицинских учреждениях;

- трудится в супермаркете, аптеке, курьером или на другой работе, где надо много контактировать с людьми;

- регулярно ездит в общественном транспорте;

- не делает прививку от COVID-19 раз в полгода;

- живет с человеком, который уже болеет или делает что-то из названного выше.

Если перечисленные ситуации — это про вас и ваших близких, то действительно можно задуматься о страховке от коронавируса. Если нет, то задуматься тоже можно, но это будет менее актуально.

Далее расскажу о существующих страховках от коронавируса и сравню их.

Как мы будем сравнивать страховки

Страхование от коронавируса — новое явление на рынке. Каждая страховая компания самостоятельно решает, от чего конкретно она будет защищать клиента и сколько станет платить.

Мне удалось найти восемь страховых компаний, которые сейчас продают специальные коронавирусные страховки. Вот их список в алфавитном порядке со ссылками конкретно на эти программы:

Предлагаю использовать несколько критериев, по которым мы сравним их страховки между собой. Это позволит оценить, что предлагают на рынке и что подходит вам.

На мой взгляд, при выборе программы страхования нужно разобраться в следующем:

- Какие есть риски. От чего вообще защищает страховка и в каких случаях срабатывает, то есть кто и когда сможет получить выплату.

- Кого можно и нельзя страховать.

- Как скоро начнет действовать оформленная страховка.

- Насколько долго действует полис.

- Каковы дополнительные возможности и преимущества полиса.

Какие риски могут покрывать страховки от коронавируса

Это самый важный пункт для сравнения. Если страховка не покрывает актуальные для вас риски, то она вам вообще не нужна.

В тот момент, когда я пишу эту статью, страховые компании предлагают защититься от пяти возможных рисков, связанных с коронавирусом. Называют они эти риски немного по-разному, но суть одна.

Риск 1 — смерть в результате заболевания. Это худший вариант развития болезни, но он, к сожалению, возможен. Для страховых компаний такой риск близок к обычному несчастному случаю: это непредсказуемое событие с фатальными последствиями, вероятность которого очень невелика. А раз невелика, значит, его можно активно предлагать клиентам.

И это самый распространенный риск, который вам предложат защитить по коронавирусным страховкам.

Коронавирус сам по себе — это не болезнь, а возбудитель коронавирусной инфекции, которая может осложниться пневмонией, отказом почек, тромбозом. Поэтому для получения страховой выплаты необходимо, чтобы были выполнены два условия:

- В качестве причины смерти должно быть указано заболевание, относящееся к группе «Болезни органов дыхания» по Международной классификации болезней МКБ-10.

- При этом у умершего должен быть подтвержден коронавирус. В договорах это условие прописывают, например, так: «Наличие положительной реакции на возбудителя из семейства коронавирусов, включая COVID-19».

Должны совпасть оба условия. Если у застрахованного был выявлен вирус, но в качестве причины смерти указан инфаркт, выплаты не будет. И если не будет подтверждено наличие вируса у скончавшегося от пневмонии, выплаты тоже не будет.

Предлагают шесть из восьми компаний: «Альфа-страхование», «Евроинс», «Зетта-страхование», «Капитал-лайф», «РСХБ-страхование», «Согласие».

Размер выплат: 60 000—2 500 000 ₽.

Риск 2 — госпитализация для лечения заболевания. Если человека с подтвержденным COVID-19 положат в больницу для стационарного лечения, то страховая компания будет платить ему за каждый день, проведенный в клинике. Чем дольше госпитализация, тем больше выплата.

При этом у всех страховых компаний есть ограничение по длительности оплачиваемого периода. Если клиент будет лежать в больнице дольше этого срока, за лишние дни не заплатят.

Предлагают пять из восьми компаний: «Зетта-страхование», «Капитал-лайф», «РСХБ-страхование», «Сбербанк-страхование», «Согласие».

Размер выплат: 500—7000 ₽ в день.

Длительность выплат: чаще всего 20—30 дней, но есть вариант до 90 дней.

Риск 3 — временная нетрудоспособность в результате заболевания. Это гораздо более распространенный риск. Он срабатывает, если человек с подтвержденным коронавирусом просто отправится на больничный.

Страховая компания выплачивает возмещение за каждый день, подтвержденный листком нетрудоспособности. Но есть ограничения по максимальному сроку оплаты.

Предлагают две из восьми компаний: «Д2-страхование», «Евроинс».

Размер выплат: 100—7000 ₽ в день.

Длительность выплат: до 50 дней.

Риск 4 — диагностирование заболевания. Теоретически это самый распространенный риск. Если у клиента будет диагностировано заболевание органов дыхания с подтвержденным коронавирусом, то страховая выплатит деньги. Ни больничный, ни госпитализация в этом случае не обязательны. Размер выплаты не зависит от длительности и тяжести заболевания.

У всех страховых компаний в условиях прописано, что заболевание должно быть диагностировано у клиента впервые. Если человек, у которого ранее уже выявляли коронавирус, заболеет и обратится за выплатой, то страховая ему откажет.

Предлагают две из восьми компаний: «Альфа-страхование» и «Сбербанк-страхование».

Размер выплат: 10 000—100 000 ₽.

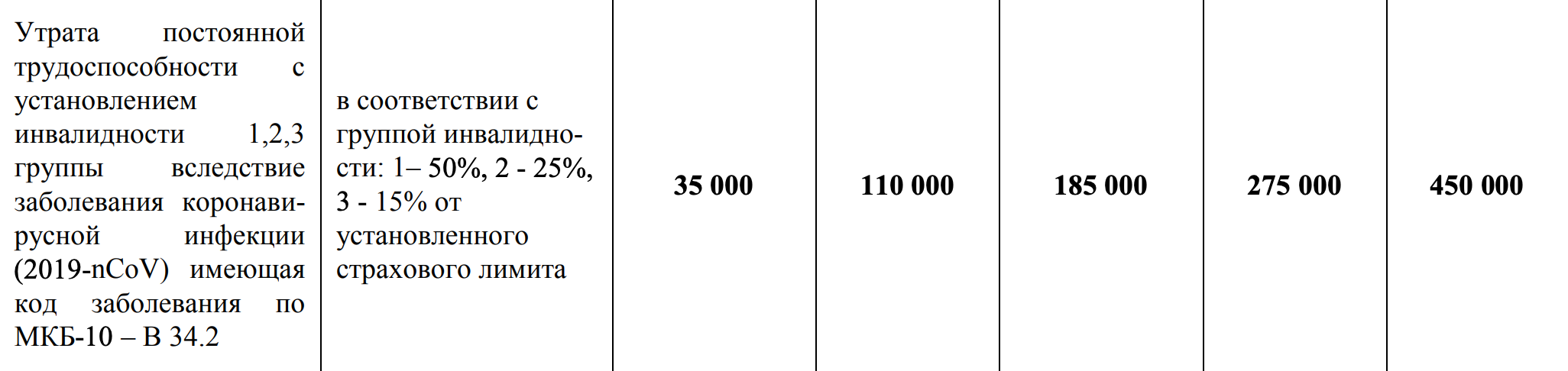

Риск 5 — инвалидность, полученная в результате заболевания. Не уверен, что в России много случаев установления полной нетрудоспособности именно на основании коронавируса.

Оформление инвалидности — крайне непростая бюрократическая процедура. Об этом в Т—Ж есть отдельная большая статья.

Предлагает одна из одиннадцати компаний: «Евроинс».

Размер выплат: зависит от установленной группы инвалидности — от 5250 до 450 000 ₽.

Что нужно запомнить. В первую очередь нужно страховать наиболее вероятные риски: «Диагностирование заболевания» и «Временная нетрудоспособность в результате заболевания». Логика простая: госпитализации может и не быть, смерть и тем более инвалидность статистически маловероятны.

Если для вас принципиально важно, чтобы близкие получили финансовую поддержку при самом неблагоприятном сценарии, то имеет смысл застраховать риск «Смерть в результате заболевания». Тем более что он и так будет включен в большинство полисов.

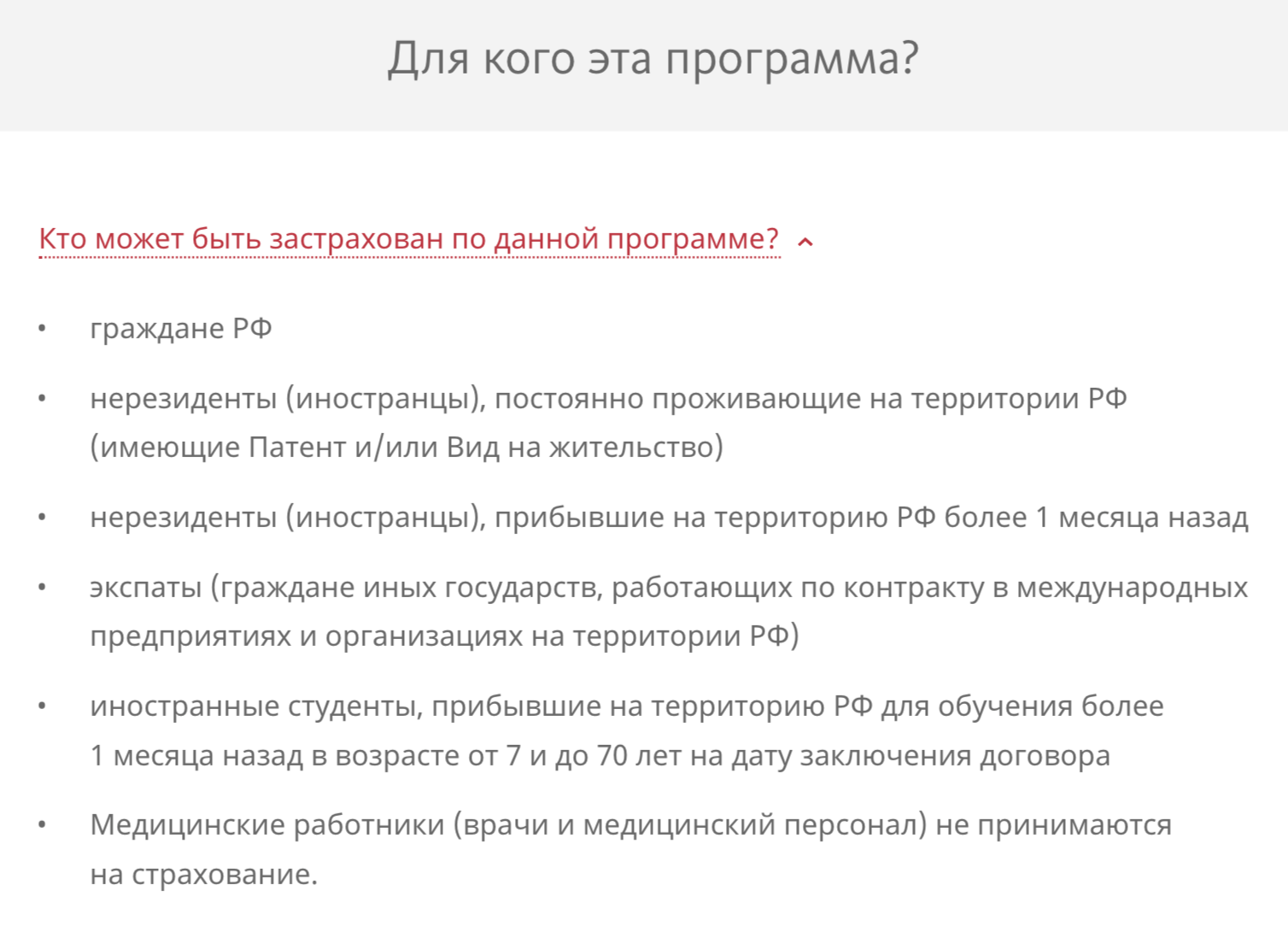

Ограничения этих страховок

У страховых компаний всегда есть перечень категорий клиентов, которым нельзя оформлять тот или иной вид полисов. Это связано с тем, что у таких клиентов вероятность наступления страхового события заметно выше, чем у прочих.

Все ограничения обязательно прописываются в правилах страхования или в полисе. Перед оформлением страховки обязательно найдите список этих исключений и несколько раз внимательно прочитайте. Лучше сразу отказаться от не подходящей вам программы.

Посмотрим, какие обычно бывают ограничения.

Ограничения по состоянию здоровья. Это традиционное условие при оформлении любых страховок, связанных со здоровьем. Самые распространенные ограничения:

- инвалидность;

- наличие онкологических заболеваний, диабета, туберкулеза, заболеваний сердечно-сосудистой системы, ВИЧ;

- наличие нервно-психических заболеваний;

- алкоголизм, наркозависимость.

Чаще всего страховая компания просто знакомит клиента с перечнем ограничений и не просит от него подтверждения состояния здоровья. Если не сообщить о том, что у вас есть какое-то заболевание из перечня, то оформить страховку вы сможете. Но если наступит страховой случай и выяснится, что у вас изначально были такие проблемы со здоровьем, то в выплате откажут, признав договор недействительным. Тут важно помнить, что при коронавирусе смерть или крайне тяжелое течение болезни случается в подавляющем большинстве случаев именно у людей с хроническими заболеваниями.

Если же клиент заранее сообщит о наличии таких заболеваний, то ему откажут в заключении договора или сильно увеличат стоимость полиса.

Ограничения по возрасту. По сообщениям Минздрава, с возрастом вероятность тяжелой формы заболевания, вызванного коронавирусом, возрастает.

Страховые компании тоже знают об этом, поэтому вводят ограничения по возрасту для желающих оформить коронавирусную страховку.

Ограничения по возрасту в страховках от коронавируса

| Возраст клиентов | Страховые компании |

|---|---|

| Только до 60 лет | «Д2-страхование», «Капитал-лайф», «РСХБ-страхование», «Согласие» |

| До 64—65 лет | «Евроинс», «Зетта-страхование», «Сбербанк-страхование» |

| До 70 лет | «Альфа-страхование» |

Ограничения по возрасту в страховках от коронавируса

| Возраст клиентов | Страховые компании |

| Только до 60 лет | «Д2-страхование», «Капитал-лайф», «РСХБ-страхование», «Согласие» |

| До 64—65 лет | «Евроинс», «Зетта-страхование», «Сбербанк-страхование» |

| До 70 лет | «Альфа-страхование» |

Некоторые компании, наоборот, не готовы страховать несовершеннолетних. Это «Д2-страхование» и «Сбербанк-страхование».

Если вы хотите оформить полис для своих близких, то сопоставьте их возраст с условиями конкретного страховщика.

Ограничения по пребыванию за пределами России. Некоторые страховщики не готовы оформить страховку от коронавируса, если клиенты недавно уезжали за границу. Такой запрет есть у трех компаний: «Капитал-лайф», «Евроинс», «Д2-страхование».

Страховые, которые ввели ограничения по срокам пребывания за границей

| С момента возвращения в Россию прошло | Страховая |

|---|---|

| Не менее двух месяцев | «Капитал-лайф» |

| Не менее месяца | «Евроинс» |

| Не менее 16 дней | «Д2-страхование» |

Страховые, которые ввели ограничения по срокам пребывания за границей

| С момента возвращения в Россию прошло | Страховая |

| Не менее двух месяцев | «Капитал-лайф» |

| Не менее месяца | «Евроинс» |

| Не менее 16 дней | «Д2-страхование» |

Страховой будет просто проверить это условие. Достаточно запросить у вас загранпаспорт и посмотреть отметки о пересечении границы.

Ограничения, связанные с профессией, социальным статусом или спортом. Страховые компании иногда ограничивают оформление полисов для лиц, которые подвергаются повышенному риску. Вот кто часто попадает под такие ограничения:

- военнослужащие, сотрудники правоохранительных органов, спасатели;

- работники атомной, химической промышленности и т. п.;

- заключенные;

- лица, занимающиеся опасными видами спорта.

Однако в рамках страховок от коронавируса мне удалось найти несколько неожиданных исключений. Так, «Альфа-страхование» не оформляет коронавирусные страховки медицинским работникам. И это записано в очень неочевидном месте.

А компания «Евроинс» считает ограничением любые виды спорта. Не только особо опасные, а вообще любые. Взаимосвязь коронавируса, например, с катанием на велосипеде или ходьбой на беговой дорожке лично для меня не очевидна.

Что надо запомнить. У всех компаний обязательно есть перечень ограничений, при которых застраховаться нельзя. Проверьте условия по полису, который вас заинтересовал.

Если какие-то из условий вам не подходят, не оформляйте полис, иначе потом откажут в выплате.

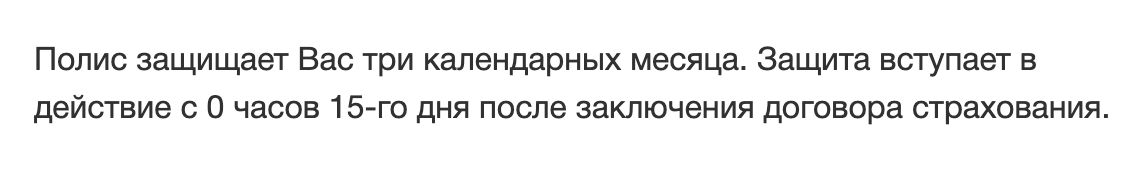

Когда начнет действовать оформленная страховка

Заболеть COVID-19 можно в любой момент. Поэтому чем раньше начнет действовать страховка от коронавируса, тем лучше.

У всех страховых компаний есть мораторий в несколько дней, когда полис уже оформлен и оплачен, но еще не действует. Если заражение произойдет в эти несколько дней, то выплаты не будет.

Это делается для того, чтобы снизить риски возможного мошенничества, когда уже больной человек оформляет страховку перед диагностикой.

Когда начнет действовать страховка от коронавируса

| Срок | Компания |

|---|---|

| В течение трех и менее дней после оплаты | «Альфа-страхование», «Сбербанк-страхование» — кроме риска «Диагностирование заболевания», где срок составляет 14 дней |

| В течение 4—10 дней после оплаты | «Д2-страхование», «Зетта-страхование», «Евроинс», «Согласие» |

| Более чем через 10 дней после оплаты | «Капитал-лайф», «РСХБ-страхование» |

Когда начнет действовать страховка от коронавируса

| Срок | Компания |

| В течение трех и менее дней после оплаты | «Альфа-страхование», «Сбербанк-страхование» — кроме риска «Диагностирование заболевания», где срок составляет 14 дней |

| В течение 4—10 дней после оплаты | «Д2-страхование», «Зетта-страхование», «Евроинс», «Согласие» |

| Более чем через 10 дней после оплаты | «Капитал-лайф», «РСХБ-страхование» |

Сколько действует полис

Никто не знает, как долго продлится эпидемия.

Так что имеет смысл выбирать полис, который действует не пару месяцев, а более длительный период. Например, год. Через год, если будет актуально, вы его продлите. При этом важно помнить, что перенести инфекцию можно и в бессимптомной форме. Так что, прежде чем продлевать договор, имеет смысл сдать анализ на антитела к коронавирусу. Если они у вас уже есть, продлевать страховку не имеет смысла.

Страховые компании вполне готовы предложить вам программу на год.

Сроки страхования в разных компаниях

| Срок | Компания |

|---|---|

| Один год | «Альфа-страхование», «Зетта-страхование», «Евроинс», «РСХБ-страхование», «Сбербанк-страхование» — кроме риска «Диагностирование заболевания», где срок составляет месяца, «Согласие» |

| Шесть месяцев и менее | «Д2-страхование», «Капитал-лайф» |

Сроки страхования в разных компаниях

| Срок | Компания |

| Один год | «Альфа-страхование», «Зетта-страхование», «Евроинс», «РСХБ-страхование», «Сбербанк-страхование» — кроме риска «Диагностирование заболевания», где срок составляет месяца, «Согласие» |

| Шесть месяцев и менее | «Д2-страхование», «Капитал-лайф» |

Дополнительные возможности и преимущества страховок от коронавируса

Некоторые страховые компании включают в свои полисы дополнительные полезные опции. Это нужно, чтобы сделать полисы привлекательнее для вас и замотивировать их оформить.

- «Зетта-страхование» и «Согласие» предлагают включить в полис супругов и детей. Это позволит сэкономить на оформлении отдельных полисов для каждого родственника. Но при этом все они должны подходить под условия страхования.

- «Евроинс» и «Сбербанк-страхование» дополняют полисы другими медицинскими сервисами, например телемедициной — возможностью дистанционных консультаций с врачами.

- Например, «Д2-страхование» вместе с коронавирусом застрахует вас от несчастных случаев.

Дополнительные сервисы — это в целом плюс. Но я рекомендую оценить, насколько они нужны именно вам. Например, если у вас не зарегистрирован брак или нет детей, то расширение полиса на родственников вам совершенно не нужно.

Как выбрать страховку от коронавируса

Можно выбирать страховку по самому простому принципу: самую дешевую. Не рекомендую так поступать. Слишком велик шанс купить пустышку — полис, покрывающий ненужные вам риски минимальными суммами.

Стоимость полисов, которые я разобрал в этой статье, колеблется от 900 до 10 000 ₽. При этом нельзя сказать, что полис за 10 000 ₽ будет в два раза лучше полиса за 5000 ₽ — у них могут быть очень разные условия.

Иногда стоимость страховки сопоставляют с размером страхового покрытия. Например, если полис за 3000 ₽ позволит в будущем получить 500 000 ₽, а полис за 2500 ₽ — только 200 000 ₽, то выгоднее брать за 3000 ₽.

Но по коронавирусным страховкам это правило работает хуже, так как компании покрывают разные наборы рисков. Кто-то выплатит деньги только в случае смерти или госпитализации, а это редкие страховые случаи. Кто-то будет платить и при временной нетрудоспособности — более частый случай.

Поэтому предлагаю действовать так:

- Сначала выберите 2—3 полиса, которые подходят вам по рискам, ограничениям и сроку вступления в силу.

- Исключите полисы с неприемлемой для вас ценой. Например, если вы не готовы платить больше 5000 ₽, то дальше такие варианты можно не рассматривать.

- Сравните предложения между собой по стоимости одного дня страхования. Для этого разделите цену полиса на количество дней действия страховки.

Пример расчета стоимости одного дня полиса

| Компания | Стоимость полиса | Срок действия | Один день стоит |

|---|---|---|---|

| «Альфа-страхование» | 2000 или 5000 ₽ | 365 дней | 5,5 или 13,7 ₽ |

| «Евроинс», базовая страховка «Вариант А» | 900 ₽ | 365 дней | 2,4 ₽ |

| «Капитал-лайф», базовая страховка | 2000 ₽ | 3 месяца | 23 ₽ |

Пример расчета стоимости одного дня полиса

| «Альфа-страхование» | |

| Стоимость полиса | 2000 или 5000 ₽ |

| Срок действия | 365 дней |

| Один день стоит | 5,5 или 13,7 ₽ |

| «Евроинс», базовая страховка «Вариант А» | |

| Стоимость полиса | 900 ₽ |

| Срок действия | 365 дней |

| Один день стоит | 2,4 ₽ |

| «Капитал-лайф», базовая страховка | |

| Стоимость полиса | 2000 ₽ |

| Срок действия | 3 месяца |

| Один день стоит | 23 ₽ |

Остальные варианты получаются сопоставимыми по стоимости. Предположим, что вы хотели бы получить максимальное страховое покрытие и поэтому выбираете полис за 5000 ₽.

Чтобы убедиться в своем выборе, можно почитать отзывы клиентов про каждую из страховых компаний. С отзывами можно познакомиться в разделе о страховании на сайте «Банки-ру» или на портале «Агентство страховых новостей». Будьте готовы к тому, что негативных отзывов всегда больше, чем положительных. Часть из них могут оказаться необоснованными.

Вы можете добавить и другие этапы отбора, если посчитаете это нужным. Почитайте вот эти наши статьи о том, как выбирать страховку:

Какие есть альтернативы коронавирусным страховкам

Кроме специальных коронавирусных страховок можно рассмотреть программы с защитой от риска «Смерть по любой причине». Они не защитят от временной нетрудоспособности или госпитализации, но могут пригодиться, если застрахованный умрет.

Риск «Смерть по любой причине» покрывает летальный исход как при несчастных случаях, так и при болезнях. Имеет смысл рассмотреть два варианта оформления такой страховки.

Накопительное страхование жизни — НСЖ. Об этом продукте мы подробно писали в отдельной статье. Это страховка на долгий срок, от пяти лет, с периодическими платежами. Ее особенность в том, что взносы вернут, если застрахованный доживет до конца срока действия договора. То есть деньги или выплатят при наступлении страхового случая, или просто вернут в конце срока. Минус НСЖ в том, что суммы взносов обычно довольно крупные.

Например, программу «Накопительное страхование жизни» предлагает «Ресо Гарантия» и «Газпромбанк».

Также нужно коротко отметить, какие страховки точно не подойдут для защиты от коронавируса.

Страхование от несчастного случая. Это самый распространенный вид полисов. Они защищают, например, от ДТП, укусов животных, падения с лестницы и т. п.

Но COVID-19 — это не несчастный случай, а инфекционное заболевание. Если нет специальной оговорки, что полис покрывает также риск болезней, то выплаты при коронавирусе по такой страховке ждать не стоит.

Добровольное медицинское страхование. По таким полисам нельзя получить выплату деньгами. Основная задача ДМС — сделать лечение более оперативным и комфортным по сравнению с обычным лечением по ОМС.

Больных с подтвержденным COVID-19 или даже с подозрением на него стараются лечить в специализированных больницах. Никто не будет сопоставлять перечень этих медицинских учреждений с клиниками по вашему ДМС. Кроме того, пациентов с коронавирусом в других местах и не ждут: даже один выявленный случай может отправить на карантин всю организацию.

Инвестиционное страхование жизни — ИСЖ. Эти страховки включают в себя риск «Смерть по любой причине». Однако в случае ухода из жизни выплата, скорее всего, будет равна сумме первоначального взноса. То есть наследникам просто вернут те деньги, которые были уплачены за полис. Причина проста: ИСЖ оформляют не столько для страхования, сколько для возможного получения инвестиционного дохода.