Итоги 2022 года на рынках США

Этот год оказался непростым для инвесторов в американские рынки: акции, облигации и другие активы синхронно упали, что редко случается. Но даже в такой «красный» год нашлись инструменты, которые позволили инвесторам приумножить свой капитал. Вот главные тенденции уходящего 2022 года.

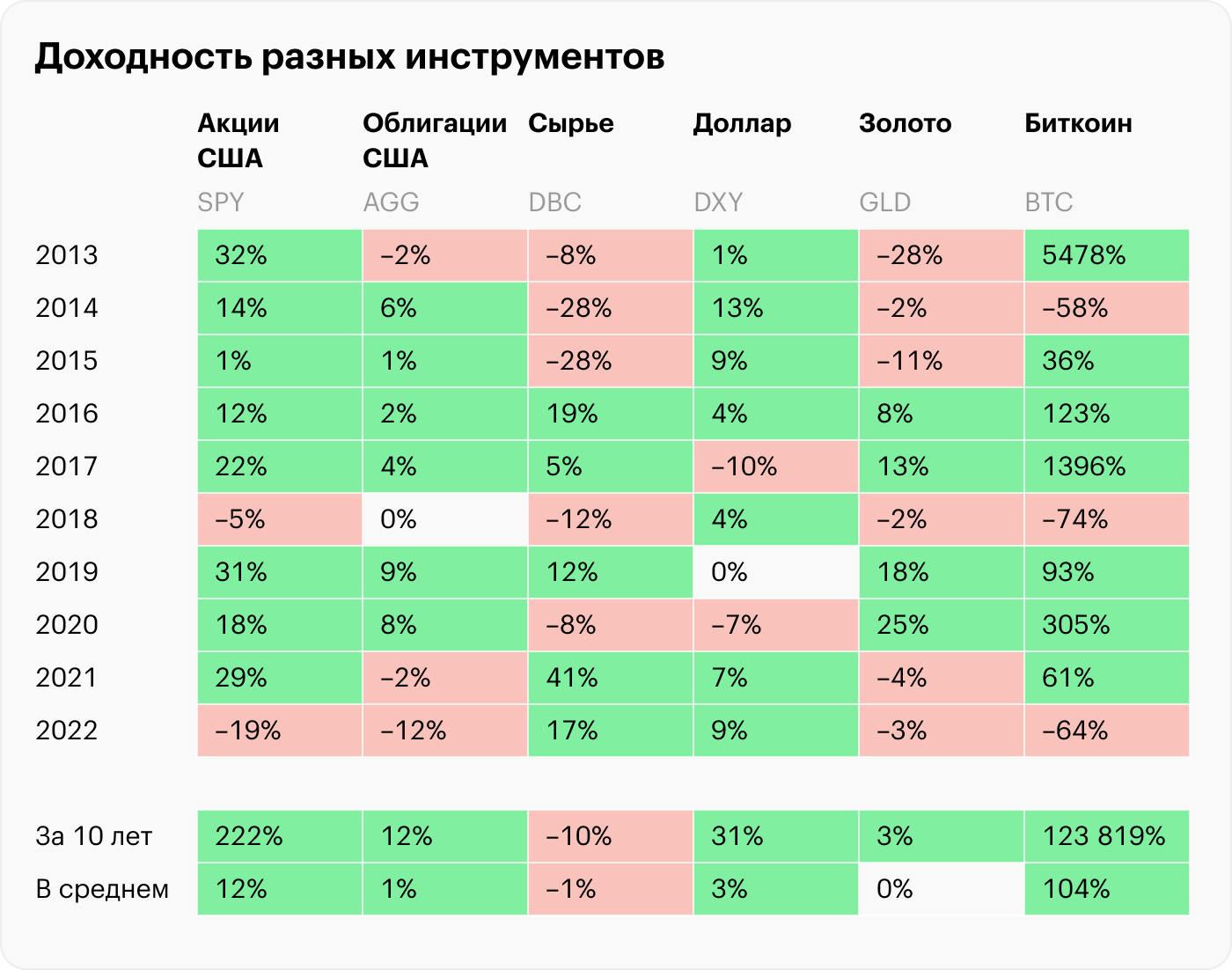

Данные актуальны на 22 декабря. Доходность активов рассчитана в долларах и учитывает дивиденды и купоны, если не указано обратное.

Акции показали первый минус за четыре года

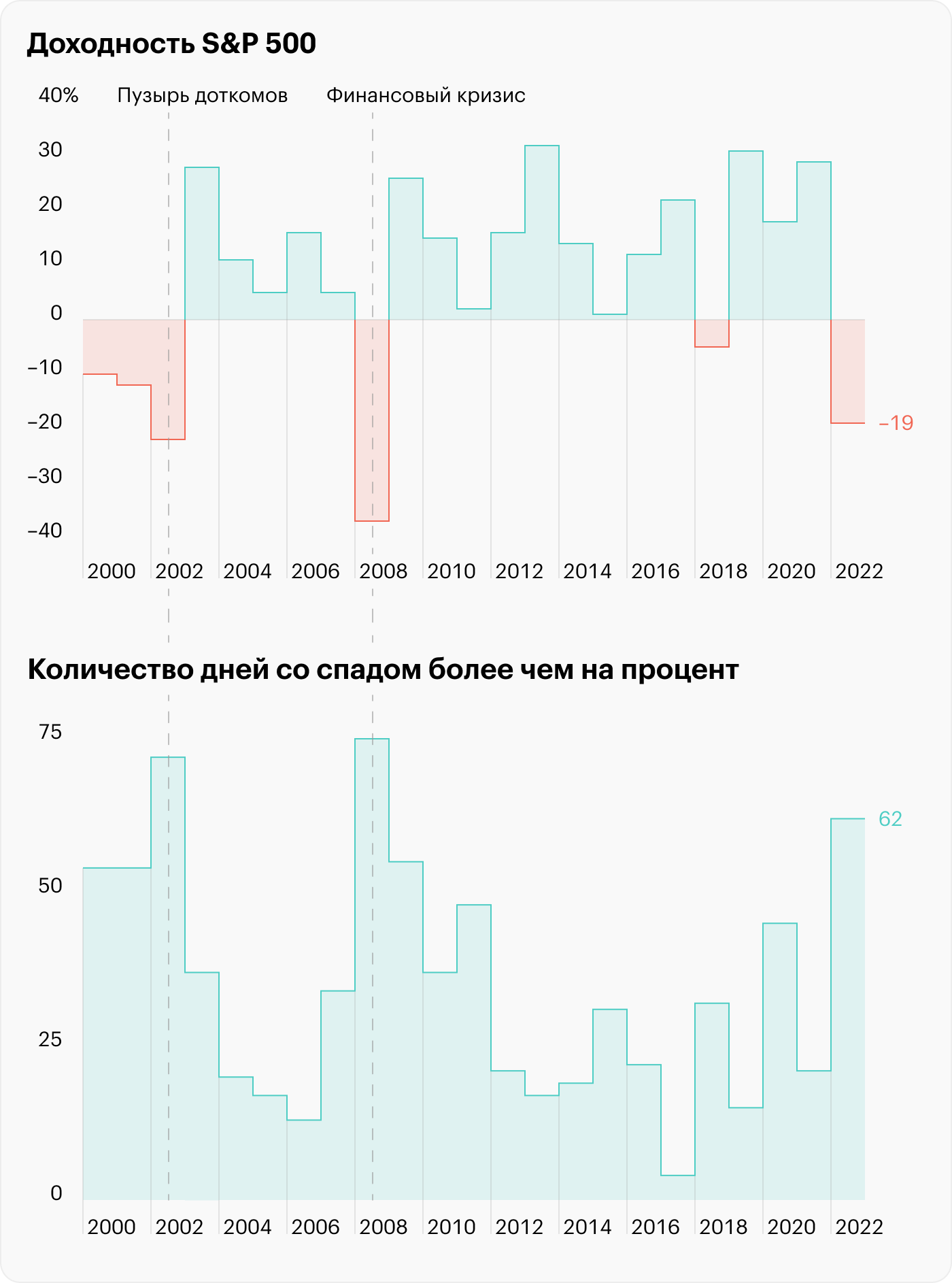

Индекс широкого рынка акций S&P 500 по итогам года потерял 19% и показал первый за четыре года минус. Похоже, агрессивный Федрезерв и высокая инфляция закончили период иррационального оптимизма последних лет, когда индекс рос на 20—30% в год.

В 2022 году S&P 500 показал самый большой убыток со времен пузыря доткомов и финансового кризиса. Другой факт, который отсылает к предыдущим рецессиям, — большое число сессий со спадом более чем на процент. Это не то, к чему привыкли инвесторы, и стоит набраться терпения, прежде чем акции снова начнут расти.

Прибыль компаний уменьшится

По подсчетам аналитиков, общая операционная прибыль компаний из S&P 500 в этом году уменьшится на 4% по сравнению с годом ранее. Причины спада те же: инфляция, которая бьет по маржинальности бизнеса, а еще жесткая денежно-кредитная политика Федрезерва.

В 2023 году прибыль корпораций может упасть еще сильнее: как показывает история, высокая ставка ФРС часто приводит к рецессии. По словам Федрезерва, процентную ставку рассчитывают держать высокой в течение всего следующего года.

«Стоимость» побила «рост»

В 2022 году акции стоимости уничтожили акции роста: если первые потеряли всего 6%, то вторые рухнули на 30%.

В последние годы акции роста, например технологические, хорошо росли, но вот в будущем именно акции стоимости могут показать наибольшую доходность. И этому есть причина: сейчас «стоимость» оценена ниже своего среднего исторического уровня, тогда как «рост» по-прежнему стоит дорого.

Технологические гиганты потянули индекс вниз

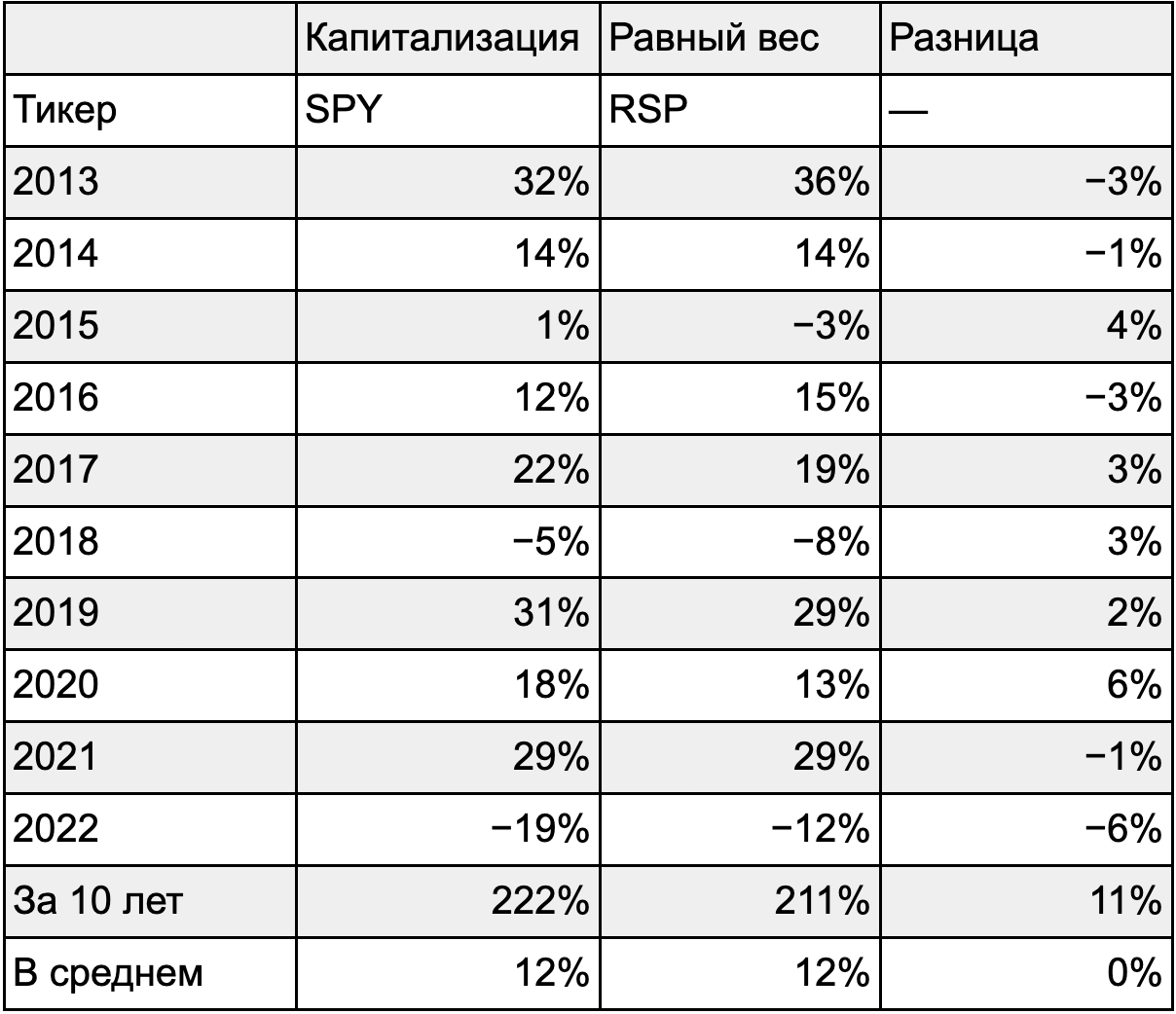

Еще один способ взглянуть на проблему «стоимости» и «роста». Классический индекс S&P 500, в котором компании занимают долю в зависимости от капитализации, упал в полтора раза больше, чем равновзвешенный индекс. Другими словами, переоцененные технологические гиганты вроде Apple, Microsoft, Google и Amazon, которые долгие годы везли на себе индекс, теперь потянули его вниз.

Защитные секторы лучше рынка

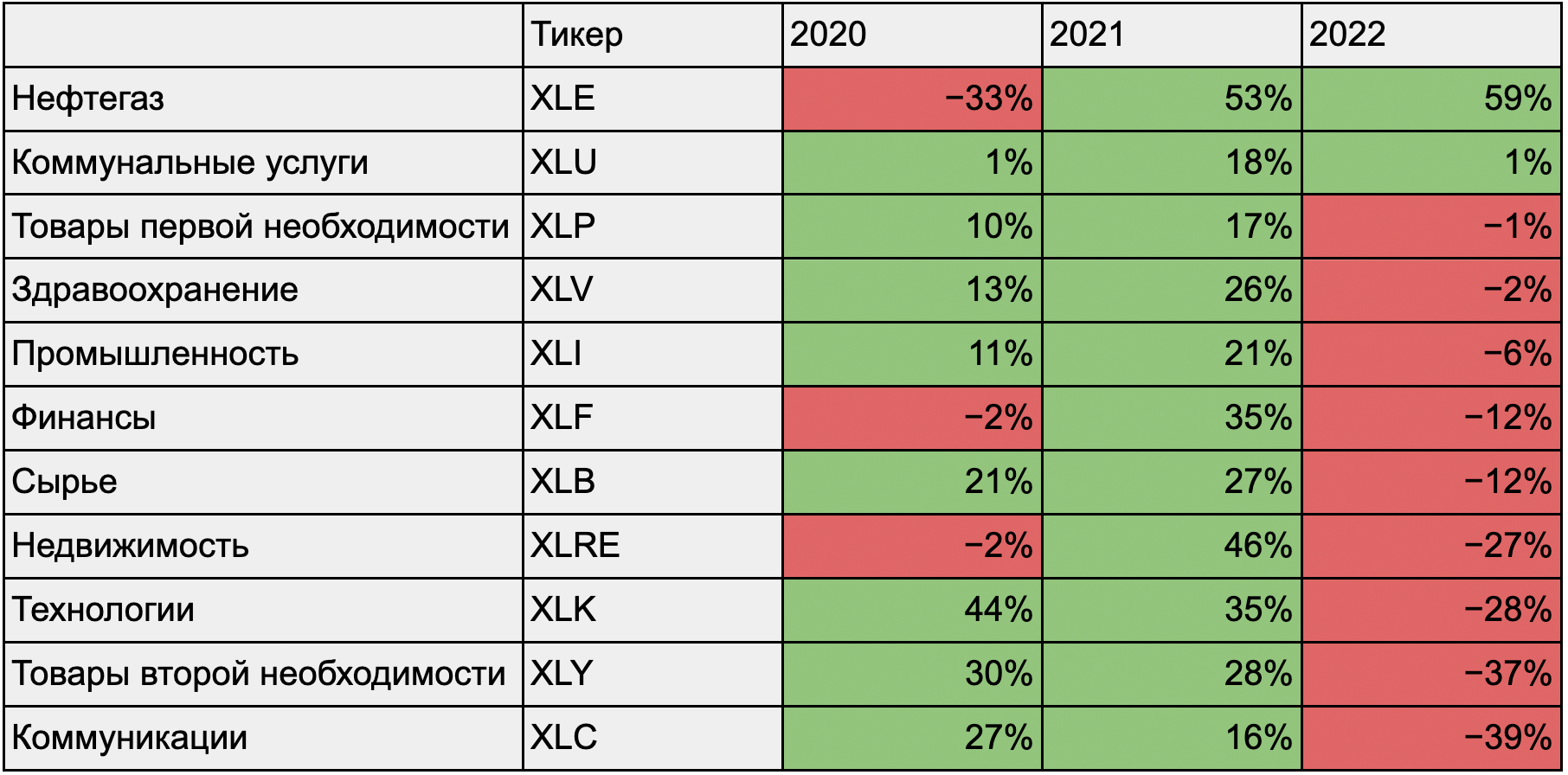

Из 11 секторов S&P 500 только нефтегазовый помог инвесторам хорошо заработать — спасибо высоким ценам на нефть, которые с февраля по ноябрь нечасто опускались ниже 90 $ за баррель.

Также в непростом 2022 году хорошо себя показали классические защитные секторы: коммуналка, товары первой необходимости и здравоохранение. А вот товары второй необходимости, технологии и коммуникации, которые, казалось, должны расти вечно, заняли последние строчки.

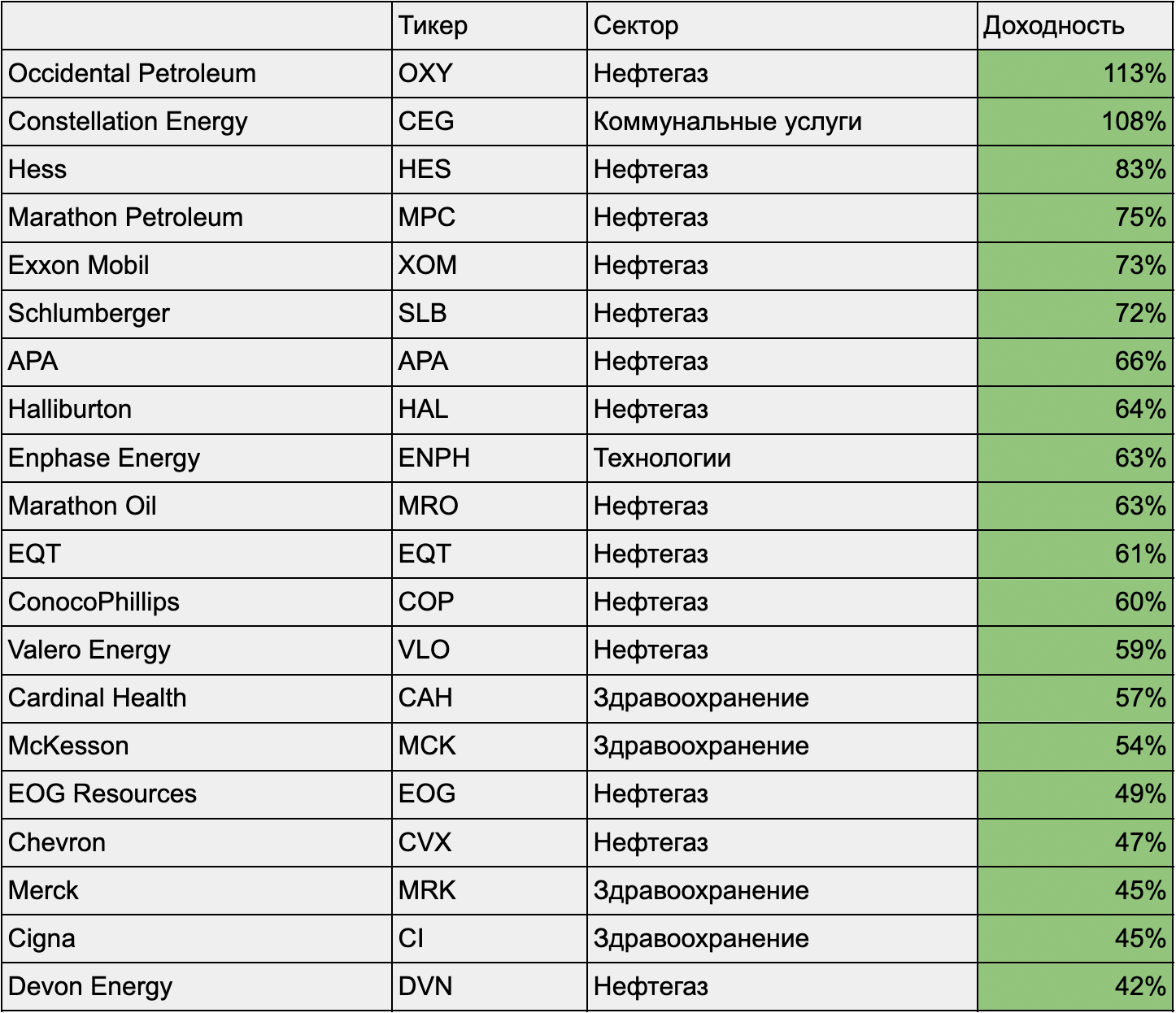

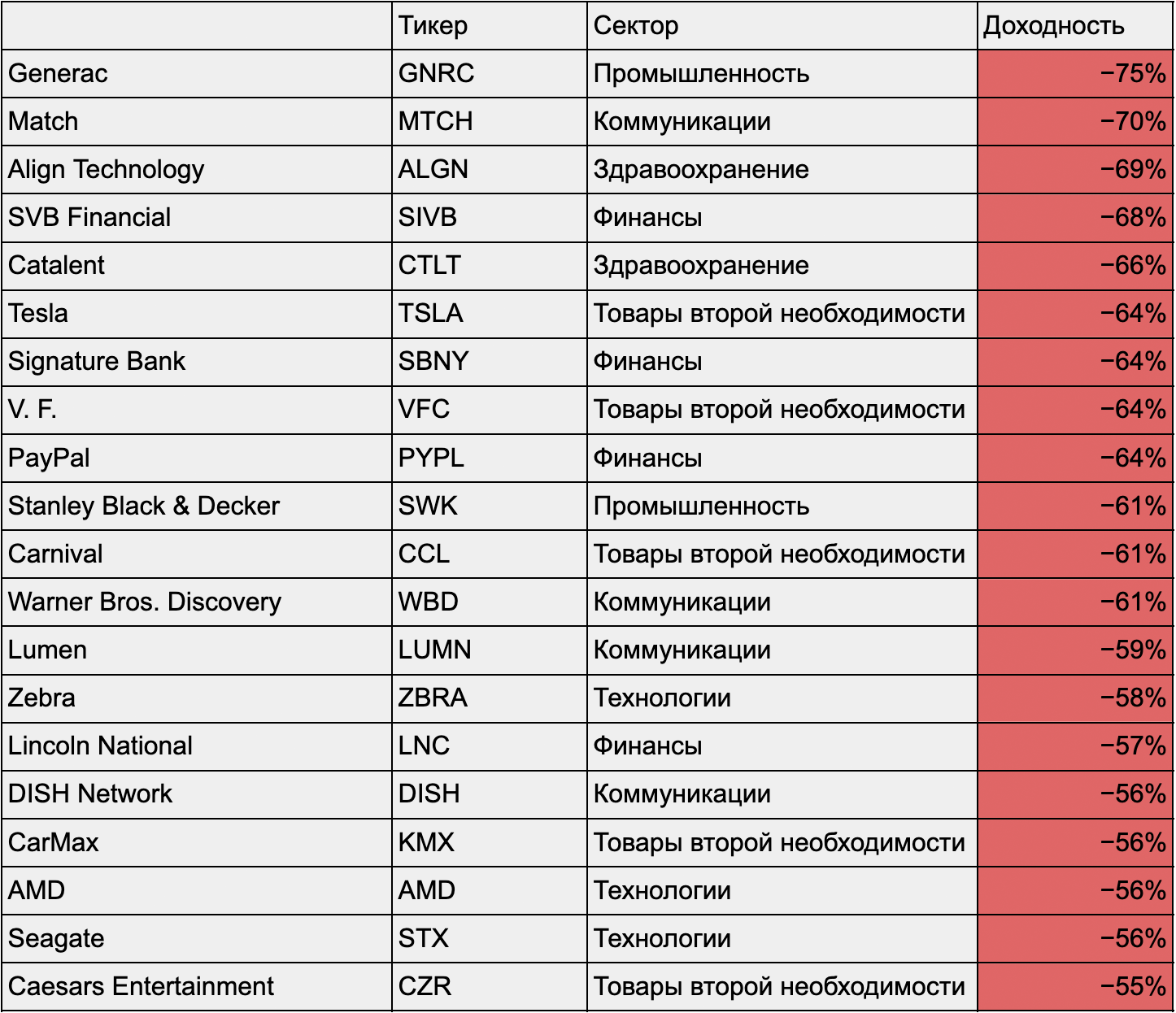

Нефтяные компании в лидерах по доходности

Из полутысячи акций, что составляют S&P 500, всего 138 выросли в цене по итогам года. Лучшую доходность ожидаемо показал нефтегазовый бизнес.

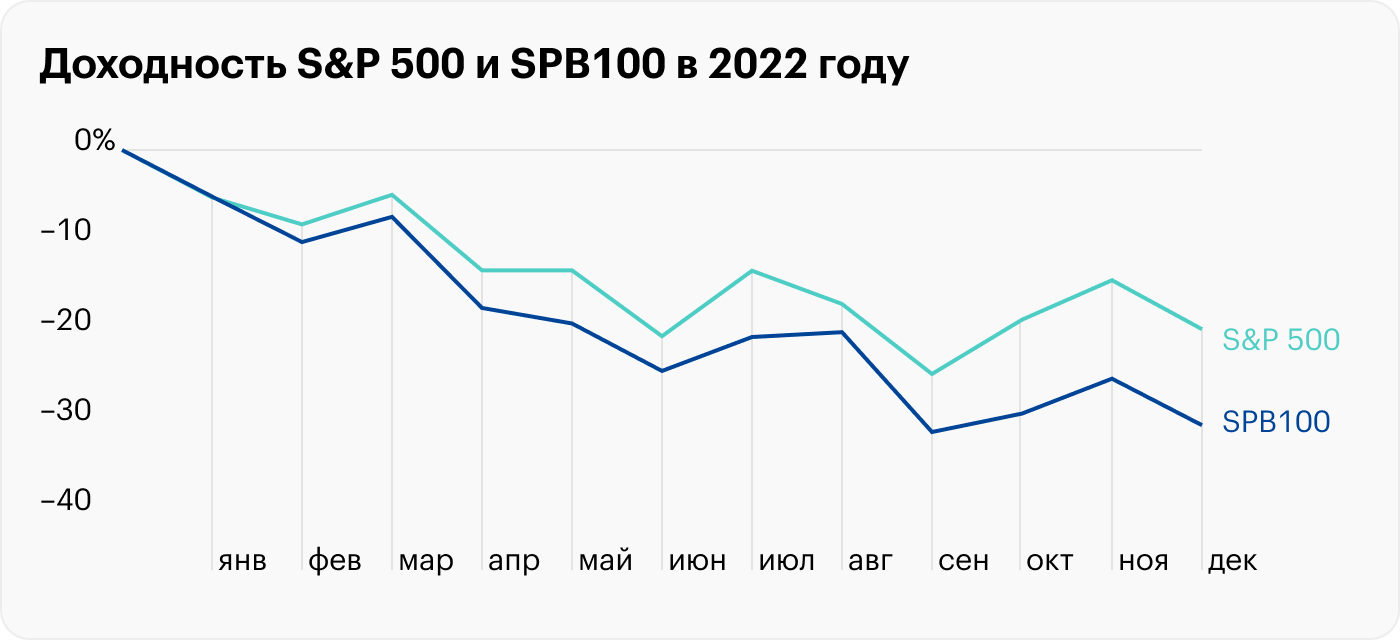

Розничные инвесторы отстали от индекса

Индекс SPB100 — аналог народного портфеля от СПб-биржи — в этом году потерял в полтора раза больше, чем S&P 500, — 31 против 20%. Среднестатистический россиянин показал ужасную доходность, но и портфель среднего американца похудел не меньше — где-то на 35%.

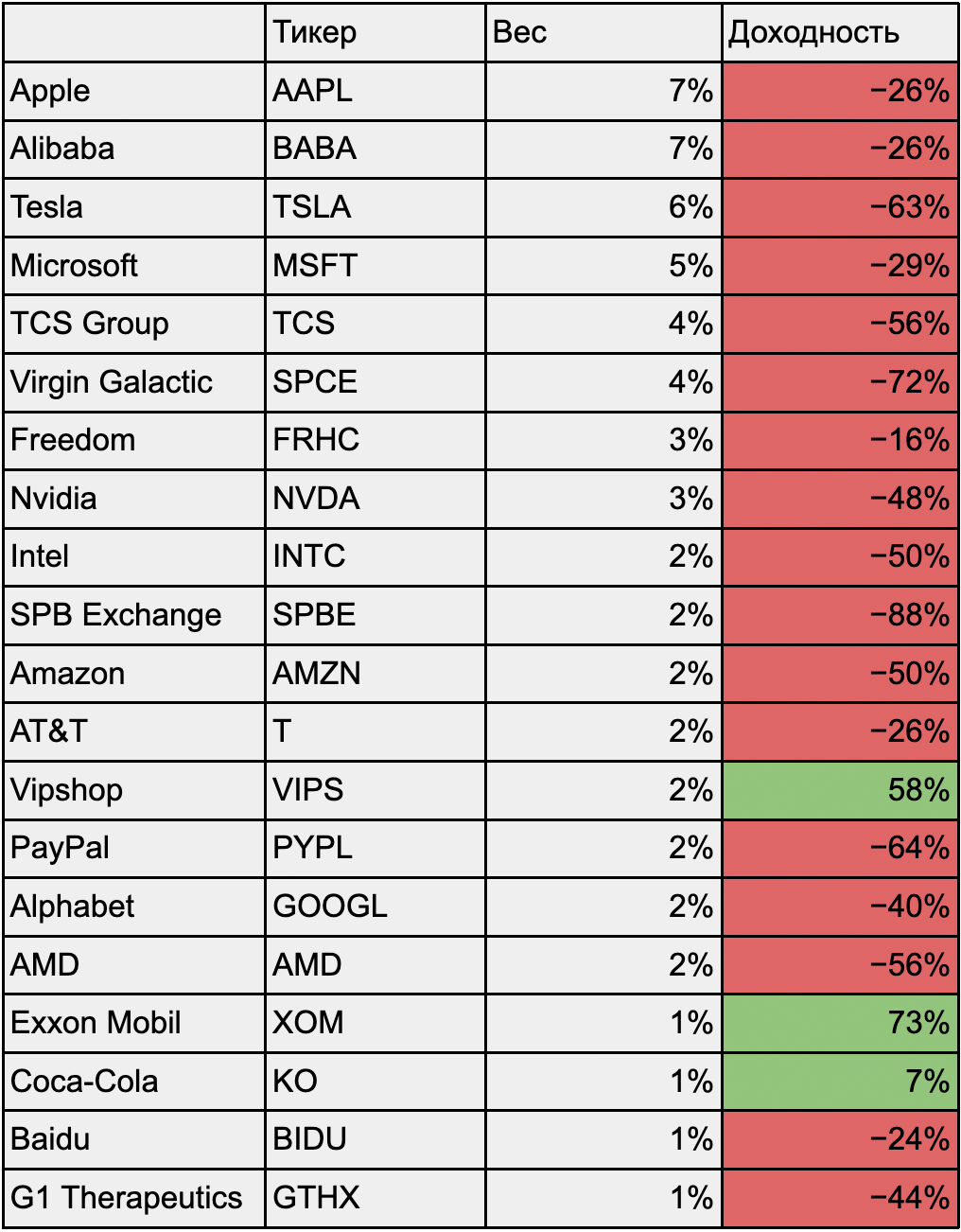

Россияне поставили на «рост»

А вот и причина, почему российские инвесторы так сильно отстали от бенчмарка: тотальная концентрация на популярном высокорисковом «росте» и лишь слабый намек на «стоимость» в портфелях.

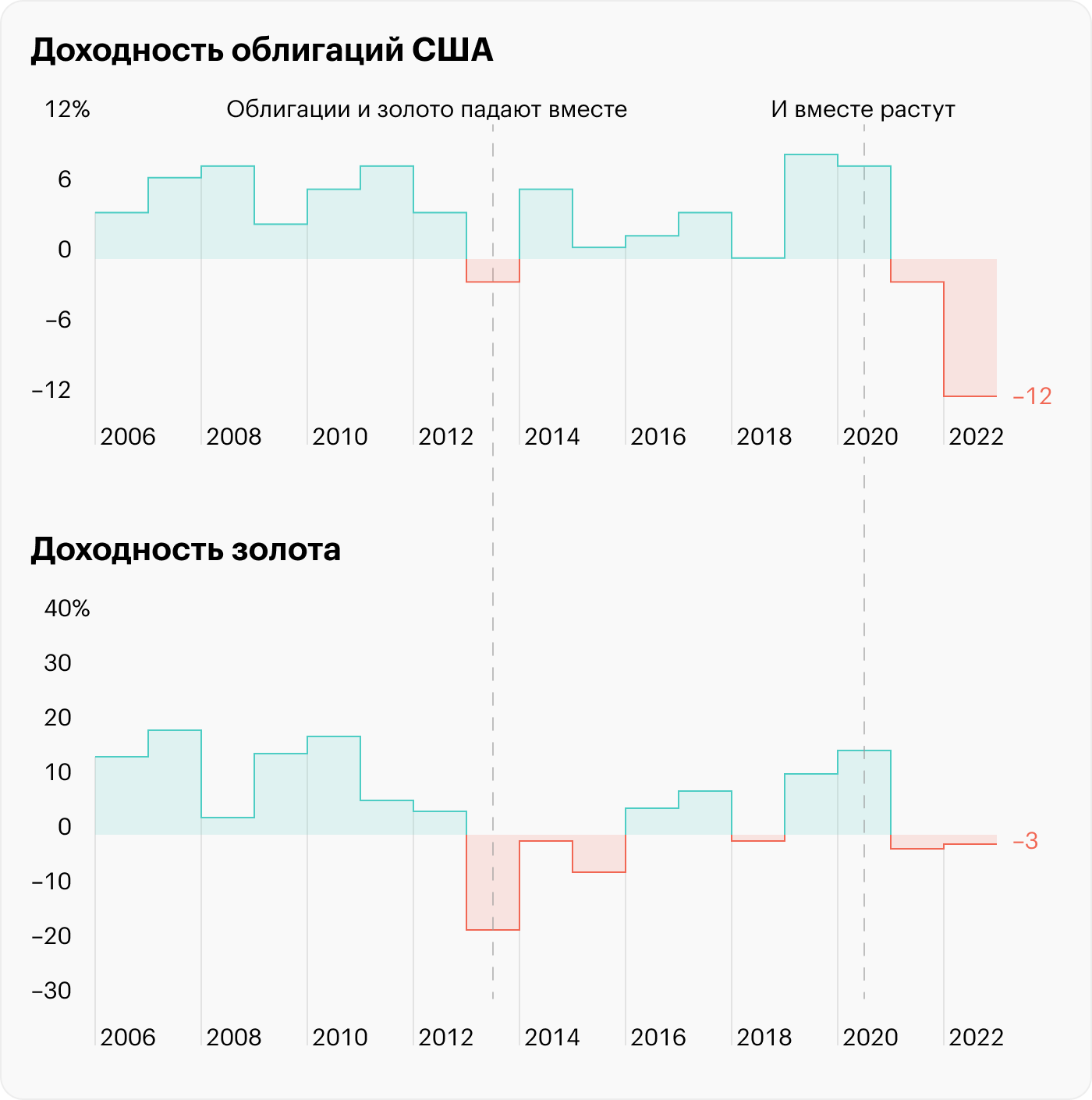

Синхронный спад акций, облигаций и золота

Год оказался непростым для классического портфеля из акций и облигаций. Долговые бумаги, которые обычно компенсируют убыток по акциям, в этот раз только усугубили просадку портфеля. Так вышло потому, что впервые как минимум за последние 40 лет медвежий рынок в акциях совпал с циклом повышения ставки ФРС.

Немногим лучше доходность у золота, которое упало на процент. 2022 год подтвердил закономерность последних лет: золото не защищает от инфляции, а борется с другими безопасными активами за внимание инвесторов. И если облигации падают — то есть их доходность растет, — золото чувствует себя неуверенно.

Ставка на 2023 год

По итогам года немногие инструменты показали положительную доходность: доллар, который укрепился на фоне высокой ставки, и биржевые товары, которые подорожали в связи с сырьевым кризисом. А вот более традиционные активы — акции, облигации — одновременно упали. Это редкий случай, и вряд ли такое повторится в 2023 году.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.