Инвестидея: Royal Dutch Shell, потому что что-то путное может и выйти

Сегодня у нас очень спекулятивная идея: подкараулить на падении акции нефтяной компании Royal Dutch Shell, чтобы заработать на их отскоке.

Потенциал роста: до 22% в абсолюте — без учета дивидендов.

Срок действия: до 18 месяцев.

Почему акции могут вырасти: рано или поздно цены на нефть начнут расти, а инвестиции компании в чистую энергию принесут свои плоды.

Как действуем: ждем падения цены акций до 22 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

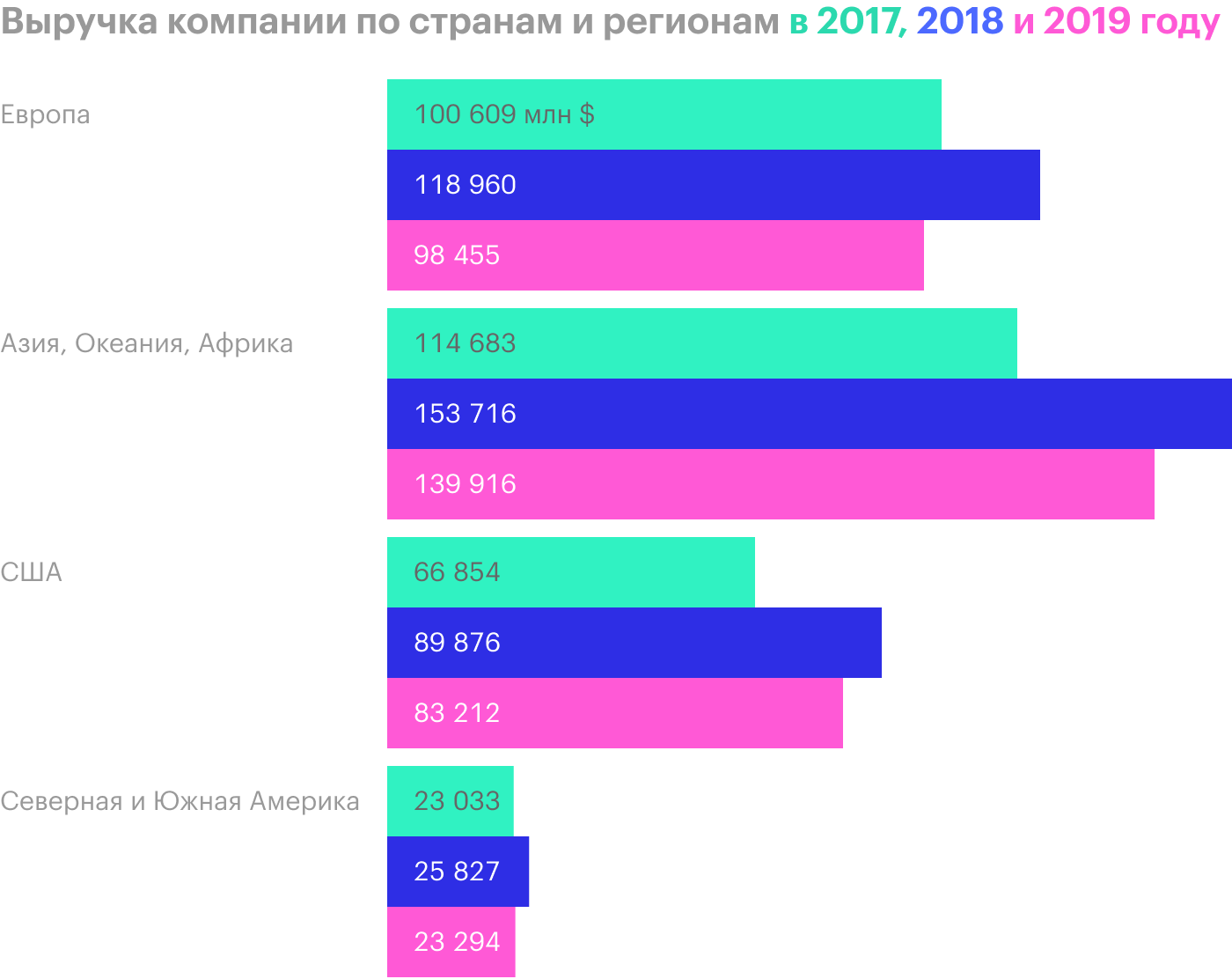

Это древняя англо-голландская нефтегазовая компания — существует аж с 1907 года. Согласно годовому отчету, выручка компании делится на следующие сегменты:

- Интегрированный газ. Это сжиженный природный газ (СПГ) и схожие продукты.

- Разведка и добыча запасов нефти и газа, включая сланцевые.

- Переработка нефти, распределение и продажа конечных нефтепродуктов.

- Корпоративные операции — это непрофильные операции компании, включая операции с финансами.

Это воистину международная компания по географической структуре выручки, о чем можно судить по таблице ниже.

Почему акции должны упасть

После кафкианского кошмара с отрицательными ценами на нефть, казалось бы, ничто не может так же навредить компании. Но на самом деле и сейчас все не так хорошо.

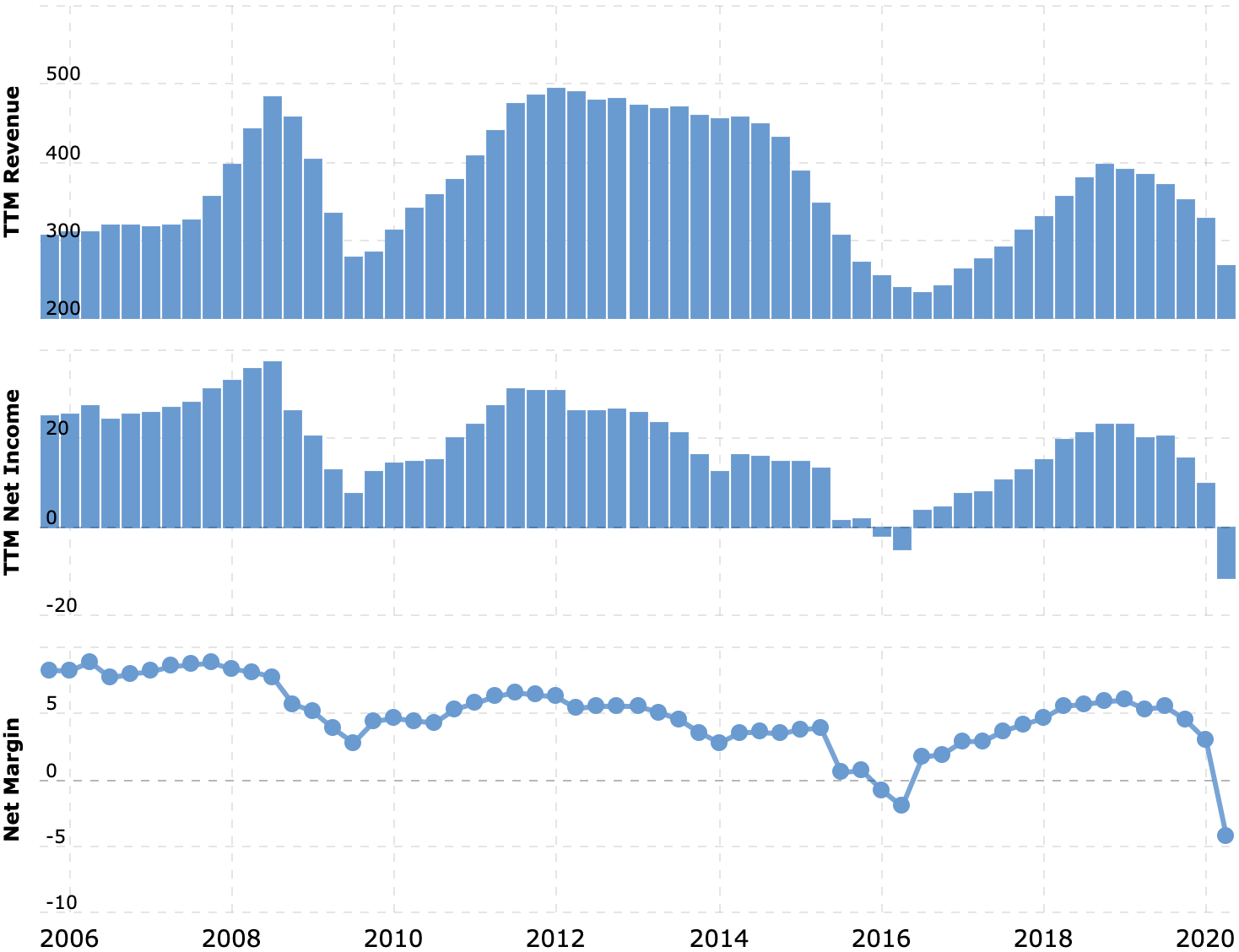

Для Shell цена барреля нефти должна составлять 51 $, чтобы просто отбить затраты. На этом уровне цены на нефть не бывали с апреля — сейчас баррель стоит примерно 44,32 $. Правда, компания пытается снизить стоимость «рентабельного» барреля до 36 $, но пока остается убыточной.

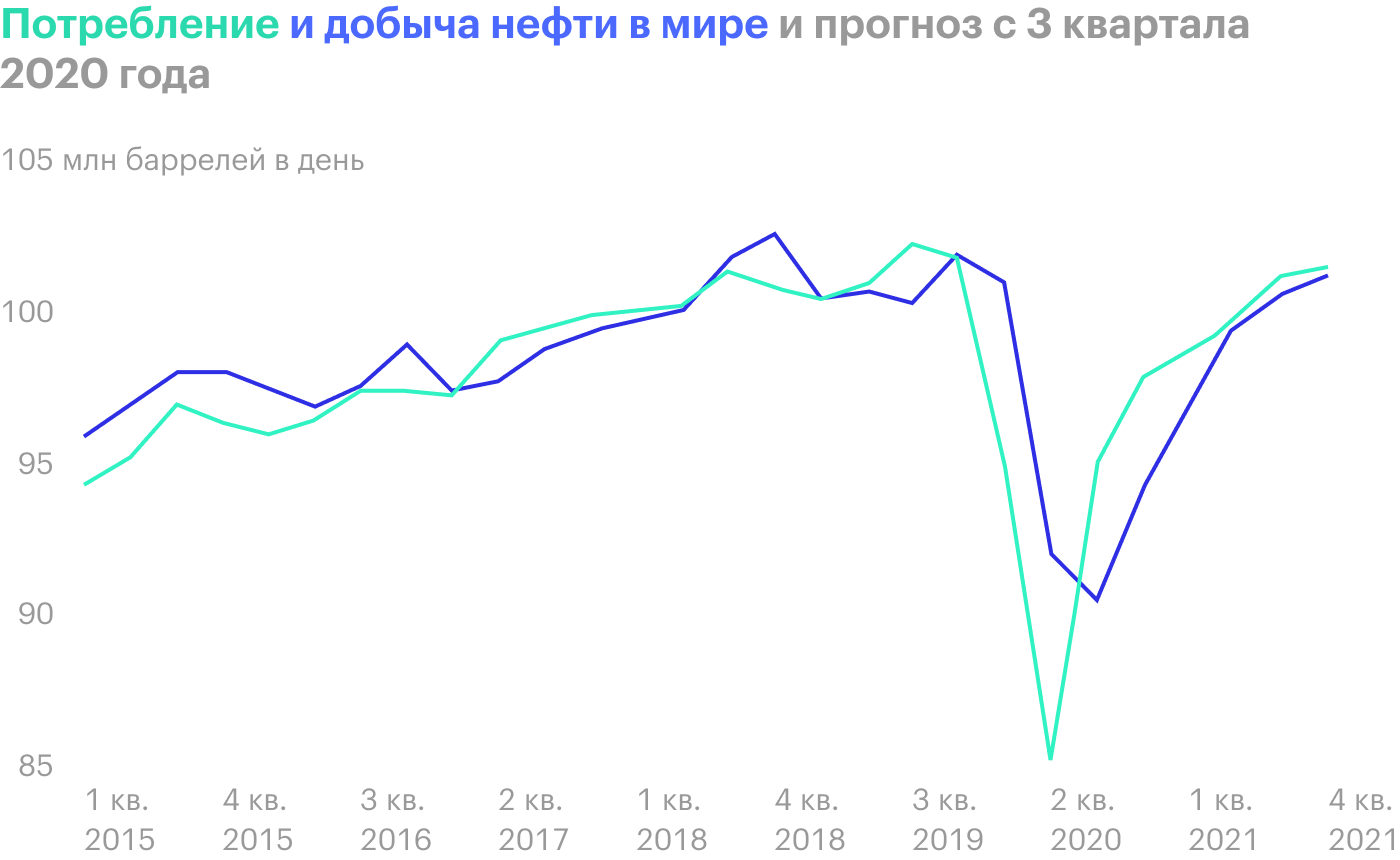

Конечно, прогнозируется восстановление цен на нефть в этом году в процессе возвращения экономики из коронавирусного отпуска, но есть три «но»:

- Про восстановление это еще бабушка надвое сказала: даже если не будет второй волны коронавируса, то еще далеко не факт, что череда банкротств в развитых странах не сократит объемы производства — и, соответственно, спроса на энергоресурсы.

- Выгоды от растущего потребления нефти весьма краткосрочны. Нефть — это товар, который есть много где, а конкуренция в сфере высока. Соответственно, когда цены на нефть вырастают, все начинают ее интенсивно добывать — и уровень предложения на рынке внезапно перекрывает уровень спроса, цены снова падают.

- А еще Shell платит дивиденды — 1,28 $ на акцию в год. На это у компании уходит 1,2 млрд долларов в квартал. Учитывая, что компания сейчас убыточная, повторное сокращение дивидендов — Shell уже сократила дивиденды в этом году на 66% — было бы вполне оправданным. Конечно же, повторная отмена дивидендов вызовет падение акций, но даже без отмены я считаю, что акции еще успеют упасть просто из-за колебаний цен на нефть в этом полугодии.

Поэтому «по совокупности преступлений» акции Shell могут упасть до 22 $, что чуть дороже, чем они стоили в марте во время распродажи.

Аргументы в пользу компании

Консерватизм. Примерно половине управляющих фондами в США больше 50 лет. Эти люди выросли и сформировались в эпоху, когда нефть была все еще довольно прибыльным бизнесом и энергетика занимала довольно большой процент от капитализации американского фондового рынка. Поэтому, увидев, что такая «хорошая компания с хорошей, долгой историей» упала, они наверняка начнут скупать эти акции в ожидании отскока, потому что «ну не может же такой гигант кануть в Лету!».

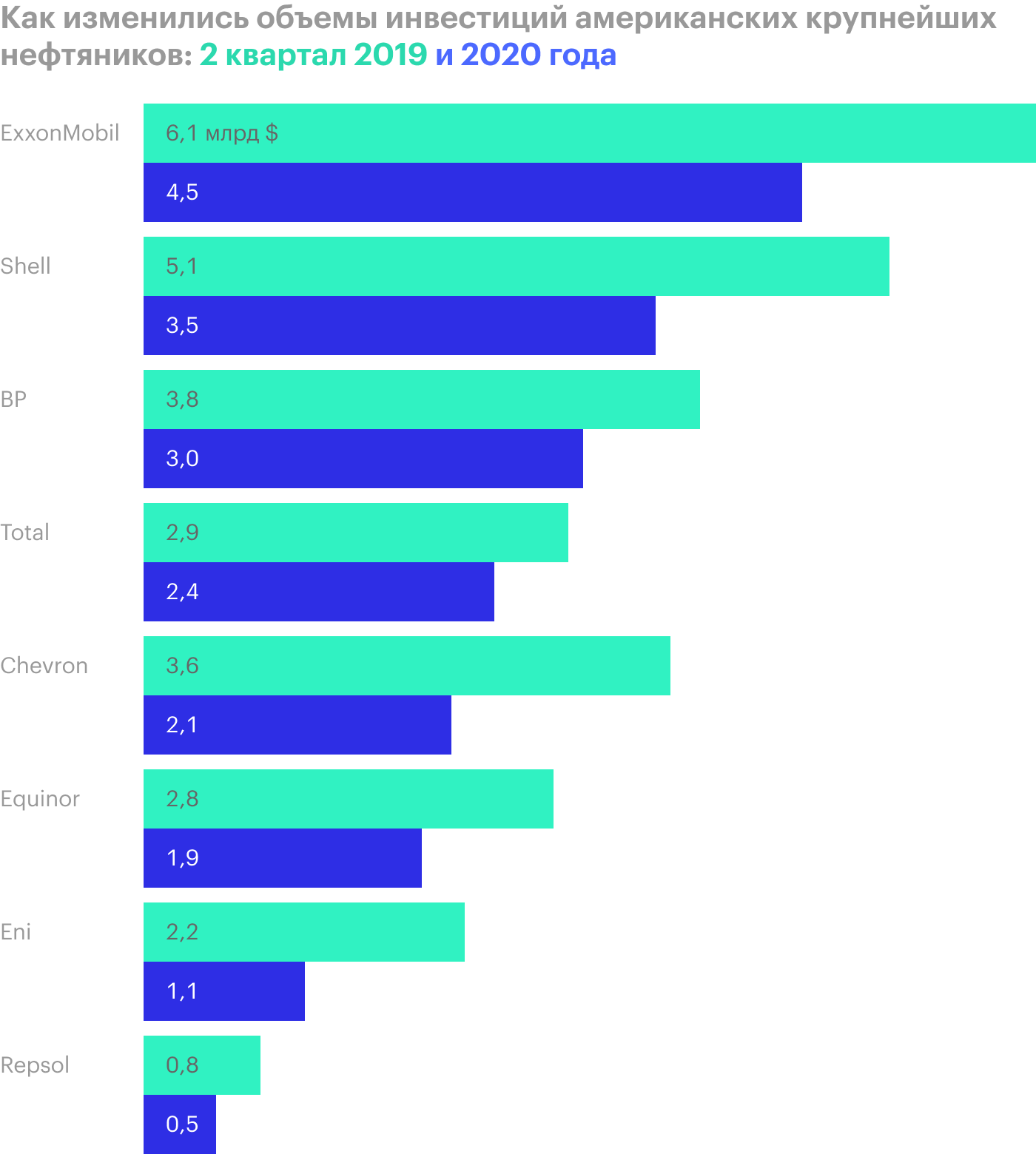

Рационализировать инвестиции в упавшие акции Shell можно и с той позиции, что в этом году нефтяные компании сильно порезали инвестиции на разведку и добычу. Отсроченным последствием может стать то, что в течение следующих нескольких лет мир может столкнуться с нехваткой нефти, потому что старые скважины уже исчерпаны, а новых мало. Поэтому взять акции Shell после падения в расчете на рост цен на нефть и, соответственно, рост выручки компании из-за намечающегося дефицита нефти — это вполне себе рациональная стратегия с точки зрения менеджера старой закалки.

Плюс ко всему Shell в ретроспективе выглядит не так плохо, а все неприятности последних 8 месяцев легко объяснить коронавирусным форс-мажором. Поэтому немолодые менеджеры вполне могут подобрать эти акции после падения в расчете на рост «когда все нормально будет».

Комсомольцам, может быть, понравится. В мире набирает обороты популярность этичного инвестирования (ESG). Даже публикуют «исследования» о том, что акции с лучшими ESG-метриками обгоняют рынок в кризисные периоды, — на самом деле это все мошенническая математика: ESG никак не защищает от обвала.

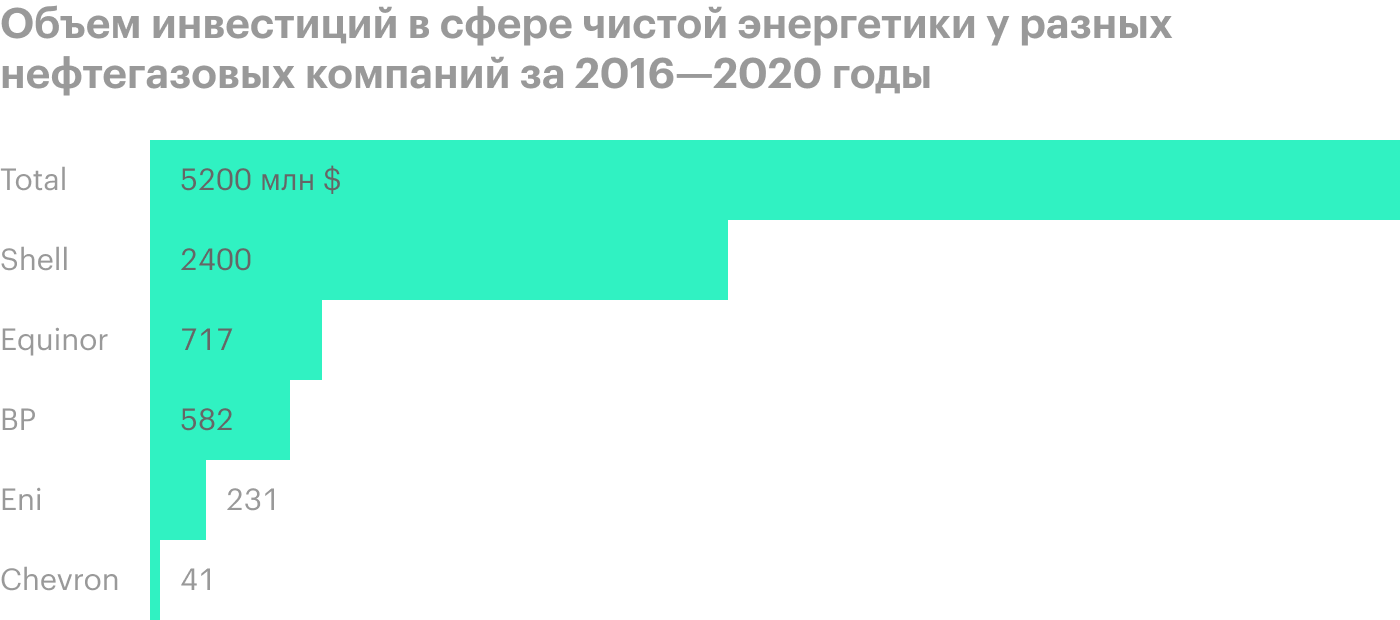

Казалось бы, нефтегазовый бизнес в силу самой своей природы противоречит заповедям ESG: он грязный и совсем неэкологичный. Но Shell здесь вовремя уловила конъюнктуру и стала второй в мире нефтегазовой компанией по объемам инвестиций в сфере чистой энергетики. На самом деле сумма небольшая: Shell за год тратит на основные нефтегазовые операции в 3 раза больше, чем за неполные 5 лет она потратила на чистую энергетику. Но в абсолюте и по сравнению с большинством конкурентов суммы получаются очень впечатляющие. Поэтому я считаю, что мы можем рассчитывать на то, что акциям в спекулятивном плане окажут поддержку «зеленые» инвесторы, вес которых при принятии решений становится все больше.

Недавно американский Минтруд предложил новые правила инвестирования для управляющих инвестфондов: управляющим, которые принимают решения в соответствии с принципами ESG, предлагают доказывать, что от этого не пострадает доходность. Предложение очень логичное и совершенно справедливое, но в США в среде управляющих началась настоящая хунвейбинская истерика: мол, нет, ESG превыше всего. Случай очень показательный.

Поэтому инвестиции Shell в чистые источники энергии напоминают мне политику последнего китайского императора Пу И в период его жизни в коммунистическом Китае: он с большим энтузиазмом поддержал коммунистические движения, жил не так плохо и, что особенно важно, умер своей смертью, пока хунвейбины и «старые большевики» убивали и сажали друг друга.

Что-то там про СПГ. До коронавируса перевозки СПГ считались очень перспективным и хорошим делом. Понятно, что пандемия с ее снижением объемов потребляемой энергии несколько поумерила восторги, но фундаментально рынок очень перспективен — и больше половины спроса на нем обеспечивают страны Азии, которые в целом пережили коронавирус быстрее и легче, чем западные страны, и экономики которых уже возвращаются к норме.

Спрос на СПГ в этих странах появился не на пустом месте: волею судьбы там страдают от недостатка природных ресурсов и вынуждены импортировать газ из-за рубежа. Трубы строить тяжело и накладно — а еще всегда есть риски аварий и того, что «с другой стороны» вентиль перекроют. Поэтому импорт СПГ в Азии очень популярен.

Shell — крупнейший игрок на рынке СПГ среди компаний, торгуемых на бирже, и компания очень много инвестировала в эту сферу: в частности, построила плавучий СПГ-терминал стоимостью 17 млрд долларов размером в полторы Эйфелевы башни. А по мере того как экономика будет приходить в норму, инвесторы начнут активно искать «чего у нас там на бирже есть по СПГ» и в числе прочего находить Shell — поэтому капитализацию компании поддержат и инвесторы, желающие заработать на потреблении СПГ.

Что может помешать

Могут повторить. Возможно, компания сократит дивиденды — и от этого акции упадут до нужной нам цены. Но может получиться так, что сначала акции упадут, мы их возьмем, а уже после этого компания снизит дивиденды — и акции еще упадут. Этот вариант был бы, конечно, очень неприятен.

Нефть — скучный бизнес. Вся идея построена на ожидании падения и отскока, причем основанного главным образом на спекулятивных факторах: сочетания усилий старых консервативных инвесторов и молодых комсомольцев. Но за пределами этого остается только тоскливый нефтяной бизнес с небольшой маржой и, как показали события последних 6 лет, чудовищной волатильностью отрасли.

Еще стоит помнить о том, что компания сейчас убыточна, и это не добавляет ей очков привлекательности. При этом, в отличие от каких-нибудь айтишных стартапов, компания не может рассчитывать на заоблачные темпы роста. В общем, стать долгосрочным инвестором в Shell совсем не хочется.

Хунвейбины могут не прийти. Несмотря на внушительные траты в сфере чистой энергии, Shell на самом деле недовыполняет собственный план: за неполные 5 лет компания потратила на эти цели 2,4 млрд долларов, хотя изначально ожидалось, что к концу 2020 года она потратит примерно 6 млрд долларов. До конца года осталось не так много — и не думаю, что Shell возьмет и объявит о новых совокупных инвестициях в районе 3,5 млрд долларов. Это может разочаровать инвесторов-комсомольцев — и тогда компании не перепадет внимания от ESG-инвесторов, что снизит потенциал отскока акций.

Что в итоге

Ждем падения акций до 22 $, берем их, а дальше ждем, когда они вырастут до 27 $, — это заметно дешевле, чем они стоят сейчас. Я считаю, что этой цены они достигнут в течение 18 месяцев после падения из-за совокупности факторов, описанных в статье. За это время вполне может вырасти потребление нефти и, может быть, образуется небольшой дефицит, что вызовет спекулятивный рост цен на нефть и приподнимет котировки нефтегазовых компаний. Но эта идея очень волатильная — конечно, от нее стоит воздержаться тем, кто не любит, когда котировки трясет.