Насколько прибыльны инвестиции в крупные компании?

Часто в качестве объекта для инвестиций начинающие инвесторы выбирают большие известные компании. Покупать акции Apple, Amazon, Facebook, Alphabet и Tesla — это стильно, модно и молодежно. Чтобы проверить, так ли это выгодно, сравним доходность крупнейших компаний США с индексом S&P 500 за последние 30 лет.

Популярные списки

Прежде чем говорить о доходности, необходимо определиться, какие компании можно считать крупными. Есть разные рейтинги, которые выделяют компании по тому или иному параметру.

Fortune 500. Рейтинг американских компаний с наибольшей выручкой по версии журнала Fortune. С 2013 года в списке лидирует компания Walmart.

S&P 500. Список крупнейших по капитализации компаний США, составляемый рейтинговым агентством Standard & Poor’s. Капитализация компании увеличивается с ростом цены на ее акции, поэтому этот рейтинг представляет больший интерес для инвестора.

Плюсы инвестиций в крупные компании

Высокая надежность. Крупные компании, как правило, занимают большую долю на своем рынке. Устойчивое положение и известный бренд помогают переживать экономические спады и рецессии. Такие организации дорожат репутацией и не подделывают финансовую отчетность, как это сделала китайская Luckin Coffee.

Больше информации и аналитики. У гигантских корпораций широкое информационное и аналитическое покрытие в СМИ. Но не стоит принимать инвестиционные решения только лишь на основании мнений аналитиков.

Меньшая волатильность и высокая ликвидность акций. Котировки эмитентов с большой капитализацией меньше подвержены рыночным колебаниям. В случае выхода негативных новостей инвесторы не стремятся сразу же избавиться от акций надежной компании. Еще такие акции высоколиквидны, на бирже всегда можно найти покупателя или продавца.

Минусы инвестиций в крупные компании

Антимонопольные риски. Когда компания начинает доминировать на рынке, у антимонопольной службы могут возникнуть вопросы. В свое время Standard Oil, нефтяная империя Джона Рокфеллера, и телекоммуникационный гигант AT&T были разделены на множество более мелких компаний. Сегодня десятки штатов подают иски в суд против Facebook и Google, обвиняя их в неконкурентном сговоре на рынке интернет-рекламы.

Ограниченный потенциал. В инвестициях риск и доходность всегда идут рука об руку. Меньше риск — меньше доходность. Также у больших компаний часто нет пространства для роста: они уже заняли рынок и не могут наращивать выручку прежними темпами.

Топ-10 против S&P 500

Предположим, что некий долгосрочный инвестор в начале каждого десятилетия собирает портфель из акций десяти крупнейших компаний. Какую доходность без учета дивидендов принесут ему инвестиции в такие компании на сегодняшний день?

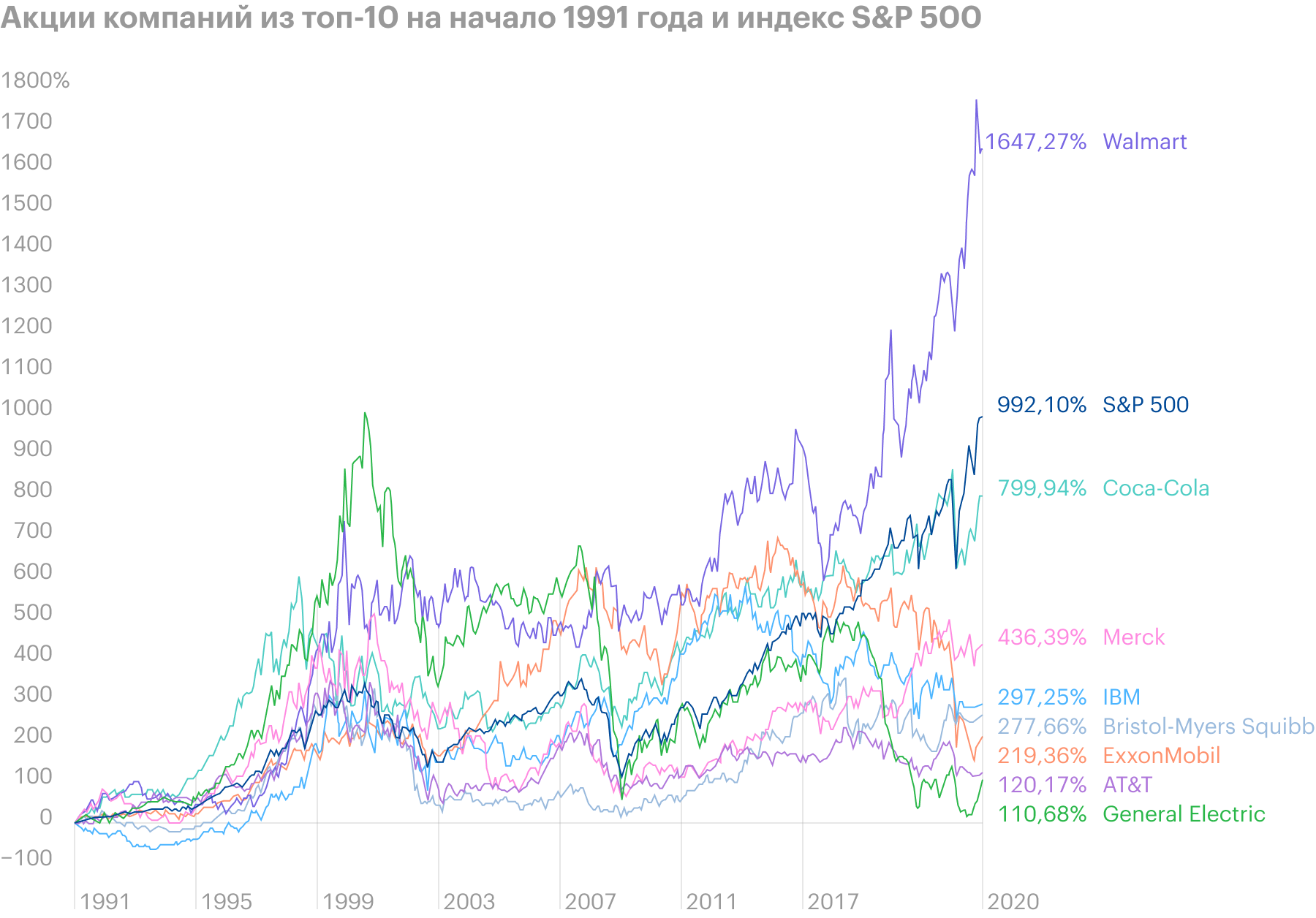

1991—2021. Из десятки лидеров 30-летней давности только Walmart удалось опередить индекс S&P 500. Остальные компании показали меньшую доходность, при этом ни одна из них не принесла убыток. Philip Morris и Royal Dutch Petroleum за это время провели структурные изменения, поэтому точных данных по ним нет.

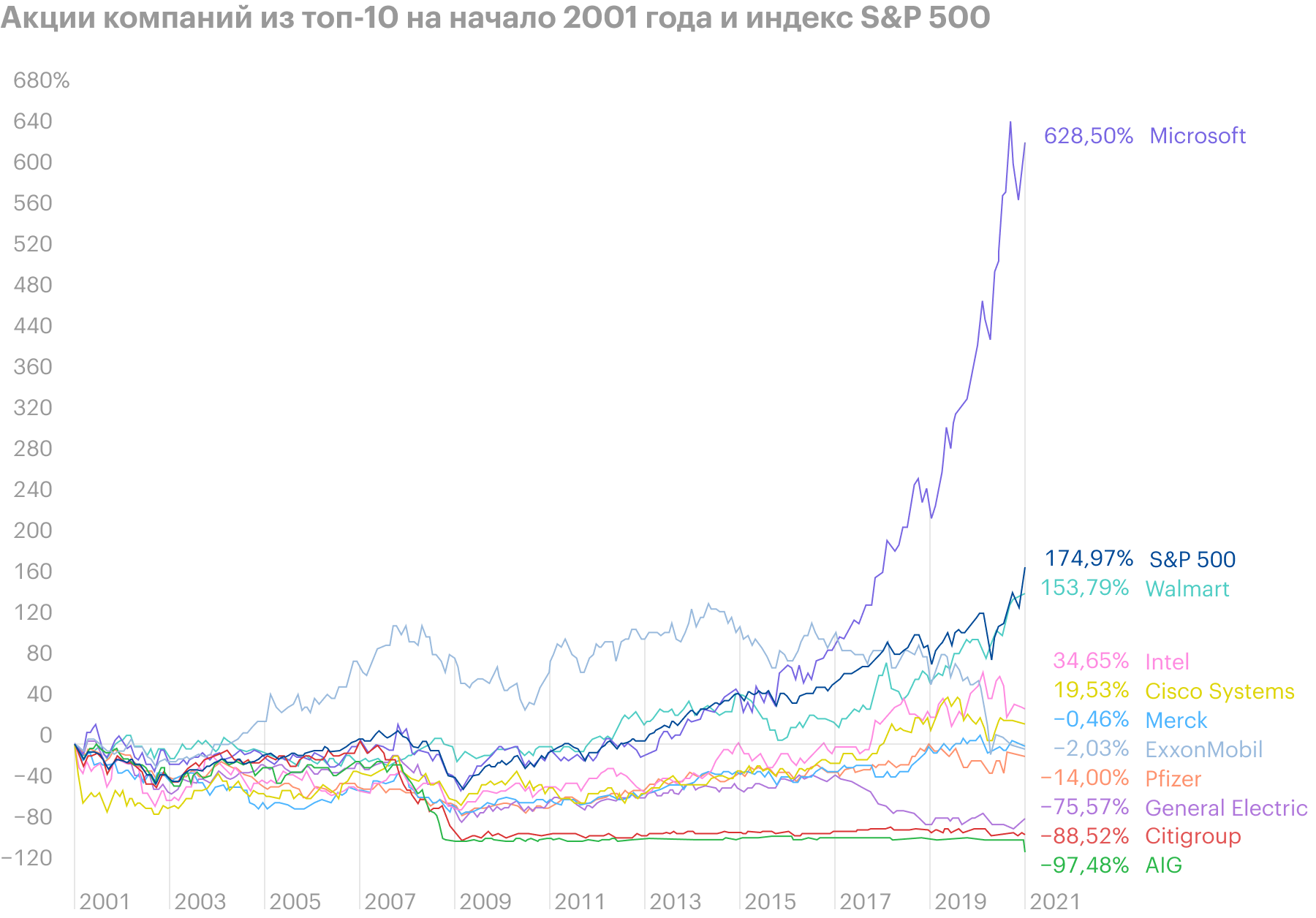

2001—2021. К началу 2001 года только четыре компании сохранили свое место в первой десятке. В последующие 20 лет один эмитент из топ-10 смог обогнать индекс — Microsoft. Шесть бумаг из десяти показали отрицательную или нулевую доходность. Citigroup и AIG практически обнулили вложенные в них два десятилетия назад деньги.

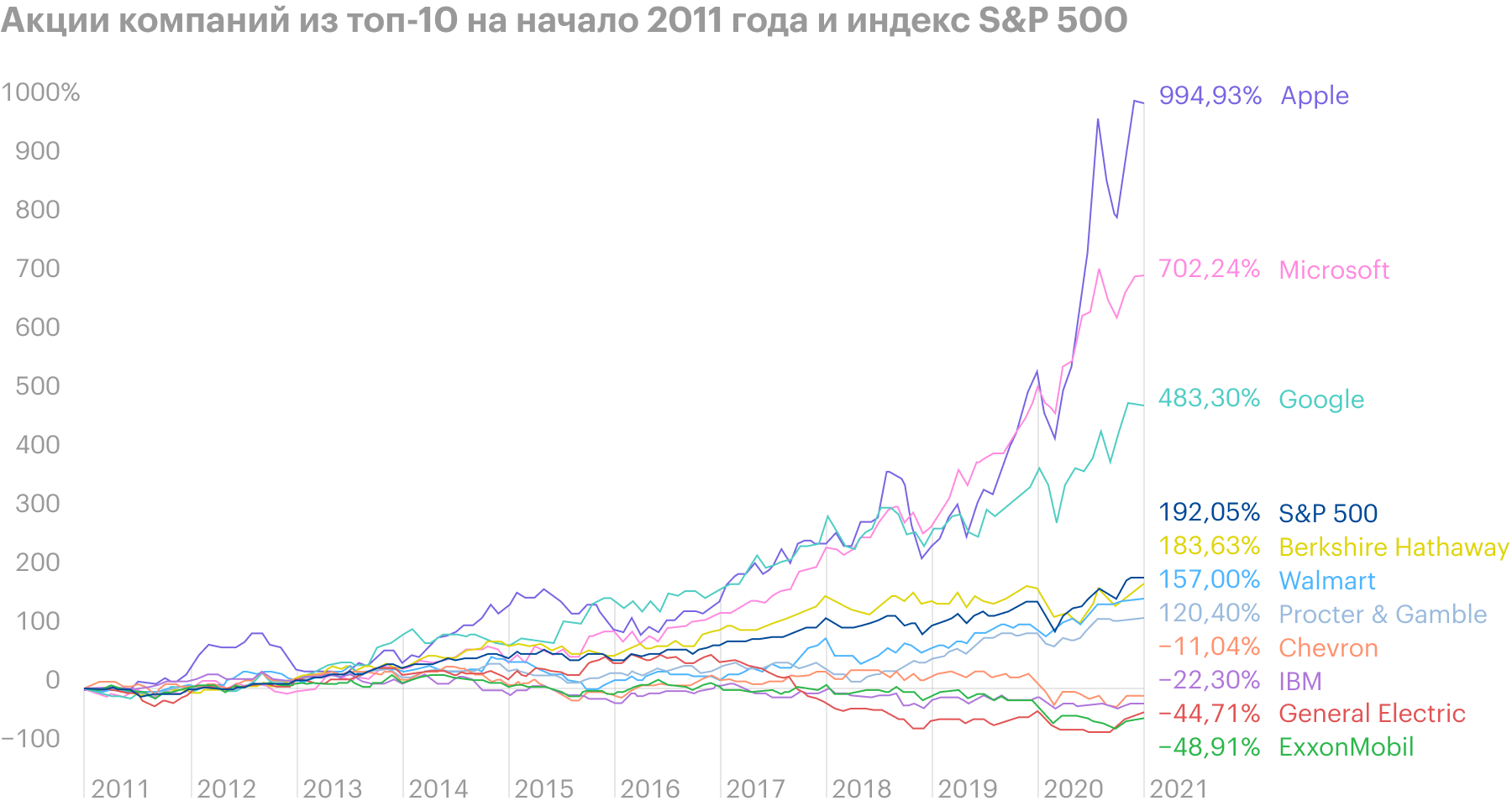

2011—2021. Состав десяти крупнейших компаний к 2011 году снова обновился на 60%. Технологические гиганты Apple, Microsoft и Google в последнюю декаду росли лучше S&P 500. Четыре эмитента принесли своим акционерам убытки.

2021—… Сегодня еще вчерашние лидеры не выглядят убедительно. Подавляющее число гигантов проигрывает индексу на длинной дистанции. Многие из них приносят инвесторам убытки. Капитализация крупных компаний перестает расти прежними темпами или начинает снижаться, а их место занимают новички. В результате каждые десять лет состав первой десятки S&P 500 обновлялся более чем на половину.

Сейчас большинство компаний с большой капитализацией относится к сектору информационных технологий. К успешным Apple, Microsoft, Alphabet присоединились Amazon, Facebook и Tesla, которые так или иначе можно отнести к технологическим компаниям.

Сложно сказать, какие названия займут первые строчки S&P 500 через 10—20 лет. Кажется, что пустившие корни технологические корпорации вечны, но это не так. В 80-х годах прошлого века инвесторы, вероятно, так же думали о нефтяных гигантах. Сегодня активно развиваются и субсидируются компании из таких отраслей, как возобновляемая энергетика и биотехнологии. Вполне возможно, что какая-то из них станет новой Apple или Amazon.

Топ-10 на начало 1991 года и индекс S&P 500, доходность за 30 лет

| Название | Сектор | Доходность |

|---|---|---|

| IBM | Информационные технологии | 297% |

| Exxon | Нефть и газ | 219% |

| General Electric | Промышленность | 111% |

| Philip Morris | Товары первой необходимости | — |

| Royal Dutch Petroleum | Нефть и газ | — |

| Bristol-Myers Squibb | Здравоохранение | 278% |

| Merck | Здравоохранение | 436% |

| Walmart | Товары первой необходимости | 1647% |

| AT&T | Коммуникационные услуги | 120% |

| Coca-Cola | Товары первой необходимости | 800% |

| S&P 500 | — | 992% |

Топ-10 на начало 1991 года и индекс S&P 500, доходность за 30 лет

| IBM | |

| Сектор | Информационные технологии |

| Доходность | 297% |

| Exxon | |

| Сектор | Нефть и газ |

| Доходность | 219% |

| General Electric | |

| Сектор | Промышленность |

| Доходность | 111% |

| Philip Morris | |

| Сектор | Товары первой необходимости |

| Доходность | — |

| Royal Dutch Petroleum | |

| Сектор | Нефть и газ |

| Доходность | — |

| Bristol-Myers Squibb | |

| Сектор | Здравоохранение |

| Доходность | 278% |

| Merck | |

| Сектор | Здравоохранение |

| Доходность | 436% |

| Walmart | |

| Сектор | Товары первой необходимости |

| Доходность | 1647% |

| AT&T | |

| Сектор | Коммуникационные услуги |

| Доходность | 120% |

| Coca-Cola | |

| Сектор | Товары первой необходимости |

| Доходность | 800% |

| S&P 500 | |

| Сектор | — |

| Доходность | 992% |

Топ-10 на начало 2001 года и индекс S&P 500, доходность за 20 лет

| Название | Сектор | Доходность |

|---|---|---|

| General Electric | Промышленность | −76% |

| ExxonMobil | Нефть и газ | −2% |

| Pfizer | Здравоохранение | −14% |

| Citigroup | Финансы | −89% |

| Cisco Systems | Информационные технологии | 20% |

| Walmart | Товары первой необходимости | 154% |

| Microsoft | Информационные технологии | 628% |

| AIG | Финансы | −97% |

| Merck | Здравоохранение | 0% |

| Intel | Информационные технологии | 35% |

| S&P 500 | — | 175% |

Топ-10 на начало 2001 года и индекс S&P 500, доходность за 20 лет

| General Electric | |

| Сектор | Промышленность |

| Доходность | −76% |

| ExxonMobil | |

| Сектор | Нефть и газ |

| Доходность | −2% |

| Pfizer | |

| Сектор | Здравоохранение |

| Доходность | −14% |

| Citigroup | |

| Сектор | Финансы |

| Доходность | −89% |

| Cisco Systems | |

| Сектор | Информационные технологии |

| Доходность | 20% |

| Walmart | |

| Сектор | Товары первой необходимости |

| Доходность | 154% |

| Microsoft | |

| Сектор | Информационные технологии |

| Доходность | 628% |

| AIG | |

| Сектор | Финансы |

| Доходность | −97% |

| Merck | |

| Сектор | Здравоохранение |

| Доходность | 0% |

| Intel | |

| Сектор | Информационные технологии |

| Доходность | 35% |

| S&P 500 | |

| Сектор | — |

| Доходность | 175% |

Топ-10 на начало 2011 года и индекс S&P 500, доходность за 10 лет

| Название | Сектор | Доходность |

|---|---|---|

| ExxonMobil | Нефть и газ | −49% |

| Apple | Информационные технологии | 995% |

| Microsoft | Информационные технологии | 702% |

| Berkshire Hathaway | Финансы | 184% |

| General Electric | Промышленность | −44% |

| Walmart | Товары первой необходимости | 157% |

| Информационные технологии | 483% | |

| Chevron | Нефть и газ | −11% |

| IBM | Информационные технологии | −22% |

| Procter & Gamble | Товары первой необходимости | 120% |

| S&P 500 | — | 192% |

Топ-10 на начало 2011 года и индекс S&P 500, доходность за 10 лет

| ExxonMobil | |

| Сектор | Нефть и газ |

| Доходность | −49% |

| Apple | |

| Сектор | Информационные технологии |

| Доходность | 995% |

| Microsoft | |

| Сектор | Информационные технологии |

| Доходность | 702% |

| Berkshire Hathaway | |

| Сектор | Финансы |

| Доходность | 184% |

| General Electric | |

| Сектор | Промышленность |

| Доходность | −44% |

| Walmart | |

| Сектор | Товары первой необходимости |

| Доходность | 157% |

| Сектор | Информационные технологии |

| Доходность | 483% |

| Chevron | |

| Сектор | Нефть и газ |

| Доходность | −11% |

| IBM | |

| Сектор | Информационные технологии |

| Доходность | −22% |

| Procter & Gamble | |

| Сектор | Товары первой необходимости |

| Доходность | 120% |

| S&P 500 | |

| Сектор | — |

| Доходность | 192% |

Топ-10 на начало 2021 года

| Название | Сектор |

|---|---|

| Apple | Информационные технологии |

| Microsoft | Информационные технологии |

| Amazon | Товары второй необходимости |

| Коммуникационные услуги | |

| Tesla | Товары второй необходимости |

| Alphabet (Class A) | Коммуникационные услуги |

| Alphabet (Class C) | Коммуникационные услуги |

| Berkshire Hathaway | Финансы |

| Johnson & Johnson | Здравоохранение |

| J. P. Morgan Chase | Финансы |

Топ-10 на начало 2021 года

| Apple | Информационные технологии |

| Microsoft | Информационные технологии |

| Amazon | Товары второй необходимости |

| Коммуникационные услуги | |

| Tesla | Товары второй необходимости |

| Alphabet (Class A) | Коммуникационные услуги |

| Alphabet (Class C) | Коммуникационные услуги |

| Berkshire Hathaway | Финансы |

| Johnson & Johnson | Здравоохранение |

| J. P. Morgan Chase | Финансы |

Топ-10 на начало 1981 года

| Название | Сектор |

|---|---|

| IBM | Информационные технологии |

| AT&T | Коммуникационные услуги |

| Exxon | Нефть и газ |

| Standard Oil of Indiana | Нефть и газ |

| Schlumberger | Нефть и газ |

| Shell Oil | Нефть и газ |

| Mobil | Нефть и газ |

| Standard Oil of California | Нефть и газ |

| Atlantic Richfield | Нефть и газ |

| General Electric | Промышленность |

Топ-10 на начало 1981 года

| IBM | Информационные технологии |

| AT&T | Коммуникационные услуги |

| Exxon | Нефть и газ |

| Standard Oil of Indiana | Нефть и газ |

| Schlumberger | Нефть и газ |

| Shell Oil | Нефть и газ |

| Mobil | Нефть и газ |

| Standard Oil of California | Нефть и газ |

| Atlantic Richfield | Нефть и газ |

| General Electric | Промышленность |

Больше возможностей и рисков для инвестора

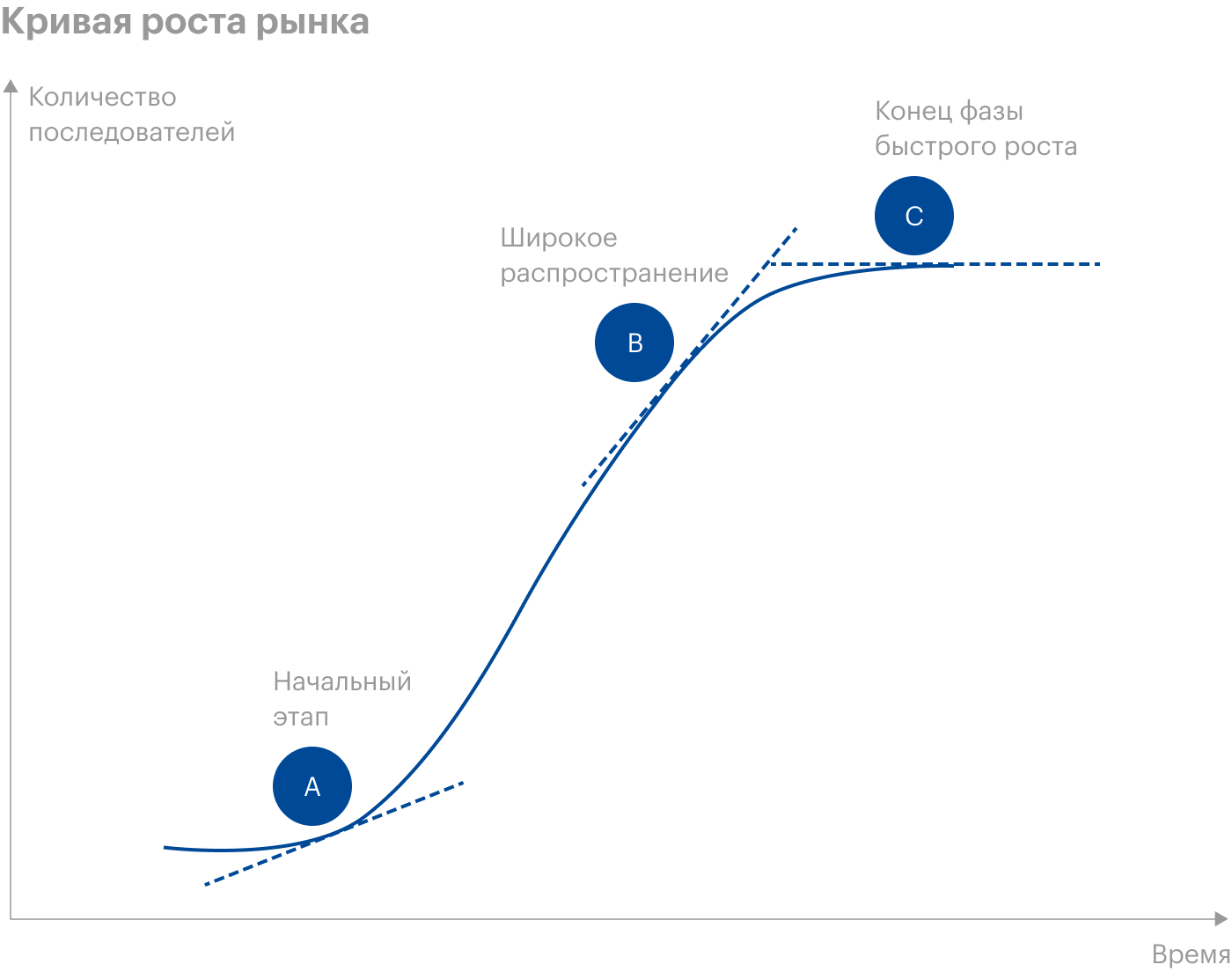

В развитии любой отрасли или технологии можно выделить три этапа: начало развития, период широкого распространения и конец фазы быстрого роста. Экономист Майкл Мобуссин в своей книге «Больше, чем вы знаете» сравнивает объемы продаж в отрасли с S-образной кривой.

В самом начале, в точке A, инвесторы прогнозируют относительно низкий рост финансовых результатов компаний из новой отрасли. В момент устойчивого развития, в точке B, они экстраполируют свои ожидания, предполагая дальнейший бурный рост. В точке C инвесторы ограничивают завышенные ожидания, а цены на акции компаний корректируются.

Очевидно, что акции крупных компаний выгоднее приобретать до того, как они становятся крупными. Покупать в точке A, продавать в точке B. Также нужно учитывать, что из-за конкуренции далеко не каждая компания развивающейся отрасли сможет стать победителем. Способность вовремя находить таких победителей и отличает успешного инвестора.

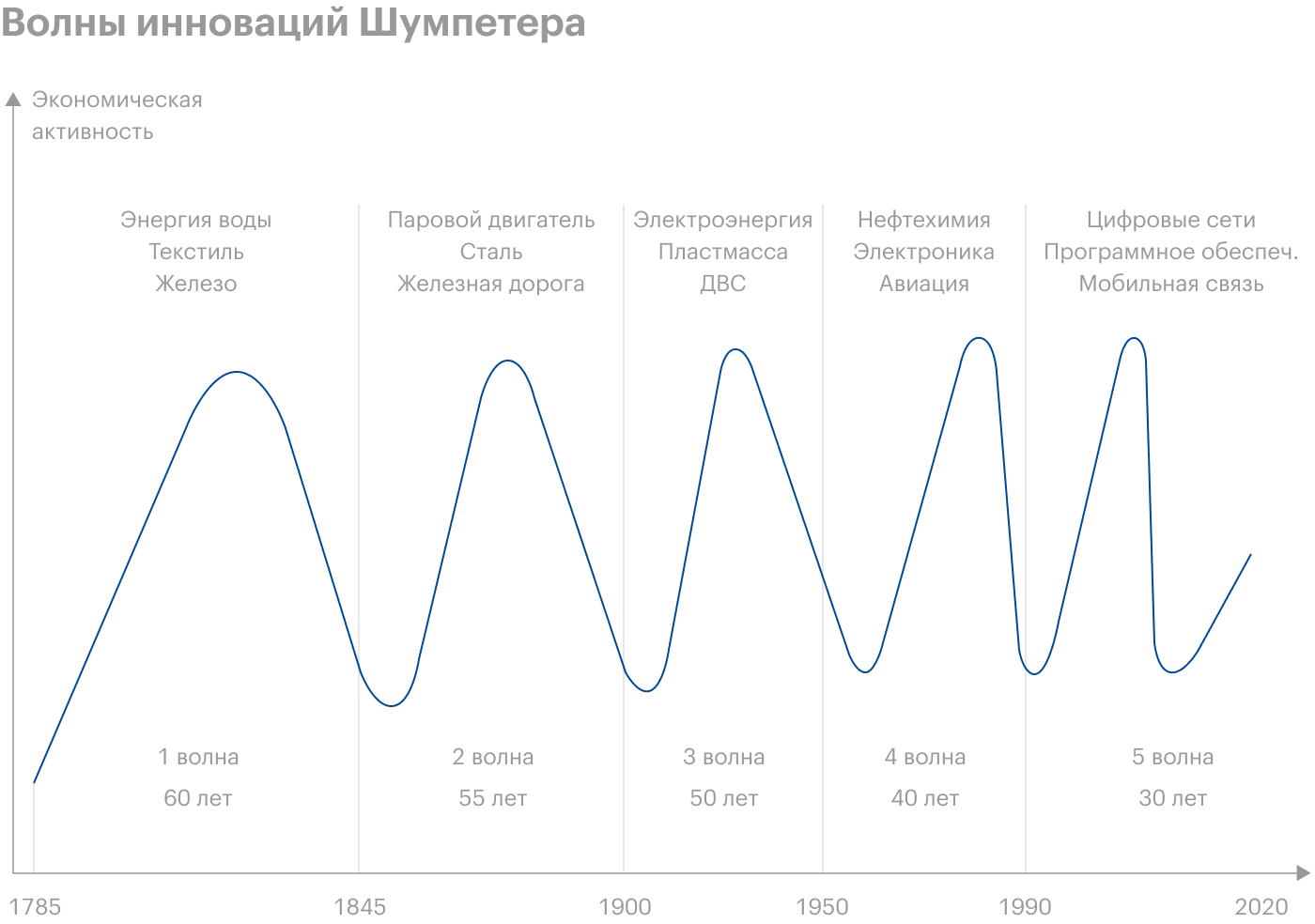

Со временем технологические уклады все быстрее сменяют друг друга. Это видно по волнам инноваций Шумпетера. Австрийский экономист отмечал, что из-за быстрого развития технологий каждая последующая волна инноваций становится короче. Хорошая новость в том, что это дает инвестору больше возможностей для покупки новых перспективных компаний.

Быстрая смена технологических укладов также несет в себе риски. Жизненный цикл отраслей укорачивается. Временной отрезок между точками A и B на S-образной кривой уменьшается. Инвестор должен быть бдительным, чтобы не остаться с акциями бесперспективных компаний на руках. По данным агентства Innosight, среднее время нахождения компании в списке S&P 500 к 2027 году сократится до 12 лет.

Выводы

Акции крупных компаний-брендов популярны среди инвесторов. Такие компании надежны, но на длинной дистанции часто проигрывают индексу широкого рынка. Выручка лидеров со временем начинает стагнировать, в то время как состав индекса регулярно пополняется перспективными, растущими компаниями.

Технологические циклы становятся короче и быстрее сменяют друг друга. Это хорошо, так как появляется больше возможностей для покупки акций перспективных компаний в начале их развития. При этом инвестиционные риски растут: лидеры начинают быстрее терять свое технологическое преимущество. Вероятно, стратегия «купи и держи» в отношении акций крупных компаний может оказаться не такой эффективной.