Разбор финансовых результатов «Юнипро» за третий квартал

«Юнипро» (MOEX: UPRO) — это российская энергогенерирующая компания, основная деятельность которой — производство и продажа электрической энергии и мощности. Компания владеет пятью станциями: Сургутской ГРЭС-2, Березовской ГРЭС, Шатурской ГРЭС, Яйвинской ГРЭС и Смоленской ГРЭС.

Финансовые результаты

В начале ноября «Юнипро» представила финансовые результаты за третий квартал 2021 года, которые в среднем выросли на 25%, если сравнивать их с аналогичными показателями прошлого года.

Производство электроэнергии. Рост электропотребления в России привел к увеличению производства «Юнипро». Компания за девять месяцев 2021 года выработала на 6,2% больше электроэнергии, чем в прошлом году, — до 32,6 ТВт·ч, или 32,6 млрд кВт·ч.

Для сравнения: всего в России с января по сентябрь 2021 года было произведено 821,8 млрд кВт·ч, а это означает, что «Юнипро» выработала 4% от общероссийского результата.

При этом более высокая загрузка паросиловых блоков Шатурской и Смоленской ГРЭС привела к увеличению доли топливных расходов в себестоимости по сравнению с аналогичным периодом прошлого года.

Производство электроэнергии «Юнипро», млрд кВт·ч

| 2017 | 48,2 |

| 2018 | 46,6 |

| 2019 | 46,4 |

| 2020 | 41,7 |

| 9м2021 | 32,6 |

Производство электроэнергии «Юнипро», млрд кВт·ч

| 2017 | 48,2 |

| 2018 | 46,6 |

| 2019 | 46,4 |

| 2020 | 41,7 |

| 9м2021 | 32,6 |

Факторы роста. Кроме увеличения производства электроэнергии, «Юнипро» выделяет еще пять факторов, которые помогли компании показать хорошие результаты:

- Завершение ремонтных работ на энергоблоке № 3 Березовской ГРЭС и возобновление платежей по ДПМ с мая 2021 года. Это полностью компенсировало финансовые потери от перехода четырех парогазовых энергоблоков Шатурской, Яйвинской ГРЭС и Сургутской ГРЭС-2 из ДПМ в оплату мощности по тарифам КОМ и РД.

- Рост цены РСВ в первой ценовой зоне. Компания связывает это с увеличением электропотребления в России на фоне постепенного выхода экономики страны из кризиса.

- Смягчение ограничений по соглашению ОПЕК+.

- Рекордно высокая температура, которая наблюдалась летом 2021 года.

- Увеличение экспорта электроэнергии в Финляндию и страны Балтии.

Выручка и чистая прибыль. Благодаря позитивным рыночным факторам в первой ценовой зоне «Юнипро» удалось продемонстрировать хорошие финансовые результаты.

Выручка в третьем квартале 2021 года увеличилась на 25%, с 17,242 млрд до 21,623 млрд рублей, в сравнении с аналогичным периодом прошлого года. Чистая прибыль год к году выросла на 26% — с 3,244 млрд до 4,081 млрд рублей.

Выручка по договорам с покупателями, млрд рублей

| Выручка | Доля в общих результатах | |

|---|---|---|

| Электроэнергия и мощность | 21,445 | 99,2% |

| Тепловая энергия | 0,067 | 0,3% |

| Прочая выручка | 0,111 | 0,5% |

Выручка по договорам с покупателями, млрд рублей

| Электроэнергия и мощность | |

| Выручка | 21,445 |

| Доля в общих результатах | 99,2% |

| Тепловая энергия | |

| Выручка | 0,067 |

| Доля в общих результатах | 0,3% |

| Прочая выручка | |

| Выручка | 0,111 |

| Доля в общих результатах | 0,5% |

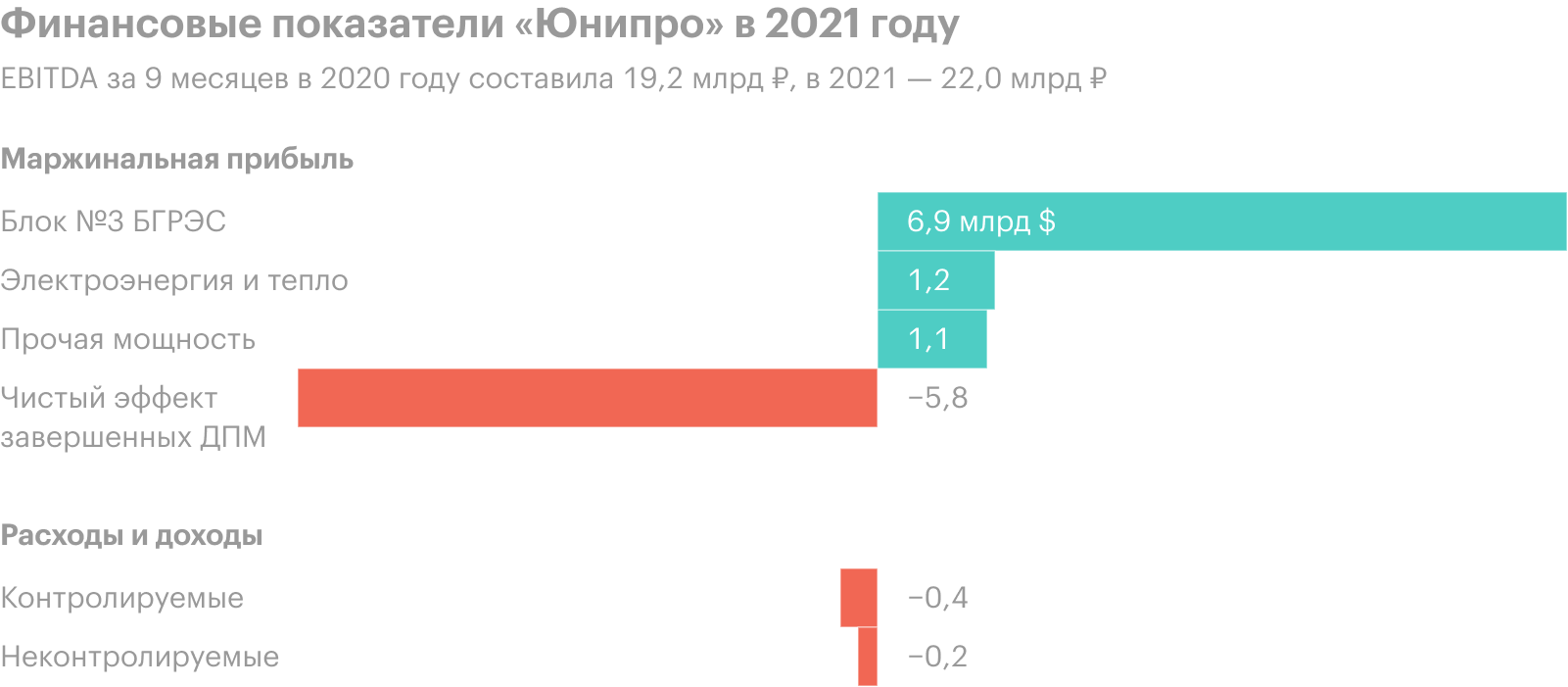

EBITDA и чистый долг. Рост производства электроэнергии и цен в первой ценовой зоне привели в третьем квартале 2021 года к увеличению EBITDA на 23% — с 6,134 млрд до 7,57 млрд рублей. При этом главным негативным моментом стал рост расходов: единоразовых, относимых к энергоблоку № 3 Березовской ГРЭС, и операционных, которые все равно остались на стабильном уровне. Долговая нагрузка компании не вызывает беспокойства: чистый долг у «Юнипро» отрицательный.

Вместе с хорошими финансовыми результатами менеджмент увеличил свой прогноз годового роста EBITDA до 27—29 млрд рублей с 26—28 млрд рублей по прошлому плану.

Основные причины повышения прогноза: нереализованные риски, связанные с энергоблоком № 3 Березовской ГРЭС, положительный эффект от восстановления российской экономики и ослабление ограничений ОПЕК+.

Динамика EBITDA, млрд рублей

| 2018 | 27,9 |

| 2019 | 29,6 |

| 2020 | 26,4 |

| Прогноз 2021 | 27—29 |

| Прогноз 2022 | 33—37 |

Динамика EBITDA, млрд рублей

| 2018 | 27,9 |

| 2019 | 29,6 |

| 2020 | 26,4 |

| Прогноз 2021 | 27—29 |

| Прогноз 2022 | 33—37 |

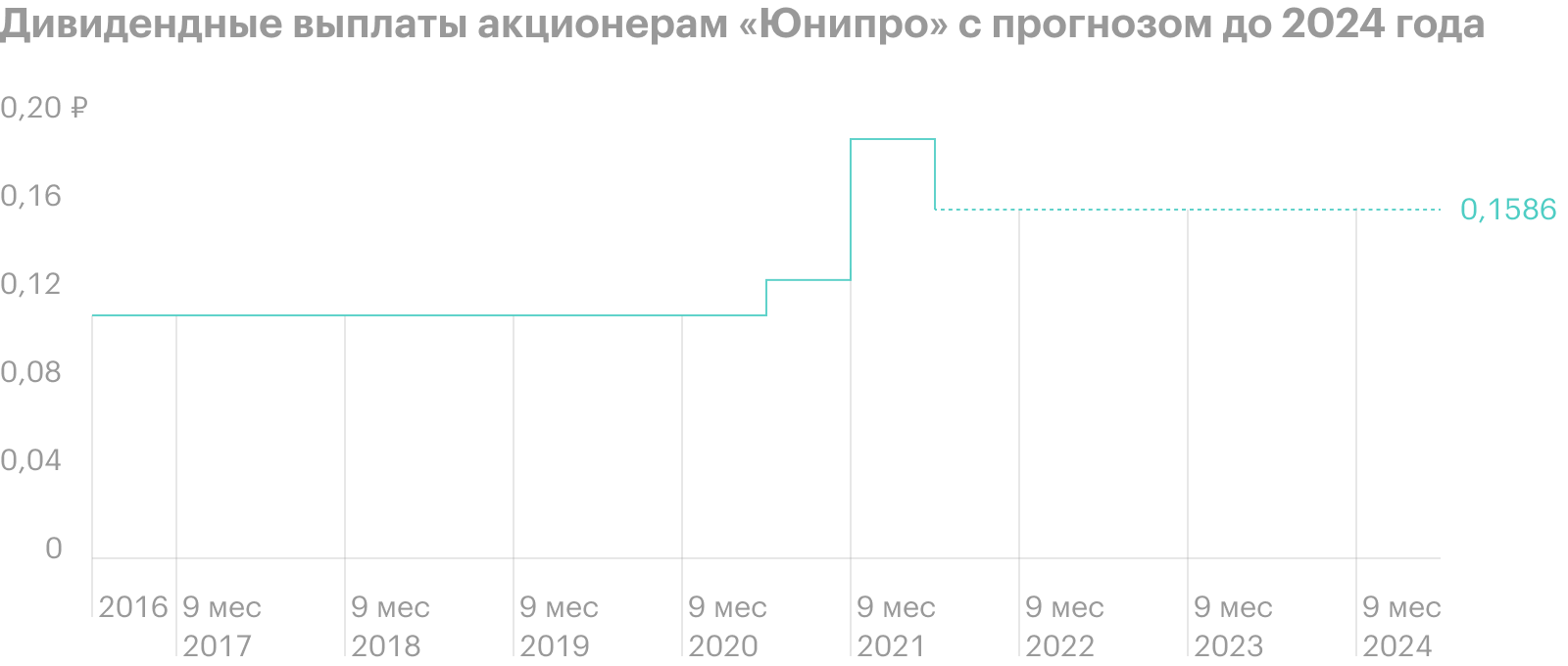

Дивиденды

Многим частным инвесторам российские энергетические компании нравятся тем, что у них стабильно высокие дивидендные выплаты. И «Юнипро» в этом плане лидер. Компания до 2024 года зафиксировала свое дивидендное распределение на уровне 20 млрд рублей в год, что соответствует ежегодной выплате 0,317 ₽ на акцию. Годовая дивидендная доходность до 2024 года — 11%.

Распределение «Юнипро» проводит дважды в год: равными выплатами, за 9 и 12 месяцев. Исторически первая выплата проходит в конце осени — начале зимы, а финальный дивиденд — летом. Ближайшее распределение — это выплата за 9 месяцев 2021 года, которая официально уже анонсирована.

За 9 месяцев 2021 года «Юнипро» выплатит свои акционерам 12 млрд рублей, из которых 10 млрд рублей — стандартное распределение, 2 млрд рублей — доплата за 2020 год, так как компания удержала эти деньги в связи со слабыми результатами в первом квартале 2021 года. Дивиденд за 9 месяцев 2021 года составит 0,1903 ₽. Текущая дивидендная доходность — 6,7%. Дата закрытия реестра — 17 декабря.

Сравнение с конкурентами

«Юнипро» обладает самыми высокими мультипликаторами в российском энергетическом секторе. Это объясняется щедрыми дивидендными выплатами: компания распределяет практически 100% чистой прибыли против 65% у «Энел России», 50% у «Русгидро», ТГК-1, ОГК-2 и «Мосэнерго» и 25% у «Интер РАО».

Сравнение с конкурентами

| EV / EBITDA | P / E | Дивдоходность | Чистый долг / EBITDA | |

|---|---|---|---|---|

| «Юнипро» | 5,91 | 10,86 | 11% | −0,1 |

| «Энел Россия» | 7,81 | 10,7 | 9,5% | 3,54 |

| ОГК-2 | 3,27 | 4,89 | 8% | 1,09 |

| ТГК-1 | 2,14 | 4,57 | 8% | 0,29 |

| «Мосэнерго» | 2,62 | 8,73 | 8% | 0,12 |

| «Русгидро» | 4,14 | 8,63 | 6,5% | 1,24 |

| «Интер РАО» | 2,24 | 5,69 | 4% | −1,25 |

Сравнение с конкурентами

| «Юнипро» | |

| EV / EBITDA | 5,91 |

| P / E | 10,86 |

| Дивдоходность | 11% |

| Чистый долг / EBITDA | −0,1 |

| «Энел Россия» | |

| EV / EBITDA | 7,81 |

| P / E | 10,7 |

| Дивдоходность | 9,5% |

| Чистый долг / EBITDA | 3,54 |

| ОГК-2 | |

| EV / EBITDA | 3,27 |

| P / E | 4,89 |

| Дивдоходность | 8% |

| Чистый долг / EBITDA | 1,09 |

| ТГК-1 | |

| EV / EBITDA | 2,14 |

| P / E | 4,57 |

| Дивдоходность | 8% |

| Чистый долг / EBITDA | 0,29 |

| «Мосэнерго» | |

| EV / EBITDA | 2,62 |

| P / E | 8,73 |

| Дивдоходность | 8% |

| Чистый долг / EBITDA | 0,12 |

| «Русгидро» | |

| EV / EBITDA | 4,14 |

| P / E | 8,63 |

| Дивдоходность | 6,5% |

| Чистый долг / EBITDA | 1,24 |

| «Интер РАО» | |

| EV / EBITDA | 2,24 |

| P / E | 5,69 |

| Дивдоходность | 4% |

| Чистый долг / EBITDA | −1,25 |

Что в итоге

В 2021 году «Юнипро» сохраняет все те же драйверы роста, что и раньше: компания демонстрирует уверенные финансовые результаты, годовую дивидендную доходность 11%, низкую долговую нагрузку и умеренные капитальные расходы на фоне отсутствия побед в конкурсных отборах новых ДПМ-проектов. Например, в недавнем конкурсном отборе победил конкурент — «Фортум».

Все это указывает инвесторам, что «Юнипро» продолжит распределять прибыль согласно своему плану до 2024 года и акционеры ближайшие три года будут получать двузначную дивидендную доходность.

У компании есть два негативных драйвера. Первый — высокая оценка, которая, вероятно, ближайшие три года будет выше значений конкурентов ввиду больших дивидендных выплат. Второй — возможность продажи некоторых активов «Юнипро» в рамках перехода к ВИЭ. Главным претендентом на покупку этих активов называют СУЭК, который последний несколько лет скупает на российском рынке угольные станции.