Как я понадеялся на ОФЗ и столкнулся с просадкой портфеля

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Расскажу свою недолгую историю инвестора, надеюсь на понимание и советы. Может быть, даже мой опыт послужит уроком.

Пару месяцев назад я прошел курс Т—Ж, открыл брокерский счет и перевел на него большую часть своих сбережений. При этом оставил финподушку в объеме двух зарплат, как порядочный.

Половину денег я вложил в ОФЗ. Когда выбирал их, особо не думал, какие именно ОФЗ стоит брать. Так считал: «ОФЗ они и есть ОФЗ, надежные». В общем, взял ОФЗ с наибольшей доходностью в списке доступных. В первые пару дней все было ок, но потом они стали падать.

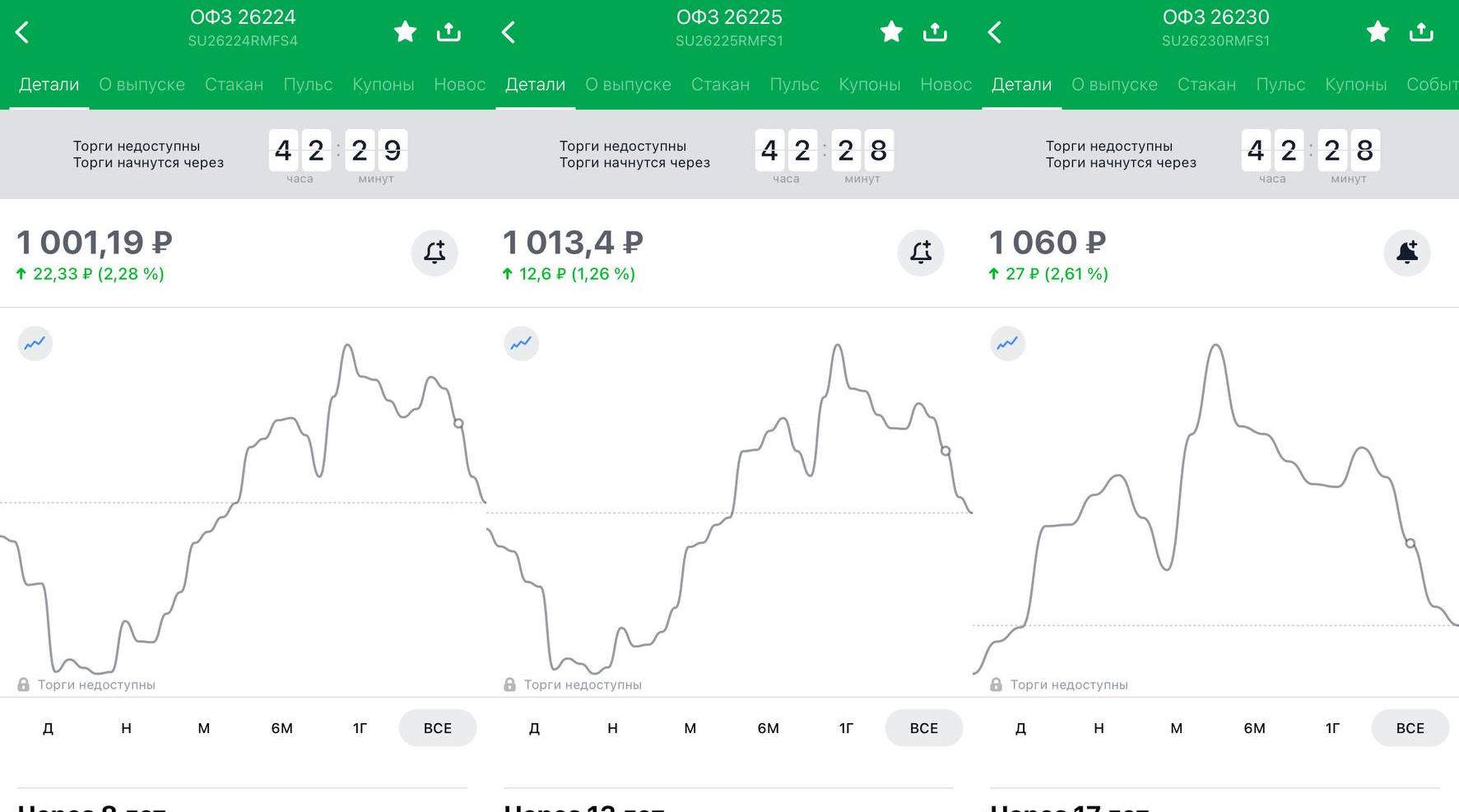

Я начал осознавать, что случилось: бумаги, которые я купил, были дороже номинала, да еще и на сходящем тренде. ОФЗ 26225, 26224 и 26230 — все эти бумаги уверенно падают и, кажется, их падение остановится не скоро. Пока я потерял на них по -5%, но дальше можно ждать чего угодно. Вроде ждал от ОФЗ стабильности, а получил падение — сейчас это самая просевшая часть портфеля.

В общем, я теперь не понимаю, чего ждать от этих бумаг и сколько я на них еще успею потерять средств. Выводы пока сделал такие:

- ОФЗ может и стабильные, но нельзя терять бдительность.

- Брать ОФЗ дороже номинала опасно, нет никаких гарантий, что цена отскочит на прежний уровень.

В связи с чем мои вопросы к сообществу:

- Что вообще влияет на цену ОФЗ?

- Как быть: фиксировать минус или ждать роста (но чего ждать)?

- Складывается впечатление, что на графике цена бумаг похожа на синусоиду, это иллюзия или нет?