Количество клиентов на Мосбирже выросло с 3 до 15,3 млн за два года, поэтому если вы и не начали инвестировать, то наверняка уже об этом задумывались.

Мы подготовили 4 инвестиционные стратегии, которые помогут стать инвестором без лишнего риска и долгой аналитики. Инвестирование по этим стратегиям решает главную боль начинающего инвестора: а что вообще покупать.

Как начать инвестировать

Для этого нужно открыть брокерский счет и решить, что покупать.

Чтобы открыть счет, скачайте приложение Тинькофф Инвестиций: в этом материале покажем, почему им удобно пользоваться, и расскажем, как правильно собрать свой первый портфель.

А если вы впервые слышите о бирже и не знаете, что там вообще можно купить, вот немного важной матчасти.

Консервативный портфель 40 / 60

40 / 60 означает, что портфель будет состоять на 40% из паев фондов на акции и на 60% — из паев фондов на облигации. Большая часть облигаций в портфеле сделает его более стабильным — можно будет получать более-менее прогнозируемый доход с минимумом стресса.

Кроме деления на акции и облигации нужно поделить портфель еще и по валютам, чтобы снизить валютный риск. Часть с акциями поделим на рубли и доллары поровну, а в облигациях большую часть возьмем в рублях, а меньшую — в долларах.

Кому подойдет. Тем, кто не привык сильно рисковать: портфель нацелен на сохранение капитала.

Рекомендуемый срок инвестиций. 3—5 лет.

Возможная доходность. 14,84% в среднем в год без учета инфляции и валютной переоценки активов.

Как мы считали доходность. Здесь и далее доходность посчитана на основе трехлетних исторических данных фондов. В качестве облигаций США рассматривали 5—10-летние казначейские облигации с защитой от инфляции (TIPS). Облигации РФ — среднесрочные облигации федерального займа (ОФЗ). Помните: на бирже нет никаких гарантий — доходность в прошлом не гарантирует, что такая же доходность будет в будущем.

Здесь и далее: раздел «Что можно купить» содержит названия фондов, которые соответствуют активу из первого столбца. Например, чтобы инвестировать в акции РФ, можно купить на выбор один из фондов SBMX, TMOS и VTBX. И помните — это не инвестиционная рекомендация, а пример наполнения портфеля.

Агрессивный 60 / 20 / 20

В этом портфеле больше акций — у него выше потенциальная доходность, но и риск просадки тоже выше. Кроме фондов на акции и облигации мы добавляем в портфель драгоценные металлы — золото и серебро. Обычно они хорошо проявляют себя в периоды высокой инфляции.

Кому подойдет. Тем, кто нацелен на агрессивное приумножение капитала и не боится сильных просадок портфеля.

Рекомендуемый срок инвестиций. От 10 лет.

На что можно рассчитывать. 20,2% в среднем в год без учета инфляции и валютной переоценки активов.

Антиинфляционный

Мировая инфляция с 2020 года растет с ускорением — и это может затянуться. Чтобы угнаться за инфляцией, стоит держать часть капитала в недвижимости, материальных активах и драгоценных металлах. Инвестиционный портфель также можно составить с акцентом на инструменты, которые хорошо проявляют себя в периоды роста цен.

Кому подойдет. Тем, кто не боится сильных просадок портфеля и считает, что инфляция будет неудержимо расти: портфель рассчитан на защиту от прогрессирующей инфляции.

Рекомендуемый срок инвестиций. От 1 года.

На что можно рассчитывать. 11% в среднем в год при умеренной инфляции, при повышенной — больше. Без учета инфляции и валютной переоценки активов.

Всепогодный

Одна из самых известных стратегий среди инвесторов. В таком портфеле ставка на разноплановые инструменты, которые при одинаковых условиях ведут себя по-разному. Например, когда акции падают, обычно цена на золото растет. Таким образом, один класс активов компенсирует движение по другому — за счет этого достигается устойчивость портфеля. Мы подробно рассматривали эту стратегию в статье «Как работает всепогодный портфель».

Принципы этой стратегии лежат в основе российских БПИФов, управляющих смешанными активами: TRUR и OPNW. Стоит отметить, что TRUR — это актив, в который инвестируются деньги, если вы пользуетесь Инвесткопилкой Тинькофф. Помимо TRUR, выраженного в рублях, есть долларовый и евровый аналоги — TUSD и TEUR.

Таким образом, воплотить данную стратегию можно просто через покупку перечисленных выше фондов. Но можно собрать свой вариант всепогодного портфеля — например, как показано ниже.

Кому подойдет. Тем, кто не стремится обогнать рынок и предпочитает стабильность. Портфель сбалансирован так, чтобы не зависеть от ситуации на рынке.

Рекомендуемый срок. Любой.

На что можно рассчитывать. 13,2% в среднем в год без учета инфляции и валютной переоценки активов.

Как всё это купить

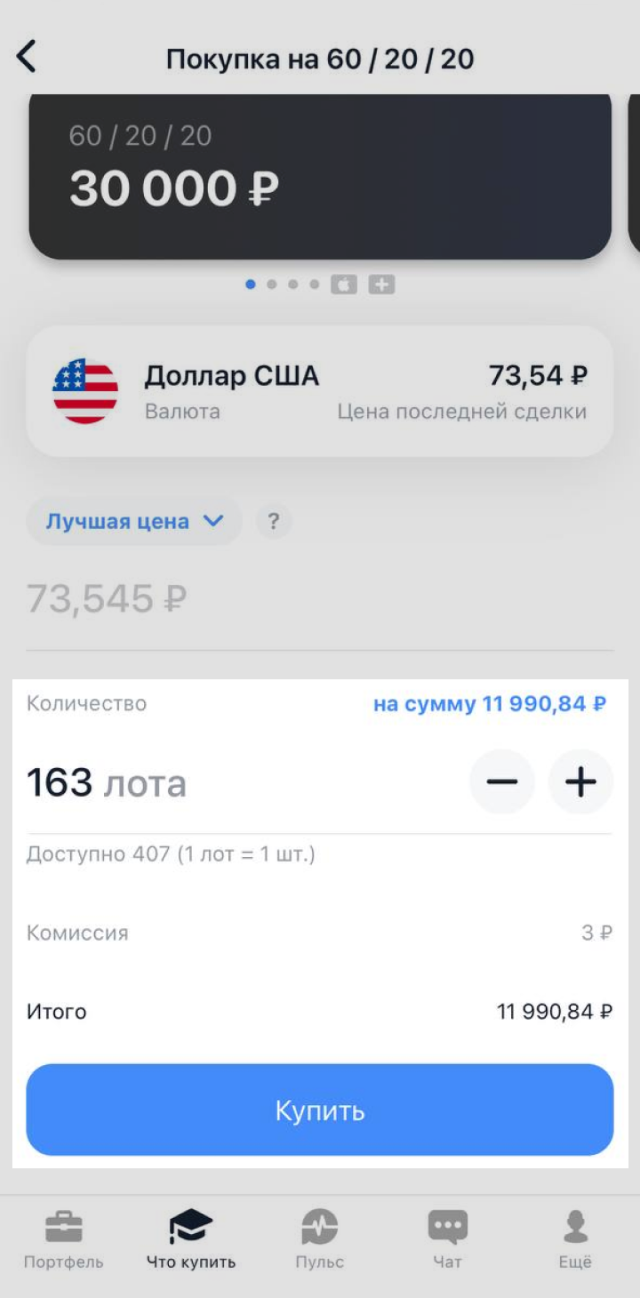

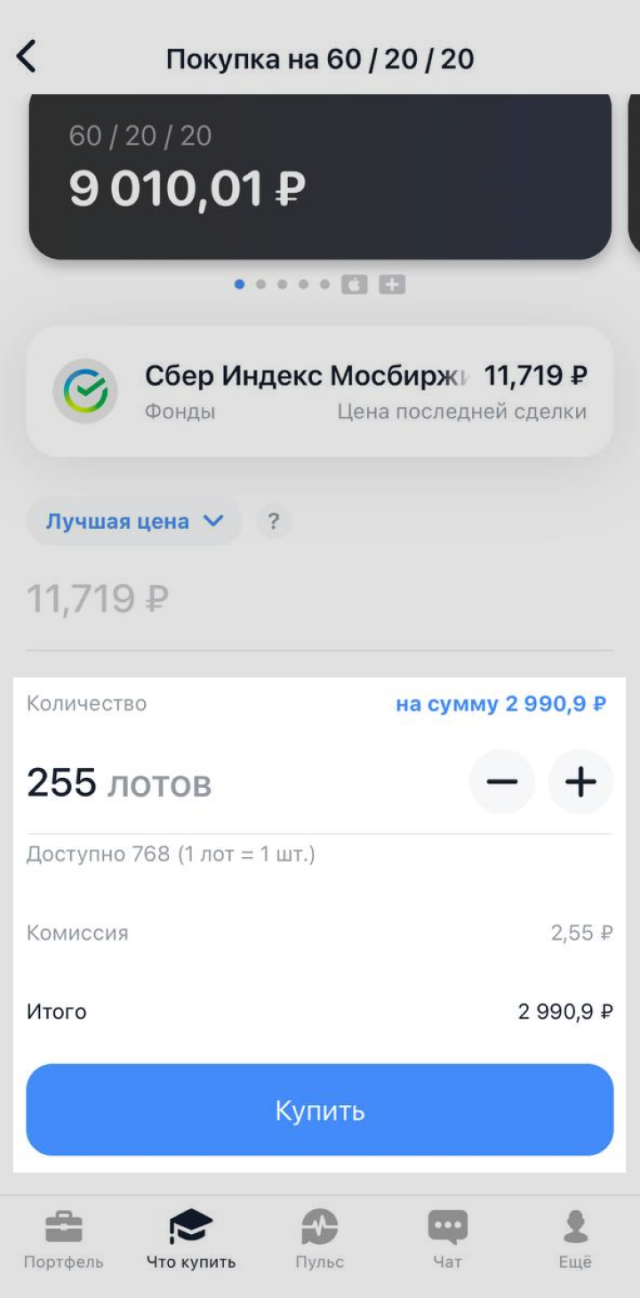

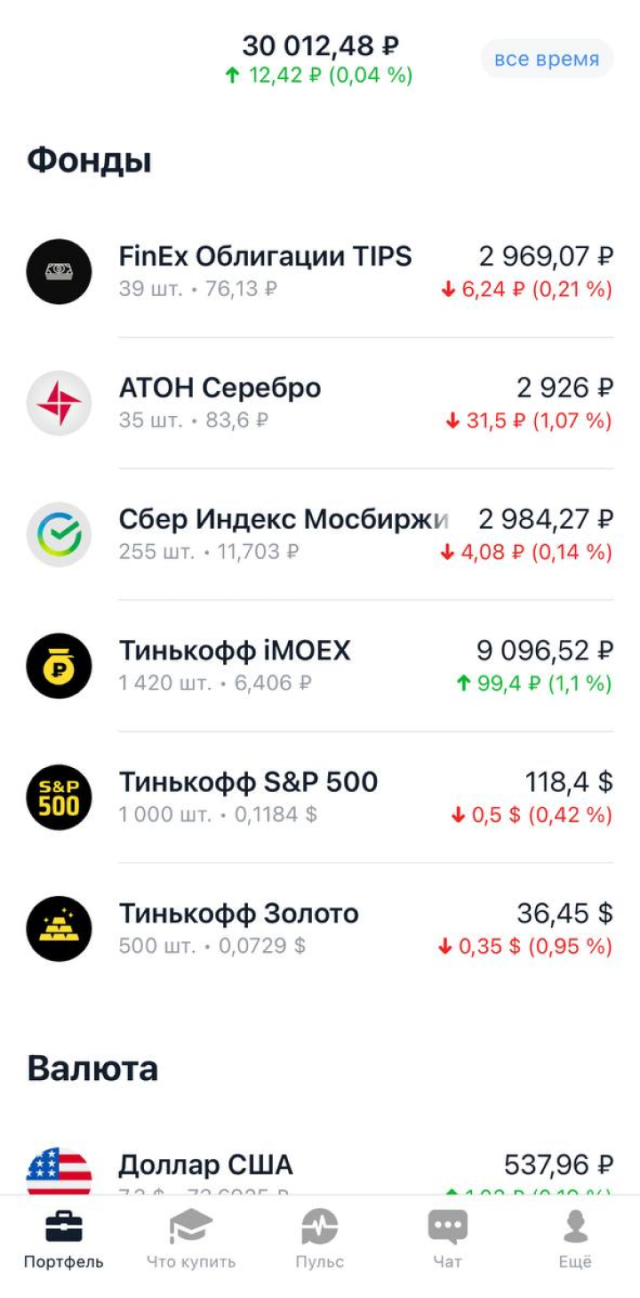

Разберемся на примере Тинькофф Инвестиций, как и что покупать. Например, у нас есть 30 000 ₽, которые мы хотим вложить по стратегии 60 / 20 / 20, которую рассматривали выше. Заодно разберемся, как купить доллары по выгодному курсу.

Что и в каких пропорциях купим по стратегии 60 / 20 / 20 на 30 000 ₽

| Акции США | |

| Доля | 30% |

| Какую сумму потратим | 9000 ₽ |

| Что можно купить | TSPX |

| Акции РФ | |

| Доля | 30% |

| Какую сумму потратим | 9000 ₽ |

| Что можно купить | TMOS |

| Облигации РФ | |

| Доля | 10% |

| Какую сумму потратим | 3000 ₽ |

| Что можно купить | SBGB |

| Облигации США | |

| Доля | 10% |

| Какую сумму потратим | 3000 ₽ |

| Что можно купить | FXTP |

| Золото | |

| Доля | 10% |

| Какую сумму потратим | 3000 ₽ |

| Что можно купить | TGLD |

| Серебро | |

| Доля | 10% |

| Какую сумму потратим | 3000 ₽ |

| Что можно купить | AMSL |

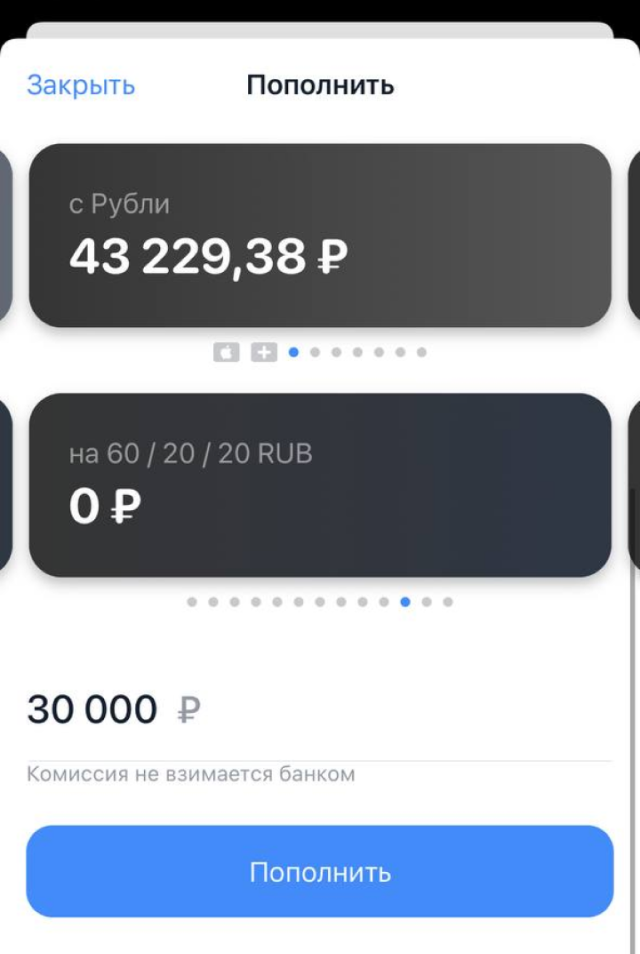

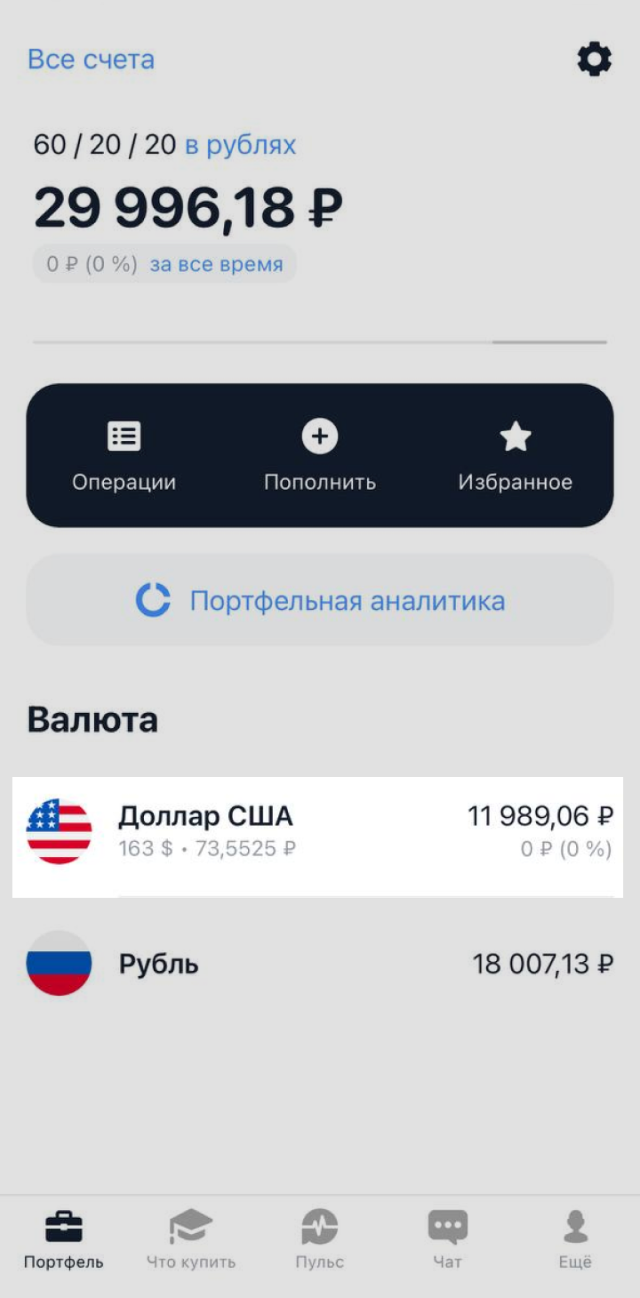

Пополняем счет на 30 000 ₽. Можно перевести деньги с карты любого банка или даже через Apple Pay. Деньги поступят сразу же:

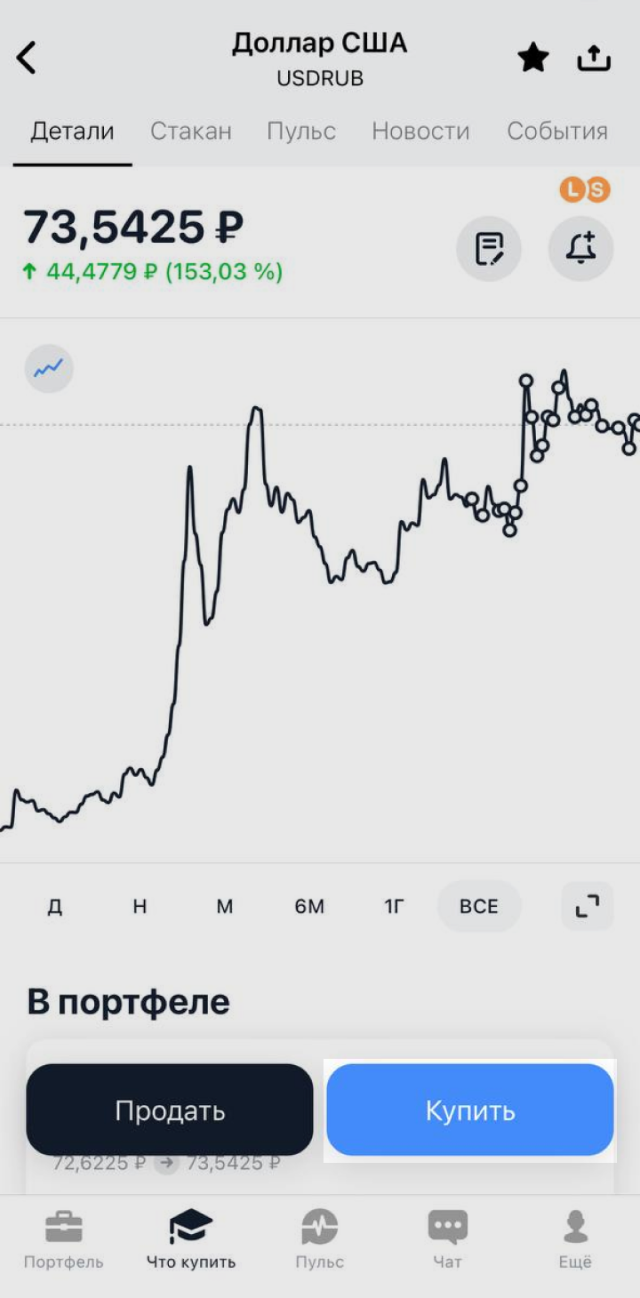

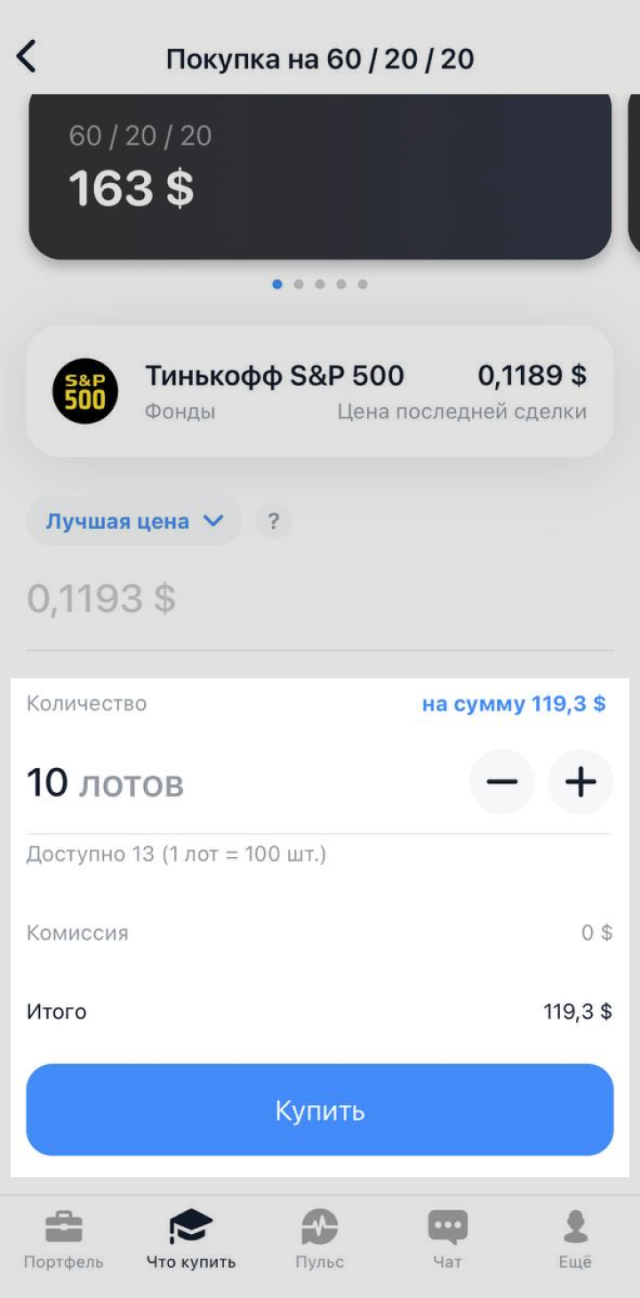

Покупаем доллары. Некоторые активы можно купить только за доллар — в нашем случае это TSPX и TGLD. Итого нам нужно перевести в доллары 12 000 ₽.

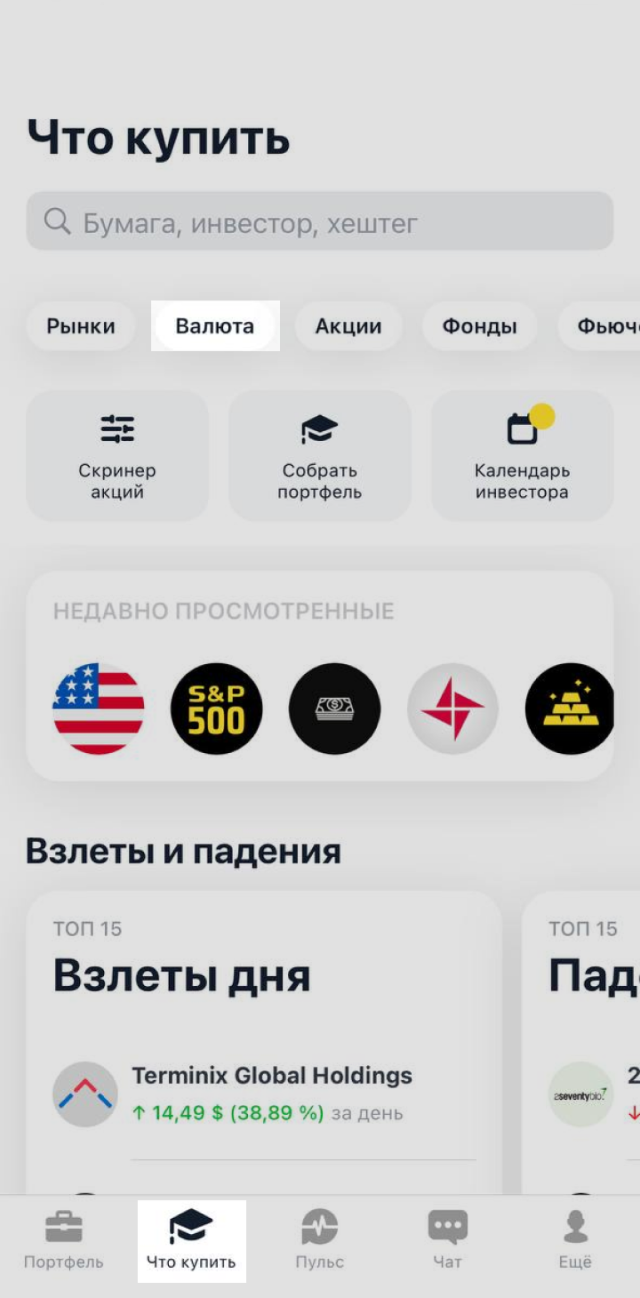

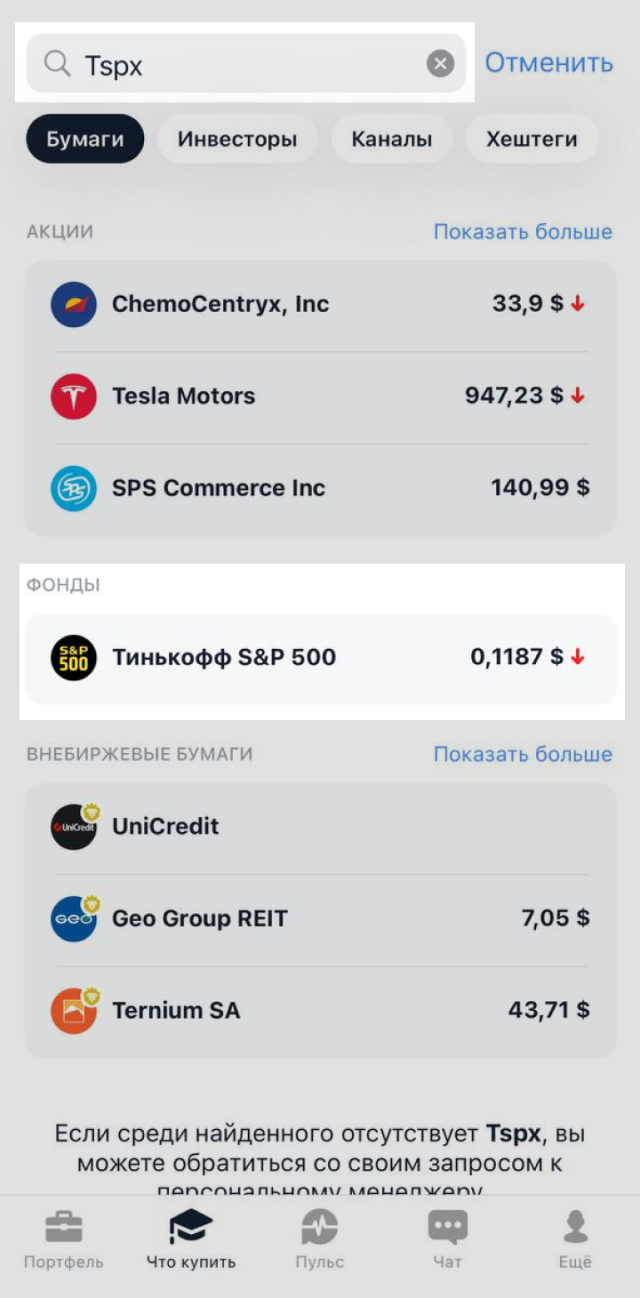

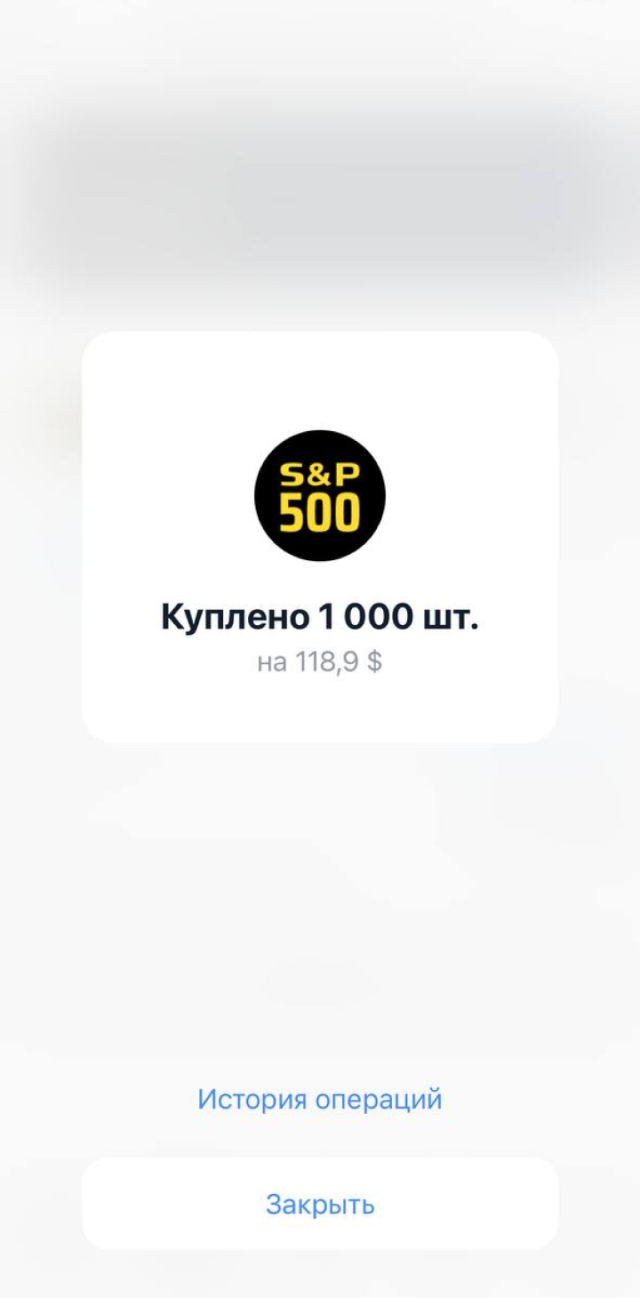

Покупаем активы. Разберемся на примере TSPX. Идем в раздел «Что купить» и в окне поиска пишем TSPX — это тикер, условное обозначение фонда на бирже.

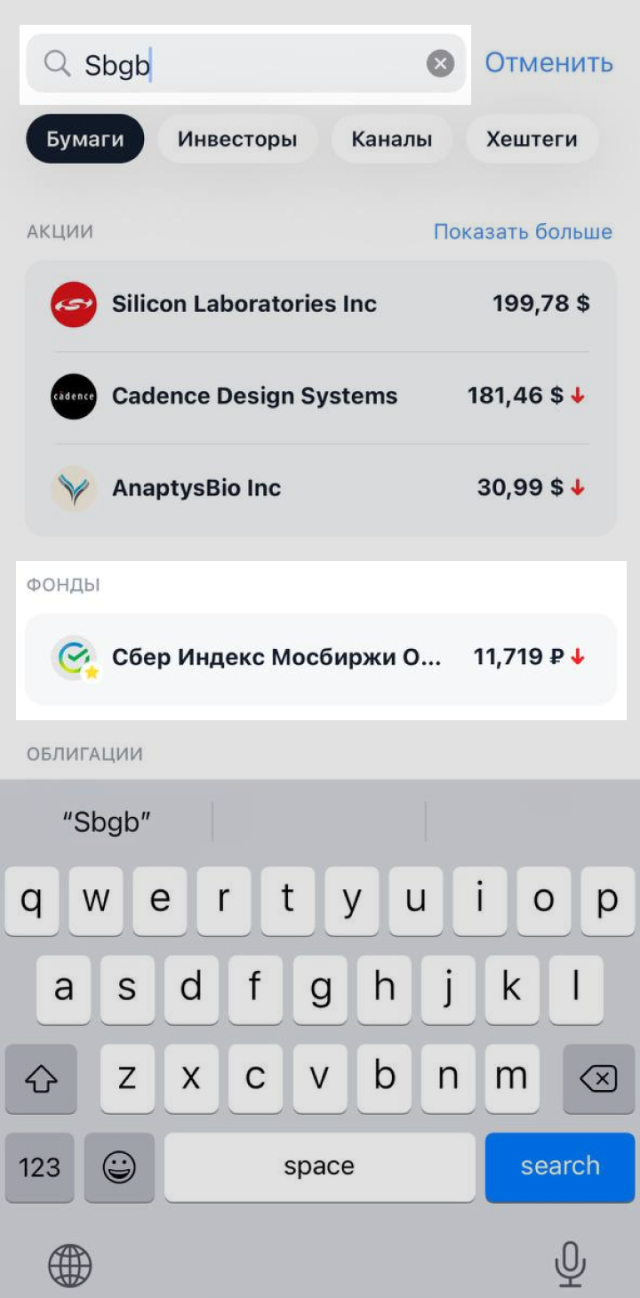

Аналогичным образом покупаются и другие фонды — повторим на примере рублевого SBGB.

Этот портфель не нужно перепроверять каждый день или следить за новостями — достаточно раз в несколько месяцев проверять, насколько фактические доли активов в портфеле отклонились от тех, что заданы в стратегии.

Как начать инвестировать

Если у вас еще нет ИИС, откройте его в Тинькофф Инвестициях — это быстро и бесплатно.