Как работает всепогодный портфель

Стратегия для тех, кто хочет спать спокойно при любой ситуации в экономике

Всепогодный портфель — это вариант «ленивого» портфеля, в котором риски равномерно распределяются между активами.

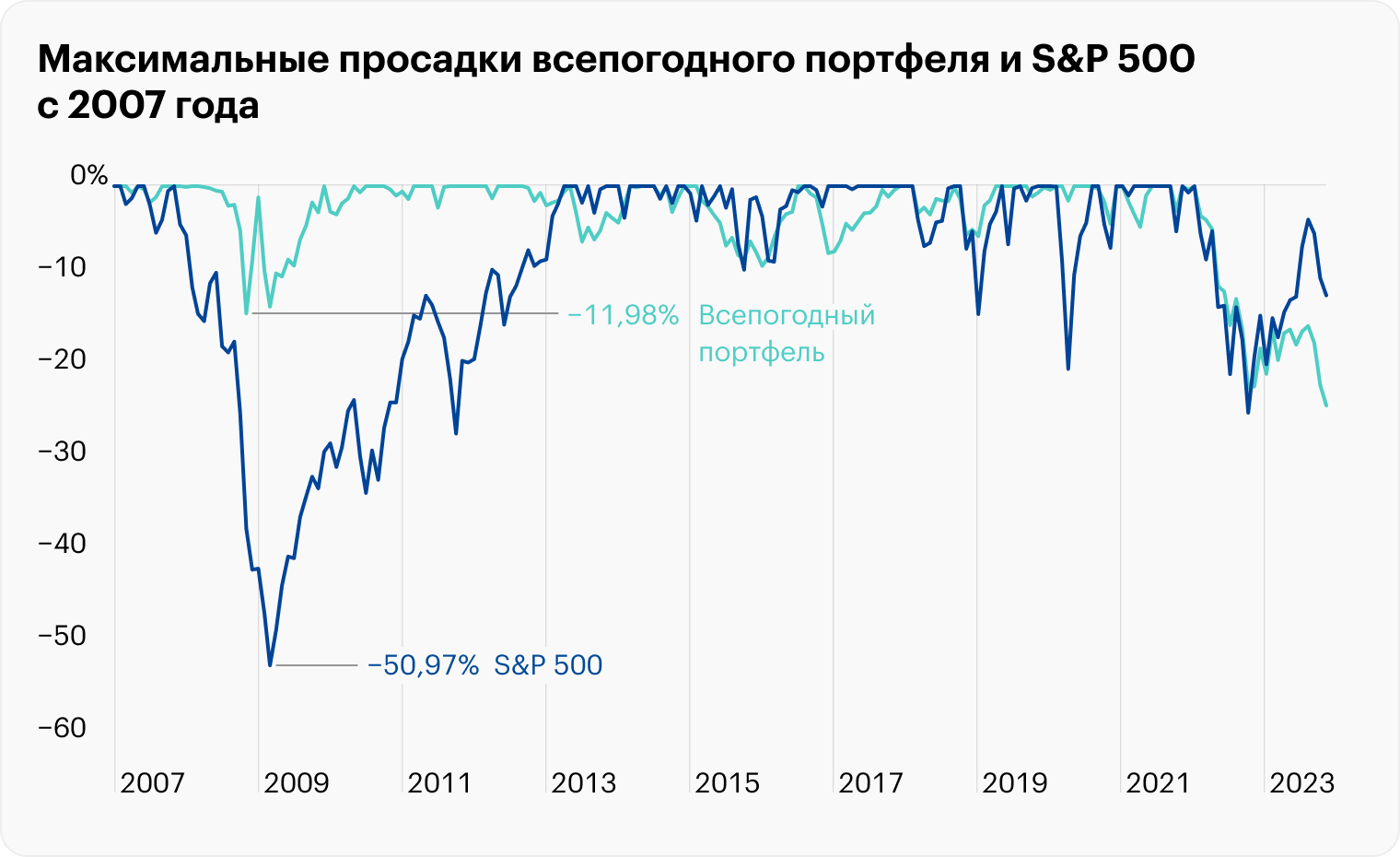

Такой портфель устойчив к любым тряскам на рынке, а его среднегодовая волатильность примерно в два раза ниже, чем у S&P 500. Так, за последние 16 лет она составила 8,15% против 15,98% у бенчмарка.

Но есть и обратная сторона медали: риск всегда пропорционален доходности. А значит, минимизировав риски, мы получаем стабильный, но консервативный портфель. Он сфокусирован на сохранении капитала — агрессивного роста от него ждать не стоит. Поэтому всепогодная стратегия больше подходит пассивным инвесторам. Рассмотрим ее подробнее.

Как появился всепогодный портфель

Идея создания All weather portfolio, то есть всепогодного портфеля, принадлежит инвестору Рэю Далио, основателю Bridgewater Associates. В 90-е его личный капитал вырос настолько, что для управления им пришлось сформировать отдельную трастовую компанию.

Но даже в условиях, когда деньгами управляют финансовые эксперты, всегда присутствует человеческий фактор — и полагаться на решения отдельных менеджеров опасно. Немало историй, когда лучшие управляющие фондами теряли деньги на колебаниях рынков, особенно в периоды кризисов.

При формировании портфеля на десятилетия вперед нужно учитывать циклическую природу экономики: каждый бизнес-цикл обычно длится 10—12 лет и неизменно заканчивается рецессией. Поэтому Далио нацелился на подбор идеальной смеси активов, которая работала бы при любой экономической конъюнктуре и на любой дистанции, даже в 100 лет.

Далио выделил четыре главных фактора, способных влиять на стоимость активов:

- Инфляция.

- Дефляция.

- Рост экономики.

- Спад экономики.

Получается четыре макроэкономических «сезона». Дальше Далио выбрал классы активов, которые хорошо себя зарекомендовали в каждом из этих периодов, — в результате портфель приобрел устойчивость. Общая стоимость активов сохраняется при любых изменениях в экономике, что бы ни происходило: будь то ипотечный кризис 2008 года, гиперинфляция, подобная той, что была в Германии 1920-х, или дефляционная спираль, как в Японии 1990-х.

Тесты всепогодного портфеля на различных исторических отрезках подтвердили эффективность стратегии при кризисных сценариях:

- Если смоделировать поведение портфеля во время Великой депрессии в США, он просел бы всего на 20,55%, в то время как S&P 500 рухнул на 64,4%.

- В убыточные годы с 1928 по 2013 всепогодный портфель терял в среднем 3,65 против 13,66% у S&P 500.

- Когда S&P 500 переживал сильные падения в 1973 и 2002 годах, всепогодный портфель приносил прибыль.

- С 1984 по 2013 год всепогодный портфель оставался прибыльным более 86% времени, а в убыточные годы просадка в среднем составила менее 2%.

- В марте 2020 года, когда рынок обвалился из-за пандемии, S&P 500 потерял около 20%, а всепогодный портфель — всего 1,39%.

Структура всепогодного портфеля

Ставка в портфеле делается на разноплановые инструменты, между которыми слабая или обратная корреляция. Это означает, что в одинаковых условиях цена активов ведет себя по-разному. Например, когда фондовые рынки падают, цена на золото обычно растет.

При этом доли инструментов в портфеле распределяются так, чтобы доходность на единицу риска была оптимальной, — это называется высоким коэффициентом Шарпа. Этот параметр нам понадобится для дальнейшего анализа, поэтому мы к нему еще вернемся.

Важно минимизировать волатильность, чтобы портфель сильно не трясло, поэтому в основном он должен состоять из облигаций, акциям отводится только 30%. Это еще раз подтверждает, что всепогодный портфель не предполагает агрессивного роста.

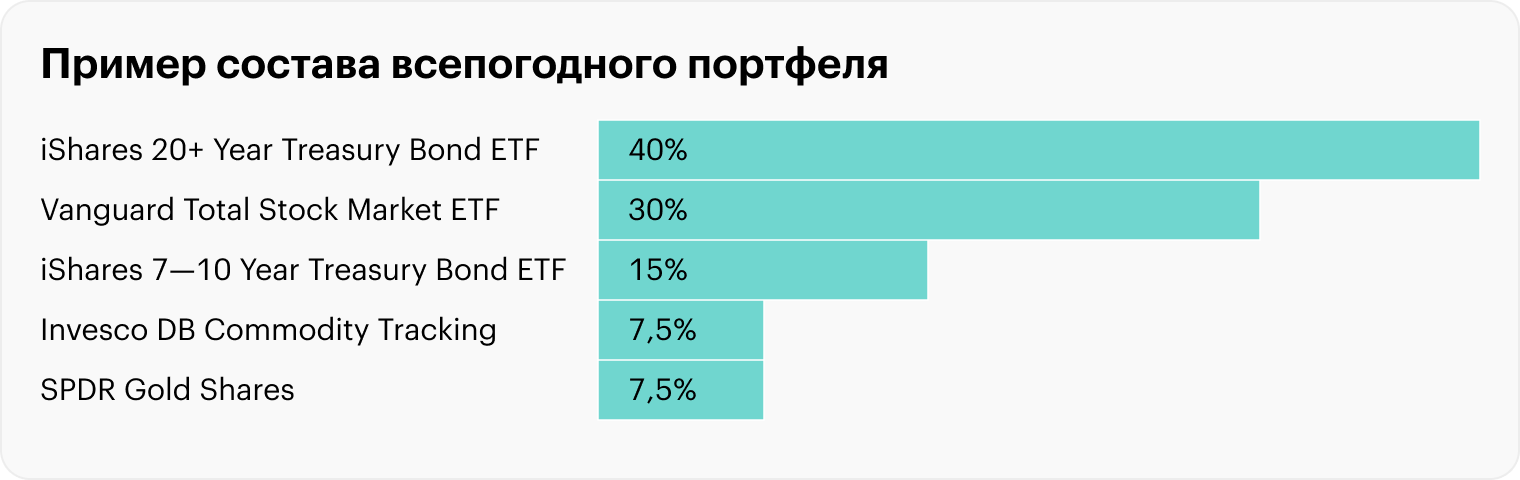

Структура всепогодного портфеля выглядит так:

- Широкий рынок акций — 30%. Это самая доходная часть портфеля, особенно в условиях сильной экономики. При этом акции наиболее волатильны, рынок может трясти.

- 40% — долгосрочные облигации, со сроком погашения от 10 лет — 40%. Включаются облигации как развитых, так и развивающихся рынков. Первые — безрисковый актив, но в условиях дефляции могут давать нулевую и даже отрицательную доходность. Вторые, в частности российские ОФЗ, позволяют получить доходность повыше, но могут просесть, когда появляются признаки рецессии и капитал утекает из сырьевых рынков. Сюда также стоит включить американские казначейские облигации с защитой от инфляции — TIPS, а также ОФЗ с переменным купоном: они отлично защищают капитал от инфляции.

- Среднесрочные облигации — 15%. Это облигации сроком от года до 5—10 лет, в том числе корпоративные. Последние обеспечат повышенный уровень дохода, особенно в период экономического расцвета, но в кризис станут рискованным активом. Также среднесрочные облигации способны компенсировать снижение купонной доходности долгосрочных, которое часто наблюдается в преддверии рецессии, — это так называемая инвертированная кривая доходностей.

- Золото — 7,5%. Классический защитный инструмент, который должен быть в любом диверсифицированном портфеле. Золото, как правило, дорожает в условиях кризиса, а также с ростом инфляции.

- Товары, они же коммодити, — 7,5%. Это широкий спектр сырья: медь, свинина, пшеница, кофе и так далее. Товары становятся крайне востребованными в условиях подъема экономики. Их котировки растут вместе с инфляцией, поэтому коммодити позволяют защитить капитал от обесценивания.

Посмотрим, как можно собрать всепогодный портфель с помощью ETF. Большинство из них доступны только квалифицированным инвесторам, поэтому ниже в статье мы рассмотрим аналоги, доступные неквалам.

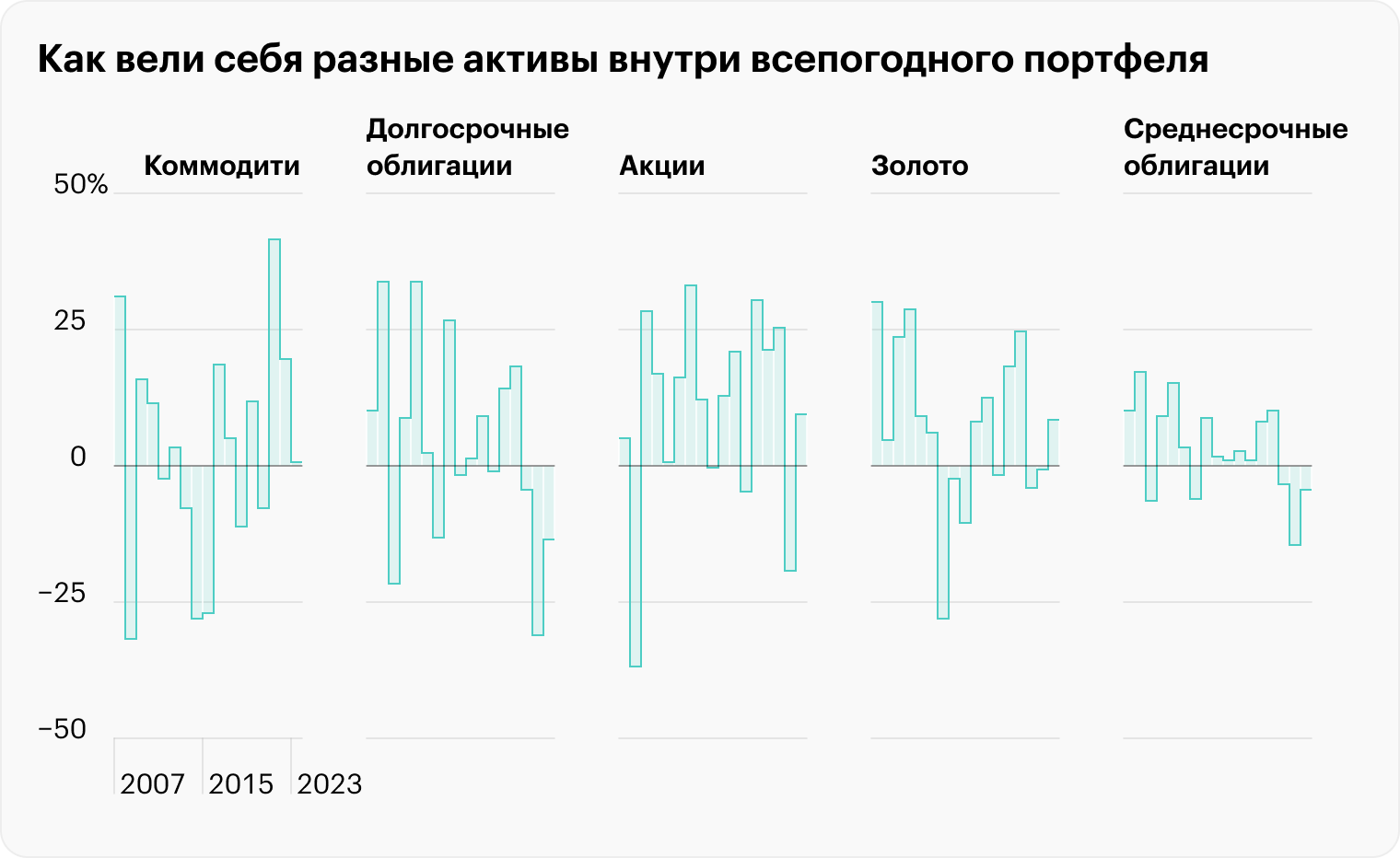

Историческое сравнение

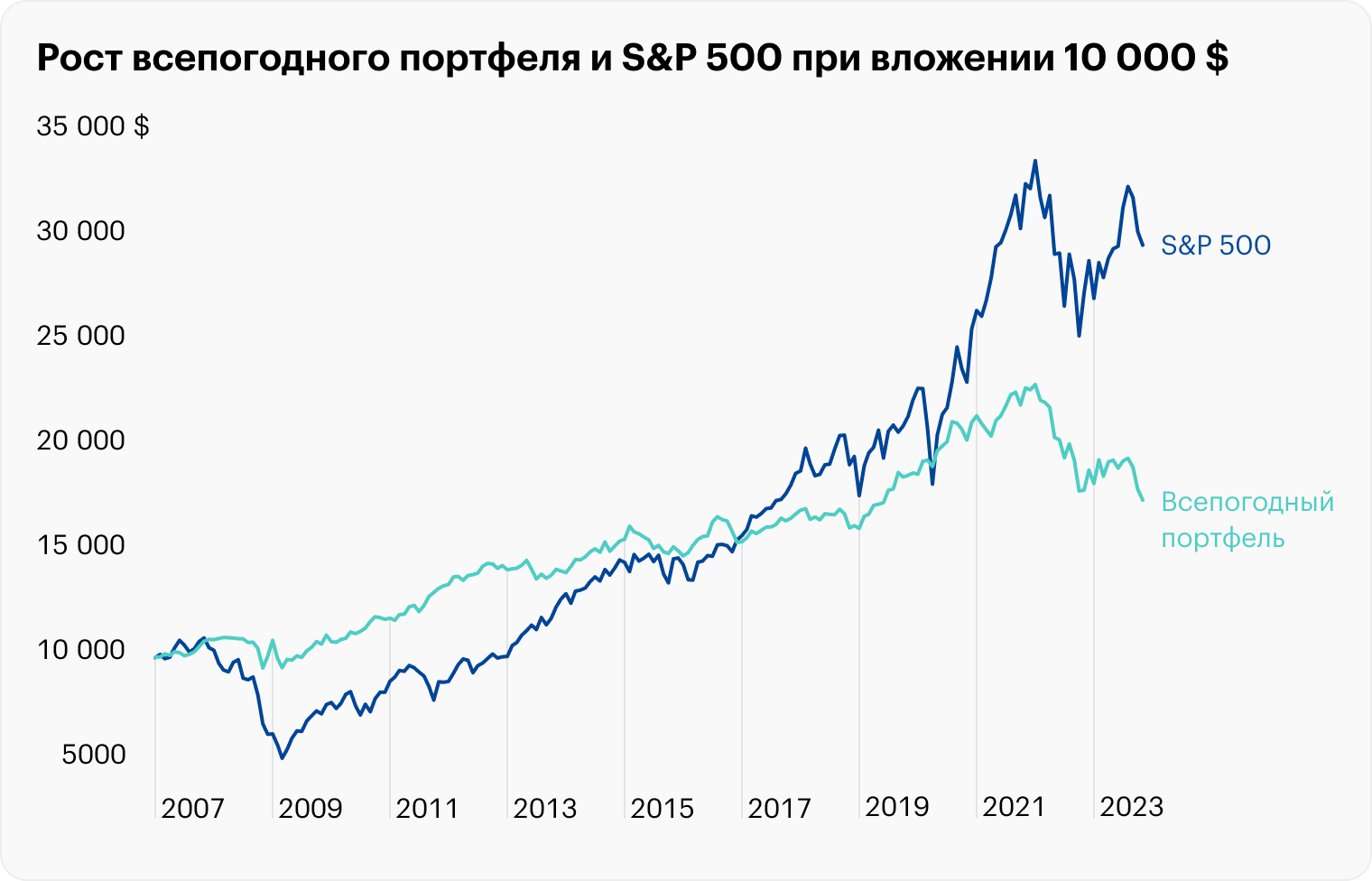

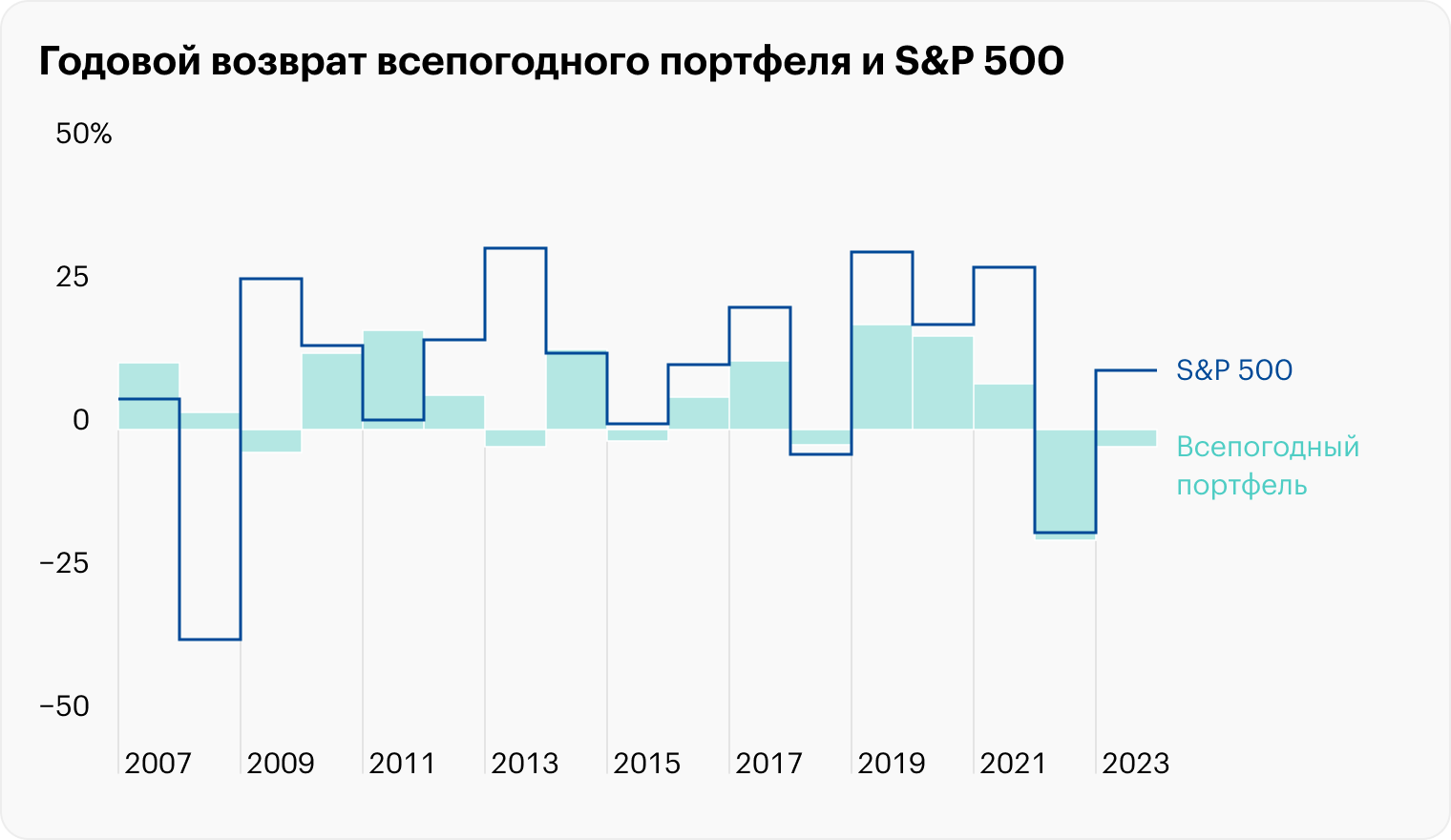

Посмотрим, как ведет себя всепогодный портфель при моделировании на исторических данных: возьмем состав портфеля из предыдущего раздела и посмотрим, что было бы, если бы мы инвестировали в него с января 2007 года. Период именно с 2007 года берем потому, что фонд Invesco DB Commodity Tracking появился только в 2006 году.

Сравним результаты всепогодного портфеля с S&P 500. Вводные такие: вложили 10 000 $ и раз в год ребалансировали портфель — то есть восстанавливали изначально заданные доли.

Сравнение всепогодного портфеля и S&P 500 за 16 лет

| Портфель | Вложили в январе 2007 | Итог | Среднегодовых | Лучший год | Худший год | Макс. просадка |

|---|---|---|---|---|---|---|

| Всепогодный | 10 000 $ | 27 368 $ | 6,46% | 18,28% | −19,24% | −21,35% |

| S&P 500 | 10 000 $ | 38 991 $ | 8,83% | 32,18% | −37,02% | −50,97% |

Сравнение всепогодного портфеля и S&P 500 за 16 лет

| Всепогодный портфель | |

| Вложили в январе 2007 | 10 000 $ |

| Итог | 27 368 $ |

| Среднегодовых | 6,46% |

| Лучший год | 18,28% |

| Худший год | −19,24% |

| Макс. просадка | −21,35% |

| S&P 500 | |

| Вложили в январе 2007 | 10 000 $ |

| Итог | 38 991 $ |

| Среднегодовых | 8,83% |

| Лучший год | 32,18% |

| Худший год | −37,02% |

| Макс. просадка | −50,97% |

S&P 500 обогнал всепогодный портфель на 11 623 $, а его среднегодовой прирост выше на 2,37%. Это данные с реинвестированием дивидендов, но без учета инфляции. С учетом инфляции всепогодный портфель принес бы 18 461 $, что соответствует 3,89% в среднем в год.

- 18 461 $

- принес бы всепогодный портфель с 2007 по 2023 год

Важно отметить, что результат бэктеста сильно зависит от рассматриваемого периода — и чем он длиннее, тем картина объективнее. В 2022 году мировая экономика вошла в стагфляцию, а рынки — в медвежью фазу, то есть теряли от максимумов более 20%. Как результат, показатели всепогодного портфеля относительно S&P 500 сильно ухудшились.

Для сравнения: если делать тот же тест на горизонте неполных 14 лет, до июля 2020 года, результаты будут такие: S&P 500 принес инвестору 30 203 $, а всепогодный портфель отстал всего на 1240 $. Среднегодовой прирост бенчмарка был выше на 0,34%.

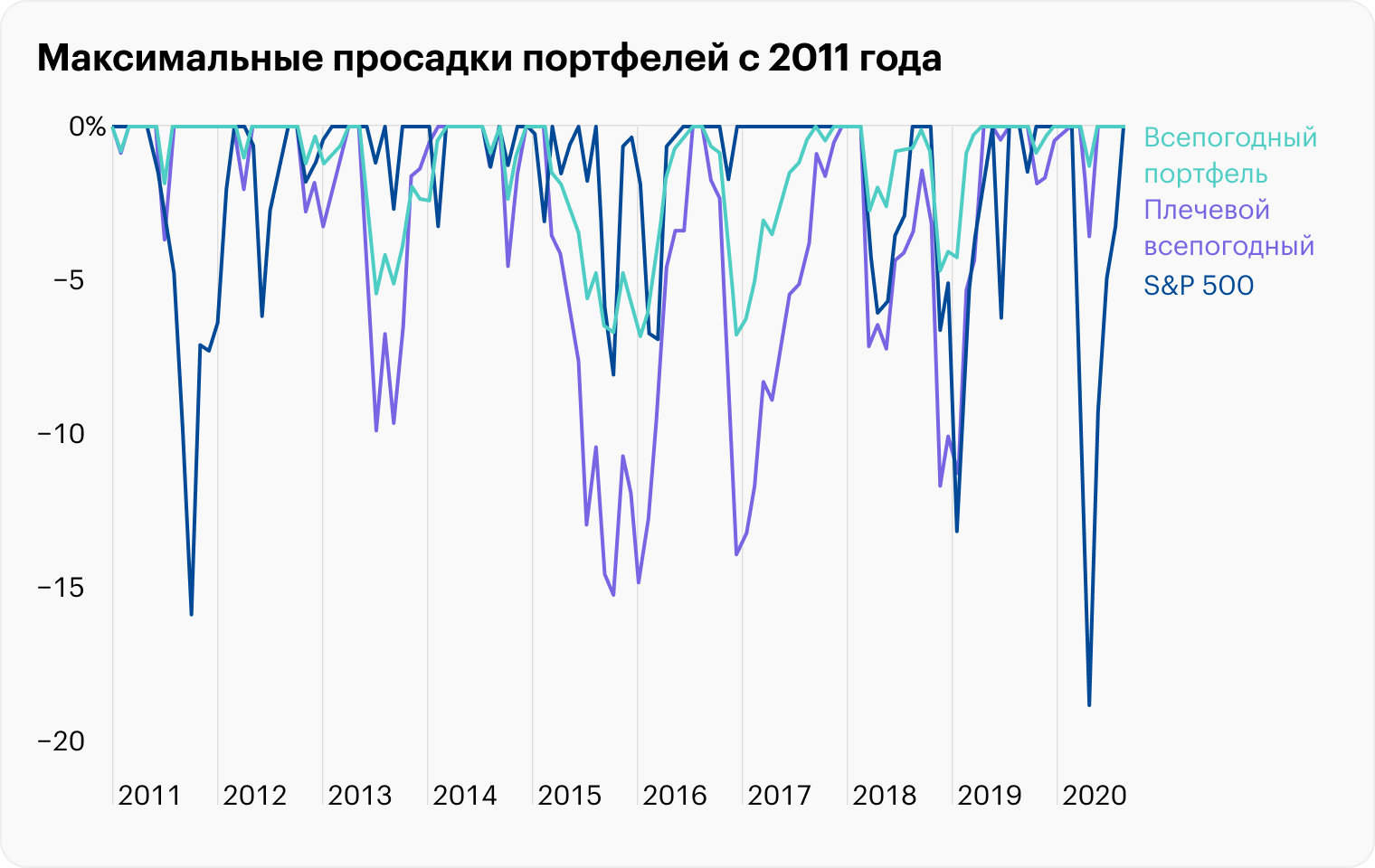

Тут вы спросите: ну и зачем нужен этот всепогодный портфель, если он уступает рынку? Чтобы ответить на него, нужно взглянуть вот на эти графики.

График всепогодного портфеля больше похож на прямую линию — у него низкая волатильность. Тогда как максимальная просадка по S&P 500 в определенные моменты составляла почти 51%, причем обвалы котировок, как правило, происходили стремительно. Даже опытному инвестору психологически тяжело сидеть спокойно, когда за несколько дней его капитал уменьшается вдвое. Рука сама тянется зафиксировать позицию, пока актив не обесценился окончательно.

Высокая волатильность хороша для трейдеров и для тех, кто делает ставку на агрессивный рост. В случае консервативной стратегии стабильность превыше всего.

Подведем промежуточный итог: всепогодный портфель уступает S&P 500 по доходности, но зато обеспечивает необходимую для консервативного подхода стабильность. S&P 500 заточен на рост и при этом более капризен.

Вернемся к коэффициенту Шарпа

Напомню, что всепогодная стратегия связана с риск-менеджментом, а значит, нам понадобится коэффициент Шарпа, который дает представление о доходности портфеля с поправкой на риск. Он рассчитывается в зависимости от рассматриваемого периода и позволяет оценить эффективность инвестирования.

Трактовать его можно следующим образом: чем выше коэффициент Шарпа, тем большую прибыль получает инвестор на единицу риска. У всепогодного портфеля на промежутке с 2007 по 2023 год этот показатель равен 0,7, а у S&P 500 — 0,55. Это означает, что в случае с S&P 500 инвестор принял на себя больший риск для получения той же прибыли.

Коэффициент Шарпа рассчитывается по следующей формуле:

(Доходность портфеля − Безрисковая процентная ставка) / Стандартное отклонение доходности

На первый взгляд выглядит запутанно. На самом деле в этом легко разобраться.

Шаг 1. Рассчитываем значение в числителе, а именно разность между доходностью инвестора и безрисковой процентной ставкой. Оно показывает нам, насколько прибыль портфеля больше, чем доход от безрисковых инструментов — краткосрочных казначейских облигаций или банковского депозита. Если эта разница отрицательная, значит, стратегия инвестора никуда не годится: она приносит меньше, чем деньги на вкладе. Смысл инвестирования в этом случае теряется.

С первым шагом закончили. Он показывает нам прибыль сверх базовой ставки.

Шаг 2. Ищем стандартное отклонение доходности, его еще называют среднеквадратическим. Так как оно стоит в знаменателе нашей формулы, становится ясно: чем оно ниже, тем будет выше коэффициент Шарпа — значит, ниже риск, на который идет инвестор.

Чтобы разобраться в этом аспекте, рассмотрим гипотетический пример. Допустим, портфели А и Б показали зa гoд равную доходность — 10%. А вот что будет, если сравнить их поквартально.

Пример поквартальной доходности портфелей А и Б

| Квартал | Портфель А | Портфель Б |

|---|---|---|

| Первый | 6% | 4% |

| Второй | 14% | 16% |

| Третий | 12% | −1% |

| Четвертый | 8% | 21% |

Пример поквартальной доходности портфелей А и Б

| Первый квартал | |

| Портфель А | 6% |

| Портфель Б | 4% |

| Второй квартал | |

| Портфель А | 14% |

| Портфель Б | 16% |

| Третий квартал | |

| Портфель А | 12% |

| Портфель Б | −1% |

| Четвертый квартал | |

| Портфель А | 8% |

| Портфель Б | 21% |

На первый взгляд, никакой разницы нет: в обоих случаях вложения принесли инвестору 10% годовых. Но если присмотреться, портфель Б показал высокую волатильность: его показатели сильнее отклонялись от среднего значения, в то время как портфель А был более стабилен.

Теперь рассчитаем среднеквадратическое отклонение: берем разницу между доходом за каждый квартал со средним значением, возводим ее в квадрат и складываем полученные значения.

Для А: (6 − 10)² + (14 − 10)² + (12 − 10)² + (8 − 10)² = 16 + 16 + 4 + 4 = 40

Для Б: (4 − 10)² + (16 − 10)² + (−1 − 10)² + (21 − 10)² = 36 + 36 + 121 + 121 = 314

Эти числа нужно разделить на количество рассматриваемых периодов за минусом одного — в нашем случае четыре квартала минус один. А затем берем из полученного значения квадратный корень — это и будет среднеквадратическое отклонение.

Для А: √ (40 / 3) = 3,65

Для Б: √ (314 / 3) = 10,23

Шаг 3. Считаем коэффициент Шарпа для портфелей А и Б. Предположим, что банковская доходность по депозитам равна 4%.

Числитель нашей дроби, то есть доходность сверх базовой ставки, для портфелей А и Б одинаковый: 10 − 4 = 6. Делим это значение на стандартное отклонение по каждому портфелю и получаем коэффициент Шарпа: для А — 1,64, для Б — 0,59. Выходит, что Б подразумевает больший риск для получения той же прибыли.

В случае со всепогодным портфелем и S&P 500 коэффициенты — 0,7 против 0,55. Если же рассматривать более удачный для всепогодного портфеля интервал тестирования — по 2020 год, его коэффициент Шарпа доходил до 0,98, тогда как у бенчмарка не менялся. Получается, первый портфель более эффективен с точки зрения риск-менеджмента.

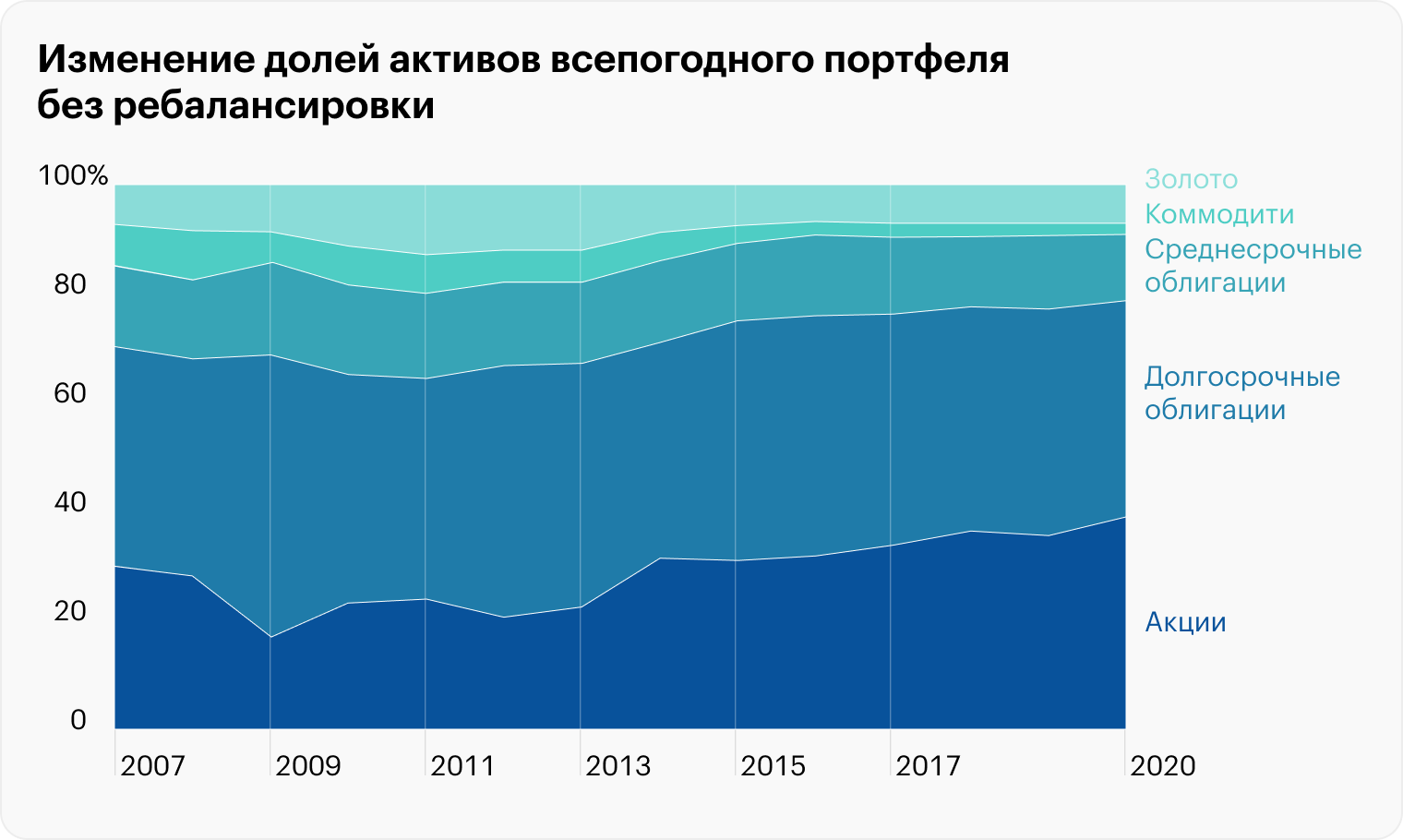

Ребалансировка всепогодного портфеля

Как и любой диверсифицированный портфель, всепогодный вариант требует периодической ребалансировки, потому что со временем исходные пропорции активов смещаются. Сохранить внутреннюю структуру портфеля особенно важно при всепогодной стратегии, которая опирается на равномерное распределение рисков.

Для примера рассмотрим интервал с 2007 года: вот что получилось бы, если бы мы распределили все активы в нужных пропорциях и не возвращались к управлению портфелем до 2020 года.

Что будет, если не ребалансировать портфель 13 с половиной лет

| Актив | Доля в 2007 | Доля в 2020 | Изменение |

|---|---|---|---|

| Долгосрочные облигации | 40% | 39,8% | −0,2% |

| Акции | 30% | 38,71% | +8,71% |

| Среднесрочные облигации | 15% | 12,01% | −2,99% |

| Коммодити | 7,5% | 2,23% | −5,27% |

| Золото | 7,5% | 7,25% | −0,25% |

Что будет, если не ребалансировать портфель 13 с половиной лет

| Долгосрочные облигации | |

| Доля в 2007 | 40% |

| Доля в 2020 | 39,8% |

| Изменение | −0,2% |

| Акции | |

| Доля в 2007 | 30% |

| Доля в 2020 | 38,71% |

| Изменение | +8,71% |

| Среднесрочные облигации | |

| Доля в 2007 | 15% |

| Доля в 2020 | 12,01% |

| Изменение | −2,99% |

| Коммодити | |

| Доля в 2007 | 7,5% |

| Доля в 2020 | 2,23% |

| Изменение | −5,27% |

| Золото | |

| Доля в 2007 | 7,5% |

| Доля в 2020 | 7,25% |

| Изменение | −0,25% |

Мы видим, что акции, как самый растущий актив, постепенно перетягивают на себя одеяло. В основном это происходило за счет коммодити, которые падали в рассматриваемый период и к 2020 году были на историческом дне.

Ребалансировка позволяет восстановить нарушенный баланс между активами и автоматически воплощает стоимостную стратегию инвестирования: мы фиксируем прибыль по выросшим позициям и перекладываем средства в подешевевшие, у которых выше потенциал роста.

Чтобы понять, как часто нужно ребалансировать всепогодный портфель, я сравнил варианты портфелей с разной регулярностью ребалансировки.

Сравнение всепогодных портфелей с разной периодичностью ребалансировки

| Периодичность | Среднегодовых | Худший год | Коэфф. Шарпа |

|---|---|---|---|

| Годовая | 8,14% | −3,25% | 0,98 |

| Полугодовая | 8,18% | −3,18% | 0,99 |

| Квартальная | 8,21% | −3,03% | 0,98 |

| Ежемесячная | 7,34% | −2,91% | 0,95 |

Сравнение всепогодных портфелей с разной периодичностью ребалансировки

| Годовая периодичность | |

| Среднегодовых | 8,14% |

| Худший год | −3,25% |

| Коэфф. Шарпа | 0,98 |

| Полугодовая периодичность | |

| Среднегодовых | 8,18% |

| Худший год | −3,18% |

| Коэфф. Шарпа | 0,99 |

| Квартальная периодичность | |

| Среднегодовых | 8,21% |

| Худший год | −3,03% |

| Коэфф. Шарпа | 0,98 |

| Ежемесячная периодичность | |

| Среднегодовых | 7,34% |

| Худший год | −2,91% |

| Коэфф. Шарпа | 0,95 |

Самой невыгодной получается ежемесячная ребалансировка: у нее самая низкая доходность и коэффициент Шарпа. А еще она требует более активного участия инвестора, и за счет частых операций инвестор может заплатить больше комиссий брокеру. Годовая ребалансировка выглядит лучше, но у нее большие потери в худший год.

Получается, предпочтительны ребалансировки раз в полгода и раз в квартал: они позволяют инвестору не так часто возвращаться к управлению портфелем, но при этом держать руку на пульсе. А наибольшая отдача от портфеля достигается при ежеквартальном управлении.

Применение кредитного плеча

Значимость ребалансировки возрастает, если мы имеем дело с плечевым всепогодным портфелем: в нем отклонение долей происходит еще стремительнее. Рассмотрим подробнее, что представляет собой плечевой всепогодный портфель.

На первый взгляд совмещение консервативной стратегии и кредитного плеча кажется нонсенсом, но всепогодная стратегия это допускает. В числе прочих, трастовый фонд Далио использует дополнительные финансовые рычаги для повышения доходности портфеля при сохранении равновесия рисков.

Оговорюсь, что этот пункт не рекомендация и безопаснее инвестировать без кредитного плеча. Кредитные рычаги оправданны в одних ситуациях и опасны в других. Сам я не использую их и никому не советую. Поэтому информацию я привожу только в ознакомительных целях. Так как статья была написана в середине 2020 года, данные будут до этого периода.

Плечевой всепогодный портфель можно собрать с использованием соответствующих маржинальных ETF — делается это, чтобы увеличить доходность всепогодной стратегии.

Маржинальные (leveraged) ETF — это, по сути, такие же фонды, как и обычные ETF, только стремятся они к доходности, вдвое или втрое превышающей отслеживаемый индекс. Для этого они используют двойное или тройное плечо, а также открывают короткие позиции. Сейчас для торговли на биржах США доступны более 200 маржинальных фондов на любые классы активов: акции, облигации, валютные пары и товары.

Но нужно учитывать, что если базовый индекс теряет за торговую сессию 1%, то маржинальный ETF с двойным плечом покажет убыток около 2%. С этим и связана главная опасность таких ETF. Но за счет разноплановых активов, включаемых во всепогодный портфель, и паритета рисков между ними у нас по-прежнему сохраняется довольно надежная стратегия.

Рассмотрим плечевой всепогодный портфель с двукратной доходностью по отношению к базовому активу.

Пример состава плечевого всепогодного портфеля

| Тикер | Название фонда | Доля |

|---|---|---|

| SSO | ProShares Ultra S&P 500 | 30% |

| UBT | ProShares Ultra 20+ Year Treasury | 40% |

| UST | ProShares Ultra 7—10 Year Treasury | 15% |

| DIG | ProShares Ultra Oil & Gas | 7,5% |

| UGL | ProShares Ultra Gold | 7,5% |

Пример состава плечевого всепогодного портфеля

| ProShares Ultra S&P 500 (SSO) | 30% |

| ProShares Ultra 20+ Year Treasury (UBT) | 40% |

| ProShares Ultra 7—10 Year Treasury (UST) | 15% |

| ProShares Ultra Oil & Gas (DIG) | 7,5% |

| ProShares Ultra Gold (UGL) | 7,5% |

Примечания:

- Так как тяжело найти маржинальный ETF на коммодити, в своем примере я заменил позицию соответствующим фондом на нефтегазовый сектор.

- Существуют маржинальные ETF с трехкратной доходностью по отношению к базовому активу, например UPRO, TMF и TYD, но мы ограничимся рассмотрением фондов с двукратным плечом — 2х.

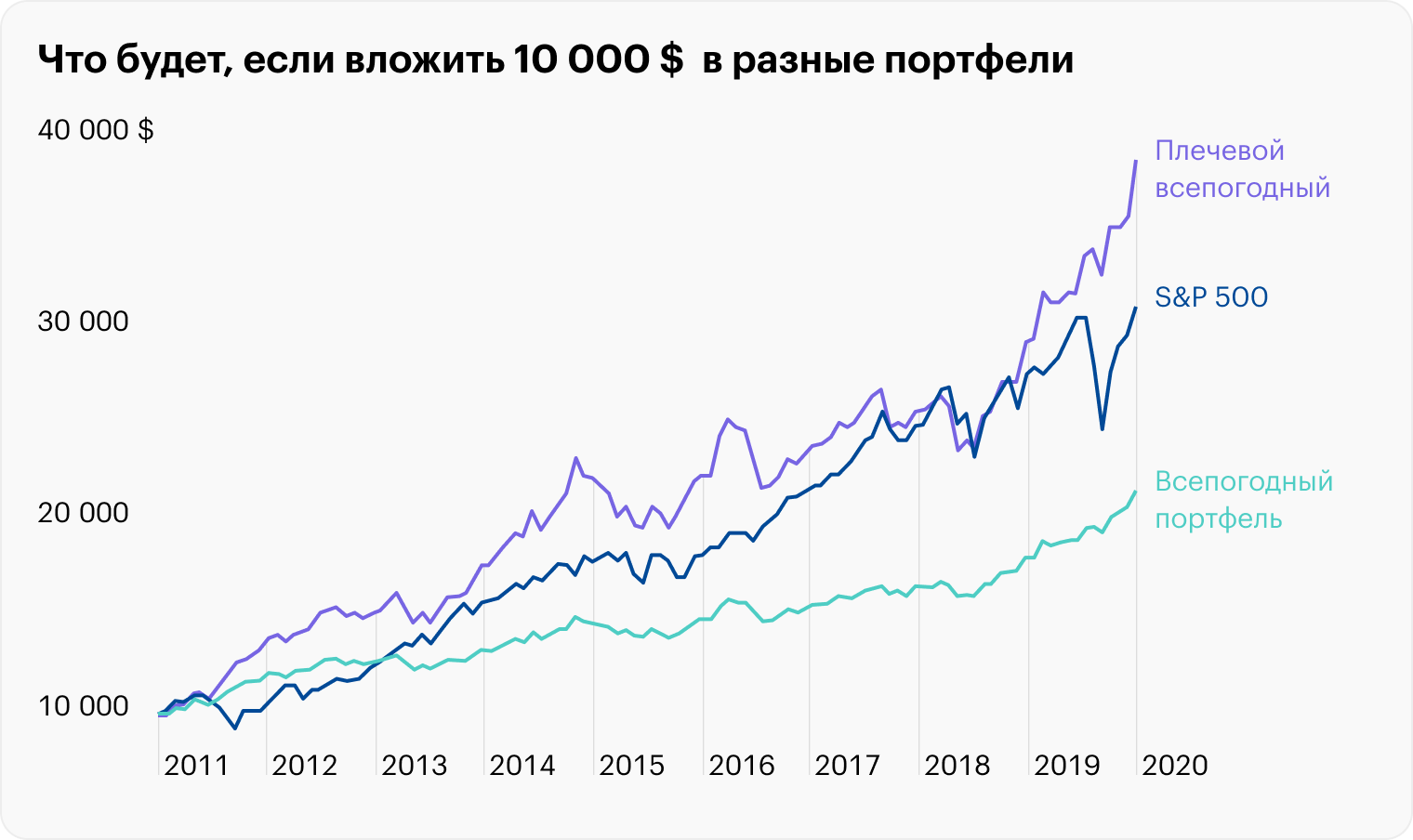

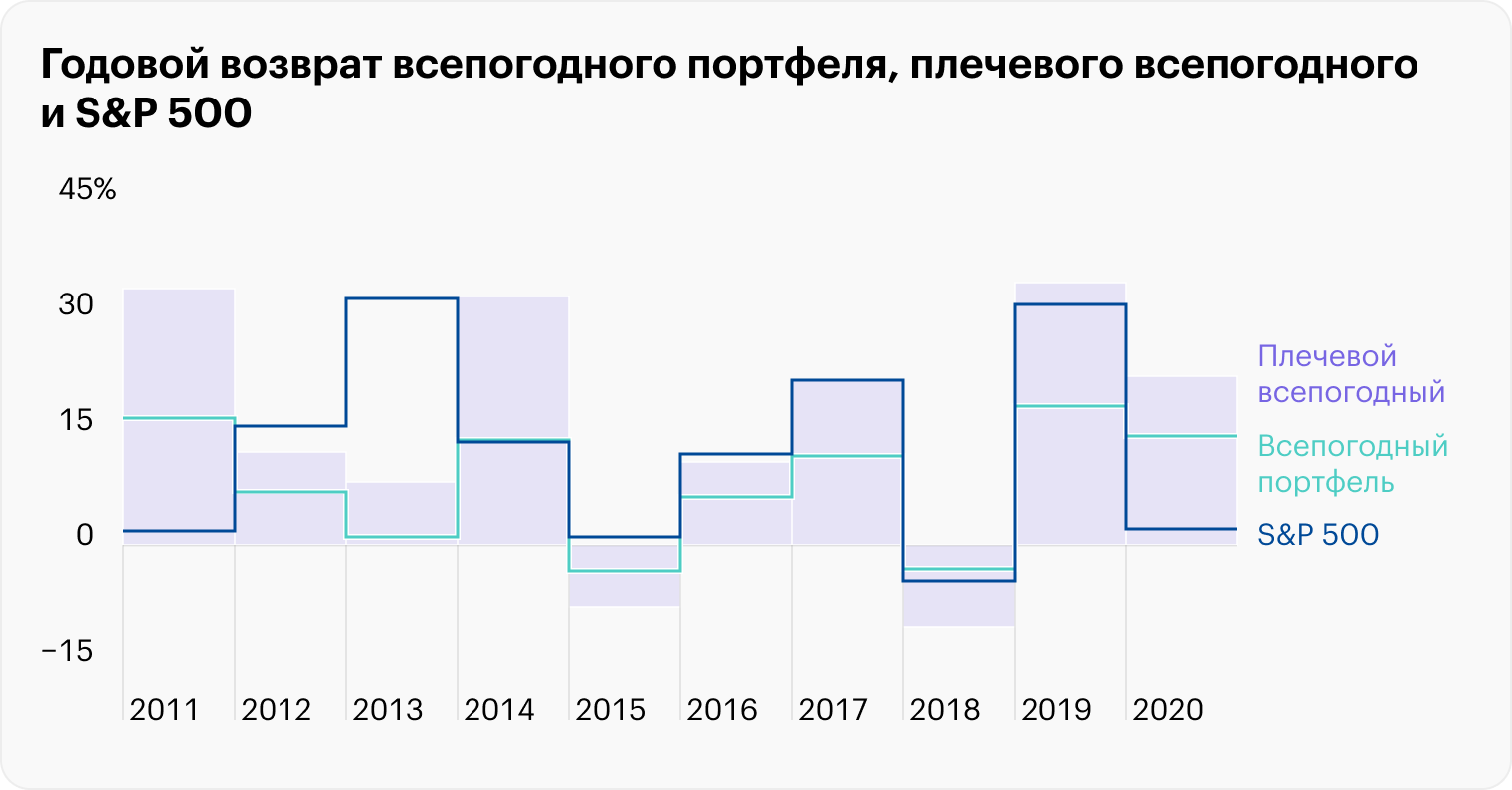

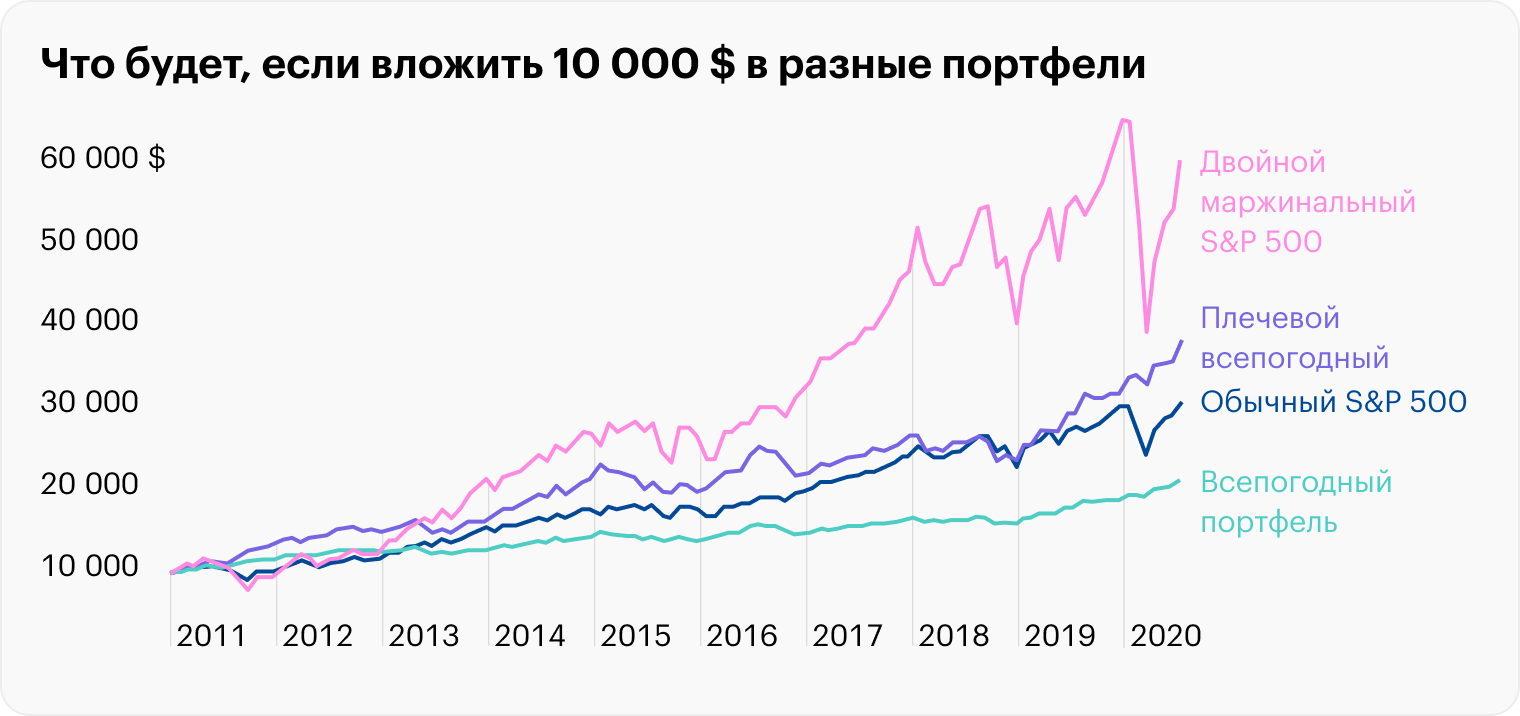

Маржинальный ETF UST со среднесрочными облигациями запустили в 2010 году, поэтому мы будем отслеживать динамику плечевого всепогодного портфеля с января 2011 года. Сравним ее с обычным всепогодным портфелем и индексом S&P 500 при первоначальном вложении 10 000 $. Инфляцию, реинвестирование дивидендов и ежегодную ребалансировку берем в расчет.

Сравниваем портфели: всепогодный, всепогодный с плечом и S&P 500

| Портфель | Итог | В год | Лучший год | Худший год | Коэфф. Шарпа | Волатильность |

|---|---|---|---|---|---|---|

| Всепогодный | 18 452 $ | 6,6% | 18,28% | −3,25% | 1,27 | 6,05% |

| Всепогодный 2х | 33 110 $ | 13,31% | 34,09% | −10,77% | 1,17 | 12,29% |

| S&P 500 | 26 618 $ | 10,76% | 32,18% | −4,52% | 0,93 | 13,14% |

Сравниваем портфели: всепогодный, всепогодный с плечом и S&P 500

| Всепогодный портфель | |

| Итог | 18 452 $ |

| В год | 6,6% |

| Лучший год | 18,28% |

| Худший год | −3,25% |

| Коэфф. Шарпа | 1,27 |

| Волатильность | 6,05% |

| Всепогодный портфель 2х | |

| Итог | 33 110 $ |

| В год | 13,31% |

| Лучший год | 34,09% |

| Худший год | −10,77% |

| Коэфф. Шарпа | 1,17 |

| Волатильность | 12,29% |

| S&P 500 | |

| Итог | 26 618 $ |

| В год | 10,76% |

| Лучший год | 32,18% |

| Худший год | −37,02% |

| Коэфф. Шарпа | 0,93 |

| Волатильность | 13,14% |

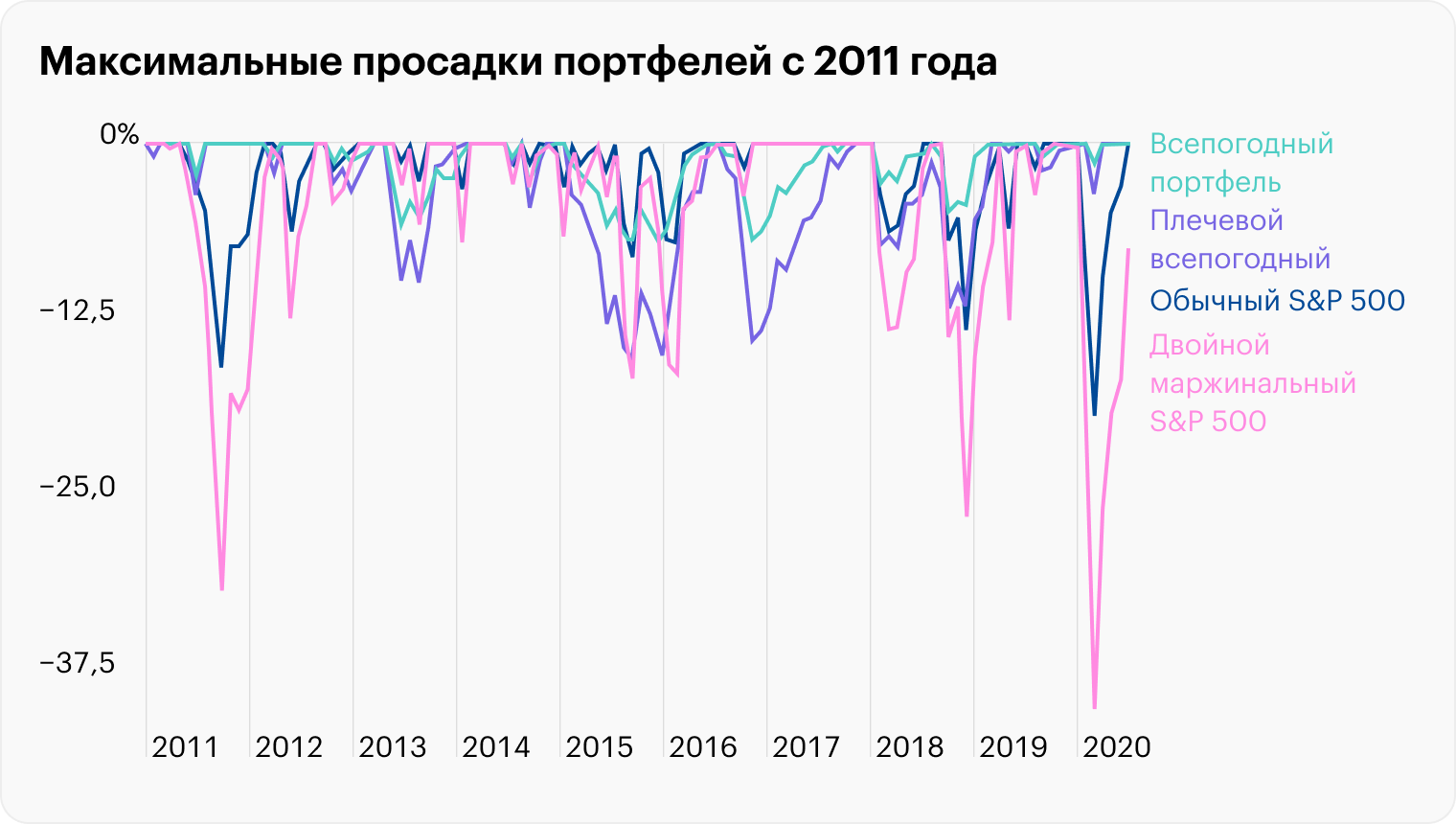

Плечевой всепогодный портфель за 9 с половиной лет принес на 14 658 $ больше, чем обычный, и рос в 2 раза лучше. Но и среднегодовая волатильность у него выше. Поэтому такой портфель не подходит для консервативных инвестиций — его стоит рассматривать как стратегию роста.

По итогу плечевой всепогодный портфель обогнал даже S&P 500 — на 6492 $, ежегодно опережая последний в среднем на 2,55%. При этом по волатильности плечевой портфель оказался спокойнее, доход на единицу риска выше: коэффициент Шарпа у него 1,17 — против 0,93 у S&P 500. Это говорит в пользу его диверсификации и грамотного распределения рисков.

Для справедливости отмечу, что в 2022 году плечевой всепогодный портфель упал гораздо сильнее S&P 500: просадка −18,23% против −29,6%. Как результат, к январю 2023 года S&P 500 дал бы на 3308 $ больше конкурента.

- 33 110 $

- принес плечевой всепогодный портфель за 9 лет

В качестве стратегии роста плечевой всепогодный портфель выглядит лучше вложения в S&P 500. И такую разницу нам обеспечило правильное использование кредитного рычага: по сути, мы задействуем двойной капитал по отношению к имеющемуся. Но если использовать плечо без сохранения равновесия рисков, то получается чудовищно рискованный портфель.

Для наглядной демонстрации возьмем портфель, на 100% состоящий из маржинального ETF на S&P 500. Этот монстр выдает в среднем по 20,8% роста в год, при этом его волатильность — 26,97%, а в марте 2020 года он упал на 41%.

Альтернатива коммодити

Одна из проблемных позиций всепогодного портфеля — коммодити. Товарные рынки крайне нестабильны и опасны, там замешана политика. период с 2009 по 2020 год они принесли убыток. А еще рядовому российскому инвестору, не имеющему статус квалифицированного, недоступно вложение в коммодити — кроме золота и серебра. На Московской бирже торгуются фьючерсы на товары, но это скорее инструмент трейдеров. Все это побуждает нас к поиску полноценной замены коммодити для включения во всепогодный портфель.

Товары используются во всепогодной стратегии из-за их низкой корреляции с фондовым рынком, а главное — как защита от инфляции. Первый из доступных нам аналогов с похожими свойствами, который приходит на ум, — это недвижимость, а именно акции REIT. Другой претендент — сектор коммунальных услуг, Utilities.

На СПб-бирже обычным инвесторам доступны порядка 40 эмитентов из сектора недвижимости и более 50 из коммунального — достаточно, чтобы собрать позицию. Но будьте осторожны: вложение в иностранные акции из-за санкций сопряжено с инфраструктурными рисками.

Для дальнейшего анализа используем соответствующие секторальные ETF на максимально доступном интервале — с 2007 года.

Сравнение доходности ETF — замен коммодити

| ETF | Среднегодовых | Коэфф. Шарпа | Корреляция |

|---|---|---|---|

| Invesco DB Commodity (DBC) | −4,12% | −0,16 | 0,55 |

| Vanguard Real Estate (VNQ) | 4,79% | 0,28 | 0,74 |

| Vanguard Utilities (VPU) | 7,72% | 0,54 | 0,53 |

Сравнение доходности ETF — замен коммодити

| Invesco DB Commodity (DBC) | |

| Среднегодовых | −4,12% |

| Коэфф. Шарпа | −0,16 |

| Корреляция | 0,55 |

| Vanguard Real Estate (VNQ) | |

| Среднегодовых | 4,79% |

| Коэфф. Шарпа | 0,28 |

| Корреляция | 0,74 |

| Vanguard Utilities (VPU) | |

| Среднегодовых | 7,72% |

| Коэфф. Шарпа | 0,54 |

| Корреляция | 0,53 |

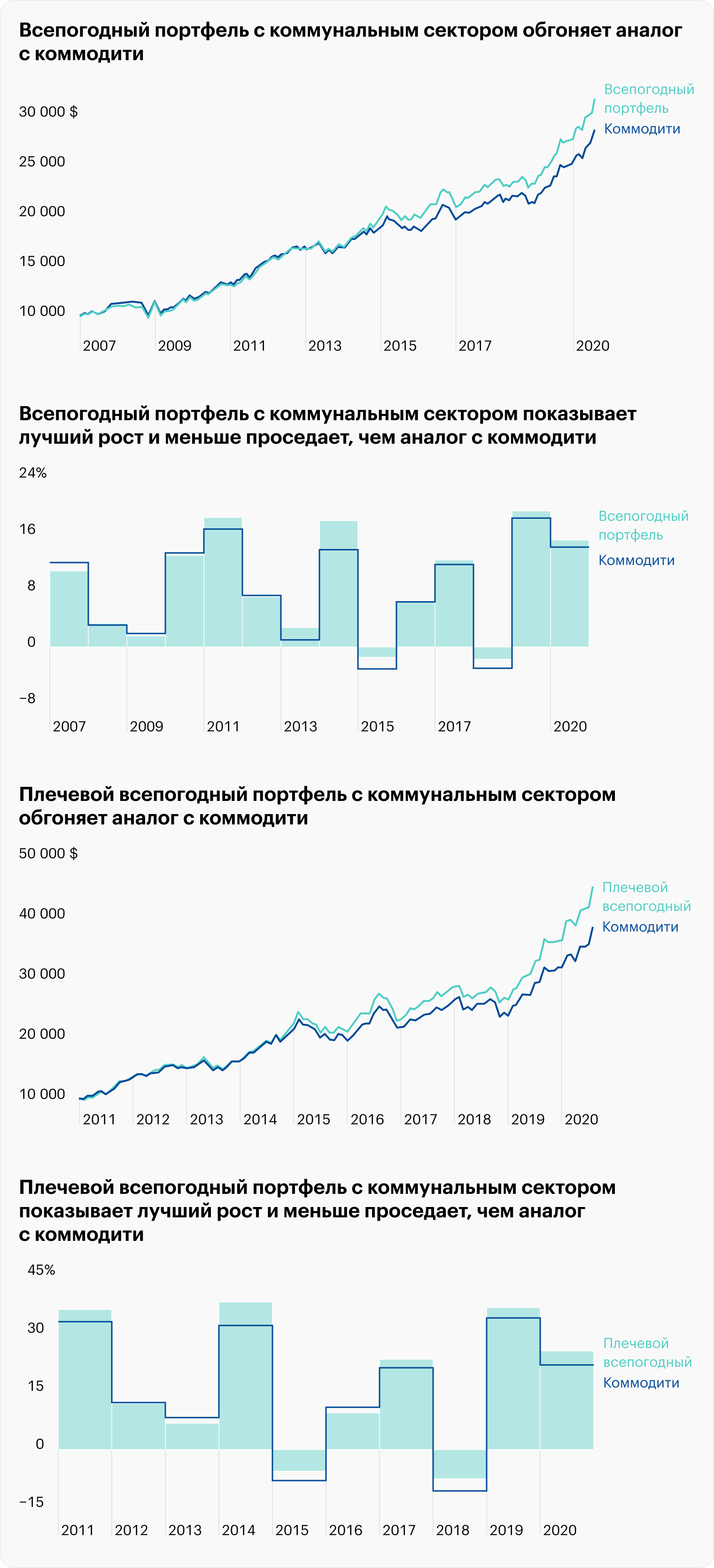

В период по июль 2020 года товары принесли инвестору только убыток. Их коэффициент Шарпа отрицательный — доходность ниже базового безрискового актива. REIT проявили себя лучше в этом отношении, но у них высокая корреляция с рынком. Что же касается Utilities — они идеальны для использования во всепогодном портфеле во всех отношениях. Корреляция с американским фондовым рынком даже меньше, чем у товаров.

Используя коммунальный сектор, мы, по сути, вкладываемся в акции, что на первый взгляд выглядит некорректно. Но, понимая особенности секторов, Utilities допустимо рассматривать как отдельный инструмент. Его доля в S&P 500 незначительная, а корреляция слабая. Электричество и водоснабжение — товары первой необходимости, а значит, имеют нециклическую природу. Сектор предоставляет защиту от инфляции: тариф на коммунальные услуги растет вслед за общим повышением цен.

Сравним результаты обычного и плечевого всепогодных портфелей, если коммодити заменить на Utilities. В качестве маржинального ETF используем ProShares Ultra Utilities WPU.

Сравниваем обычный и плечевой всепогодные портфели с заменой коммодити

| Портфель | В год | Лучший год | Худший год | Коэфф. Шарпа | Волатильность |

|---|---|---|---|---|---|

| Всепогодный с Utilities | 8,96% | 19,26% | −1,88% | 1,05 | 7,63% |

| Всепогодный | 8,14% | 18,28% | −3,25% | 0,98 | 7,38% |

| Всепогодный 2х с Utilities | 17,22% | 38,45% | −7,59% | 1,25 | 12,99% |

| Всепогодный 2х | 15,24% | 34,09% | −10,77% | 1,17 | 12,29% |

Сравниваем обычный и плечевой всепогодные портфели с заменой коммодити

| Всепогодный с Utilities | |

| В год | 8,96% |

| Лучший год | 19,26% |

| Худший год | −1,88% |

| Коэфф. Шарпа | 1,05 |

| Волатильность | 7,63% |

| Всепогодный | |

| В год | 8,14% |

| Лучший год | 18,28% |

| Худший год | −3,25% |

| Коэфф. Шарпа | 0,98 |

| Волатильность | 7,38% |

| Всепогодный 2х с Utilities | |

| В год | 17,22% |

| Лучший год | 38,45% |

| Худший год | −7,59% |

| Коэфф. Шарпа | 1,25 |

| Волатильность | 12,99% |

| Всепогодный 2х | |

| В год | 15,24% |

| Лучший год | 34,09% |

| Худший год | −10,77% |

| Коэфф. Шарпа | 1,17 |

| Волатильность | 12,29% |

При чуть большей волатильности всепогодный портфель с Utilities обгоняет портфель с товарами, при этом обладая лучшим коэффициентом Шарпа.

Собственный всепогодный портфель

Если у вас нет статуса квалифицированного инвестора или счета у зарубежного брокера, то фонды, которые я приводил в пример выше, вам недоступны. Поэтому я составил пример, как можно сделать собственный всепогодный портфель, даже если статуса квалифицированного инвестора у вас нет.

Пример всепогодного портфеля для обычных и квалифицированных инвесторов

| Инструмент | Доля | Обычным инвесторам | Квалифицированным |

|---|---|---|---|

| Акции | 30% | Собственный набор акций, представляющих разные страны | ETF Vanguard Total Stock Market (VTI) |

| Долгосрочные облигации | 40% | Собственный набор долгосрочных ОФЗ | ETF iShares 20+ Year Treasury |

| Среднесрочные облигации | 15% | Собственный набор среднесрочных ОФЗ и корпоративных облигаций | ETF Vanguard Intermediate-Term Treasury (VGIT) |

| Коммунальный сектор | 7,5% | Широкий набор компаний из сектора, например: ФСК ЕЭС, «Юнипро», American Water, Consolidated Edison | Vanguard Utilities ETF (VPU) |

| Золото | 7,5% | GLDRUB_TOM | SPDR Gold Trust (GLD) |

Пример всепогодного портфеля для обычных и квалифицированных инвесторов

| Акции | |

| Доля | 30% |

| Обычным инвесторам | Собственный набор акций, представляющих разные страны |

| Квалифицированным | ETF Vanguard Total Stock Market (VTI) |

| Долгосрочные облигации | |

| Доля | 40% |

| Обычным инвесторам | Собственный набор долгосрочных ОФЗ |

| Квалифицированным | ETF iShares 20+ Year Treasury |

| Среднесрочные облигации | |

| Доля | 15% |

| Обычным инвесторам | Собственный набор среднесрочных ОФЗ и корпоративных облигаций |

| Квалифицированным | ETF Vanguard Intermediate-Term Treasury (VGIT) |

| Коммунальный сектор | |

| Доля | 7,5% |

| Обычным инвесторам | Широкий набор компаний из сектора, например: ФСК ЕЭС, «Юнипро», American Water, Consolidated Edison |

| Квалифицированным | Vanguard Utilities ETF (VPU) |

| Золото | |

| Доля | 7,5% |

| Обычным инвесторам | GLDRUB_TOM |

| Квалифицированным | SPDR Gold Trust (GLD) |

Как видно, по большинству позиций нет фонда, который бы охватывал разом широкий спектр активов, а торги по некоторым фондам, в частности от FinEx, в 2022 году были остановлены. Поэтому обычному инвестору, желающему самостоятельно собрать всепогодный портфель, придется выбирать отдельные акции и облигации, чтобы обеспечить широкую диверсификацию.

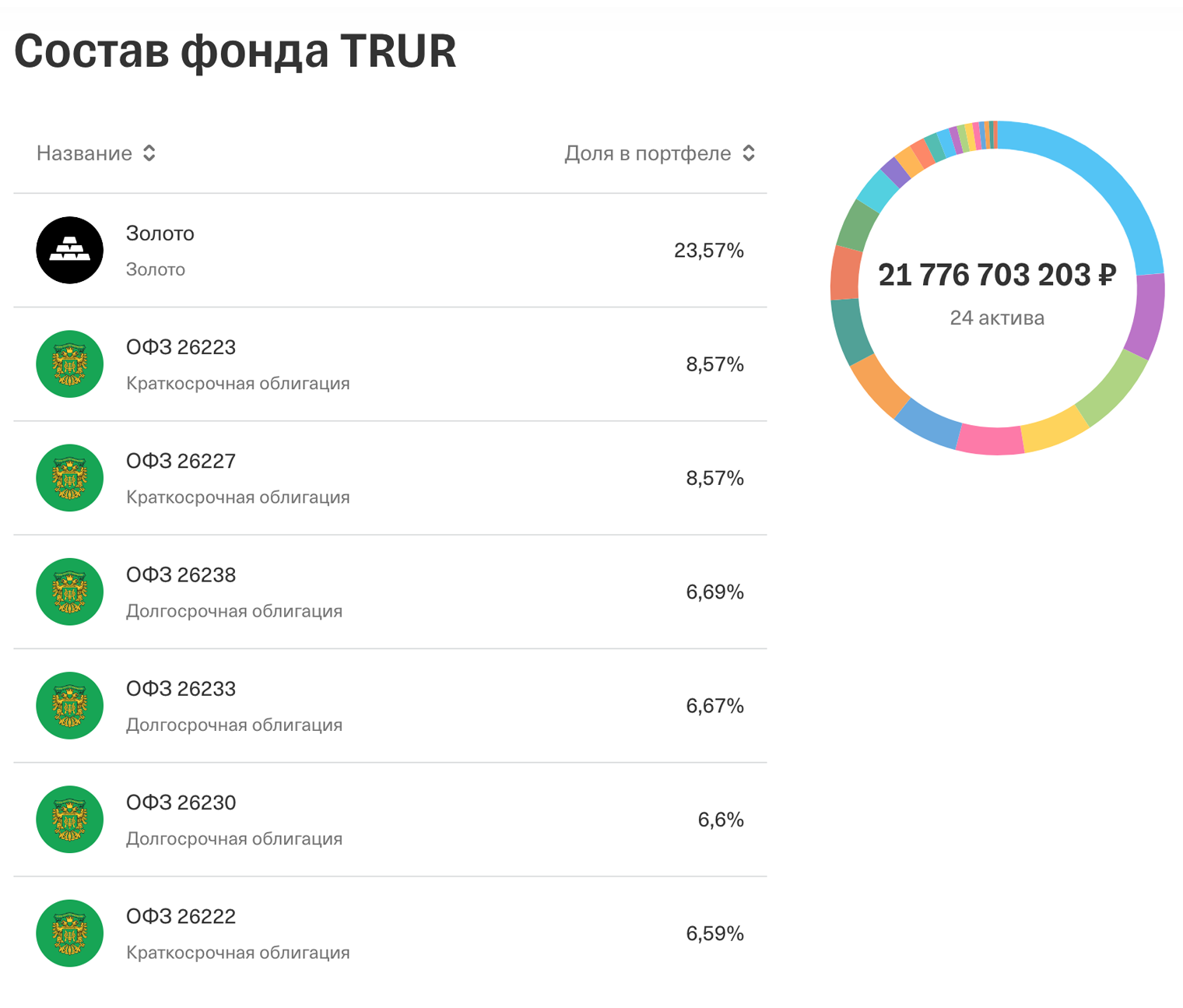

Для тех, кто ищет уже готовый вариант всепогодной стратегии, на Московской бирже доступен фонд «Вечный портфель» (TRUR). Но не забываем брать в расчет внутренние комиссии — фонд берет комиссию за управление 0,99%.

Также на структуру фонда удобно ориентироваться при составлении собственного всепогодного портфеля.

Запомнить

- Всепогодный портфель — стратегия, заточенная на сохранение, а не приумножение капитала. За счет низкой доли акций в сравнении с долями консервативных инструментов портфель проигрывает S&P 500.

- Всепогодный портфель за счет подбора разноплановых активов имеет пониженную волатильность — как следствие, получаем высокий коэффициент Шарпа, а значит, больший доход на единицу риска.

- Портфелю необходима периодическая ребалансировка для сохранения распределения рисков. Оптимальный вариант — ежеквартальная или полугодовая ребалансировка.

- Стратегия допускает использование кредитного рычага при условии сохранения паритета рисков. Такой портфель может значительно обогнать S&P 500 и показать более высокий коэффициент Шарпа, но он волатилен и на медвежьем рынке будет хуже бенчмарка.

- Товары во всепогодном портфеле можно заменить на другой инструмент, слабо коррелирующий с рынком и обеспечивающий защиту от инфляции. Коммунальный сектор — отличная альтернатива.

- Обычный инвестор может составить портфель самостоятельно, но придется закупаться большим количеством активов.