Что говорят показатели железнодорожной отрасли о состоянии экономики

Экономика государства — сложная штука. В ней участвует огромное количество физических и юридических лиц с разными мотивами, целями и возможностями. Чтобы хотя бы примерно понимать, что происходит и какие тенденции преобладают, экономисты придумали рассчитывать всяческие показатели и следить за их динамикой. Если речь идет об экономике уровня государства, их называют макроэкономическими показателями.

Проанализируем, как динамика железнодорожной отрасли связана с другими макроэкономическими показателями и стоит ли инвесторам учитывать эти показатели при анализе бизнеса конкретных компаний.

Зачем рассматривать показатели транспортной отрасли

Длинные цепочки поставок. Из-за глобализации удлинились и усложнились цепочки поставок, в них часто задействованы предприятия, которые иногда находятся на разных континентах.

Перенос производства. Наиболее экономически развитые западные страны в последние десятилетия перенесли огромное количество своих производств в азиатский регион, прежде всего в Китай, и продолжают быть крупными потребителями продукции этих производств.

Разброс месторождений полезных ископаемых. Многие полезные ископаемые часто добываются в разных частях земного шара и нередко проделывают большой путь от мест добычи до мест переработки или потребления.

Большое количество товаров потребляются далеко от мест производства. Следовательно, динамика показателей транспортной отрасли может отображать динамику производства, потребления, экспорта и импорта.

В современной рыночной экономике объем производства во многом определяется объемом спроса на продукцию. И показатели транспортной отрасли, которая связывает производителей и потребителей, неплохо отражают динамику рыночной конъюнктуры: если спрос падает, то транспорт начинает перевозить меньше товаров.

Стоит упомянуть «индекс Ли Кэцяна»: недавний премьер-министр Китая, будучи руководителем одной из провинций, в 2007 году критически высказался о статистике ВВП и заявил, что сам анализирует состояние экономики по данным о потреблении электроэнергии, железнодорожных грузоперевозках и новых кредитах.

У такого способа оценки состояния экономики есть основания: для инвестиций и пополнения оборотного капитала компаниям нужны кредиты, само производство зачастую требует существенных затрат электроэнергии, а продукцию требуется перевозить покупателям, например, по железной дороге.

Но с другой стороны, очевидно, что данный индекс не везде может применяться с достаточной эффективностью:

- Во многих западных странах значительную долю ВВП составляют услуги. Для оказания многих видов услуг не требуется существенных затрат электроэнергии и вообще не нужен транспорт.

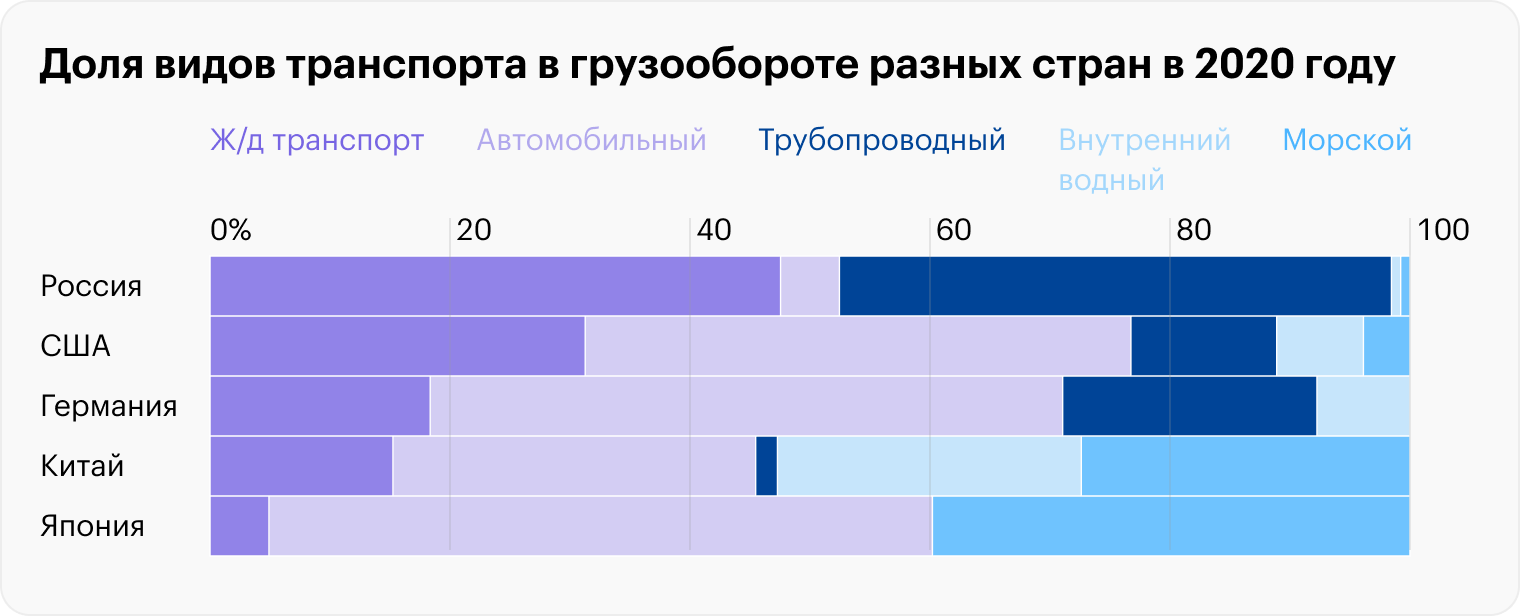

- Не во всех странах хорошо развит железнодорожный транспорт. Более того, даже при его хорошем развитии другие виды транспорта могут доминировать в грузоперевозках.

- Есть виды товаров, которые не перевозят или редко перевозят железнодорожным транспортом.

Показатели железнодорожного транспорта могут быть наиболее полезны в странах со значительной долей промышленного производства, хорошо развитыми железными дорогами и высокой долей перевозок по ним.

Например, в США самые протяженные железные дороги в мире, но по железнодорожному грузообороту страна уступает Китаю и России. В Китае крупнейший в мире железнодорожный грузооборот, но его доля в общем по состоянию на 2020 год составляла всего лишь около 15%.

И это объяснимо: главный торговый партнер Китая — как раз США — находится на другом континенте, к тому же Китай омывают достаточно теплые моря, так что там нет сопоставимых с российским Северным морским путем климатических проблем. В итоге водный транспорт важнее для Китая, чем железнодорожный.

Это подтверждается и исследованиями: корреляция между грузооборотом и ВВП Китая есть, но при этом из всех видов транспорта железнодорожная отрасль показала одну из наименьших корреляций.

Длина и грузооборот железнодорожных дорог некоторых стран за 2019 год

| США | Китай | Россия | Индия | Канада | Германия | |

|---|---|---|---|---|---|---|

| Длина, тысяч километров | 149,5 | 102,5 | 85,6 | 67,4 | 48 | 33,4 |

| Грузооборот, трлн тонно-километров | 2,4 | 3 | 2,6 | 0,7 | 0,4 | 0,1 |

Длина и грузооборот железнодорожных дорог некоторых стран за 2019 год

| Длина, тысяч километров | |

| США | 149,5 |

| Китай | 102,5 |

| Россия | 85,6 |

| Индия | 67,4 |

| Канада | 48 |

| Германия | 33,4 |

| Грузооборот, трлн тонно-километров | |

| США | 2,4 |

| Китай | 3 |

| Россия | 2,6 |

| Индия | 0,7 |

| Канада | 0,4 |

| Германия | 0,1 |

В России же ситуация иная: из-за географических особенностей у железнодорожного транспорта особое значение. Особенности — это огромная территория страны, вытянутая с запада на восток на многие тысячи километров, притом что русла большинства крупных рек идут перпендикулярно этому направлению, а также дороговизна перевозок по Северному морскому пути из-за сложных климатических условий.

Хотя по итогам 2021 года всего лишь 17,2% грузов по массе были перевезены по железной дороге, в структуре грузооборота ситуация совсем другая: на нее приходится 46,3%. Более того, если убрать из структуры грузооборота достаточно специфичный трубопроводный транспорт, доля железнодорожного транспорта в грузообороте достигнет 86,5%.

Структура объема перевозки грузов и грузооборота в России по видам транспорта за 2021 год

| Объем перевозки грузов | Грузооборот | |

|---|---|---|

| Автомобильный | 67,2% | 5% |

| Железнодорожный | 17,2% | 46,3% |

| Трубопроводный | 14% | 46,5% |

| Водный | 1,6% | 2% |

| Воздушный | 0% | 0,2% |

Структура объема перевозки грузов и грузооборота в России по видам транспорта за 2021 год

| Автомобильный | |

| Объем перевозки грузов | 67,2% |

| Грузооборот | 5% |

| Железнодорожный | |

| Объем перевозки грузов | 17,2% |

| Грузооборот | 46,3% |

| Трубопроводный | |

| Объем перевозки грузов | 14% |

| Грузооборот | 46,5% |

| Водный | |

| Объем перевозки грузов | 1,6% |

| Грузооборот | 2% |

| Воздушный | |

| Объем перевозки грузов | 0% |

| Грузооборот | 0,2% |

Достоинства и недостатки железнодорожной отрасли

Достоинства:

- Развитая во многих странах железнодорожная инфраструктура.

- Возможность перевозить практически любые виды грузов.

- Большая грузоподъемность.

- Всесезонность и всепогодность, которые способствуют хорошему уровню соблюдения графика перевозок.

- Хорошая защищенность грузов.

- Достаточно низкая стоимость перевозок.

Недостатки:

- Невысокая скорость.

- Ограниченность маршрута железнодорожной сетью. Скорее всего, потребуется дополнительная перевозка, например автотранспортом: сначала до железнодорожной станции для погрузки и в конце пути от железнодорожной станции до пункта назначения.

- Низкая стоимость доставки достигается только при значительном объеме груза.

Показатели железнодорожной отрасли

Можно выделить несколько основных показателей железнодорожной отрасли.

Объем погрузки. Динамика данного показателя может быть индикатором динамики промышленного производства в экономике в целом или определенной группы товаров.

Грузооборот. Произведение массы груза на расстояние перевозки. В сочетании с объемом погрузки позволяет понять также изменение динамики дальности перевозки. Информация может помочь в понимании динамики затрат производителей на логистику, а также динамики доходов железнодорожных перевозчиков.

Доля экспорта. Помогает понять динамику экспорта и потенциально — изменения доли валютной выручки производителей.

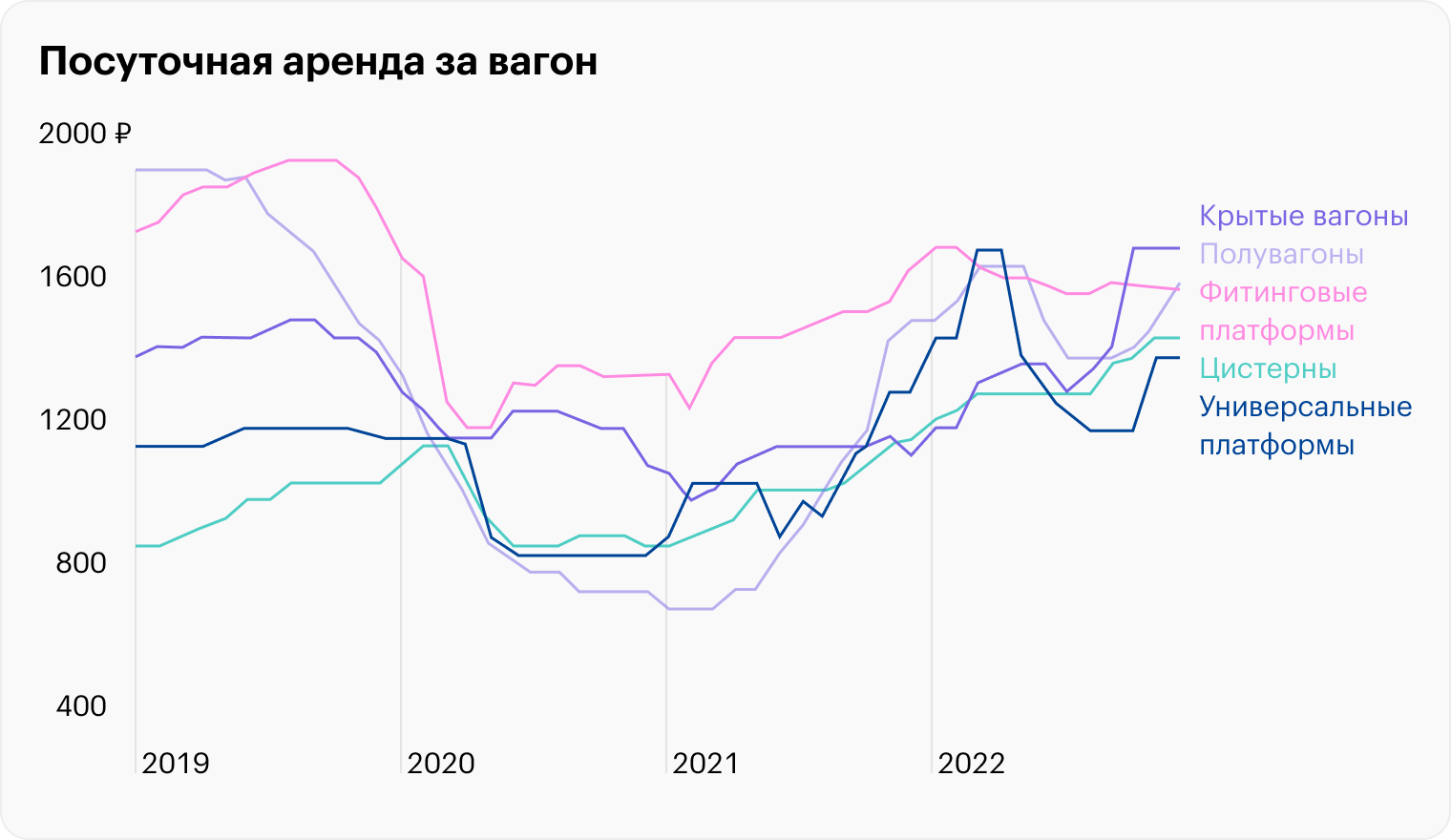

Ставка аренды вагона. Важный индикатор, позволяющий понимать динамику затрат производителей на логистику и динамику доходов перевозчиков.

Выводы из показателей российской железнодорожной отрасли последних лет

Корреляция показателей. Как видно по данным выше, грузооборот товаров имеет неплохую корреляцию с промышленным производством, но меньшую — с показателем ВВП.

Также неплохая корреляция есть у объема погрузки и грузооборота, но бывает, они расходятся. Более того, грузооборот обычно показывает лучшую динамику, чем объем погрузки. Один из ярких примеров — это период с 2014 по 2016 год, когда погрузка падала, а грузооборот рос. Это объясняется увеличением дальности перевозок за счет роста экспорта, который случился из-за девальвации рубля.

При этом в 2022 году ситуация повторилась, но по другим причинам: снова объем перевозок упал, что в основном объясняется многочисленными ограничениями и эмбарго, введенными «недружественными» странами, а грузооборот остался почти таким же из-за переориентации многих экспортных поставок на Дальний Восток, до которого зачастую везти дальше. Это подтверждал и глава РЖД Олег Белозеров, который заявил, что объем перевозок на Восток впервые превысил трафик на Запад.

Динамика промышленного производства, погрузки грузов по сети РЖД, грузооборота и ВВП к прошлому году

| Промышленное производство | Погрузка грузов | Грузооборот | ВВП | |

|---|---|---|---|---|

| 2012 | 103,4% | 102,8% | 104,4% | 104% |

| 2013 | 100,4% | 97,2% | 98,8% | 101,8% |

| 2014 | 101,7% | 99,6% | 104,8% | 100,7% |

| 2015 | 100,2% | 96,7% | 100,2% | 98% |

| 2016 | 101,8% | 99,7% | 101,6% | 100,2% |

| 2017 | 103,7% | 104,5% | 106,4% | 101,8% |

| 2018 | 103,5% | 102% | 104,2% | 102,8% |

| 2019 | 103,4% | 99,1% | 100,2% | 102,2% |

| 2020 | 97,9% | 97,1% | 97,8% | 97,3% |

| 2021 | 105,3% | 103,3% | 103,7% | 105,6% |

| 2022 | 99,4% | 96,2% | 99,9% | 97,9% |

Динамика промышленного производства, погрузки грузов по сети РЖД, грузооборота и ВВП к прошлому году

| Промышленное производство | |

| 2012 | 103,4% |

| 2013 | 100,4% |

| 2014 | 101,7% |

| 2015 | 100,2% |

| 2016 | 101,8% |

| 2017 | 103,7% |

| 2018 | 103,5% |

| 2019 | 103,4% |

| 2020 | 97,9% |

| 2021 | 105,3% |

| 2022 | 99,4% |

| Погрузка грузов | |

| 2012 | 102,8% |

| 2013 | 97,2% |

| 2014 | 99,6% |

| 2015 | 96,7% |

| 2016 | 99,7% |

| 2017 | 104,5% |

| 2018 | 102% |

| 2019 | 99,1% |

| 2020 | 97,1% |

| 2021 | 103,3% |

| 2022 | 96,2% |

| Грузооборот | |

| 2012 | 104,4% |

| 2013 | 98,8% |

| 2014 | 104,8% |

| 2015 | 100,2% |

| 2016 | 101,6% |

| 2017 | 106,4% |

| 2018 | 104,2% |

| 2019 | 100,2% |

| 2020 | 97,8% |

| 2021 | 103,7% |

| 2022 | 99,9% |

| ВВП | |

| 2012 | 104% |

| 2013 | 101,8% |

| 2014 | 100,7% |

| 2015 | 98% |

| 2016 | 100,2% |

| 2017 | 101,8% |

| 2018 | 102,8% |

| 2019 | 102,2% |

| 2020 | 97,3% |

| 2021 | 105,6% |

| 2022 | 97,9% |

Показатели экспорта и импорта. Оба этих показателя в 2022 году упали, что также стало следствием санкционных ограничений и переориентации производителями части поставок на внутренний рынок.

Структура перевозок железнодорожным транспортом по видам сообщения за 2020—2022 годы

| 2020 | 2021 | 2022 | |

|---|---|---|---|

| Внутрироссийское | 58,1% | 57,4% | 60,3% |

| Экспорт | 34,9% | 34,8% | 31,7% |

| Импорт | 5,3% | 5,4% | 5,2% |

| Транзит | 1,7% | 2,4% | 2,7% |

Структура перевозок железнодорожным транспортом по видам сообщения за 2020—2022 годы

| Внутрироссийское | |

| 2020 | 58,1% |

| 2021 | 57,4% |

| 2022 | 60,3% |

| Экспорт | |

| 2020 | 34,9% |

| 2021 | 34,8% |

| 2022 | 31,7% |

| Импорт | |

| 2020 | 5,3% |

| 2021 | 5,4% |

| 2022 | 5,2% |

| Транзит | |

| 2020 | 1,7% |

| 2021 | 2,4% |

| 2022 | 2,7% |

Структура погрузки. По ней можно сделать вывод, что ключевыми грузами, перевозимыми российскими железными дорогами, являются уголь, нефть и нефтепродукты, а также строительные грузы. Это значит, что показатели железнодорожной отрасли будут наиболее наглядными именно для связанных с данными грузами секторов экономики.

Структура погрузки грузов по сети РЖД по группам товаров за 2020—2022 годы

| 2020 | 2021 | 2022 | |

|---|---|---|---|

| Каменный уголь | 28,4% | 29% | 28,7% |

| Нефть и нефтепродукты | 16,8% | 17% | 17,5% |

| Строительные грузы | 10,6% | 9,9% | 10,8% |

| Руда железная и марганцевая | 9,6% | 9,4% | 9,3% |

| Черные металлы | 5,3% | 5,4% | 5,4% |

| Химические и минеральные удобрения | 5% | 5,1% | 4,9% |

| Лесные грузы | 3,3% | 3,3% | 2,5% |

| Промышленное сырье | 2,7% | 2,8% | 2,5% |

| Грузы в контейнерах | 3,4% | 3,6% | 3,6% |

| Цемент | 2% | 2,1% | 2% |

| Химикаты и сода | 2% | 1,9% | 1,8% |

| Зерно | 2,2% | 2% | 1,9% |

| Лом черных металлов | 1,2% | 1,3% | 1% |

| Прочие грузы | 7,5% | 7,6% | 7,8% |

Структура погрузки грузов по сети РЖД по группам товаров за 2020—2022 годы

| Каменный уголь | |

| 2020 | 28,4% |

| 2021 | 29% |

| 2022 | 28,7% |

| Нефть и нефтепродукты | |

| 2020 | 16,8% |

| 2021 | 17% |

| 2022 | 17,5% |

| Строительные грузы | |

| 2020 | 10,6% |

| 2021 | 9,9% |

| 2022 | 10,8% |

| Руда железная и марганцевая | |

| 2020 | 9,6% |

| 2021 | 9,4% |

| 2022 | 9,3% |

| Черные металлы | |

| 2020 | 5,3% |

| 2021 | 5,4% |

| 2022 | 5,4% |

| Химические и минеральные удобрения | |

| 2020 | 5% |

| 2021 | 5,1% |

| 2022 | 4,9% |

| Лесные грузы | |

| 2020 | 3,3% |

| 2021 | 3,3% |

| 2022 | 2,5% |

| Промышленное сырье | |

| 2020 | 2,7% |

| 2021 | 2,8% |

| 2022 | 2,5% |

| Грузы в контейнерах | |

| 2020 | 3,4% |

| 2021 | 3,6% |

| 2022 | 3,6% |

| Цемент | |

| 2020 | 2% |

| 2021 | 2,1% |

| 2022 | 2% |

| Химикаты и сода | |

| 2020 | 2% |

| 2021 | 1,9% |

| 2022 | 1,8% |

| Зерно | |

| 2020 | 2,2% |

| 2021 | 2% |

| 2022 | 1,9% |

| Лом черных металлов | |

| 2020 | 1,2% |

| 2021 | 1,3% |

| 2022 | 1% |

| Прочие грузы | |

| 2020 | 7,5% |

| 2021 | 7,6% |

| 2022 | 7,8% |

Динамика погрузки по группам грузов. Поможет лучше понимать ситуацию в конкретном секторе. Например, в 2022 году строительные грузы оказались единственной группой, прибавившей по сравнению с прошлым годом. Это объясняется значительной завязкой на внутреннее потребление и достаточно стабильной ситуацией в строительном секторе.

Вместе с тем лесные грузы показали крайне отрицательную динамику — их перевозка сократилась почти на четверть. Виной этому являются как санкции, так и законодательные ограничения на экспорт необработанного круглого леса.

Динамика погрузки грузов по сети РЖД к прошлому году

| 2021 | 2022 | |

|---|---|---|

| Каменный уголь | 105,2% | 95,4% |

| Нефть и нефтепродукты | 104,2% | 99,3% |

| Строительные грузы | 96,2% | 105,7% |

| Руда железная и марганцевая | 100,3% | 96,0% |

| Черные металлы | 104,3% | 95,7% |

| Химические и минеральные удобрения | 103,6% | 93,1% |

| Лесные грузы | 102,7% | 75,2% |

| Промышленное сырье | 105,6% | 86,8% |

| Грузы в контейнерах | 110,5% | 97,7% |

| Цемент | 105,5% | 94,0% |

| Химикаты и сода | 99,2% | 93,8% |

| Зерно | 89,9% | 95,2% |

| Лом черных металлов | 114,4% | 78,5% |

Динамика погрузки грузов по сети РЖД к прошлому году

| Каменный уголь | |

| 2021 | 105,2% |

| 2022 | 95,4% |

| Нефть и нефтепродукты | |

| 2021 | 104,2% |

| 2022 | 99,3% |

| Строительные грузы | |

| 2021 | 96,2% |

| 2022 | 105,7% |

| Руда железная и марганцевая | |

| 2021 | 100,3% |

| 2022 | 96% |

| Черные металлы | |

| 2021 | 104,3% |

| 2022 | 95,7% |

| Химические и минеральные удобрения | |

| 2021 | 103,6% |

| 2022 | 93,1% |

| Лесные грузы | |

| 2021 | 102,7% |

| 2022 | 75,2% |

| Промышленное сырье | |

| 2021 | 105,6% |

| 2022 | 86,8% |

| Грузы в контейнерах | |

| 2021 | 110,5% |

| 2022 | 97,7% |

| Цемент | |

| 2021 | 105,5% |

| 2022 | 94% |

| Химикаты и сода | |

| 2021 | 99,2% |

| 2022 | 93,8% |

| Зерно | |

| 2021 | 89,9% |

| 2022 | 95,2% |

| Лом черных металлов | |

| 2021 | 114,4% |

| 2022 | 78,5% |

Динамика ставки аренды вагонов. По ней можно судить, что в 2022 году железнодорожная логистика обходилась производителям дороже, чем в 2020—2021 годах. Вместе с тем это должно было позволить хорошо заработать железнодорожным перевозчикам.

Связь показателей российской железнодорожной отрасли и показателей компаний

Приведем несколько примеров того, как показатели железнодорожной отрасли коррелировали с результатами деятельности некоторых российских компаний.

Globaltrans. Очевидно, что результаты железнодорожного перевозчика немало коррелируют с показателями железнодорожной отрасли. По итогам 2022 года компания снизила объем перевезенных грузов, что коррелирует с общей статистикой объема погрузки по сети РЖД. С другой стороны, довольно высокие ставки на аренду вагонов помогли Globaltrans показать отличные финансовые результаты — серьезно нарастить выручку и чистую прибыль.

Segezha Group. Крайне отрицательная динамика перевозки лесных грузов вполне коррелирует с не лучшими результатами лесопромышленного холдинга Segezha Group. Компания пострадала из-за запретов на экспорт в Европу, была вынуждена перестраивать логистику и повысить расходы на нее.

«Роснефть». У компании огромный диверсифицированный бизнес, но все же стоит отметить, что неплохой отчет компании вполне коррелирует с показателями перевозки нефти и нефтепродуктов по железной дороге, согласно которым данный сектор экономики неплохо пережил 2022 год.

Плюсы и минусы использования показателей железнодорожной отрасли

Плюсы:

- Оперативность: данные об объемах промышленного производства известны с задержкой — зачастую в середине следующего месяца. Данные железнодорожной отрасли известны в начале следующего месяца.

- Получение косвенных данных о динамике промышленного производства в целом и по различным группам товаров в частности, получение косвенной информации о динамике экспорта и динамике стоимости логистики.

Минусы:

- Отсутствие информации о ценах на товары промышленного производства.

- Обобщенная информация, на которую могут влиять разные факторы — от квот на вывоз по железной дороге до динамики промышленного производства. Таким образом, показатели железнодорожной отрасли желательно использовать в комплексе с другими показателями для более полного понимания процессов в экономике.

Что в итоге

Для оценки динамики экономики государств специалисты придумали рассчитывать особые усредненные числовые показатели, которые называются макроэкономическими. Они могут показывать фактические изменения в экономике или же прогнозировать их. Макроэкономические показатели помогают увидеть проблемы с конкретными частями экономики, а также картину в комплексе.

Существует множество различных макроэкономических показателей, а в статье мы подробно рассмотрели показатели железнодорожной отрасли как одной из важнейших инфраструктурных составляющих экономики.

Есть ограничения применимости данных показателей, но для России с развитой железнодорожной отраслью и ее важной ролью в транспортировке товаров промышленного производства показатели данной отрасли заслуживают внимания.

Динамика объема перевозимых грузов и грузооборота неплохо коррелирует с динамикой промышленного производства и в меньшей степени — с динамикой ВВП, при этом статистика по железнодорожной отрасли появляется раньше. Также полезной статистикой являются ставки аренды вагонов, которые помогают понять динамику затрат производителей на логистику и динамику заработков железнодорожных перевозчиков.

Тем не менее такой макростатистикой не стоит злоупотреблять для микроэкономики — анализа бизнеса конкретных компаний. Безусловно, есть некоторые корреляции между показателями железнодорожной отрасли и результатами некоторых компаний, но все же это обобщенные статистические данные, а у конкретных компаний может быть много своих особенностей с точки зрения как структуры бизнеса, так и каких-то особых обстоятельств.

Показатели железнодорожной отрасли в основном дают понимание объемов промышленного производства, а на финансовые результаты компаний в значительной мере влияют не только объемы, но и цены на производимые ими товары.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique