Выручка МТС от сервисов выросла на 65,7%: результаты 1 полугодия

ПАО «МТС» — один из крупнейших российских телекомов. Компания ведет свой бизнес в России, Беларуси и Армении. Контролирующий акционер МТС — АФК «Система» с 50,8% акций, в свободном обращении — 49,2%.

В августе компания опубликовала финансовую отчетность за 1 полугодие 2020 года по международным стандартам финансовой отчетности (МСФО).

На чем компания зарабатывает

МТС оказывает широкий спектр услуг в сфере коммуникаций: мобильная и фиксированная связь, доступ в интернет, кабельное и спутниковое ТВ, системная интеграция, обработка данных, облачные вычисления, а также цифровые сервисы.

Россия. Основную часть выручки компания получает в России. В 1 полугодии 2020 года показатель увеличился на 5% год к году — до 237,3 млрд рублей. Это произошло благодаря сильным результатам МТС в четырех сегментах: мобильной связи, телекоммуникациях, медиабизнесе и финтехуслугах.

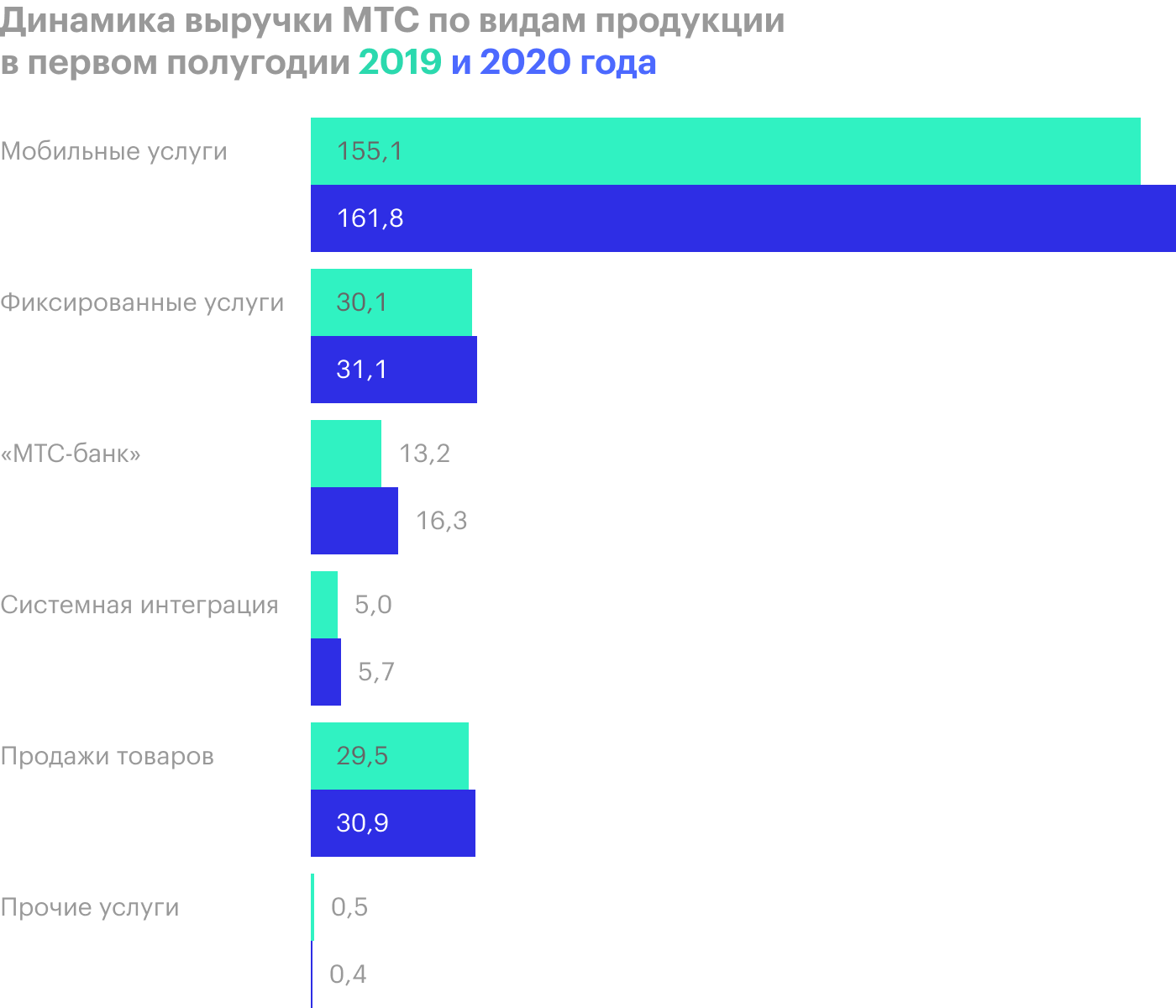

Рост выручки от мобильных сервисов составил 65,7% год к году — она выросла до 161,8 млрд рублей. Выручка от фиксированных сервисов увеличилась на 12,63% год к году — до 31,1 млрд рублей.

В структуре выручки наибольший рост продемонстрировал «МТС-банк»: 23,5% год к году, до 16,3 млрд рублей.

Прибыльным оказалось и направление системной интеграции: рост на 14% год к году, до 5,7 млрд рублей.

Показатель сегмента мобильной связи прибавил 4,3% и вырос до 161,8 млрд рублей на фоне роста ARPU — среднего дохода с пользователя, хотя и отмечалось незначительное сокращение абонентской базы.

Продажи телефонов и оборудования поднялись на 4,6% год к году — до 30,9 млрд рублей — за счет восстановления спроса на продукцию.

Армения. Из трех стран, в которых МТС ведет бизнес, Армения — единственная, где выручка снизилась. Показатель упал на 3,5% год к году — до 234,4 млрд драмов. Из-за COVID-19 и последующих регуляторных изменений в стране закрылась часть магазинов — розничные продажи упали.

Беларусь. Выручка в Беларуси увеличилась на 16,7% год к году — до 568,9 млрд белорусских рублей — благодаря росту сегментов услуг мобильной связи и розничных продаж.

Динамика выручки МТС по всем видам продукции в странах

| Россия | Армения | Беларусь | |

|---|---|---|---|

| 1 полугодие 2019 | 224,4 млрд рублей | 24,7 млрд драмов | 568,9 млрд белорусских рублей |

| 1 полугодие 2020 | 234,4 млрд рублей | 27,1 млрд драмов | 487,1 млрд белорусских рублей |

| Изменение | +4,46% | −8,86% | +16,79% |

Динамика выручки МТС по всем видам продукции в странах

| Россия | |

| 1 полугодие 2019 | 224,4 млрд рублей |

| 1 полугодие 2020 | 234,4 млрд рублей |

| Изменение | +4,46% |

| Армения | |

| 1 полугодие 2019 | 24,7 млрд рублей |

| 1 полугодие 2020 | 27,1 млрд рублей |

| Изменение | −8,86% |

| Беларусь | |

| 1 полугодие 2019 | 568,9 млрд рублей |

| 1 полугодие 2020 | 487,1 млрд рублей |

| Изменение | +16,79% |

Другие показатели. За отчетный период МТС также смогла нарастить себестоимость продукции на 6,3% год к году — до 62,3 млрд рублей.

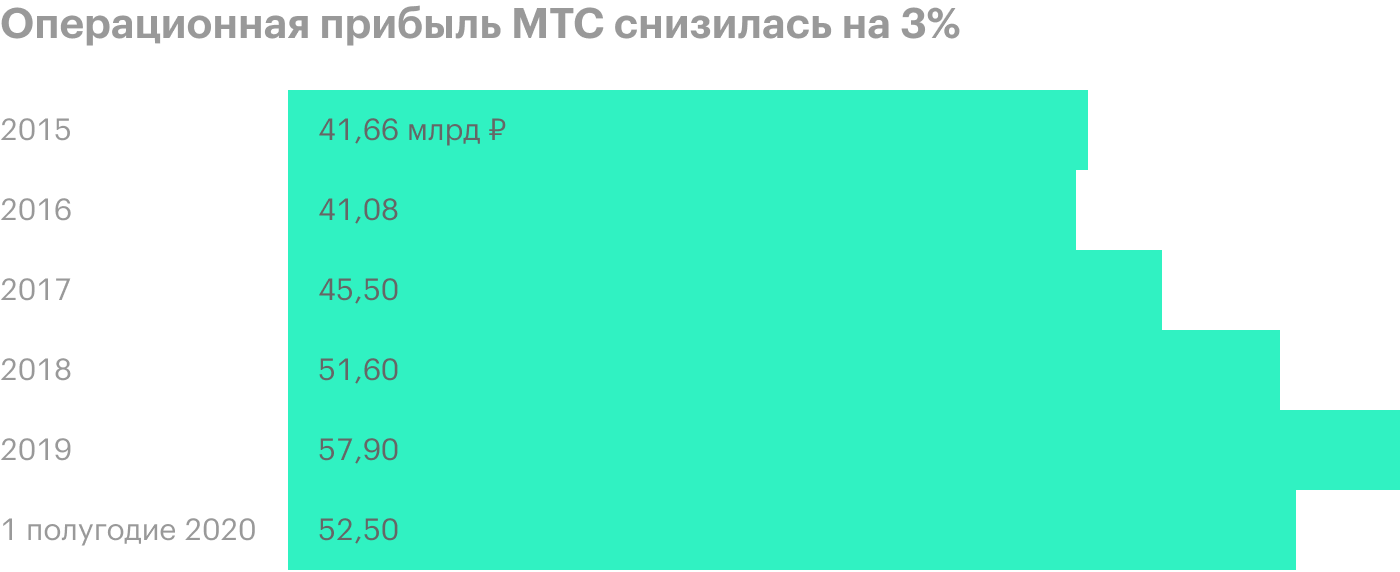

Операционные расходы компании снизить не удалось: они увеличились в 4,5 раза — до 4,9 млрд рублей. Из-за этого МТС зафиксировала падение операционной прибыли на 3,2% год к году — до 52,5 млрд рублей.

Инвестиции принесли 2 млрд рублей доходов. Еще 22 млрд рублей компания получила от продажи бизнеса на Украине, а также от переоценки резерва, связанного с деятельностью в Узбекистане.

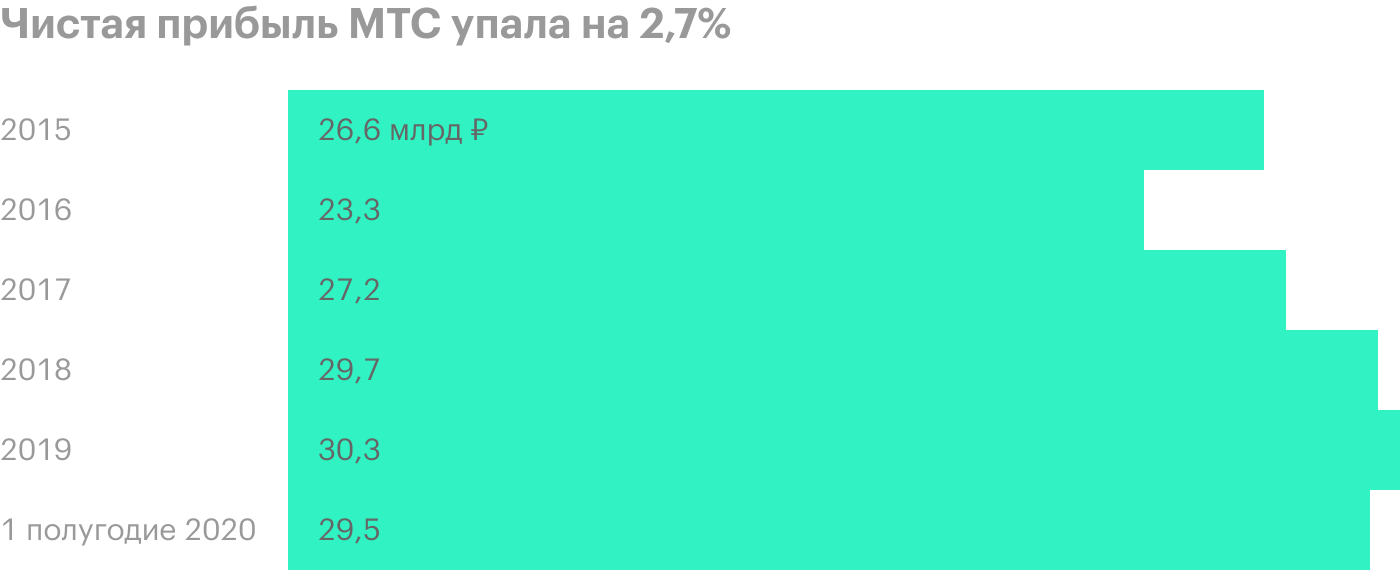

МТС также создала резерв под обесценение кредитов в «МТС-банке». Но из-за этого расходы компании выросли, и чистая прибыль снизилась на 2,7% год к году — до 29,5 млрд рублей.

Балансовые показатели

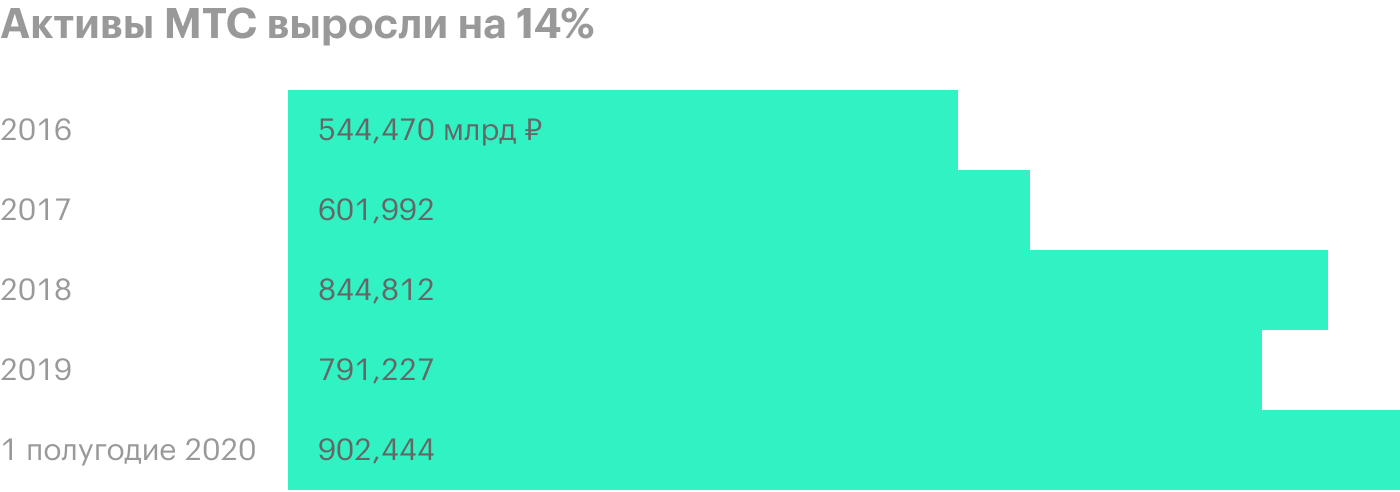

Стратегия МТС предполагает создание экосистемы новых цифровых продуктов, поэтому компания активна в сделках слияния и поглощения (M&A). Благодаря этому за последние годы ее активы почти удвоились и сейчас составляют 902,4 млрд рублей. Рост связан, помимо прочего, с крупной покупкой «МТС-банка» и других активов: киностудии «Кинополис», облачной компании «ИТ-град 1 клауд» и доли в интернет-провайдере «Зеленая точка».

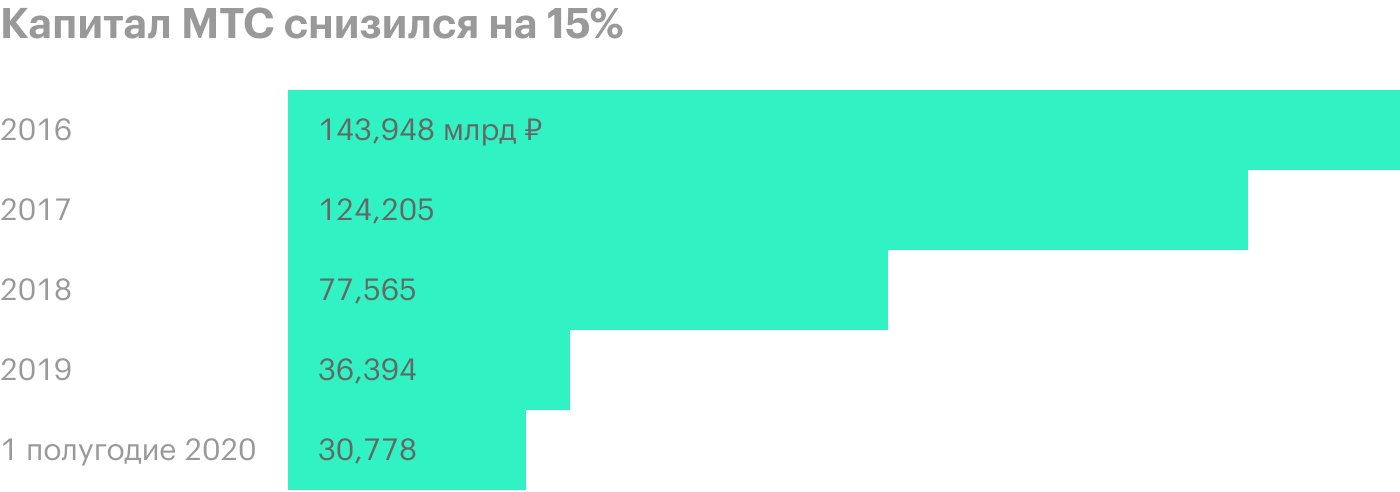

Что касается собственного капитала, то здесь МТС не может похвастаться позитивными показателями. По данным на конец 1 полугодия 2020, с 2016 года капитал снизился в 4,6 раза — до 30,7 млрд рублей. Две ключевые причины падения показателя: выплата дивидендов и обратный выкуп акций. Это негативный сигнал: компания становится более зависимой от заемных средств и менее финансово стабильной.

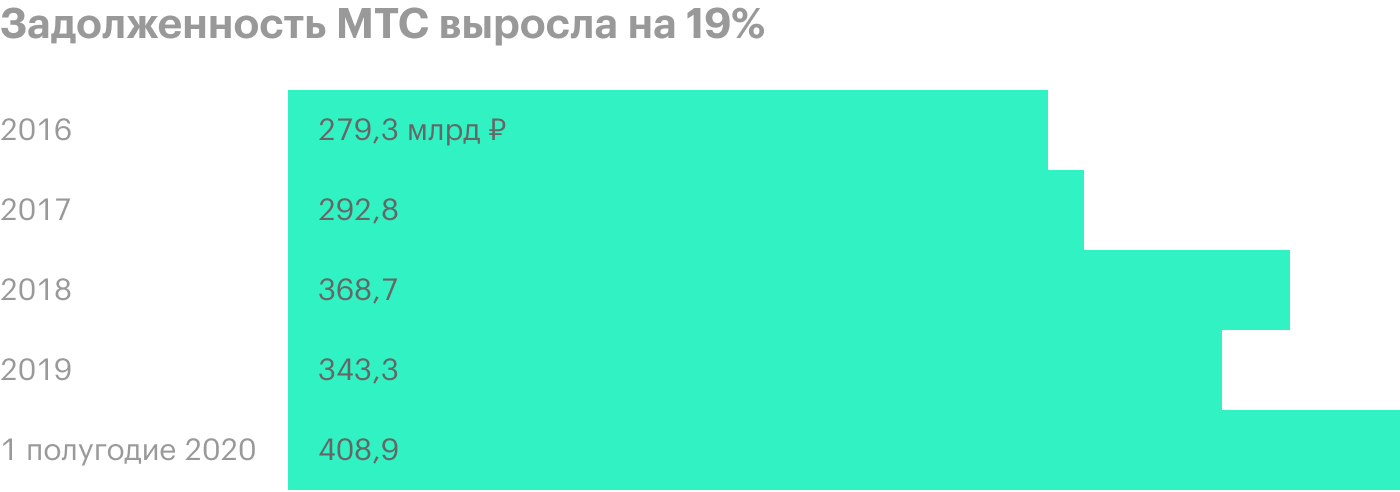

По данным за 2 квартал 2020 года, общий долг группы «МТС» вырос на 19% год к году — до 408,9 млрд рублей. За это время компания успела выпустить биржевые облигации на 46,8 млрд рублей.

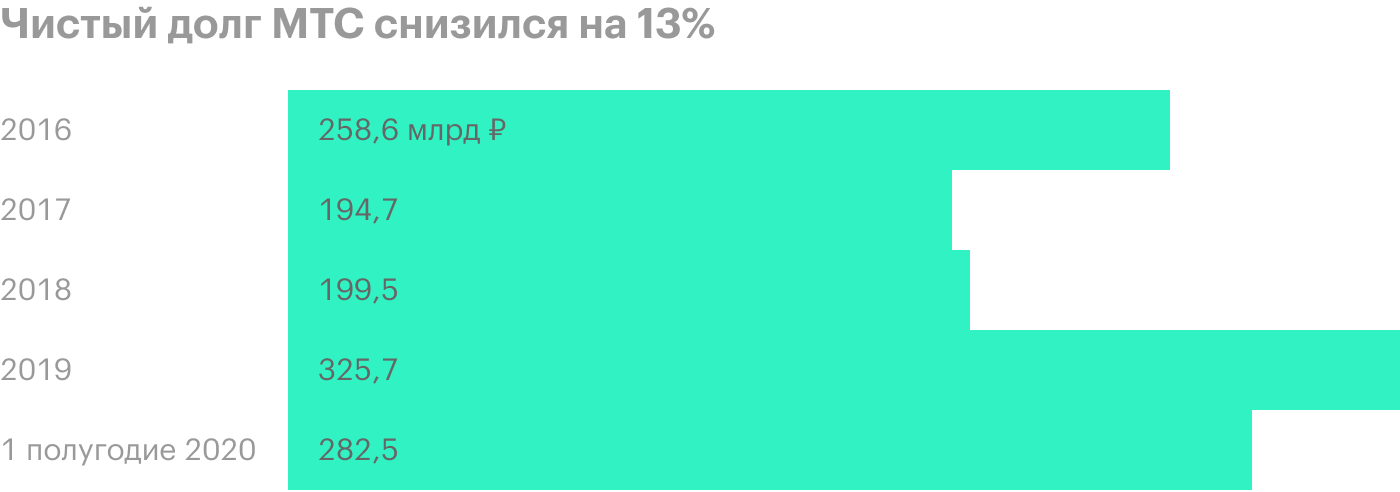

Долговая нагрузка

За 1 полугодие 2020 года МТС снизила чистый долг на 13% — до 282,5 млрд рублей. Показатель превышает OIBDA в 1,3 раза — достаточно комфортно для компании. Средневзвешенная процентная ставка по чистому долгу составляет 6,7%, при этом 97% долга номинировано в рублях. Основная нагрузка по закрытию долга приходится на 2024 год: компании придется выплатить 110,4 млрд рублей.

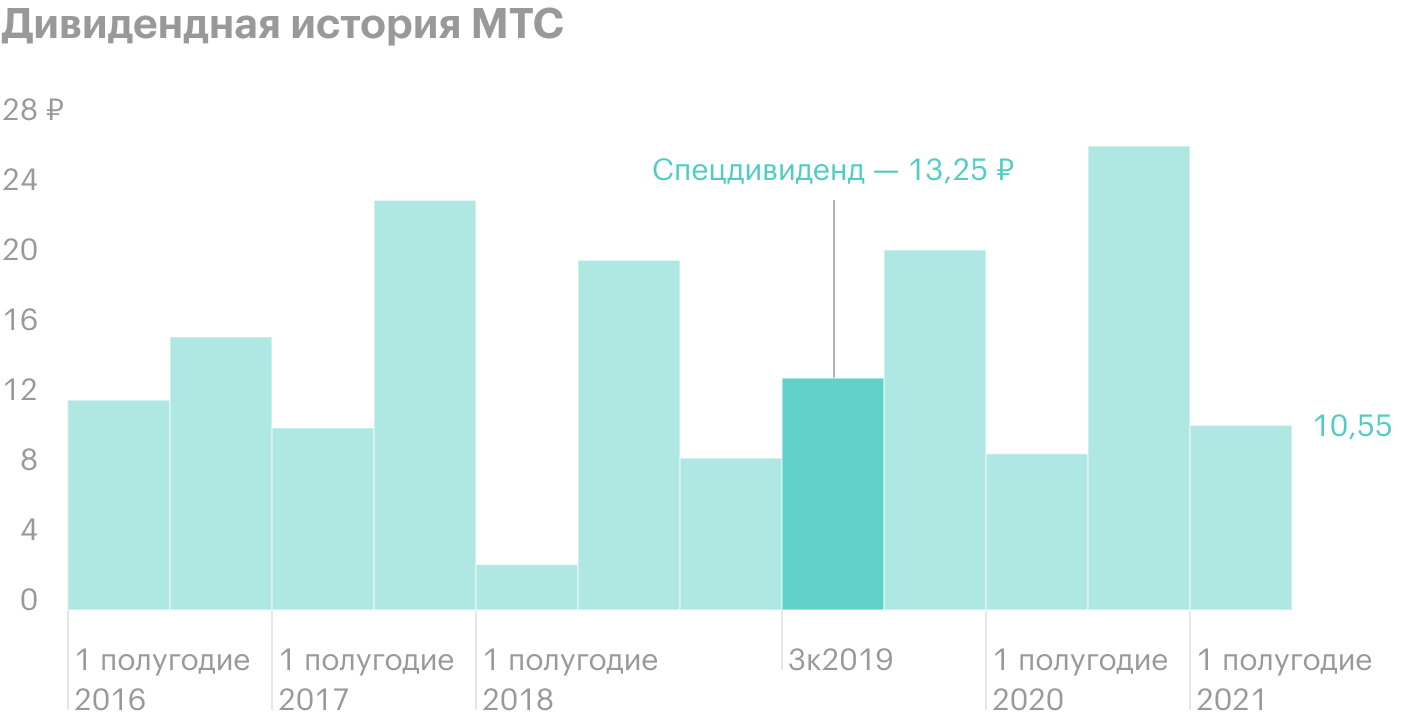

Дивиденды и выкуп акций

В марте 2019 года МТС одобрила новую дивидендную политику, которая предполагает выплаты в размере 28 ₽ на акцию по итогам 2019—2021 годов, или около 50 млрд рублей.

Поддержкой МТС для следования дивидендной политике и повышения выплат выступает стратегия ее основного акционера АФК «Система». Холдингу нужны деньги на развитие других активов и снижение долга.

В дополнение к дивидендным выплатам МТС увеличила доходность для акционеров через программу выкупа акций. До конца 2020 года в компании действует байбэк объемом до 15 млрд рублей. Сейчас МТС уже выкупила бумаг на 2,6 млрд рублей при средней стоимости 321,39 ₽ за штуку.

Рынок мобильной связи

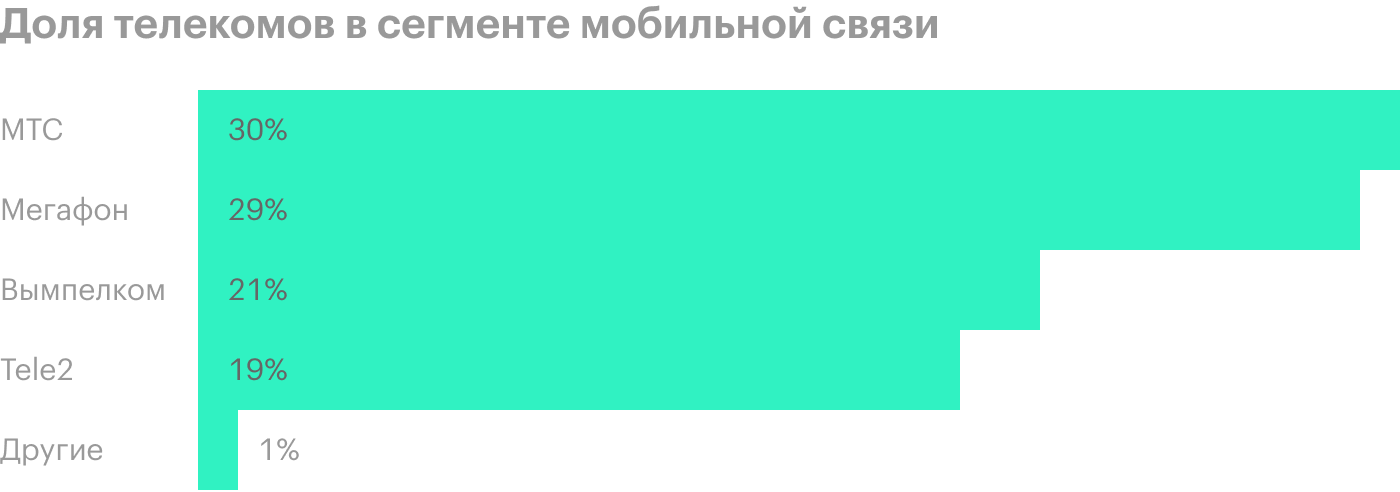

Рынок мобильной связи в России представлен четырьмя крупными игроками: МТС, «Мегафон», «Вымпелком» и «Теле-2». Им принадлежит 99% всего сегмента. По итогам 2019 года МТС стала лидером с долей в 30%.

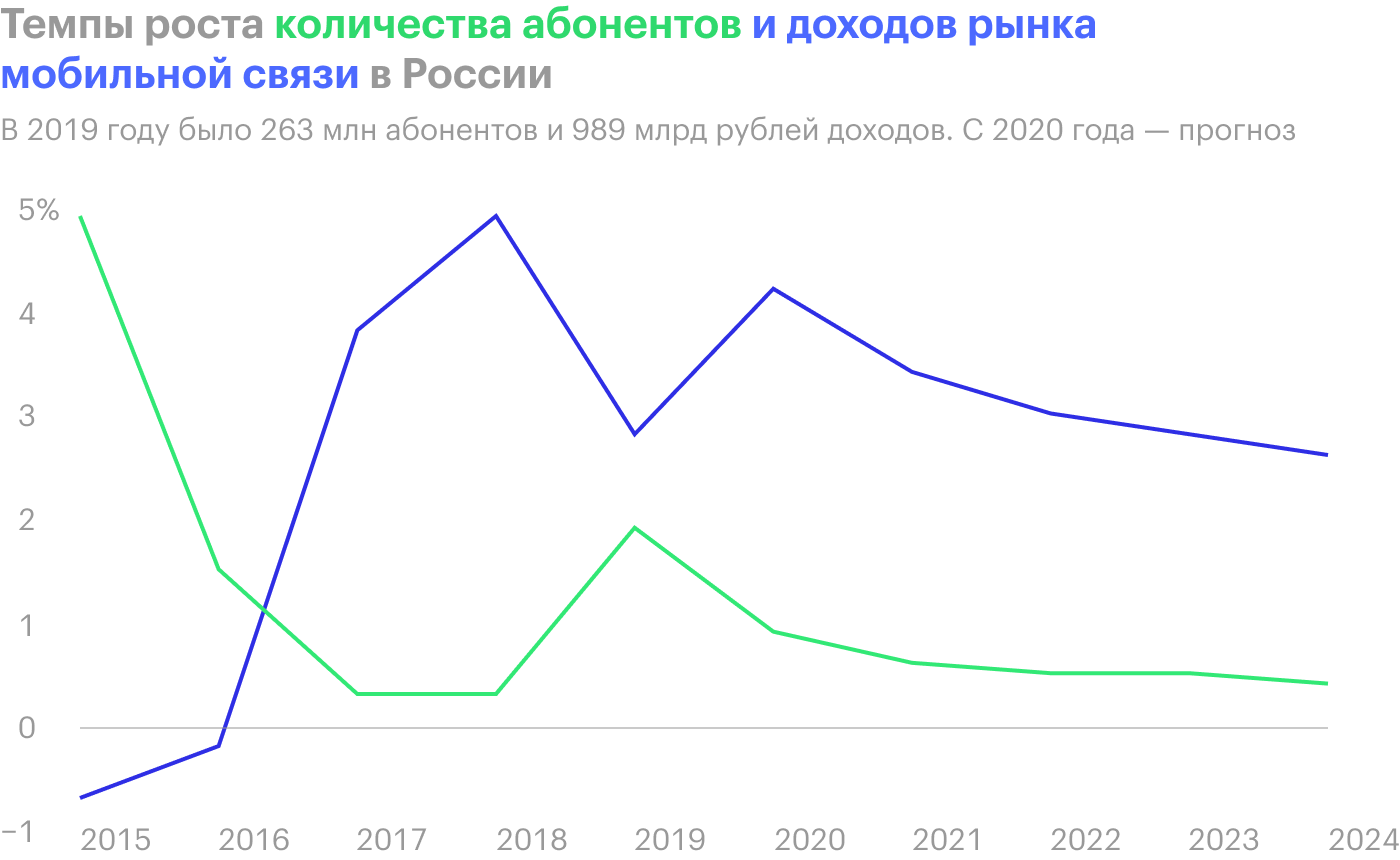

Компании удалось достичь такого результата благодаря росту абонентской базы после спада в 2017—2018. Количество абонентов за 2019 год увеличилось на 1,7% и достигло в абсолютном выражении 4,4 млн человек. Число активных абонентов составило 260 млн, уровень проникновения — 178%.

Впрочем, ожидается, что в ближайшие пять лет темп роста абонентов мобильной связи в России замедлится и составит менее 1% ежегодно. При этом доходы рынка будут увеличиваться не более чем на 5% в год.

В сложившихся условиях главные задачи операторов — это выстраивание долгосрочных отношений с клиентами и увеличение пожизненной ценности абонента (lifetime value). Для этого они акцентируют свое внимание на цифровом развитии, увеличивают предложение сервисов и мобильных приложений для B2C/B2B. Имеющаяся абонентская база позволяет операторам выходить за пределы телекомнаправления и создавать экосистемы наряду с Яндексом, Сбербанком, Mail.ru Group и Т-Банк.

Сравнение с конкурентами

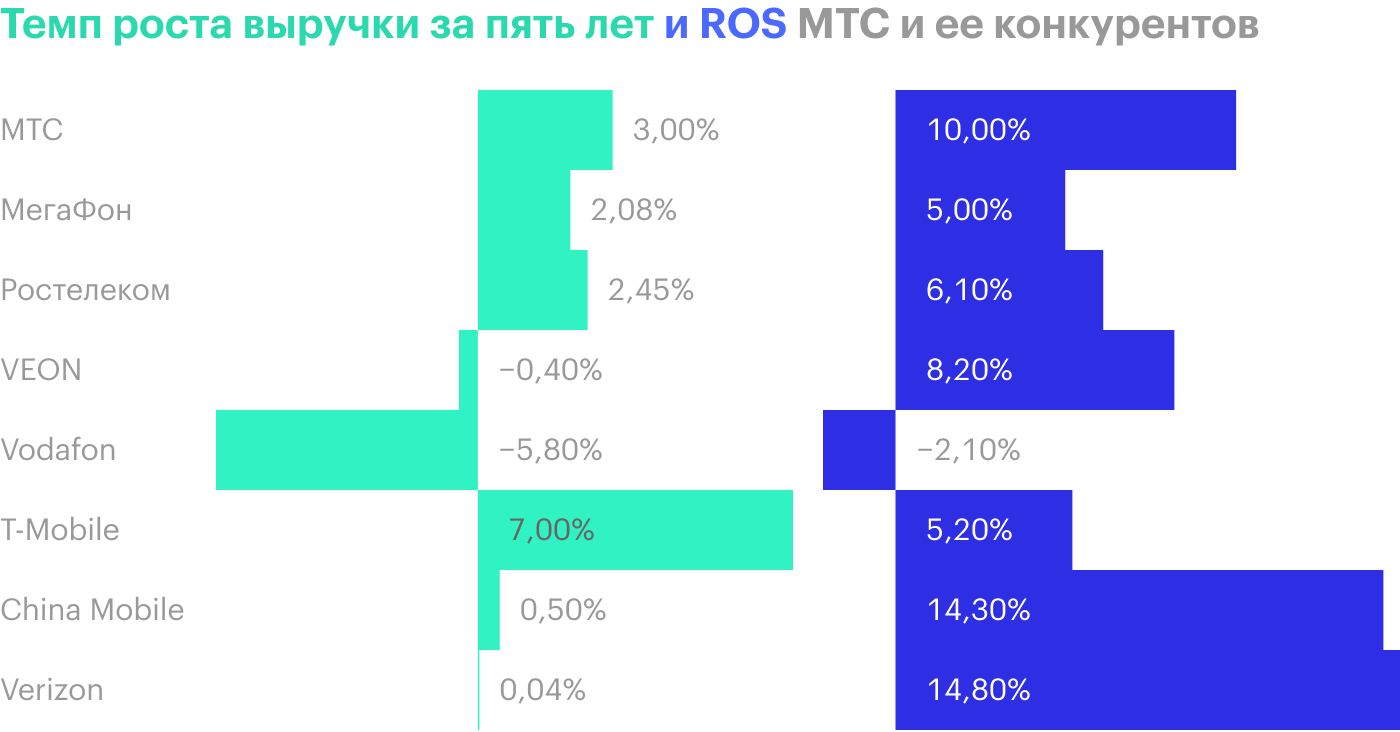

Перспективы рынка мобильной связи нерадужные, поэтому стоит узнать, насколько эффективен бизнес МТС по сравнению с конкурентами. Для этого я выбрал три отечественные компании: «Мегафон», «Ростелеком» и VEON. Я также сравнил результаты МТС с зарубежными предприятиями: Vodafone, T-Mobile, China Mobile и Verizon.

Я оценивал эффективность МТС через темпы роста выручки за последние пять лет и показатель return on sales (ROS), то есть коэффициент рентабельности продаж. Темп роста выручки показал, есть ли спрос на продукты компании. ROS продемонстрировал эффективность организации бизнеса в ней.

По обоим показателям МТС занимает лидирующие позиции как среди российских, так и среди зарубежных конкурентов. По моему мнению, высокая эффективность компании позволит ей выдержать давление слабого рынка и найти новые направления для роста.

Оценка компании

Я также проанализировал финансовые данные МТС, чтобы определить справедливую стоимость акций компании. Для своих расчетов я использовал простую модель дисконтирования будущих дивидендов за пять лет (DDM-модель).

Я применял четыре показателя:

- Безрисковая ставка — среднемесячная доходность индекса 5—10-летних гособлигаций.

- Рисковая премия — источник дополнительного дохода, выплачиваемый инвестору как компенсация за принятие необязательного риска.

- Бета-коэффициент МТС — показатель отражает изменчивость доходности акции по отношению к доходности другого портфеля, чаще всего — индекса Мосбиржи.

- Прогнозы аналитиков выручки и прибыли для расчета уровня дивидендов МТС и действующая дивидендная политика компании.

Согласно прогнозам аналитиков, выручка МТС продолжит расти в ближайшие 5 лет. При этом маржинальность по прибыли не превысит значения предыдущих лет. Доля прибыли на дивиденды и их размер соответствуют дивидендной политике компании. Исходя из этих данных, а также из моих расчетов, я пришел к выводу, что справедливая цена акции МТС составляет 389,1 ₽. Дисконт к текущему уровню — 15%.

Что в итоге

Несмотря на пандемию, по результатам 1 полугодия 2020 года МТС демонстрирует устойчивые финансовые показатели. МТС — лидер по эффективности среди компаний-конкурентов.

Очевидно, что основной источник выручки — мобильная связь — не имеет сильного потенциала роста и компания вынуждена искать другие направления развития. Среди них — «МТС-банк» и системная интеграция, которые уже показали хорошие результаты.