Обзор финансовых результатов НЛМК за третий квартал

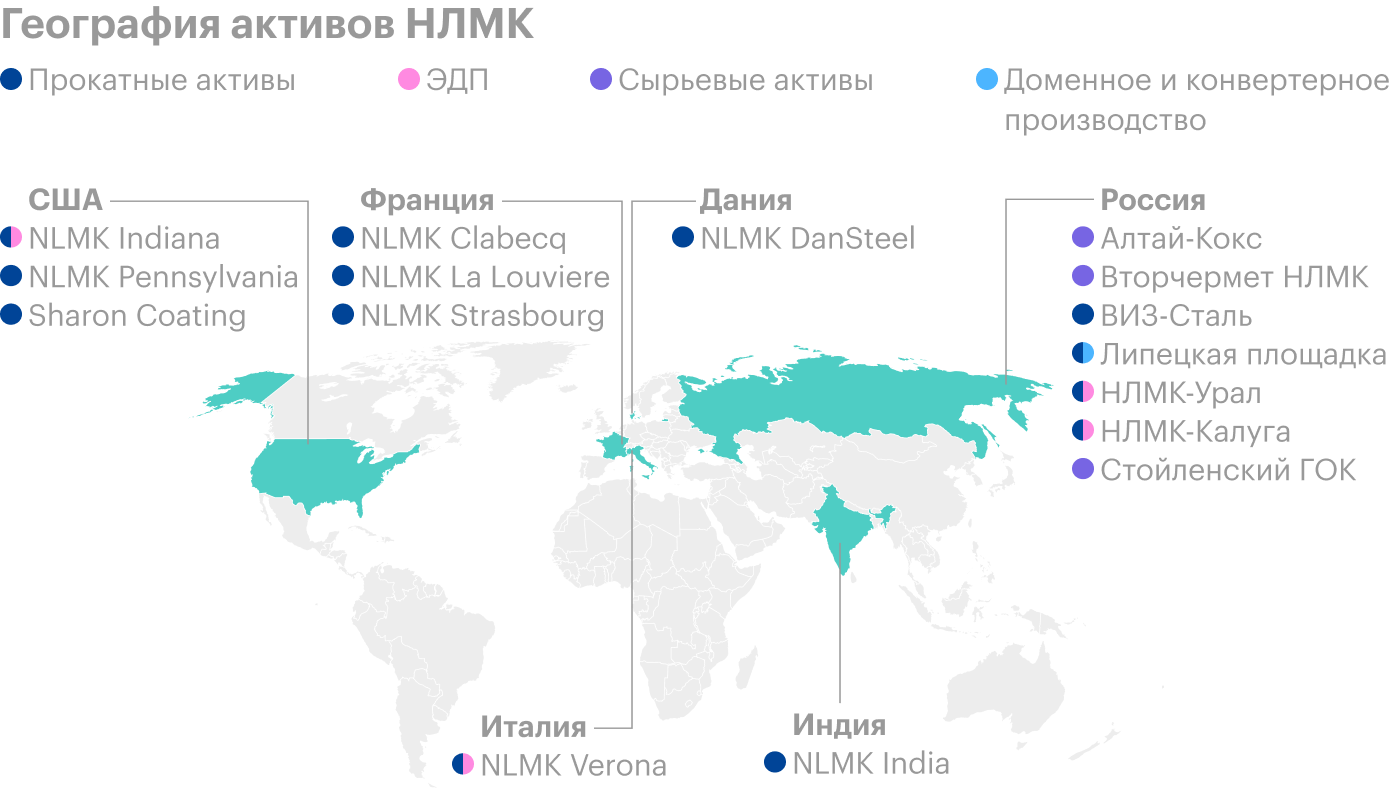

НЛМК (MOEX:NLMK) — международная металлургическая компания, которая занимается производством высококачественной стальной продукции. По данным на конец 2020 года, группа занимала долю 19% на мировом рынке слябов и долю 21% на российском рынке стали.

Финансовые результаты

21 октября НЛМК представил финансовые результаты за третий квартал 2021 года, в которых год к году продемонстрировал кратный рост своих показателей.

Продажи и цены. Компания опубликовала откровенно слабые операционные результаты. Общие продажи стальной продукции снизились на 7% с 4443 тысяч тонн до 4146 тысяч тонн на фоне неубедительных показателей главного сегмента — «Плоский прокат Россия» — из-за падения производства слябов в результате инцидента в инфраструктуре обеспечения кислородом сталеплавильного производства НЛМК.

Но эти слабые операционные данные были полностью нивелированы высокими ценами на стальную продукцию и сильными результатами американского и европейского направлений — НЛМК США и NBH, продажи которых выросли на 17% на фоне повышенного спроса.

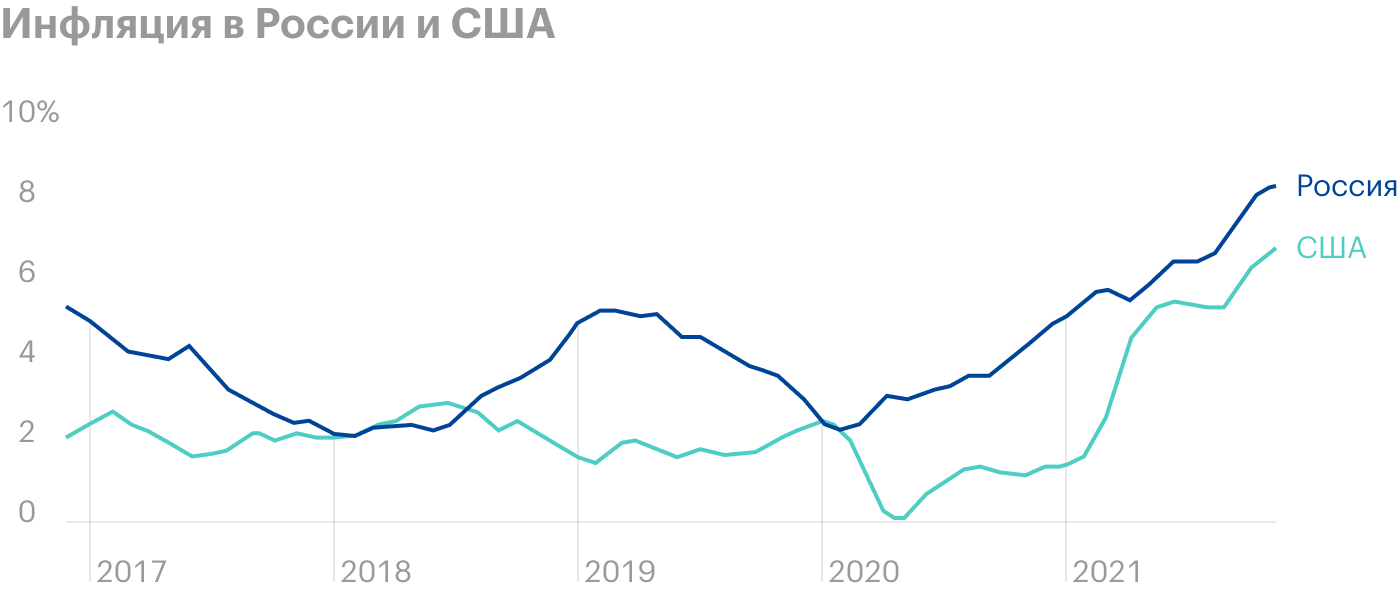

Что касается цен на сталь, то в третьем квартале 2021 года во всех регионах они вели себя по-разному. Например, в РФ наблюдалось падение котировок из-за уменьшения заказов от строительного и промышленного сектора, в Китае цены практически не изменились несмотря на усиление регуляторных мер со стороны государства, а в США они увеличились на фоне повышенного спроса на металлопродукцию в связи с промышленным ростом производства.

Выручка и чистая прибыль. Выручка у НЛМК увеличилась более чем в два раза с 2,229 млрд до 4,56 млрд долларов в сравнении с прошлым годом, а чистая прибыль — в пять раз до 1,622 млрд долларов. Основная причина — кратный рост цен реализации стальной продукции. При этом если сравнивать результаты со вторым кварталом 2021 года, то получается более скромный рост: всего 10% у выручки и 19% у чистой прибыли.

В четвертом квартале 2021 года по сравнению с третьим кварталом менеджмент ожидает восстановления финансовых результатов и производства в Липецке, что позволит увеличить выпуск стали на этой площадке компании на 10% по итогам текущего года к 2020 году. Первоначальный план предусматривал рост на 17%, но авария в августе нарушила эти планы.

Таким образом, в четвертом квартале 2021 года мы увидим рост производства слябов в РФ, а также увеличение показателей: сегмента «Плоский прокат Россия» и выручки НЛМК в России, которая, вероятно, восстановит свою долю в общих результатах до средних значений: 40—45% против 37% в текущем квартале.

Выручка по сегментам, млрд долларов

| Выручка | Доля в общих результатах | |

|---|---|---|

| Плоский прокат РФ | 2,422 | 53% |

| НЛМК США | 1,039 | 23% |

| Сортовой прокат РФ | 0,601 | 13% |

| NBH | 0,291 | 6% |

| НЛМК Данстил | 0,169 | 4% |

| Добыча и переработка | 0,038 | 1% |

Выручка по сегментам, млрд долларов

| Плоский прокат РФ | |

| Выручка | 2,422 |

| Доля в общих результатах | 53% |

| НЛМК США | |

| Выручка | 1,039 |

| Доля в общих результатах | 23% |

| Сортовой прокат РФ | |

| Выручка | 0,601 |

| Доля в общих результатах | 13% |

| NBH | |

| Выручка | 0,291 |

| Доля в общих результатах | 6% |

| НЛМК Данстил | |

| Выручка | 0,169 |

| Доля в общих результатах | 4% |

| Добыча и переработка | |

| Выручка | 0,038 |

| Доля в общих результатах | 1% |

Выручка по регионам, млрд долларов

| Выручка | Доля в общих результатах | |

|---|---|---|

| Россия | 1,697 | 37% |

| Северная Америка | 1,133 | 25% |

| Страны ЕС | 0,834 | 18% |

| Ближний Восток | 0,398 | 9% |

| Южная Америка | 0,218 | 5% |

| СНГ | 0,125 | 3% |

| Азия | 0,105 | 2% |

| Прочие регионы | 0,050 | 1% |

Выручка по регионам, млрд долларов

| Россия | |

| Выручка | 1,697 |

| Доля в общих результатах | 37% |

| Северная Америка | |

| Выручка | 1,133 |

| Доля в общих результатах | 25% |

| Страны ЕС | |

| Выручка | 0,834 |

| Доля в общих результатах | 18% |

| Ближний Восток | |

| Выручка | 0,398 |

| Доля в общих результатах | 9% |

| Южная Америка | |

| Выручка | 0,218 |

| Доля в общих результатах | 5% |

| СНГ | |

| Выручка | 0,125 |

| Доля в общих результатах | 3% |

| Азия | |

| Выручка | 0,105 |

| Доля в общих результатах | 2% |

| Прочие регионы | |

| Выручка | 0,050 |

| Доля в общих результатах | 1% |

EBITDA и FCF. EBITDA компании увеличилась в сравнении с прошлым годом практически в четыре раза до 2,287 млрд долларов за счет роста цен на металлопродукцию и удержания расходных статей: например, коммерческие расходы выросли всего на 11%, а общехозяйственные и административные — на 30%. Помимо этого, НЛМК удалось повысить свою операционную эффективность, которая реализуется в рамках «Стратегии 2022»: в третьем квартале она добавила 49 млн долларов к EBITDA.

Как и остальные показатели, свободный денежный поток (FCF) кратно вырос — в 4,7 раза до 1,1 млрд долларов. Основная причина — рост EBITDA и снижение капитальных затрат, которые были частично нивелированы пополнением оборотного капитала.

Динамика EBITDA и FCF, млн долларов

| EBITDA | EBITDA-маржа | FCF | |

|---|---|---|---|

| 3к2020 | 579 | 26% | 239 |

| 4к2020 | 890 | 37% | 229 |

| 1к2021 | 1166 | 41% | 452 |

| 2к2021 | 2052 | 50% | 864 |

| 3к2021 | 2287 | 50% | 1 114 |

Динамика EBITDA и FCF, млн долларов

| 3к2020 | |

| EBITDA, млн долларов | 579 |

| EBITDA-маржа в процентах | 26% |

| FCF, млн долларов | 239 |

| 4к2020 | |

| EBITDA, млн долларов | 890 |

| EBITDA-маржа в процентах | 37% |

| FCF, млн долларов | 229 |

| 1к2021 | |

| EBITDA, млн долларов | 1166 |

| EBITDA-маржа в процентах | 41% |

| FCF, млн долларов | 452 |

| 2к2021 | |

| EBITDA, млн долларов | 2052 |

| EBITDA-маржа в процентах | 50% |

| FCF, млн долларов | 864 |

| 3к2021 | |

| EBITDA, млн долларов | 2287 |

| EBITDA-маржа в процентах | 50% |

| FCF, млн долларов | 1 114 |

Чистый долг. Этот показатель в сравнении со вторым кварталом 2021 года вырос на 40% до 2,7 млрд благодаря большим дивидендным выплатам за первый и второй кварталы 2021 года и увеличению оборотного капитала.

Долговая нагрузка НЛМК, млн долларов

| Чистый долг | Чистый долг / EBITDA | |

|---|---|---|

| 3к2020 | 1946 | 0,87× |

| 4к2020 | 2495 | 0,94× |

| 1к2021 | 2087 | 0,65× |

| 2к2021 | 1963 | 0,42× |

| 3к2021 | 2739 | 0,43× |

Долговая нагрузка НЛМК, млн долларов

| 3к2020 | |

| Чистый долг, млн долларов | 1946 |

| Чистый долг / EBITDA | 0,87× |

| 4к2020 | |

| Чистый долг, млн долларов | 2495 |

| Чистый долг / EBITDA | 0,94× |

| 1к2021 | |

| Чистый долг, млн долларов | 2087 |

| Чистый долг / EBITDA | 0,65× |

| 2к2021 | |

| Чистый долг, млн долларов | 1963 |

| Чистый долг / EBITDA | 0,42× |

| 3к2021 | |

| Чистый долг, млн долларов | 2739 |

| Чистый долг / EBITDA | 0,43× |

Дивиденды и сравнение с конкурентами

Главное преимущество, которым российские металлургические компании привлекают розничных инвесторов, — огромные дивидендные выплаты. НЛМК, согласно своей дивидендной политике, распределяет 100% FCF, если значение коэффициента «Чистый долг / EBITDA» находится ниже 1,0×.

За третий квартал 2021 года это позволило совету директоров компании выплатить дивиденд в размере 13,33 ₽. Текущая квартальная дивидендная доходность — 5,9%. Дата закрытия реестра — 7 декабря 2021 года.

Видя огромные дивидендные выплаты, которые руководство сырьевых компаний распределяет своим акционерам, правительство России решило увеличить налоговую нагрузку на эти предприятия. Для металлургических компаний будет введен акциз на жидкую сталь с 2022 года, который составит 2,7%, и ставка НДПИ на железную руду — 4,8%. По расчетам НЛМК, в 2022 году это приведет к потере 300—500 млн долларов.

Помимо этого, с 2023 года государство обсуждает введение повышенного налога на прибыль, который бы зависел от инвестиционной активности и объема выплаченных дивидендов в предыдущие пять лет. Это тоже может привести к снижению дивидендной базы металлургов.

Сравнение с конкурентами

| EV / EBITDA | P / E | EBITDA-маржа | Чистый долг / EBITDA | |

|---|---|---|---|---|

| НЛМК | 3,30 | 4,27 | 50% | 0,43× |

| Северсталь | 3,83 | 5,33 | 54% | 0,29× |

| ММК | 2,79 | 3,95 | 38% | 0,04× |

| Cleveland-Cliffs | 4,24 | 5,58 | 32% | 1,30× |

| ArcelorMittal | 3,19 | 4,52 | 23% | 0,41× |

Сравнение с конкурентами

| НЛМК | |

| EV / EBITDA | 3,30 |

| P / E | 4,27 |

| EBITDA-маржа | 50% |

| Чистый долг / EBITDA | 0,43× |

| Северсталь | |

| EV / EBITDA | 3,83 |

| P / E | 5,33 |

| EBITDA-маржа | 54% |

| Чистый долг / EBITDA | 0,29× |

| ММК | |

| EV / EBITDA | 2,79 |

| P / E | 3,95 |

| EBITDA-маржа | 38% |

| Чистый долг / EBITDA | 0,04× |

| Cleveland-Cliffs | |

| EV / EBITDA | 4,24 |

| P / E | 5,58 |

| EBITDA-маржа | 32% |

| Чистый долг / EBITDA | 1,30× |

| ArcelorMittal | |

| EV / EBITDA | 3,19 |

| P / E | 4,52 |

| EBITDA-маржа | 23% |

| Чистый долг / EBITDA | 0,41× |

Что в итоге

Даже с учетом августовской аварии НЛМК за третий квартал благодаря американскому дивизиону показал самые сильные финансовые результаты в сравнении с российскими конкурентами. Это позволило липецкой компании за предпоследний квартал вернуть своим акционерам дивидендами почти 6%.

В четвертом квартале металлург может показать еще более убедительные результаты за счет восстановления производственных мощностей на Липецкой площадке и высоких цен на стальную продукцию в России, Америке, Европе и Китае.