В чем разница между рефинансированием и реструктуризацией?

Вы часто пишете про рефинансирование и реструктуризацию. Я был уверен, что это одно и то же, но потом случайно узнал, что это разные вещи. Объясните, в чем разница, так, чтобы понятно было. Как они влияют на кредитную историю? Что лучше сделать, рефинансировать или реструктурировать кредиты, чтобы потом в истории все было хорошо?

Игорь

Игорь, рефинансирование и реструктуризация — это очень разные банковские процедуры. Давайте разбираться.

Вы узнаете

Что такое рефинансирование кредита

Рефинансирование — это когда один кредит полностью погашается средствами из другого. Грубо говоря, старый кредитный договор закрыли — новый открыли. Можно рефинансировать кредит в текущем банке, но такое кредиторы предлагают редко. А можно уйти в другой. Можно рефинансировать сразу несколько кредитов и объединить их в один.

Если рефинансировать кредит, то в кредитной истории об этом будет отметка: клиент закрыл один договор и открыл другой. На кредитный рейтинг это никак не влияет.

Рефинансирование — это хороший способ снизить кредитную нагрузку. Опытные заемщики следят за изменениями на рынке, например за ставкой ЦБ. От этого зависят предложения банков, в том числе и по рефинансированию кредитов.

Банк, в котором у клиента оформлен кредит, имеет право отказать ему в рефинансировании. Даже если изменилась ставка ЦБ, это все равно не обязывает банк идти на уступки и предлагать более выгодные условия. В таком случае клиент может найти другой банк, который предлагает программу рефинансирования. Если кредитная история хорошая и клиент подходит под программу, другой банк выплатит текущий кредит и оформит новый со сниженной процентной ставкой.

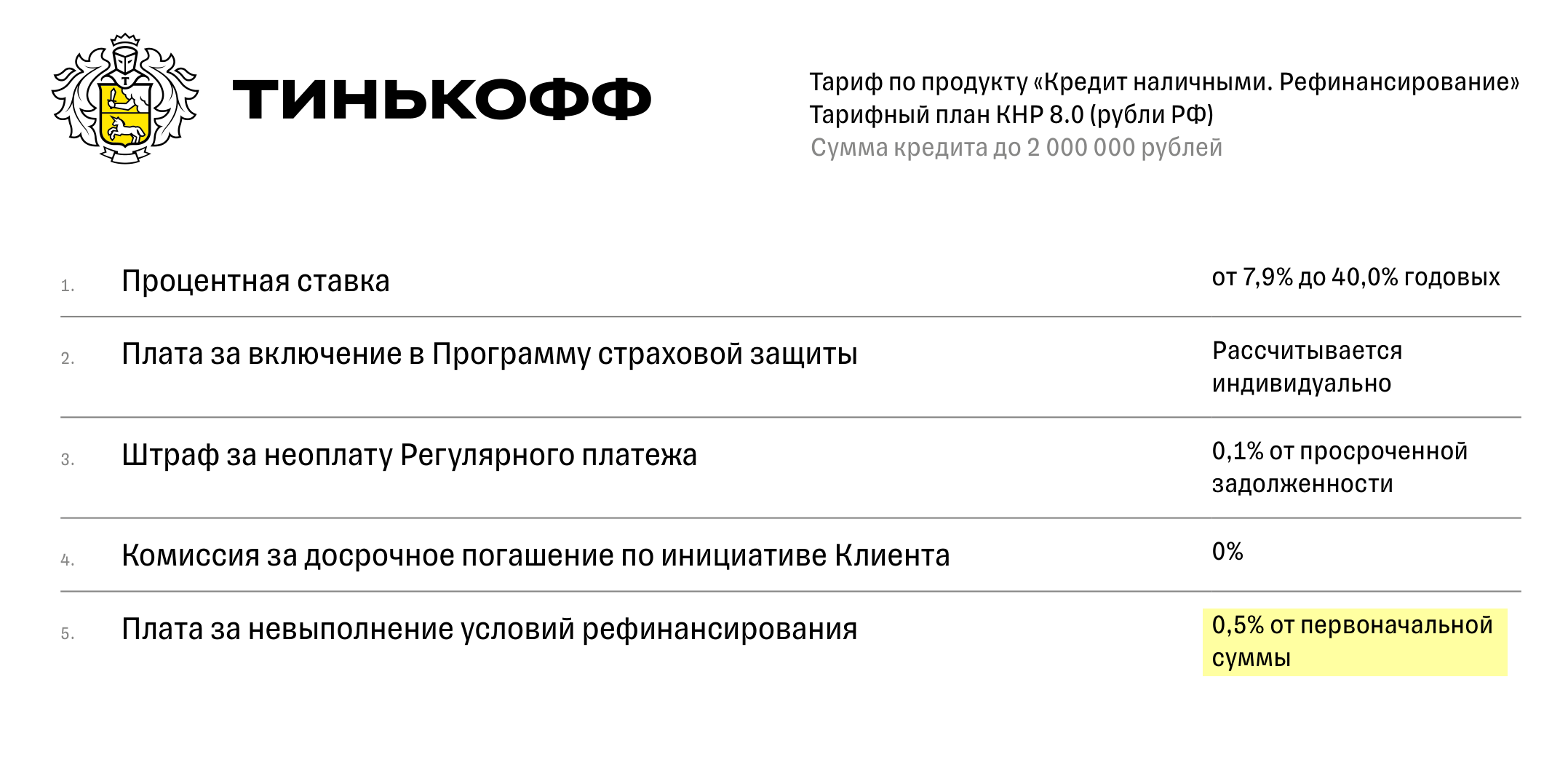

Всегда внимательно проверяйте условия рефинансирования: срок выплаты кредита, ежемесячный платеж и процентную ставку. Некоторые банки могут временно повышать процентную ставку. Это зависит от условий банка и типа вашего кредита. Вообще, всегда внимательно читайте условия. При рефинансировании ставку повышают в двух случаях:

- На период перевода залога со старого кредитора в пользу нового, если клиент делает рефинансирование ипотечного займа.

- Заемщик не предоставил банку документы, подтверждающие закрытие рефинансируемых кредитов. Обычно при рефинансировании новый кредитор самостоятельно переводит деньги на счета в старые банки, а потом может потребовать у клиента справки из этих банков о том, что кредиты погашены. Как правило, на закрытие дается срок до 90 дней. Если заемщик не выполнит требование, ему повысят ставку, если такое предусмотрено условиями договора. Либо банк применит другие санкции.

Одобрят вам рефинансирование или нет, зависит и от кредитной истории. Ни одному банку не нужен новый клиент с плохим кредитным рейтингом. На этом требования по рефинансированию не заканчиваются. Вот еще какие кредиты банки не хотят рефинансировать:

- С реструктуризацией.

- С текущими или недавно закрытыми просрочками.

- Микрозаймы, выданные МФО.

- С суммой до 30 000—50 000 ₽.

- Со сроком до 3—6 месяцев. В виде исключения банки примут на рефинансирование займы с одним месяцем выплат, если клиент получал их в период с 1 февраля до 1 июля 2022 года, когда были высокие ставки.

Что такое реструктуризация кредита

Реструктуризация — это пересмотр условий по действующему кредиту. Реструктурировать кредит можно только в том банке, где вы его и взяли, — перейти в другой нельзя.

Банк может реструктурировать кредит, если у клиента возникли финансовые трудности и нет денег платить за кредит в прежнем объеме. Чтобы оформить процедуру, клиент должен документально доказать наличие таких сложностей. Например, предоставить справку, подтверждающую снижение дохода, или трудовую книжку с записью об увольнении по сокращению штата.

Условия реструктуризации могут быть разные. Например, банк может:

- Снизить процентную ставку. Подобное оформляют клиенту, который впервые допустил просрочку, а до этого исправно погашал все обязательства перед банком;

- продлить общий срок кредитного договора, обычно максимум до 3 лет, и за счет этого снизить ежемесячные выплаты;

- отменить уплату процентов или основного долга и процентов на определенный срок — чаще всего на 3—6 месяцев.

Условия у всех банков различаются, и по каждому клиенту банк принимает индивидуальное решение, которое он не обязан комментировать. Он может отказать или потребовать перед оформлением реструктуризации закрыть текущие просрочки.

Для ипотечных заемщиков есть альтернатива реструктуризации — ипотечные каникулы.

Важно. Реструктуризация не всегда выгодна заемщику. Например, банк может предложить увеличить срок кредита, сохранив при этом процентную ставку. Если заемщик согласится, в будущем он переплатит.

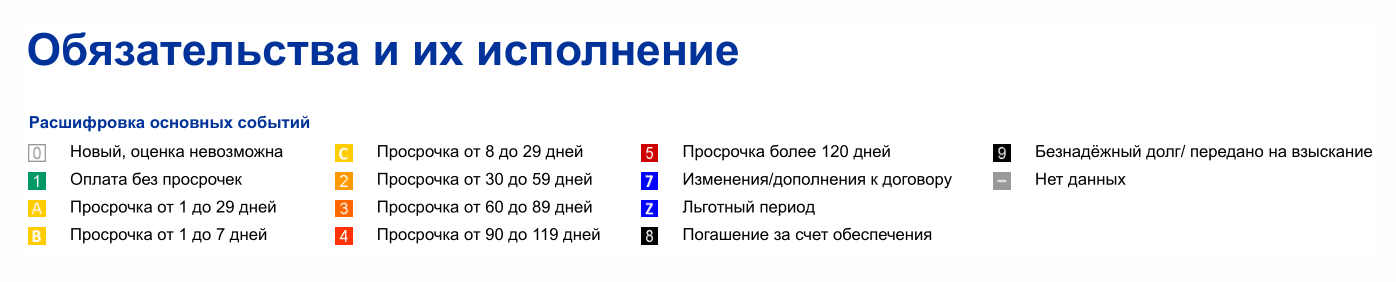

Обычно реструктуризацию проводят в безвыходном положении, когда просрочка уже есть, а значит, кредитный рейтинг уже пошел вниз. Эта информация сохранится в кредитной истории. Реструктуризация негативно сказывается на КИ. Но есть нюансы.

Центробанк не считает обслуживание долга хорошим, если по нему идет реструктуризация, но все меняется, если с момента ее оформления прошло более 12 месяцев и заемщик исправно вносит платежи.

Если сделать реструктуризацию, просрочки будут закрыты, а значит, рейтинг со временем станет улучшаться.

В кредитной истории есть специальное обозначение, благодаря которому другие банки при запросе КИ заемщика будут видеть реструктуризацию.

В чем разница между рефинансированием и реструктуризацией

При рефинансировании вы меняете берете новый кредит, при реструктуризации кредит остается прежним.

Рефинансирование и реструктуризация: в чем разница

| Рефинансирование — чтобы было выгоднее | Реструктуризация — чтобы спастись | |

|---|---|---|

| Суть | Способ экономии на выплатах банку через снижение процентной ставки | Крайняя мера мирного решения вопроса с выплатами во внесудебном порядке |

| Где | В своем или другом банке | Только в своем банке |

| Кому | Клиентам без просрочек | Клиентам с просрочками и штрафами |

| Влияние на КИ | Не влияет, отображается как обычный кредит | Влияет: другие банки могут в будущем отказывать из-за такой записи в КИ, но если уже есть просрочки, то с ее помощью их получится закрыть |

| Расходы | Может быть платным, зависит от условий банка | Может быть комиссия — на усмотрение банка |

Рефинансирование и реструктуризация: в чем разница

| Суть | |

| Рефинансирование: cпособ экономии на выплатах банку через снижение процентной ставки Реструктуризация: Крайняя мера мирного решения вопроса с выплатами во внесудебном порядке | |

| Где | |

| Рефинансирование: в своем или другом банке Реструктуризация: только в своем банке | |

| Кому | |

| Рефинансирование: клиентам без просрочек Реструктуризация: клиентам с просрочками и штрафами | |

| Влияние на КИ | |

| Рефинансирование: не влияет, отображается как обычный кредит Реструктуризация: влияет, другие банки могут в будущем отказывать из-за такой записи в КИ, но если уже есть просрочки, то с ее помощью их получится закрыть | |

| Расходы | |

| Рефинансирование: может быть платным, зависит от условий банка Реструктуризация: обычно бесплатно | |

| Где | |

| Рефинансирование: может быть комиссия — на усмотрение банка |

Что лучше: реструктуризация или рефинансирование

Однозначного ответа нет, потому что каждая процедура применяется для разных целей.

Когда выгодно рефинансировать заем:

- Когда кредитная история положительная и хочется снизить ставку, потому что на рынке появились более привлекательные предложения.

- Когда хочется снизить выплаты. Например, сначала клиент оформил займ на 3 года и справлялся с платежами, а потом изменились семейные обстоятельства и заемщик захотел снизить выплаты. Если обратиться к текущему кредитору, то увеличить срок получится только через реструктуризацию, в которой банк может и отказать. А если сделать рефинансирование в другой банк, то можно увеличить срок договора. В 2022 году большинство кредитных организаций предлагают оформить кредитный договор на 7 лет, а иногда и на 15. С такими сроками ежемесячные выплаты будут минимальными. Если появятся свободные деньги, клиент всегда может направить их на частичное или полное досрочное погашение и тогда не заплатит проценты за срок, на который уменьшился новый кредит.

- Просто чтобы уйти в другой банк, потому что он предлагает более качественное обслуживание или дополнительные бонусы новым клиентам.

Когда выгодна реструктуризация. Запись о реструктуризации обязательно появится в кредитном досье, и новые кредиторы будут оценивать ее по-разному: для одних банков это повод отказать, а для других — рабочая ситуация.

Реструктуризация поможет клиенту, который допустил просрочку и не может выплачивать займ так же, как раньше. Это лучше, чем доводить дело до суда: на основании судебного решения банк обратится к приставу. Тот откроет исполнительное производство, по которому в счет долга будет удерживать до 50% от зарплаты, а по счетам, которые не считаются зарплатными, может арестовывать любые поступления, кроме социальных выплат.