Сколько вы можете заработать на ИИС?

Сейчас самое выгодное время для открытия ИИС — если успеть до конца этого года, уже в следующем году сможете получить вычет.

Мы написали калькулятор, который считает, сколько вы можете заработать на ИИС при разных сценариях инвестирования. А про сам инвестиционный счет у нас уже есть целая рубрика. Но тут мы еще раз пробежимся по самому важному.

Никто ничего не гарантирует

Наш калькулятор не учитывает многие детали: периодичность выплаты купонов и дивидендов, комиссии брокера, возможность собрать портфель одновременно из бумаг с НДФЛ и без него. Поэтому все расчеты в статье ознакомительные и не стоит рассматривать их как гарантию заработка.

Но калькулятор отлично подходит для примерного расчета — чтобы понять, сколько можно заработать на инвестиционном счете, и решить, подходит ли этот инструмент вам.

Запомните: торговля ценными бумагами — это серьезно. Никто не может гарантировать определенную доходность. Любые ваши решения остаются только вашими решениями.

Вкратце про ИИС

ИИС — это обычный брокерский счет, только с налоговыми льготами. На вложенные деньги можно вернуть налог.

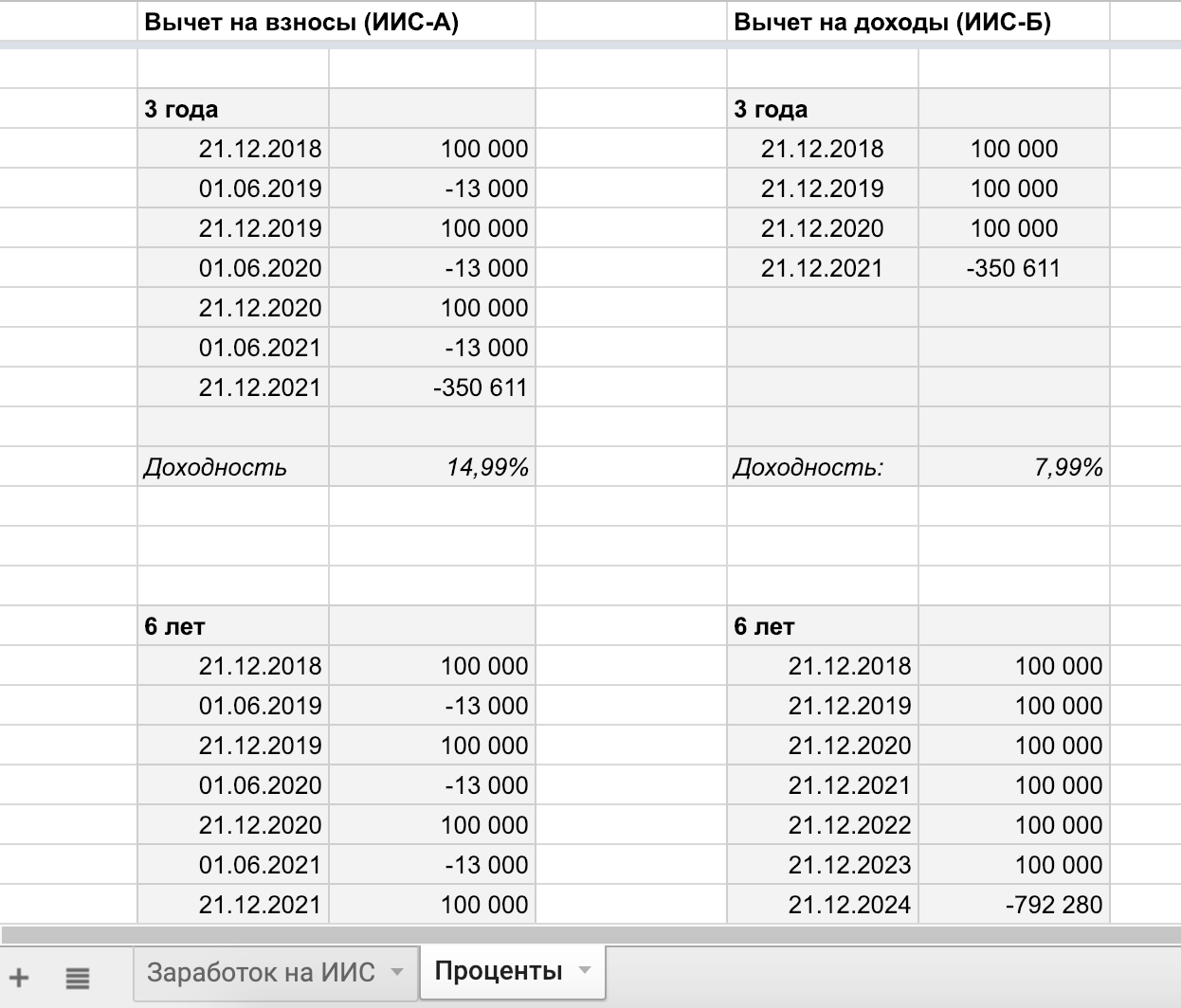

Есть два типа налоговых вычетов по ИИС: по вычету А можно вернуть 13% от вложенного, по вычету Б — не платить налог с дохода от инвестиций. Первый вариант популярнее.

Вычет А подойдет начинающим инвесторам, которые собираются заработать в первую очередь на вычете. Максимальная сумма, с которой вернут налог — 400 тысяч рублей. Но в этом случае важно иметь официальный доход, с которого платится НДФЛ.

Вычет Б — для опытных инвесторов, которые зарабатывают на торговле ценными бумагами. Также подойдет тем, кто не имеет официального дохода или работает как ИП.

Забрать деньги с инвестиционного счета можно только через три года. Можно позже, раньше нельзя. Если снять деньги раньше, лишитесь вычета.

На счет можно завести максимум 1 миллион рублей за 1 год, но вычет А дадут только с 400 тысяч. Минимального порога нет.

Одновременно можно открыть не больше одного инвестиционного счета. Сделать это могут совершеннолетние граждане РФ, которые проводят в России больше чем полгода в году.

Пополнить ИИС можно только рублями. Потом можно купить доллары и вложиться в иностранные бумаги, но вносить — только рубли.

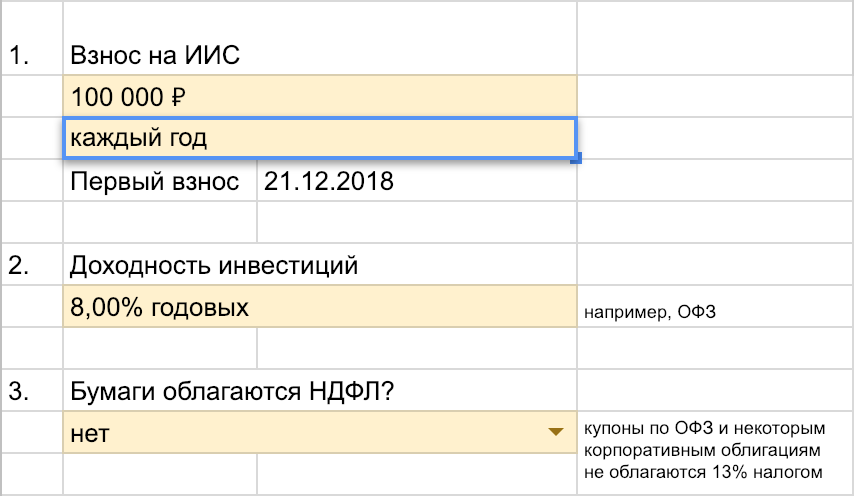

Как пользоваться калькулятором

Чтобы воспользоваться нашим калькулятором, перейдите по ссылке и выберите в меню «Файл» пункт «Создать копию».

Введите сумму, которую готовы внести на счет ИИС. Чтобы получить вычет, надо положить на счет до 1 миллиона рублей в течение одного календарного года и не забирать вложенное три года. С 1 января лимит обнулится и вы снова сможете внести миллион или меньше.

Решите, готовы ли вы вкладывать деньги каждый год или не хотите замораживать деньги на три года и внесете их один раз через 24 месяца.

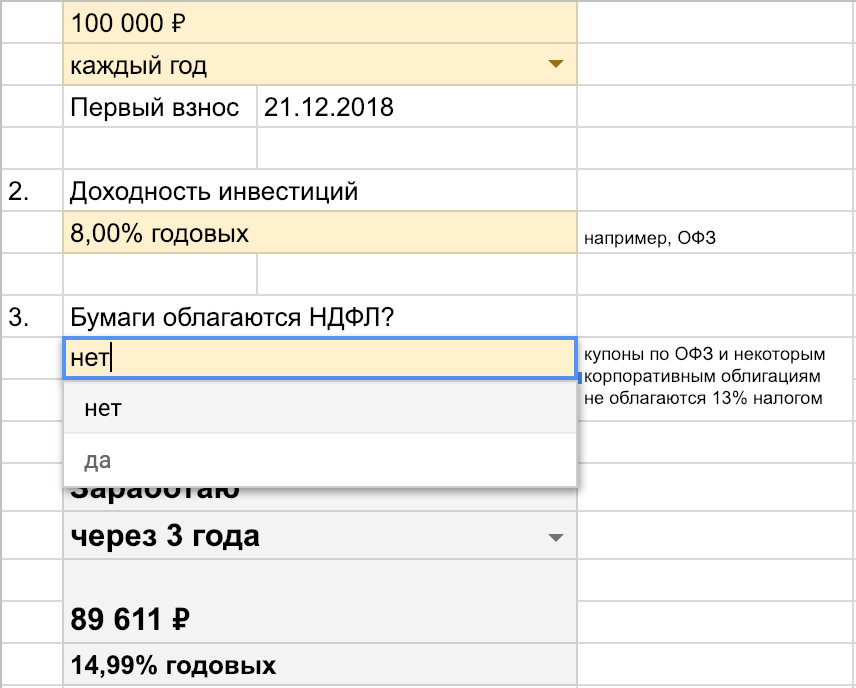

Выберите, будут ли облагаться ваши бумаги налогом на доход. Это зависит от того, какие ценные бумаги вы планируете покупать. Акции и ETF облагаются 13% налогом, ОФЗ и некоторые корпоративные облигации — нет.

Посмотрите, сколько вы сможете заработать на разных сроках. В калькуляторе срок идет с шагом в три года, но вы можете закрыть счет в любое время, но не меньше чем через 3 года.

Вкладка «Проценты» показывает детальный расчет годового дохода.

А теперь расскажем, какие сценарии можно посчитать в этом калькуляторе.

Стратегия 1: если есть накопления

Чтобы заработать на ИИС, необязательно даже торговать: со внесенных денег можно получить вычет 13%. Главное — официально работать, платить с зарплаты НДФЛ и иметь накопления до 400 тысяч в год.

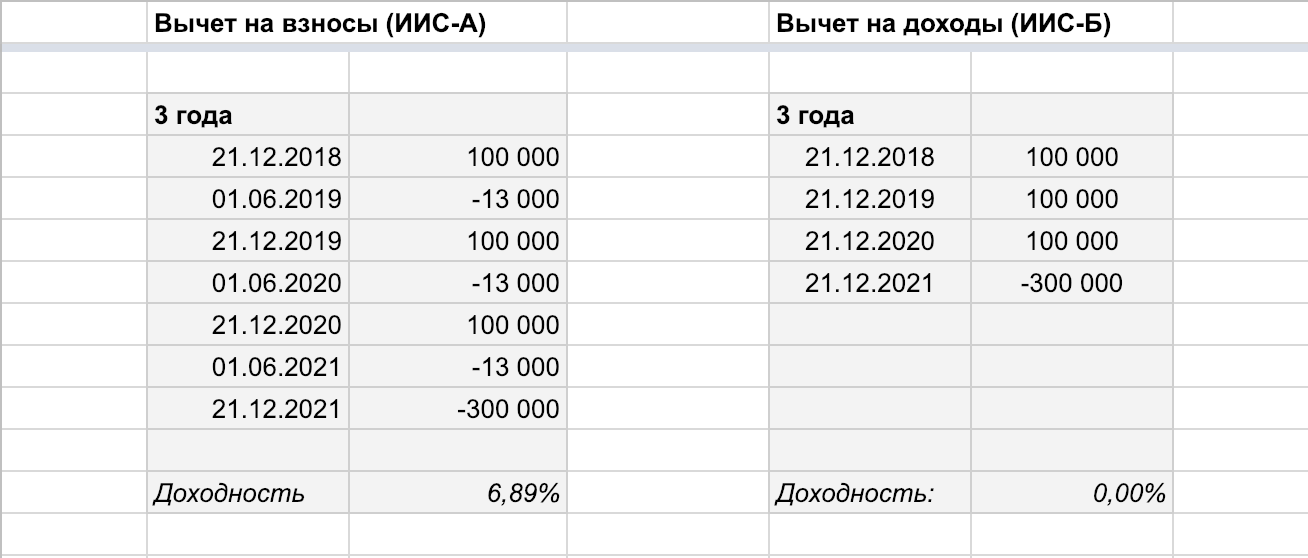

Если вносить раз в год на ИИС, к примеру, 100 тысяч, можно каждый год получать по 13 тысяч вычета — 6,89% годовых за три года. И это без торговли ценными бумагами.

На ИИС можно заработать больше и с минимальными рисками. Пусть деньги не просто лежат на счете, а работают. Например, можно купить один из самых низкорисковых инструментов на фондовом рынке — облигации федерального займа (ОФЗ). По надежности они сравнимы с банковским вкладом. Так кроме вычета за использование ИИС можно получать еще и доход по облигациям.

Доход по облигациям называется купонами — их платят с определенной периодичностью, например раз в полгода. У каждой ОФЗ есть свой срок погашения — дата, когда облигацию выкупят и вы получите назад ее первоначальную стоимость.

По закону РФ, с доходов по ценным бумагам нужно платить налог. Но купоны ОФЗ налогом не облагается. Налог нужно платить, только если вы решите продать ОФЗ раньше срока ее погашения и стоимость продажи будет выше стоимости покупки. Но практически всегда выгоднее держать облигации до погашения и не продавать раньше срока, чтобы не терять деньги на процентах и комиссии брокеру.

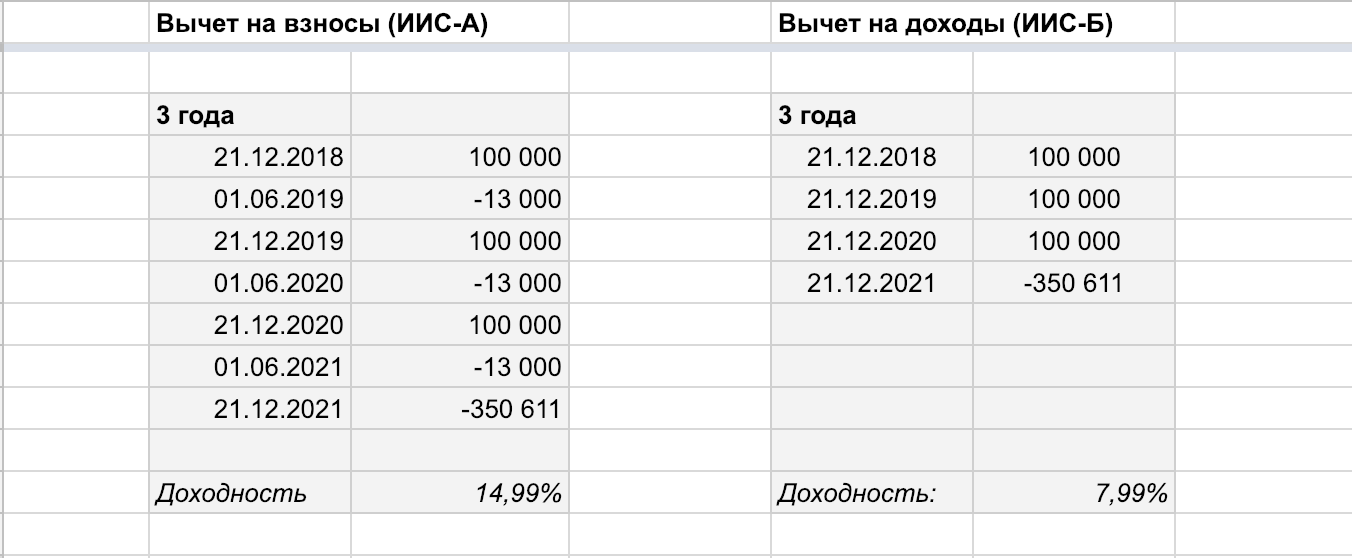

Например, если открыть счет в декабре, можно купить ОФЗ 25083 с доходностью 8% годовых и датой погашения 15 декабря 2021 года — как раз к моменту закрытия ИИС. В этом случае можно заработать 89 611 ₽ — это 14,99% годовых, но при условии, что ОФЗ всегда будут по нынешней цене.

На самом деле доходность может быть еще больше. В расчетах мы не учитываем периодичность выплат купонного дохода. Эти деньги можно реинвестировать в покупку новых бумаг.

Можно не ограничиваться покупкой гособлигаций и вложить деньги в акции российских и иностранных компаний, корпоративные облигации или ETF. Доход по ним может быть больше, чем по облигациям Минфина, но и риски выше.

При закрытии ИИС-А доход от акций и ETF облагается налогом, поэтому при продаже этих бумаг придется заплатить 13% налога. При закрытии ИИС-Б налог не берут вовсе.

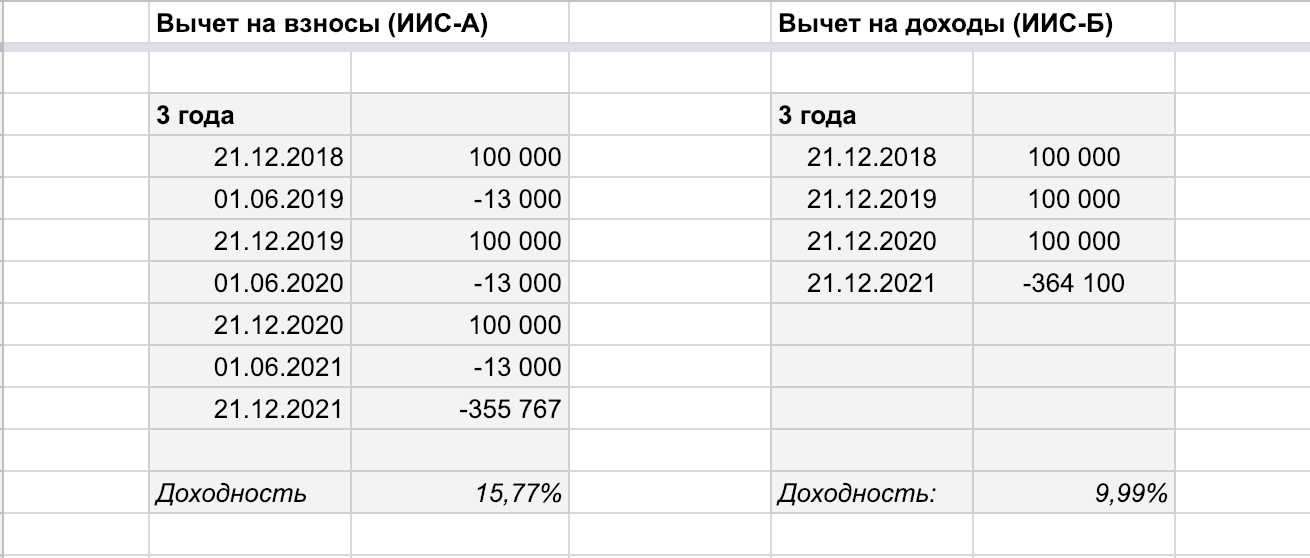

Если повезет и каждый год портфель ценных бумаг будет приносить 10%, за 3 года ваш доход может вырасти до 15,77% годовых.

Стратегия 2: если есть зарплата, но нет накоплений

Если вы только начали копить или не хотите замораживать свободные средства на три года, можете открыть ИИС сейчас, а деньги внести через 35 месяцев, подержать месяц и закрыть счет. В теории такая стратегия принесет вам 13% вычет без заморозки денег на три года, но есть риск, что налоговая посчитает это нецелевым использованием средств и не даст вычет.

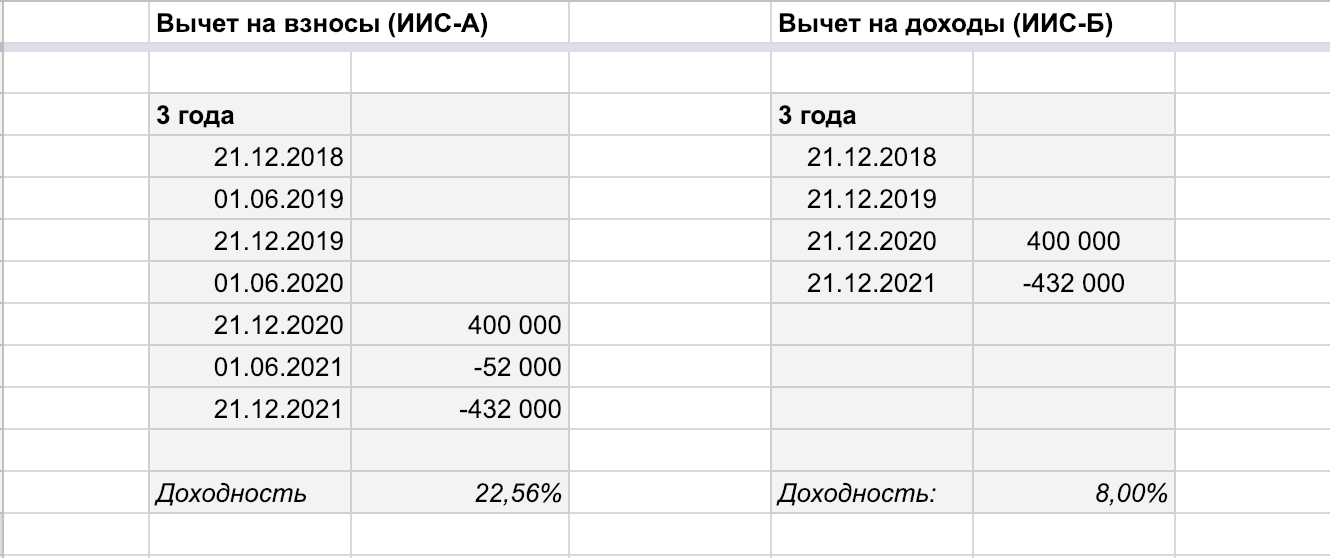

Посчитаем, сколько можно заработать, если открыть ИИС сейчас, накопить за 24 месяца 400 тысяч, чтобы получить максимальный вычет, внести эти деньги на ИИС и купить ОФЗ.

В результате получается 22,56% годовых с минимальными рисками. Если сейчас начать откладывать с зарплаты 16 тысяч, то к сроку внесения денег на ИИС получится накопить нужную сумму.