Что такое краудлендинг

В английском crowd означает «толпа», а lending можно перевести как «предоставление займов, кредитование». Получается, простыми словами краудлендинг — это «кредитование толпой».

Расскажу, как устроена эта форма кредитования, какие у нее есть подводные камни и как решить, кому выдавать займы, а кому не стоит.

Что вы узнаете

Как устроен краудлендинг

Краудлендинг еще называют «равноправным кредитованием». Кредитор и заемщик взаимодействуют на одном уровне, формируя горизонтальные связи без привычных финансовых посредников — например, розничных банков. Банки диктуют условия: они привлекают деньги населения на вклады под меньший процент, чем по выдаваемым кредитам, при этом берут комиссию и продают страховые продукты.

Желание уйти от любых финансовых посредников — это изначально базовая особенность краудлендинга как разновидности децентрализованной одноранговой сети .

Краудлендинг отличается от обычного займа, который вы можете дать приятелю, тем, что ранее вы не были знакомы с лицами, которых кредитуете. Да, вы можете выбрать заемщика, но у вас с ним нет истории отношений. А заемщик понятия не имеет, кто все те люди, что собрали для него нужную сумму.

Принципиальный момент заложен в слове «толпа». Группа кредиторов и группа заемщиков образуют множество горизонтальных связей. Благодаря этому кредиторы диверсифицируют свои риски. Согласитесь, безопаснее выдать займы 10 незнакомым людям из расчета 100 ₽ каждому, чем одному незнакомому человеку 1000 ₽. А заемщику благодаря обращению к «толпе» проще собрать желаемую сумму займа.

Краудлендинг происходит на онлайн-площадках. Без помощи интернета было бы сложнее собрать вместе и организовать конструктивное взаимодействие групп заемщиков и кредиторов настолько большого размера, чтобы в любой момент на площадке была достаточная ликвидность, то есть объем денег.

Роль коммерческой организации, которая поддерживает работу онлайн-площадки, в краудлендинге скромна. Такая компания за комиссию предоставляет участникам ограниченные функции, но обычно не берет с заемщиков залог и не предоставляет кредиторам гарантий. При этом пакет услуг краудлендинговых площадок может быть различным. В него может входить формализованная оценка, или скоринг , услуги по взысканию долга и представительству в суде от имени кредиторов в случае банкротства заемщика, объединение и перепродажа пула ранее выданных на площадке займов и т. д.

Важно, что не наличие какого-то одного принципа, а именно их совокупность отличают краудлендинг от других финансовых институтов, продуктов и решений. Благодаря этому его еще называют альтернативной финансовой услугой.

Чем краудлендинг отличается от краудфандинга и краудинвестинга

В краудфандинге группа заемщиков собирает деньги на благотворительный или творческий проект. Иногда благотворители не получают взамен ничего, кроме морального удовлетворения. Иногда получают в знак благодарности какую-то приятную мелочь от организаторов проекта или небольшое количество эксклюзивной продукции этого проекта, — когда и если он начнет ее выпускать.

В краудинвестинге люди вкладываются в проект, надеясь, что он разовьется, начнет приносить много денег. И тогда каждый инвестор из группы, купивший долю в этом бизнес-проекте, получит право на соразмерную часть прибыли. Чем-то похоже на IPO или на венчурный проект, вот только в схеме нет ни биржи, ни готового дать денег крупного венчурного фонда, ни компании с долгой историей, которая захотела стать публичной. Если такой краудинвестинговый проект де-факто перестанет функционировать, инвесторам вряд ли стоит рассчитывать на возврат денег.

А в краудлендинге кредиторы выдают краткосрочные займы под заранее известный процент. Их не интересуют благотворительность или планы долгосрочного развития заемщика. Для кредиторов важны доходность, риски невозврата или просрочки, сроки займов и популярность площадки.

В России часто смешивают краудфандинг, краудлендинг и краудинвестинг. Даже сами площадки нередко используют в отношении своих процедур термины, не имеющие прямого отношения к их деятельности. Также остается нерешенным вопрос о том, есть ли вообще у нас настоящий краудлендинг как равноправное одноранговое кредитование.

Теоретически краудлендинг в России мог бы развиваться лучше, но с 2020 года в стране заработал закон 259-ФЗ, который регулирует работу площадок, и с тех пор физические лица могут выдавать займы на площадках только ИП и юридическим лицам. Называть это одноранговой системой стало сложно.

Хотя отдельные нормы закона 259-ФЗ можно назвать прогрессивными, в целом, на мой взгляд, он довольно сырой, не поспевает за развитием альтернативных финансовых услуг и не помогает такому развитию. Кроме того, закон закрепил путаницу с терминами, назвав все подряд площадки инвестиционными, а всех, кто на них выдает займы, — инвесторами.

Плюсы краудлендинга

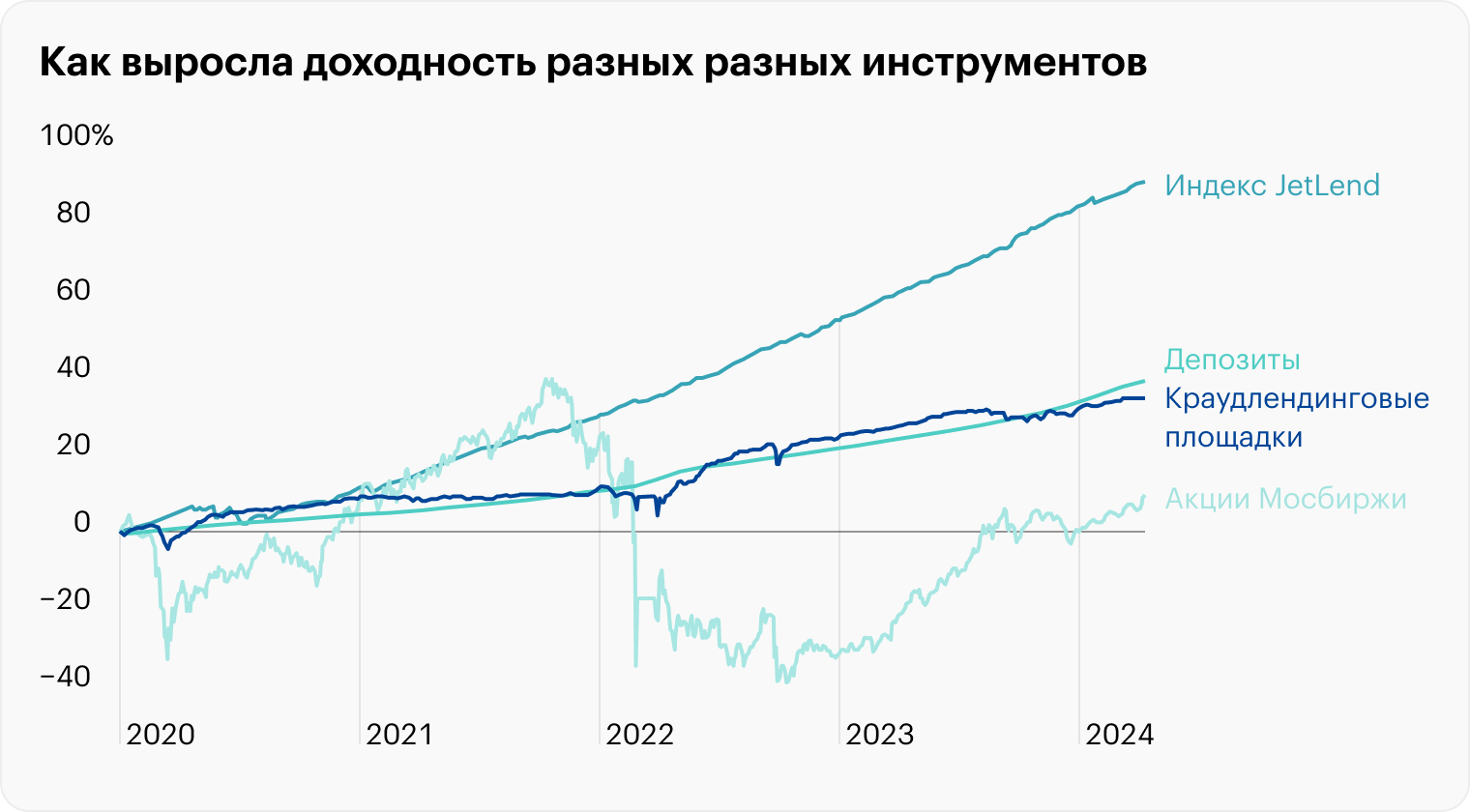

Потенциально высокая доходность. По данным ЦБ РФ, средняя ставка по займам во второй половине 2022 года варьировалась в диапазоне 11—31% годовых. Для сравнения: ключевая ставка Центробанка в это время находилась в диапазоне 7,5—9,5%.

Рост рынка. По итогам 2023 года объем выданных займов вырос более чем в два раза и достиг 24,1 млрд рублей. Растет и число заемщиков, а это значит, что кредиторам становится проще находить выгодные предложения.

Невысокий порог входа. Можно начать с 1000 ₽.

Диверсификация рисков. Можно выдавать маленькие займы большому числу заемщиков. Если, на ваш взгляд, на одной площадке краудлендинга заемщиков в моменте мало, можно зарегистрироваться на нескольких и увеличить выборку.

Простота. У площадок понятный и удобный интерфейс.

Наличие гарантий, залогов. По некоторым займам в случае дефолта обещают имущество должника или гарантийную выплату третьего лица. Также площадки, как правило, готовы представлять интересы кредиторов при рассмотрении банкротных дел в арбитражных судах.

Низкие санкционные риски. Площадки краудлендинга работали даже в 2022 году, когда биржа временно приостанавливала работу. Возможно, именно санкционные блокировки биржевых активов стимулировали рост рынка краудлендинга в России. Даже если допустить такое маловероятное событие, как попадание операторов инвестиционных платформ в санкционные списки, это не скажется на работе площадок.

Минусы краудлендинга

Высокие риски просрочки, невозврата займа. К финансированию на краудлендинговых платформах обращаются компании, которым, скорее всего, банки уже отказали в выдаче кредита. Уровень дефолтов в краудлендинге, по данным Ассоциации операторов инвестиционных платформ (АОИП) и участников рынка, определялся на уровне 9,5—9,9%, что выше, чем уровень дефолтов по высокодоходным облигациям — ВДО — российских эмитентов .

Нет страхового покрытия. Площадка может обещать кредиторам какие-то денежные гарантии на случай невозврата займа, но по закону не обязана их давать. Краудлендинговая площадка не банк, она не участвует в системе страхования вкладов, поэтому АСВ не возместит потери по таким дефолтам. Исключение — если в потере денег кредитора виновата площадка, а не заемщик и это удастся доказать в суде.

Скоринг сомнительного качества. Он слабо защищает от банкротства заемщика и от просрочки займа. На бирже с проверкой заемщиков перед размещением облигаций дела обстоят получше: процедура листинга регулируется Федеральным законом № 39 «О рынке ценных бумаг», требованиями Банка России и самой биржи.

Проблемы маркетинговых коммуникаций. Например, площадка может в рекламных целях рассказывать о том, что у нее действует денежная гарантия на случай невозврата займа. А когда кредитор, не получив деньги от заемщика, обращается к администрации площадки за обещанной гарантией, выясняется, что для получения выплаты есть целый ряд ранее неизвестных условий.

Низкий спрос на займы. Заемщиков на площадке часто бывает меньше, чем кредиторов. Поэтому последним приходится жестко конкурировать за возможность выдать заем: тратить много времени на инвестирование в ручном режиме, подключать не всегда срабатывающую и порой платную опцию автоинвестирования или снижать свой уровень требований к заемщикам и рейтингу займов.

Сколько можно заработать на краудлендинге

Если предположить, что деньги, которые вы завели на краудлендинговую площадку, работают постоянно, при этом ни один из заемщиков ни разу не допустил просрочки или дефолта, в зависимости от площадки, категории заемщика и вида займа можно было бы заработать прилично: по оптимистичным оценкам площадок и участников рынка — от 20 до 40% годовых.

Сами площадки обещают доходность около 90%. Но, по моему личному опыту, лучше доверять оценке Центробанка и ожидать среднюю доходность в диапазоне 11—31% годовых.

Площадки склонны рекламировать себя, их стремление так или иначе показать высокую доходность понятно. А инвесторы, говоря о доходности, порой занимаются самообманом. Одни считают годовую доходность по верхней планке — по лучшему из выданных на пару недель займов. Другие не учитывают убытки от дефолтов, просрочек. Третьи берут среднюю ставку, полученную по краткосрочным займам , и модифицируют ее, проецируя этот результат на весь год.

В этом тоже заключается лукавство, так как по факту их деньги не будут востребованы ежедневно, они упустят выгоду из-за простого нахождения денег на счете без движения: невозможно выдать заем, когда на площадке просто нет подходящих или даже вообще никаких новых заемщиков.

Можно провести аналогию с посуточной сдачей жилья в наем. Теоретически, если квартира сдается без простоев и один наниматель сразу сменяет другого, можно получить высокую доходность.

Но на практике даже в популярных локациях квартира не бывает занята 365 дней в году, простои неизбежны, как и непредвиденные издержки, связанные с плохим поведением нанимателей или соседей. Вполне может статься, что годовая доходность окажется в разы ниже ожидаемой. Нечто подобное возможно и в краудлендинге.

Риски краудлендинга

Кредитный риск. По данным ЦБ РФ, более половины инвестиционных предложений даже не проходят отбор краудлендинговых площадок и не попадают на глаза кредиторам. На отдельных площадках отсеивается еще больше — более 95% предложений. И даже после этого процент дефолтов в краудлендинге выше, чем по самым мусорным облигациям.

С учетом этой статистики лучше сразу настраиваться, что каждый десятый из выданных займов уйдет в просрочку или дефолт. Когда заемщик банкротится, шансы вернуть хотя бы часть выданного займа стремятся к нулю: займы на краудлендинговых площадках чаще всего привлекают представители малого бизнеса. А чем меньше бизнес заемщика, тем меньше у него собственности. Взыскание такой задолженности тоже занимает время: придется постоять пару лет в реестре кредиторов.

Операционный риск. Даже добросовестные и платежеспособные заемщики в отечественном краудлендинге в основном относятся к малому бизнесу, который более уязвим к неблагоприятным событиям, чем крупные компании. Закон обязывает площадки проверять заемщиков и раскрывать их информацию, например годовую бухгалтерскую отчетность за последний завершенный отчетный год, но в целом состав подлежащей раскрытию информации мал.

Площадки сами решают, какие еще документы сверх необходимого минимума попросить у заемщика, а какие нет. И есть вероятность, что проверку успешно пройдут мошенники или предприниматели, бизнес которых находится в предбанкротном состоянии.

Площадка не вправе размещать предложения банкротов, но может устраняться от решения возникающих у кредиторов проблем в связи с последующим банкротством заемщика. Скорее всего, никаких потерь, кроме репутационных, у нее от этого не возникнет: по обязательствам заемщиков площадка не отвечает.

Риск ликвидности. Точно не стоит отправлять в краудлендинг деньги, которые могут экстренно понадобиться. Вытащить деньги, уже выданные в виде займа, досрочно не получится. Это не облигации, которые можно продать на бирже задолго до даты их погашения, и даже не банковский вклад, который можно досрочно закрыть с потерей процентного дохода. Чтобы вывести деньги с краудлендинговой площадки придется ждать до указанной заемщиком даты возврата займа, а то и дольше.

На краудлендинговой площадке у кредиторов часто отсутствует возможность эффективно распоряжаться своими деньгами, так как спрос на деньги может быть критически низким. Когда на площадке много кредиторов и мало заемщиков, вы можете просто не успевать выдавать займы, так как наиболее интересные варианты разбирают более расторопные участники. Пока вы ждете или ищете займы с выгодными условиями, ваши деньги не работают.

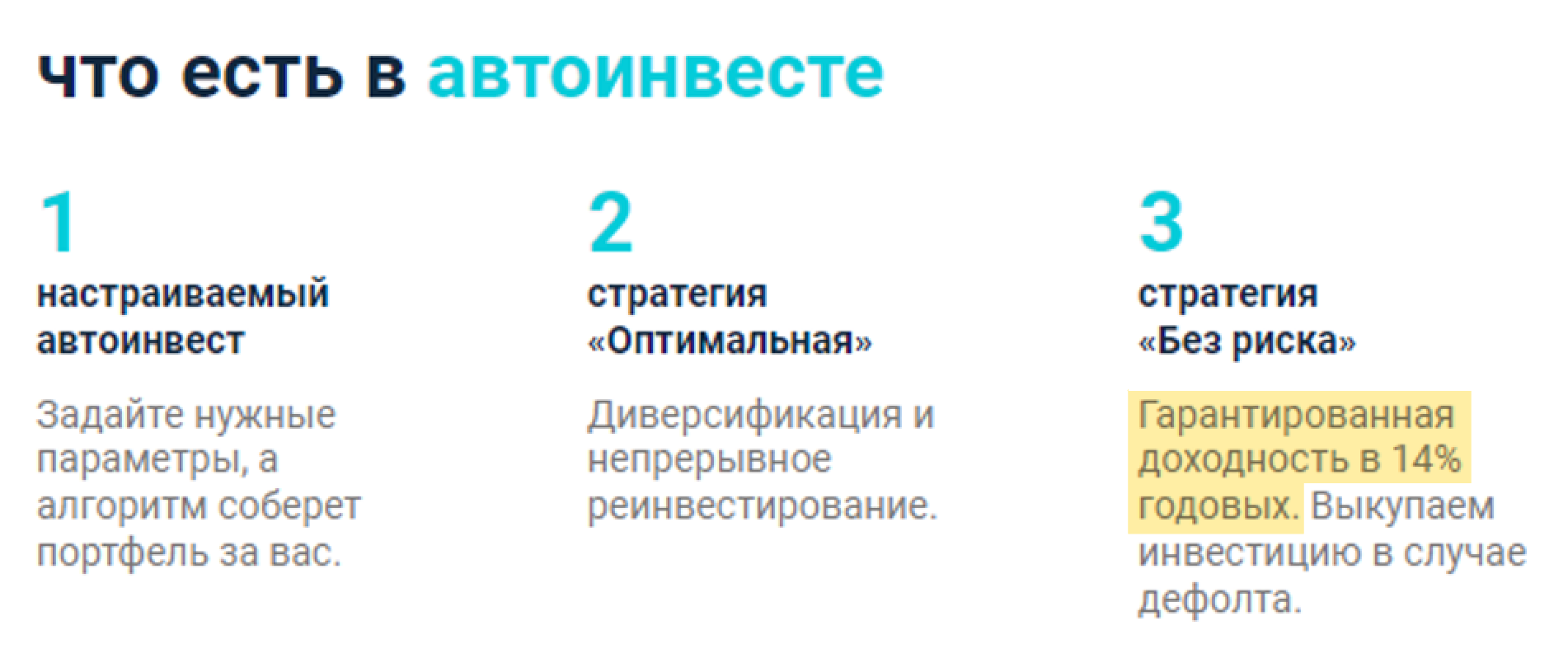

Чтобы в таких условиях стабильно получать доход, можно пытаться всех обгонять и выдавать займы в числе первых. Спешка ведет к снижению качества анализа заемщиков, к ошибкам и издержкам. Площадки предлагают решать эту проблему с помощью автоинвестирования — когда система сама подбирает займы по определенным инвестором критериям отбора. Но эта функция не всегда срабатывает и часто пропускает выгодные предложения. Рано или поздно инвестору приходится снижать планку и выдавать более рискованные займы таким заемщикам, которым прочие кредиторы не спешат доверять свои деньги.

Как выдавать займы через краудлендинговые платформы

Регистрация. Чтобы выдавать займы через платформу, нужно на ней зарегистрироваться с номером телефона и электронной почтой. В личном кабинете потребуется заполнить анкету, прикрепить сканы основных страниц паспорта, подписать согласие с правилами площадки, агентский договор, поручение на перечисление денежных средств на номинальный счет и другие документы. Все это площадки обычно позволяют прочесть и подписать онлайн или смс-сообщением.

Пополнение. Далее нужно завести деньги со своего банковского счета на счет площадки и дождаться, пока сумма отобразится на вашем виртуальном счете в личном кабинете. В качестве эксперимента можно протестировать вывод средств обратно на банковский счет; посмотреть, сколько времени это занимает, есть ли комиссия, каков ее размер.

Выбор займов. Теперь можно переходить в раздел, где размещена информация о займах, изучить их условия, карточки, рейтинги и документы заемщиков. Желательно не ограничиваться той информацией, что собрала площадка, а навести справки о заемщике везде, где только возможно. Помните, что у площадок нет унифицированной системы оценки заемщиков и единого рейтинга. Каждая руководствуется собственной методикой, детали которой обычно не раскрываются, и самостоятельно решает, по каким документам сверх установленного законом минимума проверять заемщика.

Выдача займа. Если решились — выдавайте заем. Для этого нужно нажать кнопку «Принять предложение». Система попросит подтвердить, что вы ознакомились с правилами площадки, агентским договором и другими документами. Дальше нужно акцептовать предложение — подписать согласие на оферту кодом, который площадка направит вам в смс-сообщении.

Вы не обязаны полностью удовлетворять потребность заемщика в деньгах — можете указать любую сумму, которую готовы выдать по конкретному займу, но обычно не меньше 1000 ₽. Также нужно понимать, что, если сумма займа большая, а его условия невыгодны, денег все дают понемногу. Поэтому сбор нужной суммы может занять несколько дней или недель. Пока идет сбор суммы — деньги не работают, поэтому некоторые кредиторы предпочитают выдавать относительно небольшие займы, которые быстро собираются.

Погашение займа. Если сумма собрана и заем выдан, остается дождаться, когда он будет погашен и деньги с процентами вернутся на виртуальный счет. Проценты не обязательно платятся в конце срока займа, как и тело займа . Условия выплаты процентов и выданной суммы зависят от первоначальных условий и платежной дисциплины заемщика. Нередко бывает, что сумма погашается частями, досрочно либо с задержкой и выплатой пени .

Как выбрать площадку

Проверьте, состоит ли площадка в реестре Банка России. По состоянию на 26 марта 2024 года в реестре числилось 84 оператора инвестиционных платформ. Попадание в реестр означает, что оператор инвестиционной платформы имеет не менее 5 млн рублей собственного капитала и соответствует другим требованиям, установленным законом .

Оцените спрос на займы на отдельных площадках. Бывает, что у платформы красивый, удобный интерфейс, но в разделе предложений неделю за неделей ничего не меняется: одни и те же два индивидуальных предпринимателя из месяца в месяц пытаются собрать желанные ими суммы займов, предлагая кредиторам неинтересные условия. Из этого можно сделать вывод, что площадка переживает не лучшие времена и стабильно зарабатывать процентный доход здесь не получится.

Изучите прочие условия площадки для краудлендинга. Какое у них качество скоринга заемщиков: какие документы они запрашивают и проверяют, а какие нет, сколько времени занимает проверка и так далее.

Если этих сведений нет в открытом доступе — стоит задать вопросы организаторам площадки в переписке. Для кредиторов может быть важна возможность перепродать просроченный долг и избежать личного участия в судах по банкротству — они предпочтут доверить это организаторам площадки. Также имеет значение скорость перемещения денежных средств, сборы, комиссии, минимальная сумма инвестиций, удобство использования, отзывы и многое другое.

Как выбрать заем

Для начала стоит определиться, на каких условиях вы готовы выдавать займы. Может быть, ваш образцовый воображаемый заемщик не готов брать деньги на таких условиях. Вполне возможно, что именно на этом этапе вы придете к мысли, что краудлендинг не для вас.

Затем удобно сократить выборку. Определите самый важный для себя критерий. Если вы готовы ссужать деньги только заемщикам с определенным рейтингом, вам не составит труда по этому критерию отсеять прочих. Если для вас наиболее важен срок займа — отсейте для начала варианты, не соответствующие комфортному для вас времени. Оставшиеся после первого отбора варианты можно выстроить, например, по доходности — от наибольшей к наименьшей.

После сокращения выборки у вас останется несколько вариантов, которые уже можно изучить более подробно. Можно посмотреть:

- документы заемщика и сведения о нем на площадке;

- сайт компании;

- картотеку арбитражных дел, касающихся заемщика;

- картотеки дел судов общей юрисдикции по месту регистрации заемщика и аффилированных лиц;

- Единый федеральный реестр сведений о банкротстве — ЕФРСБ;

- Банк данных исполнительных производств ФССП России;

- сведения из реестра недобросовестных поставщиков, подрядчиков, исполнителей — ЕИС в сфере закупок;

- ФГИС «Единый реестр проверок» Генпрокуратуры РФ;

- бесплатный сервис ФНС России «Прозрачный бизнес» и его альтернативы — платные сервисы проверки контрагентов нередко предоставляют часть информации о них бесплатно, а за больший объем сведений просят доплатить;

- платные сервисы проверки контрагента, включающие актуальные данные о его финансовой отчетности, например «Контур-фокус», СПАРК и другие.

Если вы планируете выдать заем на существенную для вас сумму и хотите копнуть глубже, а вышеперечисленные источники информации не помогли, попробуйте потратить больше времени и лично пообщаться с заемщиком, его конкурентами, оппонентами и клиентами. Не стоит стесняться задавать вопросы и спрашивать актуальные документы, которых вам не хватает для принятия решения.

Если вы нашли информацию о том, что у компании есть неизвестная площадке крупная просроченная задолженность или на заемщика уже выписан исполнительный лист либо он является ответчиком по иску государственного органа, — будет разумнее отказаться от планов выдать ему деньги. Впрочем, принимать риски с учетом всей полученной информации или нет — решать в любом случае только вам.

Краудлендинговые площадки

Пробежимся кратко по известным площадкам краудлендинга. Здесь остановимся только на пяти из тех, что на слуху, но напомним: в реестре Банка России их уже 84.

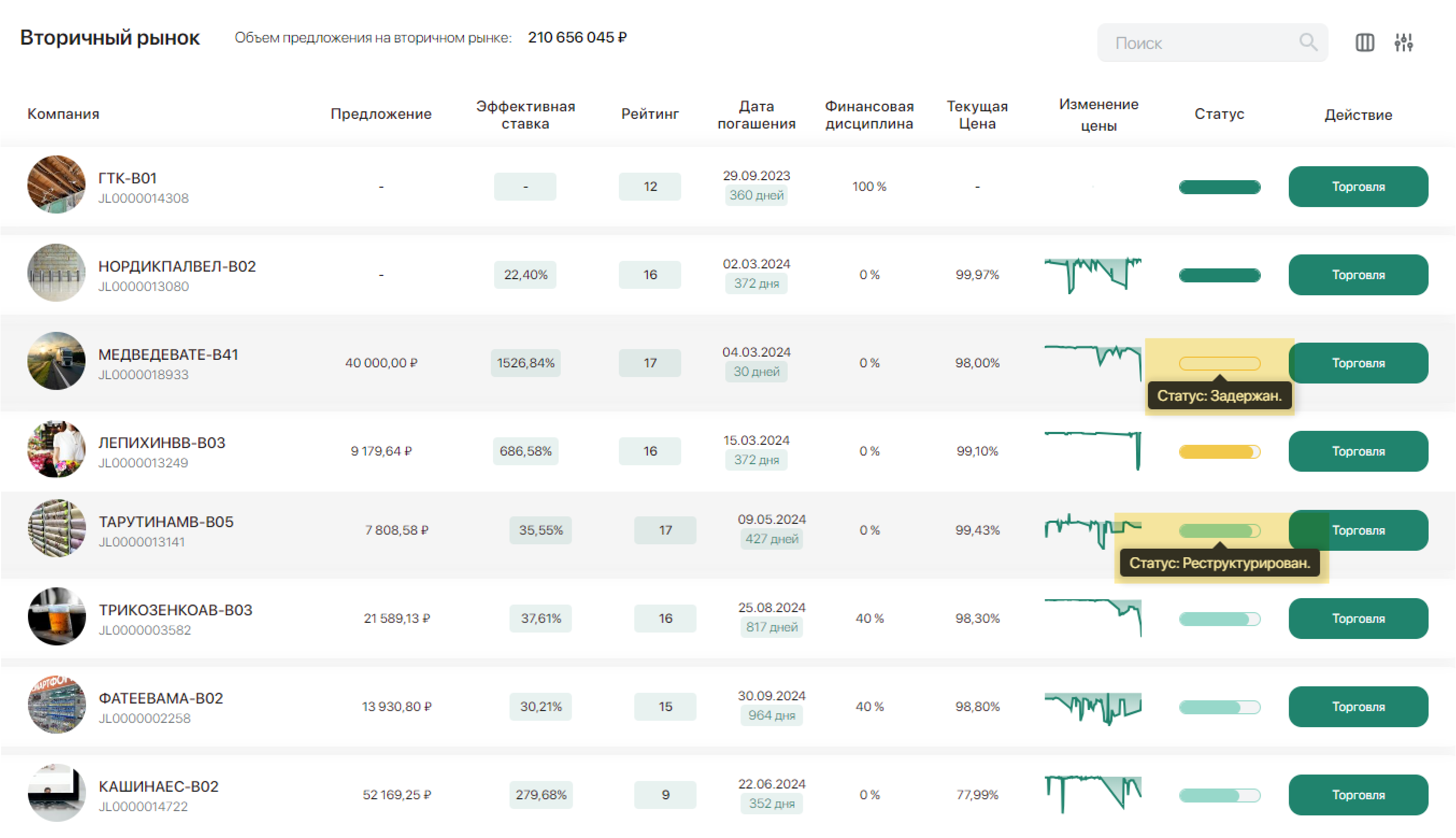

JetLend. По итогу прошлого года площадка позиционирует себя как № 1 в рейтинге исходя из общего объема финансируемых за месяц сделок, это подтверждается данными АОИП. На главной странице сообщается, что займы выдаются компаниям среднего и малого бизнеса по ставкам в диапазоне 18,1—40,2%. На площадке есть жизнь, собирающих займы предпринимателей и юридических лиц на момент публикации было 16. Минимальная сумма, с которой можно выдавать займы, — 10 000 ₽.

У площадки есть опция выкупа долга обанкротившегося заемщика, но это ее право, а не обязанность. Из публичной информации ясно, что, если заемщик перестает платить и движется к банкротству, площадка по своему выбору может предложить кредиторам три варианта: реструктуризацию займа, перепродажу с дисконтом или выкуп площадкой. Статистики, сколько решений принимала площадка, столкнувшись с таким выбором, и какими они были, не обнаружено. По количеству займов в разделе «Вторичный рынок» можно предположить, что площадка не выкупает весь проблемный долг.

«Поток» — вторая по объему профинансированных займов платформа. Декларирует среднюю годовую доходность 20,5%, выдачу займов можно начинать с минимальной суммы 400 ₽. Одним из миноритарных владельцев площадки является ПАО «Московская биржа», что дает немного больше доверия к ней со стороны инвесторов. Информация о новых сборах приходит в телеграм-канал, там же у площадки активен чат-бот для ответов на вопросы.

«Вдело». Площадка отличается идентификацией через портал госуслуги, что упрощает регистрацию, и партнерством с предпринимательскими объединениями, что повышает доверие кредиторов. Кроме обычных займов платформа собирает займы под залог недвижимости, автомобилей и под поручительство государственного гарантийного фонда Свердловской области. В пользовательских чатах инвесторы отмечают, что доходность по займам с обеспечением или гарантией ниже, но они более надежные. На главной странице указано, что доходность инвесторов на ней может составлять 28%. Начать выдачу займов возможно с 1000 ₽.

MoneyFriends. Обещает доходность в 25% при условии реинвестирования. Стартовая сумма для инвестиций — 2000 ₽. На момент публикации в ленте предложений было пять сборов. По сравнению с другими площадками, у платформы удобный интерфейс: легко найти бухгалтерскую отчетность заемщиков, сведения о залогах и поручительстве. В приложении можно написать заемщику напрямую и задать интересующие вопросы.

Запомнить

- Краудлендинг — высокорискованный способ заработка.

- На краудлендинговых площадках можно извлекать процентный доход, но рассматривать его как стабильный не стоит. Это молодая, развивающаяся форма кредитования, на площадках периодически наблюдается дефицит заемщиков.

- Потенциальная доходность краудлендинга может быть высокой, но при этом сильно страдает от дефолтов, а на некоторых площадках также и от комиссий. Кредитору лучше заранее узнавать все возможные случаи взимания комиссий и не полагаться на площадки в части проверки качества заемщиков и расчета доходности.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique