Во что вложить деньги в 2024 году: инвестиционные стратегии брокеров

В преддверии Нового года инвестиционные аналитики дают советы клиентам, как распорядиться активами и чего ждать от рынков в будущем году.

Мы изучили стратегии на 2024 год известных в России брокерских домов: Т-Инвестиции, SberCIB, «ВТБ Мои инвестиции», «Газпромбанк», «Атон» и БКС. Их ключевые тезисы и самые распространенные мнения собрали в этом обзоре.

Разберемся, во что советуют вкладывать крупные аналитики и какие инвестиционные риски стоит держать в голове в 2024 году.

Что будет влиять на рынок

Выбор инвестиционных инструментов всегда зависит от рыночной конъюнктуры, на которую влияют сразу множество факторов. Вот что будет определяющим в 2024 году.

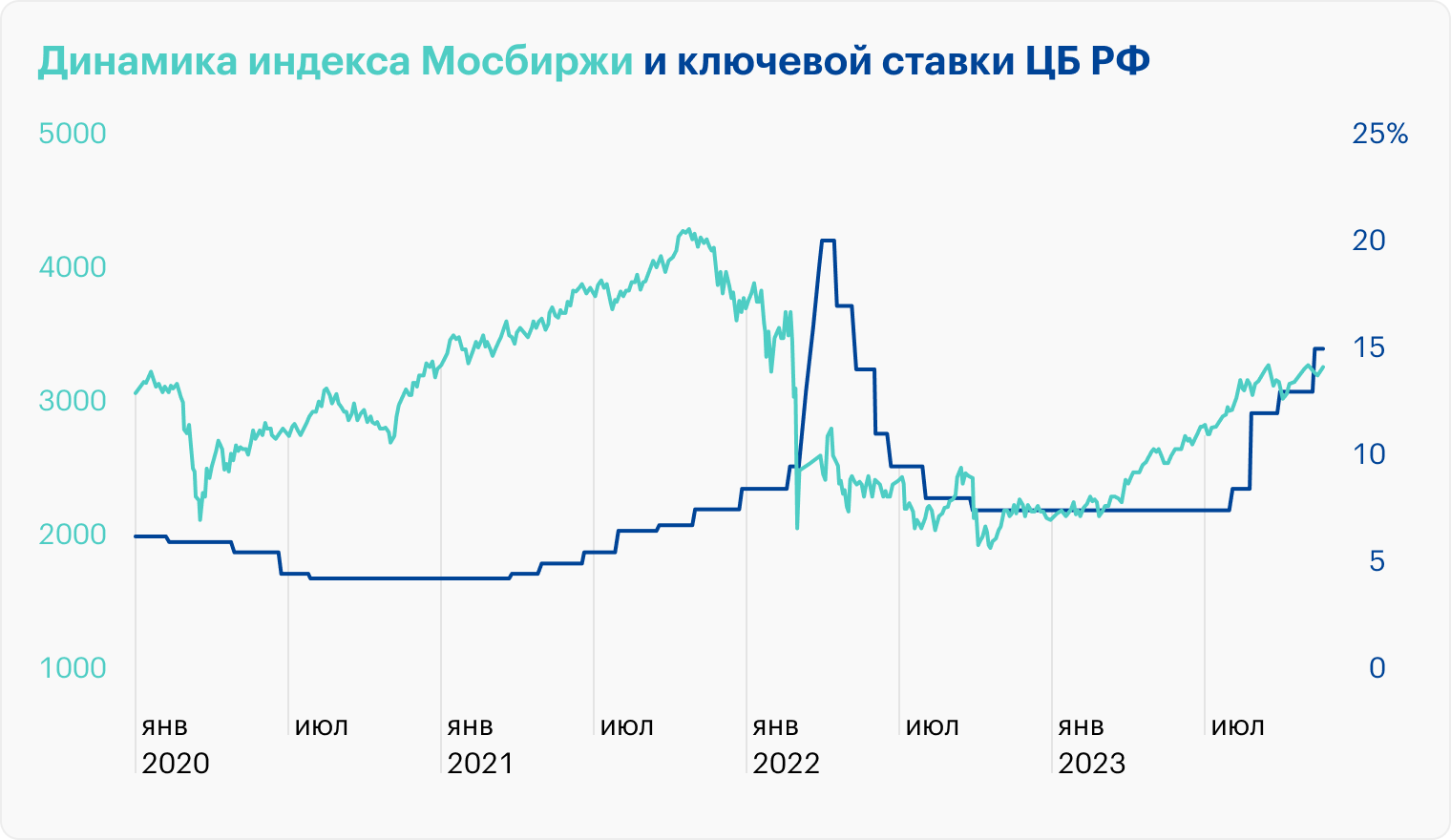

Ставка ЦБ. В 2024 году аналитики ожидают перехода ЦБ к более мягкой политике и постепенного понижения ключевой ставки. Но быстрого разворота ждать не стоит. Так, в базовом сценарии SberCIB заложена средняя ключевая ставка на 2024 год на уровне 13,9%, а в рисковом — 15,8%.

Т-Инвестиции напоминают, что высокие ставки побуждают потребителей меньше тратить и больше экономить. В 2024 году это будет давить на спрос, доходы и котировки российских компаний, особенно тех, чей бизнес ориентирован на физлиц.

Жесткая монетарная политика способствует оттоку капитала с рынка акций. 40% розничных инвесторов, опрошенных БКС, заявили, что планируют перевести как минимум пятую часть своих вложений из акций в облигации или депозиты.

При этом аналитики «Атона» считают, что высокая ставка ЦБ не окажет существенного влияния на рынок акций, поскольку доходности «длинных» ОФЗ сейчас намного ниже ключевой ставки, а именно от них зависит привлекательность рисковых активов.

Рост бюджета. Государство планирует потратить в 2024 году 36,7 трлн рублей. При этом доходы казны планируются на уровне 35,1 трлн, тогда как в этом году удастся собрать не больше 30. Это беспрецедентный для России рост, который должны будут обеспечить благоприятная нефтяная конъюнктура и позитивная динамика ВВП. Но если что-то пойдет не так, власти будут вынуждены искать новые источники доходов для сокращения дефицита.

Для бизнеса это не сулит ничего хорошего, потому что может вырасти налоговая нагрузка. Так было, например, в этом году, когда правительство придумало «разовый» налог на сверхдоходы, а потом в Минфине проговорились, что допускают его неоднократное использование.

Рост расходов бюджета также косвенно влияет на состояние фондового рынка: он стимулирует спрос, создает риски роста инфляции и заставляет ЦБ дольше держать ставки высокими, снижая общую деловую активность. Аналитики «ВТБ Мои инвестиции» в своей стратегии на 2024 год подчеркивают, что высокий внутренний спрос на фоне бюджетного импульса приводит к перегреву российской экономики.

Впрочем, и положительное влияние мегарасходов бюджета на рынок тоже есть, потому что среди прочего они направлены на структурную трансформацию экономики. В условиях санкций государству приходится держать курс на импортозамещение и стимулировать внутренние инвестиции. В среднесрочной перспективе это должно привести к расширению производства и сокращению импорта высокотехнологичной продукции, а значит, и к росту компаний, которые замещают своей продукцией зарубежные аналоги, покинувшие российский рынок.

Выборы. 2024 год можно назвать годом выборов — они пройдут в странах, на которые приходится более 50% мирового ВВП, включая Россию, США, Индию, Индонезию и Пакистан. Поэтому политика может оказывать сильное влияние на финансовые рынки.

В России в марте 2024 года выберут президента — в самом этом событии мало интриги, но подготовка к нему может отразиться на экономике. Государство в этот период наверняка будет заинтересовано в поддержке широких слоев населения и стабильной социально-экономической ситуации.

Так, аналитики Т-Инвестиций ждут, что основной целью краткосрочной политики станет сдерживание потребительской инфляции, а это будет оказывать давление на доходы крупных компаний в 1 полугодии 2024 и сдерживать темпы роста экономики. При этом после выборов строгость государственного контроля, скорее всего, спадет.

С другой стороны, выборы в России, США и других крупных странах, конкурирующих на мировой арене, могут сместить фокус внимания властей на внутренние проблемы, что снизит риски новых геополитических обострений.

Динамика курса. В 2022—2023 годах российский рубль пережил один из самых долгих периодов девальвации в своей истории и обесценился почти вдвое. При этом к концу 2023 ситуация стабилизировалась — в первую очередь благодаря подорожавшей нефти и росту ключевой ставки. Также притоку валюты на рынок способствовало введение жестких мер по продаже валютной выручки крупными экспортерами.

На 2024 год специалисты брокерских домов рассматривают разные сценарии, но очередного обвального падения рубля не ожидается.

Аналитики «ВТБ Мои инвестиции» прогнозируют средний курс доллара к рублю в 2024 году на уровне 90 ₽, а к концу года — 92 ₽.

Т-Инвестиции ожидают, что в 1 половине 2024 года курс будет находиться в диапазоне 85—95 ₽ за доллар, но к концу года может ослабнуть до 100 ₽.

БКС видят причины для дальнейшего укрепления рубля. По их мнению, средний курс в 2024 году составит 86,6 ₽ за доллар.

В «Атоне» ждут стабилизации рынка и формирования равновесного курса в диапазоне 90—95 ₽ за доллар.

Аналитики «Газпромбанка» ожидают снижения курса до 95 ₽ за доллар до конца 2024 года.

В SberCIB ориентируются на курс 90 ₽ за доллар при отмене обязательной продажи валютной выручки и более низкой цены нефти. Но подчеркивают, что в 1 квартале возможно укрепление до 85 ₽.

Для компаний, ориентированных на экспортные продажи, выгоден слабый рубль: девальвация приводит к росту их рублевых доходов. При этом затраты на производство в России растут медленнее, что увеличивает рентабельность продаж. Зеркальная ситуация для импортеров: при падении рубля стоимость покупки товаров за рубежом для них возрастает, при этом доходы от продаж на внутреннем рынке остаются практически неизменными, что снижает маржу.

Многие экономисты считают, что определяющим фактором для курса рубля в 2024 году будет ситуация на рынке энергосырья.

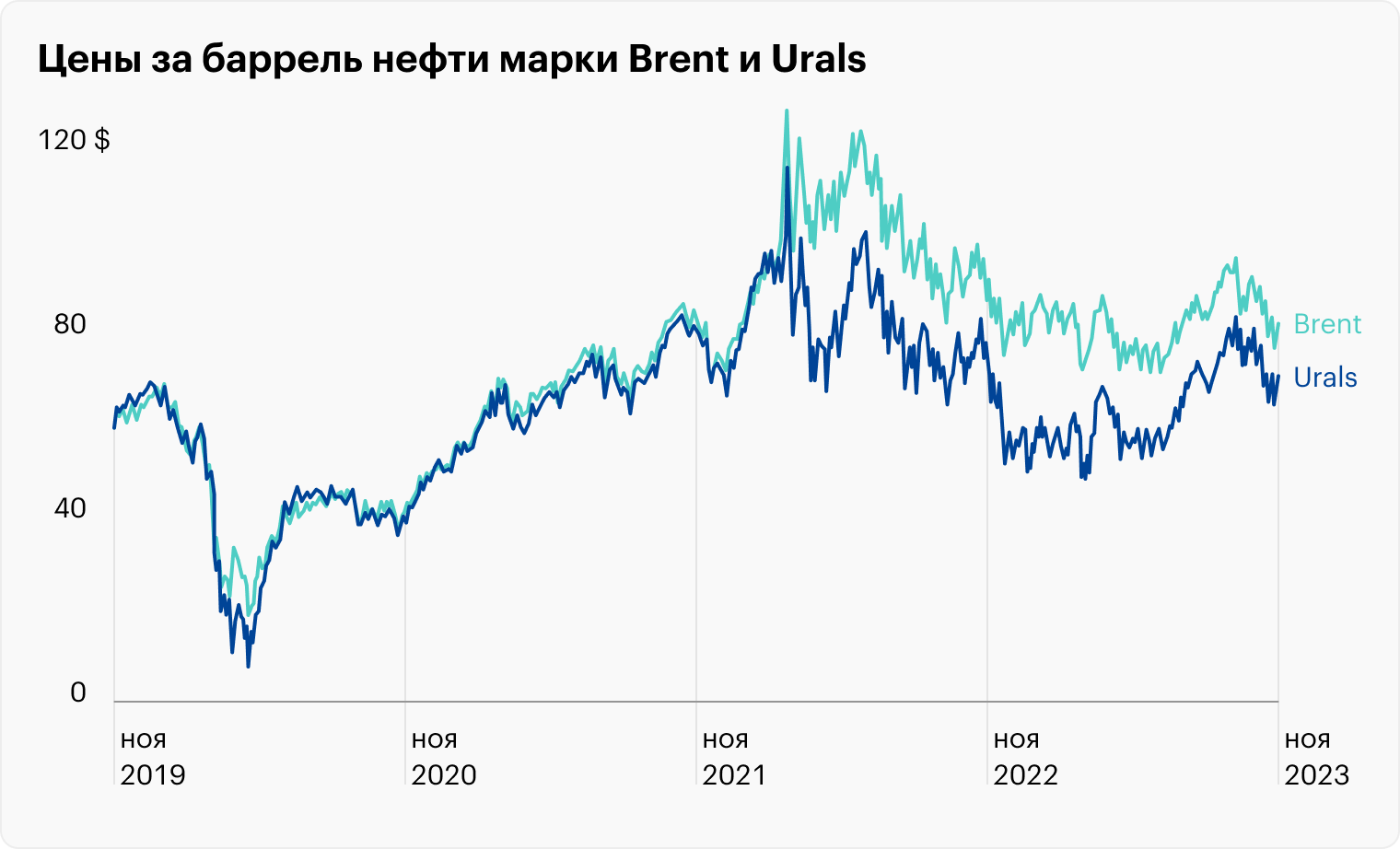

Цены на нефть. В 2023 году доля нефтегазовых доходов в бюджете опустилась до многолетнего минимума. Но сектор все еще один из ключевых источников наполнения казны. Ситуация на углеводородном рынке влияет как на экономику в целом, так и на доходы отдельных нефтегазовых компаний, которые составляют основу фондового индекса Мосбиржи.

При этом на сырьевом рынке сейчас много неопределенности — уровень цен и объемов потребления зависит от множества слагаемых: от темпов роста мировой экономики до погодных условий в конкретных регионах. Поэтому аналитики очень осторожны в своих прогнозах.

В «Газпромбанке» смотрят на ситуацию пессимистично: по прогнозу компании, средняя цена нефти Brent в 2024 году составит 79 $ за баррель и в последующие годы будет снижаться. Китай и Индия нарастят потребление, а Европе предстоит долгий путь его восстановления после пандемии и спада экономической активности, считают эксперты. При этом ОПЕК+ продолжит политику ограничения добычи нефти, чтобы сохранить ценовую стабильность.

Аналитики «Атона» видят фундаментально обоснованной цену около 85 $ за баррель в 2024 году. При этом, по их мнению, рынок нефти в целом будет сбалансирован, хотя во втором полугодии возможен небольшой профицит.

Чуть более оптимистичный взгляд у аналитиков «ВТБ Мои инвестиции». Их прогноз на 2024 год: Brent и Urals в среднем будут торговаться в районе 87 и 78 $ за бочку соответственно.

В целом консенсусное мнение состоит в том, что ОПЕК+ должен удержать цены от падения, но и драйверов роста для нефти не просматривается, если не учитывать возможные геополитические шоки, например эскалацию конфликта на Ближнем Востоке.

Что будет с рынком акций в 2024 году

Эксперты разошлись во мнениях относительно перспектив российского рынка акций. Кто-то, например аналитики Т-Инвестиций, считает, что он уже достиг своих справедливых значений. Другие, например эксперты БКС, видят потенциал для дальнейшего роста индекса Мосбиржи.

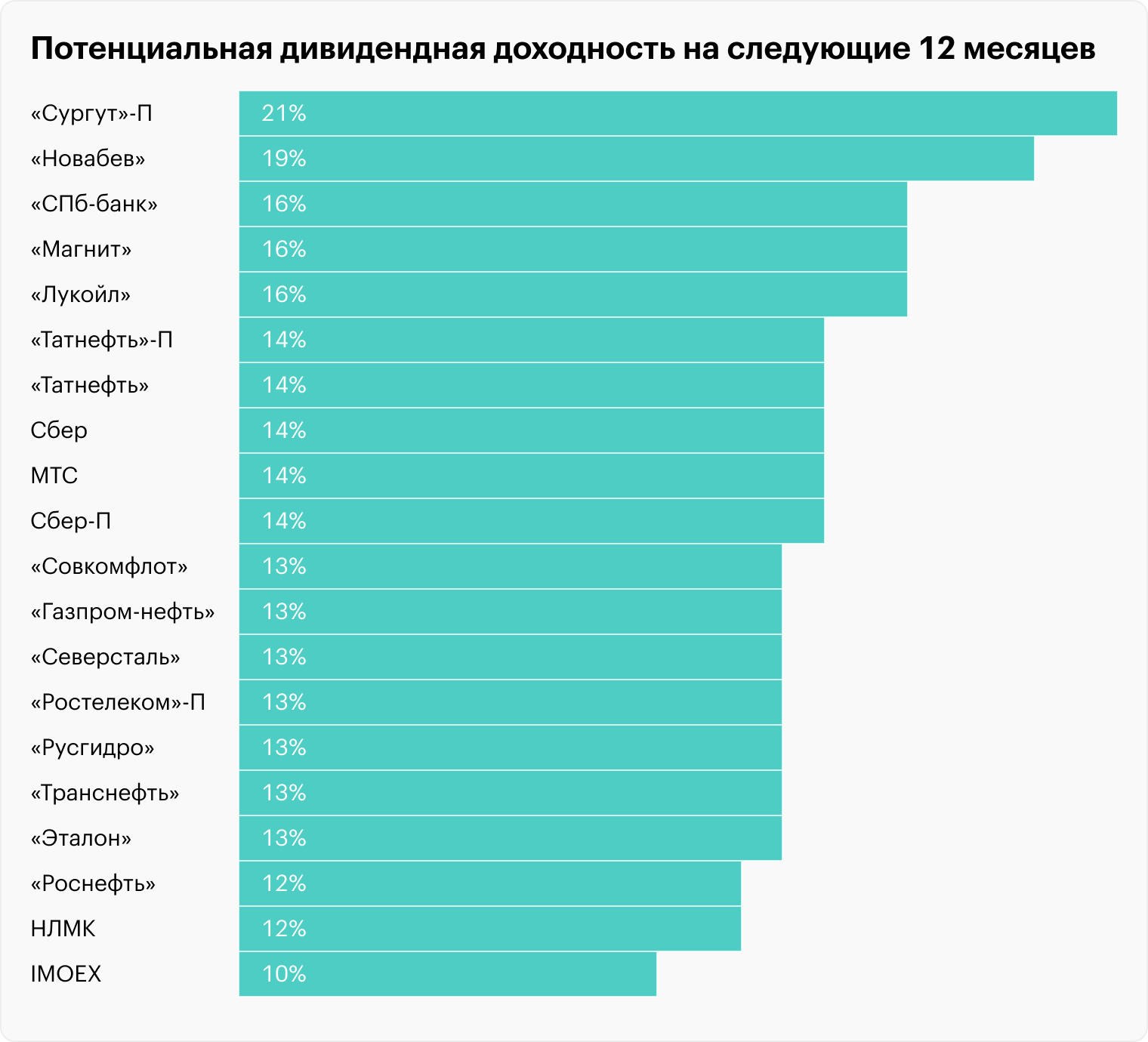

Важную роль в будущем году могут играть дивиденды российских компаний: объемы выплат в пользу акционеров продолжат влиять на котировки эмитентов, в том числе из-за растущей роли частных инвесторов.

В 2023 году физические лица стали ведущими игроками на российском фондовом рынке. В последние месяцы на них приходилось 75—80% общего объема торгов на рынке акций. Аналитики «Газпромбанка» не ожидают существенного падения доли «физиков» в 2024 году. При этом дивиденды как альтернатива банковским вкладам станут привлекать внимание частных инвесторов в 2 половине 2024 года по мере снижения ключевой ставки.

Роста рынка за счет дивидендов и снижения ставки ждут и представители БКС. Их прогноз предполагает потенциал роста на 32% и достижение индексом Мосбиржи 4 тысяч пунктов с дивидендами или рост на 21% и индекс 3650 пунктов без дивидендов.

В SberCIB Investment Research прогнозируют полную доходность индекса Мосбиржи в 2024 году на уровне 21% в номинальном выражении и 17% в реальном на фоне дивдоходности 10%.

Самые популярные инвестидеи в акциях

В инвестиционных стратегиях брокерские дома обозначили своих фаворитов на 2024 год. По большей части компании в этих рекомендательных списках повторяются, но приоритетность акций по степени привлекательности у всех разная.

«Атон»: Сбер, «Лукойл», «Норникель», «Мосбиржа», «Яндекс», Ozon, TCS Group, HeadHunter, «Астра», Henderson, Globaltrans, X5 Group, «Магнит».

Почему Сбер? От эмитента ждут рекордные дивиденды по итогам 2023 года на фоне сильных финансовых результатов. По мнению аналитиков «Атона», инвестиции в акции Сбера — это ставка на дальнейшее развитие российской экономики, рост кредитования и развитие экосистемы. «Акции банка по-прежнему оцениваются относительно дешево по мультипликаторам», — отмечают представители брокера.

Т-Инвестиции: Ozon, «Яндекс», Сбер, «Мосбиржа», «Магнит», «Инарктика», «Самолет».

Почему Ozon? Компания растет самыми быстрыми темпами за последние два года с перспективой выйти в 2024 году на стабильную операционную безубыточность. Аналитики Т-Инвестиций отмечают, что Ozon растет минимум вдвое быстрее рынка. И это притом, что сам рынок электронной коммерции в России в 2023 году должен вырасти на 30%. Брокер ставит на рост акций эмитента с потенциалом 17% на горизонте года.

SberCIB: «Лукойл», «Транснефть», «Северсталь», Globaltrans, «Совкомфлот», Ozon, «Яндекс», X5 Group, «Магнит», Мосбиржа, TCS Group.

Почему «Лукойл»? В стратегии SberCIB нет аргументации, объясняющей выбор перспективных акций. Но нефтегазовую компанию они делают своим фаворитом уже не первый раз. В апреле эксперты выделяли «отличную отчетность» эмитента и предсказывали ему высокую дивдоходность. Другие брокеры также указывают на возможность выкупа до 25% акций у нерезидентов с дисконтом. Аналитики «ВТБ Мои инвестиции» считают, что потенциальная дивидендная доходность «Лукойла» на горизонте 12 месяцев может составить 15,1%.

«Газпромбанк»: «Магнит», X5 Group, «Роснефть», «Лукойл», «Татнефть», «Транснефть», «Северсталь», ММК, «Астра», «Циан».

Почему «Магнит»? Аналитики «Газпромбанка» считают, что лидеры продовольственной розницы — «Магнит» и X5 — «продолжат показывать опережающую динамику выручки за счет открытия новых магазинов, а также покупки региональных торговых сетей». Консолидация рынка и возможность защиты от инфляции за счет роста цен продаваемых товаров должны обеспечить устойчивое положение компаний.

БКС: «Северсталь», «Лукойл», TCS Group, «Магнит», а также обыкновенные акции Сбера, «Татнефти» и «Мечела».

Почему «Северсталь»? Это одна из самых эффективных компаний в секторе черной металлургии, которая в 2024 году может вернуться к выплате дивидендов с учетом внушительной финансовой подушки. В БКС подчеркивают: «Акции сталевара торгуются с дисконтом в 25% против исторических значений по Р / Е — низкий уровень в условиях ожидаемого роста цен на сталь в мире и России. Мы не исключаем возобновления выплаты дивидендов после выхода финансового отчета весной 2024 года с доходностью как минимум 15%».

Также брокер обращает внимание инвесторов на TCS Group. По мнению экспертов, рост бизнеса и доходов обеспечивает быстрое увеличение клиентской базы, а диверсификация выручки служит защитным фактором в разные циклы экономики. «Компания активно развивает различные направления бизнеса — кредитование, МСБ, инвестиции, страхование — и остается сильным финтех-игроком», — добавляют в БКС.

«ВТБ Мои инвестиции»: «Яндекс», Ozon, «Лукойл», Сбер, «Северсталь», «Татнефть», «Мечел», TCS Group, X5 Group, Мосбиржа.

Почему «Яндекс»? Во-первых, это растущий бизнес, а во-вторых, рынок ждет завершения реструктуризации в 2024 году с выделением российских активов. Другие брокеры тоже позитивно смотрят на акции российской ИТ-компании. Аналитики «Атона» пишут: «В случае успешного „переезда“ мы ожидаем постепенного сокращения дисконта в оценке „Яндекса“, который сейчас, по нашим расчетам, составляет более 50% относительно средних исторических уровней».

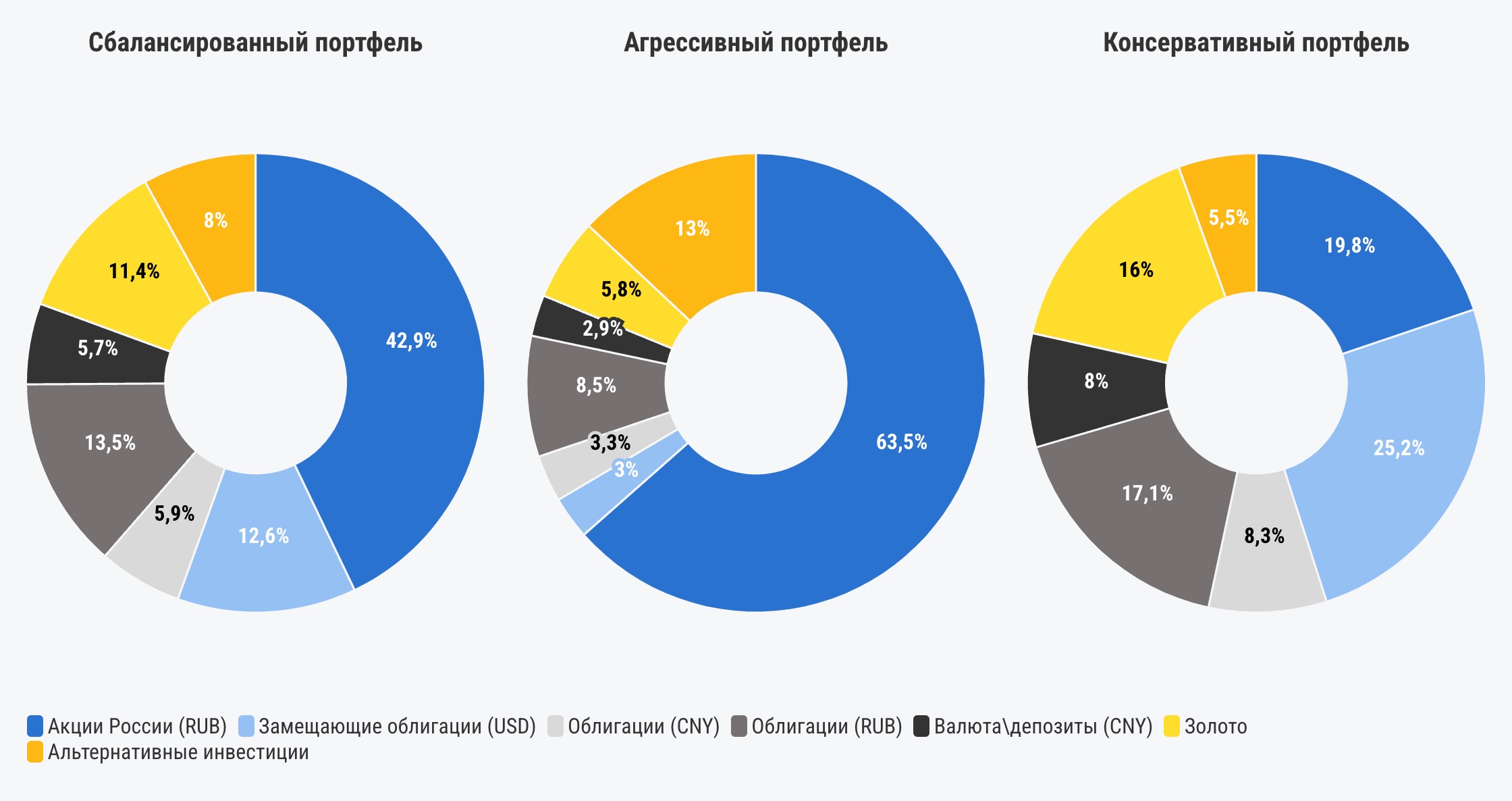

Самые перспективные облигации в 2024 году

На долговом рынке аналитики в основном выделяют в качестве инвестиционно привлекательных замещающие облигации, которые позволяют защититься от девальвации и рублевого процентного риска.

Но есть и другие идеи.

ОФЗ-ПК. «ВТБ Мои инвестиции» в своей стратегии на 2024 год закладывают возможность коррекции на долговом рынке. Переждать ее оптимально в гособлигациях с плавающим купоном . Эти бумаги наиболее устойчивы к повышению процентных ставок и оперативно подстраиваются под их уровень.

При этом аналитики SberCIB считают, что ОФЗ с фиксированным купоном следует избегать, поскольку в них заложены необоснованные ожидания скорого завершения цикла ужесточения денежно-кредитной политики ЦБ.

Корпоративные облигации. Эксперты Т-Инвестиций пишут, что наиболее интересно на долговом рынке для инвесторов сейчас выглядят корпоративные бумаги, поскольку их кредитные спреды активно расширялись в последние месяцы. При этом брокер рекомендует обратить внимание на корпоративные бумаги с фиксированным купоном, поскольку ожидает по ним опережающую динамику в ближайшие кварталы.

Стоит ли вкладываться в золото

Аналитики продолжают рассматривать инвестиции в золото в качестве надежного защитного инструмента.

В стратегии Т-Инвестиций подчеркивается, что «инвестиционный кейс золота остается сильным». Поскольку цена металла определяется в долларах, это делает его одной из наименее рискованных альтернатив инвестированию в твердые валюты для россиян. Золото дает хорошую защиту от геополитической нестабильности, рецессии в мировой экономике и инфляции. Драйвером роста цен на золото может стать снижение ключевой ставки ФРС, считают эксперты.

В «ВТБ Мои инвестиции» прогнозируют, что цена золота к концу 2024 года может вырасти до 2200 $ за унцию.

Более осторожный взгляд на перспективы драгоценного металла у аналитиков «Атона». По их прогнозам, цена за унцию золота в 2024 году может составить около 1950 $. Поддержать спрос могут центральные банки — как за счет перехода к циклу смягчения монетарной политики, так и за счет прямых покупок в свои резервы.

Что будет с рынком недвижимости

Перспективы рынка в значительной степени зависят от того, продлят ли льготные ипотечные программы и на каких условиях. При нынешних высоких ставках фокус все больше смещается в пользу первичного жилья, которое доступно по льготной ипотеке. Это создает риски ценового пузыря: стоимость нового жилья уже более чем на 40% выше, чем на вторичке, и разрыв продолжает расти.

При этом государство, очевидно, проявляет осторожность в вопросе отмены или ужесточения условий по льготным программам. Пока они действуют до 1 июля 2024 года, и власти не дают ясности, что с ними будет дальше. По мнению аналитиков «Газпромбанка», эта неопределенность будет создавать дополнительный спрос в 1 полугодии со стороны тех, кто хочет успеть воспользоваться льготным кредитованием.

В Т-Инвестициях считают, что вложения в недвижимость будут оставаться актуальными в 2024 году как минимум как способ защиты от инфляции. При этом возможное укрепление рубля может сдерживать рост цен на недвижимость, так как, по мнению аналитиков, это снижает инфляционные ожидания и инвестиционный спрос.

Что в итоге

Следовать инвестиционным рекомендациям профессиональных финансистов совсем не обязательно, но к ним как минимум полезно прислушаться. Брокерские дома отвечают за свои прогнозы репутацией и — в конечном счете — деньгами клиентов, поэтому стараются подходить к анализу рынков щепетильно.

Вот восемь важных трендов следующего года, которые стоит учитывать при принятии инвестиционных решений:

- Высокие ставки по кредитам тормозят инвестактивность и рост бизнеса, а также создают дополнительные риски для сильно закредитованных компаний.

- Двузначная доходность надежных облигаций и банковских депозитов стимулирует переток денег в долговые бумаги.

- Выход на IPO компаний средней и малой капитализации с высоким потенциалом роста, напротив, будет повышать интерес к акциям.

- Объем дивидендных выплат в 2024 году может достичь исторического максимума на фоне роста дохода экспортеров и возврата ряда эмитентов к прежней дивполитике.

- Курс государства на импортозамещение и большие бюджетные траты будут стимулировать рост высокотехнологичных компаний, чья продукция должна заменить зарубежные аналоги.

- Поиск альтернатив вложениям в твердые валюты будет подогревать популярность замещающих облигаций и золота.

- Инвесторы — физические лица продолжат доминировать на российском рынке акций, это предопределяет его волатильность.

- Высокие санкционные и геополитические риски могут сдерживать деловую активность и рост рынков.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique