Инвестидея: ТМК, потому что продают завод

Трубная металлургическая компания (ТМК) — крупный холдинг, который владеет долями в других компаниях. У ТМК есть заводы в России, Казахстане, Северной Америке, Италии, Германии и Румынии. Холдинг хочет продать завод в Америке и уменьшить часть долга. Тут кроется инвестидея.

Потенциал роста: до 20% от продажи дочки, до 63% — если погасят большую часть долга. Доходность в рублях.

Срок действия: от 6 до 18 месяцев.

Почему компания может вырасти: ТМК продаст американскую дочернюю компанию и погасит часть долга.

Риски: сделка может сорваться или затянуться, менеджмент может направить большую часть денег на дивиденды.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не инструкции к действию. Полагаться на наши размышления или нет — решать вам.

Любим, ценим,

Инвестредакция

На чем зарабатывает ТМК

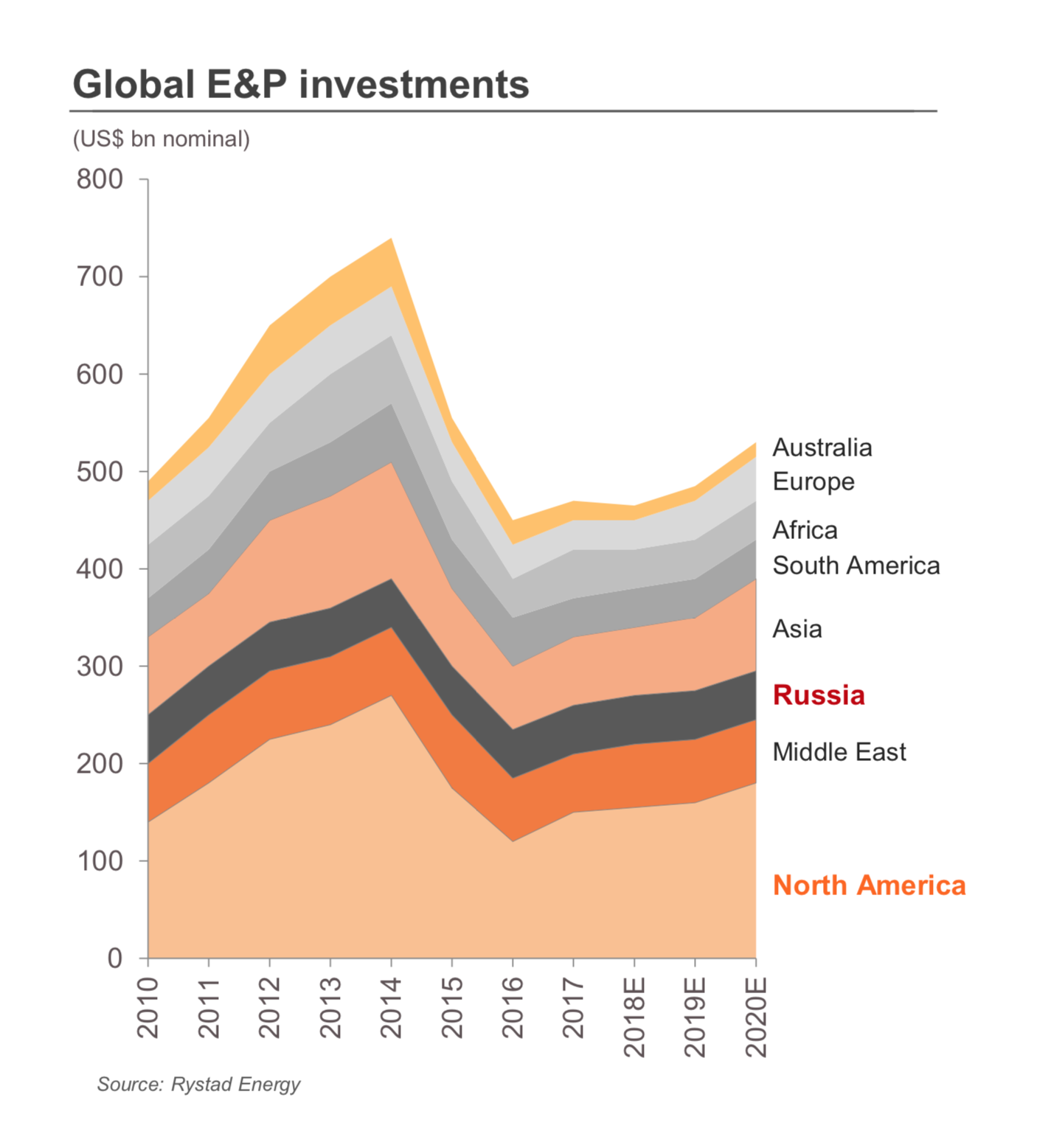

ТМК сильно зависит от нефтегазовой отрасли: она приносит компании 78% выручки. В 2015—2016 годах цены на нефть были слишком низкими в сравнении с ценами за предыдущие годы. Нефтяные компании стали меньше инвестировать в развитие месторождений и закупать меньше труб — это видно из долларовой выручки компании. Рублевая выручка из-за девальвации сильно не упала.

Больше трети выручки приносят пять крупных клиентов: «Газпром», «Роснефть», «Сургутнефтегаз», «Транснефть», STAR LLC и Sooner Pipe. Отношения с любыми клиентами могут измениться в худшую для ТМК сторону: переход к конкурентам, уменьшение инвестиций в разработку месторождений, выпрашивание крупных скидок или наложение американских санкций на работу с клиентом. Но пока с клиентами все в порядке.

Увы, рост цен на нефть и развитие месторождений не увеличивает маржинальность бизнеса. Для производства труб ТМК закупает металлолом и сталь. Цены на нефть и сталь часто двигаются в одном направлении. Пока нефтяники и сталевары зарабатывают рекордные прибыли, ТМК получает стандартные доходы.

Руководство компании ожидает, что уровень спроса на трубы в России в 2019 году как минимум останется прежним. Ключевой драйвер роста для выручки — рост сложности разработки месторождений, а следовательно, и рост спроса на продукцию с высокой добавленной стоимостью. В целом руководство ожидает роста инвестиций в разработку месторождений в ближайшие два года.

Почему компания может вырасти

Предыстория. В 2008 году ТМК приобрела американского производителя труб IPSCO. Для этого взяли кредит — долг вырос в два раза, с 1,5 до 3,2 млрд долларов. Потом наступил финансовый кризис — с тех пор у компании начались проблемы. Пришлось реструктурировать кредиты, выпускать новые акции, чтобы погасить часть долга, и вечно платить проценты по кредитам. Тогда с долгами справились.

В 2014 году из-за введенных санкций на Россию курс доллара и евро к рублю вырос в полтора раза. У ТМК 70% кредитов было в валюте, а 70% доходов приходилось на российский сегмент. В переводе на рубли долг резко вырос — выросли и процентные платежи. В итоге компания последние три года тратила большую часть денег на выплату процентов. На дивиденды оставалось немного — средняя дивидендная доходность составляла 3% годовых.

А теперь сама инвестидея. В марте 2019 года ТМК объявила о продаже американского подразделения IPSCO за 1,2 млрд долларов — 77,9 млрд рублей. Осталось дождаться решения американских регуляторов, чтобы сделка состоялась.

Если сделать грубое предположение, что компания направит все вырученные деньги на погашение долга, то он сократится с 200 до 122,5 млрд рублей. Ставка по кредитам ТМК — около 7,3%. При таких вводных компания в будущем потратит 8—9 млрд рублей на проценты за год. Правда, пока руководство говорило только о том, что на уменьшение долга направят часть денег. Какую именно — неизвестно.

Как снижение долга влияет на капитализацию

Разберемся на примере Магнитогорской металлургической компании. С 4 квартала 2015 года по 3 квартал 2016 года компания активно гасила долги. Компания завершила инвестпрограмму, цены на сталь начали расти.

Итог: долгов погасили на 103 млрд рублей, а капитализация выросла на 159 млрд рублей. Если проще: акции ММК выросли на 50% за период погашения долга. Как только ММК закончила возвращать долги, появилось много денег на выплату дивидендов. За 2016 год компания давала 6—7% дивидендной доходности, за 2017 — уже 13% годовых.

Теоретически то же может произойти в ТМК: компания направит полученные деньги на погашение долга, процентные платежи уменьшатся, останется больше денег на будущие дивиденды. Инвесторы увидят постепенное снижение долга, будут держать в голове 77,9 млрд рублей от продажи американского актива и побегут скупать акции компании.

Что может стать с дивидендами

По текущей дивидендной политике ТМК направляет на дивиденды не менее 25% чистой прибыли. Руководство заявило, что на дивиденды планируют направить 30—40 млн долларов, или 2,59 млрд рублей, за 1 квартал 2019 года. Всего за квартал компания заработала 3 млрд рублей — то есть направят 86% чистой прибыли.

После продажи американской дочки дивидендную политику поменяют. Что в ней будет — неизвестно. С одной стороны, ТМК из-за продажи дочки потеряет чуть меньше трети доходов. С другой — сможет погасить долги и уменьшить расходы на процентные платежи — это может увеличить чистую прибыль и размер следующих дивидендов.

- Промежуточный дивиденд на акцию — 2,5 ₽

Цена акции на 21.05.2019 — 59,9 ₽

Дивидендная доходность — 4,2%

Выкуп и дополнительный выпуск акций

ТМК несколько раз выпускала новые акции, чтобы погасить часть долга. Количество акций с 2011 по 2019 год выросло на 10%: с 937 до 1033 млн. Серьезно сократить долг не получилось, а вот доля инвесторов из-за дополнительного выпуска уменьшилась. А это важно при распределении дивидендов.

В сентябре 2018 года ТМК объявила о выкупе акций. На выкуп потратят до 2 млрд рублей — компания сможет выкупить приблизительно 2,8% акций с рынка. За 9 месяцев компания выкупила небольшой пакет акций на 0,025 млрд рублей.

Выкуп акций — это хорошо для акционеров, потому что их доля в компании увеличивается. Но в текущей ситуации даже на 2 млрд рублей можно было уменьшить долг.

А что там в сравнении с другими компаниями?

Чтобы не покупать кота в мешке, инвесторы придумали мультипликаторы — показатели, которые сравнивают стоимость акций компании с ее финансовыми показателями. Я воспользуюсь тремя мультипликаторами, но сначала нужно собрать финансовые показатели. Их берут на официальных сайтах компаний. Часть компаний уже отчиталась за 1 квартал 2019 года. Чтобы не получить искаженные показатели, нужно собрать данные за последние 12 месяцев.

Вместе с продажей американской дочки ТМК потеряет почти треть доходов, но взамен получит деньги.

Риски

Сделка может сорваться. Компании ждут одобрения сделки от американских властей. Пока идет процесс, покупатель — Tenaris — может разорвать контракт со штрафными санкциями. Американский актив ТМК оценен в 9 по мультипликатору EV / EBITDA — не самая низкая оценка.

Цены на нефть упадут, на сталь — вырастут. Самый непредсказуемый риск. Если продолжительное время цены на нефть будут падать, нефтяные компании могут уменьшить объем инвестиций и закупок продукции ТМК. Рост цен на сталь — рост расходов и снижение доходов.

Компания будет долго гасить долг. Сначала ТМК должна продать свой актив — планирует сделать это до конца 1 полугодия 2019 года. Возможно, текущему акционеру не так уж и нужно быстро гасить долг — тогда процесс может затянуться на несколько лет.

Что в итоге

Я считаю, что единственная причина инвестировать в Трубную металлургическую компанию — продажа американской дочерней компании и уменьшение долга. Подобные истории уже случались с «Северсталью», когда компания продала американские активы и погасила часть долга. За год акции выросли в два раза.

Бизнес у ТМК не имеет сильных конкурентных преимуществ, зависит от кучи переменных: цен на нефть, инвестпрограмм нефтяных и газовых компаний, стоимости стали. Обычному занятому человеку трудно покрыть такой объем информации и просчитать возможные сценарии развития бизнеса. Остается только погашение долга и потенциальные дивиденды на ближайший год.